версию для сохранения и печати

реклама

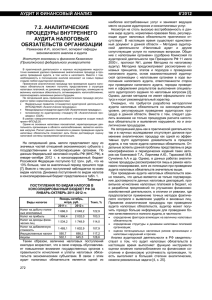

Налоговый аудит Продолжительность занятий – 10 академических часов Цель программы - изучение современной нормативной базы и совершенствование навыков проведения аудита налоговых обязательств Обязательные вопросы. Тема 1. Понятие, роль и значение налогового аудита. Сущность аудита налоговых обязательств и налоговых деклараций (расчетов). Налоговые обязательства как самостоятельный объект аудиторской проверки. Проверка налоговых обязательств в ходе аудита и в ходе специального аудиторского задания. Оценка взаимосвязи бухгалтерских и налоговых оценок в ходе аудита правильности исчисления отложенных налоговых активов и обязательств. Расчет эффективной налоговой ставки. Ответственность аудитора за необнаружение ошибок в исчислении налогов. Судебная практика. Зарубежная практика оказания услуг по налоговому аудиту. Налоговый консалтинг. Тема 2. Организация проведения налогового аудита. Понимание деятельности проверяемой организации. Оценка налоговых рисков. Применимые федеральные правила (стандарты) аудиторской деятельности. Права и обязанности аудируемого лица и аудитора. Основные этапы проведения проверки. Сообщения о выявленных ошибках. Форма заключения аудитора по результатам проверки. Основания модификации аудиторского заключения. Рекомендации по проведению аудиторской проверки налоговых обязательств. Тема 3. Аудит обязательств по налогу на имущество организаций Планирование проверки. Определение существенности обязательств по налогу. Построение выборочного исследования. Проверка правильности определения налогооблагаемой базы. Проверка правильности определения льготируемого и налогооблагаемого имущества. Аудиторские доказательства. Проверка правильности примененной ставки налога. Основные проблемы, возникающие в ходе проверки правильности исчисления налога на имущество. Арбитражная практика. Рабочая документация по проверке. Тема 4. Аудит обязательств по налогу на добавленную стоимость Планирование проверки. Определения проверяемого периода и агрегирование проверяемых данных. Определение существенности обязательств в целом по налогу и в разрезе составляющих налоговой базы и налоговых вычетов. Построение выборочного исследования в отношении различных сделок, формирующих налоговую базу. Аудиторские доказательства. Основные проблемы, возникающие в ходе проверки правильности исчисления налога на добавленную стоимость. Арбитражная практика. Рабочая документация по проверке. Тема 5. Аудит обязательств по налогу на прибыль Планирование проверки. Учет корректировок налоговых деклараций (расчетов). Определение существенности в отношении различных элементов налоговых доходов и налоговых расходов. Построение выборочного исследования в отношении отдельных видов доходов и расходов организации. Аудиторские доказательства. Основные проблемы, возникающие в ходе проверки правильности исчисления налога на прибыль. Арбитражная практика. Рабочая документация по проверке. Результат обучения. Компетенции. Глубокие знания и понимание положений современного законодательства в области налогового аудита. Навыки выполнения процедур, связанных с проведением налогового аудита.