ческое применение (облигационная эмиссия евроиены) Американская инвестиционная компания приняла решение купить эмиссию облигаций

реклама

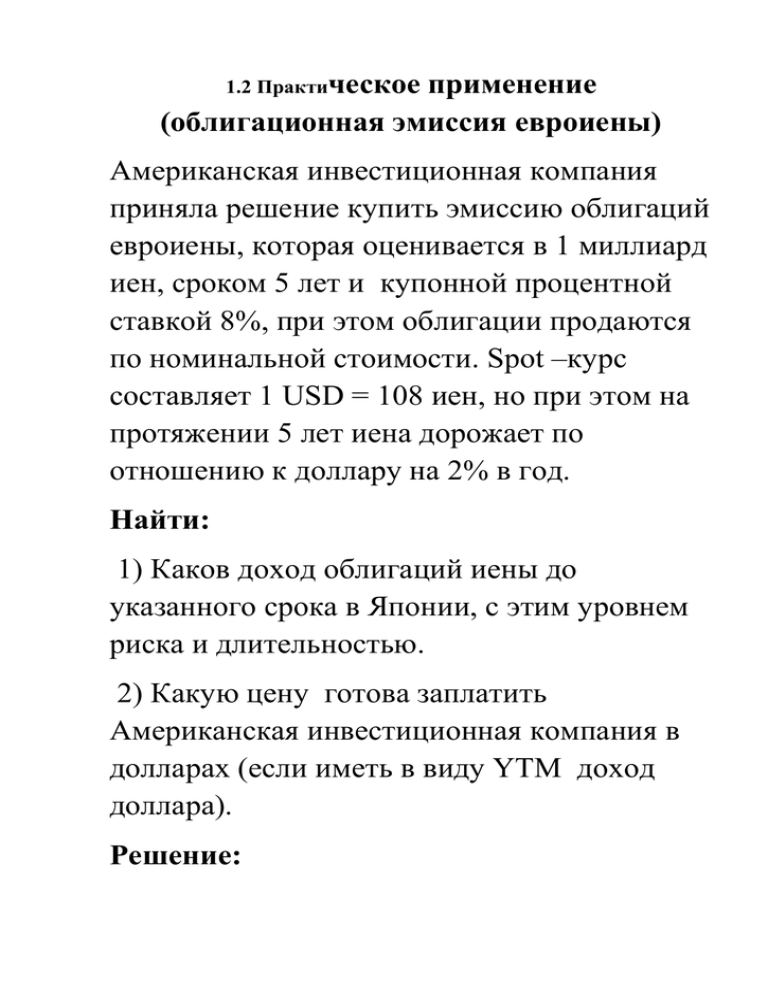

1.2 Практическое применение (облигационная эмиссия евроиены) Американская инвестиционная компания приняла решение купить эмиссию облигаций евроиены, которая оценивается в 1 миллиард иен, сроком 5 лет и купонной процентной ставкой 8%, при этом облигации продаются по номинальной стоимости. Spot –курс составляет 1 USD = 108 иен, но при этом на протяжении 5 лет иена дорожает по отношению к доллару на 2% в год. Найти: 1) Каков доход облигаций иены до указанного срока в Японии, с этим уровнем риска и длительностью. 2) Какую цену готова заплатить Американская инвестиционная компания в долларах (если иметь в виду YTM доход доллара). Решение: 1) Поскольку облигации продаются по номинальной стоимости, то доход купонов равняется s.o. 8%. 2) Вычислим эмиссию нынешней ценности в долларах. Года Интрессы 1 2 3 80 000 000 80 000 000 80 000 000 80 основная часть займа Всего 80 000 000 80 000 000 80 000 000 80 Используемый курс валюты (¥ / $) 105,88 103,8 101,77 99 Доход в 755 572.35 770 712.91 786 086.27 80 долларах PVIF 0,9259 0,8573 0,7938 0, Нынешняя цена в долларах 699 584.44 660 732.18 623 995.28 58 Сумма нынешней ценности = 10 088 727 USD. Ответ: 1) 8%; 2) 10 088 727 USD. 1.3 Практическое применение (рефинансирование займа) Предприятие желает выкупить эмиссию облигаций, ценность которой 100 млн. долларов и купонной процентной ставкой 10,5%, а также заменить это новой точно такой же облигационной эмиссией, цена которой 8%. За величину премии выкупа берется сумма интресса за 1 год (на основании 10,5%). Имитируя новый спуск и затраты конструирующие 12% от объема эмиссии. Найти нынешнюю чистую ценность операции рефинансирования. Решение: 1) Найдем доход, связанный с замещением облигационной эмиссии. До тех пор, пока разница между мерами интресса 2,5% , т.е. 10,5% - 8% = 2,5%, тогда из 100 миллионов USD образуется 100 000 000 * 0, 025 = 2,5 млн. USD в год; С нынешней ценностью в 2,5 млн. USD получим (дисконтированных 8 %-ми) 2 500 000 / 0,08 = 31,25 млн. USD; 2) Сумма затрат на рефинансирование: обратной покупкой премией 100 000 000 * 10,5% = 10,5 млн. USD; эмитированием и распространенными затратами 100 000 000 * 12% = 12 млн. USD; таким образом затрат всего: 10,5 + 12 = 22,5 млн. USD; 3)Предприятие выиграет благодаря рефинансированию NPV = 31,25 – 22,5 = 8,75 млн. USD. Ответ: 8,75 млн. USD. 2. Муниципальные ценные бумаги. Муниципальные ценные бумаги – это выдаваемые самоуправлением ценные бумаги. Списки муниципальных долгов – это долговые инструменты, которые эмитированы в города, уездные самоуправления или со стороны их частей. Различают необлагаемые и налогооблагаемые муниципальные закладные. Необлагаемый доход означает то, что доход интресса, поступающий с муниципальных закладных освобожден от государственного подоходного налога. Доход интресса может быть освобожден от местных налогов, а также большей частью, как в США. В Эстонии при выплате дивидендов нужно следовать параграфу 32, причём, соглаcно, части первой этого параграфа, при выплате дивидендов совладельцам предприятия, нужно выплачивать подоходный налог в размере 26/74 от суммы дивидендов. Из раздела 2 следует, что предприятие обязано обдуманно вносить сумму платежа дивидендов в госбюджет не позднее 25 числа следующего месяца и предъявлять соответствующую налоговую декларацию. Закон не уточняет, какие именно предприятия имеются в виду, следовательно, также действующее вышеприведенное муниципальное предприятие тоже. Часть 5 говорит о налогоплательщике резидента (физическое лицо, чье постоянное местожительство в Эстонии или те, чей срок налогообложения в Эстонии, составляет 185 дней и более, или лицо публичной деятельности Эстонии, которое отправлено в зарубежье), кто получает дивиденды от предприятия, не добавляет их в налоговую декларацию к своему доходу, но декларирует их там, в доход не попадающий под налогообложение. Таким образом, доход, полученный по интрессу владельцами облигаций, в Эстонии не облагается налогом. Муниципальные закладные выдаются для различных целей. Кратковременные облигации эмитируют обычно для того, чтобы увеличить поступления денег, поступивших в фонд до ожидаемых налогов с поступления. Временный дефицит бюджета (дисбаланс прибылей и затрат) покрывается прибылью от продажи долгосрочных долговых расписок. Цель долгосрочных долговых расписок: Финансировать проекты, которые требуют крупных инвестирований , такие как строительство здания школы, ремонт дорог, реконструкция моста и так далее. Покрыть долгосрочный бюджетный дефицит, который увеличивается за счет текущих операций. Муниципальные ценные бумаги можно классифицировать по-разному, отталкиваясь и от других факторов. Для начала классификации моно взять кредитный риск, показатель элиминирования оборота. 2.1 Подразделение муниципальных ценных бумаг. Разные источники, а также действующая экономическая практика различают разные классификации муниципальных закладных. В США распределяют муниципальные ценные бумаги из всеобщей гарантии с большей номинальной стоимостью облигации (general obligation bonds, GO bonds) и определенные из полученного объекта с прибылью, покрытой облигациями (revenue bonds). Иногда используют вышеприведенное для развития торговопромышленных эмитированных закладных (industrial development bonds, IDBs),а также безкупонными муниципальными закладными (“zero-coupon” municipal bond). Популярные - общие из гарантии облигации с большей номинальной стоимостью (general obligation bonds, GO bonds), которые эмитируют штаты, уезды, городские правительства, а также гарантированные эмитенты с неограниченной силой платежей, т.е. с правом устанавливать дополнительные платежи. Такие закладные считаются самыми лучшими для страхования, а также их уровень риска, сравнивая с другими муниципальными закладными самый низкий. Со средств, полученных от продажи закладных, финансируют государственные проекты, такие как ремонт зданий школ, строительство библиотек, обустройство парков, а также ремонт дорог. Облигации от прибыли с определенного объекта (revenue bonds) вторая по величине группа муниципальных закладных. Такие облигации покрывают доходы, которые вносят от продажи облигаций полученный со средствами надежный объект. Например, облигации, от продажи которых создадут систему влагообеспеченности, перекроют воду и использование системы влагообеспеченности поступающих с налогов. У этих муниципальных закладных – крупнейшие уровни риска, потому что они гарантированы лишь в том случае, если объект приносит доход. Например, как в Эстонии можно держать Таллиннское водоснабжение и муниципальное предприятие канализации на половину эмитированных закладных. Закладные, имитированные с целью развития торгово-промышленных секторов (industrial development bonds, IDBs) выдаются, для финансирования промышленных устройств, а также для построения и покупки промышленных зданий. Необходимую технику сдают в аренду по выгодной для предприятия цене. Цель эмитирования закладных основание предприятия в том географическом диапазоне, который выберут эмитенты. Безкупонные муниципальные закладные («zero-coupon” municipal bond) не застраховывают проценты их владельцев до выкупа и предполагают выплату процентов только в день выкупа закладных. Свидетельство об участии (о распределении прибыли) (certificates of participation, COPs) гарантировано муниципалитетом и осуществляется с арендной платой. Со средств, от продажи свидетельства об участии, приобретают например, вычислительную технику; пожарную, полицейскую машины и т.д. Облигации, полученные от прибыли арендованного имущества (lease revenue bonds) идентично COPs. Такие облигации гарантированы и выкуплены от арендных доходов, которые получат от приобретения имущества. Доход поступает, например, от платных парковок, используемых офисных зданий и т.д. Облигации, полученные с доходов от строительства недвижимости (housing revenue bonds) гарантированы ипотечным листом, а также могут быть гарантированы всевозможными страховыми взносами и/или местными или государственными программами поддержки. 2.2 Преимущества муниципальных ценных бумаг Далее, перечислим некоторые причины, почему стоит инвестировать в муниципальные закладные. Преимуществами муниципальных закладных считаются: Необлагаемый доход, так как в большей части, получаемый от муниципальных закладных доход, также освобожден от государственных и местных налогов. В Эстонии согласно закону о подоходном налоге, на основании параграфа 32 части 5, для владельцев облигаций, дивиденды - не облагаются на государственном уровне. Приведенный ниже пример демонстрирует, на основании экономической практики, выгодность инвестирования муниципальных закладных в США, где прогрессирующий подоходный налог (чем большие доходы, тем больше подоходный налог). В общем случае считают, получаемый процент из муниципальных закладных необлагаемым, как на государственном уровне, так и на уровне самоуправления. В Эстонии используется пропорциональный налог, а также независящая от размера налоговой основы такса - 26%; Защищенность - муниципальные закладные хорошо защищены, а также гарантированы, их защищенность лишь на немного слабее, чем у закладных правительства; Ликвидность - муниципальные облигации можно в любое время продавать по средствам посредников (маклеров) и сетей банковских контор, по всей стране; Различные возможности для эмиссии облигаций - возможностью можно считать длительность эмиссии, которая может достигать от пары месяцев до десятка лет. Для принятия решения в вопросе инвестирования - важно предварительно анализировать возможности инвестирования, состоящие из нескольких аспектов. Прежде всего, нужно проверить качество облигаций, уровень риска и так далее, потому что закладную покупают на десяток или более лет. В самоуправлениях, а также на муниципальных предприятиях можно столкнуться с серьезными финансовыми проблемами, как и в случае с обычными предприятиями, поэтому очень важен анализ многих аспектов, чтобы инвестировать в качественные закладные. Оценивание муниципальных закладных. Как выше сказано, важно знать качество закладных, чтобы инвестирование окупило себя. В США оценивают закладные, исследуют их качество, способности эмитента по обязательным выплатам и.т.д. специальные агентуры, в Эстонии такие специальные компании пока отсутствуют. Страхование муниципальных закладных означает вовлечение третьей стороны в сделки с ценными бумагами. В США этими занимаются компании по страхованию закладных, их задача – наблюдать за тем, чтобы должник своевременно платил за свои закладные обязательства и оплачивал предусмотренные проценты. Основные цели страхования муниципальных закладных: уменьшать процент займа эмитента эмитентные процентные платежи уменьшаются, если закладные надежные, т.е. гарантированы страховым обществом. Такие закладные автоматически получают наивысшую оценку качества. Анализ издержек/прибыли делает эмитент, а также финансовый советник, который более компетентен в вопросах экономии процентных затрат или страховых взносов. Эмитент может сэкономить от 0,05 до 0,35, после страхования процентных расходов; увеличить ликвидность - страхование муниципальных закладных увеличивает их ликвидность, как в эмиссии, так и на рынке сбыта. Прежде всего, это распространяется на облигации с наиболее низкой процентной ставкой, мелкие и неизвестные закладные муниципалитетов или комплексы закладных со структурной гарантией; увеличить надежность - обычно большинство застрахованных облигаций получают очень хорошие отзывы о качестве и вероятной долговой оплаты от одной или нескольких кредитоспособностей оценивающих агентур. Таким образом, эмитированные закладные более низкого качества, должны получать больше обязанностей по гарантии. Хоть страхование закладных и защищает инвесторов от кредитного риска, это не защищает от крупных изменений (понижений) рыночной цены. Страховка не гарантирует, что на момент продажи, стоимость останется номинальной. Торговая цена может быть ниже или выше, (что очень хорошо) чем номинальная стоимость. Страховка закладных обеспечивает только своевременные расчеты и оплату процентов. 2.3 Вопросы и проблемы для самоконтроля и тестирования. 1. На основании закона Эстонской республики о собственности, собственность муниципалитета не является государственной собственностью, т.е. госучреждения не могут этим владеть, пользоваться или распоряжаться. 2. Эмиссию муниципальных облигаций выкупить у эмитатора - невозможно. 3. Из имущества принадлежащего самоуправлению учереждается муниципальное предприятие, владелец которого – учредившее его, самоуправление. 4. На основании закона о собственности, муниципальная собственность – собственность волости, города или уезда. 5. Муниципализация выступает одним возможным способом приватизации. 6. Муниципальное предприятие занимается обслуживанием местного населения (водопровод, канализация, бани, электростанции и.т.д.) 7. Для государства и муниципалитетов, публичная собственность (public ownership) достояние общего наименования. 8. По трактовке делового права Эстонской республики владельцем публичного имущества (территориальные и внутренние воды, шоссе, улицы, поля, парки и.т.д.), может быть как государство, так и самоуправления 9. Муниципальные облигации - выдаваемые самоуправлением закладных. 10. Муниципальные ценные бумаги обладают относительно низким уровнем риска, но высоким уровнем прибыли. 11. Муниципальные облигации атрактивны среди инвесторов, поскольку они необлагаемые. 12. Муниципальными облигациями не торгуют на другом рынке. 2.4 Практическое применение (равноценный облагаемый доход) В США, в штате Мичиган необлагаемая часть дохода от ценных бумаг - 6%. Известно, что эмиссия муниципальных закладных – освобождена от государственного и местного подоходного налога. Размер государственного подоходного налога - 39, 6% , а местного подоходного налога - 4,4%. Нужно найти равноценный налогооблагаемый доход для муниципальных облигаций. Решение: Равноценный налогооблагаемый доход = необлагаемый процент (tax free yield) / 1 условную меру (total tax rate) Равноценный налогооблагаемый доход = 0, 06 / (1 – 0,44) = 0,1071 или 10,71% Ответ: 10,71%. 3 Кредитный риск Кредитный риск (credit risk) - опасность полной утраты инвестированных или одолженных средств. Предприятиям в своей повседневной деятельности в сфере экономики приходится сталкиваться с некоторыми рисками. Прежде всего, с кредитными рисками хорошо знакомы в отделе по риску банков, однако также существует очень много других коммерческих предприятий, которым приходится иметь дело с выдачей кредитов. Под понятием кредитный риск чаще всего подразумевается ситуация, в которой заемщик не может или не хочет возвращать кредитору заем. Причины могут быть разными, но для избежания подобных ситуаций, следует основательно анализировать каждого заемщика. Современная теория управления финансами предлагает для этого (прежде всего для анализа бизнес-кредитов) очень разнообразный арсенал методов. Причин, по которым кредит не возвращают 2: высокий уровень риска или просто нечестность клиента. Теоретическим примером, можно представить дефиницию, в которой кредитным риском считается влияние негативного денежного потока, который появляется при своевременном несоблюдении финансовых договоров. Кредитный риск возможно понизить, но полностью аннулировать – невозможно. Следовательно, следует основательно изучить прилагаемые к каждому договору денежные потоки, т.к. это помогает оценить факторы риска. Но даже за самым надежным договором может скрываться удар в спину, причинными могут послужить: изменения в составе управления предприятием, новая технология, добавление конкурентов, колебание курса валюты, изменения цен на электроэнергию и т.д. подобные «деятели” могут повлиять на заемщика издалека, через поставщиков и клиентов. Оценивание кредитного риска усложняет неверное информирование и проблема убыточного выбора. Неверное, информирование состоит из того, что часто заемщик знает о своих рисках и старается скрыть их от кредитора. Проблема убыточного выбора состоит в том, что среди ходатайствующих о кредите в среднем больше таких людей, которые связаны с рисковой деятельностью, и, следовательно, именно они и превышают среднее количество кредиторов. Для оценки возможности кредитирования клиента (предприятия) существует множество схем инструкций в литературе обучающей профессии. Для примера можно привезти популярную систему, так называемую “критерии пяти Ц” , которая состоит из пяти английских букв Ц, начинающих термины: Характер - желание или нежелание заемщика выполнять обязательства. Способность – возможность заемщика выполнять обязательства. Капитал – финансовые резервы заемщика Гарантия – наличие у заемщика застрахованного имущества Условия - общие экономические условия. Факторы, влияющие на кредитный риск: знание данных, уровень доверия заемщика, характер денежных потоков заемщика, гарантия займа, общая сфера деятельности. Осведомление, уровень доверия заемщика. Кредитный риск зависит, прежде всего, от осведомленности о заемщике. Чем она скуднее, тем больше кредитный риск. Доступность сведений важна при заключении договора, а также при дальнейшем оценивании финансовой ситуации. Задержки и исчезновения отчетов могут указывать на ухудшение финансового положения заемщика. Качество предоставленной информации напрямую связано с уровнем доверия заемщика. При предъявлении достоверной информации заемщик может сразу оповестить о проблеме, которая даст ему возможность воспользоваться советом. При недостоверной информации риск увеличивается. Поэтому помимо отчетов заемщику стоит использовать и другие инфоканалы (брал ли заемщик займы до этого, как он их выплачивал и т.д.) Также, при оценке заемщика важно субъективное мнение по поводу его гарантов. Характер денежного потока заемщика. На кредитный риск оказывают влияние уровень денежного потока заемщика и стабильность. Обычно возвращают кредит из базы денежного потока коммерческой деятельности. Таким образом, чем позитивнее и стабильнее денежный поток, тем меньше сопутствующий риск. Противоположность у основывающего денежного потока займа – одолжение, основывающееся на имуществе, где имущество продается для выплаты займа. Источником возврата долга может быть также, к примеру, деньги, поступившие с эмиссии акций. Также возможно погасить заем новым займом, но это не очень акцептируемо кредиторами. Исключения обычно предоставляют государству и муниципалитетам, потому что их кредитная ценность зависит от экономической обстановки государства. Продажа имущества, эмиссия акций и новые займы увеличивают денежные потоки предприятия, но это можно также назвать т.н. экстренным увеличением. Но обычно кредитора интересует регулярный денежный поток предприятия. Чистая ценность заемщика. Под “чистой ценностью» заемщика подразумевают разницу между рыночной стоимостью имущества и долговых обязательств. В случае меньшей чистой ценности кредитный риск больше, и меньше в случае большей чистой ценности. При этом, следует рассматривать как относительную чистую ценность, так и абсолютную. Гарантия займа. Вдобавок к предположительному денежному потоку (который основывается на прогнозе, что в свою очередь не обещает такого же конечного результата) необходима еще и гарантия, которую возможно реализовать. Этим может быть имущество (земля, дом, производственные здания, складское имущество, ценные бумаги и.т.д.), или гарантийное письмо. Гарантийное письмо - обязательство третьего лица (гаранта) в том, что в случае необходимости он возьмет обязанности заемщика на себя. Гарант также должен быть надежен и находиться в хорошем финансовом положении (т.е. должен быть способен вернуть заем), что означает основательный контроль кредитора. Обычно требуется, чтобы гарантийное письмо включало в себя обязательства по полному возмещению займа и его процентов. Ценность имущества для гарантии займа должна быть покрайней мере, на 20% больше суммы займа и его процентов, т.к. рыночная ценность имущества может колебаться и на момент истечения срока погашения займа, она (ценность) может оказаться меньше чем на момент заключения договора. Следовательно, следует оценивать имущество по наименьшей возможной цене. Ценность имущества уменьшает еще и то, что при поспешной реализации, часто приходится уступать имущество по более низкой цене, также добавляются затраты по продаже (два процента от цены продажи). Общая сфера деятельности. Кредитный риск не зависит только от заемщика. На это также влияют еще и положение макроэкономики экономической среды (инфляция, процентные ставки, занятость населения и так далее), политическое положение, законодательство, развитие технологии. Также эти показатели оказывают огромное влияние и на ранее описанные факторы. Управление кредитными рисками и возможности понижения. Кредитный риск можно уменьшить диверсифицированием рисков несколькими договорами, также можно понизить кредитный риск различными инструментами финансового рынка. Чем больше кредитор рассеивает свои риски и чем больше различных инструментов он использует, тем меньше его кредитный риск. Понижение риска зависит: от типа договора (обязательства), от финансового положения заемщика, от волатирования наличности (cash market) . К примеру, в банковском деле, существуют четкие инструкции по управлению рисками. Они входят в множество принципов комитета инспекции банковского дела Baseli (7-11 принципы): 7. принцип - банковская ссудная и инвестиционная политика, независимое оценивание процедур и практики; 8. принцип - политика оценивания качества имущества и процедур, а также наличие достаточных резервов; 9. принцип - наличие информационной системы руководства, с целью идентифицировать сосредоточение излишних рисков, а также сужения одного лица или причастных сторон к сводным позициям; 10. принцип – одолжение, связанное со сторонами должно особенно тщательно производиться и быть предусмотрено, а также должны быть использованы возможности занижения других рисков; 11. принцип - Политика контроля и отслеживания рисков, связанных с идентифицированием передачи и земельных рисков, возникающих из международной банковской деятельности, а также наличие процедур для сохранения достаточных резервов, называют покрытием рисков. Для моделирования кредитного риска существует несколько возможностей. Один из возможных схематических подходов приводится на рисунке 4. агрегатные модели непрерывный анализ волатильность исторических денежных потоков структурные модели Кредитные риски Рыночные риски Риски зон деятельности методы “сверху - вниз” (для маленьких предприятий) волатильность исторических расходов методы “снизу - вверх” (для больших предприятий) 1. Внутренний кредитный рейтинг 2. Дефиниция кредитного ущерба невыполнение обязательств рыночная цена 3. Ценность займа 4. Обязанности, связанные с кредитом 5. Спецификация параметров / исполнение 6. Вычисления на компьютере симуляция Monte Carlo приближение средней цены /вариации 7. Правила аллокации капитала рисунок 4 Система оценивания риска Часто, при оценивании риска, руководствуются принципами из теории портфеля. В анализе ценных бумаг автор использует модель оценивания финансового имущества, которая позволяет найти доход, который следует ожидать от каждого отдельного неэффективного инвестирования. При использовании модели оценки кредитного риска, очень важно качество данных. Для моделей кредитных рисков необходимы, например, данные о волатильности, соотносительности, мере убытков, и т.д. Обычно данные, доступны и их можно найти, при помощи различных инфоисточников. Далее следует краткий обзор моделирования портфеля кредитного риска. Преимущества модели: интегрированный обзор, о всей финансовой институции, возможность оценивать концентрации и диверсификации, динамичный обзор кредитного риска. способ “сверху - вниз” (top-down) (см. рис. 4) При приближении рисков, фирма оценивает их в суммарном объёме, по видам имущества, что даёт средний уровень риска классам имущества. Для окончательной оценки есть несколько методов. Недостатком является то, что невозможно установить маргинальный риск для каждой индивидуальной позиции, а также нельзя выявить квалитетные (качественные) разницы для кредитового портфеля. способ “снизу вверх” (bottom-up) (см. рис. 4) Метод, который стали широко применять только с недавнего времени, даёт возможность рассматривать риски по индвидуальным позициям и учитывает эффекты диверсификации портфеля. Кредитный риском, возможно управлять (сокращать), используя дериваты кредита (производная ценных бумаг), которые дают возможность делить риск между сторонами. Можно назвать swappe, опционом и так далее. При их комбинировании можно получить в случае надобности очень эффективные средства для снижения кредитных рисков. 3.1 Вопросы и проблемы для самопроверки и тестирования 1. В случае если процентная ставка поднимается, уровень P/E: (а) уменьшается, (b) увеличивается, (c) не влияет, (d) нет ни одного ране приведенного варианта 2. Если требуемая норма дохода увеличивается, уровень P/E: (а) увеличивается (b) уменьшается (c) не влияет (d) непредсказуемо меняется. 3. Цена акции меняется противоположно: (a) с мерой процента, (b) с дивидендами, (c) с рыночным риском, (d) с инфляцией. 4. Разницу обычной акции и безрискового имущества прибыли называют: (a) валовым доходом, (b) систематическим доходом, (c) рыночной моделью, (d) премией риска собственного капитала 5. Бета это: (a) абсолютный размер систематического риска, (b) размер индекса систематического риска, (c) размер риска обыкновенной диверсифицированной акции, (d) условный размер риска обыкновенной акции. 6. Продолжительность измеряют: (a) в процентах, (b) в годах, (c) в деньгах, (d) нет ни одного ране приведенного варианта 7. Отношения суммы купона и рыночной цены называют: (a) текущим доходом (current yield), (b) купонным доходом (coupon yield), (c) досрочным доходом (yield to maturity), (d) доходом сберегательного периода (holding period yield). 8. Больше всего владельца облигаций затрагивает: (a) ликвидность, (b) риск степени процента, (c) срочный риск (maturity risk), (d) кредитный риск (default risk). 9. Доход находится: (a) безрисковая норма дохода + фактическая доход такса, (b) премиальный риск + премиальная инфляция, (c) безрисковый доход такса + премиальный риск или (d) безрисковый доход такса + премиальная инфляция? 10. Потребный доход такса это: (a) минимальный осуществляемый доход, (b) гарантированный доход, (c) минимальный ожидаемый доход, (d) очевидно достижимый максимальный доход. 3.2 Практическое применение (иммунизация процентных рисков) Развитие имущества банка, величина обязанностей и продолжительности следующие (USD): Имущества Обязанности Рыночная стоимость Продолжительность Рыночная стоимость Продолжительность A. 35 000 B. 500 000 0 3 месяца C. 275 000 6 месяцев D. 40 000 2 года E. 150 000 14, 8 лет A. 400 000 0 B. 300 000 1 год C. 200 000 10 лет Собственный капитал: 100 000 Всего: 1 000 000 Риск процента иммунизированный? Решение: продолжительность имущества = 0 * (35/1000) + 0,25 * (500/1000) + 0,5 * (275/1000) + 2 * (40/1000) + 14,8 * (150/1000) = 2,56 года; Продолжительность задолженности = 0 * (400/900) + 1 * (300/900) + 10 * (200/900) = 2,56 года. Риск процента иммунизированный, если действует следующее равенство: (Продолжительность имущества) * (Стоимость дохода имущества) = = (Продолжительность обязанностей) * (Стоимость дохода обязанностей) В данном случае, следует продлить продолжительность обязанностей, сократить продолжительность имущества или сделать оба случая. Сокращаем продолжительность имущества, т.е. 2,56 (900/1000) = до 2,3 лет, по т.н. формуле: Продолжительность имущества = (Продолжительность обязанностей) * (Стоимость дохода обязанностей / Стоимость дохода имущества) Таким образом: 2,3 * 1000 миллионов = 2,56 * 900 миллионов. Ответ: Для иммунизации процентного риска, следует убавить продолжительность имущества до 2, 3 лет. 4. Продолжительность Продолжительность (duration) называют чувствительность измерения цены облигации в изменении процентной меры. Процентная мера изменятся в требуемой норме дохода, которая служит причиной изменения закладных в рыночной стоимости. Следует также отметить, что влияние на долгосрочные закладные больше, чем на краткосрочные. Таким образом, долгосрочный процент уровня риска больше, чем краткосрочный. Причина, почему цена долгосрочной закладной колеблется, согласно изменению процентного уровня больше, чем цена краткосрочных обязательств, очень простая. Предположим, что инвестор купил 10летнюю закладную, чья процентная степень 12%. Если бегущая процентная мера с таким же уровнем риска для закладных поднялась до 15%, инвестор связан с более низкой таксой на10 лет. Если бы купили более кратковременную облигацию, например, двухлетнюю, инвестор потерпел бы меньше прибыль только на 2 года. В конце второго года инвестор бы получил прежнюю цену 1000 USD и мог бы купить вторую облигацию, которая предлагает норму выше оставшихся 15% по 8 лет. Таким образом, процентная мера риска кое-как зависит от времени, по которому инвестор должен хранить инвестиции. Владельцы длительных облигаций могут все-таки себя успокоить фактом того, что долгосрочные процентные нормы обычно не так колеблются как кратковременные. В то же время, если недолговременная норма меняется более одного процентного пункта, обычно не изменится долгосрочная норма больше, чем на 0, 3 процента. Поскольку, изменение процентной нормы всегда больше влияет на позднюю нынешнюю стоимость денежного потока, чем на раннюю (от влияния процентов), то в изменении позднего денежного потока процентные мер закладных, также чувствительно, чем закладные раннего денежного потока. Это явление впервые выделил в 1983 году Macaulay, который предложил понятие длительности (продолжительности). Длительность закладной - простая цена мерой чувствительности изменения процентной нормы. Чем больше меняется условная цена закладной, с относительными изменениями процентной мерой в сравнении, чья длительность длиннее. При расчете длительности, берем в счет не только срок погашения или длительность денежного потока, но и промежуточную структуру. Точнее, длительность – это взвешенное среднее время до срока погашения, где вес каждого года - нынешняя цена денежного потока этого года. Продолжительность измеряют в годах, также как погашение срока закладных. Погашение срока показывает номинальный срок закладной и срок, когда выдающий кредит выполнит последние обязанности, касающиеся закладной. Продолжительность показывает действительный срок инвестиций, т.е. день, когда мы при продаже инвестиций повысили уровень будущей стоимости начального инвестирования. Таким образом, продолжительность как бы показатель срока окупаемости, который берет также в счет нынешнюю стоимость денег, т.е. правило того, что сегодня ценность кроны больше, чем завтра, потому что, сегодняшнюю крону можем сразу вложить в добывание денег. Продолжительность всегда равна сроку устаревания ценных бумаг, откуда производится лишь один платеж - в срок их устаревания (например, закладные с нулевыми купонами) продолжительность всех других закладных короче срока устаревания. Продолжительность закладных с фиксированными налогами процентов вычисляют так: все денежные потоки берут по отдельности и суммируют с их нынешней ценностью. В математическое формулировке это выглядит следующим образом: D = (t * C (t)/(1 + i) t) / Po где Po - нынешняя ценность закладной, t – год получения денежного потока, N - количество лет, до срока погашения, C (t) - денежный поток за год t, i - требуемая норма дохода владельца закладной. Вышеприведенной формулой называют продолжительностью закладной Macaulay в честь Frederick R. Macaulay, который первым использовал эти показатели выданный в своём исследовании “Some Theoretical Problems Suggested by the Movement of Interest Rates Bond Yields and Stock Prices in the U.S Since 1856” в 1938 году. Поскольку, в большинстве случаев проценты с закладных платят два раза в году, часто используют также так называемые модифицированную длительность (MD), что в виде формулы выглядит следующим образом: MD = (t * C (t)/(1 + i) t) / 2Po (1 + i/2) Как известно, продолжительность закладной с фиксированным налогом с процентов короче, чем время до срока погашения закладной. Процентный риск разделяют на два компонента: на риск цены и на риск реинвестирования. Их влияние на весь риск противоположное. При поднятии степени процента, стоимость ценной бумаги падает, зато мы можем прибыльно реинвестировать деньги, поступающие с процентов. В случае спада степени процента, всё наоборот: цена ценной бумаги повышается, но реинвестирование дает меньше дохода. Точка, в которой риск цены и риск реинвестирования - равнозначны, и есть продолжительность ценной бумаги. Хотя изначально продолжительность может показаться очень сложным показателем, она помогает нам принимать решения инвестирований, даже в том случае, когда мы не хотим использовать сложные формулы и делать длинные подсчеты. Эластичность процента и процентный риск. Соотношение процентного изменения цены закладной и процентного изменения степени дохода закладной называют степенью процентной эластичности. Эластичность процента закладной, всегда отрицательная, поскольку степень дохода закладной и цена двигаются всегда в противоположных направлениях. К примеру, процентная эластичность - 0,7 означает, что изменение степени прибыли закладной одновременно служит причиной обратного изменения в цене закладной, что в 0,7 раза больше, чем изменение степени дохода. Эластичности можно также вычислить из зависимости между продолжительностью и эластичностью, но только в том случае, если известна продолжительность: (-1,0) * IE = D * YTM / (1 + YTM) Где IE - эластичность процента, D – продолжительность, YTM - доход до срока. Формула показывает, что если что-то удлиняет продолжительность закладной (например, продление срока и/или более низкую купонную процентную ставку), то эластичность процента закладных возрастает. Риск процентной ставки можно объяснить как колебания, связанные с изменением уровня дохода закладных. А это значит, что связанные с изменением уровня дохода, изменения цены – больше у закладных с наивысшим уровнем риска. Эластичность закладных измеряет его процентный риск. Для вычисления зависимости между продолжительностью и эластичностью после срока погашения, можно выделить некоторые железные правила оценивания закладных если рыночная процентная ставка равняется процентной ставке купона, то равна и рыночная стоимость закладных с номинальной стоимостью, если рыночная процентная ставка ниже процентной ставки купона, то рыночная стоимость закладных больше номинальной стоимости, если рыночная процентная ставка выше процентной ставки купона, рыночная стоимость закладных меньше номинальной стоимости, связь цены имущества и прибыльность – обратно пропорциональны: если цена падает, тогда прибыльность повышается, а если цена повышается, тогда прибыльность падает, чем длиннее срок погашения и продолжительности имущества, тем чувствительнее его цена в отношении изменения процентной степени, рост капитала, вытекающий из спада процентной степени больше, чем спад капитала от повышения процентной ставки цена закладных c большим купоном, менее чувствительна к изменениям рыночной процентной ставки в отношении, чем у закладной c меньшим купоном. Иммунизация процентного риска. При составлении портфеля основным принципом является - максимизация ожидаемого дохода с установленным (желаемым) уровнем риска. Упрощает проблему ……….. не систематических незначительных рисков в единичных ценных бумагах и частичная корреляция цены ценных бумаг под искривление дохода. Характеристикой портфеля ценных бумаг с фиксированной степенью дохода является прибыльность и продолжительность портфеля, которая находится следующим образом: R = wi * Ri D = wi * Di Где R - прибыльность портфеля, Ri – прибыльность ценных бумаг, Wi – пропорциональный удельный вес ценных бумаг в портфеле, D - длительность портфеля, Di - длительность ценных бумаг. Изменения дохода рынка - основные источники риска портфеля ценных бумаг, поэтому элиминирование их изменений и уменьшение, являются главными заданиями инвесторов при составлении и управлении портфелем. Также это можно наблюдать на проблеме рассрочки портфеля (timing), где успешность инвестора во многом зависит от успешного анализирования-прогнозирования процентной меры рынка. Эти проблемы не касаются так называемых стратегических инвесторов, чьи портфельные риски тщательно понижены в основном двумя наиболее используемыми способами: Приспособление портфеля (matching). Данная стратегия предполагает поиск дешевого портфеля, ожидаемый денежный поток которого, полностью отвечает требуемому денежному потоку. Но в практике все-таки возникают ситуации, где при изменении искривленного дохода, производству выгоднее обменяться имеющимся портфелем на какой-нибудь другой портфель (portfolio swap). Иммунизация портфеля (immunization). Целью данной стратегии является отождествление длительности портфеля к длительности обязательств. Изменения искривленного дохода, возникают изменения нынешней стоимости, оказывающие при похожей иммунизации влияние как на портфель, так и на обязательства. Иммунизацию портфеля, часто считают пассивной стратегией, как к примеру, точная рассрочка портфеля, но все-таки это не так. Искривленный рыночный доход в общем случае меняется и в течение времени заставляет стратегических инвесторов изменять структуру портфеля. Целью инвесторов иммунизирующих портфель является – полностью элиминировать процентный риск портфеля. Иммунизация не пытается сократить ни один другой риск, кроме, как только процентный риск. Иммунизация происходит, если ценность какого-нибудь нынешнего портфеля на данный момент равна запланированной на момент покупки ценности. Если портфель полностью иммунизирован, то доход от инвестиций не может быть меньше, чем в момент планирования инвестиций. Проще всего, при доставке иммунизации процентного риска, купить необходимые закладные с нулевыми купонами, у которых был бы необходимый срок годности. Это практически нереально по трем причинам: утерянная закладная с нулевым купоном не подлежит быть на рынке, обычно нет необходимых имуществ, у которых был бы такой же срок годности, как у данных обязательств, обычно нет имуществ с такой же стоимостью, которые в будущем покрыли бы обязательства. В экономической практике нужно составить портфель ценных бумаг, где находились бы закладные c различными сроками и ценностями. Разрешение этих трех проблем доставляет нам продолжительность к подходящей иммунизированной стратегии (duration-matching immunization strategy) . Может случиться, что продолжительность портфеля по каким-то причинам меняется. В этом случае, больше нет портфеля, иммунизированного процентными рисками. Для нейтрализации, впоследствии возможной плохой так называемой продолжительности миграции (durationwandering), следует вновь уравновесить портфель (rebalancing). Обычно это делается, при продаже своих ценных бумаг и покупая вместо закладных необходимую продолжительность. Проблемы при иммунизации. Иммунизация портфеля все-таки не так проста, как может показаться теоретически. Во-первых, не стоит забывать, что продолжительность портфеля и длина инвестирования с той же степенью со временем не понижается. От этой разницы, следует временно уравновесить портфель, чтобы продолжительность портфеля до завершения инвестирования отвечала бы неизменному времени. Если этого не делать, можно в течение иммунизации лишиться своих ожидаемых впечатлений. Рыночные процентные ставки каждый день и каждый час колеблются. Такие колебания приносят инвесторам, которые пытаются иммунизировать свой портфель, прочие проблемы. Поскольку степень прибыли одна из наиважнейших частей расчета продолжительности, то постоянно изменяющиеся степени дохода, также влекут изменения в продолжительность портфеля. С такими случайными изменениями продолжительности, сопровождается непрерывный риск, который инвесторы называют процессом стохастического риска (stochastic process risk). Третья возможная проблема становится из будущего уровня инфляции, который может расти и также параллельно увеличить устойчивые будущие обязательства (например, платежи пенсионных фондов). Таким образом, если портфель составлен и иммунизирован, чтобы в будущем сразу получить надежную сумму, может получиться, что данная будущая цена портфеля больше не покрывает возросшие от инфляции обязательства. Четвертой проблемой (если иммунизированный портфель также принадлежит ценным бумагам, у которых нет управляемых закладных) является кредитный риск (default risk). Это риск, когда ожидаемый доход ценных бумаг остается не полученным, вызванный обусловленным денежным состоянием возможных изменений выпуска ценных бумаг в будущем. Также, существует реальная опасность банкротства выпуска ценной бумаги. Окончание. Практически возможно составить много одинаковой продолжительности портфелей. Например, у портфеля, который протяженностью 1/3, длительностью 4 года от ценных бумаг и протяженностью 2/3 от года, продолжительностью 2 года. Также продолжительностью портфеля двух лет, если это составляет протяженностью 1/3 одного года и протяженностью 2/3 в 2,5 года закладных и т.д. Какой портфель ценных бумаг в данном случае должен выбрать инвестор? При первой возможности нужно выбрать портфель, у которого высший весовой средний уровень дохода. Второй возможностью следует выбрать такой портфель, чьи составные части продолжительности самая ближайшая продолжительность портфеля, поскольку у такого портфеля меньше встречающихся стохастических процессов риска. В вышеприведенном примере, таким образом, разумнее выбрать второй портфель (1 год и 2,5-летними закладными). 4.1 вопросы и проблемы для самопроверки и для тестирования 1. Продолжительность облигации показывает срок (день), при продаже ценной бумаги, которая служила бы будущей стоимостью начальных инвестирований 2. Продолжительность учета закладных всегда равняется сроку погашения 3. Влияние риска цены ценной бумаги и риска реинвестирования, на риск в целом противоположное 4. Вытекающая прибыль спада процентной ставки капитала, больше возросшей процентной ставки исходящего вреда капитала 5. Процентный риск закладной с купоном не приземленный, если погашение срока закладных равняется спланированным сбережениям 6. Цена большего купона закладных - в изменении рыночной процентной степени менее чувствительна, чем цена закладных меньшего купона 7. Обычно соотношением между стоимостью ценной бумаги и ее прибыльностью пропорциональное 8. Продолжительность измеряется в деньгах, которые можно использовать показателем окупаемости 9. Ожидаемый доход от инвестиций, разбирается в виде вытекающих денежных потоков, которые дисконтируют нынешнюю стоимость 10. Нейтральный риск (risk neutral) – риск, который учитывается, только в том случае, если возможность получить прибыль и возможность неудачи – равны. 11. Минус продолжительности Macaulay (1938) в том, что он не рассчитал возможность рассеивания рисков 12. При расчете продолжительности, руководствуются правилом дисконтирования процентной степени рынка 13. При расчете продолжительности, не используют концепцию нынешней ценности денег 4.2 Практическое применение (иммунизация процентных рисков ценных бумаг) У вас закладная с 12, 8%-ым купоном, номинальная стоимость которой 1 000 USD, прибыльность 12% и срок погашения наступает через 5 лет. Предположим, что вы желаете владеть этой закладной 4 года, при этом прибыльность опускается до 9%. Процентный риск инвестирования иммунизирован? Решение: Найдем продолжительность облигации (D): (1*0,8929*128+2*0,7972*128+3*0,7118*128+ 4*0,6355*128+5*0,5674*128) / (0,8929*128+0,7972*128+0,6355*128+0,5674 *128) = (114,29+204,08+273,33+325,38+3200,14) / (114,29+102,04+91,11+81,34+640,03) = 4117,22/1028,81 = 4 года Год Денежный поток Стоимость в конце 4х лет (12%) Стоимость в конце 4х лет (9%) 1. 128 128*1,12 = 179, 83 128*1,09 = 165,76 2. 128 128*1,12 = 160, 56 128*1,09 = 152,08 3. 128 128*1,12 = 143,36 128*1,09 = 139,52 4. 128 128 128 5. 1128 1128/1,12 = 1007,15 1128/1,09 = 1034,86 Всего: 1618,90 1620,22 Поскольку продолжительность ценных бумаг, предполагаемо, равна сбережению ценной бумаги, тогда процентный риск снижен (несмотря на спад уровня реинвестирования с 12% до 9%). Ответ: Процентный риск иммунизирован 5 Акция Акция (common stock) представляет собой часть капитала, принадлежащую владельцам простых акций предприятия, давая им права на соответствующую часть голосов, чистую прибыль и имущество предприятия. Стабильно действующая рыночная экономика предполагает хороший финансовый рынок. У владельцев свободных денежных средств есть возможность выбрать между сотнями способов вложения, также финансовый директор предприятия знает, как тяжело найти возможности добывания капитала.