1. Дайте определение коммерческого банка.

реклама

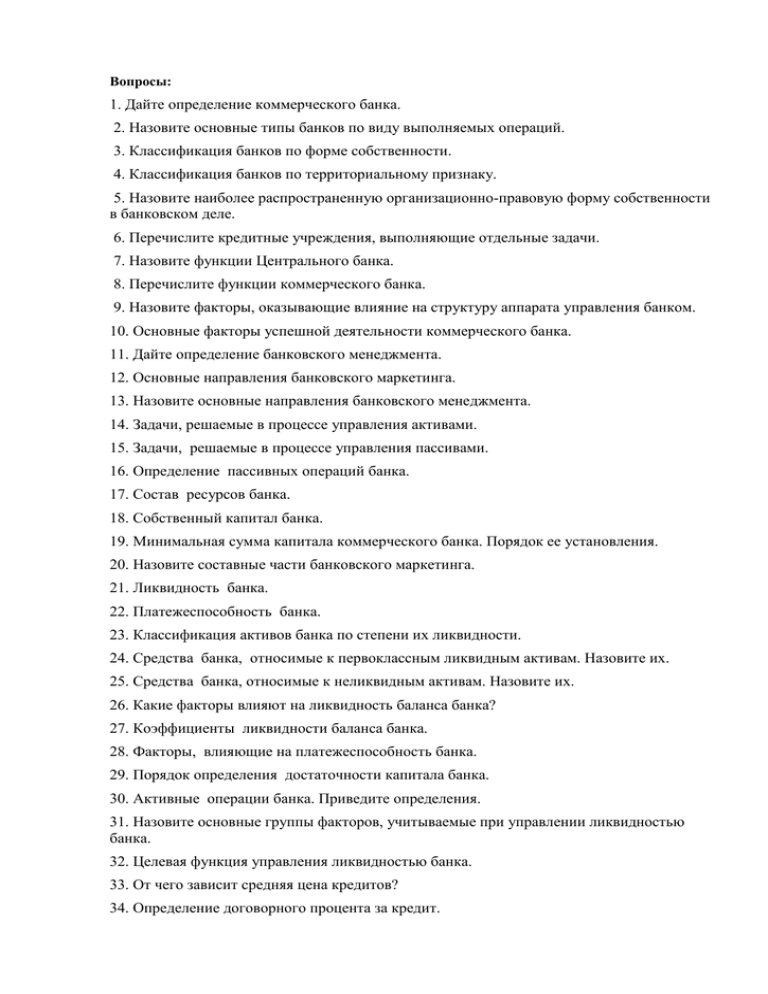

Вопросы: 1. Дайте определение коммерческого банка. 2. Назовите основные типы банков по виду выполняемых операций. 3. Классификация банков по форме собственности. 4. Классификация банков по территориальному признаку. 5. Назовите наиболее распространенную организационно-правовую форму собственности в банковском деле. 6. Перечислите кредитные учреждения, выполняющие отдельные задачи. 7. Назовите функции Центрального банка. 8. Перечислите функции коммерческого банка. 9. Назовите факторы, оказывающие влияние на структуру аппарата управления банком. 10. Основные факторы успешной деятельности коммерческого банка. 11. Дайте определение банковского менеджмента. 12. Основные направления банковского маркетинга. 13. Назовите основные направления банковского менеджмента. 14. Задачи, решаемые в процессе управления активами. 15. Задачи, решаемые в процессе управления пассивами. 16. Определение пассивных операций банка. 17. Состав ресурсов банка. 18. Собственный капитал банка. 19. Минимальная сумма капитала коммерческого банка. Порядок ее установления. 20. Назовите составные части банковского маркетинга. 21. Ликвидность банка. 22. Платежеспособность банка. 23. Классификация активов банка по степени их ликвидности. 24. Средства банка, относимые к первоклассным ликвидным активам. Назовите их. 25. Средства банка, относимые к неликвидным активам. Назовите их. 26. Какие факторы влияют на ликвидность баланса банка? 27. Коэффициенты ликвидности баланса банка. 28. Факторы, влияющие на платежеспособность банка. 29. Порядок определения достаточности капитала банка. 30. Активные операции банка. Приведите определения. 31. Назовите основные группы факторов, учитываемые при управлении ликвидностью банка. 32. Целевая функция управления ликвидностью банка. 33. От чего зависит средняя цена кредитов? 34. Определение договорного процента за кредит. 35. Основные факторы, влияющие на величину кредитной маржи. 36. Реальная цена кредитных ресурсов. Приведите методику ее определения. 37. Методика определения реальной процентной ставки за кредит. 38. Порядок управления рисками несбалансированности ликвидности баланса и неплатежеспособности коммерческого банка. 39. Классификация кредитных вложений банка по степени надежности. 40. Резервный фонд: назначение и порядок установления его величины. 41. Как определяется главный обобщающий показатель достаточности банковского капитала? 42. В чем заключается суть пассивных операций? 43. Что собой представляет вклад (депозит)? 44. Вклады до востребования и их предназначение. 45. Сущность срочных вкладов и их отличие от вкладов до востребования. 46. Что собой представляет депозитный сертификат и кому он выдается? 47. Назовите основные виды активных операций. 48. Назовите признаки по которым осуществляется классификация ссуд, предоставляемых коммерческими банками своим клиентам. 49. Кассовые операции и их содержание. 50. Что собой представляет факторинг и кому он выдается? 51. Сущность лизинговых операций. Назовите участников лизинговой сделки. 52. Порядок осуществления трастовых операций. 53. Активы баланса банка и их структура. 54. Что собой представляет оценка активов баланса банков. Порядок ее осуществления. 55. Приведите характеристику займов носящих условное название РЕПО. 56. Назовите пять структурных групп, на которые подразделяются активы баланса коммерческих банков. 57. Порядок расчета текущей ликвидности коммерческих банков. 58. На чем основан портфельный подход к управлению активами банка? 59. Сущность первичных резервов и порядок управления ими. 60. Что подразумевается под управляемыми пассивами? 61. Что собой представляет понятие «покупка федеральных фондов»? 62. В каких случаях коммерческие банки прибегают к займам у федеральной резервной системы? 63. Сущность Евродолларовых займов США. 64. Назовите меры, принимаемые банком для поддержания своей ликвидности. 65. Кем устанавливается ставка рефинансирования? 66. Корреспондентские межбанковские отношения. Их сущность. 67. Что представляет собой основной процент за кредит? 68. Что лежит в основе управления рентабельностью банка? 69. Назовите основные формы безналичных денежных расчетов. 70. На основании каких документов действует коммерческий банк? 71. Сущность кредитного потенциала коммерческого банка. 72. От чего зависит общий резерв ликвидности коммерческого банка? 73. Первичные резервы ликвидности. 74. Вторичные резервы ликвидности. 75. Сущность банковского регулирования резерва ликвидности. 76. Мультипликация депозита. Привести определение. 77. Депозит, его сущность. 78. Какова математическая формула для максимальной суммы, до которой можно мультиплицировать депозит? 79. Сущность ограничителя роста депозитов и кредитов в банковской системе? 80. Какие основные факторы оказывают воздействие на общий уровень кредитного потенциала коммерческого банка? 81. Назовите основные факторы, воздействующие на эффективность средств кредитного потенциала банка. 82. Перечислите источники кредитного потенциала банка. 83. Структура заемных средств кредитного потенциала банка. 84. Назовите основные формы повышения источников кредитного потенциала банка. 85. Классификация средств кредитного потенциала коммерческого банка в зависимости от их стабильности. 86. Средства кредитного потенциала банка, относимые к целиком стабильным средствам. 87. Дайте определение стабильных средств кредитного потенциала банка. 88. Нестабильные средства кредитного потенциала банка. Привести понятие. 89. Структура заемных средств кредитного потенциала банка по их основным видам. 90. Основные факторы формирования кредитного потенциала банка. 91. Каким клиентам банк отдает предпочтение при кредитовании? 92. Факторы, воздействующие на приобретение сбережений населения. 93. Специфика источника средств – кредитов Центробанка. 94. Функции денежно-кредитной политики. 95. Основные цели денежно-кредитной политики. 96. Основные инструменты денежно-кредитной политики. 97. Политика денежно-кредитной рестрикции. 98. Политика денежно-кредитной экспансии. 99. Понятие межбанковского кредита. 100. Охарактеризуйте специфику межбанковского кредита. 101. Основные цели привлечения источника средств – межбанковского кредита. 102. Назовите основные факторы, обеспечивающие развитие межбанковского кредитования. 103. Назовите основные факторы, воздействующие на спрос и предложение кредитов. 104. Когда происходит срочная трансформация средств кредитного потенциала банка? 105. Назовите факторы, влияющие на возможность срочной трансформации средств кредитного потенциала банка. 106. Назовите основные показатели степени трансформации средств кредитного потенциала банка. 107. Какой риск возникает в связи со срочной трансформацией средств кредитного потенциала банка? 108. Понятие кредитоспособности заемщика. 109. Показатели кредитоспособности, применяемые зарубежными коммерческими банками. 110. Коэффициент ликвидности, его характеристика и порядок расчета. 111. Характеристика коэффициента покрытия, метод расчета. 112. Классификация оборотных активов предприятия по степени их ликвидности. 113. Основные показатели кредитоспособности заемщика, рассчитываемые российскими банками. 114. Сущность методики определения класса кредитоспособности. 115. Определение банковского кредита. 116. Классификация банковских кредитов в зависимости от срока. 117. Краткосрочные ссуды. 118. Кредиты, относящиеся к среднесрочным ссудам. 119. Кредиты, относящиеся к долгосрочным ссудам. 120. Какие кредиты преобладают в современной структуре кредитных портфелей банков? 121. Принципы кредитования. 122. Назовите отдельные элементы метода кредитования. 123. Виды ссудных счетов. 124. Особенности кредитования по простому ссудному счету. 125. Особенности кредитования по специальному ссудному счету. 126. Специфика кредитования по контокорренту. 127. Определение лимита кредитования по контокорренту. 128. Каким заемщикам отрывается контокоррентный счет? 129. Порядок кредитования по контокорренту. 130. Сущность овердрафта. 131. Отличие овердрафта от контокоррента. 132. Бланковый кредит. 133. Револьверный кредит. 134. Ипотечная ссуда. 135. Назовите виды банковской деятельности на рынке ценных бумаг. 136. Какие ценные бумаги могут выпускать коммерческие банки? 137. Функции, выполняемые коммерческими банками в роли эмитентов. 138. Дайте характеристику банков в качестве инвесторов ценных бумаг. 139. Какие ограничения предусмотрены действующим законодательством в инвестиционной деятельности банков? 140. Функции, выполняемые коммерческими банками в роли брокеров. 141. Назовите особенности посреднических сделок банка при договоре поручения и договоре комиссии. 142. Функции, выполняемые коммерческими банками в роли дилеров. 143. Функции, выполняемые коммерческими банками в качестве депозитария. 144. Функции, выполняемые коммерческими банками в роли независимых регистраторов. 145. Какие ценные бумаги могут выпускать банки с целью формирования уставного капитала? 146. Какие собственные долговые обязательства выпускают коммерческие банки? 147. Назовите вид банковской лицензии, на основании которой банки осуществляют операции с ценными бумагами. 148. Назовите условия выпуска облигаций коммерческими банками. 149. В каких случаях обязательна регистрация проекта эмиссии акций? 150. Перечислите условия выпуска сертификатов коммерческими банками. 151. Для какого вида вкладчиков банки выпускают депозитные сертификаты? 152. Для какого вида вкладчиков банки выпускают сберегательные сертификаты? 153. Каков максимальный срок обращения депозитных сертификатов? 154. Максимальный срок обращения сберегательных сертификатов. 155. Сущность финансовой операции РЕПО. 156. Классификация операций РЕПО в зависимости от срока действия. 157. С какими ценными бумагами коммерческие банки проводят операции РЕПО? 158. Какие коммерческие банки могут осуществлять операции в иностранной валюте? 159. Функции валютного рынка. 160. Назовите виды котировки валюты. 161. Сущность прямой котировки валюты. 162. Сущность косвенной котировки валюты. 163. Перечислите основные виды валютных операций. 164. Перечислите виды наличных валютных сделок. 165. К каким видам валютных операций относится валютная сделка «форвард»? 166. Сущность валютной операции «своп». 167. Разновидности сделки «своп». 168. Сущность понятия валютной позиции. 169. Государственный орган, устанавливающий лимиты открытых валютных позиций. 170. Сущность валютного арбитража. 171. Перечислите основные виды валютного арбитража. 172. Перечислите методы страхования валютных рисков. 173. Сущность основных методов хеджирования. 174. Перечислите основные методы краткосрочного хеджирования. 175. Перечислите основные методы долгосрочного хеджирования. 176. Перечислите особенности срочных валютных сделок. 177. Назовите элементы форвардного курса «аутрайт». 178. Что необходимо знать для определения дисконта/премии? 179. В чем заключается сущность опциона покупателя валюты? 180. Ноу-хау как один из видов исковых депозитов. Их отличие от депозитов до востребования. 181. Банковский вексель и его отличие от классических коммерческих векселей. 182. В чем заключается сущность опциона продавца валюты? 183. Назовите основные разновидности сделок с опционом. 184. В чем заключаются особенности фьючерсных контрактов? 185. В чем заключается сущность метода валютной корзины? 186. В чем заключается сущность метода применения валютных оговорок? 187. В чем заключается сущность метода применения мультивалютной оговорки? 188. Какие существуют виды арендных операций в зависимости от срока? 189. Перечислите основные элементы лизинговой сделки. 190. Назовите прямых участников лизинговой сделки. 191. Назовите косвенных участников лизинговой сделки. 192. Перечислите основные элементы лизингового платежа. 193. Перечислите основные элементы лизингового процента. 194. В чем заключается сущность оперативного лизинга? 195. В чем заключается сущность финансового лизинга? 196. Перечислите основные формы лизинговых операций. 197. Какие преимущества имеет банк при лизинговой сделке банка? 198. Какие преимущества имеет поставщик при лизинге оборудования? 199. Назовите основные разделы лизингового договора. 200. В чем заключается сущность факторинга? 201. Какие преимущества получает поставщик при факторинге? 202. Назовите основные виды факторинговых операций. 203. Какие предприятия не подлежат факторинговому обслуживанию? 204. Назовите элементы платы по факторингу. 205. В чем заключается сущность форфейтинга? 206. В чем заключаются преимущества форфейтинга для экспортеров? 207. В чем заключается сущность трастовых услуг? 208. Какие преимущества имеет банк при совершении трастовых операций? 209. Назовите разновидности трастовых услуг коммерческим предприятиям. 210. Назовите разновидности трастовых услуг частным лицам. 211. Перечислите виды рисков по банковским операциям.