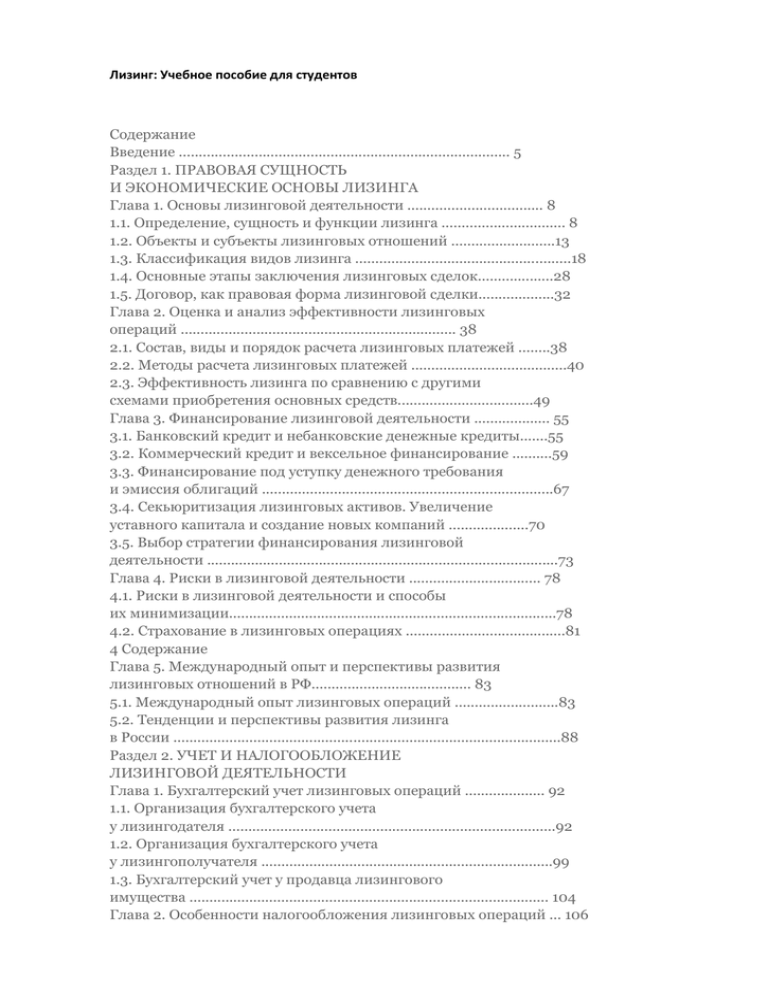

Лизинг: Учебное пособие для студентов

реклама