Монетарная модель валютного курса с гибкими ценами на

реклама

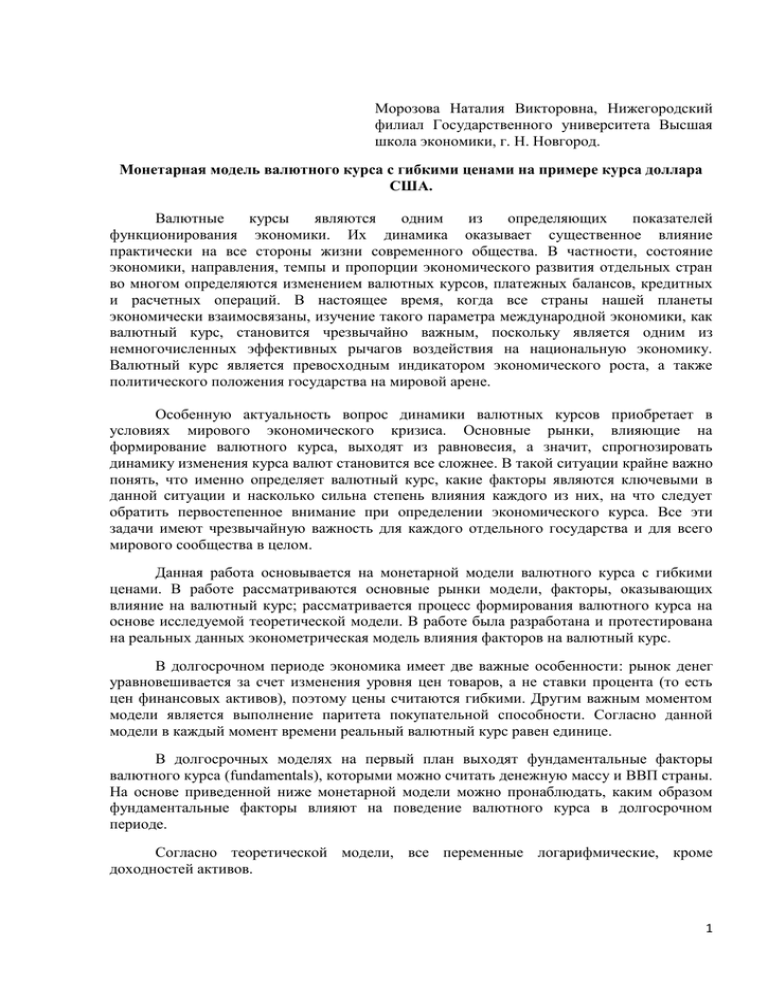

Морозова Наталия Викторовна, Нижегородский филиал Государственного университета Высшая школа экономики, г. Н. Новгород. Монетарная модель валютного курса с гибкими ценами на примере курса доллара США. Валютные курсы являются одним из определяющих показателей функционирования экономики. Их динамика оказывает существенное влияние практически на все стороны жизни современного общества. В частности, состояние экономики, направления, темпы и пропорции экономического развития отдельных стран во многом определяются изменением валютных курсов, платежных балансов, кредитных и расчетных операций. В настоящее время, когда все страны нашей планеты экономически взаимосвязаны, изучение такого параметра международной экономики, как валютный курс, становится чрезвычайно важным, поскольку является одним из немногочисленных эффективных рычагов воздействия на национальную экономику. Валютный курс является превосходным индикатором экономического роста, а также политического положения государства на мировой арене. Особенную актуальность вопрос динамики валютных курсов приобретает в условиях мирового экономического кризиса. Основные рынки, влияющие на формирование валютного курса, выходят из равновесия, а значит, спрогнозировать динамику изменения курса валют становится все сложнее. В такой ситуации крайне важно понять, что именно определяет валютный курс, какие факторы являются ключевыми в данной ситуации и насколько сильна степень влияния каждого из них, на что следует обратить первостепенное внимание при определении экономического курса. Все эти задачи имеют чрезвычайную важность для каждого отдельного государства и для всего мирового сообщества в целом. Данная работа основывается на монетарной модели валютного курса с гибкими ценами. В работе рассматриваются основные рынки модели, факторы, оказывающих влияние на валютный курс; рассматривается процесс формирования валютного курса на основе исследуемой теоретической модели. В работе была разработана и протестирована на реальных данных эконометрическая модель влияния факторов на валютный курс. В долгосрочном периоде экономика имеет две важные особенности: рынок денег уравновешивается за счет изменения уровня цен товаров, а не ставки процента (то есть цен финансовых активов), поэтому цены считаются гибкими. Другим важным моментом модели является выполнение паритета покупательной способности. Согласно данной модели в каждый момент времени реальный валютный курс равен единице. В долгосрочных моделях на первый план выходят фундаментальные факторы валютного курса (fundamentals), которыми можно считать денежную массу и ВВП страны. На основе приведенной ниже монетарной модели можно пронаблюдать, каким образом фундаментальные факторы влияют на поведение валютного курса в долгосрочном периоде. Согласно теоретической модели, все переменные логарифмические, кроме доходностей активов. 1 В монетарной модели валютного курса с гибкими ценами рассматриваются три основных ранка: рынок финансовых активов, рынок денег и валютный рынок. Рынок финансовых активов. Так как модель строится в дискретном времени, то каждый момент времени инвесторы принимают решение об инвестировании, руководствуясь своим горизонтом планирования, равным одному периоду. Предположим, что агенты распределяют свое богатство между денежными активами M t и процентными активами Vt : (1) Wt M t Vt Процентные активы традиционно разделим на: отечественные B, приносящие владельцу доходность и иностранные , приносящие владельцу доходность в ЕИВ (единицах иностранной валюты). Vt Bt Bt* S t - курс иностранной валюты. (2) Риск учитывать не будем, поэтому условием равновесия на глобальном рынке финансовых активов будет условие (3) непокрытого процентного паритета (UIP): it it* s te1 (3) Рынок денег. Спрос на деньги традиционно зависит от уровня ВВП и номинальной ставки процента. Мы можем записать условие равновесия на рынке денег: mt p t mtd p t 1 y t 2 it (4) где 1 , 2 >0 характеризуют соответственно, эластичность спроса на деньги по доходу и полуэластичность спроса на деньги по ставке процента it . В иностранной экономике все аналогично: mt* p t* 1 y t* 2 it* (5) Рынок валюты. Если в каждый момент времени выполняется абсолютный паритет покупательной способности (условие равновесия рынка валюты в долгосрочном периоде), то: s t p t p t* (6) Проанализируем совместное равновесие трех основных рынков. Для этого подставим (4) и (5) в (6) и получим уравнение для валютного курса в каждый период времени: s t (mt mt* ) 1 ( y t y t* ) 2 (it it* ) (7) Для тестирования полученной теоретической модели необходимо выполнить некоторые преобразования с учетом особенностей реальных данных. Одной из предпосылок модели является равенство реального валютного курса единице, что не выполняется на практике. 2 Qt st p * 1, p (8) где Qt - реальный обменный курс. Возьмем логарифм и выразим st : ln s t ln p ln p * ln Qt (9) Таким образом, базовое уравнение общего равновесия в долгосрочном периоде согласно данной модели выглядит следующим образом: ln s t ln Qt ln m ln m * 1 (ln y t ln y t* ) 2 (it it* ) (10) Данная модель была протестирована на реальных данных за период с января 2000 года по апрель 2009 года. Построенная модель описывает механизм формирования курса доллара США относительно рубля. Для поиска коэффициентов был использован метод наименьших квадратов: Таблица 1 Оценка коэффициентов в монетарной модели валютного курса ln st ln Qt Dependent Variable Coefficient Std. Error t-Statistic Prob. ln m ln m 0.166176 0.022108 7.516616 0.0000 * ln yt ln y -0.083650 0.041409 -2.020091 0.0458 * t it it* -0.474377 0.125581 -3.777449 0.0003 c -4.308269 0.166092 -25.93901 0.0000 Полученные коэффициенты значимы на 5% уровне и соответствуют теоретическим предпосылкам модели. Недостатком построенной модели является то, что в качестве объясняемой переменной мы имеем разность уровней цен: ln s t ln Qt ln s t ln s t ln p * ln p ln p ln p * (11) Чтобы номинальный обменный курс не исчезал из регрессии, в качестве переменной возьмем сглаженную оценку долгосрочного тренда, используя метод Ходрика-Прескотта. 3 Таблица 2 Оценка коэффициентов в монетарной модели валютного курса с применением метода Ходрика-Прескотта ln st ln HPTREND Dependent Variable ln m ln m* 0.196502 0.035867 5.478572 0.0000 Coefficient Std. Error t-Statistic Prob. ln yt ln yt* -0.141244 0.067181 -2.102427 0.0378 it it* -0.336928 0.203741 -1.653710 0.1011 c -4.096654 0.269465 -15.20292 0.0000 Данная модель более точно отражает действительность. Коэффициент при разности процентных ставок (в нашем случае – ставок рефинансирования) можно считать значимым только на 10% уровне. Исходя из предложенной модели курс доллара США относительно рубля на 0.196502% определяется изменением денежной массы в России относительно изменения денежной массы в США, причем чем больше возрастает денежная масса в России, тем слабее становится курс национальной валюты. На 0.141244% изменение валютного курса определяется разностью между ВВП России и США, отрицательная зависимость говорит о том, что при увеличении объемов ВВП в России курс доллара падает, рубль дорожает, таким образом, подтверждаются теоретические предпосылки модели. Исходя из полученной регрессии, курс доллара на 0.336928% объясняется динамикой процентных ставок, увеличение ставок рефинансирования приводит к укреплению рубля. Это можно объяснить тем, что вложение денег в банки становится более надежным. Исходя из построенной модели, можно отметить, что все рассмотренные факторы оказывают приблизительно одинаковое влияние на формирование курса доллара. Рассмотрим корреляционные связи между ВВП России и США и ценой на нефть: Таблица 3 Корреляционная матрица ВВП России, ВВП США и цены на нефть Y Y* Oil _ price Y 1 0.892215598531522 0.849572225720193 Y* 0.892215598531522 1 0.806431521259809 Oil _ price 0.849572225720193 0.806431521259809 1 Из корреляционной матрицы видно, что ВВП обеих стран сильно зависит от цены на нефть. Коэффициент корреляции как в одном, так и в другом случае очень высок. Попробуем заменить в уравнении регрессии ВВП на цену на нефть: 4 Таблица 4 Оценка коэффициентов в монетарной модели валютного курса с включением цены на нефть ln st ln HPTREND Dependent Variable ln m ln m* 0.269976 0.022115 12.20809 0.0000 Coefficient Std. Error t-Statistic Prob. it it* -0.347702 0.158520 -2.193423 0.0304 ln oil _ price -0.231224 0.026233 -8.814192 0.0000 c -3.717628 0.108344 -34.31326 0.0000 Будем использовать полученную модель для построения прогноза динамики валютного курса. Для этого будем считать входящие в модель переменные идеально спрогнозированными. Для начала построим прогноз для валютного курса, исходя из теоретических предпосылок монетарной модели с гибкими ценами, а именно: из предположения о том, что в каждый момент времени выполняется абсолютный паритет покупательной способности. Прогнозируемая переменная - kurs1 ln st ln HPTREND . -4.3 -4.4 -4.5 -4.6 -4.7 -4.8 -4.9 -5.0 -5.1 -5.2 00 01 02 03 KURS1 04 05 06 07 08 KURSFORECAST1 Рис.1. Динамика спрогнозированного валютного курса с учетом абсолютного паритета покупательной способности Видим, что качество получаемого прогноза достаточно хорошее. Модель улавливает колебания входящих в нее экономических факторов, и прогнозируемая величина валютного курса реагирует на происходящие изменения в экономике. Теперь попробуем спрогнозировать на базе данной модели динамику номинального валютного курса. Прогнозируемая величина – kurs2 ln s t . 5 3.6 3.5 3.4 3.3 3.2 3.1 00 01 02 03 KURS2 04 05 06 07 08 KURSFORECAST2 Рис.2. Динамика спрогнозированного номинального валютного курса Полученный прогноз улавливает основные тенденции изменения номинального курса США. В качестве особенности построенного прогноза можно отметить, что прогнозируемая величина хорошо среагировала на изменения экономических показателей в 2008 – 2009 годах. Более того, в начале 2009 года спрогнозированный валютный курс уловил тенденцию к падению цены доллара на несколько месяцев раньше, чем курс реально стал падать. На основе теоретической монетарной модели валютного курса с гибкими ценами была построена и протестирована на реальных данных эконометрическая модель. Можно отметить, что полученные результаты отвечают основным теоретическим предпосылкам модели. Выявленные расхождения можно отнести на неэффективность управления экономикой, поскольку входящие в модель переменные, такие как денежная масса и ставка рефинансирования, напрямую зависят от деятельности государства; а также на достаточно сложный экономический период мирового финансового кризиса. Библиографический список. 1. Cuthbertson K., Nitzsche D. Quantitative Financial Economics. Wiley, 2004 2. Шульгин А.Г. Валютный курс и международные финансы. Конспект лекций. М., 2003 6