Вопросы к экзамену по дисциплине «Финансовый менеджмент

реклама

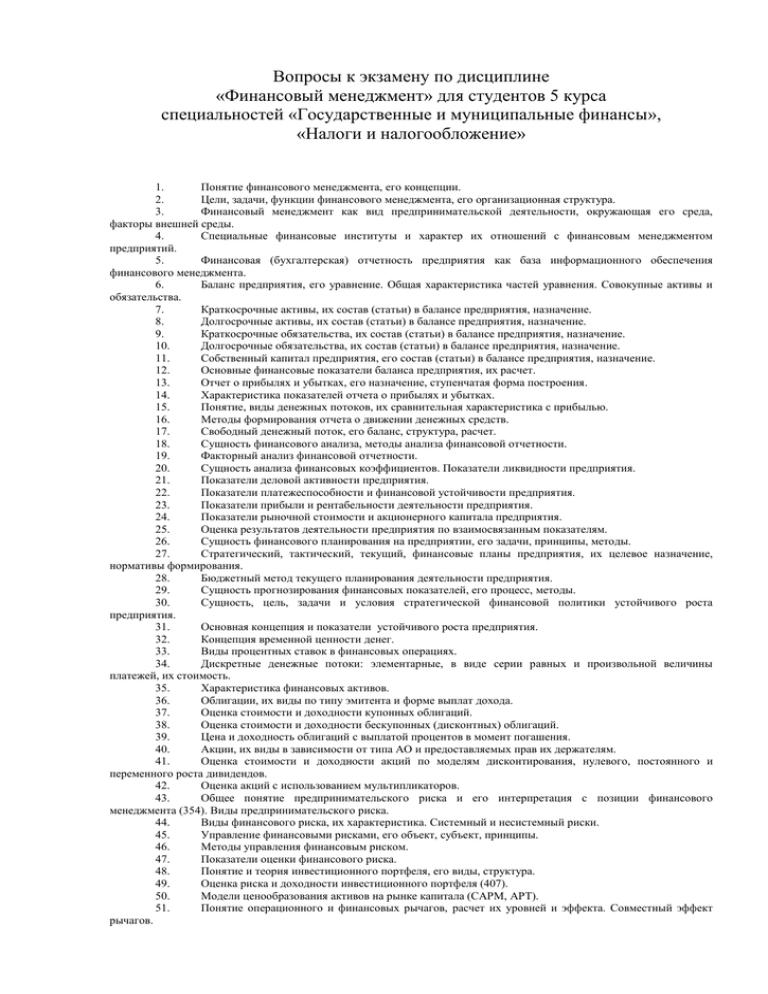

Вопросы к экзамену по дисциплине «Финансовый менеджмент» для студентов 5 курса специальностей «Государственные и муниципальные финансы», «Налоги и налогообложение» 1. Понятие финансового менеджмента, его концепции. 2. Цели, задачи, функции финансового менеджмента, его организационная структура. 3. Финансовый менеджмент как вид предпринимательской деятельности, окружающая его среда, факторы внешней среды. 4. Специальные финансовые институты и характер их отношений с финансовым менеджментом предприятий. 5. Финансовая (бухгалтерская) отчетность предприятия как база информационного обеспечения финансового менеджмента. 6. Баланс предприятия, его уравнение. Общая характеристика частей уравнения. Совокупные активы и обязательства. 7. Краткосрочные активы, их состав (статьи) в балансе предприятия, назначение. 8. Долгосрочные активы, их состав (статьи) в балансе предприятия, назначение. 9. Краткосрочные обязательства, их состав (статьи) в балансе предприятия, назначение. 10. Долгосрочные обязательства, их состав (статьи) в балансе предприятия, назначение. 11. Собственный капитал предприятия, его состав (статьи) в балансе предприятия, назначение. 12. Основные финансовые показатели баланса предприятия, их расчет. 13. Отчет о прибылях и убытках, его назначение, ступенчатая форма построения. 14. Характеристика показателей отчета о прибылях и убытках. 15. Понятие, виды денежных потоков, их сравнительная характеристика с прибылью. 16. Методы формирования отчета о движении денежных средств. 17. Свободный денежный поток, его баланс, структура, расчет. 18. Сущность финансового анализа, методы анализа финансовой отчетности. 19. Факторный анализ финансовой отчетности. 20. Сущность анализа финансовых коэффициентов. Показатели ликвидности предприятия. 21. Показатели деловой активности предприятия. 22. Показатели платежеспособности и финансовой устойчивости предприятия. 23. Показатели прибыли и рентабельности деятельности предприятия. 24. Показатели рыночной стоимости и акционерного капитала предприятия. 25. Оценка результатов деятельности предприятия по взаимосвязанным показателям. 26. Сущность финансового планирования на предприятии, его задачи, принципы, методы. 27. Стратегический, тактический, текущий, финансовые планы предприятия, их целевое назначение, нормативы формирования. 28. Бюджетный метод текущего планирования деятельности предприятия. 29. Сущность прогнозирования финансовых показателей, его процесс, методы. 30. Сущность, цель, задачи и условия стратегической финансовой политики устойчивого роста предприятия. 31. Основная концепция и показатели устойчивого роста предприятия. 32. Концепция временной ценности денег. 33. Виды процентных ставок в финансовых операциях. 34. Дискретные денежные потоки: элементарные, в виде серии равных и произвольной величины платежей, их стоимость. 35. Характеристика финансовых активов. 36. Облигации, их виды по типу эмитента и форме выплат дохода. 37. Оценка стоимости и доходности купонных облигаций. 38. Оценка стоимости и доходности бескупонных (дисконтных) облигаций. 39. Цена и доходность облигаций с выплатой процентов в момент погашения. 40. Акции, их виды в зависимости от типа АО и предоставляемых прав их держателям. 41. Оценка стоимости и доходности акций по моделям дисконтирования, нулевого, постоянного и переменного роста дивидендов. 42. Оценка акций с использованием мультипликаторов. 43. Общее понятие предпринимательского риска и его интерпретация с позиции финансового менеджмента (354). Виды предпринимательского риска. 44. Виды финансового риска, их характеристика. Системный и несистемный риски. 45. Управление финансовыми рисками, его объект, субъект, принципы. 46. Методы управления финансовым риском. 47. Показатели оценки финансового риска. 48. Понятие и теория инвестиционного портфеля, его виды, структура. 49. Оценка риска и доходности инвестиционного портфеля (407). 50. Модели ценообразования активов на рынке капитала (САРМ, AРT). 51. Понятие операционного и финансовых рычагов, расчет их уровней и эффекта. Совместный эффект рычагов. 52. Понятие инвестиции, классификация инвестиций в зависимости от объекта вложений. Инвестиционные решения. 53. Методы и критерии оценки экономической эффективности инвестиций. 54. Капитальные вложения и принципы разработки их бюджета. 55. Качественные и количественные методы оценки инвестиционных рисков. 56. Финансирование хозяйственной деятельности предприятия, его источники, организационные формы. 57. Бюджетное финансирование предприятий и формы привлечения для финансирования иностранного капитала. 58. Собственные и заемные источники финансирования предприятий. 59. Понятие структуры и стоимости капитала, его средневзвешенная и предельная стоимость.Стоимость заемных источников финансирования и источников собственного капитала. 60. Теория и модели формирования финансовой структуры капитала. 61. Дивидендная политика предприятия, ее сущность, показатели, влияние на стоимость предприятия. 62. Управление оборотным капиталом. 63. Управление дебиторской задолженностью. 64. Управление товарными запасами.