Тема 4. Риски, связанные с кредитованием.

реклама

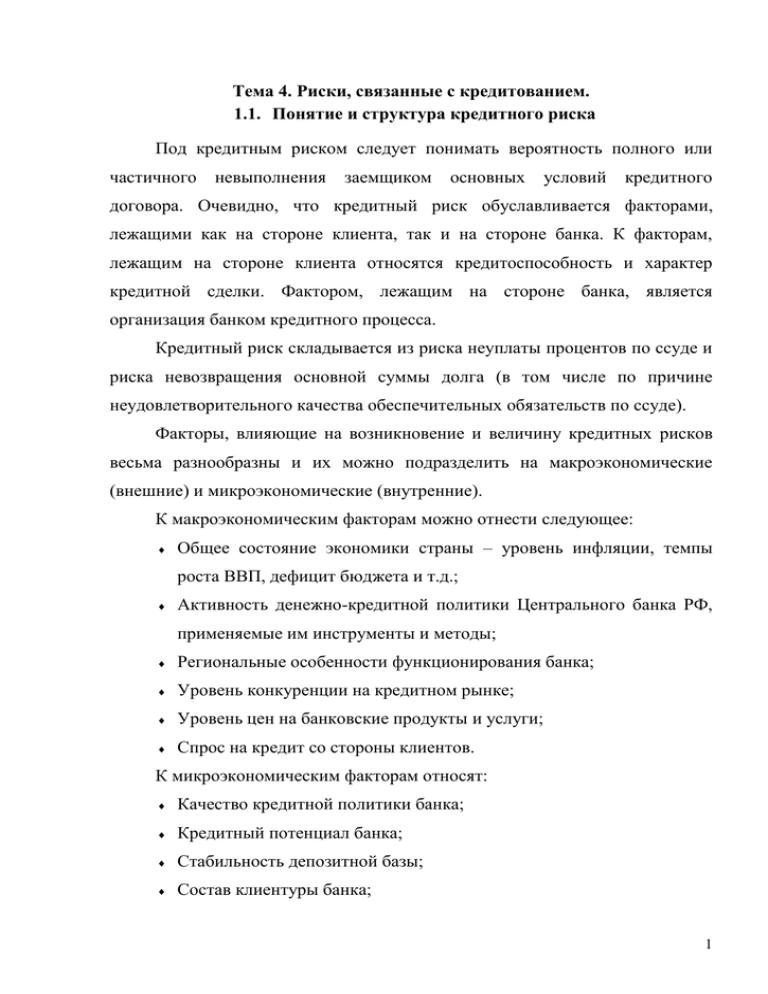

Тема 4. Риски, связанные с кредитованием. 1.1. Понятие и структура кредитного риска Под кредитным риском следует понимать вероятность полного или частичного невыполнения заемщиком основных условий кредитного договора. Очевидно, что кредитный риск обуславливается факторами, лежащими как на стороне клиента, так и на стороне банка. К факторам, лежащим на стороне клиента относятся кредитоспособность и характер кредитной сделки. Фактором, лежащим на стороне банка, является организация банком кредитного процесса. Кредитный риск складывается из риска неуплаты процентов по ссуде и риска невозвращения основной суммы долга (в том числе по причине неудовлетворительного качества обеспечительных обязательств по ссуде). Факторы, влияющие на возникновение и величину кредитных рисков весьма разнообразны и их можно подразделить на макроэкономические (внешние) и микроэкономические (внутренние). К макроэкономическим факторам можно отнести следующее: Общее состояние экономики страны – уровень инфляции, темпы роста ВВП, дефицит бюджета и т.д.; Активность денежно-кредитной политики Центрального банка РФ, применяемые им инструменты и методы; Региональные особенности функционирования банка; Уровень конкуренции на кредитном рынке; Уровень цен на банковские продукты и услуги; Спрос на кредит со стороны клиентов. К микроэкономическим факторам относят: Качество кредитной политики банка; Кредитный потенциал банка; Стабильность депозитной базы; Состав клиентуры банка; 1 Качество кредитного портфеля; Обеспечение ссуд; Ценовая политика банка; Степень рискованности и прибыльности отдельных видов ссуд; Ограниченность информационного потока при кредитовании; Профессиональная подготовленность квалификации и опыт персонала банка. Ведущим макроэкономическим фактором, влияющим на возникновение у банков кредитных рисков, является общее состояние экономики, а также и региона, в котором банк осуществляет свою деятельность. Существенную роль играет активность денежно-кредитной политики Центрального банка РФ. Важным микроэкономическим фактором является уровень кредитного потенциала коммерческого банка, зависящий от общей величины мобилизованных банком ресурсов, структуры и стабильности депозитов, уровня обязательного их резервирования в Банке России. К факторам, оказывающим прямое влияние на возникновение риска невозврата кредита и процентов по нему, относятся качество кредитной политики банка, степень риска отдельных видов ссуд, качество кредитного портфеля банка в целом, уровень риск-менеджмента и ценовая политика банка. При этом качество конкретной ссуды и качество кредитного портфеля банка в целом выступают ключевыми факторами кредитного риска. Защиту от кредитного риска обеспечивает: диверсификация кредитных вложений по объемам кредитования, числу заемщиков, срокам, способам обеспечения; реальная оценка платежеспособности и кредитоспособности заемщика; установление минимального удельного веса кредитных вложений, покрываемых собственными ресурсами; выполнение нормативов Банка России, связанных с кредитными рисками (Инструкция ЦБР от 16 января 2004г. № 110-И «Об обязательных нормативах банков»); 2 расчет достаточности резервов для покрытия расходов в случае невозврата ссуд (Инструкция ЦБР России от 26 марта 2004г. № 254-П «О порядке формирования кредитной организацией резервов на возможные потери по ссудам, по ссудной задолженности и приравненной к ней задолженности»); страхование ссуд. Основной акцент при оценке кредитных рисков перенесен с качества обеспечения и своевременности обслуживания задолженности на финансовое состояние заемщика. Положение №254-П было принято ЦБ в рамках реализации концепции содержательного надзора, суть которой заключается в отказе от формальных, количественных показателей оценки деятельности банков в пользу качественных, учитывающих экономическое содержание операций. Для оценки кредитного риска по конкретно выданной ссуде необходимо проводить тщательный анализ документов, предоставляемых заемщиком. К таковым относятся: документы, подтверждающие правоспособность клиента; справки, подтверждающие постановку его на учет в органах Государственной налоговой инспекции, отделениях Пенсионного Фонда России и Фонда обязательного медицинского страхования; финансовые документы и др. В банковской практике существует ряд компромиссов, связанных с риском, наиболее значимыми из которых являются1: риск-доход - для получения большего дохода, инвестор должен быть готов взять на себя большую долю риска; риск-доход и диверсификация - для доходов на активы, которые менее коррелированы, диверсификация активов действительно снижает риск; Далдруп А., Герке Н., Шуманн М. Потребительские кредиты – условия в зависимости от риска // Бизнес и банки. – 2005. – №26. – 65c. 1 3 риск-доход и управление кредитным портфелем - качество формирования и управление кредитным портфелем способствуют снижению кредитного риска. В соответствии с Инструкцией Банка России № 254-П ссуды классифицируются на основании «профессионального суждения» по пяти категориям качества с присвоением им коэффициента риска (Инструкция ЦБР России от 26 марта 2004г. № 254-П «О порядке формирования кредитной организацией резервов на возможные потери по ссудам, по ссудной задолженности и приравненной к ней задолженности»). Термин «профессиональное суждение» означает, что на практике коммерческие банки используют систему градации ссуд для их классификации с точки зрения риска неуплаты. Это помогает им при калькуляции стоимости ссуд и последующих их оценках для определения наличия существенных изменений в риске неуплаты. Структура кредитного риска может быть представлена следующим образом. Рисунок . Структура кредитного риска. Можно выделить следующие виды кредитного риска: 4 1) риск злоупотреблений. Так называемые "злоупотребления" - одна из наиболее распространенных причин безнадежной задолженности банкам. Речь идет о выдаче руководством и высшими служащими "дружеских" кредитов родственникам, друзьям, деловым партнерам без должного обеспечения и обследования финансового положения заемщика. В этом случае банк может сколько угодно афишировать свои "безупречные" принципы кредитования, описывать службы, занимающиеся оценкой кредитных рисков и принимающих решение о предоставлении кредита или отказе в нем, но пока коммерческие банки (особенно российские) не решат проблему злоупотребления, их кредитный риск будет оставаться весьма значительным; 2) риск неплатежа по внутренним займам. Данный риск связан с трудностью учета всех факторов, влияющих на платежеспособность заемщика. Этими факторами могут быть: неспособность должника создать адекватный будущий денежный поток в связи с изменениями в деловом, экономическом и/или политическом окружении, в котором оперирует заемщик; подорванная деловая репутация заемщика; неуверенность в будущей стоимости и качестве кредитного обеспечения и ряд других. Главное средство борьбы с неплатежами такого рода -диверсификация портфеля банковских ссуд, ведущая к рассредоточению риска; 3) риск неплатежа по иностранным кредитам. Этот риск связан с задержкой платежей по кредитам заемщикам из других стран. В 70-е годы этот вид риска явился причиной банкротства ряда крупных американских банков. Это произошло из-за массовых неплатежей по кредитам, выданным заемщикам из развивающихся стран. Кредитный риск можно рассматривать как самый крупный, присущий банковской деятельности. По мнению большинства авторов, это риск невозврата заемщиком полученного кредита и процентов по нему. Причем к кредитным рискам относятся такие виды рисков как: риск непогашения 5 кредита, риск просрочки платежей, риск обеспечения кредита и т.д. (см. рисунок 2. Рисунок 2 Классификация кредитного риска Кредитный риск Риск непогашения кредита Риск просрочки платежей Риск обеспечения кредита (ликвидност Валютный и) Процентный риск Деловой риск Риск кредитоспособности заемщика Инфляционный риск риск Рассмотрим более подробно классификацию кредитных рисков: 1. Риск непогашения кредита означает опасность невыполнения заемщиком условий кредитного договора (полного и своевременного возврата основной суммы долга, а также выплаты процентов и комиссионных). 2. Риск просрочки платежей (ликвидности) означает опасность задержки возврата кредита и несвоевременной выплаты процентов (ведет к уменьшению ликвидных средств банка и может трансформироваться в риск непогашения). 3. Риск обеспечения кредита не является самостоятельным видом риска и рассматривается только при наступлении риска непогашения кредита. Этот вид риска проявляется в недостаточности дохода, полученного от реализации предоставленного банку обеспечения кредита, для полного удовлетворения долговых требований банка к заемщику. 4. Деловой риск охватывает все виды рисков, связанных с функционированием предприятий (закупочная, производственная и сбытовая 6 деятельность). Но в отличие от названных видов риска, которыми может и должно управлять руководство предприятия, на деловой риск оказывают влияние неуправляемые внешние факторы, в особенности развитие отрасли и конъюнктуры. Величину и характер риска в значительной степени определяют инвестиционные программы и производимая продукция. Риск структуры капитала обуславливается структурой пассивов и усиливает деловой риск. Выдавая кредит, банк повышает тем самым общий риск предприятия, так как использование заемных средств усиливает за счет эффекта финансового рычага возможные как положительные, так и негативные изменения рентабельности капитала предприятия. 5. Риск кредитоспособности заемщика предшествует риску непогашения кредита, под ним принято понимать неспособность заемщика выполнять свои обязательства по отношению к кредиторам вообще. Каждый заемщик характеризуется индивидуальным риском кредитоспособности, который присутствует независимо от деловых отношений с банком и является результатом делового риска и риска структуры капитала. Кроме того, существует валютный риск, риск процентных ставок и инфляционный риск, находящие свое отражение на величине кредитного риска. Их влияние в условиях нестабильности экономики может оказаться решающим как для банка, так и для клиента. 6. Валютный риск – это риск курсовых потерь, связанных с операциями в иностранной валюте на национальном и мировом рынках. Возможность потерь возникает в результате непредсказуемости колебания валютных курсов. 7. Процентный риск – риск сокращения или потери банковской прибыли из-за уменьшения процентной маржи. Иными словами, это риск превышения средней стоимости привлеченных средств банка над средней стоимостью по размещенным активам. 7 Инфляционный 8. риск – риск утраты активом реальной первоначальной стоимости при сохранении или росте номинальной стоимости из-за инфляции. В настоящее коммерческим время банкам все практика еще невозврата достаточно заемщиками кредита распространена, чему способствует пробел в банковском законодательстве. До сегодняшнего дня не проработан вопрос о взаимной ответственности субъектов кредитнофинансовых отношений в части соблюдения принципов и условий предоставления кредитов. Фактически отсутствует правовой механизм выявления заведомом фиктивных кредитов. К тому же, если будет доказана осведомленность кредитора и заемщика о последующем невозврате кредита, ни для одного из участников сделки не предусмотрено несение наказания. К факторам, повышающим кредитный риск, относятся: - значительный объем сумм, выданных узкому кругу заемщиков или отраслей, т.е. концентрация кредитной деятельности банка в какой-либо сфере, чувствительной к изменениям в экономике; - большой удельный вес кредитов и других банковских контрактов, приходящихся на клиентов, испытывающих определенные финансовые трудности; - концентрация деятельности банка в малоизученных, новых, нетрадиционных сферах; - внесение частых или существенных изменений в политику банка по предоставлению кредитов; - удельный вес новых и недавно привлеченных клиентов, о которых банк располагает недостаточной информацией; - либеральная кредитная политика (предоставление кредитов без наличия необходимой информации и анализа финансового положения клиента); 8 - неспособность получить соответствующее обеспечение для кредита или принятие в качестве такового ценностей, труднореализуемых на рынке или подверженных быстрому обесцениванию; - значительные суммы, выданные заемщикам, связанным между собой; - нестабильная экономическая и политическая ситуация. В зависимости от величины потерь выделяют определенные зоны или области риска (Рис. 2.3.2.). В безрисковой зоне потери не ожидаются (они равны 0 или отрицательны — превышение прибыли). Под зоной допустимого риска понимается область, в пределах которой определенный вид банковской деятельности сохраняет свою экономическую целесообразность, т.е. потери имеют место, но они меньше ожидаемой прибыли. Зона критического риска характеризуется опасностью потерь, которые заведомо превышают ожидаемую прибыль и в максимуме могут привести к невозмещенной потере всех используемых в операции средств. Зона катастрофического риска — область потерь, превосходящих по своей величине критический уровень и в максимуме достигающих величины, равной имущественному состоянию банка. Выигрыш Потери Отрицательные Зона допуспотери тимого риска Зона критического риска Зона катастрофического риска Величины возможных потерь Безрисковая зона 0 Расчетная прибыль Расчетная выручка Имущественное состояние 9 Рис. 2.3.2. Схема зон риска Пределы указанных зон могут быть установлены с помощью коэффициента риска. Коэффициент риска (К) определяется как отношение максимально возможной величины убытка от коммерческой или биржевой деятельности банка (У) к величине его собственных средств (С). Так, если К не превышает 0,3, деятельность банка находится в зоне допустимого риска; при К, находящемся в пределах от 0,3 до 0,7, риск является критическим, а при больших значениях — катастрофическим. Вероятность наступления потерь может быть определена объективным или субъективным методами. Объективный метод определения вероятности основан на вычислении частоты, с которой происходит данное событие, а субъективный — на предположениях (личном опыте и суждениях оценивающего, мнении экспертов и финансовых консультантов и т.п.). При субъективном определении значения вероятности для одного и того же события приобретают разные величины и таким образом делается разный выбор. 1.2. Методы оценки кредитного риска. Важнейшим вопросом для Банка является оценка и регулирование рискованности кредитного портфеля, как одного из основных направлений эффективного управления кредитной деятельностью Банка, а главная цель процесса управления кредитным портфелем - обеспечение максимальной доходности при определенном уровне риска. Методология оценки риска кредитного портфеля банка предусматривает: 10 качественный анализ совокупного кредитного риска Банка. Заключается в идентификации факторов риска (выявлении его источников) и требует глубоких знаний, опыта и интуиции в этой сфере деятельности. Говоря о качественной оценке кредитного портфеля Банка, следует также учитывать наличие связанного кредитования и концентрацию кредитного риска; количественную оценку риска кредитного портфеля Банка. Предполагает определение уровня (степени) риска. Степень кредитного риска является количественным выражением оценки Банком кредитоспособности заемщиков и кредитных операций. Качественная и количественная оценка кредитного портфельного риска проводится одновременно, с использованием таких методов оценки риска кредитного портфеля Банка как: аналитический, статистический и коэффициентный. Аналитический метод представляет собой оценку возможных потерь (уровня риска) Банка и осуществляется в соответствии с Положением Банка России от 26.03.2004 г. № 254-П “О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности” (далее – Положение ЦБ РФ). Методика оценки риска кредитного портфеля банка в соответствии с Положением ЦБ РФ предусматривает оценку уровня риска по каждой кредитной операции с учетом финансового состояния заемщика, обслуживания им кредитной задолженности и уровня ее обеспечения, после чего, производится классификация ссуды в одну из пяти категорий качества: I (высшая) категория качества (стандартные ссуды); II категория качества (нестандартные ссуды); III категория качества (сомнительные ссуды); IV категория качества (проблемные ссуды); V (низшая) категория качества (безнадежные ссуды). 11 Классификация Банком ссуд производится согласно “Положению о порядке формирования Банком резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности”, а оценка финансового состояния заемщиков производится согласно “Правилам оценки финансового положения заемщиков”. Статистический метод оценки величины риска кредитного портфеля банка. Статистические величины показывают значимость каждой характеристики для определения уровня риска. Оценка кредитного риска при помощи методов статистического анализа предполагает, что совокупные воздействия рисков на кредитный портфель отражаются на его качестве. Такое утверждение дает основание трактовать вариацию кредитных рисков относительно соглашений, составляющих кредитный портфель Банка, как обобщающий показатель рискованности кредитной деятельности. Сущность статистического метода заключается в следующем: анализ статистики кредитных рисков относительно соглашений, составляющих кредитный портфель Банка; характеристика меры распыленности кредитных рисков по ссудному портфелю; установление величины и частоты возникновения кредитного риска. Основными инструментами статистического метода расчета и оценки риска кредитного портфеля Банка являются известные из общей теории: дисперсия, вариация, стандартное отклонение, коэффициент вариации и асимметрии. Вероятность реализации кредитного риска Банка характеризуется распределением вероятностей. Основным статистическим показателем определения такой вероятности (уровня риска) выступает стандартное отклонение или коэффициент вариации. Расчет средневзвешенного кредитного портфельного риска, его дисперсии и среднеквадратического 12 отклонения позволяет отследить уровень диверсификации кредитного портфеля Банка. Использование таких статистических величин, как положительная и отрицательная семивариация, положительное и отрицательное среднее семиквадратическое отклонение, а также расчет коэффициента асимметрии по кредитным рискам относительно соглашений, составляющих кредитный портфель, дает возможность определить для Банка частоту возникновения убытков в зависимости от количества случаев наступления соответствующих потерь и общего числа рисковых случаев в статистических данных. Общий объем потерь от кредитных операций можно оценить как совокупную сумму обязательств заемщика (или группы) перед Банком, умноженную на вероятность потерь при проведении кредитных операций. Под вероятностью потерь от проведения кредитных операций понимается средняя за предшествующий трехлетний период деятельности Банка доля невозврата кредитов и невыполнения прочих обязательств клиентами (или их группами), имеющими похожие характеристики и показатели кредитоспособности. Статистический метод оценки кредитного портфельного риска Банка строится на анализе статистических данных, связанных с финансовым состоянием заемщиков за определенный период времени. Такое исследование является основой для сравнения фактической частоты возникновения банковских потерь с прогнозными оценками. Третий метод оценки кредитного портфельного риска – коэффициентный. Сущность метода заключается в расчете относительных показателей, позволяющих оценить кредитные риски, входящие в состав кредитного портфеля Банка, расчетные значения которых сравниваются с нормативными критериями оценки, и на этой основе качественно и количественно определяется уровень совокупного кредитного риска Банка. Сложность применения метода коэффициентов при оценке совокупного риска кредитного портфеля Банка возникает в момент 13 сравнения расчетных показателей с нормативными значениями. Поскольку значение одних рассчитанных показателей может соответствовать нормативным критериям, а другие – нет, в данном случае, необходимо выделить обобщающий показатель определения уровня риска. 1.3. Управление кредитным риском На основании кредитный риск вышеизложенного носит можно отличительные констатировать, особенности и что является индивидуальным для каждого кредитного учреждения в банковской сфере. Именно это определяет в значительной степени своеобразие методологии управления кредитными рисками. Банк, принимая решение о выдаче кредита, должен ориентироваться не на оценку отдельных видов кредитного риска, а на определение общего риска по каждому заемщику с учетом специфики отраслевой принадлежности предприятия. Структура кредитного риска неоднородна. Выделяются 3 вида кредитного риска: кредитования контрагента или риск выплаты, риск расчетный, риск предрасчетный. Риск кредитования контрагента или риск выплаты - заключается в возможности не возвращения контрагентом банку основной суммы долга по истечении срока кредита, векселя, поручительства Расчетный риск - возникает в случаях, когда осуществляется передача определенных инструментов (например, денежных средств или финансовых инструментов) на условиях предоплаты, заключается в том, что встречной либо предпоставки. Риск поставки со стороны контрагента не происходит. Предрасчетный - риск того, что контрагент не выполнит своих обязательств по сделке до расчетов и банку придется заменить данный контракт сделкой с другим контрагентом по существующей (и возможно неблагоприятной) рыночной цене. 14 Эти разновидности кредитного риска влияют на его количественную оценку. Первые два предполагают подверженность риску 100 % активов, причем первый вид риска увеличивается в связи с длительным сроком операции. Предрасчетный риск соответствует размеру издержек на замещение сделки на рынке в случае невыполнения обязательств со стороны контрагента. В одной операции может быть несколько объектов и видов кредитного риска. Ниже приведена таблица 1 бъектов кредитного риска в различных операциях: Таблица 1 «Объекты кредитного риска в различных операциях» Вид операции Кредитование Дилинг Покупка векселей Выдача поручительства Кредитование под поручительство Межбанковское кредитование Операции на фондовом рынке Депонирование средств для операций на бирже и покупка инструментов на бирже Объекты кредитного риска Ссудозаемщик Контрагент Эмитент векселя посредник Объект поручительства Поручитель Контрагент-получатель МБК Продавцы ценных бумаг, работающие по предоплате, покупатели ценных бумаг, работающие по предпоставке Биржа Виды кредитного риска Риск кредитования Расчетный риск Предрасчетный риск Риск кредитования Расчетный или предрасчетный риски Риск кредитования Риск кредитования Риск кредитования Расчетный риск Предрасчетный риск Расчетный риск Предрасчетный Наиболее сложным и интересным объектом кредитного риска является риск кредитоспособности заемщика. Как правило, все проблемы с кредитами возникают в случае крупных финансовых потерь заемщика. Достаточно обширный опыт в области кредитования позволяет выделить риски потерь, к которым относятся: Риски кредиторов и дебиторов, когда ссудополучатель несет потери по вине поставщиков, либо покупателей его продукции; 15 Ценовые риски, когда финансовые потери возникают в результате понижения цены на продукцию, либо повышения цены на сырье; Производственные риски. Риски сбоя в самом производственном процессе могут потребовать значительных дополнительных затрат, привести к невыполнению договорных обязательств; Риски неликвидности обеспечения. Если в случае непогашения кредита возникает необходимость продать обеспечение, существует риск, что залог окажется неликвидным, либо продажа его затянется, либо цена продажи окажется ниже. Во всех этих случаях возможны потери для банка; Риски недостаточности обеспечения для покрытия суммы долга, процентов, пени и судебных издержек; Риски неправильного оформления залога. В этом случае заемщик может препятствовать продаже залога и погашению кредита вырученными средствами, могут выявиться другие залогодержатели, которые будут оспаривать наши права; Курсовой риск. Если предприятие работает в рублях, но берет валютный кредит, то при росте курса возможны финансовые проблемы. Все эти виды рисков требуют оценки, планирования и контроля. Оценка кредитного риска, в сложившейся практике, осуществляется двумя основными способами - качественным и количественным. Качественный способ представляет собой словесное описание уровня риска и обычно производится путем составления кредитного рейтинга. Цель качественной оценки рисков - принятие решения о возможности кредитования, приемлемости залогов и переход к определению качественных параметров. Опираясь на показатели по каждому ссудополучателю, можно определить средневзвешенный показатель риска по кредитному портфелю в целом Кредитные рейтинги определяются, как правило, следующим образом. 16 1. Составляется шкала оценки риска для заемщиков (или отдельных кредитов, или групп залогов), например, "минимальный риск", "умеренный риск", "предельный риск", "недопустимый риск" или группы под номерами по возрастанию или уменьшению. Показателям кредитного рейтинга присваивается количественная оценка, например количество баллов или процентов. 2. Выделяются существенные показатели деятельности заемщика, определяющие уровень риска, их удельные веса при формировании совокупного показателя. 3. Для существенных показателей из п.2 определяются границы, определяющие их качество. 4. Формируется совокупный показатель риска (кредитный рейтинг) путем соединения оценок отдельных показателей, согласно их удельным весам. Методики российских банков некоторых параметрах схожи. по качественной оценке рисков в Так, практически все рассматривают показатели обеспеченности собственными средствами, рентабельности. Различие состоит в ликвидности и количестве индикаторов, соответствующих одному показателю, и удельном весе показателей при формировании общей оценки. В ряде банков большое внимание уделяется параметрам клиентского бизнеса: оборачиваемости различных видов активов. В одних банках составляется общий кредитный рейтинг, в других отдельно рейтингуется заемщик, отдельно - обеспечение. Количество показателей достаточно большое - от 10 и более. Следует подчеркнуть, что каждый банк реализует своё понимание риска, основанное на знании особенностей клиентуры, объема и цены кредитных ресурсов. Однако могу с уверенностью утверждать, что методики крупных банков, слишком обширные, формализованные и жесткие, для банков среднего размера не годятся. Опыт показывает, что применение 17 методик крупных банк дает по большинству клиентов низкий кредитный рейтинг и рекомендацию " не выдавать кредит". При проведении качественной оценки кредитного риска предлагается принять во внимание следующие рекомендации. 1. Объединить при создании рейтинга оценку залогов и финансового состояния. Дело в том, что существует группа залогов, обладающая легкой и быстрой ликвидностью, например, товары, ежедневно торгуемые на биржах и товары массового спроса. Наличие таких залогов сильно снижает кредитные риски, даже если финансовое состояние заемщика не очень хорошее. 2. Попытки оценить правильную организацию бизнеса заемщика и ее производительность кажутся бесплодными, если только мы не имеем дело с большим количеством однотипных заемщиков, которых мы хорошо изучили. Долголетняя практика показывает, что банковские работники являются специалистами только в денежных делах, а отнюдь не производственных. Можно стараться оценить оборачиваемость запасов, товаров, рентабельность фондов или продаж, выискивать идеальное сочетание собственных и заемных средств, применяя стандартные отраслевые коэффициенты, но банковские работники постоянно будем попадать впросак. Можно привлекать профессионалов в каждом отдельном случае, но при кредитовании среднего бизнеса это не эффективно. Наиболее существенные факторы, характеризующие финансовое состояние заемщика, - это показатели стабильности финансовых потоков и обеспеченности собственными средствами и условно-постоянными пассивами. Эти показатели поглощают большое количество рисков. Так, стабильность финансовых потоков в течение длительного времени свидетельствует: во-первых, о том, что бизнес клиента состоялся; о том, что имеется достаточное количество дебиторов и кредиторов. Даже если происходили какие-то сбои в продажах и закупках, 18 течения бизнеса они не нарушали. Высокая обеспеченность собственными оборотными средствами и условно-постоянными пассивами свидетельствует о том, что при возникновении ценовых или производственных рисков, у предприятия достаточно денег, чтобы самостоятельно покрыть долги, не делая банк заложником. Предлагается ввести следующие четыре равнозначных показателя для расчета уровня кредитного риска: стабильность финансовых потоков, обеспеченность собственными средствами и устойчивыми пассивами, ликвидность обеспечения и достаточность обеспечения. Качественные границы показателей могут быть следующими. Стабильность финансовых потоков: Низкая степень риска - бизнес более 2-х лет, стабильные финансовые потоки. Умеренная степень риска - бизнес менее двух лет, значительные колебания финансовых потоков или бизнес менее года, стабильные финансовые потоки. Высокая степень риска - бизнес менее года, нестабильные финансовые потоки. Недопустимый риск - бизнес менее 6 месяцев, либо финансовые потоки неуклонно сокращаются. Обеспеченность собственными оборотными средствами и устойчивыми пассивами: Низкая степень риска - собственные средства и устойчивые пассивы покрывают не менее 70 % потребности в оборотных средствах. Умеренная степень риска - собственные средства и устойчивые пассивы покрывают не менее 50 % потребности в оборотных средствах. Высокая степень - собственные средства и устойчивые пассивы покрывают не менее 30 % потребности в оборотных средствах. Недопустимый риск - собственные средства и устойчивые пассивы покрывают менее 30 % потребности в оборотных средствах. 19 Ликвидность обеспечения: Низкая степень риска залог - может быть реализован на организационных торгах, либо может являться предметом массового спроса. Умеренная степень риска - существует не менее двух потенциальных покупателей на предмет залога. Высокая степень риска - залог труднореализуем. Недопустимый риск - ликвидность залога не определена. Достаточность обеспечения: Низкая степень риска- обеспечения достаточно для покрытия суммы основного долга, процентов по ссуде за весь период действия кредитного договора, покрытия издержек, связанных с реализацией залоговых прав. Умеренная степень риска - обеспечения достаточно для покрытия суммы основного долга. Высокая степень риска - обеспечение покрывает 50 % от суммы основного долга. Недопустимый риск - сумма обеспечения меньше 50 % суммы основного долга Каждому показателю присваивается определенный уровень риска, оцениваемый в процентах, согласно таблице 2: Таблица 2 «Коэффициенты, соответствующие уровням кредитного риска» Уровень риска Процент кредитного риска Низкий 1-5% Умеренный 5-10% Высокий 10 -50% Недопустимый 50-100% Таким образом, качественный показатель уровня кредитного риска определяется путем сопоставления со шкалой уровня кредитного риска показателя, являющегося среднеарифметическим уровней кредитного риска по основным показателям, скорректированным на поправочные коэффициенты второстепенных показателей. 20 Количественная оценка - это присвоение количественного параметра качественному с целью определения предела потерь по операции и включения процесса управления рисками в бизнес-планирование. Такой метод имеет два преимущества: 1. Риск оценивается количественно и можно обосновать размеры резервов для его покрытия. 2. Оценка в рублях - сопоставимая база для всех видов риска. Возможность суммирования всех видов рисков позволяет определить "предел потерь"- один из элементов стратегии банка. Чрезвычайно важно правильно определить количественные параметры, поскольку именно они должны оказать самое прямое влияние на структуру оборотных средств в процессе планирования. Если качественная оценка дает достаточно широкие границы показателя, то в количественной оценке границы конкретны. Количественный показатель определяется путем увеличения уровня кредитного риска на размер кредита. Полученная сумма может формировать резерв на возможные потери по данному виду операций. Есть один очень важный момент, который нельзя не отметить. Отчетность заемщика в том виде, в котором она сдается в налоговую инспекцию, не может быть базой для наших расчетов. Дело в том, что зачастую, с целью налогового планирования, предприятия вставляют промежуточные звенья в свою финансово-хозяйственную деятельность. Например, сырье и готовая продукция несколько раз "продаются" или "покупаются" предприятиями одного хозяина в целях завышения себестоимости или занижения дохода от реализации. Собственные средства могут присутствовать в балансе в виде кредиторской задолженности. Фактические сроки кредиторской и дебиторской задолженности не соответствуют балансовым. Таким образом, первоочередной задачей при оценке кредитных рисков является получение от заемщика так называемой управленческой отчетности, где все статьи находятся на своем месте и позволяют сделать правильные выводы. Способы минимизации риска делятся на средства разрешения 21 рисков и приемы снижения степени риска. Средствами разрешения рисков являются избежание, передача или снижение их степени. Избежание риска означает уклонение от мероприятий, связанных с риском. Передача риска означает, что ответственность за риск передается кому-то другому, зачастую страховой компании. В данном случае передача риска происходит путем страхования риска. Снижение степени риска - это сокращение вероятности и объема потерь. Способами минимизации риска являются: - диверсификация; - хеджирование; - самострахование некоторых видов рисков. Диверсификация производственной деятельности заключается в распределении усилий и капиталовложений между разнообразными видами деятельности, непосредственно не связанными друг с другом. В таком случае если в результате непредвиденных событий один вид деятельности будет убыточным, другой вид все же будет приносить прибыль. Следует различать концентрическую и горизонтальную диверсификацию. Концентрическая диверсификация - это пополнение ассортимента изделиями, похожими на продукцию уже выпускаемую предприятием. Горизонтальная диверсификация представляет собой пополнение ассортимента изделиями, не похожими на товары предприятия, но интересными для потребителей. Хеджирование, как правило, используется для минимизации рисков снабжения в условиях высоких инфляционных ожиданий и отсутствие надежных каналов закупок. В самом общем виде хеджирование можно определить, как страхование цены товара от риска, либо нежелательного для производителя падения, либо невыгодного потребителю увеличения путем создания встречных валютных, коммерческих, кредитных и иных требований и обязательств. Таким образом, хеджирование может использоваться предприятием с целью страхования прогнозируемого уровня доходов путем передачи риска другой стороне. Например, предприятие, желая оградиться от 22 возможных потерь в связи с ростом цен на сырье, заключает срочный товарный контракт на бирже на покупку сырья по твердым ценам в определенный срок, тем самым, перекладывая возможный риск на поставщика. Поставщик же в свою очередь, гарантирует себе сбыт определенного количества сырья и получения утвержденной цены на него даже в случае падения рыночной цены. Приемлемой для предприятия варианта минимизации риска может стать самострахование некоторых видов рисков, т.е. есть создание специального резервного фонда (фонда риска) за счет отчисления от прибыли, на случай возникновения непредвиденной ситуации. Самострахование целесообразно в том случае, когда стоимость страхуемого имущества относительно невелика по сравнению с общим объем капитала предприятия. Например, крупному предприятию не выгодно через страховую компанию страховать не дорогое оборудование. Самострахование имеет также смысл, когда вероятность убытка достаточно мала. Оценка и снижение рисков в значительной мере зависят от характера деятельности предприятия, особенностей товара, состояния выбранных целевых рынков, сегментов потребителей, принятой схемы товародвижения, товарной и транспортной логистики, методов позиционирования товаров в рыночном пространстве. Можно выделить основные виды рисков, на управление которыми коммерческим банкам необходимо обратить особое внимание при деятельности в сегменте розничного кредитования (см. Рисунок 4). Рисунок 4 Основные виды рисков 23 Управление кредитными рисками в розничном кредитовании в первую очередь требует высококвалифицированной работы кредитных инспекторов и аналитиков, а также использования профессиональных скорринговых решений. Эти шаги необходимы, но недостаточны для достижения конкурентного преимущества (фактически именно управление рисками во многом определяет размер кредитных ставок банка, а, следовательно, и уровень его конкурентоспособности). Ведь по причине массового характера операций и охвата банком значительной территории риски возникают и в результате неправильной оценки платежеспособности заемщика, и в результате некорректной работы кредитных инспекторов и, наконец, при неправильной организации действий на этапе сбора кредитов. В настоящее время анализ и оценка уровня банковского риска производятся с помощью инструментов теории вероятностей и методов математической статистики. Если анализируется конкретная ситуация, то проводится анализ в статистике. Процесс анализа уровня конкретного риска или группы взаимных рисков осуществляется в следующем порядке: 24 1. Выявление объективных и субъективных, зависимых и независимых факторов, оказывающих влияние на возникновение конкретного риска в определенный период времени. 2. Анализ значимости каждого фактора в динамике. 3. Определение предельно допустимого уровня риска и его оптимального значения. 4. Оценка ожидаемого или реального уровня конкретного вида риска и его сопоставление с другими видами существующих рисков с целью избежания больших потерь для финансовой организации. 5. Разработка мероприятий, включающих комплексное по оптимизации уровня предполагаемого риска. 6. Оценка результатов принятых мер. Поскольку сейчас экономика находится в фазе роста, то сложно оценить структуру убытков по видам рисков. И хотя, например, кредитный риск — самый серьезный в объемном выражении, потери по кредитам у большинства банков пока что минимальные, потому что в настоящее время этот рынок переживает стадию активного роста. Риск-менеджмент в банке нужен не только для того, чтобы минимизировать потери, а и для того, чтобы кредитная организация не сильно зависела от циклов экономики. Да, рынок кредитования сейчас развивается динамичными темпами. Проблемы пока что появляются только у единичных предприятий, ведущих очень рискованную политику. На этой фазе развития рынка теоретически можно выдавать кредиты почти всем. Однако если наступит стадия стагнации и спада, то сразу у многих предприятий возникнут проблемы и, соответственно, потери по кредитному портфелю могут быть большие. Поэтому задача риск-менеджмента и заключается в том, чтобы сгладить эти зависимости объема потерь по кредитам от экономических циклов. 25