Особенности национального счета Инвестиционный бум закончился также неожиданно, как и начался

реклама

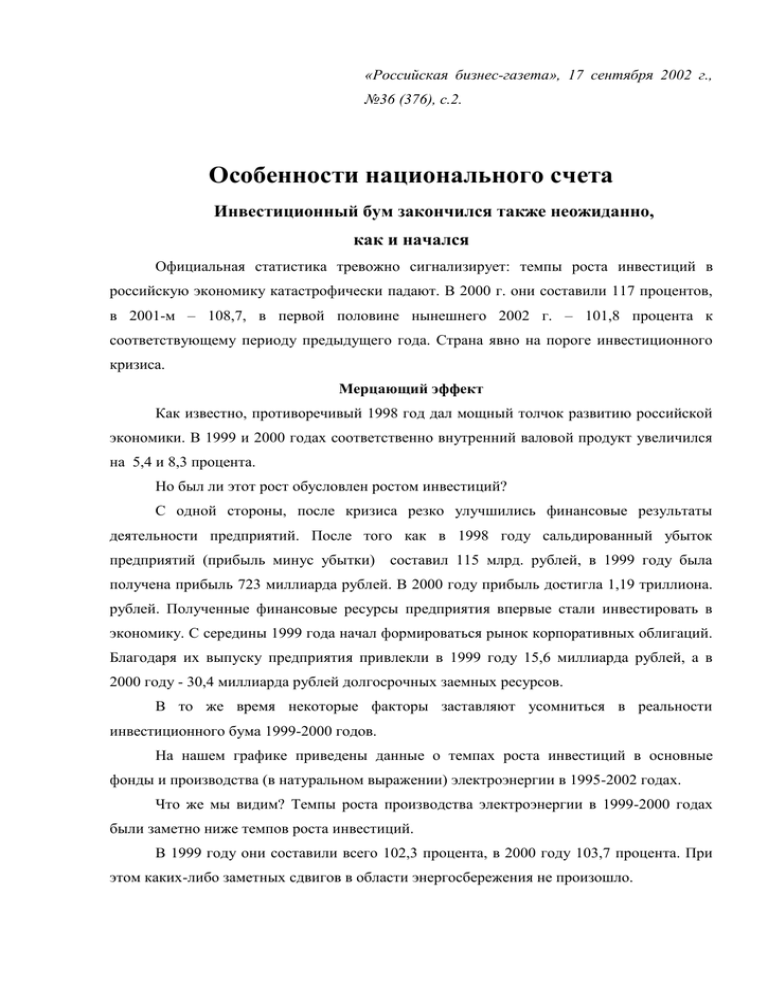

«Российская бизнес-газета», 17 сентября 2002 г., №36 (376), с.2. Особенности национального счета Инвестиционный бум закончился также неожиданно, как и начался Официальная статистика тревожно сигнализирует: темпы роста инвестиций в российскую экономику катастрофически падают. В 2000 г. они составили 117 процентов, в 2001-м – 108,7, в первой половине нынешнего 2002 г. – 101,8 процента к соответствующему периоду предыдущего года. Страна явно на пороге инвестиционного кризиса. Мерцающий эффект Как известно, противоречивый 1998 год дал мощный толчок развитию российской экономики. В 1999 и 2000 годах соответственно внутренний валовой продукт увеличился на 5,4 и 8,3 процента. Но был ли этот рост обусловлен ростом инвестиций? С одной стороны, после кризиса резко улучшились финансовые результаты деятельности предприятий. После того как в 1998 году сальдированный убыток предприятий (прибыль минус убытки) составил 115 млрд. рублей, в 1999 году была получена прибыль 723 миллиарда рублей. В 2000 году прибыль достигла 1,19 триллиона. рублей. Полученные финансовые ресурсы предприятия впервые стали инвестировать в экономику. С середины 1999 года начал формироваться рынок корпоративных облигаций. Благодаря их выпуску предприятия привлекли в 1999 году 15,6 миллиарда рублей, а в 2000 году - 30,4 миллиарда рублей долгосрочных заемных ресурсов. В то же время некоторые факторы заставляют усомниться в реальности инвестиционного бума 1999-2000 годов. На нашем графике приведены данные о темпах роста инвестиций в основные фонды и производства (в натуральном выражении) электроэнергии в 1995-2002 годах. Что же мы видим? Темпы роста производства электроэнергии в 1999-2000 годах были заметно ниже темпов роста инвестиций. В 1999 году они составили всего 102,3 процента, в 2000 году 103,7 процента. При этом каких-либо заметных сдвигов в области энергосбережения не произошло. Темпы роста инвестиций и производства электроэнергии в 1995- 2002 гг. (в процентах к предыдущему периоду) 120 % 110 100 90 80 1995 1996 1997 1998 Инвестиции 1999 2000 2001 I-е п/г 2002 Производство эл.энергии Трудно поверить в реальность инвестиций, если при их стремительном росте производство и, соответственно, потребление электроэнергии не растет. Кроме того, если допустить, что в 2000 году инвестиции увеличились на 17 процентов, а их влияние на экономический рост проявляется с определенным временным лагом, например в 6 месяцев, то почему в следующем, 2001 году прирост ВВП составил всего 5 процентов, а в 2002 году, по прогнозам Минэкономики, скорректированным с учетом итогов первой половины 2002 года, не превысит 3,7 процента? Непонятно, куда подевался эффект от капитальных вложений? Проблема в том, что статистический показатель инвестиций завышался самими производителями в силу налоговых причин. После кризиса 1998 года использование средств предприятий на инвестиции впервые за многие годы стало экономически оправданным. В то же время это позволяло получать инвестиционную льготу по налогообложению, то есть уменьшать налогооблагаемую прибыль на сумму средств, направляемых для финансирования капиталовложений и погашение кредитов, выданных на эти цели. Естественно, финансисты предприятий вместе с аудиторами старались как можно больше статей расходов отнести к капитальным вложениям, что позволяло оптимизировать сумму налога на прибыль. Экономический подъем в 1999-2000 годах был обеспечен не столько за счет инвестиций, сколько благодаря более полной загрузке мощностей, пополнению оборотных средств. Кроме того, заметно выросла доля бюджета как источника инвестиций, что также не способствовало повышению эффективности их использования. Доля же средств, привлекаемых с финансового рынка в виде эмиссии акций и корпоративных облигаций в эти годы, по нашим расчетам, не превышала 2,5-3 процентов суммы инвестиций в основные фонды. Коренная перестройка налоговой системы сделала еще более очевидной необходимость реформ в инвестиционной сфере. Последствия налоговой реформы С 1 января 2001 года вступила в действие глава 23 части второй НК РФ о подоходном налоге с доходов физических лиц, снизившая ее ставку до 13 процентов. Единый социальный налог стимулировал использование легальных схем выплат заработной платы. В результате заработная плата работников стала расти темпами, значительно опережающими темпы роста производства и инвестиций. При увеличении выпуска продукции и услуг в 2001 году на 5,7 процента заработная плата работников возросла на 45,5 процентов. В первой половине 2002 года объем продукции увеличился на 3,7 процента, а зарплата - на 37,8 процента. В условиях, когда ставка подоходного налога с доходов физических лиц оказалась в несколько раз ниже ставки налога на прибыль, организациям стало выгоднее платить основную часть вознаграждения работникам за счет издержек, уменьшающих учетную прибыль. В результате пошла на убыль прибыль предприятий и, соответственно сократился их инвестиционный потенциал. С 1 января 2002 года вступила в действие глава 25 «Налог на прибыль» части второй НК РФ. Предельная ставка налога на прибыль организаций была уменьшена с 35 до 24 процентов. Одновременно были отменены все льготы по налогу на прибыль. В результате организации потеряли интерес к искусственному завышению стоимости инвестиций, за счет чего ранее можно было получить инвестиционную льготу по налогу на прибыль. Более того, ряд статей, которые ранее причислялись к инвестициям, теперь стало выгоднее относить к статьям расходов, уменьшающим прибыль. В итоге сальдированная прибыль в первом полугодии 2002 года составила 316,8 миллиарда рублей, что на 46,7 процента меньше, чем за тоже время годом ранее. Одновременно с падением прибыли сократились инвестиционные ресурсы организаций. В первом квартале 2002 года предприятия направили на инвестиции 41,8 миллиарда рублей за счет чистой прибыли, что на 12,2 процента меньше, чем за соответствующий период прошлого года. Под воздействием отмены инвестиционных налоговых льгот предприятия стали меньше обращаться к долгосрочным заемным ресурсам. Размер кредитов в источниках финансирования инвестиций в первом квартале 2002 года составил всего 7,3 миллиарда рублей, что на 18 процентов меньше, чем за соответствующий период прошлого года. Таким образом, реализация налоговой реформы позволила заметно увеличить долю финансовых ресурсов, оставляемых в распоряжении населения и организаций. Одновременно были существенно ослаблены стимулы по трансформации сбережений в инвестиции. Причем возврат к прежнему порядку налогообложения уже не сработает – он приведет лишь к росту инвестиций «на бумаге» и новым потерям для консолидированного бюджета. В новых условиях рост реальных внутренних инвестиций возможен лишь при условии создания системы действенных стимулов для организаций и граждан к вложению заработанных ими средств в российскую экономику. Как заинтересовать граждан Решить эту проблему возможно лишь при условии разработки и реализации государственной программы поддержки инвестиций и сбережений. Прежде всего необходимо отказаться от порочной практики заимствований на внутреннем рынке средств у населения и организаций под отрицательную реальную ставку процента. Российские инвесторы должны получить от своего государства реальные финансовые ориентиры уровня инфляции и минимального значения позитивной ставки процента. Сделать это возможно только с помощью восстановления ликвидного и прозрачного для инвесторов рынка государственных ценных бумаг. Ставка доходности, по которой Минфин размещает государственные ценные бумаги на открытом рынке, несравнимо более объективный показатель уровня инфляции в стране, чем любые аргументы представителей Правительства, Минфина, Минэкономразвития о правильности их прогнозов инфляции. В свою очередь доходность государственных ценных бумаг станет ориентиром для банков, страховых компаний, пенсионных фондов, и т.д. при определении ими рыночных ставок заимствования средств у граждан и организаций. Переход к открытым и экономически оправданным для кредиторов и заемщиков отношениям на финансовом рынке, где действуют позитивные ставки процентов, создаст условия для инвестирования накоплений граждан и организаций в экономику. При ином раскладе капитал будет вывозиться за рубеж. Наряду с восстановлением рынка госбумаг и банковской реформой приоритетным должно стать развитие рынка корпоративных финансовых инструментов. Пока основной поток инвестиций в российскую экономику поступает, минуя банковскую систему или финансовый рынок, т.е. то место, где в любой рыночной экономике ставится заслон для неэффективных или неоправданно рискованных инвестиционных решений. Доля средств, привлекаемых действительно с рынка в виде акций и корпоративных облигаций в источниках инвестиций предприятий, по нашим расчетам, составила в 2001 году около 2 процентов, а в первом полугодии 2002 года – чуть менее 3 процентов. Доля собственных, бюджетных и приравненных к ним средств, направляемых на инвестиции, минуя рынок, составляет почти 75 процентов. Несмотря на то, что подавляющее большинство экономистов в России признают преимущества финансового рынка в процессе инвестирования, на практике экономика идет по пути насаждения так называемых южно-корейских «чоболей», т.е. создания неповоротливых финансово-промышленных групп, включающих предприятия различного профиля и отраслевой ориентации, внутри которых осуществляется перераспределение финансовых потоков. Необходимы меры, которые позволили бы довести долю рыночных источников инвестиций предприятий в ближайшие годы до 20-25 процентов. Особую роль тут могут сыграть корпоративные облигации, которые уже позволили различным организациям за последние три года привлечь с внутреннего рынка более 3 миллиардов долларов США. К сожалению, дело здесь ни шатко ни валко. До сих пор не отменен налог на эмиссию корпоративных облигаций, не упрощены процедуры регистрации выпусков указанных ценных бумаг, хотя намерения об этом уже почти два года декларируются представителями исполнительных и законодательных органов власти. Действующие механизмы налогообложения доходов инвесторов не только не стимулируют направление сбережений физических и юридических лиц на приобретение облигаций, но скорее оказывают обратное воздействие. В частности, порядок налогообложения купонных доходов по корпоративным облигациям предусматривает применение дифференцированных ставок налогов с купонного дохода для физических и юридических лиц (соответственно 13 и 24 процента размера купонного дохода) и чрезвычайно неудобный для инвесторов и неоправданно затратный для налоговых органов порядок уплаты этого налога. Переход к налогообложению купонных доходов у источника по единой ставке, например 13 процентов, позволил бы существенно упростить порядок расчетов по налогу для населения, ограничить количество налогоплательщиков и документооборота без потерь для бюджета. Привлечению средств российских инвесторов на внутренний фондовый рынок могли бы помочь меры, стимулирующие ускоренное развитие инвестиционных фондов и негосударственных пенсионных фондов, которые в свою очередь являются крупными инвесторами на рынке акций и корпоративных облигаций. Например, во многих странах применяется инвестиционная льгота при налогообложении доходов физических лиц. Если гражданин вкладывает свои средства в инвестиционный или пенсионный фонд на длительный срок, то ему ежегодно позволяется исключать определенную сумму, например 5 тысяч долларов из суммы облагаемого подоходного налога. В российском налоговом законодательстве аналогичные вычеты можно делать при приобретении жилья. Очевидно, что круг подобных инвестиционных льгот для населения должен быть расширен.