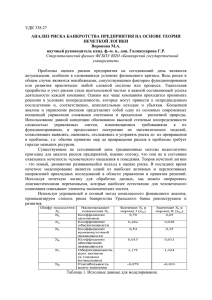

Финансовая среда предпринимательства и

реклама