Сравнение эффективности стройсберкасс и банковской ипотеки

реклама

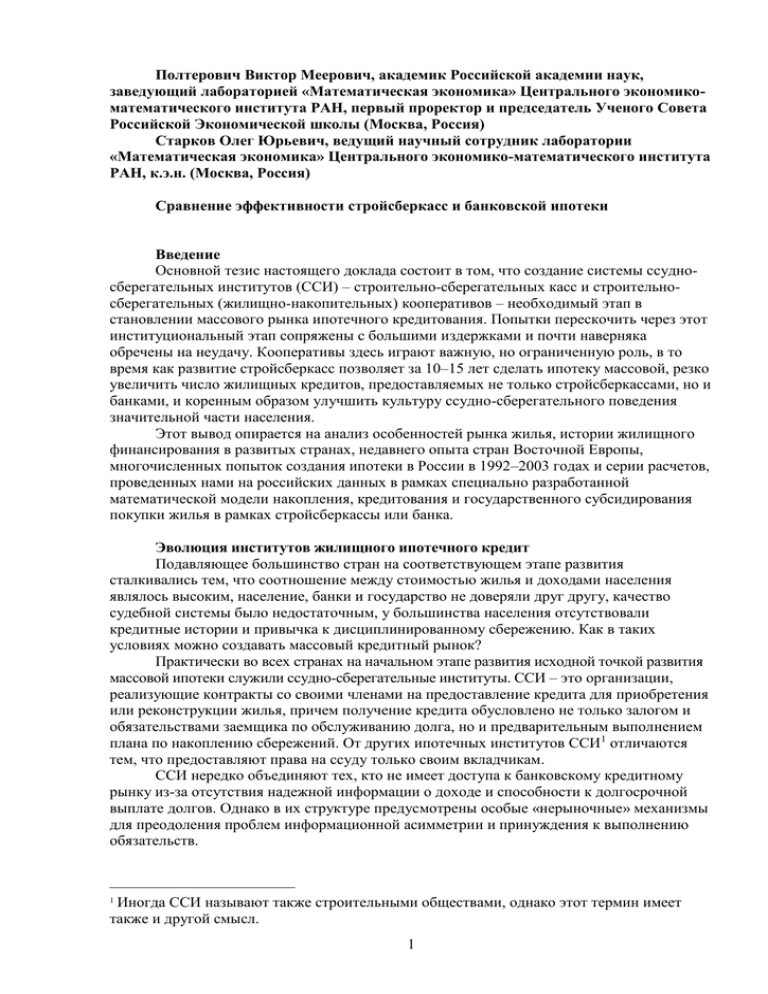

Полтерович Виктор Меерович, академик Российской академии наук, заведующий лабораторией «Математическая экономика» Центрального экономикоматематического института РАН, первый проректор и председатель Ученого Совета Российской Экономической школы (Москва, Россия) Старков Олег Юрьевич, ведущий научный сотрудник лаборатории «Математическая экономика» Центрального экономико-математического института РАН, к.э.н. (Москва, Россия) Сравнение эффективности стройсберкасс и банковской ипотеки Введение Основной тезис настоящего доклада состоит в том, что создание системы ссудносберегательных институтов (ССИ) – строительно-сберегательных касс и строительносберегательных (жилищно-накопительных) кооперативов – необходимый этап в становлении массового рынка ипотечного кредитования. Попытки перескочить через этот институциональный этап сопряжены с большими издержками и почти наверняка обречены на неудачу. Кооперативы здесь играют важную, но ограниченную роль, в то время как развитие стройсберкасс позволяет за 10–15 лет сделать ипотеку массовой, резко увеличить число жилищных кредитов, предоставляемых не только стройсберкассами, но и банками, и коренным образом улучшить культуру ссудно-сберегательного поведения значительной части населения. Этот вывод опирается на анализ особенностей рынка жилья, истории жилищного финансирования в развитых странах, недавнего опыта стран Восточной Европы, многочисленных попыток создания ипотеки в России в 1992–2003 годах и серии расчетов, проведенных нами на российских данных в рамках специально разработанной математической модели накопления, кредитования и государственного субсидирования покупки жилья в рамках стройсберкассы или банка. Эволюция институтов жилищного ипотечного кредит Подавляющее большинство стран на соответствующем этапе развития сталкивались тем, что соотношение между стоимостью жилья и доходами населения являлось высоким, население, банки и государство не доверяли друг другу, качество судебной системы было недостаточным, у большинства населения отсутствовали кредитные истории и привычка к дисциплинированному сбережению. Как в таких условиях можно создавать массовый кредитный рынок? Практически во всех странах на начальном этапе развития исходной точкой развития массовой ипотеки служили ссудно-сберегательные институты. ССИ – это организации, реализующие контракты со своими членами на предоставление кредита для приобретения или реконструкции жилья, причем получение кредита обусловлено не только залогом и обязательствами заемщика по обслуживанию долга, но и предварительным выполнением плана по накоплению сбережений. От других ипотечных институтов ССИ1 отличаются тем, что предоставляют права на ссуду только своим вкладчикам. ССИ нередко объединяют тех, кто не имеет доступа к банковскому кредитному рынку из-за отсутствия надежной информации о доходе и способности к долгосрочной выплате долгов. Однако в их структуре предусмотрены особые «нерыночные» механизмы для преодоления проблем информационной асимметрии и принуждения к выполнению обязательств. Иногда ССИ называют также строительными обществами, однако этот термин имеет также и другой смысл. 1 1 Строительно-сберегательные кооперативы обычно организуются группой людей, тесно связанных друг с другом, например, живущих на одной территории или работающих в одной отрасли. Благодаря этому кооператив имеет достаточно полную информацию о своих членах и может отбирать тех, кто заслуживает доверия, обеспечивая эффективные социальные санкции за нарушение контрактов. Однако в современной России общинные связи разрушены, основная часть населения сосредоточена в больших городах. Поэтому данная форма ССИ не может обеспечить массовость ипотеки. Члены стройсберкасс не обязательно связаны друг с другом. В рамках ССК схема выдачи и возврата кредита зависит от плана сбережений, а субсидии на сбережения, выплачиваемые из бюджета, способствуют привлечению групп населения со средними доходами. Являясь школой ссудно-сберегательного поведения и источником кредитных историй для широких масс, эти институты создают условия для развития банковской ипотеки. Последняя, как правило, существует одновременно со стройсберкассами, но начинает быстро развиваться лишь после того, как стройсберкассы привлекут достаточное количество заемщиков на кредитный рынок. По мере того как население и банки начинают все больше доверять друг другу, банковская маржа уменьшается. Благодаря этому и общему росту благосостояния правительство может уменьшить субсидии. Стройсберкассы теряют свою привлекательность и вынужденно преобразуются в специализированные банки. Опыт создания ипотеки в развитых странах и переходных экономиках В Англии ссудно-сберегательные институты являлись массовым ипотечным институтом 70 лет, пока в 1845 году не преобразовались в розничные банки, специализирующиеся на кредитовании жилья. В США стройсберкооперативы появились в 1831 году и были в основном вытеснены более передовыми институтами через 60 лет. В Германии первые стройсберкооперативы возникли в 1885 году, а спустя 39 лет появились стройсберкассы, играющие в этой стране важнейшую роль и по сей день. В 1925-м германский опыт был перенесен в Австрию, а в 1965 году – во Францию. В 1952-м Германия ввела государственную премию по стройсбережениям: 25–35% от ежегодного депозита. Впоследствии она постепенно снижалась: в 1975 – 23%, в 1976 – 18%, в 1982 – 14% и затем в 1989 – 10%. Роль стройсберкасс в ежегодно выдаваемых жилищных кредитах достигла пика к началу 1980-х годов, а затем, по мере развития кредитного рынка, стала падать. Качество современной институциональной среды в России, массовая экономическая культура и среднедушевые доходы не слишком отличаются от тех, которые были характерны для стран Восточной Европы в 1991–1993 годах. Недавний опыт этих стран подтверждает важнейшую роль стройсберкасс в становлении эффективной системы жилищного кредитования. Словакия ввела стройсберкассы в 1992 году, Чехия – в 1993-м. В Чехии в первый же год членами ССК стали 2% жителей, в Словакии 0,9%. Через 10 лет работы уже 44,6% чехов и 50% словаков были вовлечены в систему стройсбережений. На начальном этапе стройсберкассы в Чехии и Словакии по числу выдаваемых кредитов намного превзошли все остальные финансовые институты вместе взятые. Массовый старт ССК в Словакии и Чехии дал дополнительный импульс для развития банковского ипотечного кредитования. Его доля в общем объеме жилищных кредитов растет. Правительство Словакии планирует постепенное снижение доли ССК в объеме ежегодно выдаваемых кредитов с 91% в 1999 году до 20% в 2010-м. Одновременно доля ипотечного кредитования должна увеличиться с 2% в 1999 году до 71% в 2010-м. В Чехии доля ипотечных банков в объеме всех непогашенных жилищных кредитов выросла с 31% в 1999 году до 47% в 2002-м. А в России основная ставка была сделана на американский вариант. Наименее удачными были проекты создания вторичного рынка закладных, наибольшую способность к расширению рынка жилищных кредитов продемонстрировали спонтанно возникшие ссудно-сберегательные институты (кооперативы) – и это несмотря на 2 отсутствие адекватного законодательства и государственной поддержки на федеральном уровне. В последнее время настойчиво высказывается мнение, что развитие ипотеки, в частности, стройсберкасс, не имеет смысла, поскольку увеличение спроса попросту приведет к дальнейшему росту цен, а предложение жилья при этом не увеличится. Главной причиной считается монополизация рынка жилья, в особенности монополия региональных властей на предоставление земли под строительство домов. Однако эта точка зрения является необоснованной. Главная причина роста цен состоит в том, что в нынешних российских условиях жилье выступает не только как предмет потребления, но и в качестве финансового актива. Спрос же на активы ведет себя принципиально иначе, чем спрос на потребительские блага: он увеличивается с ускорением роста цен. Ожидание высокой окупаемости вложений позволяет продавцам и строителям поднимать цены на жилье и привлекать новых инвесторов. По данным сайта «Индикаторы рынка недвижимости»2, после 2002 года на московском рынке доля инвесторов в объеме сделок резко возросла: в 2001-м она составляла 4%, в 2002-м – 10%, в 2003-м – 29%, а в начале 2004-го – 39%. За 2003–2005 годы инвестиции в недвижимость из вспомогательного инструмента превратились в основу профессиональной деятельности большинства риэлтерских и строительных фирм. Благодаря обучению новым нормам бизнеса и усилению координации между спекулятивными коалициями доля инвесторов в объеме сделок в 2006 году достигла 80%, причем профессиональные сообщества составили около 63% числа всех инвесторов. Именно этот фактор стал движущей силой резкого ускорения роста цен на жилье в 2006-м. При отсутствии спроса на дешевое жилье строители вынуждены стимулировать спекулятивный спрос – строить элитное жилье и повышать на него цены. А при быстром росте цен строить дешевое жилье невыгодно, а значит, на него не может проявиться спрос. Создание ССК означало бы возникновение стабильного спроса на недорогое жилье, предложение которого в настоящее время в России практически отсутствует. Накопление значительных кредитных ресурсов в ССК побудит власти расширить предложение земли, облегчит банковское кредитование застройщиков и стимулирует строительство массового жилья3. Cтройсберкассы – наиболее эффективный инструмент создания массовой ипотеки ССК оказываются наиболее эффективным институтом на начальном этапе формирования ипотеки в силу следующих причин. 1. Благодаря узкой специализации и предварительным планам накопления ССК снижают кредитные риски и преодолевают проблему недоверия, позволяя вовлечь в систему ипотечного кредитования основную массу населения. В отличие от банков стройсберкассы основаны на коллективном соглашении участников и способны назначать низкие проценты по депозитам, которые существенно ниже рыночных и не зависят от инфляции. Благодаря низкому кредитному риску и «длинным» пассивам стройсберкассы способны функционировать с минимальной маржей и выдавать относительно долгосрочные кредиты. См. www.irn.ru. Чтобы увеличить доступность жилья в условиях быстрого роста цен, государству одновременно с введением стройсберкасс, возможно, потребуется предпринять дополнительные меры, направленные на создание нового сектора – строительство относительно дешевого жилья. Администрации регионов и городов могут заключать с застройщиками соглашения о предоставлении им дотаций в обмен на обязательство поддерживать низкие цены на жилье. Такие дотации могут быть предоставлены в виде земельных участков, не востребованных коммерческими (в настоящее время – элитными) застройщиками. Обычно такие участки расположены в непрестижных районах и предназначены для граждан с низкими доходами. Создание института некоммерческого (с низкой нормой прибыли) строительства является важным элементом политики обеспечения населения жильем. 2 3 3 2. Важная роль ССК заключается в их влиянии на массовую экономическую культуру. Стройсберкасса оказывается школой сберегательного и долгового поведения для миллионов людей. Пройдя эту школу, они приобретают не только кредитные истории, но и приучаются к дисциплинированному сбережению. Тем самым ССК подготавливают почву для смягчения условий рыночного кредитования и развития более совершенных форм ипотеки. 3. ССК являются эффективным инструментом обучения и отбора надежных заемщиков для банковского сектора. 4. В нынешних российских условиях ССК обеспечивают максимальную эффективность государственных жилищных субсидий. Первые три тезиса – результат описанного выше анализа эволюции ипотеки в развитых странах, в странах Восточной Европы и в России. Четвертый тезис обоснован с помощью серии расчетов, проведенных нами в рамках специально разработанной математической модели (Полтерович, Старков, 2007)4. В расчетах сопоставлялась эффективность субсидий, осуществляемых путем выплаты премий на сбережения в ССК и путем субсидирования первоначального взноса в рамках банковской ипотеки. Оказывается, что при эквивалентном субсидировании потребитель сможет приобрести жилье большей площади в рамках ССК. При условиях, близких к нынешним,5 выигрыш составляет около 7–14%. Результаты сравнения эффективности ССК по данным 2004 года, для которых был сделан базовый расчет, и по данным, учитывающим тенденции 2006 года, приведены в табл. 1. Отметим, что формальные параметры предложения российских банков, использованные в расчетах, ориентированы на элитных потребителей; для рядового заемщика, если он вообще имеет доступ к кредиту, условия значительно хуже. Следовательно, эффективность стройсберкасс для основных слоев населения еще много лет будет оставаться гораздо выше найденных значений. Таблица 1 Сбережения 8-й и 9-й доходных групп и результаты расчетов эффективности стройсберкасс в условиях 2004 и 2006 годов 4 Возможное влияние российских ипотечных программ и инструментов субсидирования на доступность жилья изучалось в работе Rogozhina et al (2004). Авторы, как и эксперты Всемирного банка (Развитие рынков ИЖК в РФ (2003)), показывают, что субсидирование процентной ставки по ипотечному кредиту является неэффективным способом повышения доступности кредитов. Эксперты рекомендуют федеральному и региональным правительствам поддерживать становление банковской ипотеки путем субсидирования начального взноса и страхования ипотечных кредитов. Однако институт стройсберкасс ими не рассматривался вовсе. 5 Для каждой децильной группы рассматривается репрезентативная семья из 2,8 человека с соответствующим средним доходом и склонностью к сбережению. Предполагается, что семья, состоящая из двух работающих членов, выбирает оптимальную стратегию накопления и заимствования в ССК и/или в банке, чтобы приобрести квартиру максимальной площади. Для расчета в условиях 2004 года, предполагалось, что темп инфляции составит 10% годовых в течение пяти лет накопления начального взноса. Темп роста цены жилья принят равным 14% в год, а темп роста номинальных денежных доходов – 16%. Депозитная ставка в ССК равна 2%, а кредитная – 5%. На ежегодные взносы в ССК начисляется премия в размере 30%, но не свыше 8 350 руб. на сбережения одного лица в первый год. Депозитная ставка в банке равна 8%, кредитная – 16–18%; срок кредита в ССК равен 10 годам, а банке – семи-десяти годам. Сумма премий в ССК достигает 7,7% от стоимости квартиры, а эквивалентная (по приведенной стоимости) дотация в банке составляет 10,4% стоимости квартиры. Для расчета в условиях 2006 года предполагалось, что темпы роста цен на жилье обгоняют рост доходов. Темп роста цены жилья принят равным 30% в год, а темп роста номинальных денежных доходов – 24%. Пусть депозитная ставка в ССК равна 2%, а кредитная – 5%. На ежегодные взносы в ССК начисляется премия в размере 30%, но не свыше 15 391 руб. на сбережения одного лица в первый год. Депозитная ставка в банке равна 8%, кредитная – 14%; срок кредита в ССК равен 10 годам, а в банке – семи годам. Цену квадратного метра жилья примем равной 33 тыс. руб. 4 Номер доходн ой группы Норма Сбережен Покупка жилья сбережения в ия, руб. в В ССК, кв. м В банке, денежном год кв. м доходе в IV кв., % 1 2 3 4 5 Условия 2004 года (маржа в банке 10%, срок кредита семь лет) 9-я 21,7 55 628 50,0 46,5 8-я 19,5 39 907 35,9 33,4 Условия 2006 года (маржа в банке 6%, срок кредита семь лет) Эффективно сть ССК, в % (4–5/5) Доходнос ть вклада в ССК, % 6 7 13,78 13,78 11,9 11,9 9-я 8-я 9,72 9,72 12,4 12,4 25,9 23,3 102 611 72 777 28,8 11,2 26,3 10,2 Если качество институтов улучшается, то перечисленные преимущества ССК постепенно исчезают и политика субсидирования должна быть изменена на субсидирование начального взноса в рамках банковского кредитования. Однако ССК останется более эффективным каналом субсидирования для средне- и низкодоходных групп населения, по крайней мере в течение ближайших 15–20 лет. Внедрение системы стройсберкасс должно сопровождаться ежегодной индексацией премии в соответствии с темпом роста сбережений у групп со средними доходами. Предлагаемая модификация института ССК кажется обоснованной в российских условиях, когда и цены на жилье, и средние цены потребительских благ, и доходы населения, и бюджетные доходы растут достаточно быстро. Однако и в случае отсутствия индексации премии преимущество ССК над банками все же сохранится. Таким образом, стройсберкассы помогают ускорить институциональную эволюцию по двум каналам: они способствуют улучшению культуры сбережений и росту доверия, тем самым стимулируя рост банковской ипотеки; они могут сами естественно трансформироваться в более совершенные ссудно-сберегательные ассоциации, а затем и в универсальные банки. Cтратегия успешного формирования ипотеки Как показывает анализ истории жилищных финансов в западных странах и недавнего опыта восточно-европейских стран, рациональный план создания массовой ипотеки в России состоит в ряде последовательных преобразований. 1. Следует внедрить стройсберкассы для привлечения основной массы средне- и низкодоходных слоев населения на рынок сбережений, кредита и строительства. 2. После 5–10 лет целесообразно начать постепенное снижение размера государственной премии по стройсбережениям; продолжать снижение в течение следующих 10–20 лет. 3. Одновременно с сокращением премии необходимо увеличить субсидии начального взноса для ускорения перехода потребителей к банковской ипотеке. 4. После того как банковская ипотека станет массовой, интенсифицировать развитие институтов секьюритизации ипотечных кредитов. Перспективы внедрения стройсберкасс в Росси. Предположим, что максимальная премия на сбережения в стройсберкассе составит 8 500 руб. в год в течение пяти лет (30% от ежегодных сбережений представителя девятой группы). Тогда семьи, принадлежащие девятой и восьмой доходной группе (около 10 миллионов семей), будут способны через пять-шесть лет накопления средств в стройсберкассах взять кредит и приобрести квартиры площадью около 50 кв. м. (доход от продажи имеющихся у них квартир в этом варианте расчета не учитывается). Если 5 предположить, что возможностью приобрести квартиру воспользуется лишь каждая двенадцатая семья и только из этих двух доходных групп, мы получим через пять лет дополнительный спрос на новое жилье площадью около 6,5 млн кв. м. Государство при этом должно затратить около 0,25% ВВП в год для выплаты премий на сбережения. (Отметим, что Словакия и Чехия тратят на эти цели около 0, 26% ВВП). При этом спрос на кредиты коммерческих банков для приобретения жилья увеличится в пять-шесть раз и более. В случае создания ССК по мере роста доходов все новые и новые слои населения обращались бы вначале – в ССК, а затем и в банки за ипотечными кредитами. Стройсберкассы становятся «лестницей», постепенно вовлекающей на рынок сбережений, кредита и жилищного строительства новые группы с низкими доходами, не участвовавшие в них ранее. Создание ССК не отменяет необходимости в программах социального жилья. Однако сочетание ССК с такими программами может оказаться весьма эффективным. Например, тем из очередников, кто накопит соответствующую сумму в ССК, можно предложить льготный (или даже бесплатный) дополнительный кредит вне очереди. Таким образом, вместо полной стоимости квартиры государство оплатит лишь ее часть (обычно 20%). Весьма перспективно создание ССК для военнослужащих. Эффективность нынешних программ обеспечения военнослужащих жильем (Федеральный закон от № 117-ФЗ от 2004 года) можно существенно повысить, используя идею коллективных сбережений. Стройсберкассы создают легко прогнозируемый спрос на жилье. Это облегчит развитие строительных мощностей и получение строителями банковских кредитов, а следовательно, сделает менее болезненным отказ от рискованной схемы долевого строительства. Создание ССК прекрасно сочетается с проектами строительства дешевого жилья (см., например, Строительство доступного жилья в России (2005)), обеспечивая массовый спрос на такое жилье. Снижение цен на жилье только за счет государственной поддержки его строительства потребовало бы более высоких государственных расходов. Расчеты и опыт Восточной Европы показывают, что премия на сбережения является гораздо более эффективным методом субсидирования, нежели другие виды жилищных дотаций. При этом внедрение стройсберкасс оказывается выгодным не только населению, но и коммерческим банкам и не препятствует развитию жилищно-накопительных кооперативов. 6