Гуров И.Н.

реклама

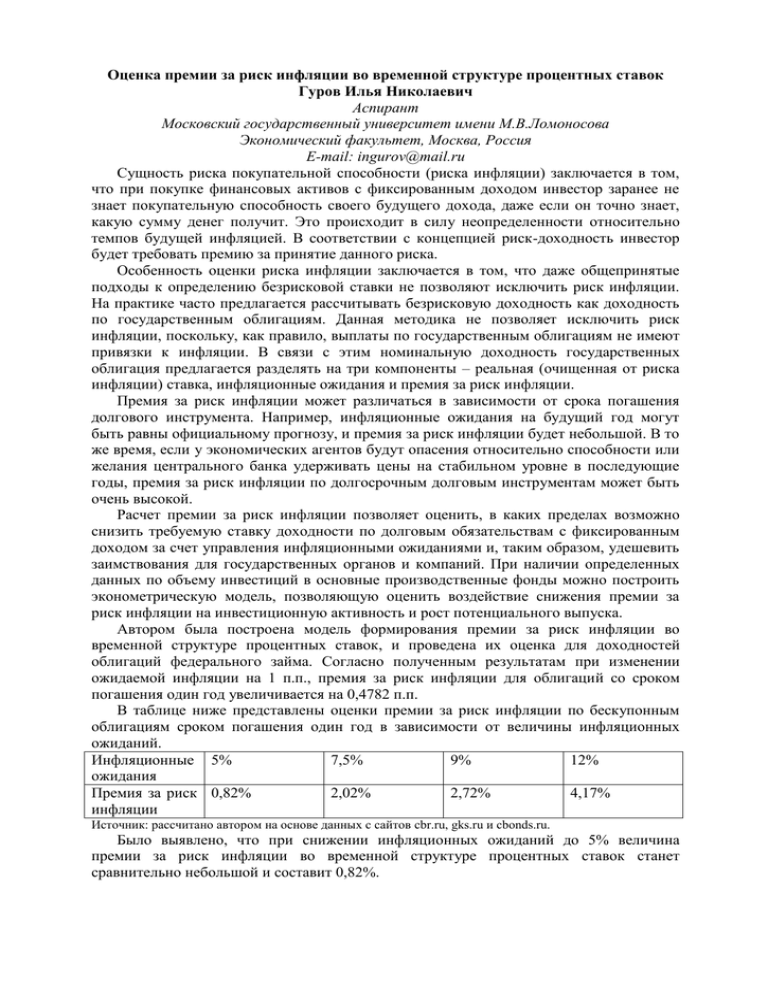

Оценка премии за риск инфляции во временной структуре процентных ставок Гуров Илья Николаевич Аспирант Московский государственный университет имени М.В.Ломоносова Экономический факультет, Москва, Россия E-mail: [email protected] Сущность риска покупательной способности (риска инфляции) заключается в том, что при покупке финансовых активов с фиксированным доходом инвестор заранее не знает покупательную способность своего будущего дохода, даже если он точно знает, какую сумму денег получит. Это происходит в силу неопределенности относительно темпов будущей инфляцией. В соответствии с концепцией риск-доходность инвестор будет требовать премию за принятие данного риска. Особенность оценки риска инфляции заключается в том, что даже общепринятые подходы к определению безрисковой ставки не позволяют исключить риск инфляции. На практике часто предлагается рассчитывать безрисковую доходность как доходность по государственным облигациям. Данная методика не позволяет исключить риск инфляции, поскольку, как правило, выплаты по государственным облигациям не имеют привязки к инфляции. В связи с этим номинальную доходность государственных облигация предлагается разделять на три компоненты – реальная (очищенная от риска инфляции) ставка, инфляционные ожидания и премия за риск инфляции. Премия за риск инфляции может различаться в зависимости от срока погашения долгового инструмента. Например, инфляционные ожидания на будущий год могут быть равны официальному прогнозу, и премия за риск инфляции будет небольшой. В то же время, если у экономических агентов будут опасения относительно способности или желания центрального банка удерживать цены на стабильном уровне в последующие годы, премия за риск инфляции по долгосрочным долговым инструментам может быть очень высокой. Расчет премии за риск инфляции позволяет оценить, в каких пределах возможно снизить требуемую ставку доходности по долговым обязательствам с фиксированным доходом за счет управления инфляционными ожиданиями и, таким образом, удешевить заимствования для государственных органов и компаний. При наличии определенных данных по объему инвестиций в основные производственные фонды можно построить эконометрическую модель, позволяющую оценить воздействие снижения премии за риск инфляции на инвестиционную активность и рост потенциального выпуска. Автором была построена модель формирования премии за риск инфляции во временной структуре процентных ставок, и проведена их оценка для доходностей облигаций федерального займа. Согласно полученным результатам при изменении ожидаемой инфляции на 1 п.п., премия за риск инфляции для облигаций со сроком погашения один год увеличивается на 0,4782 п.п. В таблице ниже представлены оценки премии за риск инфляции по бескупонным облигациям сроком погашения один год в зависимости от величины инфляционных ожиданий. Инфляционные 5% 7,5% 9% 12% ожидания Премия за риск 0,82% 2,02% 2,72% 4,17% инфляции Источник: рассчитано автором на основе данных с сайтов cbr.ru, gks.ru и cbonds.ru. Было выявлено, что при снижении инфляционных ожиданий до 5% величина премии за риск инфляции во временной структуре процентных ставок станет сравнительно небольшой и составит 0,82%. В таблице ниже представлено соотношение процентных ставок и премии за риск инфляции по бескупонным облигациям федерального займа со сроком погашения от 1 до 10 лет. n 1 2 3 4 5 6 7 8 9 10 i r 4,4% 5,8% 6,6% 7,0% 7,3% 7,5% 7,7% 7,8% 8,0% 8,1% 2,0% 2,3% 2,4% 2,5% 2,7% 2,8% 2,9% 3,0% 3,0% 3,1% Источник: рассчитано автором на основе данных с сайтов cbr.ru, gks.ru и cbonds.ru. Полученные результаты показывают высокую значимость премии за риск инфляции и ее зависимости от инфляционных ожиданий. Это означает, в частности, что монетарными методами имеются возможности воздействовать на долгосрочный экономический рост за счет удешевления долгосрочных заимствований. Литература 1. Инфляция и экономический рост: теория и практика. Научный альманах фундаментальных и прикладных экономических исследований. Финансы и статистика. Москва. 2007. 2. Demertzis M., Marcellimo M, Viegi N. Anchors for Inflation Expectations. November 2009. 3. Hordahl P., Tristani O. Inflation Risk Premia in the Term Structure of Interest Rates. BIS Working Paper №228. May 2007. 4. Loleit A., Gurov I. The process of formation of inflation expectations in an information economy. Basel. BIS Papers. 2011 5. Mishkin F. Does Stabilizing Inflation Contribute to the Stabilizing Economic Activity? National Bureau of Economic Research. Working Paper # 13970. April 2008. 17 p. 6. www.cbr.ru 7. www.cbonds.ru 8. www.gks.ru