Продуктовая линейка

реклама

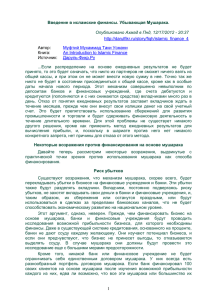

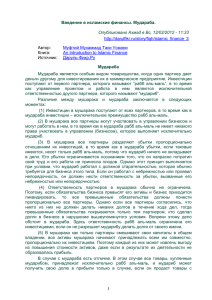

Продуктовая линейка исламских финансовых продуктов. Исламская банковская система предлагает широкий набор как долевых, так и долговых финансовых инструментов для осуществления экономических операций. Их использование исключает из деятельности банков процентные доходы и расходы. Вместо них кредитные организации получают долю в прибыли и всевозможные платежи за свои услуги (комиссионные, агентские и др.). Исламские банки, как и традиционные кредитные организации, привлекают и распределяют финансовые ресурсы. На рисунке 3.9 показано, с помощью каких инструментов исламский коммерческий банк осуществляет активные и пассивные операции, какие финансовые продукты предоставляет. Продукты документарных операций Внебалансовые операции Депозитные продукты Пассивные операции Исламский банк Виды продуктов и инструментов: 1.Текущий счет: аль вадия, кард хасан, амана; 2.Сберегательный вклад: аль вадия, кард хасан, мудараба; 3.Общие и специальные инвестиционные счета: мудараба, мурабаха. Продукты финансирования Активные операции Виды продуктов и инструментов: 1. Финансирование оборотного капитала: мурабаха, салям, иджара; 2. Лизинг: иджара, иджара ваиктина; 3. Экспортно-импортное фин-ие: мушарака, салям, мурабаха; 4. Финансирование капитальных вложений: истисна; 5. Проектное финансирование: мудараба, мушарака, истисна, идажара. Рис. 3.9. Виды продуктов и инструментов исламского банка Обратимся к рассмотрению основных финансовых инструментов, используемых исламскими организациями в своей деятельности. Способы размещения средств банком весьма многообразны. Используя исламские финансовые инструменты, кредитные организации могут выполнять весь спектр банковских операций и услуг. Краткосрочные вложения производятся посредством заключения контрактов типа мурабаха, бай аджал, бай салям, их короткий срок погашения и обеспеченность реальными активами минимизируют риски. Договора истисна и иджара, также обеспеченные материальными активами, формируют среднесрочные вложения банка. Долгосрочные инвестиции оформляются с помощью контрактов мушарака, мудараба и истисна. Операции, основанные на участии в капитале Мудараба — договор, по которому владелец избыточных средств (раббал-мал) доверяет их лицу (мударибу), обладающему возможностями и предпринимательским опытом для их эффективного использования.1 Доход от средств, пущенных в оборот, распределяется между раббал-малем и мударибом в соответствии с ранее заключенным соглашением о долях (обычно банк получает 15-30% от прибыли). Кроме этого, мудариб выплачивает владельцам средств В.Б. Дергачев Основные финансовые инструменты исламской экономики // Ценностные ориентиры в экономической среде исламского мира.М., 2009. с.60. 1 основную сумму привлеченного им капитала, оставшаяся часть дохода идет полностью в собственность мудариба. Убытки несет владелец капитала, а мудариб в таком случае не получает вознаграждения за свои усилия (кроме случаев намеренной недобросовестности). Такое распределение потерь по нормам ислама считается справедливым, ведь предприниматель затратил свое время, приложил определенные усилия на реализацию проекта, поэтому не должен расплачиваться за неудачу еще и своим имуществом. В традиционном договоре мудара бараббал-мал не имеет контроля над управлением проектом, банк даже не может требовать от клиента залог в обмен на предоставленные средства. Поэтому исламские банки часто используют двустороннюю мудараба, когда для привлечения средств кредитная организация выступает в качестве мудариба, а при их размещении – раббал-маля. Мудариб в свою очередь не может без разрешения банка направлять полученные средства на финансирование других, не предусмотренных контрактом проектов, не может привлекать другие источники финансирования или использовать свои денежные средства. Недостатком договоров такого типа являются их высокие риски и как следствие высокая стоимость, в связи с чем контракты мудараба распространены не очень широко. Принцип мудараба обычно используется для финансирования кратко- и среднесрочных инвестиционных проектов, а также при операциях с ценными бумагами, в том числе государственными. Договора мудараба являются аналогами доверительного финансирования в традиционной экономике. Мушарака (араб.«партнерство», «соучастие») совместное долевое предприятие, в котором инвесторы (одним из которых является исламский банк) осуществляют вложения вскладчину и делят между собой полученные прибыли или убытки в заранее согласованных пропорциях, чаще всего в соответствии с размером пая каждого участника. Финансирование проекта также может проводиться и более чем двумя сторонами, тогда управление осуществляется либо всеми участниками договора, либо одним из них. Существует несколько разновидностей мушарака: муфавада, при которой партнеры получают равные права на управление и распоряжение имуществом компании; айнан – наиболее распространенный вариант, при котором один из партнеров получает больше прав на управление. В ходе дельнейшего сотрудничества банк за дополнительную плату может поручать клиенту дополнительные функции управления. Договор мушарака используется для пополнения оборотных средств компании или для совместной инвестиционной деятельности, имеющей, как правило, долгосрочный характер. Это могут быть, например, вложения в недвижимость, сельское хозяйство. Преимущества договора мушарака в том, что он позволяет заключать гибкие соглашения, в которых стороны заранее могут согласовать особенности партнерства, доли при распределении прибылей и убытков, формы управления фирмой. Этот финансовый инструмент представляет собой портфельные инвестиции банка в инвестиционные проекты. Операции, основанные на долговом финансировании Мурабаха (араб. «перепродажа») – договор купли-продажи с отсрочкой платежа. Согласно условиям данного контракта, одна сторона (продавец) приобретает товар и продает его другой стороне (покупателю) по согласованной цене, включающей издержки, понесенные продавцом.2 Деньги за товар выплачиваются в будущем целиком или частями. В исламском банковском деле данный договор представляет собой договор на покупку и перепродажу, то есть сделку между банком и покупателем, когда банк по поручению клиента приобретает товар - материальный актив (например, сырье, комплектующие детали и т.п.) и продает его покупателю по повышенной цене. В цену Р. Вахитов, А. Казаков Сукук и мурабаха как инструменты сопровождения инвестиций в российскую экономику // Информационно-аналитический портал IslamRF.ru 2 последующей продажи включается стоимость приобретения актива и норма прибыли банка, заранее оговоренная с клиентом. Оплата по договору может производиться как одним платежом, так и в рассрочку (мурабаха с отсрочкой платежа называется бай’ аджил). Данный контракт допускает использование гарантии. Банк может взять у клиента залог, который может быть представлен как в виде наличности, так и в виде закладной. До того как клиент получит товар, все связанные с ним риски несет на себе банк. Договор мурабаха - наиболее простой и популярный способ финансирования, при котором не нужно заранее определять доли участия сторон в прибыли. Таварук («обратная мурабаха») - данный контракт фактически заменяет договор классического кредитования, в договоре указывается как (по частям или одномоментно) и в какие сроки клиент будет возвращать заемные средства. Для предоставления клиенту средств, банк на сумму кредита покупает некий товар и продает его клиенту, включая в цену товара наценку за свои услуги, играющую роль процентов, после этого банк от лица клиента перепродает товар, предоставляя заемщику необходимые средства. При этом фактическая поставка товара клиенту не осуществляется. Если в сделке задействованы только две стороны – банк и клиент, то такой контракт называется Бай иннах, и в этом случае банк продает и выкупает обратно свои активы, в остальном договор аналогичен таваруку. Эти финансовые инструменты широко применяется при операциях с кредитными картами и кредитовании физических лиц. Однако из-за отсутствия реальной поставки товара и схожести с операциями традиционного кредитования договора таварук и бай иннах подвергается жесткой критике со стороны исламских экономистов. Споры по допустимости применения этого контракта ведутся до сих пор. Бай’ ас-салям(салям) - договор купли-продажи товаров с отсроченной поставкой, по условиям которого стоимость товара уплачивается вперед, а сам товар поставляется через оговоренный продавцом и покупателем промежуток времени. Бай’ ас-салям представляет собой, по сути, авансовое финансирование и может быть заключен, если товар не находится в собственности продавца на момент сделки. Количество и свойства передаваемого товара, а также время его поставки покупателю должны быть определены. Предметом договора, в основном, является движимое имущество, которое может быть оценено по качеству, количеству и вложенному в его производство труду, — за исключением золота, серебра и др. товаров, заменяющих деньги. Истисна’ (араб.«изготовление по заказу») – вид договора купли-продажи, предмет которого не существует в момент заключения соглашения. Производитель товара изготовляет товар специально по требованию заказчика (например, строительство дома по заказу покупателя)3. Необходимыми условиями действительности договора истисна’ являются заранее оговоренные цена производимого товара и его основные характеристики, а также детальный график выполнения работ (срок выполнения, сумма, качество и т.д.). Клиент может назначить для выполнения работ третью сторону, но сумма контракта при этом должна оставаться неизменной. Истисна’ является видом исламского дериватива, расчеты по которому осуществляются по цене, установленной в момент заключения сделки, а плата за товар предоставляется не в виде единовременной выплаты до получения покупателем товара, а поэтапно – по мере выполнения работы производителем товара. Данный продукт был создан специально для финансирования масштабных и продолжительных проектов. Иджара – соглашение между банком и клиентом, по которому банк покупает, а затем сдает в аренду оборудование по требованию клиента. Продолжительность аренды и В.Б. Дергачев Основные финансовые инструменты исламской экономики // Ценностные ориентиры в экономической среде исламского мира. М., 2009. с.61 3 размер арендной платы оговариваются заранее 4 . Иджара - исламский аналог договора операционного лизинга: используется для финансирования производства, строительных работ и приобретения лизинговых товаров, по окончании договора оборудование остается в собственности банка. Как и в западной практике на востоке применяется и другой вид лизинга – финансовый, называемый иджара ваиктина’. Согласно условиям данного договора клиент обязан выкупить актив у банка к концу срока аренды. Кард хасан (араб.«добрый заем») – беспроцентный заем, предоставляемый либо в благотворительных целях, либо для краткосрочного финансирования проектов, которые могут принести доход. Заемщик обязан вернуть только сумму основного долга в заранее оговоренное время, выплата премиальных банку в контракте не предусмотрена, однако клиенту дается право осуществить такой платеж (исключительно по своему желанию, совести). Банк же может потребовать гарантию возврата средств, например, в форме залога. Если для банка становится очевидным, что заемщик не в состоянии вернуть долг, то средства, предоставленные в виде кард хасан, могут рассматриваться как добровольное или обязательное пожертвование (т.е.закят, садака). Чтобы банки не теряли стимулов к финансированию заемщиков, государство зачастую возвращает им суммы долга за счет специальных фондов денежных средств, созданных на основе налоговых платежей. Кард хасан фактически является материальной помощью на возвратной основе. Денежные средства могут предоставляться, например, физическим лицам для образовательных целей, для женитьбы или предприятиям, испытывающим финансовые трудности. В исламском банковском деле этот финансовый инструмент выступает одной из форм привлечения и размещения средств клиентов. Амана (араб. «доверие») – еще одна форма безвозмездной ссуды, при которой право распоряжения средствами остается за заимодавцем, а банк выступает в качестве посредника и может вкладывать средства только в определенные, согласованные с владельцем средств проекты. В данном случае предусмотрена уплата клиентом комиссии банку за право исполнения своих поручений, при этом в случае убыточности выбранного проекта, банк не несет ответственности перед владельцем средств. В традиционной банковской системе амане соответствуют текущие счета и счета до востребования. В качестве пассивных операций исламские кредитные организации используют в своей деятельности текущие, сберегательные, инвестиционные или специальные инвестиционные счета. Текущие счета (счета «до востребования», «вклады на предъявителя», «без уведомления банка»), почти не отличающиеся по своим характеристикам от аналогичных счетов традиционных банков. Проценты или любой другой доход по ним не выплачиваются, банк гарантирует полный возврат средств по первому требованию клиента, однако на свой страх и риск может использовать эти средства в своей деятельности. Текущий счет подразумевает заключение с клиентом договора амана, в котором банк лишь выступает посредником Сберегательные счета, используемые исламскими банками, подразумевают под собой целый ряд финансовых инструментов: аль вадиа, мудараба, кард хасан. Общим для всех видов сберегательного вклада является то, что они не срочные, а возврат основной части вклада гарантирован банком. Средства, привлеченные через сберегательные вклады, банки чаще вкладывают в низкорисковые операции, как правило, в финансирование торговых сделок, для ряда контрактов возможно согласование направлений инвестирования средств с банком. Вложения средств на инвестиционные счета в исламском банке оформляются контрактами мудараба и мурабаха. Условия договора таковы, что банк не гарантирует А. ХоджаназаровПозаконамШариата // «ОРИЕНТИР-Казахстан». – 2008. - №3. 4 Коммер ческий банкинг Коммер ческий банкинг Коммерческий и инвестиционный банкинг Инвестиционный банкинг получение дохода и возврат основной части вклада, доходность вложений связана с прибыльностью проекта, в который были направлены средства клиента, как правило, ее значения сопоставимы с процентами в традиционных банках. Специальный инвестиционный счет отличается от обычного тем, что клиент может сам определять направления финансирования собственных средств. Применение исламских финансовых инструментов позволяет мусульманским банкам осуществлять свои функции, не нарушая при этом законов ислама. Однако специфика этих продуктов такова, что помимо изменения структуры доходов банка (замены процентных платежей на участие в прибыли), она влияет и на структуру баланса кредитной организации - кредиты и депозиты в привычном понимании в нем отсутствуют. Модели баланса исламского банка Выделяют две модели баланса исламского банка. Первая основана на контракте мудараба, когда банк и привлекает и размещает средства, основываясь на этом виде договора, такая методика еще называется «двусторонней мударабой». Помимо мударабы банк может еще использовать безвозмездные ссуды – кард хасан. Вторая модель более сложная – двухсекционная, она предполагает разделение обязательств банка на инвестиционные и депозиты до востребования. Возврат вкладов до востребования гарантируются банком, однако они не предусматривают получение дохода. Для оформления сделки на такой вклад используются договора амана и аль-вадиа (контракт, означающий ответственное хранение ценностей). Инвестиционная часть депозитов привлекается банком на основе контрактов мудараба и мушарака. Эти срочные вклады приносят своим владельцам нефиксированный доход, определяемый результатами инвестиционной деятельности банка, возврат депозита обычно тоже не гарантируется. Кроме обычных выделяют также специальные инвестиционные счета - условия их таковы, что клиент может оговорить с банком направления использования его средств. Обобщая все вышесказанное, можем составить схему двухсекционной модели баланса банка, представленную на рисунке 3.10. Активы Пассивы Финансирование обеспеченное Депозиты до востребования активами (торговое (амана) финансирование, деятельность, обеспеченная залогом) Синдицированные кредиты Сберегательные счета (аль (мудараба, мушарака) вадиа) Платные услуги (жуала, кард Инвестиционные счета Хасан) (мудараба) Специальные инвестиционные счета (мудараба, мушарака) Рис. 3.10 Двухсекционная модель баланса банка Рассмотрение основных финансовых инструментов, используемых исламскими банками, и принципов их функционирования позволяет сделать ряд выводов относительно схожести исламских и традиционных кредитных организаций. Однако, существует и ряд принципиальных отличий. Во-первых, следует отметить главное отличие банков двух финансовых систем, а именно отказ от использования ссудного процента в своей деятельности исламскими кредитными организациями. Вместо процента банки участвуют в капитале финансируемых организаций или проектов, и разделяют прибыли (в большинстве случаев клиентам не гарантируется доходность). Помимо этого также используются и платежи за всевозможные услуги банка. Во-вторых, значимым отличием является большая социальная ориентированность исламских банков. Об этом говорят как наличие обязательных и добровольных налогов, которые могут быть направлены на помощь беднейшим членам общества, так и готовность финансовых институтов предоставлять беспроцентные ссуды (кард хасан) клиентам. Таким образом, важным критерием оценки потенциального заемщика является не только его финансовое состояние, но и этические критерии. Перечисленные отличия исламских и традиционных кредитных организаций представлены в таблице 3.3. Таблица 3.3 Основные отличия исламских и традиционных банков Характеристика Исламский банк Традиционный банк Использование процентов Нет Есть Использование исламских Практически не Есть финансовых продуктов применимо Преобладающие операции Инвестиционные Кредитные Критерии оценки заемщика Этические и финансовые Только финансовые При оценке заемщика внимание Качестве, прибыльности Возможности погашения акцентируется на проекта Право банка выносить решение о выдаче кредита в зависимости Редко применяется Есть всегда от обеспечения Доход по депозитам до Гарантирован возврат Гарантирован возврат востребования суммы вклада суммы вклада Не гарантированы ни Гарантирован процент по Доход по инвестиционным основная часть долга, ни вкладу и возврат депозитам доход по ней основной его суммы Не определена, зависит от Определенав виде успешности Доходность вложений процента по вкладу, инвестиционного проекта гарантирована или деятельности банка Участие вкладчиков в прибылях Есть Практически нет и убытках банка Координация действий с Независимость в размещении Независим в принятии партнерами-владельцами финансовых ресурсов решений средств Исламское страхование Одним из принципов исламских финансов является гарар - запрещение риска и излишней неопределенности, причем речь идет о запрете передачи или продаже риска специальным договором, а не самой неопределенности. Именно это и определяет специфику исламского страхования - такафула. Такафул (араб. «взаимное предоставление гарантии друг другу») – соглашение о взаимном распределении риска между участниками (страхователями) и операторами (страховщиками), базирующееся на нормах ислама. В основе данного вида страхования лежит желание предоставить равное и честное распределение риска между участниками, имеющими риски схожей природы. Принцип такафула обязывает участников помогать друг другу по схеме взаимной гарантии5. То есть каждый участник на безвозмездной основе вносит в общий фонд (такафул-фонд) вклад, 5 Д.В. Рудых Конфессиональные нормы и особенности исламского страхования (такафул) // Ценностные ориентиры в экономической среде исламского мира. М., 2009.с.115 который в дальнейшем может быть использован в качестве страховой премии пострадавшему при наступлении страхового случая. Принципы, на которых строится исламское страхование, во многом схожи с распределением рисков в обществах взаимного страхования. Такафул отличается от классического западного страхования тем, что страховая компания (такафул-оператор), по сути, является управляющей компанией, уполномоченной рассчитывать взносы участников, размещать собранные средства (страховая компания может инвестировать капитал только в определенные активы, одобренные шариатским советом, а в ряде договоров и владельцами этих средств) и выплачивать возмещения пострадавшим. Договор страхования также заключается не по стандартной схеме. Т.к. нормами ислама запрещена купля-продажа рисков, такафул-договора описывают цену, метод, величину и сроки расчетов между сторонами сделки, полностью исключая неопределенность. Помимо этого, управляющие фонды в своей деятельности используют несколько видов договорных отношений: Мудараба. Как и в случае с банками, по данному договору происходит распределение прибыли согласно долям участников, а все убытки приходятся на долю собственника капитала. Для договора страхования владельцами капитала (рабб ал-малем) являются страхователи-участники, а мударибом (управляющим) – такафул-оператор. Мушарака - договор, используемый при образовании обществ взаимного страхования. Участники предоставляют капитал и совместно управляют образованным фондом, распределяя прибыли и убытки согласно своим долям. Вакала – агентский договор, согласно которому юридическое или физическое лицо (принципал) наделяет полномочиями третье лицо (агент) для осуществления действий от своего имени за фиксированную плату. 6 Такафул-оператор выступает в качестве агента, а участник фонда является принципалом. Jua’lah (жуа’ла) – аналог вакалы, с той разницей, что вознаграждение агента определяется результатом его деятельности, т.е. можно описывать Jua’lah как договор комиссии. Такие договорные отношения обусловливают еще одну особенность такафула: помимо возмещения ущерба при наступлении страхового случая страхователь может рассчитывать и на получение дохода, связанного с размещением средств страхового фонда. Как и в случае с исламским банкингом, выплачиваемые участникам такафул-фонда средства основываются не на процентах, а на доли в прибыли, получаемой от инвестирования капиталов страхового фонда. Как и традиционное страхование, такафул предлагает несколько продуктов: существует два вида исламского страхования, а именно общий и семейный такафул. Общий такафул подразумевает возмещение фактически понесенных убытков в случае реального ущерба и включает страхование от пожара, автомобильной аварии, авиакатастрофы, возникновения ответственности, нарушения обязательств доверенным лицом и т.д. По сути, это имущественное страхование.7 Семейный такафул включает страхование от рисков нетрудоспособности или смерти и соответствует традиционному личному страхованию. Выделяют две основные модели такафула: некоммерческий и инвестиционный. 1. Некоммерческий такафул - это исламский аналог общества взаимного страхования. Его единственной цельюявляется возмещение убытков участникам, он ориентирован на выполнение социальных функций, а управление осуществляется организаторами или владельцами. 6 Д.В. Рудых Конфессиональные нормы и особенности исламского страхования (такафул) // Ценностные ориентиры в экономической среде исламского мира. М., 2009.с.120 Р.Р. Вахитов, М.Э. КалимуллинаИсламское страхование // Интернет проект «Исламская экономика, финансы, бизнес». 7 2. Инвестиционный такафул имеет аналогичный предыдущей модели принцип образования такафул фонда, однако в отличие от некоммерческого страхования обладает определенной инвестиционной стратегией и нацелен не только на возмещение убытков участникам, но и на увеличение такафул фонда за счет инвестиций. Для осуществления такой деятельности такафул-оператору (или такафул-компании) передаются функции управления фондом на принципах исламских финансов. Таким образом, такафул представляет собой вид исламского страхования, соответствующего Шариату, а значит, исключающего рибу, гарар и майсир. Такафул основан на принципе взаимной ответственности и в ряде случаев мало отличается от традиционных обществ взаимного страхования. Характерной особенностью исламского страхования является возможность получения дохода с суммы страхового взноса на принципах разделения прибыли, регулируемого такими договорами как мудараба, мушарака, вакала и иджара. Все это делает инструмент привлекательным как для востока, так и для запада. Исламские ценные бумаги Одним из широко применяемых инструментов исламских финансов является сукук – долгосрочные и среднесрочные ценные бумаги, обеспеченные материальными активами и выпущенные в соответствии с нормами шариата. Из-за связи ценной бумаги с активом, сукук также называют исламской секьюритизацией, во многом схожей с российским сертификатом долевого участия. Иногда сукук называют «исламскими облигациями», что, однако, не совсем верно эти ценные бумаги как и прочие исламские финансовые инструменты предлагают доход не в форме процентов, а как долю от прибыли в конкретном проекте. Ценные бумаги сукук удостоверяют долю в праве собственности на базовый актив, который генерирует прибыль. Выпустить сукук может как сама компания, нуждающаяся в финансировании, так и специальная проектная компания – SPV (такой же метод выпуска применяется и при секьюритизации). Если выпуском сукук занимается SPV, то именно эта компания отвечает по ним перед держателями, распределяет финансовые потоки и инвестирует полученные средства согласно эмиссионной документации. Виды сукука: Сукук аль Мудараба – используется для привлечения средств многочисленных мелких инвесторов, которые за предоставленный капитал получают некоторую долю прибыли от проекта. Права инвесторов сравнимы с правами владельцев паевых инвестиционных фондов. SPV и «Заемщик» становятся участниками партнерства. Этот вид исламских облигаций наиболее популярен; Сукук аль Мушарака – SPV и «Заемщик» становятся участниками партнерства. В отличие от Сукук аль Мудараба инвесторы имеют возможность принимать участие в управлении делами партнерства; Сукук аль Иджара – SPV и «Заемщик» заключают договор купли-продажи имущества (Заемщик продает актив SPV) и договор аренды этого имущества («Заемщик» арендует у SPV актив с правом выкупа по окончании срока аренды); Сукук аль Мурабаха – между заемщиком и инвесторами заключается договор купли-продажи имущества, по которому инвесторы приобретают в собственность определенное имущество, а цена сертификатов составляет покупную цену этого имущества. Доход извлекается инвесторами путем обратной продажи этого имущества с отсрочкой платежа; Сукук аль Салам – является зеркальным отражением сукук аль Мурабаха. В этом случае заемщик–производитель товара продает товар инвесторам с отсрочкой поставки, однако деньги получает немедленно. Доход инвесторов формируется за счет скидки с покупной цены товара. В дальнейшем полученный товар может быть продан; Сукук аль Истиснаа – является аналогом классических договоров проектного финансирования или подряда. По условиям договора Истиснаа (подряда), имущество продается еще до момента его создания. Инвесторы, как правило, производят поэтапную оплату в соответствии со сметой. Цена товара должна быть согласована сторонами при заключении договора. Доходы инвесторов формируются по модели сукук аль Салам. Ценные бумаги сукук дают мусульманам возможность инвестировать с прибылью, не нарушая законов ислама. С другой стороны, сукук позволяет привлекать средства исламских инвесторов, которые в силу религиозных убеждений не могут финансировать в обычные финансовые инструменты. Именно поэтому сукук становятся весьма популярным способом привлечения капитала как в исламских, так и в западных странах. Экономистами была создана целая система оригинальных финансовых инструментов, призванных обеспечить эффективное функционирование исламской экономической системы. В таблице 3.4 перечислены основные финансовые продукты, их краткие характеристики и аналоги в традиционной экономике, если таковые существуют. Таблица 3.4 Основные исламские финансовые инструменты Название Описание Мудараба (Доверительное финансирование клиента за долю в прибыли, убытки финансирование) принадлежат владельцу средств, который не участвует в управлении проектом Мушарака финансирование клиента за долю в прибыли, прибыль и убытки делят согласно паям Мурабаха банк по поручению клиента приобретает товар и продает его покупателю по повышенной цене, включающей с/с товара и маржу банка Таварук(или Бай иннах, когда банк на сумму кредита покупает товар и продает его в договоре участвуют две клиенту, включая в цену наценку за свои услуги, стороны) (кредитование) играющую роль процентов, после этого банк от лица клиента перепродает товар, предоставляя заемщику необходимые средства Бай’ ас-салям (Авансовое договор купли-продажи товаров с отсроченной финансирование) поставкой Истисна’ (Исламский изготовление по заказу с оплатой каждой стадии дериватив) производства Иджара, иджара ваиктина банк покупает, а затем сдает в аренду оборудование по (лизинг) требованию клиента Кард хасан (Материальная беспроцентный заем помощь на возвратной основе) Амана форма безвозмездной ссуды, при которой право распоряжения средствами остается за заимодавцем Такафул (страхование) Исламское страхование Сукук («исламская Ценные бумаги, удостоверяющие долю в праве облигация») собственности на базовый актив, который генерирует прибыль Многообразие финансовых инструментов позволяет исламским организациям функционировать, не нарушая при этом законов Ислама. Однако вопрос соблюдения норм Шариата остается для ряда продуктов открытым - несмотря на популярность, институт исламских финансов еще очень молод и не создал единой нормативно-правовой базы. Ряд проблем и трудностей, возникающих при использовании этих финансовых продуктов, не останавливает перед их применением ни мусульман, ни представителей традиционной экономики. Популярность исламских финансовых инструментов год от года растет, что и объясняет интерес к механизму их работы. Внимание к исламским финансовым инструментам объясняется успешным преодолением исламскими институтами кризиса, а также соблазнительными перспективами инвестирования капитала в восточные компании и широкими возможностями привлечения средств из этого региона. Кроме того, система разделения прибыли и участия в капитале видится экономистам перспективным направлением экономики.