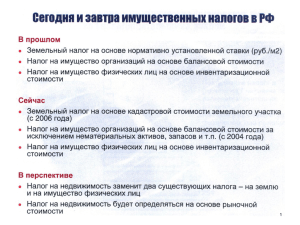

Федеральное государственное бюджетное образовательное учреждение высшего образования Министерства здравоохранения России ДАЛЬНЕВОСТОЧНЫЙ ГОСУДАРСТВЕННЫЙ МЕДИЦИНСКИЙ УНИВЕРСИТЕТ (ФГБОУ ВО ДВГМУ МИНЗДРАВА РОССИИ) Кафедра «Общественного здоровья и организации здравоохранения» дисциплина «Правоведение» РЕФЕРАТ Тема «Сравнительный анализ налоговых систем РФ, Японии и Испании» Выполнил: студент 1 курса группа №107 педиатрического факультета Устюжанина Е.Е. Проверил: Д.С. Савков г. Хабаровск 2024 СОДЕРЖАНИЕ ВВЕДЕНИЕ ........................................................................................................................................... 3 Глава 1. ОБЩИЕ СВЕДЕНИЯ О НАЛОГОВЫХ СИСТЕМАХ ....................................................... 4 1.1. Понятие налоговой системы ......................................................................................................... 4 1.2. Основные функции налоговой системы ...................................................................................... 4 1.3. Влияние налоговой системы на экономику страны.................................................................... 4 Глава 2. НАЛОГОВАЯ СИСТЕМА РОССИЙСКОЙ ФЕДЕРАЦИИ ............................................... 6 2.1. Структура налоговой системы РФ ............................................................................................... 6 2.2. Основные налоги в России ............................................................................................................ 6 2.3. Проблемы и перспективы развития налоговой системы............................................................ 7 Глава 3. НАЛОГОВАЯ СИСТЕМА ЯПОНИИ .................................................................................. 8 3.1. Структура налоговой системы Японии........................................................................................ 8 3.2. Основные налоги в Японии........................................................................................................... 8 3.3. Проблемы и перспективы развития налоговой системы............................................................ 8 Глава 4. НАЛОГОВАЯ СИСТЕМА ИСПАНИИ.............................................................................. 10 4.1. Структура налоговой системы Испании .................................................................................... 10 4.2. Основные налоги в Испании ....................................................................................................... 10 4.3. Проблемы и перспективы развития налоговой системы.......................................................... 10 Глава 5. СРАВНИТЕЛЬНЫЙ АНАЛИЗ НАЛОГОВЫХ СИСТЕМ ............................................... 12 5.1. Сравнение структуры налоговых систем................................................................................... 12 5.2. Сравнение основных налогов ..................................................................................................... 12 5.3. Влияние налоговых систем на экономическое развитие.......................................................... 13 ЗАКЛЮЧЕНИЕ ................................................................................................................................... 14 СПИСОК ИСТОЧНИКОВ И ЛИТЕРАТУРЫ .................................................................................. 15 ВВЕДЕНИЕ Актуальность темы исследования налоговых систем различных стран обусловлена их значительным влиянием на экономическое развитие и благосостояние общества. Налоговая система является важнейшим инструментом государственного регулирования экономики, обеспечивая поступление доходов в бюджет и создавая условия для устойчивого развития. Сравнительный анализ налоговых систем Российской Федерации, Японии и Испании позволяет выявить их особенности, преимущества и недостатки, а также определить направления для совершенствования налоговой политики. Цель данного реферата — провести сравнительный анализ налоговых систем РФ, Японии и Испании, выявить их ключевые характеристики и влияние на экономику стран. Для достижения этой цели в работе будут рассмотрены следующие задачи: ∙ Изучить исторические аспекты формирования налоговых систем в каждой из стран. ∙ Описать структуру налоговых систем и основные виды налогов. ∙ Проанализировать проблемы и перспективы развития налоговых систем. ∙ Провести сравнительный анализ налоговых систем и их влияния на экономическое развитие. Исследование будет полезно для понимания особенностей налоговых систем различных стран и разработки совершенствованию. 3 рекомендаций по их Глава 1. ОБЩИЕ СВЕДЕНИЯ О НАЛОГОВЫХ СИСТЕМАХ 1.1. Понятие налоговой системы Налоговая система представляет собой совокупность налогов, сборов и других обязательных платежей, взимаемых государством с физических и юридических лиц, а также механизмов их администрирования и контроля. Основная цель налоговой системы — обеспечение финансовых ресурсов для выполнения государством своих функций, таких как обеспечение общественного порядка, социальная защита, здравоохранение, образование и инфраструктура. 1.2. Основные функции налоговой системы Налоговая система выполняет несколько ключевых функций: 1. Фискальная функция - обеспечение поступления доходов в бюджет для финансирования государственных расходов. 2. Регулирующая функция - воздействие на экономическое поведение субъектов хозяйствования через налоговые ставки, льготы и преференции. 3. Распределительная функция - перераспределение доходов между различными социальными группами для уменьшения неравенства. 4. Контрольная функция - обеспечение соблюдения налогового законодательства и предотвращение налоговых правонарушений. 1.3. Влияние налоговой системы на экономику страны Налоговая система оказывает экономическое развитие страны. способствует созданию стимулирует предпринимательскую значительное Эффективная благоприятного влияние на налоговая система инвестиционного климата, активность и способствует устойчивому экономическому росту. В то же время, чрезмерно высокие налоговые ставки и сложные процедуры администрирования могут 4 негативно сказываться на деловой активности и приводить к уклонению от уплаты налогов. Влияние налоговой системы на экономику можно рассмотреть через следующие аспекты: ∙ Стимулирование или сдерживание экономической активности: налоговые льготы и преференции могут стимулировать развитие определенных отраслей экономики, в то время как высокие налоги могут сдерживать предпринимательскую активность. ∙ Инвестиционный климат: стабильная и предсказуемая налоговая политика способствует привлечению инвестиций, как внутренних, так и иностранных. ∙ Социальная справедливость: прогрессивное налогообложение и перераспределение доходов через бюджетную систему способствуют уменьшению социального неравенства. Таким образом, налоговая система является важным инструментом государственного регулирования экономики, и ее эффективность напрямую влияет на благосостояние общества и устойчивое развитие страны. 5 Глава 2. НАЛОГОВАЯ СИСТЕМА РОССИЙСКОЙ ФЕДЕРАЦИИ 2.1. Структура налоговой системы РФ Налоговая система Российской Федерации имеет трехуровневую структуру, включающую федеральные, региональные и местные налоги: ∙ Федеральные налоги: НДС, акцизы, налог на доходы физических лиц (НДФЛ), налог на прибыль организаций, налог на добычу полезных ископаемых и др. ∙ Региональные налоги: налог на имущество организаций, транспортный налог, налог на игорный бизнес. ∙ Местные налоги: земельный налог, налог на имущество физических лиц, торговый сбор. 2.2. Основные налоги в России ∙ НДС (налог на добавленную стоимость): основной косвенный налог, ставка которого составляет 20%. НДС взимается на всех этапах производства и реализации товаров и услуг. ∙ НДФЛ (налог на доходы физических лиц): основной прямой налог, ставка которого составляет 13% для резидентов и 30% для нерезидентов. НДФЛ взимается с доходов физических лиц, включая заработную плату, дивиденды и другие виды доходов. ∙ Налог на прибыль организаций: ставка составляет 20%. Налог взимается с прибыли организаций, определяемой как разница между доходами и расходами. ∙ Транспортный налог: зависит от мощности двигателя транспортного средства и взимается с владельцев транспортных средств. ∙ Налог на имущество организаций: ставка зависит от кадастровой стоимости имущества и устанавливается региональными властями. 6 2.3. Проблемы и перспективы развития налоговой системы Налоговая система России сталкивается с рядом проблем, таких как высокая налоговая нагрузка на бизнес, сложность налогового администрирования и уклонение от уплаты налогов. Для решения этих проблем необходимы меры по упрощению налогового законодательства, снижению налоговой нагрузки и улучшению налогового администрирования. Перспективы развития налоговой системы России включают: ∙ Дальнейшая цифровизация налогового администрирования: внедрение современных технологий для упрощения налоговых процедур и повышения прозрачности. ∙ Снижение налоговой нагрузки на малый и средний бизнес: введение налоговых льгот и преференций для стимулирования предпринимательской активности. ∙ Улучшение налогового контроля: усиление мер по борьбе с уклонением от уплаты налогов и повышение эффективности налоговых проверок. 7 Глава 3. НАЛОГОВАЯ СИСТЕМА ЯПОНИИ 3.1. Структура налоговой системы Японии Налоговая система Японии включает в себя несколько уровней налогов: национальные, префектурные и муниципальные. Основные виды налогов включают: ∙ Национальные налоги: подоходный налог, корпоративный налог, налог на добавленную стоимость (НДС), акцизы и таможенные пошлины. ∙ Префектурные налоги: налог на проживание, налог на автомобили, налог на недвижимость. ∙ Муниципальные налоги: налог на имущество, налог на бизнес, налог на потребление. 3.2. Основные налоги в Японии ∙ Подоходный налог: прогрессивный налог, ставки которого варьируются от 5% до 45% в зависимости от уровня дохода. ∙ Корпоративный налог: стандартная ставка составляет 23,2%, но может варьироваться в зависимости от размера компании и уровня прибыли. ∙ Налог на добавленную стоимость (НДС): стандартная ставка составляет 10%, с пониженной ставкой 8% на некоторые товары и услуги. ∙ Акцизы: включают налоги на алкоголь, табак, бензин и другие товары. ∙ Налог на имущество: взимается с владельцев недвижимости и варьируется в зависимости от стоимости имущества. 3.3. Проблемы и перспективы развития налоговой системы Основные проблемы налоговой системы Японии включают высокую налоговую нагрузку на население и бизнес, что может сдерживать экономический рост. 8 Также существует проблема старения населения, что увеличивает нагрузку на социальные программы и требует дополнительных налоговых поступлений. В перспективе возможны реформы, направленные на снижение налоговой нагрузки и стимулирование экономического роста, а также на улучшение сбора налогов и борьбу с уклонением от уплаты налогов. 9 Глава 4. НАЛОГОВАЯ СИСТЕМА ИСПАНИИ 4.1. Структура налоговой системы Испании Налоговая система Испании включает в себя несколько уровней налогов: государственные, региональные и местные. Основные виды налогов включают: ∙ Государственные налоги: подоходный налог, корпоративный налог, налог на добавленную стоимость (НДС), акцизы и таможенные пошлины. ∙ Региональные налоги: налог на наследство и дарение, налог на передачу имущества. ∙ Местные налоги: налог на недвижимость, налог на транспортные средства, налог на экономическую деятельность. 4.2. Основные налоги в Испании ∙ Подоходный налог: прогрессивный налог, ставки которого варьируются от 19% до 47% в зависимости от уровня дохода. ∙ Корпоративный налог: стандартная ставка составляет 25%, с пониженной ставкой для малых и средних предприятий. ∙ Налог на добавленную стоимость (НДС): стандартная ставка составляет 21%, с пониженными ставками 10% и 4% на определенные товары и услуги. ∙ Акцизы: включают налоги на алкоголь, табак, топливо и другие товары. ∙ Налог на недвижимость: взимается с владельцев недвижимости и варьируется в зависимости от стоимости имущества и местоположения. 4.3. Проблемы и перспективы развития налоговой системы Основные проблемы налоговой системы Испании включают высокую налоговую нагрузку на бизнес и население, что может сдерживать экономический рост. Также существует проблема уклонения от уплаты налогов и теневой экономики. В перспективе возможны реформы, направленные на 10 снижение налоговой нагрузки, улучшение сбора налогов и борьбу с уклонением от уплаты налогов. Также рассматриваются меры по стимулированию экономического роста и привлечению инвестиций. 11 Глава 5. СРАВНИТЕЛЬНЫЙ АНАЛИЗ НАЛОГОВЫХ СИСТЕМ 5.1. Сравнение структуры налоговых систем Таблица 1 – Налоговые системы России, Японии и Испании Параметр Россия Уровни налогов Федеральные, региональные, местные Основные НДС, налоги подоходный налог, налог на прибыль организаций, акцизы Япония Национальные, префектурные, муниципальные Подоходный налог, корпоративный налог, НДС, акцизы Испания Государственные, региональные, местные Подоходный налог, корпоративный налог, НДС, акцизы Все три страны имеют многоуровневую структуру налогов, но различаются в деталях. В России налоги делятся на федеральные, региональные и местные. В Японии аналогичная структура, но с префектурными налогами. В Испании налоги делятся на государственные, региональные и местные. 5.2. Сравнение основных налогов Таблица 2 – Виды основных налогов в России, Японии и Испании Налог Подоходный налог Корпоративный налог НДС Россия 13% (плоская) Япония 5% - 45% Испания 19% - 47% 20% 23,2% 25% 20% 10% 21% В России подоходный налог имеет плоскую ставку 13%, в то время как в Японии и Испании ставки прогрессивные. Корпоративный налог в России ниже, чем в Японии и Испании. НДС в Японии ниже, чем в России и Испании. 12 5.3. Влияние налоговых систем на экономическое развитие Таблица 3 – Влияние налоговых систем на экономическое развитие России, Японии и Испании Параметр Влияние на бизнес Россия Высокая налоговая нагрузка на малый и средний бизнес Проблемы Высокая налоговая нагрузка, уклонение от уплаты налогов Япония Высокие ставки подоходного и корпоративного налогов могут сдерживать потребление и инвестиции Старение населения, высокая налоговая нагрузка Испания Высокие ставки налогов могут сдерживать экономический рост и инвестиции Уклонение от уплаты налогов, теневая экономика ∙ Россия: Налоговая система России направлена на поддержку крупных предприятий и экспортоориентированных отраслей. Однако высокая налоговая нагрузка на малый и средний бизнес может сдерживать их развитие. ∙ Япония: Высокие ставки подоходного налога и корпоративного налога могут сдерживать потребление и инвестиции. Однако стабильная налоговая система способствует долгосрочному экономическому планированию. ∙ Испания: Высокие ставки налогов могут сдерживать экономический рост и инвестиции. Проблемы с уклонением от уплаты налогов и теневой экономикой также оказывают негативное влияние на экономическое развитие. 13 ЗАКЛЮЧЕНИЕ В ходе сравнительного анализа налоговых систем России, Японии и Испании были выявлены как общие черты, так и значительные различия. Все три страны имеют многоуровневую структуру налогов, включающую национальные, региональные и местные налоги. Однако подходы к налогообложению и ставки налогов существенно различаются. Россия использует плоскую ставку подоходного налога, в то время как Япония и Испания применяют прогрессивные ставки. Корпоративный налог в России ниже, чем в Японии и Испании, что может способствовать привлечению инвестиций. НДС в Японии ниже, чем в России и Испании, что может стимулировать потребление. Высокая налоговая нагрузка в России и Испании может сдерживать развитие малого и среднего бизнеса, в то время как стабильная налоговая система Японии способствует долгосрочному планированию. Проблемы уклонения от уплаты налогов и теневая экономика актуальны для всех трех стран. В перспективе все три страны могут рассмотреть реформы, направленные на снижение налоговой нагрузки и стимулирование экономического роста. Улучшение администрирования налогов и борьба с уклонением от уплаты налогов также являются важными направлениями для повышения эффективности налоговых систем. Таким образом, сравнительный анализ налоговых систем России, Японии и Испании позволяет выявить ключевые аспекты, требующие внимания для улучшения экономического развития и повышения эффективности налоговых систем в каждой из стран. 14 СПИСОК ИСТОЧНИКОВ И ЛИТЕРАТУРЫ 1. “Налоговая система Российской Федерации” - О. В. Агабекян. Учебное пособие для вузов, 2-е издание, переработанное и дополненное. Москва: Издательство Юрайт, 2023. 346 страниц. 2. “Налоги и налоговая система Российской Федерации” - Л. И. Гончаренко и др. Учебник для вузов, 4-е издание, переработанное и дополненное. Москва: Издательство Юрайт, 2024. 465 страниц. 3. “Особенности налоговой системы Японии в современном российском преломлении” - Л. А. Родина. Вестник Омского университета. Серия «Экономика», 2008. 4. “Налоговая система Японии” - https://spravochnick.ru/. 5. “Полный гид по системе налогообложения в Испании” - https://alegria-premium.com/. 6. “Налоги в Испании: как разобраться, кто и сколько платит” - https://www.astons.com/. 15