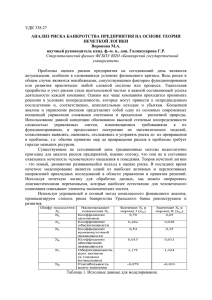

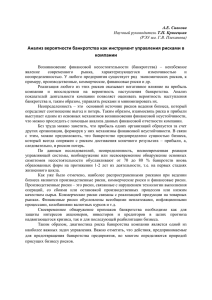

Содержание 1. Вероятность банкротства организации…………………………………...3 2. Пути финансового оздоровления…………………………………………..6 2. Прогнозирование и анализ как инструменты разработки антикризисной стратегии……………………………………………………………………8 Список использованных источников…………………………………….…11 1. Вероятность банкротства организации Существует множество определений банкротства, одним из наиболее распространенных в отечественной экономической теории следует считать прекращение хозяйственной деятельности по возможности восстановить платежеспособность причине на отсутствия основе порядка, установленного законодательством. Теоретические и прикладные аспекты экспресс анализа финансового состояния организации представлены во многих научных работах, как зарубежных, так и отечественных ученых экономистов, в т. ч. Э. Альтман. Целью исследований является теоретико-методическое обеспечение и разработка экспресс-модели характеризующейся высокой степенью надежности и оперативности представления информации о проведенной диагностике финансового состояния и потенциальности банкротства организации. Весовые коэффициенты рассчитываются з результате статистической обработки данных по выборке финансового состояния организаций. Если уровень Z - оценки исследуемой организации находится ниже установленного авторами значения, то при сохранении условий финансовой деятельности оно обанкротится. Если руководство организации, осознав финансовые трудности, предпринимает шаги для предотвращения усугубления ситуации, то банкротства не произойдет, следовательно, Z - оценка является сигналом раннего предупреждения. Рассмотрим наиболее часто используемые дискриминантные модели диагностики с позиции оценки перспектив деятельности организаций сельскохозяйственной отрасли. Примером постановки и решения задачи прогнозирования банкротства организаций при помощи дискриминантных методов исследования является двукратная модель Э. Альтмана: Z = -0,3877 - 1,0736x1 + 0,0579х2, 2 где х,- коэффициент текущей ликвидности, х2- удельный вес заемных средств в пассивах. Для предприятий, у которых Z = 0, вероятность обанкротиться равная 50%. Если Z < 0, то вероятность банкротства меньше 50% и далее снижается по мере уменьшения Z. Если Z > 0, то вероятность банкротства больше 50% и возрастает с увеличением Z. Большинство экономистов придерживаются точки зрения, что прогнозирование банкротства с помощью двухфакторной модели не обеспечивает высокой точности, так как не учитывает влияние на финансо-вое положение других важных показателей. Для повышения точности прогноза необходимо добавить третий показатель - рентабельность активов. По мнению Н. П. Любушина, недостатком модели явилось отсутствие таких факторов риска, как: показатели рентабельности, деловой активности, отдачи активов и т.д. Тестирование предсказательной способности данной модели, проведенное учеными Кубанского государственного аграрного университета на базе 56 сельскохозяйственных организаций, половина из которых представляло из себя организации-банкроты, показало полное ее отсутствие. Модель с одинаковой вероятностью признает жизнеспособную организацию банкротом и использования наоборот. для Это свидетельствует оценки перспектив о невозможности развития ее организаций сельскохозяйственного направления. Пятифакторная модель прогнозирования банкротства Э. Альтмана характеризует разные стороны финансового положения предприятия, что объясняет ее популярность среди аналитиков и в наше время: Z = 1,2x1 + 1,4x2 + 3,3x3 + 0,6x4 + 1,0x5. где x1 = Собственный оборотный капитал/Сумма активов; х2 = Нераспределенная прибыль за вычетом дивидендов/Сумма активов х3 = Прибыль до уплаты процентов/Сумма активов х4 = Объем активов/Сумма заемного капитала 3 х5 = Выручка/Сумма активов Согласно авторской разработке: Z < 1,81 - вероятность банкротства очень высокая 1,81 < Z < 2,765 - вероятность банкротства, средняя, 2.765 < Z < 2,99 - вероятность банкротства невелика, Z > 2.99 — вероятность банкротства ничтожна. а) Для оценки вероятности банкротства организации по модели Альтмана необходимо рассчитать Z-SCORE: где: A = (Оборотный капитал + Уставный капитал) / Сумма активов = (128 + 46) / 250 = 0.7х1 Нераспределенная прибыль / Сумма активов = 95 / 250 = 0.38х2 Операционная прибыль / Сумма активов = 215 / 250 = 0.86х3 Рыночная стоимость акций / Сумма заемных пассивов = 210 / 45 = 4.67х4 Выручка / Сумма активов = 215 / 250 = 0.86 х5 Z = 1.2 * 0.7 + 1.4 * 0.38 + 3.3 * 0.86 + 0.6 * 4.67 + 1 * 0.86 = 7,83 Так как Z> 2.99, то вероятность банкротства организации низкая. 4 2. Пути финансового оздоровления Под финансовым состоянием понимается наличие у предприятия достаточного запаса финансовой прочности для поддержания деловой активности и надежности как экономического партнера по бизнесу, способность предприятия финансировать свою деятельность. Финансовое состояние может быть устойчивым, неустойчивым и кризисным. Именно финансовый кризис ставит вопрос о финансовом оздоровлении предприятия. Финансовым оздоровлением называется процедура, которая применяется к должникам в делах о банкротстве, чтобы восстановить его платёжеспособность и погасить задолженности согласно определённому графику (статья 2 закона от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)»). Алгоритм её проведения задан главой V закона №127-ФЗ. В нашей ситуации финансовое оздоровление не требуется, так как предприятие находится в устойчивом финансовом положении, что говорит о низкой вероятности наступления банкротства, но существует несколько основных путей финансового оздоровления. С сохранением прежнего статуса юридического лица. Оптимизация структуры организации, повышение доходности её деятельности. Например, сокращение вспомогательных подразделений, удешевление технологического процесса по производству товаров и услуг, сворачивание дорогостоящих проектов. Реорганизация юридического лица. Производится с согласия кредиторов. К примеру, компания может сменить название и виды деятельности, разделиться на несколько организаций и т. д.. 5 Сокращение расходов. Введение режима бережливого производства, отказ от некоторых излишеств, отмена «лишних» денежных выплат, отказ от скрытых затрат. Избавление от невыгодных активов. Инвентаризация с выявлением и списанием невыгодных активов. Утилизация, продажа, сдача в аренду некоторых объектов. Наращивание доходов. Улучшение качества предлагаемых товаров или услуг, увеличение объёма выпускаемой продукции, диверсификация производства, снижение себестоимости продукции благодаря более рациональному использованию материальных, Перестройка организационной временных и трудовых ресурсов. Оптимизация бизнес-процессов. структуры, в том числе основы взаимодействия подразделений компании и даже создание новых единиц. Такая оптимизация приведёт к снижению издержек, повышению качества работ и упрощению процесса управления фирмой. 6 3. Прогнозирование и анализ как инструменты разработки антикризисной стратегии Прогнозирование и анализ - это действия и методы, которые используются для оценки текущей ситуации, предсказания будущих событий и разработки стратегий на их основе. Прогнозирование и анализ позволяют изучать прошлые тренды, определять возможные риски и возможности, а также принимать информированные решения для достижения поставленных целей. Прогнозирование и анализ являются ключевыми инструментами разработки антикризисной стратегии для организации. Прогнозирование позволяет предсказать возможные кризисные ситуации, анализировать их причины и последствия, а также определить возможные решения и способы их предотвращения. Анализ помогает оценить текущее состояние организации, выявить уязвимые места и проблемы, идентифицировать потенциальные угрозы и возможности. На основе проведенного анализа можно разрабатывать стратегии и планы действий для преодоления кризисной ситуации. Кроме того, прогнозирование и анализ позволяют лучше понимать динамику рынка и конкурентную среду, что помогает организации принимать обоснованные и эффективные решения в условиях неопределенности и перемен. Таким образом, эти инструменты позволяют организации быть готовой к кризисным ситуациям, минимизировать риски и успешно выходить из них. Для прогнозирования и анализа как инструментов разработки антикризисной стратегии можно использовать SWOT-анализ, портфельный анализ, анализ рыночной концентрации, денежные потоки и прочие методы и инструменты финансового анализа. С помощью них можно выявить сильные 7 и слабые стороны организации, а также возможности и угрозы на рынке, что позволит разработать эффективную стратегию выхода из кризиса и обеспечить стабильное развитие компании. SWOT-анализ — это алгоритм изучения текущей ситуации, выявление сильных и слабых сторон, возможностей и угроз. По формату он похож на сессию с коучем или психотерапевтом. Клиент формирует запрос, а специалист задаёт наводящие вопросы, которые помогают разобраться в проблеме или задаче и понять, как действовать. У SWOT-анализа 4 задачи: 1. Определить сильные стороны бизнеса. Это может быть качество продуктов, лояльность клиентов или опытные сотрудники. Всё, что делает бизнес привлекательным для клиентов и помогает увеличить прибыль. 2. Определить слабые стороны бизнеса. Например, в компании мало сильных специалистов — это мешает ей развиваться. SWOT-анализ поможет найти подобные проблемы и понять, как их решить. 3. Определить возможности. Например, на рынке тренд на импортозамещение. Возможно, стоит разработать аналог иностранного продукта, пока это не сделали конкуренты. 4. Определить угрозы. Внешние факторы — изменения в политике или перенасыщение рынка — могут негативно повлиять на бизнес. Не все события можно предсказать в ходе SWOT-анализа, но к каким-то можно подготовиться заранее. Например, отказаться от разработки продукта, если конкуренция слишком высокая, а компания — недавно на рынке. 8 Внешний вид Возможности(О) Внутренний вид 1)…. 2)…. 3)…. Слабые стороны (W) 1)…. 2)…. 3)…. SО-стратегия 1)…. 2)…. 3)…. WО-стратегия Мероприятия, которые необходимо провести, чтобы использовать сильные стороны для расширения возможностей Мероприятия, которые необходимо провести, чтобы преодолеть слабые стороны, используя имеющиеся возможности 1)…. 2)…. 3)…. 1)…. 2)…. 3)…. Угрозы(Т) Сильные стороны (S) 1)…. 2)…. 3)…. SТ-стратегия WТ-стратегия Мероприятия, которые используют сильные стороны организации, чтобы избежать угроз Мероприятия, которые позволяют преодолеть слабые стороны, чтобы избежать угроз. 1)…. 2)…. 3)…. 1)…. 2)…. 3)…. 9 Список использованных источников 1.Федеральный закон от 26.10.2002 N 127-ФЗ "О несостоятельности (банкротстве)" 2.Арутюнова Д.В. Стратегический менеджмент – 2010г. 3.Кован С.Е., Мерзлова В.В., Федотова М.А. Практикум по финансовому оздоровлению неплатежеспособных предприятий – 2005г. 4.Сигидов Ю.И., Кучеренко С.А., Жминько Н.С. Методика анализа финансового состояния и оценка сельскохозяйственных организаций -2019г. 10 потенциальности банкротства