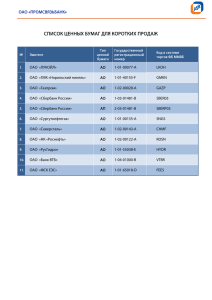

1 Оглавление ВВЕДЕНИЕ .............................................................................................................. 3 1 ОБЩАЯ ХАРАКТЕРИСТИКА ОБЪЕКТА ПРАКТИКИ ................................. 5 1.1 ОСНОВНЫЕ СВЕДЕНИЯ О ПАО «СБЕРБАНК» ........................................ 5 1.2 ОРГАНИЗАЦИОННАЯ СТРУКТУРА УПРАВЛЕНИЯ ОРГАНИЗАЦИЕЙ ................................................................................................................................... 9 1.3 АНАЛИЗ ОСНОВНЫХ ПРОИЗВОДСТВЕННЫХ И ФИНАНСОВЫХ .. 13 2 АНАЛИЗ ВНЕШНЕЙ И ВНУТРЕННЕЙ СРЕДЫ ОРГАНИЗАЦИИ ........... 17 2.1 АНАЛИЗ МАКРОСРЕДЫ ОРГАНИЗАЦИИ И КЛЮЧЕВЫХ ................. 17 2.2 АНАЛИЗ НЕПОСРЕДСТВЕННОГО ОКРУЖЕНИЯ ОРГАНИЗАЦИИ .. 19 2.3 АНАЛИЗ ВНУТРЕННЕЙ СРЕДЫ ОРГАНИЗАЦИИ ................................. 23 3 ПОВЫШЕНИЕ ЭФФЕКТИВНОСТИ УПРАВЛЕНИЯ ДЕЯТЕЛЬНОСТИ ОРГАНИЗАЦИИ ................................................................................................... 29 3.1 ВЫЯВЛЕНИЕ КЛЮЧЕВЫХ ВОЗМОЖНОСТЕЙ И УГРОЗ В ДЕЯТЕЛЬНОСТИ ОРГАНИЗАЦИИ................................................................... 29 3.2 МЕРОПРИЯТИЯ ПО ПОВЫШЕНИЮ ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ ОРГАНИЗАЦИИ................................................................... 31 ЗАКЛЮЧЕНИЕ ........................................... Ошибка! Закладка не определена. СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ .................................................. 39 2 ВВЕДЕНИЕ Местом проведения ознакомительной практики являлось «ЧОУВО «МУ им. С.Ю. Витте»». Практика проходила в период с 27.05 по 09.06. Объектом анализа в ответе выступает ПАО «Сбербанк» Целью ознакомительной практики является систематизация, обобщение и углубление теоретических знаний, навыков и умений и их практическая реализация в профессиональной среде для формирования компетенций, соотнесенных с задачами и видами профессиональной деятельности в соответствии с ОПОП ВО. Задачи практики: закрепление приобретенных теоретических знаний по дисциплинам «Теория управления», «Менеджмент», «Экономическая теория»; поиск и подбор дополнительной литературы в библиотеке; изучение деловой документации предприятия - базы практики и приобретение практического опыта в работе с ней; формирование у студентов практических навыков и компетенций в сфере профессиональной деятельности; подготовка к изучению профильных дисциплин и к прохождению производственной практики. получение дополнительной мотивации на активную деятельность по развитию своего общего культурного и профессионального уровня; приобретение умений и навыков профессионального поведения в процессе трудовой деятельности в организации посредством формирования эффективных внутренних коммуникаций; изучение номенклатуры и ассортимента производимой продукции (видов выполняемых работ и оказываемых услуг) организации, ее основных 3 потребителей, экономических показателей деятельности в динамике, положения на рынке и направлений развития организации; овладение необходимым набором общепрофессиональных компетенций. 4 универсальных и 1 ОБЩАЯ ХАРАКТЕРИСТИКА ОБЪЕКТА ПРАКТИКИ 1.1 ОСНОВНЫЕ СВЕДЕНИЯ О ПАО «СБЕРБАНК» Современная универсальная финансовая структура, включающая в себя крупнейшие российские коммерческие банки России и СНГ, известна как ПАО "СберБанк России". «Более 18 400 отделений и 17 филиалов объединены в единую сеть "Сбербанка России". В 83 регионах Российской Федерации он предоставляет свои услуги. Удаленные каналы обслуживания были внедрены недавно. Совместно с расширением клиентской базы происходит развитие приложений "СберБанк Онлайн" и "Мобильного банка". Для клиентов-розничных клиентов доступны все виды банковских услуг, включая депозиты, банковские карты, денежные переводы и брокерские услуги. Технология кредитной фабрики, созданная для эффективного контроля за кредитными рисками и обеспечения высочайшего качества кредитных портфелей, используется для выдачи всех розничных кредитов. Каждый год сбербанк совершенствует функции удаленного управления счётами клиентов, стремясь сделать их более удобными, современными и технологичными. Система удаленного обслуживания в банке представлена следующими каналами: - Более 12 миллионов активных пользователей зарегистрированы в интернет-банке Сбербанка. - Более 3 миллионов активных пользователей пользуются мобильными приложениями Сбербанка Онлайн. - Более 18 миллионов активных пользователей пользуются сервисом SMS "Мобильный банк". - Более 113 тысяч устройств, включая банкоматы и терминалы для самостоятельного обслуживания, составляют одну из крупнейших сетей в мире. 5 Дебетовые и кредитные карты выпускаются крупнейшими банками России. Под брендом "ответственное кредитование" компания Ceteleem, созданная совместными банками «Сбербанк» и "Внешэкономбанк", оказывает услуги по предоставлению POS кредитов. Инвесторская финансовом рынке привлекательность обеспечиваются и лидерство благодаря на российском совершенствованию управленческого и технологичного процессов, что является основной целью ПАО Сбербанк Российской Федерации. Создание гибкой и эффективной системы взаимодействий с клиентами, основанной на учете потребностей различных групп клиентов, является приоритетным направлением деятельности ПАО Сбербанк Российской Федерации для достижения этой цели. Деятельность ПАО Сбербанк Российской Федерации включает в себя следующие основные направления: - Во вклады привлекаются денежные средства граждан и организаций. - За свой счёт он размещает средства. - Физические и юридические лица имеют счета, которые он открывает и обслуживает. - Клиентам поручено осуществлять платежи. - Физические и юридические лица имеют возможность воспользоваться услугами кассового обслуживания, которое включает в себя иннкассацию денег, денежных средств, платежных и расчетных документов. - В наличных и безналичных формах совершается покупка и продажа иностранной валюты. - Драгоценные металлы привлекаются и размещаются во вкладах. - Банковские гарантии выдаются. - Без открытия банковского счёта осуществляет перевод денежных средств для физических лиц. - Лизинговые операции осуществляются им. 6 - Консультационные, информационные и брокерские услуги являются его специализацией. - Банковские карты эмитируются и обслуживаются им. - Ценные бумаги могут быть использованы для различных операций, таких как выпуск, покупка, продажа, учет и хранение. Из следующих источников, включая заимствования международных финансовых рынков, Банк привлекает средства для осуществления этой деятельности. В период с 1841 по 1843 год был основан крупнейший российский и восточноевропейский банк, известный как ПАО Сбербанк. Более двух,6 миллионов корпоративных и более 91,2 миллионов активных клиентов обслуживаются этим банком. В России самая обширная сеть филиалов, насчитывающая 14 200 отделений, принадлежит Сбербанку. Центральным банком Российской Федерации является основное акционерное и учреждённое общество. В 12 государствах мира и в нескольких других странах функционируют представительства этого банка. Одним из крупнейших плательщиков налогов в России является СберБанк. Миссия ПАО «Сбербанк» заключается в обеспечении населения и предприятий широким спектром банковских услуг высокого качества, поддержании лидерства в банковском секторе России и увеличении доли на международном рынке. Стратегические цели ПАО «Сбербанк»: 1. Развитие клиентской базы. Сбербанк стремится привлекать новых клиентов и расширять сотрудничество с уже имеющимися. Банк делает акцент на качестве обслуживания и разработке новых продуктов и услуг, соответствующих потребностям клиентов. 2. Рост доходности. Сбербанк ставит перед собой задачу увеличения прибыли за счет расширения бизнеса и повышения эффективности операций. Банк активно инвестирует в новые проекты и технологии, чтобы улучшить свои финансовые показатели. 7 3. Укрепление позиций на рынке. Сбербанк стремится сохранить и усилить свое положение на российском рынке, расширяя географию присутствия и укрепляя отношения с партнерами. Банк также работает над развитием международного бизнеса. 4. Социальная ответственность. Сбербанк осознает свою ответственность перед обществом и стремится вносить вклад в социальное развитие страны. Банк поддерживает благотворительные программы и инициативы, направленные на решение социальных проблем. Задачи ПАО «Сбербанк»: 1. Развитие продуктового портфеля. Сбербанк разрабатывает новые продукты и услуги, отвечающие потребностям клиентов, и совершенствует существующие предложения. 2. Улучшение предоставлять качества обслуживания. высококачественное Сбербанк обслуживание стремится клиентам, улучшая Сбербанк активно процессы и обучая персонал. 3. Развитие информационных технологий. инвестирует в развитие IT-инфраструктуры и применение новых технологий для повышения эффективности операций и улучшения качества обслуживания. 4. Управление рисками. Сбербанк уделяет особое внимание управлению рисками, чтобы минимизировать возможные потери и обеспечить стабильность бизнеса. 5. Развитие кадрового потенциала. Сбербанк заботится о своих сотрудниках, предлагая им возможности для профессионального роста и развития, а также создавая комфортные условия труда. 8 1.2 ОРГАНИЗАЦИОННАЯ СТРУКТУРА УПРАВЛЕНИЯ ОРГАНИЗАЦИЕЙ Функциональные обязанности, закреплённые за подразделениями банка, составляют организационную структуру. Функционирование банка обеспечивается организационной структурой. Только благодаря финансовой структуре возможна хозрасчётная модель, поскольку она обеспечивает эффективное управление внутренними активами банка. Каждая функциональная единица и служба банка обладает определенными правами и обязанностями, входящих в его организационную структуру. Для успешной работы банка в целом и его успешной деятельности необходима оптимальная организационная структура. Экономическое содержание и объём выполняемых банками операций играют решающую роль в формировании организационной структуры банка. Управляющие органы Банка: - Высшей руководящей структурой Центрального банка Российской Федерации является Объединение акционеров. Основные вопросы работы Банка решаются Общим собранием акционеров. - Наблюдательная комиссия. В состав Наблюдательного совета Банка входят 11 представителей Центрального банка Российской Федерации, две независимые директора и один независимый директор. - Правление Банка. 23 человека входят в состав Правления Банка. Президент является председателем Правления банка и возглавляет его. Согласно законодательству Российской Федерации и Уставу Банка, все органы управления осуществляются на основании его Устава. На рисунке 1 представлена организационная структура Измайловского филиала ПАО Сбербанк Российской Федерации. 9 Рисунок 1. Организационная структура Измайловского отделения ПАО «Сбербанк России». Планирование работы отделения Измайловского отделения ПАО «Сбербанк России» осуществляется управляющим отделения совместно с начальником экономического отдела и главным бухгалтером. Ежедневно старшим контролером каждого филиала составляется отчет и баланс, дальше проверка ведется бухгалтерией и контрольно – ревизионной службой. Ответственность за свои действия несет непосредственно каждый работник. Стимулирование работников идет через систему премирования, моральное поощрение также применяется, при допущенных ошибках в работе размер премии снижается. Руководит отделением управляющий, ему подчиняются заместители управляющего и начальники отделов: экономического, бухгалтерии, по работе с юридическими лицами, кредитного, юридической, а также начальники службы безопасности, контролю – ревизионной службы, инкассаторской 10 службы, заведующие операционной частью и заведующие внутренних структурных подразделений. Работники структурных подразделений подчиняются непосредственно руководителям внутренних структурных подразделений. Исходя из основных направлений деятельности банка, экономический отдел выполняет следующие функции: - организует и координирует всю экономическую, исследовательскую, финансовую статистическую работу в учреждении банка; - анализирует финансово – хозяйственную деятельность учреждения банка, выявляет причины, влияющие на прибыль, и разрабатывает предложения по ее увеличению; - осуществляет управление кредитными ресурсами и анализирует эффективность их использования; - изучает эффективность совершаемых операций и оказываемых услуг и разрабатывает совместно с другими службами предложения по внедрению новых и совершенствованию существующих финансовых продуктов и банковских услуг с целью привлечения новых клиентов; - осуществляет анализ привлечения средств населения и юридических лиц во вклады, депозиты, ценные бумаги; - изучает экономику, включая инвестиционные программы местных администраций, финансовый рынок, конкурентов в регионе; - анализирует уровень и эффективность организации работы учреждения банка и разрабатывает предложения по созданию оптимальной структуры сети; - разрабатывает бизнес – планы развития банка. Целями отдела по обслуживанию юридических лиц являются: - привлечение денежных средств от юридических лиц, путем открытия и ведения банковских счетов предприятий и организаций любых форм собственности; - осуществление расчетно – кассового обслуживания юридических лиц; 11 - осуществление операций с иностранной валютой и ценными бумагами, иных банковских операций; - обеспечение сохранности денежных средств, вверенных банку; - оказание консультационных и информационных услуг по выполняемым операциям. Задачами отдела являются: - организация работы по привлечению и комплексному обслуживанию юридических лиц; - организация и проведение исследований рынка корпоративной клиентуры; - координация работы по развитию подразделений отдела по обслуживанию юридических лиц. Управление автоматизации и информации банковских работ: - организует компьютерные системы банка; - выполняет электронные расчеты; - разрабатывает программное обеспечение для нужд отделов банка; - совместно с организационным отделом реализует эти программы. Юридический отдел призван выполнять следующие функции: - защищать права и интересы Отделения банка; - активно использовать правовые средства для укрепления финансового положения банка и улучшения экономических показателей его работы; - оказывать помощь органам управления банка, в деле обеспечения законности в деятельности банка; Управление бухгалтерского учета и отчетности выполняет следующие задачи: - формирует полную и достоверную информацию о хозяйственных процессах и результатах деятельности; - обеспечивает контроль за наличием и движением имущества, использованием материальных, трудовых и финансовых ресурсов в соответствии с утвержденными нормами, нормативами и сметами; 12 - составляет отчеты по результатам работы банка; - ежедневный учет и контроль за движением средств Отделения банка. Отдел призван выполнять строгий контроль, учет, отчетность и организацию финансово – хозяйственной деятельности Отделения банка, работой которого руководит главный бухгалтер. Отделение Измайловского ПАО «Сбербанк России», как структурное подразделение «Сбербанка России» является коммерческим универсальным банком, способным выполнять широкий круг разнообразных операций и услуг. Деятельность банка не ограничена по отраслям экономики. Он обслуживает и юридических, и физических лиц. 1.3 АНАЛИЗ ОСНОВНЫХ ПРОИЗВОДСТВЕННЫХ И ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ ПРЕДПРИЯТИЯ Сегодня самые ликвидные из банковских активов на российском рынке являются акциями финансового учреждения "Сбербанк", которое занимает особое положение в экономике нашей страны. Около 60% российского банковского рынка, включая вклады, кредитование частных лиц и корпоративное финансирование, а также около 27% всех активов Российской банковской системы составляют активы этого банка. Основные конкурентные преимущества организации являются основной причиной такого доминирующего положения банка. Лидерство в рейтинге кредитных институтов Российской Федерации прочно удерживается за "Сбербанком". За период с 2021 по 2023 год мы анализируем динамику экономических показателей своей деятельности, основываясь на годовой бухгалтерской отчётности. Таблица 1 содержит информацию об основных экономических показателях деятельности ПАО Сбербанк. 13 Показатель Выручка Прибыль Активы Собственный капитал Таблица 1 Основные показатели ПАО Сбербанк за 2021 - 2023 гг. 2023 г. 2023 г. 2021 г. 3 677 100 2 731 100 2 399 300 270 500 1 245 900 760 300 41 871 800 41 165 500 36 016 000 5 814 800 5 644 500 5 046 500 За период с 2021 по 2323 год активы Сбербанка возросли на 14759 600 руб., или 54,7%, как показал анализ финансовых показателей за этот период. Чистые кредиты, средства, размещенные Банком России в ценных бумагах и прочих финансовых активах, имеющихся для продажи, стали причиной роста активов. За период с 2021 по 2023 год капитал ПАО Сбербанка вырос на 4,4%, или 1,7%. Из-за изменений в методологии расчёта капитал был увеличен, главным образом, благодаря полученной чистой прибыли и выплате дивидендов. На рис. 1 представлена схематично динамика капитала и активов ПАО Сбербанк за период с 2021 по 2023 год. Благодаря положительной динамике изменения активов, собственного капитала и активов ПАО Сбербанк за этот период наблюдается позитивная динамика. Каждый год увеличиваются эти показатели. Реализуемая стратегия демонстрирует свою эффективность. Чистые кредиты, средства, размещенные Банком России в ценных бумагах и прочих финансовых активах, которые могут быть использованы для продажи, становятся причиной роста активов. Благодаря полученной чистой прибыли, выплате дивидендов и снижению налоговой нагрузки на инвестиционные фонды происходит рост капитала. 14 60,000,000 50,000,000 40,000,000 5,814,800 41,871,800 5,644,500 5,046,500 4,486,700 3,855,800 41,165,500 3,436, 000 36,016,000 Собственный капитал 29,958,90031,197,500 27,112,200 Активы 30,000,000 20,000,000 10,000,000 0 2023 г. 2022 г. 2021 г. 2020 г. 2019 г. 2018 г. Рисунок 2. Динамика изменения активов и капитала ПАО «Сбербанк» за 2018- 2023 гг. На рис. 2 представлены статистические данные о прибылях компании за период с 2018 по 2023 год. Динамика роста прибыли банка в целом имеет положительную динамику. Положительная динамика развития банка демонстрируется тем фактом, что его собственный капитал и активы продолжают увеличиваться по сравнению с уровнем 2020 года на 10%. В период с 2023 по 2024 год наблюдался значительный рост прибыли, связанный с внедрением экологических подходов в стратегию компании и интеграцией. 1,400,000 1,245,900 1,200,000 1,000,000 760,300 800,000 845,000 Прибыль 600,000 400,000 200,000 0 2023 г. 2022 г. 2021 г. Рисунок 3. Прибыль ПАО «Сбербанк» за 2023 - 2019 гг. За период, прошедший после исследования, доходы ПАО Сбербанк увеличились. Совокупный финансовый результат Сбербанка за период с 2020 по 2021 год увеличился на 183,3 миллиарда рублей или 22,53 процента, несмотря на то, что чистая процентная доходность за этот период уменьшилась на 147,7 миллиардов рублей. 15 1600 1474.6 1400 1200 1000 1245.9 Прибыль до налогообложения 1180.9 1138.7 914.8 993.2 845 800 976.1 1040.4 782.8 856.1 760.3 600 Прибыль от продолжающей деятельности Прибыль за период 400 200 Финансовый результат 0 2021 г. 2022 г. 2023 г. Рисунок 4. Динамика финансовых результатов ПАО «Сбербанк» за 2019-2021 гг., млрд. р. Рост финансового результата ПАО «Сбербанк» свидетельствует об эффективности осуществления банковской деятельности за исследуемый период. В коммерческом банке грамотно осуществляется управление и контроль. 16 2 АНАЛИЗ ВНЕШНЕЙ И ВНУТРЕННЕЙ СРЕДЫ ОРГАНИЗАЦИИ 2.1 АНАЛИЗ МАКРОСРЕДЫ ОРГАНИЗАЦИИ И КЛЮЧЕВЫХ МАКРОЭКОНОМИЧЕСКИХ ПОКАЗАТЕЛЕЙ РАЗВИТИЯ ОТРАСЛИ (РЫНКА) Миссия ПАО "Сбербанк" заключается в предоставлении высококачественных банковских услуг для удовлетворения потребностей клиентов и обеспечения устойчивого развития банка. Стратегические цели ПАО "Сбербанк" включают: 1. Увеличение доли рынка и расширение клиентской базы. 2. Развитие цифровых технологий и онлайн-банкинга. 3. Улучшение качества обслуживания клиентов. 4. Повышение эффективности и снижение операционных издержек. Для достижения этих целей ПАО "Сбербанк" ставит перед собой следующие задачи: 1. Разработка новых продуктов и услуг, отвечающих потребностям клиентов. 2. Увеличение количества отделений и банкоматов для удобства клиентов. 3. Обучение и развитие персонала для повышения качества обслуживания. 4. Внедрение новых технологий для улучшения процессов и повышения эффективности. ПАО "Сбербанк" успешно достигает своих стратегических целей и задач. Банк активно развивается, расширяет свою клиентскую базу и внедряет новые технологии. Однако, как и любая организация, ПАО "Сбербанк" сталкивается с определенными проблемами и вызовами. Например, высокая конкуренция на рынке банковских услуг и экономическая нестабильность могут создавать препятствия для достижения некоторых целей. Тем не менее, банк активно работает над решением этих проблем и продолжает развиваться. 17 Анализ макросреды организации и ключевых макроэкономических показателей развития отрасли на примере Сбербанка включает в себя следующие аспекты: 1. Экономическая среда: Сбербанк функционирует в условиях российской экономики, которая является одной из крупнейших в мире. Анализ экономической среды включает изучение таких показателей, как ВВП, инфляция, безработица, уровень доходов населения и другие. 2. Политическая среда: Сбербанк также подвержен влиянию политической среды. Анализ политической среды включает изучение таких показателей, как стабильность правительства, политическая нестабильность, уровень коррупции и другие. 3. Социально-культурная среда: Сбербанк также подвержен влиянию социально-культурной среды. Анализ социально-культурной среды включает изучение таких показателей, как уровень образования населения, демографические тенденции, культурные особенности и другие. 4. Технологическая среда: Сбербанк также подвержен влиянию технологической среды. Анализ технологической среды включает изучение таких показателей, как уровень развития информационных технологий, инновации в банковской сфере и другие. На деятельность Сбербанка влияет множество внешних факторов, которые представляют, как угрозы для него, так и открывают новые возможности. Для того чтобы подробнее рассмотреть внешние факторы используют PEST-анализ. Факторы Политические факторы (Р) Возможности Угрозы 1. Уменьшение количества банков из-за принятия более строгого законодательства, касающегося рынка банковских услуг. 18 1. Влияние небольших банков в крупные, которые предлагают те же самые услуги, что и Сбербанк. Например, банки ВТБ24 и ТрансКредитБанк объявили об интеграции, и такое слияние может 2. Постепенная стабилизация политической системы в стране приводит к стабилизации экономики страны негативно повлиять на долю Сбербанка в банковской сфере. 2. Повышение значения иностранных банков в экономике страны 3. Внедрение зарубежных банков в экономику страны всегда небезопасно, так как делает банк слишком «открытым» для них. Экономические факторы (Е) 1. Учетная ставка Банка России 2. Частные предприниматели, выдавая кредиты на покупку товаров, не обременяются налогом на прибыль 1. Возможность рисков при проведении всех внешних операций 2. Инфляция с каждым годом становится все выше и выше. Скачет процент ставок на кредиты, существует риск потерь инвестиций, происходит обесценивание активов 3. На рынке значительное количество фирм, сотрудники которых работают без оформления трудового договора Социальные факторы (S) 1. Уровень жизни в целом по России растет, как и доверие граждан к одному из самых крупных банков в стране 2. Практически каждый имеет возможность взять кредит на тот или иной товар или услугу 1. Население не имеет образования, позволяющего хорошо разбираться в банковских услугах, предоставляемых им 2. Сезонность предоставления услуг 1. Сбербанк может увеличивать свою долю рынка, произведя технологическое перевооружение 1. Новые технологии всегда требуют больших затрат, но могут быть не всегда оправданными. 2. Конкуренты, уже имеющие в своем расположении какие-либо новые технологии, могут привести к уменьшению доли Сбербанка на рынке банковских услуг. Технологические факторы (T) 2.2 АНАЛИЗ НЕПОСРЕДСТВЕННОГО ОКРУЖЕНИЯ ОРГАНИЗАЦИИ Анализ непосредственного окружения организации — это процесс, который позволяет оценить внешнюю среду, в которой функционирует 19 организация. Он включает в себя анализ конкурентов, поставщиков, клиентов и других факторов, которые могут влиять на деятельность организации. На примере ПАО Сбербанк можно провести анализ его непосредственного окружения следующим образом: 1. Анализ конкурентов: Сбербанк является крупнейшим банком в России и имеет множество конкурентов на рынке. Среди основных конкурентов можно выделить ВТБ, Газпромбанк, Альфа-Банк и другие. Анализ конкурентов позволяет определить сильные и слабые стороны каждого из них, а также выявить возможности для улучшения собственной деятельности. ВТБ является вторым по величине банком в России и имеет широкую сеть филиалов и отделений. Он предлагает широкий спектр банковских услуг, включая кредиты, депозиты, платежные карты и другие. Сильной стороной ВТБ является его высокая репутация и надежность, а также наличие большого количества клиентов. Однако, ВТБ также сталкивается с проблемами, такими как высокие процентные ставки на кредиты и недостаточная гибкость в обслуживании клиентов. Газпромбанк является одним из крупнейших банков в России и специализируется на обслуживании энергетического сектора. Он предлагает широкий спектр банковских услуг, включая кредиты, депозиты, платежные карты и другие. Сильной стороной Газпромбанка является его высокая репутация и надежность, а также наличие большого количества клиентов. Однако, Газпромбанк также сталкивается с проблемами, такими как высокие процентные ставки на кредиты и недостаточная гибкость в обслуживании клиентов. Альфа-Банк является одним из крупнейших частных банков в России и предлагает широкий спектр банковских услуг, включая кредиты, депозиты, платежные карты и другие. Сильной стороной Альфа-Банка является его высокая репутация и надежность, а также наличие большого количества клиентов. Однако, Альфа-Банк также сталкивается с проблемами, такими как 20 высокие процентные ставки на кредиты и недостаточная гибкость в обслуживании клиентов. Анализ конкурентов позволяет Сбербанку определить свои сильные и слабые стороны, а также выявить возможности для улучшения собственной деятельности. Например, Сбербанк может улучшить свои услуги и продукты, чтобы привлечь больше клиентов и удержать существующих. Он также может работать над улучшением своей репутации и надежности, чтобы привлечь больше клиентов и удержать существующих. 2. Анализ поставщиков: Анализ поставщиков является важным этапом для Сбербанка, так как он работает с различными поставщиками услуг и товаров. Анализ поставщиков позволяет оценить качество предоставляемых услуг или товаров, а также выявить возможности для оптимизации затрат на закупки. Сбербанк работает с различными поставщиками, включая поставщиков банковских услуг, IT-услуг, поставщиков оборудования и других. Анализ поставщиков позволяет оценить качество предоставляемых услуг или товаров, а также выявить возможности для оптимизации затрат на закупки. При анализе поставщиков Сбербанк учитывает такие факторы, как качество предоставляемых услуг или товаров, цены, сроки выполнения заказов, надежность поставщика и другие. Оценка этих факторов позволяет Сбербанку выбрать наиболее подходящих поставщиков и оптимизировать затраты на закупки. Анализ поставщиков также позволяет Сбербанку выявить возможности для улучшения качества предоставляемых услуг или товаров, а также для снижения затрат на закупки. Например, Сбербанк может пересмотреть свои отношения с некоторыми поставщиками и найти новых, которые могут предложить более выгодные условия. В целом, анализ поставщиков является важным этапом для Сбербанка, который позволяет оптимизировать затраты на закупки и улучшить качество предоставляемых услуг или товаров. 21 3. Анализ клиентов: Анализ клиентов является важным этапом для Сбербанка, так как он обслуживает миллионы клиентов по всей России. Анализ клиентов позволяет определить потребности и предпочтения клиентов, а также выявить возможности для улучшения качества обслуживания. Сбербанк проводит анализ клиентов с помощью различных методов, включая опросы, анкетирование, анализ данных о транзакциях и другие. Целью анализа является получение полной картины о потребностях и предпочтениях клиентов, а также выявление возможностей для улучшения качества обслуживания. В ходе анализа клиентов Сбербанк учитывает такие факторы, как возраст, пол, доход, образование, место жительства и другие. Эти данные помогают банку лучше понимать своих клиентов и предлагать им наиболее подходящие продукты и услуги. Анализ клиентов также позволяет Сбербанку выявить возможности для улучшения качества обслуживания. Например, банк может пересмотреть свои процессы обслуживания клиентов, чтобы сделать их более удобными и эффективными. Также Сбербанк может разработать новые продукты и услуги, которые будут соответствовать потребностям и предпочтениям клиентов. В целом, анализ клиентов является важным этапом для Сбербанка, который позволяет банку лучше понимать своих клиентов и предлагать им наиболее подходящие продукты и услуги. 4. Анализ экономической ситуации: Анализ экономической ситуации является важным этапом для Сбербанка, так как экономическая ситуация в стране может оказывать значительное влияние на деятельность организации. Анализ экономической ситуации позволяет оценить текущее состояние экономики и прогнозировать ее развитие в будущем. Сбербанк проводит анализ экономической ситуации с помощью различных методов, включая изучение макроэкономических показателей, анализ трендов и прогнозирование. Целью анализа является получение полной 22 картины о текущем состоянии экономики и прогнозирование ее развития в будущем. В ходе анализа экономической ситуации Сбербанк учитывает такие факторы, как ВВП, инфляция, безработица, уровень доходов населения и другие. Эти данные помогают банку лучше понимать текущую экономическую ситуацию и прогнозировать ее развитие в будущем. Анализ экономической ситуации также позволяет Сбербанку принимать обоснованные решения в области стратегии и планирования. Например, банк может пересмотреть свои планы по развитию продуктов и услуг, чтобы соответствовать изменяющимся потребностям клиентов в условиях изменяющейся экономической ситуации. В целом, анализ экономической ситуации является важным этапом для Сбербанка, который позволяет банку лучше понимать текущую экономическую ситуацию и прогнозировать ее развитие в будущем. 2.3 АНАЛИЗ ВНУТРЕННЕЙ СРЕДЫ ОРГАНИЗАЦИИ Внутренние переменные коммерческого банка включают в себя: ·Банк имеет свою организационно-правовую структуру. ·Финансовую деятельность. В организации производства важную роль играет внутренняя технологическая сфера: Персонал; Ценовая и ассортиментная политика. Внутренняя среда ОАО Сбербанк представляет собой совокупность внутренних переменных, которые мы рассмотрим последовательно. Следует отметить, что Сбербанк Российской Федерации представляет собой акционерную коммерческую организацию. На рисунке 5 представлена более подробная информация об организационной структуре ОАО Сбербанк. 23 Для того, чтобы персонал банка постоянно рос и совершенствовался, сотрудники тщательно контролируются. Для достижения этой цели руководство банка использует такие методы, как оплачиваемые курсы или корпоративные тренинги со стороны выбранных сотрудников. Финансово-кредитная деятельность ОАО Сбербанк. В 2020 году чистая прибыль ОАО "СберБанк России" составила 377.7 миллиардов рублей, в то время как в 2021 году она была равна 305 миллиардам рублей (на 19% ниже чистой прибыли за прошлый год). В период с 2021 по 2023 год прибыль до налогообложения уменьшилась на 13,3% в сравнении с предыдущим годом. За год чистая процентная выручка ОАО "СберБанк" увеличилась на 18% и достигла 853.7 миллиардов рублей, что является рекордным показателем за последний год. Из-за увеличения портфеля кредитов для юридических и физических лиц процентная доходность выросла более чем на 350,4 миллиардов рублей, как сообщает руководство банка. В декабре, когда ключевая ставка была установлена на уровне 17%, а объём и стоимость привлечения средств для Федерального казначейства и Центрального банка России возросли в два раза, что привело к значительному росту процентных расходов. В 2021 году количество сотрудников банка и их заработная плата остались неизменными, несмотря на понижение его чистого дохода. Сбербанк использует иные методы для улучшения финансового состояния, потому что персонал является важнейшим ресурсом, на котором невозможно экономить. В приложениях 2, 3 и 4 представлены бухгалтерские балансы, отчет об финансовых результатах и отчёт о движении средств в Объединенном банке Сбербанка. В организации производства важную роль играет внутренняя технологическая область. Остановимся на следующих аспектах, связанных с технологической сферой ОАО " Сбербанк". 24 Технологические процессы. Организация обладает необходимой технологической базой. В банке существуют различные формы ведения учета. На рис. 5 представлена схема технологической цепочки, используемой в ОАО "СберБанк". Рисунок 5 - Технологический процесс ОАО «Сбербанк» Оборудование, участвующие в технологическом процессе, следующее: инструменты для проверки и счёта денег, кассовые аппараты, специальное банковское программное обеспечение, автоматизированные системы. компьютеры, копировальное оборудование. Время от времени обновляется и дополняется оборудование, которое необходимо для производства. Для того чтобы современный банк всегда был в тренде и предоставлял своим клиентам наиболее передовые банковские услуги и услуги, делается это главным образом. 25 Бухгалтерский учет, предназначенный для отражения всех банковских операций ОАО "СберБанк", находится в основе системы бухгалтерского учета. Цель управленческого учёта состоит в том, чтобы выявить наиболее рациональные методы принятия решений в организации. Из-за того, что бухгалтерский учёт не является обязательным в организации, управленческая система используется по своей собственной схеме. 1. Персонал. По состоянию на 31.12.2020 общая численность сотрудников ОАО «Сбербанк» составила 354 136 человека. Согласно официальным данным, 76% сотрудников составляют рабочие. Работники, занимающиеся управлением предприятием и его структурными подразделениями, относятся к категории руководителей. В общем составе компании 12% составляют директора, менеджеры и суперагенты. Работники, занимающиеся инженерными, техническими и экономическими вопросами, включая администраторов, экономистов и других, относятся к категории специалистов. Только 5% специалистов являются специалистами. Состав служащих включает в себя лиц, ответственных за подготовку и оформление документации, учет и контроль, а также хозяйственную деятельность. Ценовая политика и ассортимент. В процессе предоставления клиентам банка услуг главной целью маркетинговой политики является определение стратегических целей в области ассортимента. Для решения различных задач, связанных с различными направлениями деятельности, необходима реализация данной политики. ·Деятельность в сфере торговли. Задача маркетинговой политики на этом направлении заключается в том, чтобы постоянно расширять клиентскую 26 базу за счёт предоставления услуг, обладающих наибольшей привлекательностью. ·Деятельность в сфере финансов. Стимулировать рост прибыли банка за счёт увеличения объёма продаж - основная цель маркетинговой политики на этом направлении. ·Управление рисками банковского сектора - это новое направление. Снизить риски на данном рынке - главная цель маркетинговой политики. Согласно требованиям ОАО "СберБанк", ассортиментная стратегия базируется на количественных показателях. ·Современные финансовые рынки демонстрируют высокую гибкость, отражающую изменения структуры спроса. ·Для удовлетворения индивидуальных запросов избранных клиентов необходима оптимизация ассортимента предоставляемых услуг. ·В планируемом ассортименте услуг и в целевых пакетах, отражающих определённые потребности определенных клиентов, планируется интегрирование некоторых услуг, включенных в будущую линейку услуг. ·При принятии определенных решений, связанных с изменением ассортимента банковских услуг и банковских услуг, необходимо учитывать текущий и перспективный спрос. ·Связи между ассортиментной политикой и другими сферами маркетинга, включая ценовую политику, являются залогом стабильности. Элементы, влияющие на ассортиментную политику банковского сектора экономики, включают в себя следующие факторы: ·Для улучшения качества предоставляемых услуг необходимо наличие наиболее благоприятных условий. ·Покупатели и продавцы придерживаются консервативных взглядов на новые услуги и продукты. ·Для рынка характерны различные небанковские предоставляющие финансовые услуги в виде субсидий. 27 институты, ·На основе чужого опыта многие банки принимают решения, не прибегая к радикальным инновациям в ассортиментной политике. Выбор ценовой политики является одной из решающих задач для деятельности ОАО " Сбербанк". Расходы на реализацию различных услуг, включая уже существующие, и новые, определяются ОАО " Сбербанк" исходя из их структуры затрат. В соответствии с изменившейся конъюнктурой рынка осуществляется изменение цен на различные банковские услуги и услуги, осуществляемое ОАО "СберБанк". Снижение процентных ставок, минимальная сумма вклада и скидки на тарифы являются объектами ценной политики ОАО "СберБанк". Из следующих этапов состоит сам процесс разработки ценовой политики в ОАО " Сбербанк". Для начала необходимо определить основные цели стратегического плана, основываясь на стратегической программе. Достичь максимальной прибыли для любого банка является первостепенной задачей. Для достижения максимальной прибыли, сохраняя лидирующие позиции на рынке, можно сформулировать эту задачу иначе. Для достижения максимально возможной цены на паевые продукты, которая практически исключала бы конкуренцию и позволяла банкам длительное время сохранять лидерство на рынке, банк ставит перед собой следующую цель. Анализ внешних и внутренних факторов, влияющих на цену, является следующим этапом в процессе разработки ценового плана в ОАО " Сбербанк". Внутренние факторы (которые зависят отсамого Сбербанка) включают: затраты на оказание услуг; качество банковских продуктов индивидуальность, мобильность); быстроту и качество в обслуживании; имидж банка; 28 (уникальность, жизненный цикл определённого банковского продукта. Внешние факторы включают: уровень спроса на определённый вид банковского продукта в определённых рыночных сегментах; наличие ресурсов; наличие конкуренции; цены конкурентов па схожие продукты и услуги; уровень инфляции; регулирование банковской деятельности государством[36]. Эти факторы определяют правила игры на рынке банковских услуг, который находится под их сильным влиянием. Банк должен учитывать внешние факторы при формировании своей стратегии развития, так как они не подвластны банку и не могут быть учтены банком. Для установления ценовой стратегии используется метод, основанный на суммировании всех расходов на оказание той или иной услуги и возможной прибыли, который определяется путем анализа всех факторов, влияющих на её формирование. Основные факторы, влияющие на эффективность управления персоналом, могут быть выявлены при анализе внутренней среды ОАО Сбербанк. К таким элементам можно отнести: цели организации, организационную культуру, 3. ПОВЫШЕНИЕ ЭФФЕКТИВНОСТИ УПРАВЛЕНИЯ ДЕЯТЕЛЬНОСТИ ОРГАНИЗАЦИИ 3.1 ВЫЯВЛЕНИЕ КЛЮЧЕВЫХ ВОЗМОЖНОСТЕЙ И УГРОЗ В ДЕЯТЕЛЬНОСТИ ОРГАНИЗАЦИИ 29 На основании проведенного в главах 1 и 2 отчета можно рекомендовать к внедрению следующие мероприятия по повышению эффективности деятельности организации ПАО «СБЕРБАНК»». Для выявления ключевых возможностей и угроз в деятельности ПАО "Сбербанк" можно использовать SWOT-анализ. SWOT-анализ — это инструмент, который позволяет определить сильные и слабые стороны организации, а также возможности и угрозы внешней среды. SWOT-анализ включает в себя следующие шаги: 1. Определение сильных сторон организации. Сильные стороны ПАО "Сбербанк" включают: - Крупнейший банк в России и один из крупнейших в мире; - Широкая сеть отделений и банкоматов; - Разнообразие продуктов и услуг; - Высокий уровень технологического развития; - Большая клиентская база; - Высокая степень доверия со стороны клиентов. 2. Определение слабых сторон организации (Weaknesses). Слабые стороны ПАО "Сбербанк" включают: - Высокая конкуренция на рынке банковских услуг; - Ограниченность в инновациях и внедрении новых технологий; - Сложность в управлении большим количеством отделений и банкоматов; - Высокие операционные издержки. 3. Определение возможностей внешней среды (Opportunities). Возможности внешней среды для ПАО "Сбербанк" включают: - Рост экономики России и увеличение потребительского спроса; - Развитие цифровых технологий и онлайн-банкинга; - Возможности для расширения географии деятельности и выхода на новые рынки; - Возможности для создания новых продуктов и услуг. 30 4. Определение угроз внешней среды (Threats). Угрозы внешней среды для ПАО "Сбербанк" включают: - Высокая конкуренция на рынке банковских услуг; - Возможные изменения в законодательстве, которые могут повлиять на деятельность банка; - Экономическая нестабильность и возможные кризисы; - Рост киберпреступности и угрозы безопасности данных. SWOT-анализ позволяет ПАО "Сбербанк" определить свои преимущества и недостатки, а также возможности и угрозы внешней среды. Это помогает организации разработать стратегию развития, которая будет учитывать все эти факторы. 3.2 МЕРОПРИЯТИЯ ПО ПОВЫШЕНИЮ ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ ОРГАНИЗАЦИИ Предлагаю вам следующие мероприятия по повышению эффективности деятельности организации в ПАО «Сбербанк»: 1. Мониторинг и анализ деятельности конкурентов. Мониторинг и анализ деятельности конкурентов - это процесс сбора информации о действиях и результативности других компаний в вашей отрасли. Он позволяет получить представление о том, какие продукты или услуги они предлагают, какую цену они устанавливают, какие маркетинговые стратегии используют и так далее. Основная цель мониторинга и анализа деятельности конкурентов заключается в том, чтобы выявить их сильные и слабые стороны. Это помогает понять, где ваша компания может улучшить свою работу и какие преимущества она имеет перед конкурентами. Также это позволяет определить новые возможности для развития бизнеса. Для проведения мониторинга и анализа деятельности конкурентов можно использовать различные методы. Например, можно изучить отчеты о 31 продажах конкурентов, провести опросы среди клиентов или изучить отзывы о продуктах или услугах конкурентов. Также полезно следить за новостями о конкурентах в СМИ и социальных сетях. 2. Разработка стратегии развития компании. Разработка стратегии развития компании является важным этапом планирования ее будущего. Этот процесс включает в себя определение целей и задач, которые должны быть достигнуты в рамках данной стратегии. Первым шагом при разработке стратегии является формулирование миссии компании. Миссия определяет основную цель существования компании и ее роль на рынке. Она должна отражать ценности и принципы компании, а также указывать на то, что компания готова предложить своим клиентам. Далее необходимо определить долгосрочные цели компании. Они могут касаться увеличения прибыли, расширения рынка сбыта, повышения качества продукции или услуг и т.д. Цели должны быть конкретными, измеримыми и достижимыми. Затем нужно определить задачи, которые необходимо решить для достижения поставленных целей. Задачи могут касаться улучшения производственных процессов, разработки новых продуктов или услуг, привлечения новых клиентов и т.д. После этого необходимо составить план действий для решения каждой из поставленных задач. В этом плане должны быть указаны сроки выполнения каждой задачи, ответственные лица и ресурсы, необходимые для ее реализации. Важным элементом разработки стратегии является оценка рисков и возможностей. Компания должна проанализировать потенциальные риски, связанные с реализацией стратегии, и разработать меры по их предотвращению или снижению. Также необходимо оценить возможности, которые могут возникнуть в результате реализации стратегии, и использовать их для достижения поставленных целей. 32 В заключение можно сказать, что разработка стратегии развития компании является сложным процессом, который требует тщательного анализа ситуации на рынке и внутри компании. Однако правильно разработанная стратегия поможет компании достичь успеха и занять лидирующие позиции на рынке. 3. Оптимизация бизнес-процессов. Оптимизация бизнес-процессов - это важный этап в развитии любой компании. Цель оптимизации состоит в том, чтобы сделать процессы более эффективными и экономичными, а также улучшить качество продукции или услуг. Для начала необходимо провести анализ текущих процессов в компании. Это может включать в себя изучение документации, интервьюирование сотрудников, наблюдение за работой и т.д. Важно выявить все проблемные места и недостатки в работе компании. Далее необходимо определить, какие процессы требуют оптимизации или полной переработки. Некоторые процессы могут быть слишком сложными или затратными, другие - недостаточно эффективными. Необходимо выбрать те процессы, которые имеют наибольший потенциал для улучшения. После того, как были выбраны процессы для оптимизации, необходимо разработать план действий. Это может включать в себя изменение структуры компании, обучение персонала новым навыкам, внедрение новых технологий и т.д. Важно помнить, что оптимизация бизнес-процессов - это непрерывный процесс. После внедрения изменений необходимо проводить мониторинг результатов и корректировать планы при необходимости. В целом, оптимизация бизнес-процессов поможет компании стать более эффективной и конкурентоспособной на рынке. 4. Внедрение новых технологий и инноваций. 33 Внедрение новых технологий и инноваций - это ключевой фактор для повышения эффективности работы сотрудников, сокращения затрат на производство и улучшения качества продукции или услуг. Прежде всего, новые технологии позволяют автоматизировать многие рутинные операции, что значительно увеличивает производительность труда. Кроме того, использование современных программных решений позволяет ускорить процесс принятия решений и уменьшить количество ошибок. Новые технологии также помогают сократить затраты на производство. Например, использование роботизированных систем позволяет снизить количество брака и увеличить скорость производства. Кроме того, новые материалы и методы обработки могут существенно снизить стоимость конечного продукта. Наконец, внедрение новых технологий и инноваций способствует улучшению качества продукции или услуг. Современные методы контроля качества позволяют быстро обнаруживать дефекты и исправлять их до того, как продукт попадет к клиенту. Кроме того, использование новых материалов и методов обработки может значительно повысить качество конечного продукта. Таким образом, внедрение новых технологий и инноваций является необходимым условием для успешного развития компании в современном мире. 4. Улучшение системы управления персоналом. Улучшение системы управления персоналом - это важный аспект для создания условий для профессионального роста сотрудников, повышения мотивации и удержания ключевых специалистов. Первым шагом в этом направлении является разработка программ обучения и развития персонала. Это может включать в себя тренинги, семинары, конференции и другие формы обучения, которые помогут сотрудникам приобрести новые навыки и знания. 34 Далее необходимо создать систему стимулирования и поощрения сотрудников. Это может быть система бонусов за выполнение определенных задач или повышение зарплаты за достижение определенных результатов. Также важно создать условия для карьерного роста сотрудников. Это может включать в себя разработку планов карьерного роста, предоставление возможностей для получения дополнительного образования и продвижения по службе. Не менее важным является создание благоприятного рабочего климата. Это может включать в себя организацию корпоративных мероприятий, установление дружественной атмосферы в коллективе и поддержку командного духа. Наконец, необходимо создать систему обратной связи с сотрудниками. Это может включать в себя регулярные опросы мнения сотрудников, проведение индивидуальных бесед и консультаций. Все эти меры помогут создать условия для профессионального роста сотрудников, повышения мотивации и удержания ключевых специалистов. 35 ЗАКЛЮЧЕНИЕ Таким образом, подводя итог данной работе, можно сделать следующие выводы: 1. На сегодняшний день анализ факторов, формирующих стратегию, имеет важное значение для всех без исключения организаций. Каждая фирма на протяжении всего времени своего существования, взаимодействует со средой и ее составляющими. В целях выживания и развития в условиях чрезвычайно динамичной и неопределенной внешней и внутренней среды организациям необходимо приспосабливаться к изменениям, а также самим активно формировать свое будущее. 2. Внутренняя среда определяется количеством и качеством ресурсов, имеющихся в распоряжении организации. Кроме того, при анализе внутренней среды компании следует акцентировать внимание на ключевых компетенциях, которые приводят к формированию конкурентных преимуществ компании на рынке. 3. Внешняя среда является источником, питающим организацию ресурсами, необходимыми для поддержания ее внутреннего потенциала на должном уровне. Организация находится в состоянии постоянного обмена с внешней средой, обеспечивая тем самым себе возможность выживания. 4. Внешнюю среду можно подразделить на среду прямого воздействия и косвенного воздействия. Для эффективного функционирования организации необходимо тщательно изучать внешнюю среду и быть готовым к ее изменениям. 5. Значение анализа внешней среды для компании состоит в выявлении угроз и возможностей для бизнеса, которые могут вытекать из происходящих вне его процессов. 6. Анализ внутренней среды необходим для разработки стратегии развития организации, оценки привлекательности организации для инвестора, определения рейтинга компании. 36 7. Результаты анализа внутренней и внешней среды позволяют провести ситуационный анализ компании, который будет являться основой для выбора стратегии. 8. Анализ внешней и внутренней среды может осуществляться различными методами: SWOT-анализ, PEST-анализ. SWOT-анализ является эффективным инструментом разработки стратегии предприятия с учетом его сильных и слабых сторон, а также внешних возможностей и угроз. Областями применения SWOT-анализа могут быть стратегический анализ, общий и целевой тактический анализ, функциональный анализ (например, анализ по продукту, маркетинговый анализ) и т.д. PEST-анализ состоит в выявлении и оценке влияния факторов макросреды на результаты текущей и будущей деятельности предприятия. PEST-анализ помогает руководителю компании или аналитику увидеть картину внешнего окружения компании, выделить наиболее важные влияющие факторы. Анализ внутренней среды ОАО Сбербанк было определено, что чистый процентный доход ОАО «Сбербанк» за год вырос на 18,3% и достиг 853,7 млрд рублей. Как отмечает руководство Сбербанка, процентные доходы возросли на 313,4 млрд руб. за счет роста портфеля кредитов юридическим и физическим лицам. По состоянию на 31.12.2023 общая численность сотрудников ОАО «Сбербанк» составила 354 122 человека. По официальным данным ОАО «Сбербанк» большую часть персонала составляют рабочие, это 76%. Проанализировав внешнюю среду ОАО «Сбербанк», можно сделать вывод о том, что внешняя среда ОАО «Сбербанк» имеет скорее благоприятный характер. Анализ внешней среды банка показал, что наибольшую угрозу для компании представляют экономические факторы. Компании стоит в первую очередь в отношении этих факторов применить свои сильные стороны, которые должны помочь преодолеть существующие угрозы. 37 В результате проведённого SWOT-анализа можно сделать вывод, что единственный правильный вариант поведения ОАО «Сбербанк» для успешного развития - уделять повышенное внимание анализу внешней и внутренней среды. Для этого ему необходимо проводить комплексный анализ, с использованием методик, который может дать достаточно объективное представление о конкурентном положении организации. Лишь выполняя эти условия, организация может рассчитывать на эффективность принимаемых управленческих решений. 38 СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ 1. Банки и банковские операции. Букварь кредитования. Технологии банковских ссуд Околобанковское рыночное пространство: Учебник для вузов.-М., 2020. 2. Банковская система и сбербанк России: новые вызовы и импульсы роста / Казьмин А.И. Деньги и кредит. 2019 3. Банковское дело. / Под ред. В.И. Колесникова, Л.П. Кроливецкой. М: Финансы и статистика, 2021 г. 4. Деньги, кредит, банки : учебник / коллектив авторов; под ред. О.И. Лаврушина. - 11-е изд., перераб и доп. - М. : КНОРУС, 2019. - 448с. 5. Интервью президента председателя правления Сбербанка России Греф Г.О ; ред. журнала Деньги и Кредит - 2018-№11- с.38 6. Корпоративные финансы: учебник для студентов, обучающихся по специальности «Финансы и кредит» / под ред. М.В. Романовского, А.И. Вострокнутовой. - Санкт-Петербург и др.: Питер, 2021. - 588 с. 7. Корпоративные финансы: учебник для бакалавров: для студентов высших учебных заведений, обучающихся по экономическим направлениям и специальностям / В.Е. Леонтьев, В.В. Бочаров, Н.П. Радковская; С.-Петерб. гос. экон. ун-т - Москва: Юрайт, 2021.- 348 с. 8. Корпоративные финансы: учебник для студентов высших учебных заведений, обучающихся по направлениям: 080100.62 «Экономика» и 080200.62 «Менеджмент» направлениям 080100.68 (программы подготовки «Экономика» и 080200.68 бакалавров), по «Менеджмент» (программы подготовки магистров) / А.И. Самылин. - Москва: ИНФРА-М, 2019. - 470 с. 9. Лаврушин О.И. Банковское дело: учебник - 3-е изд., перераб. и доп. - М.:КНОРУС, 2018. 10. Новости Сбербанка / Прямые инвестиции 2015. №10 11. Положение о правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации (утв. 39 Банком России 16.07.2012 N 385-П) (ред. от 04.06.2015) (Зарегистрировано в Минюсте России 03.09.2012 N 25350); 12. Положение ЦБ РФ «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками» N 39-П от 26.06.1998 (ред. от 26.11.2007) (Зарегистрировано в Минюсте РФ 23.07.1998 N 1565); 13. Положение об эмиссии платежных карт и об операциях, совершаемых с их использованием" (утв. Банком России 24.12.2004 N 266-П) (ред. от 14.01.2015) (Зарегистрировано в Минюсте России 25.03.2005 N 6431; 14. Устав акционерного коммерческого Сберегательного банка РФ (ПАО); 15. Федеральный закон «О банках и банковской деятельности» N 395-1 от 02.12.1990 (ред. от 20.04.2015); 16. Эффективность деятельности Сбербанка России / Под. ред. Быстряков А.Я., Савчина О.В. Вестник Российского университета дружбы народов. Серия: Экономика. 2018. 17. www.bankir.ru 18. www.cbr.ru 19. www.exocur.ru/sbrf/ 20. www.sberbank.ru 21. www.sberbank-history.ru 40