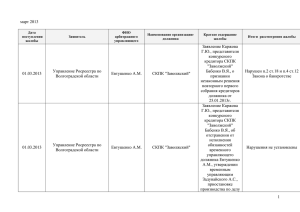

Содержание 1. Понятие антикризисного управления и его место в жизненном цикле организации ................................................................................................................... 3 2. Деятельность арбитражного управляющего .......................................................... 6 Задача.............................................................................................................................. 10 Список использованной литературы ........................................................................... 15 1. Понятие антикризисного управления и его место в жизненном цикле организации Все процессы, происходящие в организации, можно разделить на две группы: управляемые и неуправляемые. Управляемые процессы — это процессы, которые поддаются изменению в определенном направлении при сознательном воздействии на них. Неуправляемые — когда невозможно изменить по тем или иным причинам их направленность и характер. Они протекают по собственным законам. В результате этих процессов все равно случится то, что должно случиться. Управляемые и неуправляемые процессы находятся в определенном соотношении и состоянии динамических изменений, что отражает, помимо всего прочего, совершенство и искусство управления. Управляемые процессы при определенных условиях могут стать неуправляемыми и наоборот. Преобладание неуправляемых процессов ведет к анархии и кризисам, превалирование управляемых процессов ограничено эффективностью управления и в соответствующих условиях тоже ведет к кризисным ситуациям. Так, бюрократизм в отрицательных формах своего проявления рождает социальную напряженность, конфликтные ситуации, снижение эффективности управления. 3 Рис.1. Развитие управления в процессах развития производства [1, с.127] На рис. 1. Цифрами обозначено: 1 — простое управление; 2 — управление в условиях нарастающей сложности производства; 3 — управление, адаптированное к нарастающей сложности производства; 4 — управление, не соответствующее сложности производства (кризис управления)/ Первый этап развития отражает простое управление. Это управление, обозримое по всем своим характеристикам и связям, не требующее больших затрат на обеспечение его эффективности, не отличающееся многообразием в своем функциональном содержании, предполагающее элементарные организационные формы. При нарастании сложности производства управление в своем развитии должно опережать развитие производства. Только тогда оно может быть эффективным. Это потребует реконструкции управления, естественно поведет за собой его усложнение в функциональном, организационном, мотивационном; информационном отношении, потребует профессионализации управления, что связан с организацией образовательных и исследовательских структур. Тенденция развития управления, опережающая развитие производства, сменяется периодом замедления темпов и накопления потенциала для 4 последующей его реконструкции. Здесь возможно возникновение нового несоответствия сложности производства и управления, нарушения соотносительности управляющей и управляемой систем. Это уже опасность кризиса управления. Антикризисное управление, в этом ракурсе его анализа, выглядит как максимальное сближение ветвей логистических кривых на начальных и заключительных этапах развития производства и управления, и как максимальное опережение тенденции развития управления относительно тенденции развития производства на срединных этапах проявления этих тенденций. Антикризисное управление — это управление, в котором поставлено определенным образом предвидение опасности кризиса, анализ его симптомов, мер по снижению отрицательных последствий кризиса и использования его факторов для последующего развития. Возможность антикризисного управления определяется в первую очередь человеческим фактором. Осознанная деятельность человека позволяет искать и находить пути выхода из критических ситуаций, концентрировать усилия на решении наиболее сложных проблем, использовать накопленный, в том числе тысячелетиями, опыт преодоления кризисов, приспосабливаться к возникающим ситуациям. Кроме того, возможность антикризисного управления определяется и знанием циклического характера развития социально-экономических систем. Это позволяет предвидеть кризисные ситуации, готовиться к ним. Наиболее опасными являются неожиданные кризисы. Суть антикризисного управления выражается в следующих положениях [1, с.131]: кризисы можно предвидеть, ожидать и вызывать; кризисы в определенной мере можно ускорять, предварять, отодвигать; к кризисам можно и необходимо готовиться; кризисы можно смягчать; 5 управление в условиях кризиса требует особых подходов, специальных знаний, опыта и искусства; кризисные процессы могут быть до определенного предела управляемыми; управление процессами выхода из кризиса способно ускорять эти процессы и минимизировать их последствия. 6 2. Деятельность арбитражного управляющего Согласно ст. 2 Федерального закона от 26 октября 2002 г. №127-ФЗ «О несостоятельности (банкротстве)» арбитражный управляющий – гражданин Российской Федерации, утверждаемый арбитражным судом для проведения процедуры банкротства и осуществление иных установленный Законом о банкротстве полномочий и являющийся членом одной из саморегулируемых организаций. Таким образом, «арбитражный управляющий» – это общее понятие, объединяющее в себе четыре вида лиц, осуществляющих проведение процедуры банкротства. Общие полномочия арбитражного управляющего – это права, которыми обладает, и обязанности, которые несет арбитражный управляющий, назначенный арбитражным судом для проведения любой из процедур банкротства. То есть общими полномочиями в равной степени обладают и временный, и административный, и внешний, и конкурсный управляющий. Согласно п. З ст. 24 Закона о банкротстве арбитражный управляющий, утвержденный арбитражным судом, имеет право [3, с.261]: созывать собрание кредиторов; созывать комитет кредиторов; обращаться в арбитражный суд с заявлениями и ходатайствами в случаях, предусмотренных Законом о банкротстве; получать вознаграждение в размерах и порядке, которые установлены Законом о банкротстве; привлекать для обеспечения осуществления своих полномочий на договорной основе иных лиц с оплатой за счет средств должника, если иное не установлено Законом о банкротстве, собранием кредиторов или соглашением кредиторов; 7 подать в арбитражный суд заявление о досрочном прекращении исполнения своих обязанностей. Размер вознаграждения арбитражного управляющего, независимо от того, кто этот размер определяет, должен быть не менее 10 тыс. руб. Согласно п. 1 ст. 59 Закона о банкротстве расходы на выплату вознаграждения арбитражным управляющим относятся на имущество должника и возмещаются за счет этого имущества, если иное не предусмотрено Законом о банкротстве. Порядок распределения судебных расходов и расходов на выплату вознаграждения арбитражным управляющим устанавливается в решении или определении арбитражного суда, принятых по результатам рассмотрения дела о банкротстве. Арбитражный управляющий, утвержденный арбитражным судом, обязан [2, с.217]: принимать меры по защите имущества должника; анализировать финансовое состояние должника; анализировать финансовую, хозяйственную и инвестиционную деятельность должника, его положение на товарных и иных рынках; вести реестр требований кредиторов, за исключением случаев, предусмотренных Законом о банкротстве; представлять реестр требований кредиторов лицам, требующим проведения общего собрания кредиторов, в течение трех дней с даты поступления требования в случаях, предусмотренных Законом о банкротстве; возмещать убытки должник кредиторам, третьим лицам в случае причинения им убытков при исполнении возложенных на него обязанностей с даты вступления в законную силу судебного акта о возмещении таких убытков; выявлять признаки преднамеренного и фиктивного банкротства, а также 8 обстоятельства, ответственность за которые предусмотрена п. 3 и 4 ст. 10 Закона о банкротстве. Рассмотрим некоторые из указанных обязанностей более подробно. Принимать меры по защите имущества должника. Данная общая обязанность арбитражного управляющего корреспондирует с правами временного, административного, внешнего и конкурсного управляющего на предъявление соответствующих требований в арбитражный суд о признании некоторых сделок должника недействительными, о применении обеспечительных мер, об отстранении руководителя должника от должности и другими (в литературе их именуют юридическими мерами). Кроме того, под мерами по защите имущества должника можно также понимать и меры, непосредственно направленные на обеспечение физической сохранности имущества должника: заключение договоров об охране имущества с соответствующими специализированными частными организациями или государственными органами; приведение в надлежащее техническое состояние замков, дверей, помещений, в которых находится имущество должника, и другие (такие меры принято именовать фактическими мерами). Анализировать финансовое состояние должника. Анализ финансового состояния должника проводится в целях определения стоимости принадлежащего должнику имущества для покрытия судебных расходов, расходов на выплату вознаграждения арбитражным управляющим, а также в целях определения возможности или невозможности восстановления платежеспособности должника. Проведение финансового анализа – это обязанность и временного, и административного, и внешнего, и конкурсного управляющего. К общим обязанностям арбитражного управляющего относят также, следующие: обязанность соблюдать в своей деятельности правила профессиональной деятельности арбитражного управляющего, утвержденные саморегулируемой организацией, членом которой он является; 9 обязанность действовать добросовестно и разумно в интересах должника, кредиторов и общества; обязанность в своей деятельности руководствоваться законодательством Российской Федерации; обязанность сохранять конфиденциальность сведений, охраняемых федеральным законом (в том числе сведений, составляющих служебную и коммерческую тайну) и ставших ему известными в связи с исполнением обязанностей арбитражного управляющего. 10 Задача По данным бухгалтерского баланса ООО «Запад» провести анализ и оценку структуры баланса в соответствии с нормативно-методическими материалами о несостоятельности (банкротстве) предприятий. На основании полученных результатов по анализируемому предприятию сделать выводы. Решение: Для оценки структуры баланса необходимо рассчитать следующие показатели: Коэффициент текущей ликвидности; Коэффициент обеспеченности собственными средствами; Коэффициент восстановления платежеспособности; Коэффициент утраты платежеспособности. Коэффициент текущей ликвидности помогает сравнить наиболее ликвидную часть активов с краткосрочными обязательствами. Этот коэффициент определяется, как отношение фактической стоимости находящихся в производственных наличии у запасов, предприятия готовой оборотных продукции, средств денежных в виде средств, дебиторских задолженностей и прочих оборотных активов (сумма итогов II и III разделов актива баланса к наиболее срочным обязательствам предприятия в виде краткосрочных кредитов банков, краткосрочных займов и различных кредиторских задолженностей. К стр.290 стр.230 , стр.690 Где стр.290 – оборотные активы; стр 230 – дебиторская задолженность; стр.690 – краткосрочные обязательства. 11 К1 2878 50 0,817 3462 К2 Коэффициент обеспеченности 3090 1,253 2466 собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Коэффициент обеспеченности собственными средствами определяется по формуле 2 как отношение разности между объемами источников собственных средств (итог I раздела пассива баланса) и фактической стоимостью основных средств и прочих внеоборотных активов (итог I раздела актива баланса) к фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, незавершенного производства, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов (сумма итогов II и III разделов актива баланса). стр.490 стр.190 , стр.290 К где стр. 490 – собственные средства; стр.190 – внеоборотные активы К1 2050 2934 0,307 2878 К2 4114 3790 0,105 3090 Далее проводится анализ и оценка реальных возможностей восстановления платежеспособности предприятия. Для этого необходимо рассчитать коэффициент восстановления платежеспособности, который определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного 12 периода и изменение значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период восстановления платежеспособности, установленный равным 6 месяцам. где К1ф - фактическое значение (в конце отчетного периода) коэффициента текущей ликвидности (К1); К1н - значение коэффициента текущей ликвидности в начале отчетного периода; К1норм - нормативное значение коэффициента текущей ликвидности, принимаемое равным 2,0; 6 - период восстановления платежеспособности в месяцах; Т - отчетный период в месяцах. К 1,253 6 1,253 0,817 12 0,735 2 Коэффициент восстановления платежеспособности, принимающий значение больше 1, рассчитанный на период, равный 6 месяцам, свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность. Коэффициент восстановления платежеспособности, принимающий значение меньше 1, рассчитанный на период, равный 6 месяцам, свидетельствует о том, что у предприятия в ближайшее время нет реальной возможности восстановить платежеспособность. Коэффициент утраты платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период утраты 13 платежеспособности, установленный равным 3 месяцам. где: К1ф - фактическое значение (в конце отчетного периода) коэффициента текущей ликвидности (К1); К1Н - значение коэффициента текущей ликвидности в начале отчетного периода; К1норм - нормативное значение коэффициента текущей ликвидности, принимаемое равным 2,0; 3 - период утраты платежеспособности предприятия в месяцах; Т - отчетный период в месяцах. К 1,253 3 1,253 0.817 12 0,681 2 Коэффициент утраты платежеспособности, принимающий значение больше 1, рассчитанный на период, равный 3 месяцам, свидетельствует о наличии реальной возможности у предприятия не утратить платежеспособность. Коэффициент утраты платежеспособности, принимающий значение меньше 1, рассчитанный на период, равный 3 месяцам, свидетельствует о том, что у предприятия в ближайшее время имеется возможность утратить платежеспособность. Запишем полученные результаты в итоговую таблицу, характеризующую структуру баланса предприятия: Показатели На начало отчетного периода На конец отчетного периода Нормативное значение Коэффициент текущей ликвидности 0,817 1,253 не менее 2 Коэффициент обеспеченности собственными средствами -0,307 0,105 не менее 0,1 Коэффициент восстановления платежеспособности 0,735 не менее 1 14 Коэффициент утраты платежеспособности 0,681 не менее 1 По показателям видно, что все они были ниже нормативных (за исключением коэффициента обеспеченности собственными средствами на конец года). Что говорит о негативной структуре баланса. Также важно отметить. Что коэффициенты восстановления и утраты платежеспособности меньше 1, что говорит о не способности предприятия в ближайшее время восстановить платежеспособность собственными силами. Следовательно, необходимо прибегнуть к помощи специалистов. 15 Список использованной литературы 1. Антикризисное управление: Учебник / Под. ред. Э.М. Короткова. – М.: ИНФРА-М, 2008. – 432 с.; 2. Вишневская О.В. Антикризисное управление: Учебное пособие. – СПб.: Феникс, 2008. – 320 с.; 3. Жарковская Е.П., Бродский Б.Е., Бродский И.Б. Антикризисное управление: Учебник. – М.: Омега-Л, 2009. – 456 с.; 4. Попов Р.А. Антикризисное управление: Учебное пособие. – М.: Авсшая школа, 2008. – 480 с. 16