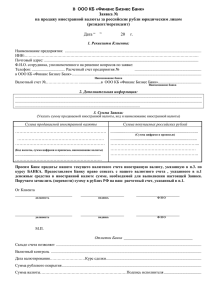

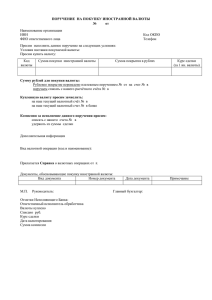

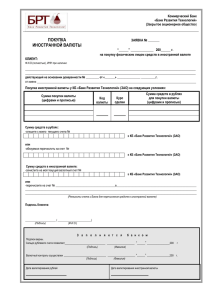

Лекция 12 Открытая экономика: основные понятия • Открытая экономика против закрытой экономики • Валютный рынок и валютный курс • Номинальный и реальный валютный курс • Паритет покупательной способности • Паритет процентных ставок • Чистый экспорт и потоки капитала • Фиксированный и плавающий валютный курс • Платежный баланс и его структура Открытая экономика против закрытой экономики Закрытая экономика - это экономика, полностью изолированная от остального мира (иностранного сектора) и не взаимодействующая с другими странами. В действительности большинство стран являются открытыми экономиками. Это предполагает «открытость» всех макроэкономических рынков (товарного, финансового и факторов производства) и означает, что страны взаимодействуют друг с другом через три основных канала: Международную торговлю - обмен (экспорт и импорт) товаров и услуг, т.е. чистый экспорт Финансовые отношения - обмен (экспорт и импорт) финансовых активов, т.е. потоки капитала Движение факторов производства - возможность выбора, в какой стране использовать ресурсы Валютный курс: понятие Чтобы покупать товары и активы, страны должны обменивать национальные валюты на рынках иностранной валюты, на которых устанавливается валютный курс национальной денежной единицы. Валютный курс - это цена национальной денежной единицы по отношению к денежным единицам других стран. Он может быть измерен как: цена национальной денежной цена иностранной денежной единицы, выраженная единицы, выраженная в определенном количестве в определенном количестве денежных единиц другой единиц национальной валюты страны (Британский вариант) (Европейский вариант) – например, 2$ = 1£ – например, 28 рублей = 1$ это валютный курс фунта это валютный курс рубля В лекциях мы будем использовать европейский вариант. Валютный рынок Валютный курс (например, рубля по отношению к доллару) устанавливается на валютном рынке (рынке иностранной валюты – foreign exchange (forex) market, т.е. рынке долларов) в зависимости от соотношения спроса на иностранную валюту и предложения иностранной валюты. Кривая спроса на иностранную валюту (на доллары) имеет отрицательный наклон, так как чем больше величина спроса на доллар, тем большее количество рублей должны заплатить российские граждане за каждый доллар.e D S Кривая предложения иностранной (руб/$) валюты (долларов) имеет положительА ный наклон, поскольку, чем больше eЕ D$ = S$ величина предложения долларов, тем меньшее количество рублей должны заплатить российские граждане за каждый доллар. $Е $ Валютный курс и его детерминанты Спрос на иностранную валюту (доллар) определяется: спросом других стран на товары и услуги, произведенные в США; спросом других стран на финансовые активы (акции и облигации) США. Рост спроса на произведенные в США товары или на американские финансовые активы ведет к удорожанию доллара и росту валютного курса рубля (например, с 27 до e 29 рублей за доллар). (руб/$) D2 Рост валютного курса рубля означает S D1 удешевление рубля, так как теперь российские граждане, чтобы получить e2 1 доллар должны обменивать не 27, а e1 29 рублей, а американцы соответственно за каждый доллар получат больше рублей, $ $1 $2 чем раньше (29, а не 27) . Валютный курс и его детерминанты Предложение иностранной валюты (доллара) определяется: спросом граждан США на товары, произведенные в других странах (России); спросом граждан США на финансовые активы других стран (России). Предложение иностранной валюты (долларов) тем больше, чем больше желание американцев купить товары и финансовые активы России. Рост предложения долларов удешевляет доллар и снижает валютный курс рубля. Снижение валютного курса рубля e соответствует удорожанию рубля. D S1 (руб/$) Это значит, что за 1 доллар российские S2 граждане должны в обмене заплатить e меньше рублей, например, не 27 рублей, 1 как раньше, а только 25, а американцы e2 соответственно получат за каждый доллар меньше рублей (не 27, а только 25). $1 $2 $ Валютный рынок United Kingdom Чтобы США могли оплатить импорт товаров и услуг и ценных бумаг из Великобритании, они должны предлагать доллары, которые будут конвертированы в фунты на валютном рынке. Товары и услуги & Ценные бумаги Спрос на £ Предложение £ Предложение $ Валютный рынок Спрос на $ United States Товары и услуги & Ценные бумаги Чтобы Великобритания могла оплатить импорт товаров и услуг и ценных бумаг из США, она должна предлагать фунты, которые будут конвертированы в доллары на валютном рынке. Удешевление и удорожание валюты Предположим, что валютный курс рубля 27 руб. = $1 Рост курса национальной валюты (е) = удешевление национальной валюты (рубля) 29 руб. = $1 Снижение курса национальной валюты (е) = удорожание национальной валюты (рубля) 25 руб. = $1 = снижение курса иностранной валюты (доллара) (1/е) = удорожание иностранной валюты (доллара) = повышение курса иностранной валюты (доллара) (1/е) = удешевление иностранной валюты (доллара) 1 руб. = $1/29 1 руб. = $1/25 Валютный курс и чистый экспорт Изменение валютного курса является важным фактором, влияющим на: экспорт - желание иностранцев (американцев) покупать товары, произведенные в данной стране (России); импорт - желание граждан данной страны (россиян) покупать товары, произведенные в других странах (США). Чем выше валютный курс национальной денежной единицы (рубля), т.е. чем дешевле национальная валюта (рубль), тем экспорт больше, так как в обмене за каждую единицу своей валюты (доллар) иностранцы получат больше национальной валюты (рублей) и смогут купить в данной стране больше товаров. Или эквивалентно, за каждую единицу товара (в России) иностранцы, поменяв свою валюту на большее количество единиц национальной валюты, заплатят меньшее количество своей валюты (долларов). Валютный курс и экспорт Пример. Предположим, гражданин США хочет купить в России самовар, который стоит 500 рублей. При валютном курсе рубля, равном 27 руб./долл., он должен будет заплатить 5001/27 = 18.5 (долл.), а при валютном курсе рубля, равном 29 руб./долл., он должен будет заплатить только 5001/29 = 17.2 (долл.). Экспорт страны увеличивается, если курс национальной валюты высокий и национальная валюта дешевая. Валютный курс и импорт Чем ниже валютный курс национальной денежной единицы (рубля), т.е. чем дороже национальная валюта (рубль), тем больше желание граждан страны (России) покупать товары, произведенные в других странах, поскольку в обмене за каждую единицу национальной валюты (рубль) они получат больше иностранной валюты (долларов) и смогут купить в других странах (в США) большее количество товаров. Или эквивалентно, за каждую единицу иностранного товара (в США) граждане страны (России), поменяв свою валюту (рубль) на большее количество единиц иностранной валюты (доллар), заплатят меньше своей валюты (рублей). Валютный курс и импорт Пример. Предположим, гражданин России хочет купить в США джинсы, которые стоят $50. При валютном курсе рубля, равном 27 руб./долл., он должен будет заплатить 5027 = 1350 руб., а при валютном курсе рубля, равном 29 руб./долл., он должен будет заплатить 5029 = 1450 руб. Импорт страны увеличивается, если курс национальной валюты низкий и национальная валюта дорогая. Номинальный и реальный валютный курс На решения агентов, покупать ли внутренние или иностранные товары, влияет также изменения уровня цен в стране и за рубежом. Поэтому различают номинальный и реальный валютный курс. Валютный курс, который формируется на валютном рынке по соотношению спроса на валюту и предложения валюты - это номинальный валютный курс (e), представляющий собой относительную цену двух валют. Реальный валютный курс () – это относительная цена единицы товаров, произведенных в двух странах: = e × PF /Р где Р – уровень цен внутри страны, PF – уровень цен за рубежом. По отдельному товару реальный валютный курс показывает относительную цену единицы иностранного товара, выраженного в определенном количестве единиц товара, произведенного внутри данной страны. Реальный валютный курс Цена американских товаров в долларах Р* Цена американских товаров в рублях еР* Цена российских товаров в рублях Р Реальный валютный курс Построение реального валютного курса Реальный валютный курс Пример. Предположим, номинальный валютный курс рубля равен 27 руб./долл. При этом, центнер пшеницы в России стоит 400 руб., а в США $20. Чтобы рассчитать реальный валютный курс рубля (относительную цену центнера американской пшеницы в центнерах российской пшеницы), нужно номинальный валютный курс рубля умножить на цену центнера пшеницы в США и разделить на цену центнера российской пшеницы. 27 руб . / долл . 20 долл . 540 руб . 1.35 400 руб . 400 руб . Это означает, что цена одного центнера американской пшеницы равна 1.35 центнера российской пшеницы. Детерминанты реального валютного курса Реальный валютный курс отражает конкурентоспособность товаров данной страны в международной торговле. Чем выше реальный валютный курс, тем больше спрос иностранцев на товары, произведенные в данной стране, и тем более конкурентоспособны товары данной страны на мировых рынках, поэтому тем лучше условиях торговли страны. На реальный валютный курс влияют: Номинальный валютный курс e Уровень цен за рубежом Внутренний уровень цен P PF Уровень цен и реальный валютный курс На реальный валютный курс прежде всего оказывает влияние соотношение уровней цен внутри страны и за рубежом (PF /P). На уровень цен воздействуют: • уровень совокупных расходов (потребительских и инвестиционных расходов, государственных закупок), т.е. совокупный спрос, который существенным образом зависит от фискальной и монетарной политики: чем больше сумма совокупных расходов, тем больше давление на цены в сторону их повышения; • уровень инфляции: чем выше уровень инфляции внутри страны, тем ниже конкурентоспособность внутренних товаров; • уровень производительности: более высокая производительность ведет к снижению цен и росту конкурентоспособности; • цены на ресурсы: повышение номинальной заработной платы или цен на природные ресурсы ведет к росту издержек, что заставляет фирмы снижать выпуск и повышать цены на готовую продукцию, в результате реальный валютный курс Падает и происходит потеря конкурентоспособности. Реальное удорожание и реальное удешевление валюты Рост реального валютного курса называется реальным удешевлением национальной валюты, а снижение реального валютного курса – реальным удорожанием. Чем выше реальный валютный курс (т.е. чем выше номинальный валютный курс, чем выше уровень цен за рубежом и чем ниже уровень цен в данной стране), тем более конкурентоспособны товары данной страны. = реальное удешевление национальной валюты конкурентоспособность товаров данной страны = реальное удорожание национальной валюты конкурентоспособность товаров данной страны Процентное изменение реального валютного курса (темп изменения) может быть рассчитано по формуле: D (%) D е (%) + (pF - p) где D - процентное изменение реального валютного курса, D е – процентное изменение номинального валютного курса, pF – темп инфляции за рубежом, p - темп инфляции в данной стране. Формула справедлива лишь при небольших темпах изменения входящих в нее величин. Паритет покупательной способности Вернемся к нашему примеру с пшеницей. Если = 1.35 центнера российской пшеницы за 1 центнер американской пшеницы то это означает, что при е = 27 руб./долл. перекупщикам выгодно покупать пшеницу в России за 400 руб. и продавать ее в США за $20 (что эквивалентно 540 руб.). В результате со временем цена центнера пшеницы в России повысится (из-за роста спроса), а в США снизится (изза увеличения предложения), выровнявшись до одинакового уровня на пшеницу установится единая цена и в России, и в США (с учетом номинального курса валют). Это и есть принцип паритета покупательной способности (или закон единой цены), который означает, что товар должен продаваться в разных странах по одной и той же цене с учетом обменного курса, т.е. реальный валютный курс по определенному товару должен быть равен единице: = 1. Паритет покупательной способности Из формулы реального валютного курса при условии, что = 1, получаем формулу, отражающую принцип паритета покупательной способности: P = e × PF Очевидно, что принцип паритета покупательной способности может поддерживаться только по торгуемым товарам, которые производят многие страны и которые широко представлены на мировых товарных рынках. Этот принцип неприменим: к неторгуемым товарам; к услугам. Принцип ППС предполагает, что так как реальный валютный курс не меняется, то, если меняются цены на торгуемые товары либо в данной стране, либо за рубежом, должен измениться номинальный валютный курс. Детерминанты чистого экспорта: экспорт Так как чистый экспорт представляет собой разницу между (валовым) экспортом и (валовым) импортом, он определяется факторами, которые влияют на оба эти потока. Экспорт зависит от: • дохода в других странах (YF): чем богаче иностранцы, тем на большее количество товаров и услуг они предъявят спрос в данной экономике; • реального валютного курса ( = e PF /Р): чем выше (это означает, что чем выше номинальный валютный курс e или ниже уровень цен внутри страны P или выше уровень цен в других странах PF), тем большее количество товаров и услуг иностранцы захотят купить в данной экономике; • вкусов и предпочтений к товарам, произведенным экономикой данной стране: чем больше желание иностранцев потреблять эти товары, тем выше объем экспорта в данной экономики. Таким образом, Ex Ex ( Y , e , P , P , вкусы ) F - F D Детерминанты чистого экспорта: импорт Импорт определяется: • внутренним доходом (Y): чем богаче граждане страны, тем больше товаров они могут позволить себе купить в других странах; • реальным валютным курсом ( = e PF /P): чем ниже (это означает, что чем ниже номинальный валютный курс e или выше уровень цен внутри страны P или ниже уровень цен в других странах PF), тем большее количество иностранных товаров захотят купить граждане страны; • вкусы и предпочтения к иностранным товарам: чем выше желание граждан страны потреблять такие товары, тем больше объем импорта страны. Таким образом, Im Im ( Y , e , P , P , вкусы ) - и чистый экспорт F - F NX NX ( YF , Y , e , P , PF , вкусыD , вкусыF ) - - - Детерминанты потоков капитала: дифференциал процентных ставок Основной причиной движения капитала из одной страны в другую страну является норма отдачи на инвестиции, которая выражается ставкой процента. Поэтому главными детерминантами потоков капитала являются: • ставка процента внутри страны (r): чем выше эта ставка процента, тем более доходными и поэтому привлекательными будут активы данной страны для иностранцев и тем больше будет приток капитала в экономику этой страны; • ставка процента в других странах (rF): если она высока, то тем больше будет отток капитала из экономики страны в другие страны мира; Разницу между ставкой процента внутри страны и ставкой процента за рубежом (r - rF) называют «дифференциалом процентных ставок» Детерминанты потоков капитала: паритет процентных ставок Другим фактором, влияющим на потоки капитала, является ожидаемое изменение номинального валютного курса (ee). Покупая внутреннюю ценную бумагу (предположим, что это облигация со сроком погашения 1 год) в момент t, инвестор через год, т.е. в момент (t+1) получит доход, равный цене, уплаченной при покупке, плюс процентный доход, определяемый внутренней (1 r ) * Pb ставкой процента (r), т.е. Eсли же инвестор в момент t решает купить такую же иностранную облигацию, он должен сначала поменять национальную валюту на иностранную по существующему номинальному валютному курсу (et), получив (1/еt) единиц иностранной валюты, купить иностранную ценную бумагу, получить через год (в момент t+1) сумму, затраченную при покупке, плюс процентный доход по этой иностранной облигации (rF), а затем полученную в иностранной валюте сумму поменять на национальную валюту e по валютному курсу ( et 1 ) eго ожидаемый доход составит: ((1 / еt )(1 rF t )ete1 ) * Pbf Паритет процентных ставок Облигации США Облигации Германии Год t $1 Год t + 1 $(1 + rt) $(1/et)(1 + r*t)eet +1 $1 €(1/et) €(1/et)(1 + r*t) Если нормы доходности по внутренним и иностранным финансовым активам равны, инвестору одинаково выгодно вкладывать средства (покупать финансовые активы) у себя в стране и за рубежом. Это означает, что выполняется следующее арбитражное уравнение: (1 + rt) = (1/еt)(1 + rFt)(eet+1) Несколько преобразовав, получим уравнение, которое называется отношением непокрытого процентного паритета или условием паритета процентных ставок: 1 + rt = (1 + rF t )(ееt+1/et) Паритет процентных ставок и потоки капитала е te1 - е t Переписав уравнение, получим: 1 + rt = (1 + rF t ) 1 еt При небольших темпах изменения валютного курса можно получить следующее соотношение е te1 - е t + еt rt ≈ rF t При условии непокрытого паритета процентных ставок арбитраж предполагает, что внутренняя ставка процента приближенно должна быть равна иностранной ставке процента плюс ожидаемое удешевление (повышение номинального курса) национальной валюты. Если выполняется это условие, то инвестору безразлично, какие финансовые активы покупать – внутренние или иностранные. e е Если 1 + rt > (1 + rF t ) t 1 - е t еt приток капитала в страну e е Если 1 + rt < (1 + rF t ) t 1 - е t еt отток капитала из страны Пример. Предположим, что по облигации r = 10%, а rF = 8%. При этом ожидается 3%-ное удешевление национальной валюты. Чтобы определить, какую облигацию – внутреннюю или иностранную – будет покупать человек, следует сравнить нормы отдачи по обеим облигациям. По внутренней облигации норма доходности составляет 10% (r = 10%), а по иностранной облигации он получит норму отдачи 11% (8% как норму доходности иностранной облигации плюс 3% как ожидаемый доход, полученный при обмене иностранной валюты на национальную). И наоборот, если ожидается удорожание национальной валюты (снижение валютного курса), например, на 3%, то выгоднее покупать внутренние облигации, поскольку норма отдачи по иностранным составит всего 5% (8% - 3%) для граждан данной страны. При этом иностранцы, покупая внутренние облигации данной страны получат норму отдачи 13% (10% + 3%) вместо 8%, которые они получат в виде дохода, купив собственную (иностранную) облигацию. Системы валютных курсов Различают следующие системы (режимы) валютных курсов: система золотого стандарта (свободный размен бумажных денег на золото, международные расчеты производятся золотом); система фиксированных валютных курсов (БреттонВудская валютная система (1944) – резервная валюта – доллар США, который «привязан» к золоту, остальные валюты жестко «привязаны» к доллару и через доллар к золоту; фиксированный курс поддерживается путем валютных интервенций центральных банков; в начале 1970-х доллар дважды девальвирован крах системы фиксированных валютных курсов); система плавающих валютных курсов (с 1 марта 1973 г. – валютные курсы устанавливаются по соотношению спроса на валюту и предложения валюты, национальные валюты не «привязаны» к золоту). На практике «чистое плавание» не используется, действует система «управляемого плавания». Фиксированный валютный курс против плавающего валютного курса Система фиксированного валютного курса Система плавающего валютного курса Система, при которой курс обмена между национальной и иностранной валютами фиксирован, и правительство не может позволить валютному курсу отклониться от того уровня, который оно объявило поддерживать. Система, при которой курс обмена между национальной и иностранной валютами свободно плавает и определяется на рынке по соотношению спроса на валюту и предложения валюты. Фиксированный валютный курс и интервенции Центрального банка Валютные интервенции – это операции по покупке и продаже иностранной валюты центральным банком в обмен на национальную валюту с целью поддержания валютного курса национальной денежной единицы на неизменном уровне. Интервенции центрального банка основаны на операциях с валютными резервами. Если спрос на национальную валюту растет, то валюта дорожает. Чтобы повысить валютный курс, ЦБ должен вмешаться (intervene) и увеличить предложение национальной валюты (МS), cкупая (предъявляя спрос на) иностранную. В результате валютные резервы растут (OR). Если увеличивается предложение национальной валюты, то курс национальной валюты повышается, т.е. валюта дешевеет, ЦБ должен уменьшить предложение национальной валюты (МS), продавая иностранную валюту, т.е. обменяв на нее национальную валюту. Валютные резервы сокращаются (OR). Фиксированный валютный курс: девальвация и ревальвация Хотя валютный курс привязан к фиксированному уровню, иногда могут происходить изменения этого уровня. Банк России Если Центральный банк официально снижает стоимость национальной денежной единицы (через уменьшение ее золотого содержания), то такая операция называется девальвацией. Если Центральный банк официально повышает стоимость национальной денежной единицы (через увеличение ее золотого содержания), то эта операция называется ревальвацией. Плавающий валютный курс : удешевление и удорожание При плавающем валютной курсе у центрального банка нет необходимости проводить интервенции, поэтому изменения его официальных (валютных) резервов не происходит. Рост спроса на национальную валюту из-за увеличения чистого экспорта или благодаря притоку капитала ведет к удорожанию национальной валюты, что, в свою очередь, вызывает сокращение чистого экспорта и уменьшение желания иностранцев покупать национальные активы, поэтому национальная валюта дешевеет. И наоборот, увеличение предложения национальной валюты из-за сокращения чистого экспорта или благодаря оттоку капитала вызывает удешевление национальной валюты, что, в свою очередь, увеличивает чистый экспорт и усиливает желание иностранцев покупать национальные активы и поэтому национальная валюта дорожает. Таким образом, валютный курс определяется исключительно рыночными силами. Платежный баланс Платежный баланс – это итоговая запись всех торговых и финансовых операций между данной страной и другими странами мира в течение года. Его основная цель – информировать правительство о международных позициях страны и помочь сформулировать задачи монетарной, фискальной и внешнеторговой политики. Платежный баланс включает три раздела: I. Счет текущих операций, который отражает потоки товаров, услуг и односторонних трансфертов. II. Счет движения капитала, который показывает потоки инвестиций и займов. (Статистическая погрешность может быть также включена в этот счет, так как она в основном является результатом незарегистрированных операций с капиталом) III. Счет официальных резервов, который показывает изменение золотовалютных резервов и обязательств, необходимых для сбалансирования счетов текущих операций и движения капитала. Счет текущих операций Счет текущих операций включает: • баланс торговли товарами («видимая торговля»), который отражает потоки товаров между данной страной и остальным миром и равен разнице между экспортом товаров и импортом товаров: • баланс услуг («невидимая торговля»), отражающий потоки услуг (транспортных, страховых, туристических, банковских, фрахтовых и др.) и включающий доходы от активов (выплаты процентов по облигациям и дивидендов по акциям); • односторонние трансферты (например, иностранная помощь и подарки) Таким образом, Баланс счета текущих операций = баланс торговли товарами + баланс услуг + односторонние трансферты Счет движения капитала Счет движения капитала отражает финансовые операции т.е. все международные сделки с активами - притоки и оттоки капиталов как по долгосрочным, так и по краткосрочным операциям. Это операции включают: продажу и покупку ценных бумаг как частных, так и государственных, т.е. портфельные инвестиции; покупку недвижимости и других реальных активов; прямые инвестиции; займы иностранцам и у иностранцев; текущие счета иностранцев в данной стране и т.п. Баланс счета движения капитала = = покупка внутренних активов иностранцами – покупка иностранных активов гражданами страны = = приток капитала – отток капитала Крéдиты и дéбиты в платежном балансе Все экономические трансакции в платежном балансе записываются либо как кредиты, либо как дебиты Дебиты Кредиты все трансакции, которые ведут к все трансакции, которые ведут к выплатам иностранцам (т.е. получению платежей от иностранцев (т.е. дают поступ- означают расходование иностранной валюты); ления иностранной валюты); они записываются со знаком (+) они записываются со знаком (–) в счете текущих операций и в счете текущих операций и счете движения капитала; счете движения капитала; они включают: они включают: - импорт товаров и услуг; - экспорт товаров и услуг; - инвестиции и кредиты, - инвестиции и займы, полупредоставленные иностранцам, ченные от иностранцев, т.е. т.е. отток капитала. приток капитала. Если сумма всех кредитов превышает сумму всех дебитов, то это соответствует профициту платежного баланса, а если сумма всех дебитов больше суммы всех кредитов, то это означает дефицит платежного баланса. Счет официальных резервов Счет официальных резервов представляет собой раздел платежного баланса, который показывает изменение официальных (государственных) резервов и обязательств, необходимых для обеспечения сбалансированности счетов текущих операций и движения капитала (равенства суммы балансов этих двух счетов нулю). Он включает: • резервы иностранной валюты; находящиеся в ЦБ • международные платежные средства (такие как специальные права заимствования – СДР, т.е. суммы на счетах в Международном Валютном фонде • золото • другие резервные активы Официальные резервы используются для финансирования неравновесия платежного баланса при системе фиксированного валютного курса. Изменение официальных резервов Если имеет место профицит платежного баланса, это означает, что при данном валютном курсе наблюдается нехватка национальной валюты (спрос превышает предложение: D > S). и избыток иностранной валюты. Монетарные власти проводят интервенцию и покупают иностранную валюту, обменивая ее на национальную. В результате происходит увеличение официальных резервов и предложения национальной валюты. Эта операция «импортоподобная» и записывается в счете официальных резервов как «дебит», т.е. со знаком «минус» Если имеет место дефицит платежного баланса, это означает, что при данном валютном курсе наблюдается избыток национальной валюты (предложение превышает спрос: S > D) и нехватка иностранной валюты. Монетарные власти проводят интервенцию и продают иностранную валюту, обменивая ее на национальную. В результате происходит сокращение официальных резервов и предложения национальной валюты. Эта операция «экспортоподобная» и записывается в счете официальных резервов как «кредит», т.е. со знаком «плюс». Платежный баланс: фиксированный валютный курс Сальдо платежного баланса должно быть равно нулю: NX + CF + DOR = 0 • в случае профицита платежного баланса BP NX CF DOR 0 - • в случае дефицита платежного баланса BP NX CF DOR 0 - Таким образом, благодаря изменению валютных резервов сальдо платежного баланса становится равным нулю. Платежный баланс: плавающий валютный курс В этом случае условие равновесия платежного баланса должно быть: NX + CF = 0 Поскольку валютный курс свободно плавает и центральный банк не проводит интервенций на валютном рынке (официальное финансирование отсутствует), профицит счета текущих операций должен быть точно равен дефициту счета движения капитала и наоборот: Это означает, что когда NX > 0, из страны происходит отток капитала и страна выступает кредитором: NX = – CF В случае, когда NX < 0, в страну происходит приток капитала и страна выступает заемщиком: – NX = CF Платежный баланс: плавающий валютный курс Выведем эту зависимость аналитически из основного макроэкономического тождества: Y = С + I + G + NX Вычтем из обеих частей тождества величину (С + G): Y – С – G = С + I + G + NX – (С + G) В левой части получим величину национальных сбережений, отсюда: S = I + NX или перегруппировав: (I – S) + NX = 0 сальдо счета сальдо счета движения капитала текущих операций Если NX > 0 (положительное сальдо счета текущих операций), то S > I отток капитала (-CF), т.е. отрицательное сальдо счета движения капитала. Если NX < 0 (дефицит счета текущих операций), то S < I приток капитала (+CF), т.е. профицит счета движения капитала The U.S. Balance of Payments, 2004 (in $ blns) 1. 2. 3. 4. 5. 6. 7. 8. 9 10. 11. 12. 13. 14. Merchandise exports +807.5 Merchandise imports -1,472.9 Merchandise trade balance (lines 1-2) Service exports +343.9 Service imports -296.1 Balance of services (lines 3-4) Income receipts +379.5 Income payments -349.1 Balance of income (lines 5-6) Net U.S. government transfer payments -29.6 Net private transfers and pensions -51.3 Current-account balance (items 1-8) U.S. capital inflow (= Increase in foreign holdings of U.S. assets ) +1440.1 U.S. capital outflow (= Increase in U.S. holdings of foreign assets) -854.3 Capital-account balance (items 9-10) Statistical discrepancy +85.1 Balance on current and capital accounts (items 1-11) Official Reserves balance Total (balance) -665.4 +47.8 +30.4 -668.1 +585.8 -2.8 +2.8 0