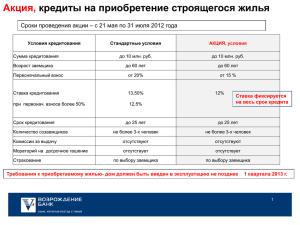

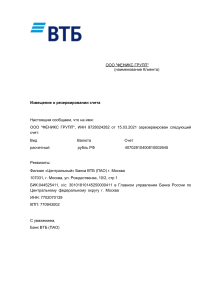

Утверждаю Заместитель директора по учебной работе Т.Б.Арефьева «____» _____________20__ г ЗАДАНИЕ НА ВЫПУСКНУЮ КВАЛИФИКАЦИОННУЮ РАБОТУ Студенту (ке)_______________________________________________________________ Дата выдачи ___________ Дата окончания__________ ТЕМА ВКР Условия и проблемы организаций кредитования по овердрафту на примере Банка ВТБ (ПАО) ЗАДАНИЕ _____________________________________________________________________________________ _________________________________________________________________ __________________________________________________________________________ СОДЕРЖАНИЕ Введение 1 ___________________________________________________________________________ 2 ___________________________________________________________________________ 3 ___________________________________________________________________________ 4__________________________________________________________________________ ___________________________________________________________________________ ПРИЛОЖЕНИЯ Приложение А Приложение Б Приложение В Руководитель проекта Задание рассмотрено на заседание ЦМК «__» ___________20____г. 7 КАЛЕНДАРНЫЙ ПЛАН-ГРАФИК поэтапного выполнения ВКР (Ф.И.О. обучающегося) Хамкаловой Валерии Федоровны группы 3 курса на тему:_Условия и проблемы организаций кредитования по овердрафту на примере Банка ВТБ (ПАО) № этапа 1 2 3 4 5 6 Основные этапы выполнения ВКР Сроки выполнения Отметка о выполнении с указанием срока выполнения Примечания Изучение литературных источников, разработка структуры ВКР, уточнение целей, задач, методов сбора и анализа фактического материала, написание вводной части работы Подготовка и представление теоретической части работы (первой главы отчета) Подготовка и представление практической части и остальных разделов, включая заключение, список литературы, приложений Подбор и оформление иллюстративного материала для защиты Представление ВКР на рецензирование и т.д. Защита выпускной квалификационной работы «___»___________________20__ г. Руководитель ВКР Калинина Валентина Витальевна (ФИО) Студент: Хамкалова Валерия Федоровна (ФИО) 8 Образец оформления титульного листа ВКР Государственное бюджетное профессиональное образовательное учреждение Республики Марий Эл « ЙОШКАР- ОЛИНСКИЙ ТЕХНОЛОГИЧЕСКИЙ КОЛЛЕДЖ» ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА на тему: Условия и проблемы организаций кредитования по овердрафту на примере Банка ВТБ (ПАО) направление подготовки 38.02.07 Банковское дело Студент Хамкалова Валерия Федорна группы Банковское дело 3 курс Руководитель ВКР _______________________________________ Рецензент ______________________________________________ «Допущен (а) к защите» «___»___________20__г. зав. факультетом «Экономика и управление» Данилова О.А.________________________________ подпись 9 Йошкар-Ола Министерство образования и науки Республики Марий Эл Государственное бюджетное профессиональное образовательное учреждение Республики Марий Эл «Йошкар-Олинский технологический колледж» ОТЗЫВ на выпускную квалификационную работу Студента(ки) ________________________________________________________________ (Фамилия имя отчество) Курс________Группа_________________Форма обучения _________________________ Специальность 38.02.07 Банковское дело Тема выпускной квалификационной работы ______________________________________ _____________________________________________________________________________________ _____________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________ Отзыв должен содержать (по каждой позиции) конкретные выводы и замечания, подкрепленные ссылками на страницы работы 1)Соответствие содержания работы теме, актуальность темы, научность _______________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________ 2)Уровень теоретической разработки темы ________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________ _____________________________________________________________________________ _____________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________ 10 3) Связь теоретического исследования с практическим решением поставленных задач ___ _____________________________________________________________________________ _____________________________________________________________________________ _____________________________________________________________________________ _____________________________________________________________________________ _____________________________________________________________________________ 4)Степень самостоятельности раскрытия темы _____________________________________ _____________________________________________________________________________ _____________________________________________________________________________ _____________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _________________________________________________________________________ 5)Логичность, четкость, грамотность изложения материала_____________________________ _____________________________________________________________________________ _____________________________________________________________________________ _____________________________________________________________________________ _____________________________________________________________________________ _____________________________________________________________________________ 6) Обоснованность, новизна выводов, практическая ценность полученных результатов. Рекомендации к публикации, внедрению, представлению на конкурс__________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _________________________________________________________________ 7)Соблюдение правил оформления работы ___________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________ 8)Заключение о соответствии работы предъявляемым требованиям___________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________ Руководитель ________________________________________________________ (Фамилия имя отчество) Должность __________________________ ________________________________________ _____________________________________________________________________________ «________» ____________________ 20____ г. Подпись __________________________ 11 Министерство образования и науки Республики Марий Эл Государственное бюджетное профессиональное образовательное учреждение Республики Марий Эл «Йошкар-Олинский технологический колледж» РЕЦЕНЗИЯ на выпускную квалификационную работу Студента(ки) _________________________________________________________________ (Фамилия имя отчество) Курс________Группа_________________Форма обучения ___________________________ Специальность 38.02.07 Банковское дело Тема выпускной квалификационной работы _______________________________________ _____________________________________________________________________________________ _____________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________ Объем выпускной квалификационной работы: пояснительная записка___________ листов 1) Актуальность избранной темы _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________ 2) Анализ и оценка умения пользоваться технической и справочной литературой, нормативнотехнической документацией________________ _______________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________ 3) Связь теоретического исследования с практическим решением поставленных задач _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________________________________ 12 _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________ 4) Логичность, четкость, грамотность изложения материала _____________________________________________________________________________________ _____________________________________________________________________________________ _________________________________________________________________________ 5) Обоснованность, новизна выводов, практическая ценность полученных результатов. Рекомендации к внедрению, представлению на конкурс_______________________________ 6) Общая оценка выпускной квалификационной работы________________________________ 7) Рекомендация к защите в Государственной аттестационной комиссии _____________________________________________________________________________________ _____________________________________________________________________________________ _____________________________________________________________ Рецензент ___________________________________________________________________ (Фамилия имя отчество) Место работы, должность _____________________________________________________________________________________ _____________________________________________________________________ «___»____________________ 20___ г. Подпись _____________________________ 13 Содержание 1 Теоретические основы кредитования в форме овердрафт ............................................ 6 1.1 Понятие и роль овердрафтных кредитов .................................................................. 6 1.2 Основные виды овердрафтного кредитования ................................................... 17 2 Анализ кредитования в форме овердрафт на примере ПАО ВТБ ............................. 25 2.1 Краткая характеристика основных финансово-экономических показателей деятельности на примере ПАО ВТБ .............................................................................. 25 2.2 Условия оформления овердрафтного кредитования на примере ПАО ВТБ ... 32 3. Организация процесса кредитования по овердрафту и ее совершенствованиена примере ПАО ВТБ .............................................................................................................. 39 3.1 Кредитный процесс Банка ВТБ (ПАО) ...................................................................... 39 3.2 Мероприятия по совершенствованию деятельности Банка ВТБ (ПАО) в области овердрафтного кредитования ........................................................................................... 45 Заключение.......................................................................................................................... 51 Список используемой литературы ................................................................................... 54 Приложение А..................................................................................................................... 58 Приложения Б ..................................................................................................................... 59 Приложение В ..................................................................................................................... 67 Введение В современной экономическойситуации деятельность компаний подвержена риску. Единственной составляющую общего риска, который контролируется менеджментом фирмы — это финансовый риск. Он появляется в тех случаях, когда компанияполагается на заемные средства для финансирования своей деятельности. В зависимости от времени предоставления заемные средства организации делятся на два вида: краткосрочные и долгосрочные средства. Наиболее востребованным видом кредитования для юридических лиц является краткосрочное кредитование. Этим кредитованием пользуются организации для пополнения денежных средств, для изготовления товаров или оказания услуг, покупки оборудования и других целей. Краткосрочные источники невозможно использовать для финансирования проектов, так как плата за пользование краткосрочными кредитами высока. Одной из форм краткосрочного кредитования является овердрафт. Овердрафт— это кратковременный заем, образующийся в итоге перерасхода средств на текущем счете организации. Овердрафт обеспечивается отсутствием средств на текущем счете клиента. Целью данного вида кредита является устранение платежных пробелов, возникающих в финансово-хозяйственной деятельности компании.Понятие овердрафта обуславливается как превышение расходов клиента над остатком средств на его банковском счете. В качестве клиента может выступать не только лишь физическое, но и юридическое лицо. В соответствии со статьей 850 Гражданского кодекса Российской Федерации овердрафт – это банковская услуга, которая не предоставляется без договора. Заключив договор с обслуживающим банком, который включает в себя описание порядка применения расчетного счета, юридическое лицо может получить эту услугу. Например, контрагенты могут 3 перечислять деньги на расчётный счёт, а сам клиент оплачивать свои расходы, когда лимит счета превышен. Необходимо подчеркнуть, что в связи с глобальным кризисом как в экономике в целом, так и в банковском секторе, в частности, почти все предоставляют лимиты овердрафта лишь только держателям платежных карт. Лимит овердрафта на платежной карте — это удобный способ быстро получить необходимую сумму средств за сравнительно короткий период. В этом варианте кредита успешно смешиваются простота дизайна и практичность применения. Овердрафт выгодно использовать индивидуальным предпринимателям, предприятиям малого и среднего бизнеса с небольшим ежемесячным оборотом для расчетов с контрагентами. Актуальность темы овердрафтного кредитования постоянно - растущий объем операций, осуществляемых с поддержкой банковских пластиковых карт, а также возрастающий спрос на такой банковский продукт, как потребительский кредит. Более доступным является овердрафтное кредитование что делает его отсутствие потребности в поручительстве, своевременность предоставления услуги. Все вышеизложенные условия свидетельствуют об актуальности и значимости выбранной темы. Для достижения поставленной цели предстоит решить надлежащие задачи: рассмотреть овердрафтное кредитование как вид потребительского кредитования населения, проанализировать порядок совершения операций овердрафтного кредитования, определить преимущества и проблемы овердрафтного кредитования перед потребительским кредитованием, описать основные виды овердрафтапровести оценку эффективности овердрафтного кредитования Банка ВТБ (ПАО); 4 разобратьорганизацию процесса кредитования ее совершенствование по совершенствованию деятельности Банка ВТБ (ПАО) в области овердрафтного кредитования. Поставленные задачи обусловили структуру дипломной работы, которая состоит из введения, 3 глав, заключения, списка используемой литературы и приложений. В первой главе рассматриваются теоретические аспекты овердрафтного кредитования, а именно: понятие и роль овердрафтных кредитов; основные виды овердрафта; Во второй главе анализируется оценка производительности кредитования на примере Банка ВТБ ПАО, в частности, рассматривается характеристика финансово-экономических показателей деятельности банка, и также условия оформления овердрафтного кредитования на примере банка; В третьей главе организация процесса и ее совершенствание, а именно: мероприятие по совершенствованию и кредитный процесс банка ВТБ ПАО. В заключение дипломной работы сделаны основные выводы по результатам исследования. Объект исследования - условия и проблемы организаций кредитования по овердрафту. Предмет инструмента – эффективность финансирования. овердрафтного При подготовке кредитования дипломной как работы использовались такие методы исследования как: анализ и синтез, сравнение и наблюдение, обобщение и систематизация изученного материала, метод графического представления информации. 5 1 Теоретические основы кредитования в форме овердрафт 1.1 Понятие и роль овердрафтных кредитов Овердрафтное кредитование — это вид краткосрочного банковского кредита, который предоставляется для покрытия, который разрешен, означает что кредит предварительно согласован с банком на счете клиента в банке, то есть для быстрой оплаты платежных документов при недоступности или отсутствии средств на расчетный или же текущий счет. Чтобы лучше понять овердрафты, рассмотрим следующий пример. ОВЕРДРАФТ Пример Оплатить сумму полностью или вернуть чек Недостаточно средств в его Анатолий Иван Банк Банк Купленное сырье находиться в сыром виде банке Рисунок 1- Пример операции по овердрафту Иван купил сырьеу Анатолия и вручил ему чек на 100 000 рублей. Затем Анатолий положил чек в банк. У Ивана было недостаточно средств. Поскольку баланс счета Ивана составлял 80 000рублей, ему не хватало 20 000 рублей. В этом случае есть два вероятных исхода. Банк Ивана может выплатить Анатолию сумму в полном объеме или проверить отказы из-за нехватки средств. Если банк предоставит Ивану кредит, предотвратив отскок чека, с него будут списаны проценты на 20 000 рублей. 6 В истории первый случай овердрафта документально зафиксирован в столице Шотландии в Эдинбурге ещё в 1728 году, когда банк Royal Bank of Scotland выдал своему клиенту на 1000 фунтов стерлингов больше, чем у него было на счете. В России овердрафт как вид кредитования для физических лиц появился в России сравнительно недавно. В статье 850 гражданского кодекса РФ от 26.01.1996 года упоминается о том, что банк имеет возможность осуществлять платежи со счета по соглашению с клиентом несмотря на то, что у заемщика нет средств. Эта услуга называется зачислением на счет. На сегодняшний день в России нет специальных правил, регулирующих процедуру овердрафтного кредитования. Отдельные положения, регулирующие условия овердрафта, указаны в документе Центрального банка Российской Федерации: Постановление Центрального банка Российской Федерации от 24 декабря 2004 г. № 266-П «Об эмиссии банковских карт и операциях, совершенных с использованием платежных карт». Овердрафт может быть предоставлен банками, не только юридическим, но и физическим лицам. Овердрафт для юридических лиц - довольно уникальное явление, так как это неуместная модель кредитования. В стандартном кредите компании ограничены в направлении расходов, поскольку цели кредитования согласовываются на стадии подписания кредитного соглашения. Более того, некоторые экономические институты требуют от заемщиков регулярно предоставлять отчеты о целевом использовании кредитных средств.Для юридических лиц овердрафт привязан к текущему установленного счету компании, лимита, а средства задолженность переводятся погашается в пределах текущими поступлениями. Для овердрафта физическим лицам также необходимо иметь банковский счет. Для банка наиболее удобный способ оформления овердрафта для физического лица - включить овердрафт в качестве дополнительной услуги в зарплатную карту. При этом банку легко можно 7 контролировать суммы поступлений на счёт клиента и своевременно списывать с неё необходимые средства. В таблице 1 указаны особенность овердрафта среди других финансовых инструментах. Таблица 1 - Особенность овердрафта среди других финансовых инструментов Параметр Факторинг Кредит Субъект Погашается из Возвращается Банку Возвращается Банку (источник) денег, поступающих от клиентом погашения дебиторов клиента Срок Выплачивается на срок Выдается фактической платежа Овердрафт заемщиком на Устанавливает отсрочки фиксированный (до 90-120 срок календарных дней) жестокие сроки траншем, как правило не превышающем 30 дней Выдача Выплачивается в день В поставки товара обусловленный Срок кредитным действия договора ограничен договором день Необходимость Переход компаний на Возможно обслуживания расчетно-кассовое Возможно обслуживание в Банк не требуется Залог Не требует обеспечения никакого Возможно Предусмотрено требование поддерживание предоставить залог согласованного по кредиту и (или) среднедневного обязать заемщика остатка обеспечить обороты месячного или оборота по расчетному по расчетному счету счету, адекватной сумме 8 Из таблицы видно, что факторинг,кредит и овердрафт отличаются друг от друга по основным параметрам: сроку, составу услуг. Овердрафт можно охарактеризовать как краткосрочный кредит для лояльных клиентов банка, тогда как овердрафт— инструмент для комплексного решения проблемы дебиторской задолженности. Овердрафт может быть, как беспроцентный, так и с начислением процентов за долг, подобно кредиту. Если проценты на отрицательный баланс не начисляются, то при пополнении баланса вычтут только сумму задолженности. Цель овердрафта – это прежде всего устранение платежных разрывов, которые могут возникнуть в ходе финансово – хозяйственной деятельности компании. Кредит в форме овердрафта может позволит клиенту банка своевременно в льготном периоде погасить задолженность, когда временные затраты превышают заработную плату, предоставляется также для покрытия временных периодических потребностей клиента в денежных средствах. Так же овердрафт можно использовать на пополнение оборотных средств, накопление товаров, связанных с определенным сезоном, выплату заработной платы, выплату в бюджет и другие производственные расходы. В большей степени организации подключением торговой, овердрафта посреднической могут или заинтересоваться производственной специализации, так же для компаний, которые оказывают сервисные услуги, поскольку статьи производственных затрат таких организаций многочисленны, а доходы от текущей деятельности (продажи продукции) не всегда могут позволить покрыть эти расходы в определенный момент времени. Услуга также может представлять интерес для организаций, деятельность которых требует оперативного финансирования срочных расходов из-за временного разрыва в обороте средств, находящихся на счетах. 9 В основном, клиенты, которые пользуются овердрафтом, используют его по мере крайней необходимости и на небольшие суммы, так как брать обычный потребительский кредит на маленькую сумму невыгодно. Овердрафтное кредитование удобно для клиентов, прежде всего, потому что не нужно собирать дополнительный пакет документов. Режим овердрафта относится к условиям его предоставления банком заемщику, в том числе: статус «клиент банка»; допустимый лимит овердрафта; процентная ставка по овердрафту; уровень распределения лимита овердрафта (норма резервирования); срок овердрафта (общий срок кредитного договора, срок погашения транша, срок погашения процентов); валюта кредита или «режим резервирования валюты». Подводя итог можно сказать, что овердрафтное кредитование особая модель краткосрочного кредитования, которая предоставляется краткосрочным неплатежеспособным клиентам для устранения разрывов в платежах, возникающих в ходе их финансово-хозяйственной деятельности. Овердрафт может быть получен надежным клиентом банка на сумму, превышающую остаток на его текущем счете. Сумма овердрафта по кредиту фиксируется заранее и не может превышать причитающуюся сумму. Овердрафтное кредитование дает возможность заемщику своевременно оплачивать счета, если денежный поток не покрывает расходы, удовлетворяет краткосрочные потребности в наличных средствах, а также увеличивает оборотный капитал, например, приобретает товарно- материальные запасы в определенный сезон работы или выплачивает заработную плату. Овердрафт на зарплатные карты подключают торгово-посреднические, производственные организации, а также предприятия сферы услуг. Как правило, данные компании имеют довольно большие производственные затраты, а доходы от текущей деятельности не всегда покрывают расходы вовремя. Овердрафт также используется организациями, чья деятельность требует срочного финансирования расходов, когда возникает временный 10 разрыв в обращении средства, полученные на счете, временно не покрывают расходы. Для заемщика всегда есть возможность выбрать способ привлечения средств и выбрать вариант, соответствующий его требованиям. В определенных ситуациях овердрафт является наиболее предпочтительным видом банковского кредита, но в некоторых случаях его следует избегать, предпочитая обычный банковский кредит. Проанализируем отличия овердрафта от банковского кредита и определим целесообразность его оформления и отразим в таблице2. Таблица 2 - Сравнение овердрафта с банковским кредитом Признак 1 Инициатор оформления Целевой характер Овердрафт 2 Банк Не имеет целевой текущей деятельности Направление использования На финансирование текущей деятельности Привязка к счету заемщика Всегда привязан к текущему счету Документы для оформления Срок для оформления кредита Обеспечение кредита Не требуется, так как основной является движение денег на счет клиента Короткий Не требуется Процентная ставка Сумма кредита Выше Ограничена оборотами по карте Использование денежных средств Сумма заемных средств может быть использована по частям На использованные деньги При поступлении денег на счет Автоматически после погашения Начисление процентов Погашение задолженности Возобновление кредита Банковский кредит 3 Заёмщик Имеет строго целевое назначение Инвестирование Он не связан с банковским счетом и является независимой услугой Требуется полный пакет документов, установленных банком Длительный В зависимости от вида кредита Ниже Определяется на основе анализа платежеспособности заёмщика Сумма кредита выдается целиком На общую сумму долга Взносы согласно графику погашения Не гарантированно 11 Исходя из вышеизложенной информации, можно сделать вывод о целесообразности выдачи овердрафта в случае острой необходимости возврата небольших средств в краткосрочной перспективе. Условия овердрафта одинаковы практически во всех банковских организациях: Срок овердрафта – от 1 до 30 дней (в некоторых случаях до 6 месяцев); Нет необходимости открывать специальный кредитный счет - деньги снимаются как часть собственного текущего счета или банковского счета физического лица; Когда средства поступают на счет, они полностью (независимо от цели или источника) переходят на погашение овердрафта в первую очередь; Лимит овердрафта рассчитывается по специальной формуле, которая учитывает движение средств на счете от одного месяца до шести месяцев и составляет от 10% до 50% ежемесячных поступлений на счет. Для оформления овердрафта требуется небольшой набор документов по сравнению с кредитным договором, а в некоторых случаях эта услуга предоставляется автоматически. Рассмотрим режим овердрафта более подробно. Статус «клиент банка» означает, что коммерческий банк предоставляет возможность пользования овердрафтом только клиентам, которые имеют счета в банке, кредиты, вклады и имеют расчетно-кассовое обслуживание. В то же время часто предъявляются требования к времени, затрачиваемому на обслуживание в банке, и к доле общего платежного оборота клиента, проходящего через счета. В основном, банки предоставляют кредиты в режиме овердрафт только тем заемщикам, которые активно пользуются кредитными продуктами, не допускают просроченных платежей, имеют положительную кредитую историю и преимущественно крупный вклад или накопительный счет в банке (накопительный счет или вклад характеризует устойчивое финансовое состояние клиента). Условия получения овердрафта в каждом банке разные в соответствии с требованиями внутреннего регламента. Они включают в себя: 12 Период обслуживания в банке не менее 3-6 месяцев; Непрерывная деятельность компании от 1 года и более; Минимальное количество кредитных поступлений на текущих счетах за последние три месяца - не менее 15 – 40 тыс. руб. в месяц; Осуществление регулярных поступлений денежных средств на счета, разрывы допускаются, но не более 3-5 рабочих дней подряд; Постоянная прописка и осуществляемая деятельность в регионе присутствия отделения банка; Общий ежемесячный кредитный оборот по всем текущим счетам в банке за последние три (шесть) месяцев составляет не менее 100 тысяч - 1 миллион рублей в месяц; Отсутствие в банке картотек документов, которые не были оплачены вовремя из-за отсутствия средств на счете, а также инструкции о приостановлении операций по счетам и замораживании средств; Отсутствие просроченной задолженности перед кредитной организацией; Отсутствие мотивации овердрафта для закрытия раннее оформленных кредитных продуктов в стороннем банке. Анализируя историю бизнеса клиента, учитывается не только период со дня регистрации предприятия, но очень часто период успешной работы по основному бизнесу, так как зачастую недобросовестные заемщики приобретают фирмы, которые "перешли из рук в руки" и были приобретены последним собственником намеренно ради получения кредитов от банков. Допустимый лимит овердрафта — это размер кредита, который банк одобрил клиенту в соответствии с его официальным доходом. Лимит овердрафта устанавливается в процентах от суммы средней официальной заработной платы клиента, которая поступает на расчетный счет в банке. В основном совокупность среднемесячный поступлений определяется за последние полгода. Как правило, лимит составляет до 30% от суммы среднемесячной чистой заработной платы, которая поступает на расчетный или текущий) счет 13 клиента в банке за последние полгода, но не более 50% от минимальных ежемесячных поступлений на счет клиента за последние полгода. В целом, для рынка предельная ставка колеблется от 20 до 50% от размера среднемесячного чистого дохода на счет. Лимит овердрафта также может быть установлен в размере кратном среднему ежедневному переводу средств на счет. Обычный уровень лимита для российского рынка - не более 5 среднесуточных зачислений на счет. При расчете средней заработной платы учитывается только количество рабочих дней в месяце. Лимит овердрафта может пересматриваться каждый месяц, в зависимости от ежемесячного оборота кредитных средств на платежной карте клиента. При уменьшении оборота по счету лимит овердрафта 15 автоматом уменьшается. При активном пользовании кредитными средствами банка и своевременном их погашении лимит овердрафта может быть увеличен. «Чистые» поступления означают общую сумму денежных поступлений (кредитный оборот) на расчетный (текущий) счет клиента в банке без учета суммы кредитов, предоставленных банком по кредитным договорам, поступления от операций по конвертации между клиентами счета в разных валютах, а также средства, возвращенные с депозитов или полученные от продажи ценных бумаг (векселя, депозитные сертификаты и другое). Таким образом, «чистые» поступления — это поступления (доходы) от основной деятельности клиента. Если у клиента имеется просроченная задолженность или наложен арест на счета, то в предоставлении овердрафта будет отказано. Банк начисляет клиенту проценты непосредственно на сумму остатка задолженности на начало операционного дня. При классическом овердрафте заемщик выплачивает проценты банку при каждом погашении овердрафта. Российская практика показывает, что отсутствие во многих банках автоматизации овердрафтных операций приводит к использованию немного 14 другой схемы. Банк и заемщик заранее договариваются о сроке погашения основного долга и частоте погашения процентов по овердрафту. Предположим, что проценты банку выплачиваются ежемесячно, возврат предоставленной суммы кредита - каждые 30 дней с даты возникновения заложенности по кредиту. Второе условие означается, что клиенту необходимо погасить задолженность по предоставляемому кредиту в течении месяца или в течении месяца с даты первого транша. Когда у заемщика имеется задолженность по кредиту, банк имеет право при любом зачислении средств на счет заемщика автоматически списать их в счет погашения основного долга. При работе с овердрафтом процентная ставка устанавливается в процентах годовых или же по отношению к ключевой ставке рефинансирования Банка России. На данный момент процентные ставки по овердрафту варьируются в пределах: ставка рефинансирования ЦБ РФ ± 5 процентных пунктов. Процентная ставка прежде всего зависит от степени риска кредитования заемщика, срока овердрафта и стоимости ресурсов банка. При использовании валютной оговорки учитываются темпы в долларах. Если клиент вовремя не погасил задолженность по овердрафту, его процентная ставка будет повышена. Для определения лимита овердрафта банк может установить ставку резервирования, которая составляет от 3 до 6% годовых в рублях. За резервирование банк начисляет проценты на сумму лимита овердрафта, который не выбран. Фактически, банк взимает плату за резервирование этой суммы, которая в любое время может быть зачислена на счет клиента. Срок овердрафта – это общая концепция, которая может быть разделена на три компонента: 15 Общий срок кредитного договора, в течение которого установлен лимит, который действует до года; Срок действия транша — период, который начинается с момента возникновения задолженности и заканчивает, когда задолженность полностью погашена (обычно до 30 дней); Период закрытия процентов — сумма процентов, которая начисляется на сумму остатка задолженности на ежедневной основе, погашается при любом поступлении денежных средств на счет клиента; как правило в российской практике проценты погашаются один раз в месяц. Необходимо более тщательно сосредоточиться на понятии «срок погашения транша». Этот период рассчитывается, когда клиент произвел первую транзакцию по карте с лимитом овердрафта и заканчивается, когда он погасил задолженность перед банком за совершенные операции по платежной карте. Период погашения транша экономически связан с понятием делового цикла клиента, продолжительностью одного оборота от коммерческих предприятий, то есть среднего времени, прошедшего с даты поступления денежной суммы в приобретенный товар до получения выручки от клиента (продажи) на счет банка. В качестве валюты кредита может фигурировать: Валюта кредитуемого счета (расчётного счета), то есть для России — это рубль; Иностранная валюта (доллар США, евро); Валютная корзина. При использовании кредита в иностранной валюте в качестве валюты в кредитном договор), который является обязательным в дополнение к договору банковского счета и к услугам по управлению денежными средствами, указывается устройство перевода кредитных траншей из валюты договора в валюту счета и наоборот. Валютная корзина — это набор валют, которые формируют единый индекс (агрегированная условная единица валютной корзины), включенный в 16 расчет с определенным удельным весом. Котировки валютной корзины устанавливаются в зависимости от валюты зачисляемого счета. Обычно клиенту не нужна страховка, чтобы открыть лимит овердрафта. Фактически, овердрафт — это кредит доверия клиенту. Основным условием получением овердрафта является остаток на счете и регулярные поступления заработной платы. Но все же многие банки для того, чтобы обезопасить себя от неплатежеспособных клиентов, требуют от заемщика предоставления залога. Таким образом, овердрафт — это инновационная банковская услуга, которая является краткосрочным способом кредитования своих клиентов. Овердрафт предоставляется в том случае, если на банковском счете клиента находится нулевой остаток. То есть это вид кредита, который включает в себя выдачу денег банком, даже если расходы клиента значительно превышают остаток на счете. Следовательно, клиент может использовать установленный кредитный лимит в любое время по своему усмотрению. Традиционно овердрафт считается бюджетной задачей традиционного банковского кредита. Это связано с наличием дополнительных льгот от получателей овердрафта. На сегодняшний день овердрафт является наиболее популярной формой кредитования для отдельных клиентов. 1.2 Основные виды овердрафта Удобство овердрафта уже оценили многие пользователи банковских продуктов. Овердрафт, как и многие другие кредитные продукты, имеет свои виды, которые имеют существенные отличия. Заемщик может воспользоваться следующими типами овердрафта: Авансовый овердрафт предоставляется клиентам, которые соответствуют условиям банка, с целью его эксплуатации при рассчётнокассовом обслуживании. Данный вид чаще всего используется для привлечения клиентов в банк; 17 Инкассационный овердрафт – предоставляется клиентам, которые отвечают требованиям банка. Основным условием является то, что клиент оплачивает не менее 75% платежа и получает кредит около 25%; Технический овердрафт - предназначен для клиентов, которые могут не соответствовать требованиям банка. Чаще всего используется для обработки платежей, то есть гарантированный доход на счет клиента. Также различают овердрафтную классификацию по срокам: 3, 6 и 12 месяцев. Овердрафт бывает разрешённый и неразрешённый. Разрешенный овердрафт – это овердрафт, который используется после заключения договора с банком, в котором прописано, что клиент может тратить денежные средства сверх своего лимита. Взятая сверх имеющихся средств, сумма является авторизованным овердрафтом. Договор на заключение о кредитования по форме овердрафта представлен в (приложение Б). Неразрешённым называется овердрафт, который используется без договоренности с банком. По такому виду овердрафта сразу осуществляется начисление процентов и выставление штрафов. Лимит устанавливается в размере 90% от суммы запланированных валютных поступлений на счет заемщика в банке. По договорам на предоставление экспортных овердрафтов устанавливаются минимальные процентные ставки. Минимальный платеж за образование лимита экспортного овердрафта составляет 0,25% годовых. Лимит овердрафта зависит от ежедневных остатков на счетах, продолжительности документооборота, объема среднесрочного оборота по счету, опыта сотрудничества с банком. В связи с этим лимит овердрафта напрямую зависит от поступления средств на счет клиента. Это существенно отличает овердрафт от обычного потребительского кредита. Если у клиента имеется просроченная задолженность, то предоставление овердрафта моментально прекращается до погашения задолженности перед банком. При 18 каждом поступлении денежных средств на счет клиента, банк списывает необходимую сумму в счет погашения задолженности по овердрафту. В качестве оплаты услуг овердрафта банк взимает комиссию за открытие лимита овердрафта. Наиболее известным видом кредита для физических лиц является овердрафт на зарплатную карту, то есть овердрафт на карточке клиента. То есть заемщик может обратиться в свой банк, где он постоянно получает свою заработную плату для предоставления кредита. В этом случае овердрафт зачисляется на карту клиента. Это довольно выгодный вид кредитования для банков. Это также выгодно для заемщика, так как помимо его зарплаты на карту зачисляется овердрафт с фиксированным лимитом. Значение этого лимита напрямую связано с размером его дохода. Кредитор, в свою очередь, в любой момент может изменить размер ранее установленного лимита в зависимости от того, какая зарплата была у заемщика в текущем месяце. Соответственно, чем выше зарплата клиента, тем более внушительной будет сумма овердрафта. В случае, когда клиент использует предоставленный кредит, банк автоматически списывает долг с процентами от последующих денежных поступлений на свою карту. Предоставляется банком в случае возникновения задолженности по техническим причинам (колебания валют, несвоевременное завершение транзакций по онлайн платежам, наличие неподтвержденных операций в состоянии HOLD, ошибки процессингового центра и так далее). Под неподтвержденной операцией подразумевается незавершенное состояние проведенной транзакции после безналичного расчета. Периодически клининговые файлы своевременно не обрабатываются, что приводит к временной заморозке средств, именуемой как “Холд”. Классическим, или, как его часто называют, стандартным типом овердрафта, является расчет суммы займа заемщика для урегулирования платежей и других операций с наличными деньгами независимо от того, есть ли у заемщика средства на счете. Совокупность лимита по овердрафту 19 определяется из расчёта одной второй от минимального оборота кредита в месяц, осуществлённого Определенный минимум заёмщиком по просчитывается своему банком расчётному счёту. индивидуально в единичном порядке. Авансовый овердрафт. Этот овердрафт предоставляется только тем клиентам, которые всегда своевременно выполняют все свои обязательства перед банком и полностью соответствуют требованиям кредитора. То есть для получения такого кредита клиент обязан доказать банку свою гарантированную платежеспособность и надежность. Это предусмотрено с целью привлечения заемщика для ведения расчетов по его счету с данным кредитором. Условия этого типа овердрафта напрямую зависят от статуса и платежеспособности клиента. Главное, чтобы заемщик непрерывно совершал сделки на своем счете, счет не оказался нулевым, в этом банке не было долгов, и у него была стабильная работа с гарантированным доходом. Ещё один менее известный тип овердрафта – под инкассацию. Он выдается только тем клиентам, которые используют не менее семидесяти пяти процентов своего оборота по кредиту. Более того, этот доход, безусловно, должен быть передан заемщиком банку самостоятельно. Срок кредитования ограничен одним годом, однако, по соглашению сторон соглашения, этот срок может быть продлен в любое время. Главное, что заемщик всегда имеет стабильную прибыль, а на его счетах постоянно происходило движение денежных средств. Этот тип овердрафта предназначен только для юридических лиц, которые могут предоставить кредитору платежеспособных платежных поручителей из числа владельцев бизнеса. Технический овердрафт оформляется заёмщикам без предварительного анализа его платёжеспособности. То есть он заранее не предусмотрен банком и появляется только в том случае, если заемщик потратил больше средств со своей карты, чем было предусмотрено лимитом. Когда возникает подобная ситуация, банк принимает решение о взыскании с должника задолженности, 20 которую он должен закрыть в согласованные сроки. Чаще всего время, в течение которого должнику необходимо полностью погасить свою задолженность, составляет три дня после получения от банка уведомления о покрытии возникающей задолженности. В случае своевременного погашения должником задолженности банк не применяет к ней никаких штрафов. Как только должник рассчитывается с банком, технический овердрафт автоматически прекращается. Технический овердрафт может быть предусмотренным и непредусмотренным: Предусмотренный. Договорились с банком и включены в договор. Когда это происходит, клиент должен быстро погасить долг с указанными процентами. Непредусмотренный. Наступление такого случая заранее не согласованно, в такой ситуации заёмщику будет выставлен штраф. Такая возможность предусмотрена положениями статьи 395 Гражданского кодекса Российской Федерации. Независимо от типа технического овердрафта, долг должен быть погашен как можно скорее, вместе с установленными процентными ставками, которые часто составляют 50% годовых. Существует ещё одна принятая градация овердрафтов: беззалоговый; обеспеченный. В первом предоставления случае подключение какого-либо кредитной обеспечения. линии Овердрафт не требует без залога устанавливается в большинстве случаев, однако, как правило, только на срок не более одного года. Кредитные организации могут взять под залог: недвижимость, ценные бумаги, товары в обращении, право на дебиторскую задолженность, банковские гарантии и многое другое. В некоторых случаях банки требуют подтверждать залогом возможный перерасход средств на счете. В качестве обеспечения чаще всего выступает имущественное и 21 гарантийное обязательство третьих лиц. Непрерывный срок такой услуги может длиться до двух лет. Процедура предоставления овердрафта в российских банках примерно одинакова. Банк проверяет клиентов на соответствие его требованиям и анализирует финансово-хозяйственную деятельность хозяйствующего субъекта. Условия предоставления овердрафта Требования различных банков к клиентам, при рассмотрении возможности предоставления овердрафта могут отличаться. Но примерные условия овердрафта для физических лиц во всех банках почти не идентичны и состоят из следующих требований: . Клиент должен иметь опыт работы по основному виду деятельности не менее одного года; . Должен пользоваться услугами Банка по расчетно-кассовому обслуживанию в течение последних 6 месяцев, и иметь ненулевые обороты по расчетному счету (кроме авансового овердрафта); . Минимальное количество поступлений денежных средств на расчетный счет в Банке (или зачислений инкассируемой выручки) должно быть - не менее 3 (трех) раз в неделю (или 12 поступлений в месяц), (кроме авансового овердрафта); . Не иметь к своему расчетному счету неоплаченных требований и / или поручений (картотеки №2). Для получения овердрафта юридическим лицам необходимо представить в Банк стандартный пакет документов на рассмотрение кредитной заявки на кредитование и еще: • справки из банков, где у клиента открыты расчетные счета, о кредитовых оборотах за последние несколько месяцев (не менее 6-12 месяцев) • справки из банков, где у клиента открыты расчетные счета, о наличии отсутствии задолженностей по кредитам и картотеки №2. 22 Для получения технического овердрафта юридическим лицам необходимо представить: • Заявку на предоставление технического овердрафта, с подробным описанием совершаемой клиентом операции, в результате которой им ожидается поступление денежных средств на расчетный счет (с указанием даты поступления), • Копию договора, платежных поручений, других документов, достоверно свидетельствующих (по оценке банка) об указанной в заявке операции. Лимит овердрафта для каждого юридического лица рассчитывается индивидуально по методике расчета овердрафта. Для каждого вида овердрафта - своя методика расчета лимита овердрафта. Способы пополнения счетов: Через банкомат банка, в котором имеется функция по приему наличных денежных средств; Переводом из отделения банка или стороннего банка (для перевода денежных средств в отделении стороннего банка необходимо знать реквизиты счета) Путем безналичного перевода через мобильное приложение банка; В почтовом отделении «Почты России» путем перевода без открытия счета в рублях РФ. Наличными деньгами в любом дополнительном офисе банка. Есть два способа погасить овердрафт. Первый способ заключается в ежедневном погашении суммы кредита. Второй метод предусматривает возврат сумм в последний день месяца. Таким образом, овердрафт является гибкой формой банковского кредитования и в сочетании с другими формами банковского кредитования позволяет оптимально управлять доступными финансовыми ресурсами компании и минимизировать процентные платежи. Тем не менее подход к использованию овердрафта должен быть сбалансированным и разумным, 23 чтобы ресурсы компании функционировали с максимальной эффективностью, а финансовая стабильность поддерживалась на высоком уровне. 24 2 Оценка производительности кредитования в форме овердрафт на примере Банка ПАО ВТБ 2.1.Краткая характеристика основных финансово-экономических показателей деятельности на примере банка ПАО ВТБ Банк ВТБ (Публичное акционерное общество) является коммерческим банком, который специализируется на предоставлении финансовых услуг. Офис банка ПАО ВТБ представлен (Приложение А) Банк ВТБ (ПАО), ранее известный как Внешторгбанк, был создан 17 октября 1990 года как российский внешнеторговый банк в соответствии с законодательством Российской Федерации. 2 января 1991 года Банк ВТБ (ПАО) получил генеральную банковскую лицензию. Банк ВТБ (ПАО) на 60,9 % принадлежит государству. Банк занимает второе место в стране по величине активов и первое по размеру уставного капитала. Головной офис банка находится в Москве, зарегистрирован банк в Санкт-Петербурге. У Банка ВТБ (ПАО) достаточно широких спектр услуг, которые предоставляются физическим и юридическим лицам. Банк ВТБ (ПАО) может предложить своим клиентам комплексные решения любого уровня сложности благодаря их присутствию в различных финансовых сегментах. В розничном бизнесе Банк ВТБ (ПАО) является одним из ключевых лидеров на российском рынке. Банк ВТБ (ПАО) делает основный акцент на внедрении инновационных, высокотехнологичных продуктов и сервисов. Вместе с тем, Банк ВТБ (ПАО) является головным банком группы ВТБ – второй по величине банковской группы в России, занимающей лидирующие позиции на российском и международном рынке финансовых услуг. Ключевыми направлениями бизнеса Банка ВТБ (ПАО) являются: 25 - Корпоративно-инвестиционный бизнес – комплексное обслуживание групп компаний с выручкой более 10 млрд. рублей в рыночных отраслях и крупных потребителях строительной отрасли, государственного и оборонного секторов. - Работа со средним и малым бизнесом – в сегменте среднего бизнеса предоставление клиентам с выручкой от 300 млн рублей до 10 млрд рублей широкого спектра стандартных банковских продуктов и услуг, а также специализированное обслуживание компаний муниципального бизнеса; в сегменте малого бизнеса – предоставление банковских продуктов и услуг компаниям и индивидуальным предпринимателям с годовой выручкой до 300 млн рублей . - Розничный бизнес – обслуживание физических лиц. Таким образом, Банк ВТБ (ПАО) – один из наиболее активно развивающихся банков в нашей стране. Он имеет характеристики серьезного кредитного учреждения, применяющего и действующего в соответствии со стандартами мирового сообщества, а также предлагающего своим клиентам достойные услуги, лучшие финансовые продукты и условия для них. В первом полугодии 2021 года группа ВТБ заработала рекордную чистую прибыль в размере 170,6 млрд рублей, обеспечив возврат на капитал на уровне 18,5%. Основные банковские доходы — чистые процентные и чистые комиссионные доходы — продемонстрировали существенный рост, увеличившись год к году на 21% и 38% соответственно. На фоне роста прибыльности и благодаря успешной программе по привлечению гибридного капитала ВТБ нарастил объёмы бизнеса в целевых сегментах коэффициент общей и укрепил при достаточности этом достаточность капитала с начала капитала: года вырос на 60 б.п. до 12,4%. Успешные результаты первого полугодия позволяют нам повысить годовой ориентир по чистой прибыли до 295 млрд рублей. Достижение этого 26 уровня прибыльности послужит основной для устойчивого роста акционерной стоимости ВТБ В таблице 3 представлены финансовые результаты по МСФО за 12 месяцев и четвертый квартал 2020 года, что помогает оценить надёжность истабильность Банка ВТБ (ПАО). Таблица 3 – Основные финансовые результаты по МСФО за 12 месяцев и четвертый квартал 2020 года Млрд рублей 30.06.2021 31.06.2021 31.12.2020 Изменения за Активы Изменения первое за второй полугодие квартал 2021 года 2021 года 19 649,3 18 588,4 18 142,2 8,3% 5,7% Кредиты и авансы 13 782,2 13 145,6 13 162,6 4,7% 4,8% клиентам, включая 9 506,8 9 118,8 9 305,4 2,2% 4,3% Кредиты физическим 4 275,4 4 026,8 3 875,2 10,8% 6,2% заложенные по договорам «репо», до вычета резерва (как представлено в отчетности) Кредиты юридическим лицам лицам Средства клиентов 14 360,2 13 690,8 12 831,8 11,9% 4,9% Средства 8 448,1 7 969,0 7 095,1 19,1% 6,0% Средства физических 5 912,1 5 721,1 5 735,9 3,1% 3,3% 5,5% 5,7% - 90 б.п - 70 б.п 89,4% 95,6 - 6,0 б.п 0,2 п.п юридических лиц лиц Доля неработающих в 4,8% кредитном портфеле Кредиты/Средства 89,6% клиентов 27 По состоянию на 30 июня 2021 года объем совокупного кредитного портфеля до вычета резервов составил 13,8 трлн рублей, увеличившись на 4,7% с начала года. Кредиты физическим лицам увеличились с начала года на 10,8% до 4,3 трлн рублей на фоне восстановления спроса на потребительское кредитование и продолжающегося роста ипотечного портфеля благодаря активному участию Группы в госпрограмме поддержки ипотеки. По итогам 1 полугодия 2021 года объем выдач ипотеки группой ВТБ составил 515,9 млрд рублей, что на 27,6% превышает результат 1 полугодия 2020 года. Объем кредитов юридическим лицам увеличился на 2,2% с начала года до 9,5 трлн рублей. В результате опережающего роста портфеля кредитов населению доля розницы в совокупном кредитном портфеле Группы увеличилась до 31% по сравнению с 29% на конец 2020 года. С начала 2021 года средства клиентов Группы выросли на 11,9% до 14,4 трлн рублей. Рост средств клиентов — юридических лиц по итогам 1 полугодия 2021 года составил 19,1%, при этом рост остатков на текущих счетах юридических лиц составил 23,0%. Объем средств клиентов — физических лиц увеличился на 3,1%, составив 5,9 трлн рублей, на фоне значительного роста остатков на накопительных счетах, компенсировавшего снижение средств на срочных депозитах. Во 2 квартале 2021 года ВТБ впервые предложил инвесторам облигации, обеспеченные портфелем потребительских кредитов, в рамках сделки по секьюритизации портфеля объемом 45 млрд рублей. Объем выпуска облигаций с залоговым обеспечением составил 35 млрд рублей. Это первая подобная сделка на российском рынке, структурированная полностью по российскому законодательству. Размещение выпуска проводится среди широкого круга розничных инвесторов, заявки принимаются до 20 сентября 2021 года. В результате опережающего роста клиентских привлечений соотношение кредитов и средств клиентов (LDR) снизилось до 89,6% 28 по состоянию на 30 июня 2021 года с 95,6% на 31 декабря 2020 года. Доля средств клиентов в совокупных обязательствах Группы увеличилась по итогам первого полугодия 2021 года до 81,3% с 78,1% на 31 декабря 2020 года. Структура средств клиентов продолжает изменяться в соответствии со стратегическими ориентирами Группы — доля текущих счетов увеличилась до 43% по сравнению с 40% на начало года. В таблице 4 представленыКлючевые показатели отчета о прибылях и убытках. Таблица 4 – Ключевые показатели отчета о прибылях и убытках Млрд рублей Изменение Второй Второй Изменение Первое Первое полугодие полугодие квартал квартал 2021 года 2020 года 2020 2021 года года Чистые процентные доходы 306,0 252,0 21,4% 160,4 132,3 21,2% Чистые комиссионные доходы 84,1 60,8 38,3% 45,5 28,4 60,2 Чистые операционные доходы до создания резервов 405,1 290,5 39,4% 211,1 127,3 65,8% Создание резервов под кредитные убытки и прочие резервы - 54,3 - 113,9 - 52,3% - 31,7 - 68,8 - 53,9% Расходы на содержание персонала и административные расходы - 135,6 - 129,1 5,0 % - 70,7 - 65,0 8,8% Чистая прибыль 170,6 41,9 307,2% 85,5 2,1 41 Чистая прибыль группы ВТБ в первом полугодии 2021 года увеличилась на 307,2% год к году и составила 170,6 млрд рублей, что соответствует возврату на капитал в размере 18,5% по сравнению с 4,9% за аналогичный период прошлого года. Чистые процентные доходы составили 306,0 млрд рублей за первое полугодие 2021 года и 160,4 млрд рублей за 2 квартал 2021 года, 29 увеличившись на 21,4% и 21,2% год к году соответственно. Чистая процентная маржа составила 3,8% за первое полугодие 2021 года и 3,9% за второй квартал 2021 года по сравнению с 3,7% и 3,9% за аналогичные периоды прошлого года. Расширение чистой процентной маржи было обусловлено дальнейшей оптимизацией структуры фондирования и увеличением доли более рентабельных кредитов физическим лицам в совокупном кредитном портфеле. Чистые комиссионные доходы составили 84,1 млрд рублей в первом полугодии 2021 года и 45,5 млрд рублей за 2 квартал 2021 года, увеличившись на 38,3% и 60,2% год к году соответственно. Сильную динамику чистых комиссионных доходов определяет развитие транзакционного бизнеса Группы и стабильно увеличивающийся объем комиссий за распространение страховых продуктов и комиссий брокерского бизнеса. Стоимость риска Группы по итогам первого полугодия текущего года составила 0,8% и 1,0% по итогам 2 квартала 2021 года, сократившись на 90 б.п. год к году за оба периода на фоне продолжения восстановления российской экономики после острой фазы пандемии COVID-19. Расходы на создание резервов составили 54,3 млрд рублей за первое полугодие 2021 года и 31,7 млрд рублей за 2 квартал 2021 года, что ниже уровней аналогичного периода прошлого года на 52,3% и 53,9% соответственно. Доля неработающих кредитов (NPL) в совокупном кредитном портфеле сократилась на 90 б.п. и составила 4,8% на 30 июня 2021 года. Группа обеспечила покрытие совокупного кредитного портфеля резервами под обесценение в размере 6,6% (6,8% на 31 декабря 2020 года). Покрытие неработающих кредитов резервами составило 136,9% (по сравнению с 120,6% на начало года). Расходы на персонал и административные издержки составили 135,6 млрд рублей по итогам первого полугодия 2021 года и 70,7 млрд рублей по итогам 2 квартала 2021 года, увеличившись на 5,0% и 8,8% по сравнению 30 с аналогичными периодами прошлого года. Рост ключевых статей дохода способствовал значительному улучшению операционной эффективности: соотношение расходов и чистых операционных доходов до создания резервов снизилось на 10,9 п.п. по сравнению с соответствующим периодом прошлого года и составило 33,5%. На основании проведенного исследование можно сказать, что Банк ВТБ (ПАО) является финансово устойчивым в долгосрочной перспективе. Далее для оценки эффективности функционирования банка проведём анализ финансовых результатов. Анализ доходов и расходов банка необходим для изучения результатов деятельности коммерческого банка, следовательно, исследование оценки его эффективности как коммерческого предприятия. Финансовый результат, полученный показателем эффективности банком, банковской является деятельности, обобщенным то есть коэффициентов прибыли или убытка и прибыльности. Эти показатели анализируются путем определения факторов, влияющих на них. Таким образом, исходя из анализа доходов и расходов Банка ВТБ (ПАО), можно сделать вывод, что сегодня Банк ВТБ (ПАО) занимает лидирующие позиции в банковской системе, но у каждого банка есть свои недостатки. За отчетный период увеличились операционные расходы. На основании проведённого анализа можно сделать вывод: сегодня Банк ВТБ (ПАО) является лидером и является финансово устойчивым с достаточным уровнем надежности и стабильности. 31 2.2Условия и оформление овердрафтного кредитованияна примере ПАО ВТБ Преимущества овердрафта в Банке ВТБ : I. Отсутствие комиссий за выдачу II. Получение кредита без залогового обеспечения III. Поэтапный перевод оборотов из других банков IV. Без обязательного ежемесячного обнуления счета Цели кредитования Оставьте недостаток средств на счёте в прошлом — Покрытие кассового разрыва — Приобретение товаров и оборудования — Оплата аренды и коммунальных услуг на несколько месяцев вперед — Выплата зарплаты и командировочных — Платы налоговых платежей и сборов Условия: Цель кредитования - Покрытие кассового разрыва Сумма кредита - Размер лимита овердрафта рассчитывается от величины кредитовых оборотов по счету клиента, открытому в Банке ВТБ или оборотов, проводимых в других банках Срок кредита - До 24 месяцев со сроком транша до 60 дней Залог - Не требуется Дополнительно - Допускается кредитование в форме овердрафта на индивидуальных условиях, при котором лимит овердрафта и обеспечение определяются индивидуально, на основании оценки финансового состояния клиента Требования 1. — Заемщик должен быть зарегистрирован на территории РФ и являться налоговым Резидентом РФ 32 2. — Срок ведения бизнеса не менее 1 года Формы предоставления — С ежемесячным обнулением — наличие хотя бы одной даты отсутствия ссудной задолженности в каждом календарном месяце действия овердрафта (кроме месяца, в котором произведено первое использование денежных средств) — Со сроком непрерывной задолженности — погашение задолженности, при котором срок непрерывной задолженности не превышает 30 календарных дней — Со сроком пользования траншем — погашение каждого транша, при котором срок пользования траншем не превышает 30 календарных дней — Без обнуления — предусматривает, что обязательство по погашению основного долга возникает в конце срока овердрафта Для того, чтобы получить овердрафт физическому лицу в банке ВТБ, необходимо следующее: соглашение между организацией и работодателем о зачислении заработной платы работников на карт-счета в банке; выпуск дебетовой зарплатной карты для работника. Документы для оформления юридическим лицом — Анкета — Учредительные и регистрационные документы — Оригиналы паспортов владельцев бизнеса — Официальная отчётность — Документы, подтверждающие управленческую выручку — Документы, подтверждающие договорные отношения с контрагентами / поставщиками — Документы, подтверждающие право собственности на основные средства, используемые в бизнесе 33 В некоторых случаях и при финансировании клиента на индивидуальных условиях банк оставляет за собой право запросить дополнительные документы Упрощенная схема овердрафтного кредитования указана на схеме 1 (Приложение В). Оформление овердрафтного кредитования происходит следующим путем. Банк может предоставлять кредиты в режиме овердрафт только своим клиентам, у которых в банке открыты счета и осуществляется расчетнокассовое обслуживание. Банки предоставляют также кредиты первоклассным заемщикам, имеющим регулярные кредитовые обороты по счетам, безупречную кредитную репутацию, устойчивое финансовое положение. Кредитный овердрафт может оформляться: · сотрудникам корпоративных клиентов банка, получающим зарплату на личный банковский счет, привязанный к пластиковой карточке. Здесь корпоративный клиент выступает как бы гарантом по кредиту (овердрафту) своих работников. · вкладчикам банка. В некоторых банках есть даже виды вкладов с одновременным оформлением кредитной карты овердрафт. Ведь как удобно, при появлении непредвиденной потребности в коротких деньгах, не расторгать договор на депозит, а воспользоваться кратковременным банковским овердрафтом, и не потерять проценты по депозиту. Кредит (овердрафт), как правило, выдается клиентам банка, соответствующим следующим требованиям: · гражданство РФ · возраст от 22 лет до 65 лет · имеющим основное место работы на территории, обслуживаемой банком · стаж на текущем месте работы не менее 3 мес. 34 · не имеющим просроченной ссудной задолженности перед банком Для оформления овердрафта необходимо: · сделать предварительную заявку на кредит по банковской карте (овердрафт), · открыть в филиале банка личный банковский счет, · оформить кредитную карту банка Для оформления кредитной карты овердрафт необходимо представить в следующие документы: · паспорт Гражданина РФ; · документ, подтверждающий доход клиента - справка по форме 2 НДФЛ или декларация о доходах, за последние 3 месяца, заверенная Государственной налоговой инспекцией; · копия трудовой книжки, заверенная печатью организации или отдела кадров или иной документ, содержащий сведения о стаже на последнем месте работы (не обязательно); · диплом о высшем образовании, или копия, заверенная нотариально или организацией-работодателем (не обязательно). Предоставление двух последних документов из перечня, не является обязательным, но может служить основанием для увеличения суммы овердрафта (кредита). Банк предоставляет клиентам право самостоятельно осуществить выбор вида кредитной карты овердрафт, владельцем которой клиент желает стать. Если Вы стеснены в средствах, то очень важно предварительно уточнить стоимость оформления и обслуживания выбранной кредитной карты овердрафт, так как величина затрат зависит от вида карты, а разбег цен значителен. Кредитные ресурсы, получаемые по договору овердрафта, заемщики могут использовать на разные цели: · оплату расчетных документов за приобретаемые товарно- материальные ценности и услуги по основной деятельности заемщика; · перечисление налоговых и иных обязательных платежей заемщика; 35 · проведение платежей по операционным и иным расходам заемщика; · оплата аккредитивов, выставляемых заемщиком и на иные хозяйственные цели. В зависимости от условий работы и структуры оборотов по счетам в обслуживающих банках и кассе потенциальные заемщики делятся на несколько групп. К группе 1 относятся те, у которых более 80\% кредитовых оборотов по счетам клиента составляют безналичные поступления. К группе 2 причисляются заемщики, у которых не менее 50% кредитовых оборотов по расчетным счетам в обслуживающих банках приходится на поступления от инкассации. К группе 3 относятся заемщики, у которых более 20% оборотов составляют поступления по кассе без зачисления на расчетные счета. Для групп 1 и 2 кредитовый оборот, используемый для расчета лимита по овердрафту, принимается равным среднемесячному (за последние шесть месяцев) кредитовому обороту по счетам клиента в банках. При этом необходимо соблюдать следующие требования: Учитываются в кредитных оборотах Поступления на счета в сторонних банках Поступления на счета клиента в банке Не учитываются в кредитовых оборотах Перевод средств между открытыми счетами клиента (транзитные операции) Полученные клиентом кредиты в рамках установленных кредитных лимитов линий Средства, поступившие по исправительным проводкам Средства, поступившие в качестве финансовой помощи (дотаций) В связи с этим становится необходимым представление подробной расшифровки кредитовых оборотов из обслуживающих банков или копий акцептованных банком платежных поручений и выписок о движении по расчетному счету. Для группы 3 кредитовый оборот, используемый для определения лимита по овердрафту, принимается равным сумме месячного 36 кредитового оборота по счетам клиента в банках и подтвержденного месячного поступления денежных средств по кассе клиента за последние шесть месяцев; при этом необходимо соблюдать следующие требования. Характер кредитовых оборотов по счетам заемщиков группы 3 Учитываются в кредитных оборотах: Поступления на счета клиента в сторонних банках Поступления на счете клиента в банке Приход денежных средств по кассе клиента Необходимо предоставление клиентом копии оборотной ведомости, копии формы №4 к балансовому счету, выписки из кассовой книги или других официальных документов, достоверно свидетельствующих о размере оборотов по кассе клиента и их использовании (предоставленные клиентом документы должны быть заверены печатью предприятия и подписями руководителя и главного бухгалтера предприятия) Не учитываются в кредитовых оборотах: Перевод средств между открытыми счетами клиента (транзитные операции) Полученные клиентом кредиты в рамках установленных лимитов кредитных линий Средства, поступившие по исправительным переводам Средства, поступившие в кассу клиента со счетов клиента в банках Средства, поступившие на счета клиента в банках как инкассация (зачисление) наличных денежных средств Средства, поступившие в качестве финансовой помощи (дотаций) Таким образом, в отличие от групп 1 и 2 для группы 3 в кредитовых оборотах не учитываются средства, поступившие в кассу клиента со счетов клиента в банках, а также средства, поступившие на счета клиента в банках как инкассация (зачисление) наличных денежных средств. Из полученного среднемесячного кредитового оборота клиента банки вычитают предстоящие 37 платежи по кредитам (с учетом начисляемых процентов), полученным в сторонних кредитных организациях (в размере среднего месячного платежа до окончания срока кредита или в соответствии с установленным графиком погашения кредита, предусмотренным кредитным договором). 38 3 Глава. Организация процесса кредитования по овердрафту и ее совершенствование на примере ПАО ВТБ 3.1 Кредитный процесс Банка ВТБ (ПАО) Кредитный процесс в банке ВТБ начинается с разработки стратегии кредитных операций. Здесь формируется кредитная политика банка, ставятся цели, формируется кредитный портфель и проводятся меры по снижению кредитного риска, а также формируется политика процентных ставок. Для начала определим кредитную политику банка. Специализацией Банка ВТБ является обслуживание физических лиц, частных предпринимателей и малого бизнеса. Также большое внимание уделяется реализации сбалансированной политике управления активами и обязательствами при минимизации рисков банка с учетом всех факторов, влияющих на результаты операций. Процентные доходы и расходы на фонды для физических лиц и малого бизнеса и комиссионные доходы в составе беспроцентных доходов оказывают наибольшее влияние на финансовый результат Банка ВТБ. Банк ВТБ выполняет следующие действия для снижения негативного влияния факторов на деятельность: находит и анализирует основные внутренние и внешние угрозы проводит прогноз микроэкономических ключевых показателей макроэкономических на и краткосрочную, среднесрочную и долгосрочную перспективу прогнозирует и планирует ключевые показатели эффективности Банка, проводит оперативный анализ выполнения планов, а также выявляет причины возникновения отклонений; разрабатывает сценарии поведения в случае возникновения потенциальных внешних и внутренних угроз. Негативно влияющими на деятельность банка, можно назвать следующие факторы: нестабильная политическая ситуация; снижение уровня ликвидности банковской системы; 39 экономический спад; сильная конкуренция на рынке розничного банкинга. Положительно влияющими на деятельность банка, можно назвать следующие факторы: o улучшение макроэкономической ситуации в стране; o дальнейшее развитие всех видов розничного кредитования; o повышение доверия общественности к банковскому сектору; o увеличение реальных денежных доходов населения. В основе стратегии Банка ВТБ лежит подход повышения качества обслуживания своих клиентов в сочетании с целью извлечения большей прибыли. Приоритетной деятельностью банка ВТБ является предоставление широкого спектра розничных банковских продуктов и услуг населению и малому бизнесу. Процентная политика Банка ВТБ направлена на обеспечение следующих показателей: стабильная рентабельность банковской продукции; эффективность управления привлеченными и собственными средствами; последовательное развитие деятельности Банка. Далее разберем кредитный портфель Банка ВТБ (ПАО). Банк выдает кредиты наличными для всех клиентов в размере от 100 000 рублей до 3 миллионов рублей, но зарплатным клиентам предоставляется больше возможностей и льгот. Для них есть возможность взять кредит суммой до 5 млн руб. на более длительный срок. Продажи кредитных продуктов физических лиц за 9 месяцев 2021 года выросли относительно аналогичного периода прошлого года на 45%, в том числе продажи кредитов наличными — почти на 70%. Основные финансовые результаты по РСБУ за декабрь и двенадцать месяцев 2021 года. Прошедший 2021 год был рекордным для ВТБ во многих отношенияx, включая как уровень прибыльности, так и показатели роста бизнеса. 40 Основным фактором улучшения прибыльности были внушительный рост основных банковских доходов и стабильное качество активов. ВТБ получил рекордную сумму чистой прибыли по РСБУ за 2021 г в размере 242,6 млрд рублей Показатели Банка по РСБУ имеют высокую степень корреляции с отчетностью Группы ВТБ по МСФО и публикуемые нами цифры являются индикатором отличных результатов Группы по итогам года по МСФО. Доходы и прибыль По итогам 2021 года Банк продемонстрировал существенный рост прибыльности. Чистая прибыль за 12 месяцев 2021 года составила 242,6 млрд рублей, в том числе в декабре 4,0 млрд. рублей, увеличившись в 14 раз соответственно. Чистые процентные доходы Банка за 12 месяцев 2021 года составили 586,1 млрд. рублей увеличившись на 23,8% год к году. Основными компонентами роста чистого процентного дохода по итогам 2021 года остаются выросший объем кредитного портфеля Банка и портфеля долговых ценных бумаг. На фоне повышения ключевой ставки Банка России чистые процентные доходы показали незначительное снижение и за декабрь месяц 2021 года составили 41,8 млрд. рублей. Чистые комиссионные доходы Банка за 12 месяцев 2021 года составили 147,9 млрд. рублей, увеличившись на 12,6%. Основными драйверами роста комиссионных доходов в 2021 году являлись доходы за рассчетно-кассовое обслуживание, а также за брокерское обслуживание. Расходы на создание резервов под обесценение составили 88,4 млрд. рублей за 12 месяцев 2021 года и 2,1 млрд. рублей за декабрь 2021 года, снизившись соответственно на 71,5% и 95,7% по сравнению с аналогичными периодами прошлого года. Соотношение объема созданных резервов к совокупному кредитному портфелю по состоянию на 1 января 2022 года составило 4,8% (5,4% на 1 декабря 2021 года и 5,3% на 1 января 2021 года). Расходы на содержание персонала и административные расходы составили 217,1 млрд. рублей за 12 месяцев 2021 года, увеличившись на 1,5% 41 год к году ввиду увеличения расходов на цифровую трансформацию. В декабре 2021 года расходы на содержание персонала и административные расходы составили 34,9 млрд. рублей, снизившись год к году на 18,5%. Балансовые показатели Совокупные активы Банка по состоянию на 1 января 2022 года составили 19,1 трлн. рублей, увеличившись на 17,0% за 2021 год и на 0,2% за декабрь 2021 года. Совокупный кредитный портфель составил 13,4 трлн. рублей, увеличившись на 12,7% за 12 месяцев 2021 года и на 1,2% за декабрь 2021 года. При этом розничный кредитный портфель увеличился на 28,1% за 2021 год. Продажи кредитных продуктов физическим лицам за 2021 год выросли относительно 2020 года на 40%, в т.ч. продажи кредитов наличными почти на 54%. При этом темпы роста снижаются, что в том числе связано с обще рыночным трендом по росту процентных ставок. В соответствии со стратегией развития банка ВТБ доля розничного бизнеса в совокупном кредитном портфеле Банка продолжает расти, увеличившись в декабре до 31,4% по сравнению с 27,6% на начало года. Объем кредитов, предоставленных юридическим лицам, составил 9,2 трлн. рублей, увеличившись на 6,9% с начала года и на 0,9% за декабрь 2021 года. Сохраняется устойчивая динамика роста объемов кредитования клиентов среднего и малого бизнеса. C начала года прирост объемов кредитования составил практически 13,8% (рост на 0,2 трлн рублей), общий объем кредитов превысил сумму в 1,6 трлн. рублей. Несмотря на рост ключевой ставки ЦБ РФ в течение года, эффективное сотрудничество банка с клиентами, включая доступность, скорость, клиентоцентричность, меры поддержки среднего и малого предпринимательства, позволило наращивать кредитный портфель стабильными и устойчивыми темпами: если в 1- 42 м полугодии 2021 года прирост объемов кредитования составил 6,2%, то во 2-м полугодии прирост превысил 7%. Портфель ценных бумаг с начала года увеличился на 1,2 трлн. рублей, достигнув 3,3 трлн. рублей, что составляет рост на 55,5% по итогам года и на 7,3% в декабре. Рост портфеля обусловлен приобретением значительного пакета государственных бумаг и ипотечных облигаций. Средства клиентов по состоянию на 1 января 2022 года составили 16,5 трлн. рублей, увеличившись за 12 месяцев на 22,0% и на 0,3% в декабре 2021 года. Средства клиентов — юридических лиц составили 10,7 трлн. рублей, увеличились на 25,9% с начала года и снизившись на 1,9% в декабре 2021 года. Рост средств клиентов крупного бизнеса обеспечивался в том числе привлечением средств от клиентов нефтегазовой и атомной отрасли. При этом наблюдается опережающая динамика роста объемов привлеченных средств клиентов среднего и малого бизнеса (включая остатки на счетах эскроу), рост с начала года составил 13% (более 0,22 трлн. рублей), достигнув практически 2 трлн. рублей. Сопоставимая с кредитами динамика объемов привлеченных средств дополнительно подтверждает модель устойчивого самофондирования операций с клиентами данного сегмента бизнеса. Ввиду повышения ключевой ставки Банка России и последующего повышения ставок на рынке растет интерес клиентов к размещению срочных средств, что особенно проявилось во 2-м полугодии и особенно в 4м квартале 2021 года, в которых прирост срочных привлечений значительно превышал прирост ресурсов до востребования. Средства клиентов — физических лиц составили 5,8 трлн. рублей, увеличившись на 4,7% за декабрь и на 15,5% с начала года. Прирост розничного портфеля привлеченных средств (без учета эскроу) с начала года составил 10%, в т.ч. портфель cрочных депозитов вырос за 12 месяцев 2021 года на 17%. Рублевый ресурсный портфель вырос на 15%, в т.ч. портфель рублевых депозитов на 34%. 43 Структура клиентских привлечений остается стабильной: 64,7% составляют средства юридических лиц, 35,3% — средства физических лиц. Капитал и нормативы достаточности капитала банка ВТБ По состоянию на 1 января 2022 года общий регулятивный капитал Банка составил 1 802,1 млрд. рублей (1,8 трлн. рублей), уменьшившись на 1,1% за декабрь. С начала года общий капитал увеличился на 9,5% преимущественно за счет заработанной прибыли и привлечения средств за счет выпуска субординированных облигаций. За 12 месяцев в регулятивный капитал были включены выпущенные Банком субординированные облигации в рублевом эквиваленте на сумму 219,7 млрд. рублей, в т.ч. в декабре 2021 года— 47,9 млрд. рублей. В структуре общего капитала по состоянию на 1 января 2022 года основную часть составляет базовый капитал в размере 1 242,1 млрд. рублей и основной капитал в размере 1 612,2 млрд. рублей. Базовый капитал за декабрь уменьшился на 39,9 млрд. рублей или на 3,1%. Основной капитал за этот же период увеличился на 4,4 млрд. рублей или на 0,3%. Нормативы достаточности капитала Банка находятся на уровнях, превышающих регуляторные минимумы. По состоянию на 1 января 2022 года норматив Н1.0 (общий) составлял 11,06% (минимально допустимое значение — 8%), Н1.1 (базовый) — 7,60% (минимально допустимое значение — 4,5%), Н1.2 (основной) — 9,87% (минимально допустимое значение — 6%). Активы, взвешенные с учетом риска (RWA) (знаменатель норматива достаточности собственных средств (капитала), Н1.0), за 2021 год выросли на 11,7%, достигнув 16 299,6 млрд. рублей, при этом за декабрь 2021 года RWA увеличились на 0,6% в связи с увеличением объема требований по операциям с физическими и юридическими лицами. 44 Значение норматива достаточности капитала Н1.0 за 12 месяцев снизилось на 0,22 п.п. в основном за счет роста операций с юридическими и физическими лицами. Переход на новый расчет операционного риска согласно Положению Банка России № 744-П c отчетности по состоянию на 1 апреля 2021 года позволил Банку улучшить норматив достаточности капитала на 0,4 п.п. 3.2 Мероприятия по совершенствованию деятельности Банка ВТБ (ПАО) в области овердрафтного кредитования Несмотря на очевидные преимущества овердрафта, довольно жесткие условия по срокам оплаты могут обернуться большими проблемами. Проблемы овердрафта, возникающие в период кредитования: o задержка с перечислением заработной платы работодателями, а также в результате невозврата кредита (овердрафта) в срок, установленный договором. o отсутствие своевременного обращения получателя кредита на пересмотр лимита овердрафта в сторону понижения, что связано с ожидаемым снижением доходов, а в результате - невозможностью погасить всю сумму кредита (овердрафт). Отсутствие опыта концентрации денежных средств на счете в определенный срок договора на погашение долга по овердрафту (один раз в месяц); увеличение доли невозвратных платежей. Это происходит по следующим причинам: потеря кредитоспособности заемщика и ухудшение деловой репутации заемщика. Невыплата кредита заемщиком приводит к отмене ряда операций, запланированных банком, что негативно влияет на прибыль банка. Эта проблема может быть частично решена путем реструктуризации банковского займа заемщику с предоставлением отсрочки платежа; 45 ♦ рост просроченной задолженности. Одним из возможных способов урегулирования просроченной задолженности является проведение 50 банком инкассации: внедрение системы мониторинга и сбора просроченной задолженности; ♦ снижение требований к заемщикам при обращении за кредитом в форме овердрафта, что явилось причиной возникновения и огромного увеличения количества «плохих кредитов», которые, в свою очередь, несут ощутимую угрозу банкам; ♦ низкий уровень правовой, финансовой грамотности граждан; ♦ мошенничество при получении овердрафтного кредита. Заключается в том, что мошенники прибегают к услугам подставных лиц, либо используют их паспорта, с целью множественного получения кредита, который в свою очередь они не намерены возвращать. Эти проблемы овердрафта приводят к следующему: применение банком штрафных санкций, уменьшение лимита овердрафта или полное прекращение кредитования - ухудшение кредитной истории заемщика. Сегодня большинство аналитиков утверждают, что вопрос о том, должны ли простые заемщики прибегать к овердрафту, должен решаться отдельно и иметь индивидуальный подход. Если клиент уверен и готов взять на себя долговые обязательства, способен хорошо планировать свой бюджет, а также уверен в стабильности текущих источников дохода, эта услуга будет удобной и станет хорошим дополнением к финансовым возможностям. Конечно же, тем клиентам, у которых всего этого нет, следует быть осторожными и не залезать в лишние долги. Конечно, те клиенты, у которых нет всего этого, должны быть осторожны, чтобы не попасть в ненужные долги. Что касается банков, то можно с полной уверенностью заявить, что в ближайшее время отказа от такой услуги на российском рынке полностью не будет. Стабилизация экономической ситуации показала, что вопросы овердрафта требуют значительного уточнения и координации, задержка в 46 решении которых может привести к проблемной ситуации в банковской системе. Основные острые вопросы касаются в основном процентных ставок по кредитам и условий кредита. Улучшение кредитования в области овердрафта предполагает введение четкого регулирования вопроса о налогообложении процентов и в то же время требует устранения повышенной угрозы дефолтов по кредитам. Совершенствование овердрафтного кредитования также направлено на совершенствование кредитной политики банка и порядка анализа индивидуальных данных заемщика. Поэтому вопрос о роли кредитной истории в повышении доверия к заемщикам становится актуальным. Разработанный законопроект в этом направлении помогает повысить значимость и контроль кредитной истории заемщика как способа гарантирования погашения задолженности. Банки сегодня пытаются учесть этот фактор при рассмотрении заявки на получение банковского кредита. Совершенствование овердрафтного кредитования также направлено на использование банковских платежных (кредитных) карт в качестве более эффективного, удобного и универсального способа кредитования в общественной практике. Современные российские банки пытаются принять иностранный опыт и сформировать свой собственный подход к кредитным вопросам путем адаптации иностранной практики к российским условиям. Для совершенствования системы овердрафтного кредитования в Банке ВТБ (ПАО) мы предлагаем лекции и консультации для общественности. На этих лекциях сотрудники банка смогут рассказать о банковских продуктах, проконсультировать клиентов и ответить на все их вопросы. Это позволит привлечь много потенциальных клиентов. А также, это повысит финансовую грамотность населения и поможет сократить количество проблемных кредитов. В Банке ВТБ (ПАО) для совершенствования кредитования поставим задачи, которые представлены на рисунке 2. 47 Чтобы решить поставленные задачи, необходимо постоянно анализировать ситуацию на рынке. Совершенствование кредитной системы может быть связано с введением новой универсальной кредитной карты для постоянных клиентов форм. Предлагается новый уровень пластиковых карт, которые предоставляют возможность осуществлять максимального количества операций держателем карты. Рисунок 2 - Задачи Банка (ВТБ ПАО) в сфере совершенствования потребительского кредитования Задачи Банка ВТБ (ПАО) в сфере совершенствования кредитования: Увеличение части рынка по кредитованию населения и привлечению средств; Повышение качества обслуживания и работы с физическими и юридическими лицами; Повышение лояльности и удержание действующих клиентов банка; Дальнейшее региональное расширение, открытие новых объектов сети; Управление затратами. Управление рисками и проблемной задолженностью заемщиков банка; Разработка сети устройств самообслуживания. Увеличение части рынка по кредитованию населения и привлечению средств Повышение лояльности и удержание действующих клиентов банка Повышение качества обслуживания и работы с физическими и 48 юридическими лицами Дальнейшее региональное расширение, открытие новых объектов сети Управление затратами Управление рисками и проблемной задолженностью заемщиков Разработка сети устройств самообслуживания Предложено введение комбинированной (универсальной) карты, которая сочетает в себе преимущества дебетовой карты и возможности кредитных карт. А именно: клиент использует средства, размещенные на карте, и при их нехватке можно использовать кредит в пределах установленного лимита. Конечно, условия для выдачи таких карт должны быть жесткими, лучше открывать такие возможности для зарплатных карт. Предлагается внедрение корпоративной системы «Линк» - это электронная система внедряется в банке и на крупном предприятии. Эта система позволяет не приносить клиенту отчет о доходах, а сама компания автоматически каждый квартал составляет справки о доходах для своих сотрудников для представления в банк по запросу банка по электронной почте. Преимущества для банка: риски несостоятельности снижены; отчет о доходах предоставляется самим предприятием, что повышает доверие к сертификату. Недостатки: для заёмщика - официальная заработная плата может быть маленькой, нет возможности оставить в залог имущество; для банка - не все предприятия имеют финансовую возможность внедрить систему на предприятии. Для борьбы с проблемами в сфере потребительского кредитования можно предложить следующие меры– модернизация нормативно-правовой базы и принятие новых законов, с помощью которых банки смогут воспользоваться различными вариантами получения кредита не только у предпринимателей, но и у физических лиц; – повышение финансовой грамотности граждан; 49 – улучшение качества кредитного портфеля; – ужесточить надзор Центрального банка за работой коммерческих банков в сфере кредитования; – создание базы недобросовестных клиентов; – усилить внимание к индивидуальной платёжеспособности заёмщика; – помочь заёмщикам избежать принятия долговой нагрузки. Таким образом, предлагаемые меры позволят банку не только сохранить прежние темпы развития потребительского кредитования, но, несмотря на финансовую нестабильность в стране, расширить сектор потребительского кредитования. 50 Заключение Подводя итоги, отметим, что кредит по овердрафту самостоятельный вид банковского кредита, покрывающий — это дефицит платежных средств, который образуется в результате кратковременных совокупных потребностей заемщика в дополнительных оборотных средствах. Используется клиентом для покрытия временного разрыва в обороте денежных средств, увеличения оборотных средств на оплату услуг и товаров в связи с ростом бизнеса, финансирования непредвиденных расходов. Лимит овердрафта определяется исходя из потребностей клиента в совершении текущих платежей и устанавливается в зависимости от специфики его деятельности, стабильности и суммы денежных потоков на счета в Банке. Из-за особых рисков данный кредит выдается кредитоспособным, высоконадежным клиентам. Его потребителями являются преимущественно крупные предприятия, которые отвечают определенным требованиям банка. Среди этих требований - достаточно мощный денежный поток, кредитовая часть которого может гарантировать возврат ссуды. Отечественная практика кредитования по овердрафту существенно отличается от зарубежной. Кредит носит многоцелевой характер и создает ряд преимуществ, как для банка, так и для заемщика. Овердрафт имеет дебетовое сальдо по текущему счету или карт-счет, возникающее в течение банковского дня в результате проведения юридическим или физическим лицом операций по перечислению денежных средств в безналичном порядке, а также путем снятия наличных денежных средств на сумму, превышающую остаток денежных средств на его счете. Основные принципы овердрафтного кредитования включают в себя платность, срочность, возвратность и дифференцированность. Отличительная особенность овердрафтного кредитования – практически полная самостоятельность каждого банка в определении пакета документов, необходимого для предоставления овердрафта. Как правило, это заявление на установление овердрафта и справка о заработной плате за три 51 последние месяца (в случае, если потенциальный кредитополучатель только открывает карт-счет. Либо это выписка по карт-счету, если у потенциального кредитополучателя уже открыт карт-счет, на который осуществляются зачисления заработной платы либо других доходов в течение трех полный последних месяцев. Овердрафтное кредитование юридического лица осуществляется в рублях путем предоставления денежных средств для оплаты расчетных документов сверх суммы остатка на текущем (расчетном) счете (карт-счете, корреспондентском счете) в пределах установленного лимита овердрафта. Порядок кредитования по овердрафту может быть усовершенствован. При этом следует: · определить принципы кредитования по овердрафту; · при возникновении так называемых тяжелых овердрафтов рекомендовать клиентам оформлять целевые кредиты; · дифференцировать лимит кредитования по овердрафту в зависимости от совокупного среднемесячного кредитового оборота по расчетному/текущему счету заемщика, а также в зависимости от типа обеспечения; · сократить срок пользования данным видом кредита до 15 дней, предусмотрев индивидуальный период пользования кредитом; в дальнейшем перейти на систему кредитования предприятий на срок до востребования; · упорядочить систему кредитования по овердрафту, установить более детальные правила пользования данным видом кредита, разработать для этого специальные положения, рекомендуемые Банком России для всех российских коммерческих банков. Анализ кредитной деятельности банков показал, что способность банков выдавать овердрафты в кризисный период снижается. Овердрафт от Банка ВТБ (ПАО) — это очень полезная услуга, но только при ее правильном использовании и своевременном погашении задолженности. В противном случае банк применяет штрафные санкции и 52 начисляется пеня. Банк ВТБ (ПАО) предоставляет возможность улучшить условия овердрафта, то есть увеличить лимит заемных средств. Все, что должен делать пользователь услуги — это вовремя погашать займ. Банк на свое усмотрение увеличит лимит. Несмотря на очевидные преимущества овердрафта, довольно жесткие условия по срокам платежей могут обернуться большими проблемами, которые приводят к следующему: применение банком санкций, снижение лимита овердрафта или полное прекращение кредитованияухудшению кредитной истории заёмщика. 53 Список используемой литературы 1. Сайт Банка ПАО ВТБ (Электронный ресурс). – Режим доступа : https://www.vtb.ru/ 2. Годовая отчетность ПАО ВТБ (Электронный ресурс). – Режим доступа: https://www.vtb.ru/akcionery-i-investory/finansovaya- informaciya/raskrytie-finansovoj-otchetnosti-po-msfo/ 3. Федеральный закон от 02.12.1990 N 395-1 (ред. от 27.12.2018) "О банках и банковской деятельности" (с изм. и доп., вступ. в силу с 01.01.2019). 4. Материалы Ассоциации российских банков (Электронный ресурс). – Режим доступа: http//www.arb.ru 5. Материалы Банка России (Электронный ресурс). – Режим доступа:https://cbr.ru/ 6. Материалы ВТБ Банка (Электронный ресурс). – Режим доступа: https://www.vtb.ru/ 7. Д.А.Дубровина, Овердрафтное кредитование российских банков (Электронный ресурс). – Режим доступа: https://cyberleninka.ru/article/n/overdraft-v-praktike-rossiyskih-bankov/viewer 8. Алексеева, Д. Г. Банковский вклад и банковский счет. Расчеты : учебное пособие для среднего профессионального образования / Д. Г. Алексеева, С. В. Пыхтин, Р. З. Загиров ; ответственный редактор Д. Г. Алексеева, С. В. Пыхтин. – Москва : Издательство Юрайт, 2020. 9. Банковское право : учебник и практикум для вузов / Д. Г. Алексеева [и др.] ; под редакцией Д. Г. Алексеевой, С. В. Пыхтина. 10. Гамза, В. А. Основы банковского дела: безопасность банковской деятельности: учебник для среднего профессионального образования / В. А. Гамза, И. Б. Ткачук, И. М. Жилкин. – 5-е изд., перераб. и доп. – Москва: Издательство Юрайт, 2021 11. Wikipedia. Proteus проектирования [Электронный ресурс]: Система свободная автоматизированного энциклопедия – / 54 Wikipedia. - Электронные данные. Режим доступа: URL.: https://ru.wikipedia.org/wiki/Proteus_(система_автоматизированного_проектир ования) 12. Алкадарская, М.Ш. Совершенствование политики коммерческих банков по кредитованию физических лиц / М.Ш. Алкадарская // Экономика и управление: научно-практический журнал. — 2020 13. Воронцова, С.В. Обеспечение информационной безопасности в банковской сфере (Законность и правопорядок): монография / Воронцова С.В. — Москва:КноРус, 2020. 14. Васильев, И.И. Модели и технологии банковской деятельности: учебник / Васильев И.И., Лаврушин О.И., Ушанов А.Е. — Москва:КноРус, 2020 15. Бычков, В.П. Банковское дело. Практикум: учебное пособие / Бычков В.П., Кузнецова В.В., Ларина О.И. — Москва:КноРус, 2021 16. Рудакова, О.С. Банковские операции: практикум / Рудакова О.С., Мартыненко Н.Н., Соколинская Н.Э., Маркова О.М. — Москва:Русайнс, 2020 17. Лаврушин О.И. Банковские риски: учебник / под ред., Валенцева Н.И., под ред. — Москва:КноРус, 2020 18. Курныкина, О.В. Выполнение внутрибанковских операций и их учет: учебник / Курныкина О.В., Соколинская Н.Э., Зубкова С.В. — Москва:КноРус, 2021 19. Селищев, А. С. Деньги. Кредит. Банки / А.С. Селищев. - М.: Питер, 2020 20. Немчинов, В. К. Учет и операционная техника в банках / В.К. Немчинов, А.В. Рогозенков. - М.: Вузовский учебник, Инфра-М, 2020 21. Банковские риски. - М.: КноРус, 2020 22. Васильев В. П., Холоденко Ю. А. Экономика. Учебник и практикум. М.: Юрайт. 2020. 55 23. Теория Елисеев В. С., Веленто И. И. Теория экономического права. отраслей права, обеспечивающих экономические отношения. Учебное пособие. М.: Проспект. 2020. 24. Алексейчева Е. Ю., Магомедов М. Д., Костин И. Б. Экономика организации (предприятия). Учебник. — М.: Дашков и Ко. 2020. 25. Тертышник М. И. Экономика организации. Учебник и практикум. — М.: Юрайт. 2020. 26. Основы экономической теории: учебник для среднего профессионального образования / Е. Н. Лобачева [и др.] ; под редакцией Е. Н. Лобачевой. – 4-е изд., перераб, и доп. – Москва: Издательство Юрайт, 2021. 27. Абдукаримов, И. Т. Анализ финансового состояния и финансовых результатов предпринимательских структур: учеб. пособие / И.Т. Абдукаримов, М.В. Беспалов. – Москва : ИНФРА-М, 2022. 28. Камышанов, П. И. Финансовый и управленческий учет и анализ: учебник / П.И. Камышанов, А.П. Камышанов. – Москва : ИНФРА-М, 2021. 29. Панкова, С. В. Практикум по анализу бухгалтерской (финансовой) отчетности: учебное пособие / С.В. Панкова, Т.В. Андреева, Т.В. Романова. – Москва:РИОР: ИНФРА-М, 2021. 30. Пан, Т. Финансовые ресурсы предприятия / Т. Пан — Мир современной науки. 2019. 31. Научная электронная библиотека «КиберЛенинка» https://cyberleninka.ru/ 32. IE: Экономика. Институциональная экономика». Ресурс предоставляет выбор отечественных и переводных материалов учебнометодического характера по экономической теории http://www.ie.boom.ru/ 33. Зубакина, Ю.К. Исследование объема кредитования физически и юридических лиц в России / Ю.К. Зубакина // Студенческий. — 2020. 34. Николаева, Т. П. Деньги, кредит, банки: учебное пособие / Т. П. Николаева. – 2-е изд., стер. – Москва: ФЛИНТА, 2020. 35. Информационный портал "Банкир.Ру" http://www.bankir.ru 56 36. Информационный портал "Банки.Ру" http://www.banki.ru 57 Приложение А 58 Приложение Б ДОГОВОР КРЕДИТОВАНИЯВ ФОРМЕ ОВЕРДРАФТА №___ г. Йошкар-Ола «__»________ 2022г. Публичное акционерное общество «Банк ВТБ», именуемый в дальнейшем «КРЕДИТОР», в лице Председателя правления________________________, действующего на основании Устава с одной стороны, и _________________________________________________________, именуемое в дальнейшем«ЗАЕМЩИК», в лице _______________________________________, действующегона основании Устава, с другой стороны, заключили настоящий договор. I.ПРЕДМЕТ ДОГОВОРА 1.1. В соответствии с условиями настоящего Договора КРЕДИТОР обязуется предоставить ЗАЕМЩИКУ кредит в форме овердрафта, путем предоставления денежных средств для оплаты расчетных документов (платежных поручений, акцептованных Заемщиком платежных требований, денежных чеков на получение наличных денежных средств) при недостаточности или отсутствии денежных средств на Расчетном счете ЗАЕМЩИКА,а ЗАЕМЩИК обязуется возвратить КРЕДИТОРУ полученный кредит и уплатить проценты за пользование им и другие платежи в размере, в сроки и на условиях настоящего Договора. II. УСЛОВИЯ ПРЕДОСТАВЛЕНИЯ КРЕДИТА 2.1. Максимальный размер единовременной задолженности по предоставленным кредитам (далее Лимит овердрафта) устанавливается в размере _____________________________ рублей. Лимит овердрафта может быть скорректирован в соответствии с условиями, предусмотренными в п. 4.1.12. Договора. 2.2. Кредиты в течение срока действия настоящего Договора могут быть предоставлены ЗАЕМЩИКУ неоднократно в пределах величины Лимита овердрафта. 2.3. КРЕДИТОР открывает ЗАЕМЩИКУ Лимит овердрафта на срок с «__» _____ ____г. по «__» _____ ____г. по ставке __(_______) процентов годовых. 2.4. Гашение задолженности по предоставленным в соответствии с настоящим Договором кредитам, происходит по мере поступления денежных средств на расчетный счет ЗАЕМЩИКА, дата окончательного погашения задолженности по– «__» _____ ____г. 2.5. Кредиты в форме овердрафта предоставляются ЗАЕМЩИКУ для финансирования текущей хозяйственной деятельности ЗАЕМЩИКА. Использование ЗАЕМЩИКОМ кредита на следующие цели не допускается: погашение ЗАЕМЩИКОМ обязательств других заемщиков перед КРЕДИТОРОМ; погашение ЗАЕМЩИКОМ своих обязательств по настоящему Договору и другим кредитным договорам/договорам об открытии кредитных линий и/или договорам поручительства, заключенным с КРЕДИТОРОМ; погашение ЗАЕМЩИКОМ задолженности по кредитам и займам перед третьими лицами; предоставление ЗАЕМЩИКОМ займов третьим лицам; приобретение и погашение ЗАЕМЩИКОМ векселей; приобретение и погашение эмиссионных ценных бумаг; приобретение у КРЕДИТОРА имущества, полученного КРЕДИТОРОМ в результате прекращения обязательств ЗАЕМЩИКА по ранее предоставленным кредитам в качестве отступного; осуществление вложений в уставные капиталы третьих юридических лиц (в том числе покупка акций на вторичном рынке); оплату лизинговых платежей; на иные цели. 2.6. КРЕДИТОР предоставляет ЗАЕМЩИКУ кредит на условиях платности, срочности, возвратности и целевого использования. 2.7. Предоставление кредита производится после: надлежащего оформления указанного в п. 5.1. Договора обеспечения по кредиту и сдачу договоров залога на регистрацию в Федеральную службу государственной регистрации, кадастра и картографии ; 59 заключения Соглашения в соответствии с п.п. 4.1.6. о праве КРЕДИТОРА на списание средств без распоряжения плательщика в погашение текущей и/или просроченной задолженности. 2.8. Предоставление кредитов осуществляется КРЕДИТОРОМ в пределах Лимита овердрафта, установленного пунктом 2.1. Договора, в безналичном порядке путем зачисления денежных средств на расчетный счет ЗАЕМЩИКА №_______________________, открытый у КРЕДИТОРА (Расчетный счет), в сумме недостающей для оплаты расчетных документов, которая определяется как разница между общей суммой расчетных документов, принятых КРЕДИТОРОМ к оплате в течение операционного дня, и суммой денежных средств, находящихся на Расчетном счете ЗАЕМЩИКА на начало операционного дня и поступивших на Расчетный счет в течение операционного дня. Предоставление кредитов производится при отсутствии просроченной задолженности по возврату кредитов и/или уплате процентов и/или других платежей по Договору, а также других просроченных обязательств ЗАЕМЩИКА перед КРЕДИТОРОМ по договорам о предоставлении кредита (в т.ч. кредитным договорам, договорам об открытии кредитных линий) и/или договорам поручительства и/или договорам о предоставлении банковских гарантий/контргарантий/поручительств. 2.9. Погашение неустоек, предусмотренных настоящим Договором, осуществляется КРЕДИТОРОМ без распоряжения плательщика путем списания имеющихся и поступивших в течение операционного дня средств на Расчетный счет ЗАЕМЩИКА. 2.10. Проценты за пользование кредитом начисляются на сумму фактической ссудной задолженности по кредиту, начиная с даты следующей за датой выдачи кредита (включительно), и по дату полного погашения кредита (включительно). 2.11. Процентный период, в течение которого на сумму кредита начисляются проценты за пользованием кредитом, кроме первого и последнего, устанавливается календарный месяц с первого по последнее число (обе даты включительно). Первый процентный период начинается в дату, следующую за датой образования задолженности по кредиту, и заканчивается в последний календарный день месяца, в котором осуществлена первая выдача кредита. Последний процентный период начинается с даты, следующей за датой окончания предыдущего процентного периода, и заканчивается в дату полного погашения кредита (включительно). 2.12. Уплата процентов за пользование кредитом осуществляется в следующем порядке: Первый процентный период – в последний рабочий день первого месяца пользования кредитом; Последующие процентные периоды – ежемесячно, не позднее последнего рабочего дня месяца, следующего за процентным периодом; Последний процентный период – в дату окончательного погашения кредита. 2.13. В случае несвоевременного исполнения ЗАЕМЩИКОМ своих обязательств по погашению кредита и/или уплате процентов, ЗАЕМЩИК уплачивает КРЕДИТОРУ неустойку в размер 40(сорок) процентов годовых, начисляемую на сумму просроченного платежа за каждый день просрочки в период с даты возникновения просроченной задолженности (не включая эту дату) по дату полного погашения просроченной задолженности (включительно). 2.14. В случае несвоевременного погашения кредита (просрочки) на сумму непогашенного в срок кредита проценты не начисляются, начиная с даты, следующей за датой окончательного погашения задолженности по кредитам, установленной в п. 2.4. Договора (включительно). 2.15. В случае установления КРЕДИТОРОМ периода времени, в течение которого неустойка не начисляется, в соответствии с п. 4.1.2. Договора, на сумму непогашенного в срок кредита (просрочки) в данный период начисляются проценты за пользование кредитом по ставке, установленной в п. 2.3. Договора. 2.16. При финансировании ЗАЕМЩИКОМ за счет средств кредита расходов в валюте, отличной от валюты кредита, конверсионные операции со средствами кредита проводятся у КРЕДИТОРА по курсу и на условиях КРЕДИТОРА. III. УСЛОВИЯ РАСЧЕТОВ И ПЛАТЕЖЕЙ 3.1. Все расчеты по Договору осуществляются ЗАЕМЩИКОМ в валюте Российской Федерации в безналичном порядке по правилам, формам и стандартам, установленным Центральным банком Российской Федерации. 3.2. Датой (днем) предоставления кредита является дата (день) зачисления сумм кредита на Расчетный счет ЗАЕМЩИКА, указанный в п. 2.8. Договора. Датой исполнения обязательств по уплате платежей по Договору является дата списания средств со счетов ЗАЕМЩИКА или третьих лиц у КРЕДИТОРА в погашение обязательств по Договору или дата поступления средств в погашение обязательств по Договору на корреспондентский счет КРЕДИТОРА в случае, если погашение осуществляется со счетов, открытых в других банках. 60 3.3. При исчислении процентов в расчет принимается размер процентной ставки (процентов годовых) и фактическое количество календарных дней в процентном периоде, а в году – действительное число календарных дней (365 или 366 соответственно). 3.4. Денежные требования КРЕДИТОРА по Договору, вне зависимости от назначения платежа, указанного в платежном документе, удовлетворяются в следующей очередности: 1) возмещение судебных и иных расходов КРЕДИТОРА по взысканию задолженности; 2) уплата неустойки за неисполнение обязательств по Договору в установленный срок (за исключение неустойки в соответствии с п.п. 6.7., 6.8 Договора); 3) уплата просроченных процентов; 4) уплата срочных процентов; 5) погашение просроченной задолженности по кредиту; 6) погашение срочной задолженности по кредиту. КРЕДИТОР вправе в одностороннем порядке установить иную очередность удовлетворения своих требований к ЗАЕМЩИКУ с последующим уведомлением ЗАЕМЩИКА в письменной форме в течение 3 (трех) рабочих дней с даты соответствующего изменения. 3.5. Денежные обязательства, вытекающие из настоящего Договора, могут быть исполнены третьими лицами. 3.6. В случае уплаты платежей по Договору в валюте, отличной от валюты платежа, установленной Договором, КРЕДИТОР имеет право самостоятельно осуществить конверсию полученных средств в валюту платежа по курсу и на условиях КРЕДИТОРА, с их дальнейшим направлением на погашение задолженности по Договору. IV. ПРАВА И ОБЯЗАННОСТИ СТОРОН: 4.1. Права КРЕДИТОРА: 4.1.1. КРЕДИТОР имеет право в одностороннем порядке без оформления дополнительного соглашения изменять размер процентной ставки по Договору в сторону увеличения либо уменьшения, в том числе, но не исключительно в связи с принятием Банком России решений по повышению либо уменьшению учетной ставки, изменением законодательства или условий финансового рынка, влияющих на деятельность КРЕДИТОРА. КРЕДИТОР письменно уведомляет ЗАЕМЩИКА о предстоящем изменении процентной ставки по Договору. Изменение вступает в силу через 30 (тридцать) календарных дней с даты отправления уведомления КРЕДИТОРОМ, если в уведомлении не указана более поздняя дата вступления изменения в силу. Неполучение ЗАЕМЩИКОМ уведомления об изменении процентной ставки, направленного КРЕДИТОРОМ с соблюдением порядка, установленного п. 6.2. Договора, не может служить основанием для предъявления КРЕДИТОРУ претензий. 4.1.2. КРЕДИТОР имеет право в одностороннем порядке без оформлениядополнительного соглашения изменять размер неустойки и/или устанавливать период времени, в течение которого неустойка не начисляется. КРЕДИТОР письменно уведомляет ЗАЕМЩИКА о предстоящем изменении неустойки и/или установлении периода времени в течение, которого неустойка не начисляется. Изменение размера неустойки и/или установление периода времени, в течение которого неустойка не начисляется, вступает в силу с даты, указанной в соответствующем уведомлении КРЕДИТОРА. Неполучение ЗАЕМЩИКОМ уведомления об изменении размера неустойки, направленного КРЕДИТОРОМ с соблюдением порядка, установленного п. 6.2. Договора, не может служить основанием для предъявления КРЕДИТОРУ претензий. 4.1.3. КРЕДИТОР имеет право требовать от ЗАЕМЩИКА сведения и документы, подтверждающие целевое использование кредита, обеспеченность возврата кредита, платежеспособность ЗАЕМЩИКА, его экономическое и финансово-хозяйственное положение (в том числе с выездом на место), состояние бухгалтерского учета, и другие сведения и документы, связанные с выполнением условий Договора. 4.1.4. КРЕДИТОР имеет право в удобной для него форме осуществлять проверки достоверности предоставляемых ЗАЕМЩИКОМ отчетных и плановых показателей его финансово-хозяйственной деятельности. 4.1.5. КРЕДИТОР имеет право контролировать выполнение ЗАЕМЩИКОМ принятых на ЗАЕМЩИКА обязательств по залогу имущества в течение всего срока действия Договора. Количество проверок, сроки их проведения, перечень запрашиваемых документов определяются КРЕДИТОРОМ и с ЗАЕМЩИКОМ не согласовываются. 4.1.6. КРЕДИТОР имеет право в соответствии с условиями Соглашения №1 от «10» ноября 2015г. о праве Кредитора на списание средств без распоряжения плательщика, заключенного между Кредитором и Заемщиком, без распоряжения Заемщика производить списание средств со счетов Заемщика у Кредитора в валюте обязательства с целью погашения текущей задолженности по Договору в дату(ы) наступления срока 61 выполнения обязательств и в течение периода, предоставленного ЗАЕМЩИКУ для уплаты процентов в соответствии с буллитом 2 п. 2.11. Договора. КРЕДИТОР имеет право в случае возникновения просроченной задолженности по кредиту и другим платежам, предусмотренным Договором, в пределах сумм просроченных платежей и неустойки, по мере поступления средств списывать их со счетов Заемщика у Кредитора в валюте обязательства без распоряжения Заемщика в счет погашения просроченных платежей и неустоек. КРЕДИТОР не обязан письменно информировать ЗАЕМЩИКА о факте списания средств без распоряжения Заемщика с его счетов ЗАЕМЩИКА, произведенного в соответствии с п. 4.1.6. Договора. 4.1.7. КРЕДИТОР имеет право при недостаточности средств на расчетном счете ЗАЕМЩИКА у КРЕДИТОРА, для погашения текущей и/или просроченной задолженности по Договору произвести продажу иностранной валюты с текущего валютного счета ЗАЕМЩИКА у КРЕДИТОРА или производить продажу по мере поступления средств в случае их недостаточности на указанных счетах ЗАЕМЩИКА для погашения просроченной задолженности по Договору, по курсу и на условиях, установленных Соглашением о списании средств без распоряжения плательщика, заключенным между КРЕДИТОРОМ и ЗАЕМЩИКОМ, с зачислением выручки от продажи иностранной валюты на расчетный счет ЗАЕМЩИКА у КРЕДИТОРА. КРЕДИТОР не обязан письменно информировать ЗАЕМЩИКА о факте продажи иностранной валюты со счетов ЗАЕМЩИКА, произведенной в соответствии с п. 4.1.7. Договора. 4.1.8. КРЕДИТОР имеет право приостановить операции кредитования Расчетного счета ЗАЕМЩИКА, и/или потребовать от ЗАЕМЩИКА досрочно частично погасить задолженность по Договору, и/или потребовать от ЗАЕМЩИКА досрочно погасить всю задолженность по Договору и уплатить проценты, и иные платежи, предусмотренные условиями Договора, а также неустойки, начисленные на дату погашения, при этом КРЕДИТОР имеет право предъявить аналогичные требования поручителям, а также обратить взыскание на заложенное имущество, в случаях: (1) неисполнения или ненадлежащего исполнения ЗАЕМЩИКОМ его платежных обязательств по Договору, а также по договорам о предоставлении кредита (в т.ч. кредитным договорам, договорам об открытии кредитных линий) и/или договорам поручительства и/или договорам о предоставлении банковских гарантий/контргарантий, которые заключены и могут быть заключены в течение срока действия Договора между ЗАЕМЩИКОМ и КРЕДИТОРОМ; (2) обесценения обеспечения; угрозы утраты обеспечения или утраты обеспечения по обстоятельствам, за которые КРЕДИТОР не отвечает; (3) использования кредита не по целевому назначению или возврата ЗАЕМЩИКУ денежных средств, перечисленных ЗАЕМЩИКОМ за счет кредита в соответствии с целевым назначением кредита; (4) если ЗАЕМЩИКУ и/или поручителю и/или залогодателю предъявлен иск об уплате денежной суммы или об истребовании имущества, размер которого ставит под угрозу выполнение обязательств по Договору и/или по договору поручительства и/или по договору залога; (5) в случае принятия решений о ликвидации, реорганизации или уменьшении уставного капитала ЗАЕМЩИКА, а также, если существует риск ликвидации ЗАЕМЩИКА в соответствии с законодательством Российской Федерации (6) в случае смерти Поручителя; (7) в случае смерти Залогодателя; (8) инициации процедуры банкротства ЗАЕМЩИКА; (9) если со стороны ЗАЕМЩИКА и/или третьих лиц будут предприняты действия, направленные на прекращение или уменьшение обеспечения, признание сделок, обеспечивающих исполнение ЗАЕМЩИКОМ обязательств по настоящему Договору недействительными или незаключенными, а также в случае предъявления к предмету залога в судебном порядке требований третьих лиц, включая принятия ими мер по обеспечению таких требований; (10) подачи ЗАЕМЩИКОМ заявления о расторжении договора Расчетного счета и/или договора расчетного счета в иностранной валюте, на основании которых ЗАЕМЩИКУ были открыты Расчетный счет и расчетный счет в иностранной валюте; (11) если информация, предоставленная ЗАЕМЩИКОМ КРЕДИТОРУ в соответствии с настоящим договором, является недостоверной и/или заведомо ложной; (12) в случае ухудшения финансового состояния ЗАЕМЩИКА и/или поручителя и/или залогодателя, что, по оценке КРЕДИТОРА, ставит под угрозу своевременное выполнение обязательств по Договору и/или договору поручительства и/или договору залога; (13) в случае выхода (или уменьшения доли) какого-либо из участников ЗАЕМЩИКА из общества, за исключением случаев продажи участниками своей доли третьим лицам илидругим участникам; (14) в случае неисполнения/не обеспечения исполнения ЗАЕМЩИКОМ обязательств, указанных в п.п. 4.4.4, и/или 4.4.5, и/или 4.4.7, и/или 4.4.8, и/или 4.4.9, и/или 4.4.10, и/или 4.4.11, и/или 5.; (15) в иных случаях, предусмотренных законодательством Российской Федерации. Указанные выше нарушения условий Договора и изменения обстоятельств являются существенными для КРЕДИТОРА. 62 4.1.9. При наступлении любого (любых) из обстоятельств, предусмотренных п. 4.1.8. Договора КРЕДИТОР имеет право направить ЗАЕМЩИКУ в порядке, предусмотренном п. 6.2. Договора, письменное уведомление о своих требованиях или о приостановлении операций кредитования Расчетного счета ЗАЕМЩИКА. Уведомление направляется по месту нахождения ЗАЕМЩИКА. 4.1.10. КРЕДИТОР вправе в одностороннем порядке отказаться от обязанности выдать кредит(ы) полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что сумма долга не будет возвращена ЗАЕМЩИКОМ в установленные Договором сроки (в том числе в случаях, указанных в п. 4.1.8. Договора). 4.1.11. КРЕДИТОР имеет безусловное право по своему усмотрению, с последующим письменным уведомлением ЗАЕМЩИКА, в одностороннем порядке уменьшить размер Лимита овердрафта, установленного в п. 2.1. Договора, и требовать от ЗАЕМЩИКА частичного погашения задолженности до вновь установленной величины Лимита овердрафта при неисполнении ЗАЕМЩИКОМ обязанности по поддержанию Чистых кредитовых оборотов по счетам у КРЕДИТОРА в размере, указанном в п. 4.4.10. Договора. 4.1.12. КРЕДИТОР имеет право в одностороннем порядке восстановить Лимит овердрафта до величины, установленной в п. 2.1. Договора, и/или возобновить операции кредитования Расчетного счета ЗАЕМЩИКА, письменно уведомив ЗАЕМЩИКА не позднее следующего рабочего дня с даты принятия КРЕДИТОРОМ такого решения. 4.1.13. Неосуществление (полное или частичное) и/или задержка КРЕДИТОРОМ осуществления прав, установленных настоящей статьей, не является отказом КРЕДИТОРА от осуществления КРЕДИТОРОМ таких прав в дальнейшем, и единичное и/или частичное осуществление КРЕДИТОРОМ таких прав не является основанием для прекращения осуществления КРЕДИТОРОМ таких прав в дальнейшем. 4.1.14. КРЕДИТОР вправе по ходатайству ЗАЕМЩИКА, предоставленному не позднее чем за 10 (десять) календарных дней до наступления срока погашения кредита, пролонгировать срок возврата кредита. 4.2. Обязанности КРЕДИТОРА: 4.2.1. При выполнении ЗАЕМЩИКОМ условий п.2.7. Договора, КРЕДИТОР обязан производить перечисление денежных средств на Расчетный счет ЗАЕМЩИКА, в порядке, установленном в п. 2.8. Договора, на основании правильно оформленных платежных документов ЗАЕМЩИКА. 4.2.2. КРЕДИТОР обязан рассматривать обращения ЗАЕМЩИКА по вопросам, связанным с настоящим договором. 4.3. Права ЗАЕМЩИКА: 4.3.1. ЗАЕМЩИК вправе производить полное или частичное погашение кредита ранее установленной в п. 2.4. Договора даты погашения кредита. 4.3.2. При намерении погасить кредит (полностью или частично) ранее установленной п. 2.4. Договора даты погашения кредита, ЗАЕМЩИК не менее чем за 2 (два) рабочих дня до планируемой даты погашения (включительно, при этом дата поступления уведомления КРЕДИТОРУ в расчет количества дней не включается), направляет КРЕДИТОРУ в порядке, предусмотренном п. 6.2. Договора, письменное уведомление о досрочном погашении кредита (части кредита). Досрочное погашение кредита производится КРЕДИТОРОМ в течение 2 (двух) рабочих дней с даты предоставления ЗАЕМЩИКОМ уведомления (не включая дату поступления уведомления). Плата за досрочное погашение кредита (части кредита) не взимается. 4.3.3. ЗАЕМЩИК вправе при увеличении КРЕДИТОРОМ процентной ставки в соответствии с п. 4.1.1. Договора погасить всю сумму кредита с уплатой процентов за пользование кредитом, неустойки и других платежей по Договору на прежних условиях до даты вступления в действие новой процентной ставки (не включая эту дату). 4.4. Обязанности ЗАЕМЩИКА: 4.4.1. ЗАЕМЩИК обязан использовать полученный кредит строго по целевому назначению в соответствии с п. 2.5. Договора. 4.4.2. ЗАЕМЩИК обязан погасить (возвратить) кредит в полной сумме в установленные Договором сроки, в том числе досрочно при направлении КРЕДИТОРОМ соответствующего письменного уведомления в случае возникновения обстоятельств, изложенных в п. 4.1.8. Договора, в суммах и сроках, установленных в уведомлении. 4.4.3. ЗАЕМЩИК обязан своевременно и полностью оплатить КРЕДИТОРУ проценты за пользование кредитом, неустойки по настоящему Договору, документально подтвержденные расходы КРЕДИТОРА, понесенные им в связи с исполнением настоящего Договора (судебные издержки, пошлины). 4.4.4. ЗАЕМЩИК обязан обеспечить возможность осуществления КРЕДИТОРОМ контроля за текущим финансовым состоянием ЗАЕМЩИКА, а также за целевым использованием кредита путем 63 предоставления информации, предусмотренной настоящим Договором, в том числе указанной в п. 4.4.5. Договора, и путем предоставления документов по запросу КРЕДИТОРА. ЗАЕМЩИК обязан представить запрашиваемые документы по первому требованию КРЕДИТОРА. 4.4.5. ЗАЕМЩИК обязан ежеквартально не позднее 10 (десяти) рабочих дней после истечения сроков, установленных Законодательством для сдачи в уполномоченные государственные органы соответствующих форм отчетности, предоставить КРЕДИТОРУ: - бухгалтерский отчет в полном объеме по формам, установленным Минфином России, с приложением пояснительной записки (к годовой отчетности) и аудиторского заключения (или его итоговой части) (при обязательном по законодательству Российской Федерации аудите бухгалтерской отчетности); - расшифровки кредиторской и дебиторской задолженности с указанием наименований кредиторов, должников, суммы задолженности и дат возникновения задолженности, с указанием статуса данной задолженности (просроченная/текущая); - расшифровки краткосрочных и долгосрочных финансовых вложений; - расшифровки задолженности по долгосрочным и краткосрочным кредитам и займам (включая вексельные и облигационные) с указанием кредиторов, суммы задолженности, срока кредитования, процентной ставки (доходности купона), графика погашения и уплаты процентов; - расшифровки полученных обеспечений (с указанием от кого и в пользу кого получено) и выданных обеспечений (с указанием за кого и в пользу кого выдано, сроков исполнения обязательств); - справку о наличии (с указание суммы)/отсутствия у ЗАЕМЩИКА картотеки №2 (расчетных документов, не оплаченных в срок), наличии/отсутствия ограничений операций по всем открытым расчетным (текущим) счетам; - справку (либо выписки с банков) об оборотах и остатках на расчетных и текущих валютных счетах; - справку о наличии (с указанием суммы)/отсутствии просроченной задолженности перед бюджетом всех уровней и внебюджетными фондами с приложением копий платежных документов, подтверждающих оплату ЗАЕМЩИКОМ обязательных платежей в бюджеты всех уровней и внебюджетные фонды; - справку о наличии (с указание суммы)/отсутствии просроченной задолженности перед работниками по заработной плате; - справка, заверенная уполномоченным лицом ЗАЕМЩИКА, о наличии (с указанием суммы)/отсутствии «скрытых потерь» (в т.ч. просроченной дебиторской задолженности), под которые не сформированы резервы; - копии изменений и дополнений к учредительным документам (зарегистрированные в установленном законодательством порядке) и копию свидетельства о внесении записи в ЕГРЮЛ о государственной регистрации изменений в учредительные документы, удостоверенные нотариально или регистрирующим органом, если в течение истекшего календарного квартала внесены изменения в учредительные документы; - информацию о произошедших в течение истекшего календарного квартала изменениях в составе органов управления (Совета Директоров / Генерального директора); - информацию о произошедших в течение истекшего календарного квартала изменениях в составе акционеров (участников), владеющих 20,0 и более процентами акций (долей в уставном капитале). Кроме того, ЗАЕМЩИК обязан по требованию КРЕДИТОРА предоставлять другие отчетнофинансовые документы в течение 10 (Десяти) рабочих дней с даты получения указанного требования. Предоставляемые копии документов бухгалтерской отчетности должны быть заверены в установленном порядке (с круглой печатью, подписью руководителя, или лицом, уполномоченным заверять указанные документы на основании представленных доверенностей) и иметь отметку об их получении налоговым органом по месту государственной регистрации Заемщика или документ, подтверждающий получение налоговым органом отчетности по электронным каналам связи или по почте. Дата (день) представления ЗАЕМЩИКОМ документов бухгалтерской отчетности и иных документов, предусмотренных Договором, определяется по дате фактического получения вышеуказанных документов КРЕДИТОРОМ. 4.4.7. ЗАЕМЩИК обязан уведомить КРЕДИТОРА о его предстоящей ликвидации, реорганизации или уменьшении уставного капитала в течение 3 (Трех) рабочих дней с даты принятия уполномоченным органом управления соответствующего решения или подачи в арбитражный суд заинтересованным лицом заявления о признании ЗАЕМЩИКА (залогодателя/поручителя) несостоятельным (банкротом). 4.4.8. ЗАЕМЩИК обязан уведомить КРЕДИТОРА, если произойдут иные обстоятельства, очевидно свидетельствующие о невозможности ЗАЕМЩИКА исполнять свои обязательства по Договору ввиду существенного ухудшения финансового положения. 4.4.9. ЗАЕМЩИК обязан в течение 15 (Пятнадцати) рабочих дней с даты получения соответствующего извещения КРЕДИТОРА предоставить по согласованию с КРЕДИТОРОМ дополнительное обеспечение либо погасить необеспеченную сумму кредита в случае, если в период действия Договора залоговая стоимость предмета(ов) залога, указанного(ых) в п. 5.1. Договора стала меньше суммы основного долга ЗАЕМЩИКА по Договору. 64 4.4.10. ЗАЕМЩИК обязан в случае расторжения Договора банковского счета погасить задолженность по кредиту, предоставленному в рамках настоящего Договора и уплатить проценты за пользование им и неустойку (при наличии) не позднее даты закрытия Расчетного счета. 4.4.11. ЗАЕМЩИК обязан надлежащим образом соблюдать все прочие условия настоящего Договора. V. ОБЕСПЕЧЕНИЕ ОБЯЗАТЕЛЬСТВ ЗАЕМЩИКА 5.1. Обеспечением исполнения обязательств ЗАЕМЩИКА по настоящему Договору является: 1. ______________________________________ VI. ПРОЧИЕ УСЛОВИЯ 6.1. КРЕДИТОР вправе полностью или частично переуступить свои права и обязательства по Договору, а также по сделкам, связанным с обеспечением возврата кредита, другому лицу без согласия ЗАЕМЩИКА. ЗАЕМЩИК не вправе полностью или частично переуступать свои права и обязательства по Договору другому лицу без согласия КРЕДИТОРА. 6.2. Любое уведомление или иное сообщение, направляемое сторонами друг другу по Договору, должно быть совершено в письменной форме. Такое уведомление или сообщение считается направленным надлежащим образом, если оно доставлено адресату посыльным, заказным письмом (заказным письмом с уведомлением о вручении), телексом или телефаксом по адресу, указанному в Договоре (или в соответствии с п.6.5 Договора), и за подписью уполномоченного лица. 6.3. Все споры, вытекающие из Договора, подлежат рассмотрению в Арбитражном суде Республики Дагестан. 6.4. Изменения и дополнения к Договору, кроме случаев, предусмотренных пунктами 4.1.1., 4.1.2, и закрытия КРЕДИТОРОМ свободного остатка лимита кредитной линии в одностороннем порядке в соответствии с п.п. 4.1.8. Договора, действительны, если они совершены в письменной форме и подписаны уполномоченными на то лицами. 6.5. В случае изменения одной из сторон своего местонахождения или почтового адреса она обязана информировать об этом другую сторону в срок не позднее 1 (Одного) рабочего дня с даты указанных изменений. В случае изменения у одной из сторон банковских реквизитов, она обязана информировать об этом другую сторону до вступления изменений в силу. 6.6. ЗАЕМЩИК обязан уведомить КРЕДИТОРА об изменениях полномочий должностных лиц, уполномоченных на заключение сделок от имени ЗАЕМЩИКА, оттиска печати и иных сведений, необходимых КРЕДИТОРУ для надлежащего выполнения им обязательств по Договору, не позднее дня вступления изменений в силу с предоставлением в течение 3 (Трех) рабочих дней копий подтверждающих документов. В случае неисполнения или несвоевременного исполнения указанного условия: а) КРЕДИТОР не несет ответственности за последствия исполнения платежных поручений ЗАЕМЩИКА на перечисление средств кредита со ссудного счета на расчетный счет, подписанных неуполномоченными лицами; б) ЗАЕМЩИК уплачивает неустойку в размере ______ (одна тысяча) рублей. Неустойка подлежит уплате в течение 5 (пять) рабочих дней с момента получения от КРЕДИТОРА соответствующего извещения об уплате неустойки (включая дату получения). 6.7. ЗАЕМЩИК обязуется не разглашать в любой форме (в том числе, но не исключительно: в форме интервью, публикаций, рекламных акций) информацию, касающуюся условий Договора без письменного согласия КРЕДИТОРА. Данное условие не распространяется на обязательное предоставление информации в случаях, определенных законодательством Российской Федерации, а также в случае необходимости предоставления такой информации ЗАЕМЩИКОМ в рамках существующих или вновь принятых на себя обязательств по раскрытию информации перед другими кредиторами, рейтинговыми агентствами, финансовыми институтами В случае неисполнения данного условия Договора ЗАЕМЩИК уплачивает неустойку в размере _________ рублей. Неустойка подлежит уплате в течение 5 (пяти) рабочих дней с даты получения от КРЕДИТОРА соответствующего извещения об уплате неустойки (включая дату получения). 6.8. В случае непредставления, несвоевременного представления ЗАЕМЩИКОМ документов, указанных в п. 4.4.7 Договора и/или иных документов по запросу КРЕДИТОРА, КРЕДИТОР вправе 65 потребовать, а ЗАЕМЩИК обязуется уплатить неустойку в размере 0,5 (ноль целых пять десятых) процентов от размера кредита, указанного в п. 1.1. Договора. Неустойка подлежит уплате в течение 5 (пяти) рабочих дней с даты получения от КРЕДИТОРА соответствующего извещения об уплате неустойки (включая дату получения). 6.9. Договор составлен в двух экземплярах, из которых один передается ЗАЕМЩИКУ, один КРЕДИТОРУ. VII. ДОПОЛНИТЕЛЬНЫЕ УСЛОВИЯ 7.1. КРЕДИТОР вправе предоставлять в бюро кредитных историй (зарегистрированных в соответствии с законодательством Российской Федерации) информацию о ЗАЕМЩИКЕ, предусмотренную статьей 4 Федерального закона «О кредитных историях» № 218-ФЗ от 30.12.2004г. 7.2. ЗАЕМЩИК заявляет, что: 7.2.1. Является юридическим лицом, созданным в установленном порядке и осуществляющим свою деятельность в соответствии с законодательством Российской Федерации, имеет права и полномочия на владение своим имуществом, активами и доходами для осуществления своей деятельности в ее нынешнем виде; 7.2.2. Имеет право заключить настоящий Договор, осуществить заимствование денежных средств, а также исполнять иные обязательства, предусмотренные настоящим Договором; 7.2.3. Настоящий Договор является законным, действительным и обязательным для исполнения ЗАЕМЩИКОМ, а также может быть принудительно исполнен в отношении Заемщика в соответствии с условиями настоящего Договора и положениями законодательства Российской Федерации; 7.2.4. ЗАЕМЩИК предупрежден об уголовной ответственности за незаконное получение кредита путем представления заведомо ложных сведений о хозяйственном положении либо финансовом состоянии, предусмотренной статьей 176 Уголовного кодекса Российской Федерации, а также за уклонение от погашения кредиторской задолженности, предусмотренной статьей 177 Уголовного кодекса Российской Федерации. VIII. СРОК ДЕЙСТВИЯ ДОГОВОРА 8.1. Договор вступает в силу с даты его подписания сторонами и действует до полного выполнения сторонами своих обязательств по настоящему Договору. IX. АДРЕСА И РЕКВИЗИТЫ СТОРОН КРЕДИТОР: ЗАЕМЩИК: Местонахождение: РД, г. Йошкар-Ола, ул. Маяковского, д. 139 «б» Почтовый адрес: РД г. Избербаш, ул. Маяковского, д. 139 «б» ИНН: 0548002149 ОГРН: 1020500003941 БИК: 048209775 Корреспондентский счет № 30101810400000000775 в ГРКЦ г. Махачкала, Телефоны: 8 (87245) 2-49-88 Местонахождение: ______________ Почтовый адрес: _______________ ИНН: ________________ ОГРН: _________________ КПП: _____________ Расчетный счет №______________________ Телефоны: ____________________ ПОДПИСИ СТОРОН От имени КРЕДИТОРА Председатель Правления Арсланбекова Б.Н. От имени ЗАЕМЩИКА Директор ____________________________________ _____________________________ ____________________________________ М.П. М.П. 66 Приложение В 67