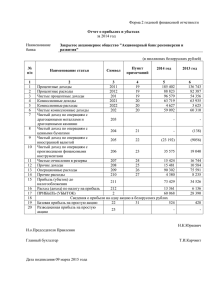

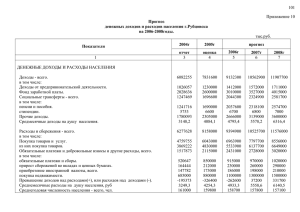

ДИПЛОМНАЯ РАБОТА на тему: Доходы банка: учет, анализ и аудит РЕФЕРАТ Дипломная работа: 82 с., 15 рис., 18 табл., 58 источников, 6 прил. ДОХОД БАНКА, ФИНАНСОВЫЙ РЕЗУЛЬТАТ, ПЛАНИРОВАНИЕ, БУХГАЛТЕРСКИЙ УЧЕТ ДОХОДОВ, ПРОЦЕНТНАЯ СТАВКА, АКТИВ, РИСК, ЛИКВИДНОСТЬ Объект исследования ― доходы ОАО «Белагропромбанк». Предмет исследования ― бухгалтерский учет, анализ и аудит доходов банка. Цель работы: выявить проблемы формирования доходов и предложить пути их решения. Методы исследования: описания, сравнения, группировок, табличный, графический и др. Исследования и разработки: изучены основные подходы к классификации доходов банка, проведен анализ динамики, структуры доходов ОАО «Белагропромбанк», предложены пути совершенствования формирования доходов банков Республики Беларусь. Область возможного практического применения: ОАО «Белагропромбанк» и банковская система Республики Беларусь. Технико-экономическая и социальная значимость: совершенствование направлений формирования доходов банков Республики Беларусь позволит определить перспективные направления увеличения доходов кредитных организаций, повысить рентабельность банка и банковской системы в целом. Автор подтверждает, что приведенный в ней расчетно-аналитический материал правильно и объективно отражает состояние исследуемого процесса, а все заимствованные из литературных и других источников теоретические, методологические и методические положения и концепции сопровождаются ссылками на их авторов. ___________________________ ESSAY Thesis: 82 p., 15 pic., 18 tablets, 58 sources, 6 adj. INCOME OF THE BANK, FINANCIAL RESULT, PLANNING, ACCOUNTING OF INCOME, INTEREST RATE, ASSET, RISK, LIQUIDITY The object of the research is OJSC Belagroprombank. The subject of the study is the bank's income. The purpose of the work: on the example of OJSC "Belagroprombank" to develop directions for increasing revenues and to substantiate ways to improve them. Methods of research: descriptions, comparisons, groupings, tabular, graphical, etc. Research and development: the main approaches to the classification of bank incomes have been studied, an analysis of the dynamics, income structure of OJSC Belagroprombank, and ways to improve the generation of income of the banks of the Republic of Belarus have been proposed. Area of possible practical application: OJSC Belagroprombank and the banking system of the Republic of Belarus. Technical, economic and social significance: improving the direction of formation of income of banks of the Republic of Belarus will allow to determine the prospective directions of increasing the income of credit institutions, increase the profitability of the bank and the banking system as a whole. The author confirms that the calculation and analytical material given in it correctly and objectively reflects the state of the process under investigation, and all theoretical, methodological and methodological positions and concepts borrowed from literary and other sources are accompanied by references to their authors . 3 СОДЕРЖАНИЕ Введение ....................................................................................................................... 5 1 Теоретические основы доходов банка ................................................................... 6 1.1 Определение сущности доходов и их классификация ...................................... 6 1.2 Планирование доходов банка ............................................................................ 12 2 Бухгалтерский учет доходов банка и его особенности ...................................... 25 2.1 Подходы к признанию доходов банка и применение принципа начисления 25 2.2 Бухгалтерский учет доходов банка и отражение в отчетности ...................... 31 3 Анализ и пути совершенствования доходов ОАО «Белагропромбанк» .......... 45 3.1 Характеристика активов и пассивов ОАО «Белагропромбанк» .................... 45 3.2 Анализ доходов ОАО «Белагропромбанк» ................................................... 55 3.3 Пути совершенствования формирования доходов банков ............................. 65 Заключение ................................................................................................................ 75 Список использованных источников .......... Ошибка! Закладка не определена.8 Приложение А Классификация доходов банков.................................................... 83 Приложение Б Структурно-логическая модель факторной системы доходов банка ................................................................................................. 85 Приложение В Анализ активов и пассивов ОАО «Белагропромбанк» ............. 866 Приложение Г Доходы и расходы ОАО «Белагропромбанк» .............................. 88 Приложение Д Акция «Международный бизнес с Белагропромбанк» ............... 90 4 ВВЕДЕНИЕ Основная цель деятельности банка ― получение максимальной прибыли при обеспечении устойчивого длительного функционирования и прочной позиции на рынке. Размер прибыли зависит от объема полученных доходов. Однако в условиях нестабильности финансового рынка, как положительного, так и отрицательного влияния на банковскую деятельность ряда внутренних и внешних факторов, постоянно повторяющихся кризисов, угрожающих стабильности всей банковской отрасли, банк сталкивается с проблемой увеличения риска ухудшения своих финансовых результатов, что негативно может отразиться на его финансовой устойчивости и конкурентоспособности. В связи с этим приобретает актуальность исследование сущности и особенностей управления доходами банков, динамики и структуры доходов для дальнейшей корректировки и определения направлений улучшения качества управления как на уровне отдельного банка, так и на уровне всего банковского сектора. Целью данной работы является выявление проблемы формирования доходов и предложение путей их решения на примере ОАО «Белагропромбанк». Объектом исследования являются доходы ОАО «Белагропромбанк». Предмет исследования ― бухгалтерский учет, анализ и аудит доходов банка. В рамках достижения поставленных целей необходимо решение следующих задач: - исследование сущности доходов банка; - рассмотрение процесса формирования доходов банка, изучение классификации доходов банка; - изучение процесса планирования доходов банка; - рассмотрение порядка бухгалтерского учета доходов банка; - анализ доходов ОАО «Белагропромбанк» и доходов банковской системы Республики Беларусь; - выявление основных проблем при формировании доходов банковской системы и путей их решения. Теоретической и информационной базой для написания работы послужили работы Г.Г. Коробовой, О.И. Лаврушина, Г.Н. Белоглазовой, Л.П. Бабаш, научные статьи по исследуемой теме, публикуемые в изданиях периодической печати и сети Интернет. Нормативную основу работы составили законодательные акты Республики Беларусь, нормативные документы Национального банка Республики Беларусь по теме исследования. Эмпирической основой исследования стали статистические и аналитические материалы Национального банка Республики Беларусь, Национального статистического комитета, аналитические материалы информационных и рейтинговых агентств; отчетность и аналитические данные ОАО «Белагропромбанк». 5 1 Теоретические основы доходов банка 1.1 Определение сущности доходов и их классификация Банк как коммерческая организация, главной целью которой является получение прибыли, от предоставления разнообразных услуг получает доходы и несет расходы, связанные с их оказанием. Для определения сущности доходов банка были проанализированы различные литературные издания, которые условно можно подразделить на следующие группы: - учебные издания, в которых подробно раскрывается сущность, классификация доходов банка [3, 21, 24]; - законодательные акты Республики Беларусь [15, 38]; - издания, в которых акцент ставится на анализ доходов [9, 23, 28]. Категория доходов банка является сложной и многогранной, что обусловлено отсутствием единого принятого подхода к их определению и исчислению. Рассмотрим основные трактовки доходов банка. В учебном издании «Банковское дело» Коробовой Г.Г. [21, с.153] дается следующее определение: доходы коммерческого банка ― главный фактор формирования банковской прибыли. Они определяются как сумма денежных поступлений от производственной (банковской) и непроизводственной (небанковской) деятельности. Белоглазова Г.Н. в своем учебном пособии «Банковское дело» определяет доходы как увеличение экономических выгод, приводящее к увеличению собственных средств (капитала) кредитной организации (за исключением вкладов акционеров или участников) и происходящее в форме: - притока активов; - повышения стоимости активов в результате переоценки (за исключением переоценки основных средств, нематериальных активов и ценных бумаг, «имеющихся в наличии для продажи», относимой на увеличение добавочного капитала) или уменьшение резервов на возможные потери; - увеличения активов в результате конкретных операций по поставке (реализации) активов, выполнению работ, оказанию услуг; - уменьшения обязательств, не связанного с уменьшением или выбытием соответствующих активов [3, с. 378]. Такого же мнения придерживаются и авторы такого издания, как «Банковский менеджмент» под ред. Лаврушина О.И. [24]. Законодательством Республики Беларусь установлено следующее определение: доходы ― увеличение экономических выгод в результате увеличения активов или уменьшения обязательств, ведущее к увеличению собственного капитала организации, не связанному с вкладами собственника 6 имущества (учредителей, участников) организации [15]. В таблице 1.1 можно видеть основные определения доходов . Таблица 1.1 ― Основные определения доходов Источник Определение Учебник С.В. Галицкая Финансовый Результаты операций, осуществляемых в ходе менеджмент. Финансовый анализ. обычной хозяйственной деятельности и Финансы предприятий [11, c. 490]. приводящие к увеличению активов или уменьшению обязательств. Учебник «Банковское дело» под ред. М.А. Денежные поступления от производственной Петрова [37, c. 150] и непроизводственной деятельности «Банковское дело» Коробовой Г.Г.[21, доходы коммерческого банка ― главный c.153] фактор формирования банковской прибыли. Они определяются как сумма денежных поступлений от производственной (банковской) и непроизводственной (небанковской) деятельности. Белоглазова Г.Н. «Банковское дело»[3], доходы как увеличение экономических «Банковский менеджмент» под ред. выгод, приводящее к увеличению Лаврушинa О.И. [24] собственных средств (капитала) кредитной организации (за исключением вкладов акционеров или участников и происходящее в форме: притока активов; повышения стоимости активов в результате переоценки (за исключением переоценки основных средств, нематериальных активов и ценных бумаг, «имеющихся в наличии для продажи», относимой на увеличение добавочного капитала) или уменьшение резервов на возможные потери; увеличения активов в результате конкретных операций по поставке (реализации) активов, выполнению работ, оказанию услуг; уменьшения обязательств, не связанного с уменьшением или выбытием соответствующих. Закон Республики Беларусь бухгалтерском учете и отчетности [15] О доходы ― увеличение экономических выгод в результате увеличения активов или уменьшения обязательств, ведущее к увеличению собственного капитала организации, не связанному с вкладами собственника имущества (учредителей, участников) организации Примечание ― Источник: Собственная разработка на основе [3, 11, 15, 21, 37]. 7 Для кредитной организации, на наш взгляд, наиболее точным определением является определение, приведенное в издании Белоглазовой Г.Н. Не менее многогранным является спектр подходов к классификации доходов в зависимости от различных критериев. Для комплексного анализа доходов банков, изучения источников их формирования необходимо изучение их классификации. Исходя из определения сущности доходов, представленного в учебном издании «Банковское дело» Коробовой Г.Г. [21, с.153]: «Они (доходы) определяются как сумма денежных поступлений от производственной (банковской) и непроизводственной (небанковской) деятельности». Доходы от производственной деятельности (операционные доходы) включают в себя доходы по кредитным операциям, депозитам, открытым счетам, операциям с ценными бумагами и иностранной валютой, другими банковскими операциями. Доходы от непроизводственной деятельности (неоперационные доходы) включают в себя дивиденды, полученные от участия в уставном капитале юридических лиц; положительные разницы от переоценки имущества банка; штрафы, пени, неустойки полученные, другие внереализационные доходы. Операционные доходы являются основным источником прибыли банка, а неоперационные доходы играют вспомогательную роль. По форме доходы банка подразделяются на процентные и непроцентные. К процентным доходам относятся следующие виды доходов: - проценты, полученные по кредитам, выданным в рублях и иностранной валюте; - проценты, полученные по депозитам и иным размещенным средствам; - проценты, полученные от операций с ценными бумагами; - другие процентные доходы. К непроцентным доходам относятся: - доходы от операций с иностранной валютой; - непроцентные доходы от операций с ценными бумагами; - комиссионные вознаграждения, полученные за оказание услуги; - штрафы, пени, неустойки полученные ; - доходы, полученные от долевого участия в деятельности юридических лиц; - другие непроцентные доходы [21, с. 154]. Кроме этого в экономической литературе существуют и другие подходы к классификации доходов банка. В частности Белоглазова Г.Н. выделяет стабильные и нестабильные доходы. В процессе финансового планирования важно их различать. Для устойчивой работы банка важен рост доходов за счет стабильных источников. К таковым относят: - доходы в виде процентов, полученных по предоставленным кредитам и иным размещенным средствам; - доходы от вложений в долговые обязательства и акции. К нестабильным доходам относятся доходы от перепродажи ценных бумаги переоценки счетов в иностранной валюте, штрафы, пени, неустойки 8 полученные, а также другие доходы (от проведения операций своп и с опционами, форвардных и фьючерских операций, от реализации имущества банка, связанные с приходованием излишков денежной наличности» от восстановления сумм фондов и резервов). Основными доходами банка являются процентные доходы по его кредитным операциям, а также различные комиссионные доходы за расчетнокассовое облуживание клиентов [3, с. 343]. В учебнике Н.П. Беляцкого «Банковский менеджмент» выделяются адекватные, случайные и авантюрные доходы: адекватные — наиболее высокие по качеству, получаемые от основных видов банковской деятельности (различают процентные и непроцентные; ссудные, комиссионно-посреднические и торговые; ресурсоемкие и интеллектуалоемкие и т.д.); случайные — более низкие по качеству, среди которых выделяют чрезвычайные доходы (возврат плохого, потерянного кредита), спекулятивные доходы от валютного арбитража и краткосрочных операций с ценными бумагами, полученные штрафы, пени и иные финансовые санкции, реализация имущества (помещения, активы); авантюрные — низкие по качеству или практически некачественные доходы, получаемые при нарушении банком договорных паритетов, неадекватной системе оплаты комиссионных расходов (в процентах суммы платежа), нарушении соотношения: риск — классификация — резервы и т.д. Проанализировав подходы российских авторов к классификации доходов банка, нами была составлена таблица, которая приведена в приложении А, отражающая основные положения классификации. Исходя из данных таблицы, можно сделать вывод, что все данные подходы к классификации очень схожи между собой, можно выделять множество видов доходов, однако количественный набор критериев классификации и уровень агрегации (дезагрегации) доходов определяется непосредственно банком исходя из цели анализа. Это говорит о том, что вне зависимости от классификационного деления доходов банка в каждом банке с теоретической точки зрения они имеют практически одинаковые источники получения при условии абстрагирования от особенностей и специфики деятельности той или иной кредитной организации. Преследуя цели детального изучения отражения в финансовой отчетности доходов банка, рассмотрим их классификацию в соответствии с планом счетов бухгалтерского учета в банках и небанковских кредитно-финансовых организациях (далее ― НКФО) Республики Беларусь (далее ― План счетов) [38]. Согласно Плану счетов доходы делятся на: - процентные доходы; - комиссионные доходы; - прочие банковские доходы; - операционные доходы; - уменьшение резервов; 9 - поступление по ранее списанным долгам; - доход по отложенному налогу на прибыль. Каждая группа доходов в свою очередь делится на подгруппы в зависимости от контрагента и характера проводимых операций. Процентные доходы ― доходы от осуществления активных операций, связанных с размещением (предоставлением) денежных средств, драгоценных металлов и драгоценных камней, вознаграждения (доходы) лизингодателя, дисконт по операциям предоставления финансирования под уступку денежного требования (факторинг), доходы по ценным бумагам в виде процентного или дисконтного дохода [2, с. 459]. В структуре процентных доходов выделяются доходы по средствам в других банках (включая средства, размещенные в Национальном Банке страны), по кредитам клиентам, по ценным бумагам и прочие процентные доходы. Наиболее значимыми для банка являются процентные доходы, являющиеся составной частью доходов от производственной деятельности. Комиссионные доходы ― доходы, вознаграждения (плата) за осуществление активных операций, за выполненные работы и оказанные услуги другим лицам, в том числе за посреднические услуги по брокерским договорам, договорам комиссии и поручения, по агентским договорам и другим аналогичным договорам. К ним относятся доходы за открытие и ведение счетов, расчетное, кассовое обслуживание физических и юридических лиц, в том числе банков-корреспондентов, доходы по операциям с чеками, банковскими пластиковыми карточками, ценными бумагами, иностранной валютой, драгоценными металлами и драгоценными камнями, по документарным операциям, кредитам, комиссионные доходы по прочим операциям. Непроцентные комиссионные доходы являются по сути возмещающими, т.е. должны соответствовать затратам и качеству операции, а их чрезмерный рост означает потерю качества менеджмента, потерю имиджа банка. Прочие банковские доходы ― доходы, возникшие в результате исполнения обязательств по договорам или в соответствии с требованиями законодательства, связанные с изменением справедливой стоимости (переоценкой) активов и обязательств (ценных бумаг, производных финансовых инструментов, иностранной валюты, драгоценных металлов и драгоценных камней). К ним относятся доходы по операциям с производными финансовыми инструментами, ценными бумагами, иностранной валютой, драгоценными металлами и драгоценными камнями, по консультационным, информационным, аудиторским, маркетинговым и прочим предоставленным услугам, доставке документов, перевозке и инкассации, а также иные банковские доходы [2, с. 463]. Этот вид доходов формируется, как правило, краткосрочными колебаниями котировок активов. Прочие банковские доходы формируются от сделок, в основном, для банков не характерных, и во многих странах признанных чрезвычайно рискованными. Следовательно, доля этих доходов в структуре доходов банка ограничена вследствие их нестабильности. Соответственно их максимизация не предполагается [7, с. 505]. 10 Операционные доходы ― доходы, связанные с обеспечением хозяйственной деятельности. К ним относятся доходы от выбытия имущества, по операциям с долгосрочными финансовыми вложениями в уставные фонды юридических лиц, неустойки (штрафы, пени) полученные и иные операционные доходы [2, с. 464]. Доходы, получаемые банком от финансовых санкций (штрафы, пени и др.), применяемых к проблемным кредитополучателям и нарушителям условий договоров, с точки зрения менеджмента банка крайне негативны и в принципе должны быть минимизированы. Они только ухудшают и так сложное финансовое положение проблемных кредитополучателей, а часто способствуют и росту потерь, так как снижают имидж банка, нарушают партнерские отношения [7, с. 506]. Уменьшение резервов ― доходы, связанные с уменьшением (аннулированием) резервов на покрытие возможных убытков по операциям с банками, клиентами, ценными бумагами, а также по неполученным доходам по этим операциям [2, с. 465]. Максимизации или минимизации этого вида доходов быть не может. Необходима лишь их оптимизация в рамках законодательно предусмотренных нормативов и адекватности рискам. Поступления по ранее списанным долгам ― доходы по операциям в виде поступления активов, которые отнесены к безнадежным долгам и по которым не созданы соответствующие резервы [2, с. 467]. Таким образом, под доходами банка понимают увеличение экономических выгод, приводящее к увеличению собственных средств (капитала) кредитной организации (за исключением вкладов акционеров или участников). В банковской практике и бухгалтерском учете в банках выделяют целый ряд классификационных признаков доходов банка. Управление доходами банка играет важнейшую роль в системе управления банковской деятельностью. Это обусловлено тем, что получение максимального финансовго результата при наименьших затратах и с оптимальной величиной банковского риска является одной их основных целей банковского менеджмента. Если в долгосрочной перспективе деятельность банка направлена на увеличение стоимоти его капитала, то в оперативном управлении на данную стоимость влияет эффективность управления стабильностью и качеством доходов банка с целью определения возможных источников их увеличения, а также управление затратами (расходами) банка с целью оправданной и обоснованной их минимизации. Процесс управления доходами банка включает в себя финансовое планирование и прогнозирование с такими обязательными элементами, как бюджетирование и бизнес-планирование, организация системы учета, регулярный комплексный финансовый анализ и контроль. Данные этапы будут описаны нами далее. 11 1.2 Планирование доходов банка В условиях постоянно меняющейся конъюнктуры финансового рынка наиболее ответственной частью банковского управления является планирование, в процессе которого вырабатывается банковская политика, начиная с появления основополагающей идеи и до ее воплощения в планы конкретных мероприятий и количественные (цифровые) показатели. Планирование деятельности банка представляет собой управленческий процесс, связанный с изучением финансово-экономических результатов его функционирования, выявлением факторов, тенденций и пропорций хозяйственных процессов, обоснованных направлений развития банка. Планирование существенно снижает риск принятия неверных решений, повышает готовность банка к внезапным изменениям рыночной ситуации. Особое значение планирование приобретает в условиях усиливающейся банковской конкуренции, а также при стремлении банков повысить эффективность своих операций [22, с. 344]. Планирование в широком смысле представляет собой процесс принятия и организации выполнения управленческих решений, связанных с будущими событиями, на основе из систематической подготовки, включающей мониторинг и анализ результатов выполнения ранее принятых планов, оценку постоянно изменяющейся рыночной ситуации, изучение потребностей реальных и потенциальных клиентов банка и стратегических задач, которые учредители ставят перед банковской организацией. Планирование в узком смысле можно определить как систематическую подготовку решений, связанных с будущим банковской организации. В данном случае планирование не затрагивает сферу принятия решений и организацию их выполнения [22, с. 205]. В любом случае планирование решает задачу определения целей развития банка и конкретных путей их реализации на различных уровнях детализации и временных отрезках его деятельности [22, с. 119 ]. Планирование позволяет заглянуть в будущее банка, предусмотреть сферу, масштабы и результаты его деятельности в соизмерении с источниками и затратами. Планирование определяет рамки, границы, в которых предстоит работать сотрудникам, показывает взаимодействие всех сторон деятельности банка через сводные показатели, дает возможность соотнести их выполнение с интересами коллектива посредством системы материального и других видов стимулирования труда. Планы позволяют определить направления поиска новых сфер и методов деятельности в условиях конкуренции на денежном рынке. Планирование представляет собой многоуровневый процесс, охватывающий все подразделения банка и определяющий локальные и общие перспективы его развития. Результатом планирования является разработка бизнес-плана (сводного плана развития банка), а также оперативных планов по отдельным направлениям [5, с.177]. 12 Надо отметить тот факт, что сущность процесса планирования менялась вместе с содержанием общей концепции менеджмента организации. Если в середине прошлого века перспективный план рассматривался как директива, которой необходимо придерживаться на протяжении всего планового периода, то в современных условиях процесс разработки стратегии превратился из дискретного в непрерывный, функционирующий в режиме реального времени и обеспечивающий обновление стратегических целей и программ по мере изменения внешних и внутренних условий функционирования кредитной организации (таблица 1.2) [24]. Таблица 1.2 ― История развития систем планирования Концепции Стратегический Финансовое Перспективное Стратегическое планирования Менеджмент Задачи Бюджетирование Достижение ста- Обеспечение ста- Поиск и управление бильного бильной позиции стратегических издержками прироста КПР на рынке окон для создания стержневых компетенций Предположения Долгосрочная Сохранение Прогнозируемость Непредсказуемость стабильность тенденций новых тенденций многих изменений Горизонт плана Период Годовое План на 5-летний Ежегодные планирование период корректировки Конец 1950-х гт. 1960-е гг. 1970—1980-е гг. В режиме реального времени Современный этап Примечание ― Источник: [24]. Сейчас несомненный интерес представляет концепция стратегического планирования банковской деятельности, поскольку данная форма планирования эффективна при высоком уровне нестабильности, которая определяется с точки зрения трех характеристик: степени привычности событий, темпа изменений и предсказуемости будущего. Факторы, влияющие на значение этих характеристик, весьма разнообразны, что позволяет надеется на положительные результаты стратегического планирования в современных условиях. Стратегическое планирование ― это сущностная составная часть процесса стратегического управления банковской деятельностью. Таким образом, в современных условиях планирование должно обеспечивать возможность постоянного и своевременного обновления стратегии банка за счет интеграции вновь открывающихся возможностей (развивающихся стратегий) в первоначально утвержденный план. При этом реализация части устаревших стратегий может быть признана нецелесообразной. Однако процесс корректировки планов не должен стать хаотическим. При адаптации стратегии необходимо обеспечить согласование потребности в ресурсах банка (финансовых, материальных, человеческих, информационных и т.п.) с теми, которые имеются в распоряжении банка, а также иметь покрытие для всех 13 возможных рисков, возникающих при реализации измененной стратегии. Кроме этого, должен быть сформирован механизм, обеспечивающий принятие оперативных решений в контексте изменяющегося стратегического плана, который позволяет всем сотрудникам банка ориентироваться в сущности происходящих изменений и понимать их конкретные задачи в новых условиях функционирования организации [22, с.201]. Под стратегическим планированием подразумевается управленческий процесс разработки специфицеских стратегий, способствующих достижению целей организации на основе поддержания стратегичесокого соответствия между ними, ее потенциальными возможностями и шансами в области маркетинга. На рисунке 1.1 показана концепция управленческого процесса [22, с. 202]. Планирование - разработка политики и стратегии - бизнес-планирование - текущее планирование Контроль - внешний - внутренний Регулирование - внешнее - внутреннее Организация Мотивация Анализ - оценка производственной деятельности - оценка финансовой деятельности - выявление резервов - внутренний Рисунок 1.1 ― Концепция управленческого процесса Примечание ― Источник:[22, с. 202]. В теории банковского менеджмента упоминаются самые разнообразные виды планирования: стратегическое, маркетинговое, текущее, тактическое, оперативное, финансовое, планирование персонала, сметное планирование и т.д., которые различаются по кругу рассматриваемых проблем и уровню детализации определяемых задач и плановых показателей, а также по глубине горизонта планирования (длительности планового периода): 14 - стратегическое планирование предполагает определение миссии банка, его целей и задач, приоритетов и программ перспективного развития на долгосрочных горизонтах планирования; - маркетинговое планирование нацелено на разработку и развитие банковских продуктов, а также связанного с ними комплекса маркетинга (стратегии ценообразования, стратегии доставки и коммуникационной стратегии); - бизнес-планирование определяет конкретные пути решения стратегических задач и внедрения перспективных банковских услуг, а также структурные ограничения деятельности банка, которые позволят ему достичь оптимальных финансовых результатов при ограничении совокупного уровня риска. - текущее планирование, представляющее собой регулярный (ежеквартальный и ежемесячный) мониторинг выполнения бизнес-плана и формирование прогнозов его выполнения, а также уточненных и адаптированных к текущей ситуации планов действий; - финансовое планирование (бюджетирование) нацелено на согласование всех планов развития с ресурсным потенциалом банка и формирование сбалансированной системы показателей результативности. Его плановый горизонт и широта охвата зависят от того, каков характер обосновываемого плана действий и для какого элемента финансовой структуры он разрабатывается; - сметное планирование затрагивает вопросы определения объемов накладных расходов банка и необходимых затрат капитала на обеспечение и развитие текущей деятельности, а также новые программы или проекты кредитной организации; - оперативное планирование решает задачи подготовки и согласования текущих решений о проведении конкретных операций банка с целью достижения целевого уровня рентабельности и эффективности, поддержания его текущей ликвидности и платежеспособности и обеспечения соблюдения системы стратегических и текущих ограничений (лимитов) банка; - процессное планирование определяет задачи и план действий в области формирования, развития и оптимизации бизнес-процессов банка. Критерием совершенствования бизнес-процессов является сокращение временных затрат и финансовых издержек банка на реализацию функций, обеспечиваемых данным бизнес-процессом; - планирование персонала (человеческого капитала) призвано обеспечу подбор персонала необходимой квалификации для решения перспективных и текущих задач банка, а также мотивировать его на достижение стратегических целей; Все виды планирования тесно взаимосвязаны между собой, большинство из них является одновременно и отдельными этапами процесса разработки стратегии банка, и элементами текущего управления деятельностью кредитной организации. Для избегания противоречий, возникающих при принятии управленческих решений из-за несогласованности отдельных плановых и аналитических процедур, необходимо разработать такую технологию 15 перспективного и оперативного планирования, которая определяла бы общие стандарты данных процессов. Основополагающая роль в управлении финансовыми результатами отводится именно финансовым планам. Финансовое планирование относится к области оперативного управления банком, но это одно из важнейших средств реализации стратегических целей и бизнес-планов банка [56]. Финансовое планирование ориентировано на составление альтернативных бюджетов, учитывающих необходимые затраты капитала и других ресурсов на новые программы или проекты развития банка и одновременное соблюдение требования принятия риска в пределах собственных источников его покрытия. Задачи процесса бюджетирования банка чрезвычайно разнообразны. Бюджет должен: 1) определить влияние выбранных плановых альтернатив на долгосрочный рост стоимости кредитной организации; 2) оценить, насколько разработанный план действий обеспечен ресурсами и внутренними возможностями банка, и идентифицировать проекты, реализовать которые не позволяет накопленный потенциал банка; 3) представить прогноз результатов работы банка и его стратегических бизнес-единиц в плановом периоде; 4) определить целевую себестоимость банковских продуктов и выделить бизнес-процессы, требующие реинжиниринга из-за высоких затрат, связанных с их реализацией; 5) определить ценовую и тарифную политику, позволяющие достичь целевых финансовых результатов; 6) измерить соотношение рисков разрабатываемой стратегии и имеющихся источников покрытия рисков; 7) определить систему стратегических лимитов и ограничений, в рамках которых будут действовать стратегических бизнес-единиц; 8) представить систему ключевых показателей результативности, которые будут являться ориентирами в процессе операционного планирования и принятия текущих решений [24 с. 101]. Бюджетирование является основным инструментом финансового планирования, представляющее собой формализованное выражение затрат и эффекта от совокупности утверждаемых плановых решений как для банка в целом, так а для отдельных его подразделений и сегментов деятельности. Колесниковой А.В. выделяются следующие этапы построения системы бюджетирования: - создание финансовой структуры; - формирование схемы бюджетирования (определение необходимых видов бюджетов и взаимосвязей между ними); - разработка бюджетных форм; - разработка форм бюджетного контроля [19, с. 51]. В разработках А.А. Коняева под бюджетированием понимается управленческая система, которая включает три составляющие: 16 технология бюджетирования, представляющая собой совокупность бюджетных отношений, методов и инструментов бюджетирования; организация бюджетной структуры, представляющая систему центров финансовой ответственности, осуществляющих финансовую деятельность; технология информационно-аналитической поддержки управления, предназначенная для повышения экономической обоснованности принимаемых руководством решений [20, с. 36]. Наиболее важным и в то же время сложным моментом в процессе финансового планирования является определение оптимальной модели финансовой структуры банка, а также определение видов подразделений банка и отнесение их к той или иной категории элементов системы бюджетирования. В литературе встречаются различные подходы к определению элементов финансовой структуры. В частности, А.А. Коняев выделяет центры прибыли – подразделения, которые имеют возможности через свои взаимоотношения с клиентами и контрагентами в значительной степени повлиять на доходы банка (филиалы, дополнительные офисы, Казначейство и подразделения, работающие на финансовых рынках; центры производства – подразделения, работа которых напрямую связана с продуктом, комплексом продуктов или деятельностью, приносящей комиссионный доход; центры затрат – все обеспечивающие и операционные подразделения банка [20, с. 39]. Лаврушиным О.И. выделяются центры прибыли, центры затрат, а также центры инвестиций, отвечающие за реализацию и сроки окупаемость инновационных проектов [24, с. 103]. Колесникова А.В. в финансовой структуре выделяет центры финансового учета, центры прибыли, венчур-центры, центры затрат. Следует обратить внимание на то, что финансовая структура может отличаться от организационно-функциональной структуры банка, что значительно усложняет разработку наиболее оптимальной ее модели. На практике каждый банк должен самостоятельно выбрать модель финансовой структуры, приемлемую именно для него. По нашему мнению, наиболее целесообразным для белорусских банков вариантом построения финансовой структуры является выделение среди центров финансовой ответственности центров прибыли и центров затрат. Согласно рисунка 1.1 процесс разработки стратегии банка включает в себя так же анализ доходов банка. Доходы банка должны возмещать его издержки, покрывать риски и создавать прибыль. Каждый банк в целях повышения своей эффективности должен стремиться к максимизации доходов за счет улучшения их качества и повышения устойчивости [3]. Снижение доходов, как правило, представляет собой объективный индикатор неизбежных финансовых трудностей банка. Задачами анализа доходов банка являются: - определение и оценка объема и структуры доходов; - изучение динамики доходных составляющих; 17 - выявления направлений деятельности и видов операций, приносящих наибольший доход; - оценка уровня доходов, приходящихся на единицу активов; - установление факторов, влияющих на общую величину доходов и расходов, полученных от отдельных видов операций; - выявление резервов увеличения доходов [6, с. 44]. В первую очередь требуется определить объем и динамику доходов по сравнению с соответствующим периодом прошлого года, а также удельные веса основных видов доходов. Появление новых видов доходов свидетельствует об интенсивном развитии банка, а также о конструктивной диверсификации рисков активных операций. Целесообразно обратить внимание на ритмичность изменений темпов роста и удельных весов, на интенсивность воздействия инфляции на процессы ценообразования. Банковская практика свидетельствует о том, что в стабильных экономически условиях в качестве основных факторов роста доходов выступают: - наращивание активов банка вслед за увеличением его ресурсной базы; - увеличение в структуре активов банка доли «работающих активов», сокращение или недопущение иммобилизации денежных средств; - оптимизация структуры активов банка с позиции максимизации дохода (при сохранении достаточной ликвидности); - повышение уровня доходности и качества кредитного портфеля, сокращение проблемных кредитов; - расширение перечня не кредитных операций и рост их доходности [19, с. 505]. Так же необходимо определить операции, обеспечивающие банку основную долю дохода за счет стабильных источников, и возможность использования этих источников в обозримой перспективе. С этой точки зрения свидетельством нормальной работы банка можно считать плавную ритмичность темпов роста доходов от основной деятельности и явную зависимость размеров и темпов роста общих доходов банка главным образом от стабильных (не случайных и не спекулятивных) их источников. Как мы уже отмечали, процентные доходы составляют, как правило, большую часть доходов банка. Поэтому им следует уделить особое внимание. Анализ процентных доходов включает в себя: - определение темпов изменения общей суммы и структуры активов, приносящих процентный доход; - сопоставление темпов изменения общей суммы и структуры, приносящих процентный доход активов с темпами изменения дохода, полученного от их использования; - определение изменения средней процентной ставки по активным операциям банка; - определение размеров средней процентной ставки отдельно по выданным кредитам и по ценным бумагам; 18 - сопоставление полученных данных со ставкой рефинансирования Национального Банка, со ставками других банков, с темпами инфляции [23, с. 222]. Сдерживающим фактором при интенсификации доходообразования всегда выступает необходимость минимизировать кредитные риски. Одной из аксиом банковского дела выступает утверждение о том, что повышение доходности всегда сопряжено с повышением рисков, т.е. вероятности наступления неблагоприятных событий (убытков, иммобилизации капитала). Поэтому управление доходами и «работающими активами» предполагает минимизацию рисков банковского дела. Среди массива таких рисков ограничимся выделением кредитного риска, риска несбалансированной ликвидности и рыночного риска. Кредитный риск связан с невозвратом кредитов, с утратой процентного дохода или с вероятностью сворачивания доходной кредитной линии. Нейтрализация таких рисков невозврата сопряжена с созданием банком необходимых резервов, со списанием безнадежной задолженности, льготированием клиента и т.п. Риск несбалансированной ликвидности связан с тем, что вслед за размещением доходных активов зачастую банку самому приходится прибегать к привлечению дорогостоящих денежных ресурсов, чтобы обеспечить возврат депозитов, выдачу новых кредитов и т.п. Нейтрализация риска такого рода обычно сопровождается повышением в пассивах банка удельного веса заемных ресурсов. Рыночный риск связан с резким изменением (повышением) процентной ставки на сводном рынке денежных средств. С одной стороны, возникают «недополученные процентные доходы», а с другой дополнительные расходы, связанные с поддержанием текущей ликвидности. Кроме того данный процесс вызывает снижение рыночной стоимости ценных бумаг, что ведет к убыткам по операциям банка с фиктивным капиталом [26, с. 508]. Для того чтобы выявить и оценить влияние факторов, которые воздействуют на изменения в финансовых результатах банка, необходимо провести факторный анализ доходов банка. В качестве основных информационных источников, в зависимости от целей анализа доходов банка, используются отчет о прибылях и убытках, примечание к годовому отчету, данные синтетического и оперативного учета, плановые показатели. Факторный анализ доходов банка может быть выполнен посредством последовательного выполнения следующих действий: построение структурно-логической системы доходов; математическое представление построенной системы; использование принципа элиминирования и метода цепных подстановок для расчета влияния факторов; оценка влияния факторов и определение возможностей и прогнозных резервов увеличения доходов и сокращения необоснованных расходов. 19 Для оценки доходов можно использовать полифакторную детерминированную модель смешанного типа. Так, доходы банка можно представить как сумму факторов первого порядка ― процентных доходов и непроцентных доходов. В свою очередь, процентные доходы можно представить в виде произведения суммы каждого вида процентного актива на процентную ставку; непроцентные доходы ― в виде произведения объема (количества) сделок и цены сделки. В результате можно составить систему доходов банка, представленную в приложении Б [6, с. 45]. Финансовое планирование в ОАО «Белагропромбанк» (далее банк) представляет собой непрерывный процесс составления, утверждения, доведения до всех структурных единиц, исполнения и контроля за исполнением смет доходов и расходов. Согласно локальным нормативным актам банка под сметой доходов и расходов, операционных расходов понимают основополагающие финансовые документы, определяющие объемы доходов, расходов и прибыли банка на планируемый год. Основной целью финансового планирования является определение оптимального объема и структуры доходов и расходов, обеспечивающих получение прибыли в объеме, достаточном для достижения стратегических ориентиров деятельности банка. Планируемые финансовые показатели базируются на объективных, количественно измеримых параметрах, характеризующих деятельность банка в аналогичном периоде прошлого года, предыдущем и в прогнозном периоде. Финансовое планирование и контроль за исполнением смет включают в себя: - определение прогнозных показателей в рамках стратегических ориентиров деятельности банка на предстоящий финансовый период; - разработку проектов смет, их согласование, утверждение и доведение структурным подразделениям Банка; - контроль за исполнением утвержденных плановых параметров, включая оперативное прогнозирование ожидаемых и анализ достигнутых результатов. Руководители структурных подразделений несут личную ответственность за качество планирования финансовых показателей, достоверность и своевременность предоставления информации, соблюдение плановых финансовых параметров, их прогнозирование и анализ результатов с выработкой, при необходимости, мер по их обеспечению. Сметы разрабатываются с применением общего подхода к планированию финансовых показателей с учетом особенностей экономического и социального развития соответствующего региона, структуры и динамики активов и пассивов, прогнозируемого изменения, предстоящих изменений в порядке бухгалтерского учета доходов и расходов, налогового и другого законодательства Республики Беларусь, а также особенностей планирования отдельных статей доходов и расходов. 20 Процесс разработки и утверждения смет в ОАО «Белагропромбанк» координирует Бюджетный комитет. Сметы составляются по единым для всех уровней формам. На очередной финансовый год сметы разрабатываются в целом по Банку, рассматриваются Бюджетным комитетом, согласовываются Правлением Банка и утверждаются Наблюдательным советом до 3 декабря года, предшествующего планируемому, и в срок до 10 декабря текущего года представляются для согласования Комитету государственного контроля Республики Беларусь с последующим направлением Президенту Республики Беларусь. По окончании отчетного месяца на всех уровнях осуществляется комплексный анализ исполнения смет. Не позднее 5 рабочего дня месяца, следующего за отчетным, представляется анализ исполнения смет за отчетный месяц, а на квартальные даты - анализ нарастающим итогом с начала года с указанием конкретных причин отклонений фактически сложившихся показателей от плановых [41]. При анализе выполнения смет формируются определенные статьи, на основе которых осуществляется анализ выполнения смет. К таким статьям относятся: - процентные доходы и расходы; - комиссионные доходы и расходы ; - доходы и расходы по межфилиальным операциям; - чистый финансовый результат от операций с иностранной валютой и производными финансовыми инструментами; - прочие банковские и операционные доходы и расходы. Расчет плановых объемов процентных доходов и расходов производится в автоматизированной программе БИАС по расчету процентных доходов и расходов исходя из следующего: - средние остатки привлеченных и размещенных средств рассчитываются на основании параметров утвержденного Прогнозного баланса банка (далее ― Прогнозный баланс) и ожидаемой их динамики в прогнозируемых временных промежутках; - динамика изменения ставки рефинансирования Национального банка Республики Беларусь планируется и доводится до заинтересованных структурных подразделений Финансово-экономическим управлением после ее согласования Бюджетным комитетом Банка; - средняя стоимость привлеченных и размещенных средств определяется на основании динамики фактически сложившегося размера и структуры активов и пассивов и прогноза изменения ставок по ним; - по привлеченным и размещенным средствам в иностранной валюте в расчет принимаются курсы иностранных валют, используемые при составлении Прогнозного баланса. Комиссионные доходы и расходы рассчитываются с учетом следующих основных факторов: - прогнозируемых изменений в объемах получаемых и оказываемых платных услуг и осуществляемых Банком операций; 21 - действующей платы за операции и ее прогнозируемого изменения; - изменения количественных и качественных характеристик клиентской базы, востребованности тех или иных операций, выполняемых банком; - планируемого внедрения новых видов платных услуг либо отмены платы за оказание отдельных видов услуг; - динамики изменения комиссионных доходов и расходов в разрезе статей в предыдущих периодах; - иных факторов, оказывающих влияние на изменение объема доходов и расходов. При планировании прочих банковских доходов и расходов учитываются: предполагаемые изменения объемов и стоимости оказываемых (полученных) услуг; планируемые затраты на покупку-продажу, перевозку денежной наличности (в том числе иностранной валюты); планируемые объемы иных платежей иностранных (-м) банков (-м), связанных с привлечением финансирования; средние остатки привлеченных средств физических лиц в соответствии с утвержденным Прогнозным балансом и размер календарных взносов в резерв Агентства по гарантированному возмещению банковских вкладов (депозитов) физических лиц; расходы (доходы), подлежащие возмещению филиалами 2-го уровня (-м) (филиалами 1-го уровня (-м)) по операциям между филиалами 1-го уровня; другие факторы, оказывающие влияние на изменение объема доходов и расходов. При планировании операционных доходов и расходов учитываются: нормативные правовые акты Республики Беларусь и локальные акты, регламентирующие порядок осуществления и отражения в бухгалтерском учете соответствующих доходов и расходов; динамика изменения доходов и расходов в разрезе статей в предыдущих периодах; прогнозируемое изменение цен и тарифов на товары и услуги сторонних организаций; предусмотренные мероприятия по развитию и укреплению материально-технической базы Банка; произошедшие и предстоящие изменения налогового законодательства, размера базовой величины; наличие заключенных и находящихся в стадии согласования договоров со сторонними организациями на поставку товаров (работ, услуг); ожидаемая реализация принадлежащего Банку имущества. В сметах представляются данные о плановом уровне показателя, о фактическом его выполнении и отклонению показателя от плана. При существенных (более 10% от плана) отклонениях фактически полученных доходов (произведенных расходов) от ожидаемых по данным 22 последнего оперативного прогноза предоставляемая филиалами 1-го уровня (филиалами 2-го уровня) и структурными подразделениями ЦА и филиалов 1го уровня информация в обязательном порядке сопровождается письменными пояснениями. С учетом полученной информации осуществляется анализ результатов выполнения плановых параметров по доходам и расходам с выявлением причин невыполнения плана по доходам и сверхплановых расходов с целью выработки предложений по увеличению доходов, оптимизации расходов, росту прибыли. Информация о результатах выполнения смет ежемесячно направляется на рассмотрение курирующему заместителю Председателя Правления Банка, а на квартальные даты после рассмотрения Бюджетным комитетом ― Председателю Правления Банка. Наряду с анализом экономической информации финансовоэкономическими службами в случаях наличия ненадлежащего качества планирования, значительных систематических отклонений фактических параметров смет от запланированных, недостаточного контроля и анализа исполнения смет проводятся проверки филиалов по соответствующим вопросам. Информация о результатах исполнения смет, утвержденных Наблюдательным советом, в срок, не позднее 25 марта года, следующего за отчетным, предоставляется Комитету государственного контроля Республики Беларусь с последующим направлением до 1 апреля Президенту Республики Беларусь. Обобщая все вышеизложенное, можно сделать выводы. 1) Анализ экономической литературы и нормативных источников показал, что существует несколько определений доходов банка. Для целей дипломной работы автором предложено следующее определение: доходы ― увеличение экономических выгод, приводящее к увеличению собственных средств (капитала) кредитной организации (за исключением вкладов акционеров или участников и происходящее в форме: притока активов; повышения стоимости активов в результате переоценки (за исключением переоценки основных средств, нематериальных активов и ценных бумаг, «имеющихся в наличии для продажи», относимой на увеличение добавочного капитала) или уменьшение резервов на возможные потери; увеличения активов в результате конкретных операций по поставке (реализации) активов, выполнению работ, оказанию услуг. Также в ходе данного анализа были рассмотрены взгляды отечественных и зарубежных авторов на вопрос классификации доходов. 2) Наиболее удобной для целей изучения бухгалтерского учета была принята классификация доходов в соответствии с Планом счетов. Так доходы делятся на процентные доходы, комиссионные доходы, прочие банковские доходы, операционные доходы, уменьшение резервов, поступление по ранее списанным долгам, доход по отложенному налогу на прибыль. 3) Наиболее ответственной частью банковского управления является планирование, которое представляет собой процесс принятия и организации 23 выполнения управленческих решений, связанных с будущими событиями, включающие мониторинг и анализ результатов выполнения ранее принятых планов, оценку постоянно изменяющейся рыночной ситуации, изучение потребностей реальных и потенциальных клиентов банка и стратегических задач, которые учредители ставят перед банковской организацией. 3) При анализе доходов банка, в соответствии с задачами анализа, необходимо: определить темпы изменения общей суммы и структуры доходов, динамику доходных составляющих; выявить направления деятельности и виды операций, приносящих наибольший доход; установить факторы, влияющие на общую величину доходов. 4) Для того чтобы выявить и оценить влияние факторов, которые воздействуют на изменения в финансовых результатах банка, необходимо провести факторный анализ доходов банка. 5) Финансовое планирование в ОАО «Белагропромбанк» представляет собой непрерывный процесс составления, утверждения, доведения до всех структурных единиц, исполнения и контроля за исполнением смет доходов и расходов. 24 2 Бухгалтерский учет доходов банка и его особенности 2.1 Подходы к признанию доходов банка и применение принципа начисления Бухгалтерский учет в банках ― система непрерывного и сплошного документального отражения информации о состоянии и движении активов и обязательств банка методом двойной записи на счетах бухгалтерского учета в денежном выражении в соответствии с законодательством Республики Беларусь [2, с. 22]. Бухгалтерский учет доходов банков осуществляется с соблюдением принципов бухгалтерского учета и отчетности (рисунок 2.1). Рисунок 2.1 ― Принципы бухгалтерского учета Примечание ― Источник: Собственная разработка на основе [15]. Бухгалтерский учет в банках регламентируется Инструкцией По признанию в бухгалтерском учете доходов и расходов в Национальном Банке Республики Беларусь, банках и небанковских кредитно-финансовых организациях Республики 25 Беларусь утвержденная Постановлением Правления Национального банка Республики Беларусь от 30.07.2009 N 125 (в ред. Постановлений Правления Национального банка от 27.10.2010 № 451, от 16.09.2011 № 384, от 28.12.2012 № 716, от 10.12.2013 № 722) (далее ― инструкция 125) [17], которая устанавливает: - порядок признания в бухгалтерском учете доходов и расходов в Национальном банке Республики Беларусь, банках и НКФО Республики Беларусь; - классификацию доходов банков; - подходы к признанию доходов и расходов; - применение принципа начисления; - порядок расчета процентов. Признание ― процесс официального учета определенной статьи в бухгалтерском учете и (или) финансовой отчетности. Необходимо наличие определенных условий для признания дохода в бухгалтерском учете. Такими условиями являются: 1) право на получение дохода вытекает из условий договора, требований законодательства или подтверждено иным соответствующим образом; 2) сумма дохода может быть надежно определена; 3) существует безусловная (высокая) вероятность получения дохода; 4) в результате конкретной операции по выбытию активов (за исключением финансовых активов), выполнению работ, оказанию услуг право собственности на поставляемый актив перешло от Национального банка, банков к покупателю или работа принята заказчиком, услуга оказана. Каждый вид дохода признается в бухгалтерском учете отдельно, за исключением случаев, предусмотренных нормативными правовыми актами Национального банка или иным законодательством. В таблице 2.1 представлена сводная информация по условиям признания доходов в бухгалтерском учете. Таблица 2.1 ― Признание в бухгалтерском учете доходов банка Комиссионные, Процентные банковские и Условие признания доходы операционные доходы 1 2 3 1) право на получение дохода вытекает из условий договора, требований законодательства или + + подтверждено иным соответствующим образом 2) сумма дохода может быть надежно определена + 3) существует безусловная (высокая) вероятность получения дохода + + 26 Операционные доходы от выбытия активов в виде имущества 4 + + Окончание таблицы 2.1 1 4) в результате конкретной операции по выбытию активов (за исключением финансовых активов), выполнению работ, оказанию услуг право собственности на поставляемый актив перешло от банков к покупателю или работа принята заказчиком, услуга оказана 2 3 4 + + Примечание ― Источник: Собственная разработка на основе [17]. Процентные доходы отчетного периода от осуществления операций, связанных с размещением (предоставлением) денежных средств (в том числе компенсация потерь банков, связанных с выдачей льготных кредитов), драгоценных металлов и драгоценных камней, по операциям факторинга, доходы по ценным бумагам в виде процентного или дисконтного дохода признаются в бухгалтерском учете при одновременном соблюдении первого, второго и третьего условий. При невыполнении хотя бы одного из этих условий, сумма начисленных процентов не является доходом и признается в бухгалтерском учете в порядке, аналогичном учету, если вероятность получения процентного дохода является проблемной (низкой). Процентные доходы отчетного периода по операциям лизинга признаются в бухгалтерском учете при одновременном соблюдении первого, второго и четвертого условий. Комиссионные доходы, банковские доходы и операционные доходы по выполненным работам и (или) оказанным услугам Национальным банком, банками признаются в бухгалтерском учете при одновременном соблюдении первого, второго и четвертого условий. Операционные доходы от выбытия активов в виде имущества признаются в бухгалтерском учете при одновременном соблюдении первого, второго и четвертого условий, независимо от формы оплаты (аванс, задаток, отсрочка, рассрочка), определенной условиями договора. Общим правилом отражения в учете доходов банка является соблюдение принципа начисления, в соответствии с которым доходы должны признаваться в бухгалтерском учете и финансовой отчетности в том отчетном периоде, к которому они относятся, независимо от фактического времени их поступления. Доходы отчетного периода отражаются в бухгалтерском учете с периодичностью, установленной банками самостоятельно, и обязательно в последний рабочий день отчетного периода. Так же существуют некоторые особенности признания в учет процентных доходов. В соответствии с третьим условием Национальный банк устанавливает градацию определения вероятности получения процентного дохода (рисунок 2.2). 27 Рисунок 2.2 ― Классификация процентных доходов по степени вероятности их получения Примечание ― Источник: Собственная разработка. Вероятность получения процентного дохода определяется в следующем порядке: - если вероятность исполнения либо надлежащего исполнения клиентом, эмитентом своих обязательств по уплате процентного дохода находится в диапазоне от 70 до 100 процентов включительно, то существует безусловная (высокая) вероятность получения дохода; - если вероятность исполнения либо надлежащего исполнения клиентом, эмитентом своих обязательств по уплате процентного дохода находится в диапазоне от 50 до 70 процентов, то Национальный банк, банки самостоятельно оценивают вероятность получения дохода либо как безусловную (высокую), либо как проблемную (низкую); - если вероятность исполнения либо надлежащего исполнения клиентом, эмитентом своих обязательств по уплате процентного дохода находится в диапазоне от 0 до 50 процентов, то вероятность получения дохода является проблемной (низкой). Национальный банк, банки самостоятельно определяют вероятность получения процентного дохода на основании профессионального суждения работников структурных подразделений, осуществляющих соответствующие активные операции, с учетом требований Инструкции 125. Критерии и периодичность определения вероятности получения процентного дохода устанавливаются в локальном нормативном правовом акте Национального банка, банков. При этом данные критерии должны применяться ко всем обязательствам клиента, эмитента по уплате процентного дохода. При вынесении профессионального суждения работниками структурных подразделений, осуществляющими соответствующие активные операции, учитываются следующие факторы (обстоятельства): - способность клиента, эмитента исполнить свои обязательства по уплате процентного дохода исходя из их финансового состояния и влияния внешних 28 факторов; - качество и достаточность обеспечения своевременного погашения клиентом, эмитентом задолженности по уплате процентного дохода; - иные факторы (обстоятельства). В связи с этим, при анализе финансового состояния клиента следует учитывать, что под влиянием внешних факторов оно может изменяться в течение срока кредитования, а значит, доходы, учитываемые по операциям данного клиента, требуют изменения отражения в учете. Порядок действий банка при изменении вероятности получения процентных доходов банка представлен на рисунке 2.3. Суммы, учтенные на балансовых счетах по учету доходов, но фактически не полученные на дату переклассификации, продолжают учитываться на тех же балансовых счетах по учету доходов Вероятность получения процентного дохода высокая происходит переклассификация Национальный банк, банки обязаны отнести на доходы все суммы, причитающиеся к получению на дату переклассификации (включительно) Вероятность получения процентного дохода низкая Рисунок 2.3 ― Переклассификация вероятности получения процентного дохода Примечание ― Источник: Собственная разработка. Решение о переклассификации вероятности получения процентного дохода от проблемной (низкой) к безусловной (высокой) может быть принято при условии отсутствия на момент его принятия просроченной задолженности клиента, эмитента по уплате дохода [17]. Проценты от осуществления операций, связанных с размещением (предоставлением) и привлечением денежных средств, драгоценных металлов и драгоценных камней, начисляются в соответствии с условиями договоров и требованиями законодательства. Размер процентных ставок, порядок и периодичность начисления процентов, порядок и сроки их уплаты так же определяются в соответствии с договорами и законодательством. 29 В зависимости от условий договора при начислении процентов количество дней в году может быть условным (360) или точным (365 или 366 в високосном году). При расчете суммы процентов исходя из условного количества дней в году (360) количество дней в месяце условно принимается за 30. В месяцах, имеющих 31 день, 31-е число в расчет не принимается, а в феврале остаток за последнее число повторяется столько раз, сколько дней не достает до 30. При расчете суммы процентов исходя из фактического количества дней в году (365 или 366) проценты начисляются за каждый календарный день года. И в том, и в другом случае остатки за нерабочие дни берутся в той же сумме, что и за предшествующий рабочий день. Количество дней в году (месяце), применяемое банком при начислении процентов, определяется банком самостоятельно. Расчет процентов может производиться путем их начисления на фактический ежедневный остаток по счету или на средний остаток по счету за период начисления. Расчет суммы процентов может производиться путем их начисления на фактический ежедневный остаток счета (формула 1) или на средний остаток за период (формула 2): , (1) где СП ― сумма начисленных процентов за расчетный период; SUM Oi ― сумма фактических ежедневных остатков за период начисления (процентное число); ДП ― количество дней в периоде начисления; %Ст ― годовая процентная ставка; ДГ ― количество дней в году. , (2) где O ср ― средний остаток по счету за период начисления, определяемый по формуле средней хронологической. Средний остаток по счету за период начисления, определяемый по формуле средней хронологической, рассчитывается по следующей формуле 3: , где (3) O1, ОДП ― фактические остатки на начало и конец периода; O2, O3, ..., ОДП-1 ― фактические ежедневные остатки на последующие даты внутри периода. В случае досрочного возврата (погашения) основного долга по кредиту Национальный банк, банки производят перерасчет процентов за фактическое 30 время пользования кредитом исходя из фактически сложившейся задолженности для выплаты разницы между уплаченными процентами и причитающимися к уплате. Суммы рассчитанных процентов отражаются в ведомостях начисленных процентов, обеспечивающих возможность проверки правильности расчета процентов в соответствии с Инструкцией 125. При проведении операций с нерезидентами Республики Беларусь начисление процентов может осуществляться с учетом особенностей, определенных международными договорами (соглашениями), межбанковскими договорами (соглашениями) или иными документами, содержащими условия осуществления операций. 2.2 Бухгалтерский учет доходов банка и отражение в отчетности Для отражения в бухгалтерском учете доходов банка используются пассивные счета 8 класса (таблица 2.2). Таблица 2.2 ― Группы счетов, используемые для отражения доходов Группа счетов ( II порядка) 80 81 82 83 84 85 86 Название группы счетов Процентные доходы Комиссионные доходы Прочие банковские доходы Операционные доходы Уменьшение резервов Поступления по ранее списанным долгам Доход по отложенному налогу на прибыль Примечание ― Источник: собственная разработка на основе [38]. Процентные доходы банков учитываются на пассивных балансовых счетах группы 80 «Процентные доходы». Методика начисления процентных доходов зависит от наличия или отсутствия установленных Инструкцией 125 условий по признанию в бухгалтерском учете доходов. Кроме того, на методику отражения в бухгалтерском учете процентных доходов оказывает влияние классификация вероятности исполнения клиентом, эмитентом своих обязательств. В таблице 2.3 представлена основная корреспонденция счетов бухгалтерского учета процентных доходов банка при условии, что право на получение процентного дохода вытекает из условий договора, сумма процентного дохода может быть надежно определена и существует безусловная вероятность получения этого процентного дохода. 31 Таблица 2.3 ― Корреспонденция счетов бухгалтерского учета процентных доходов банка (условия по признанию процентных доходов соблюдаются) Операция Начисление процентных доходов, если существует безусловная вероятность дохода Дебет 127х «Начисленные процентные доходы по средствам в Национальном банке и центральных банках иностранных государств» 1318 «Начисленные процентные доходы по корреспондентским счетам в драгоценных металлах» 1338 «Начисленные процентные доходы по вкладам (депозитам) до востребования в драгоценных металлах и драгоценных камнях, размещенным в банках 1358 «Начисленные процентные доходы по срочным вкладам (депозитам) в драгоценных металлах и драгоценных камнях, размещенным в банках 1378 «Начисленные процентные доходы по условным вкладам (депозитам) драгоценных металлов и драгоценных камней в банках 157х «Начисленные процентные доходы по средствам в других банках» 207х «Начисленные процентные доходы по кредитам и иным активным операциям с небанковскими финансовыми организациями» 217х «Начисленные процентные доходы по кредитам и иным активным операциям с коммерческими организациями» 237х «Начисленные процентные доходы по кредитам и иным активным операциям с индивидуальными предпринимателями» 247х «Начисленные процентные доходы по кредитам и иным активным операциям с физическими лицами» 257х «Начисленные процентные доходы по кредитам и иным активным операциям с некоммерческими организациями» 267х «Начисленные процентные доходы по кредитам и иным активным операциям с органами государственного управления» 417х «Начисленные процентные доходы и дивиденды по ценным бумагам, учитываемым по справедливой стоимости» 427х «Начисленные процентные доходы по ценным бумагам, удерживаемым до погашения» 437х «Начисленные процентные доходы по ценным бумагам, имеющимся в наличии для продажи» Кредит 80хх «Процентные доходы» Примечание ― Источник: собственная разработка на основе на основе [2]. Если вероятность получения дохода проблемная, то такие доходы признаются на внебалансовых счетах и не влияют на баланс банка. Начисление процентных доходов в этом случае сопровождается проводками: приход 99871 «Начисленные проценты по операциям с банками»; приход 99872 «Начисленные проценты по операциям с клиентами»; приход 99873 «Прочие начисленные проценты». 32 При осуществлении переклассификации вероятности получения доходов составляются проводки представленные в таблице 2.4. Таблица 2.4 ― Корреспонденция счетов бухгалтерского учета процентных доходов банка при переклассивикации Операция Используемые счета Начисление доходов при переклассификации вероятности от проблемной к безусловной Расход 99871 «Начисленные проценты по операциям с банками», 99872 «Начисленные проценты по операциям с клиентами», 99873 «Прочие начисленные проценты» Начисление доходов при переклассификации вероятности от безусловной к проблемной Начисленные доходы продолжают учитываться на тех же балансовых счетах по учету доходов (новая проводка не составляется) Проводка таблицы 2.3 Примечание ― Источник: собственная разработка на основе [2]. При исполнении клиентом обязательств по уплате дохода в срок, предусмотренный договором или законодательством, осуществляются следующие проводки (таблица 2.5) Таблица 2.5 ― Корреспонденция счетов бухгалтерского учета процентных доходов банка при исполнении клиентом обязательств по уплате дохода в срок Операция 1 Зачисление процентных доходов, если была признана безусловная вероятность дохода Дебет 2 Счета по учету денежных средств Кредит 3 127х «Начисленные процентные доходы по средствам в Национальном банке и центральных банках иностранных государств» 1318 «Начисленные процентные доходы по корреспондентским счетам в драгоценных металлах» 1338 «Начисленные процентные доходы по вкладам (депозитам) до востребования в драгоценных металлах и драгоценных камнях, размещенным в банках 1358 «Начисленные процентные доходы по срочным вкладам (депозитам) в драгоценных металлах и драгоценных камнях, размещенным в банках 1378 «Начисленные процентные доходы по условным вкладам (депозитам) драгоценных металлов и драгоценных камней в банках 157х «Начисленные процентные доходы по средствам в других банках» 207х «Начисленные процентные доходы по кредитам и иным активным операциям с небанковскими финансовыми организациями» 217х «Начисленные процентные доходы по кредитам и иным активным операциям с коммерческими организациями» 33 Окончание таблицы 2.5 1 Зачисление процентных доходов, если была признана безусловная вероятность дохода 2 3 237х «Начисленные процентные доходы по кредитам и иным активным операциям с индивидуальными предпринимателями» 247х «Начисленные процентные доходы по кредитам и иным активным операциям с физическими лицами» 257х «Начисленные процентные доходы по кредитам и иным активным операциям с некоммерческими организациями» 267х «Начисленные процентные доходы по кредитам и иным активным операциям с органами государственного управления» 417х «Начисленные процентные доходы и дивиденды по ценным бумагам, учитываемым по справедливой стоимости» 427х «Начисленные процентные доходы по ценным бумагам, удерживаемым до погашения» 437х «Начисленные процентные доходы по ценным бумагам, имеющимся в наличии для продажи» 80хх «Процентные доходы» Счета по учету денежных средств Расход 99871 «Начисленные проценты по операциям с банками», 99872 «Начисленные проценты по операциям с клиентами», 99873 «Прочие начисленные проценты» Примечание ― Источник: собственная разработка на основе [2]. Банки могут не использовать балансовые счета по учету начисленных доходов, если начисление и получение доходов осуществляется в одном отчетном периоде. При этом будет составляться следующая проводка: дебет Счета по учету денежных средств и кредит 80хх «Процентные доходы». При неисполнении либо ненадлежащем исполнении клиентом, эмитентом обязательств по уплате дохода в срок, предусмотренный договором и (или) законодательством, не позднее следующего рабочего дня составляются следующие проводки (таблица 2.6): Таблица 2.6 ― Корреспонденция счетов бухгалтерского учета процентных доходов банка при неисполнении клиентом обязательств по уплате дохода в срок Операция Дебет Кредит 1 Отнесение на просроченные доходы при неисполнении обязательств клиентом (не позднее следующего рабочего дня) процентных доходов, учтенных на балансовых счетах 2 128х «Просроченные процентные доходы по средствам в НБ и центральных банках иностранных государств» 1319 «Просроченные процентные доходы по корреспондентским счетам в драгоценных металлах в банках» 1339 «Просроченные процентные доходы по вкладам (депозитам) до востребования в драгоценных 3 127х «Начисленные процентные доходы по средствам в НБ и центральных банках иностранных государств» 1318 «Начисленные процентные доходы по корреспондентским счетам в драгоценных металлах» 1338 «Начисленные процентные доходы по вкладам (депозитам) до востребования в драгоценных металлах и драгоценных камнях, 34 Окончание таблицы 2.6 1 2 3 металлах и драгоценных камнях, размещенным в банках размещенным в банках» 1358 «Начисленные процентные 1359 «Просроченные процентные доходы доходы по срочным вкладам по срочным вкладам (депозитам) в (депозитам) в драгоценных металлах и драгоценных металлах и драгоценных драгоценных камнях, размещенным в камнях, размещенным в банках банках 1379 «Просроченные процентные доходы 157х «Начисленные процентные по условным вкладам (депозитам) в доходы по средствам в других банках» драгоценных металлах и драгоценных 207х «Начисленные процентные камнях, размещенным в банках доходы по кредитам и иным активным 159х «Просроченные процентные доходы операциям с небанковскими по средствам в других банках» финансовыми организациями» 209х «Просроченные процентные доходы 217х «Начисленные процентные по кредитам и иным активным операциям доходы по кредитам и иным активным с небанковскими финансовыми операциям с коммерческими организациями» организациями» 219х «Просроченные процентные доходы 237х «Начисленные процентные по кредитам и иным активным операциям доходы по кредитам и иным активным с коммерческими организациями» операциям с индивидуальными 239х «Просроченные процентные доходы предпринимателями» по кредитам и иным активным операциям 247х «Начисленные процентные с индивидуальными предпринимателями» доходы по кредитам и иным активным 249х «Просроченные процентные доходы операциям с физическими лицами» по кредитам и иным активным операциям 257х «Начисленные процентные с физическими лицами» доходы по кредитам и иным активным 259х «Просроченные процентные доходы операциям с некоммерческими по кредитам и иным активным операциям организациями» с некоммерческими организациями» 267х «Начисленные процентные 269х «Просроченные процентные доходы доходы по кредитам и иным активным по кредитам и иным активным операциям операциям с органами государственного с органами государственного управления» управления» 418х «Резервы по неполученным 417х «Начисленные процентные процентным доходам по ценным бумагам доходы по ценным бумагам для для торговли» торговли» 428х «Просроченные процентные доходы 427х «Начисленные процентные по ценным бумагам, удерживаемым до доходы по ценным бумагам, погашения» удерживаемым до погашения» 438х «Просроченные процентные доходы 437х «Начисленные процентные по ценным бумагам, имеющимся в доходы по ценным бумагам, наличии для продажи» имеющимся в наличии для продажи» Отнесение на Расход 99871 «Начисленные проценты по операциям с банками», 99872 просроченные доходы «Начисленные проценты по операциям с клиентами», 99873 «Прочие начисленные при неисполнении проценты» обязательств клиентом Приход 99874 «Просроченные проценты по операциям с банками», 99875 (не позднее «Просроченные проценты по операциям с клиентами», 99876 «Прочие просроченные следующего рабочего проценты» дня) процентных доходов, учтенных на внебалансовых счетах Примечание ― Источник: собственная разработка на основе [2]. 35 При поступлении средств в погашение просроченной задолженности клиента, эмитента по уплате дохода, числящейся на соответствующих балансовых и (или) внебалансовых счетах, в первую очередь погашается задолженность, числящаяся на балансовых счетах (таблица 2.7). Таблица 2.7 ― Корреспонденция счетов бухгалтерского учета процентных доходов банка в случае их отнесения к безнадежной задолженности Списание процентных доходов в случае их отнесения к безнадежной задолженности Процентные доходы, учитываемые на балансовых счетах 909х «Прочие процентные расходы» Счета по учету просроченных процентных доходов Приход 9989х «Задолженность, списанная из-за невозможности взыскания» Процентные доходы, учитываемые на внебалансовых счетах Расход 99871 «Начисленные проценты по операциям с банками», 99872 «Начисленные проценты по операциям с клиентами», 99873 «Прочие начисленные проценты» 99874 «Просроченные проценты по операциям с банками», 99875 «Просроченные проценты по операциям с клиентами», 99876 «Прочие просроченные проценты» Приход 9989х «Задолженность, списанная из-за невозможности взыскания» Примечание ― Источник: собственная разработка. Комиссионные доходы учитываются на пассивных балансовых счетах группы 81 «Комиссионные доходы». Основная корреспонденция счетов бухгалтерского учета комиссионных доходов банка представлена в таблице 2.8 Таблица 2.8 ― доходов банка Корреспонденция счетов бухгалтерского учета комиссионных Содержание операции 1 1) Получена комиссия за подкрепление денежной наличностью кассы банка в случае наличия открытого корреспондентского счета в другом банке 2) Получена комиссия за подкрепление денежной наличностью кассы банка без наличия открытого корреспондентского счета в другом банке Корреспонденция счетов Дебет 2 Счет структурного подразделения Национального банка Республики Беларусь или 1813 «Расчеты по операциям, связанным с подкреплением денежной наличностью» Счет структурного подразделения Национального банка Республики Беларусь или 1819 «Расчеты по прочим операциям» Кредит 3 8100 «Комиссионные доходы за открытие и (или) ведение банковских счетов банков» 8191 «Комиссионные доходы за расчетное и (или) кассовое обслуживание без открытия счета» 8101 «Комиссионные 36 Окончание таблицы 2.8 1 клиента комиссионное вознаграждение за ведение счета вознаграждение за ведение счета 4) Получено комиссионное вознаграждение по операциям с иностранной валютой, совершаемым банком на бирже за счет и по поручению клиента 5) Получено комиссионное вознаграждение за посреднические услуги по фьючерсным сделкам клиентов 2 3 доходы за открытие и (или) ведение банковских счетов клиентов» клиентов» 301X «Текущие (расчетные) счета клиентов» 8150 «Комиссионные доходы по операциям с иностранной валютой» 3815 «Расчеты по операциям с производными финансовыми инструментами» 8199 «Комиссионные доходы по прочим операциям» Примечание ― Источник: [2, с. 311]. Прочие банковские доходы учитываются на пассивных балансовых счетах группы 82 «Прочие банковские доходы». К ним относятся доходы по операциям с производными финансовыми инструментами, ценными бумагами, иностранной валютой, драгоценными металлами и драгоценными камнями, по консультационным, информационным, аудиторским, маркетинговым и прочим предоставленным услугам, доставке документов, перевозке и инкассации, а также иные банковские доходы. Банковские доходы и банковские расходы, связанные с изменением справедливой стоимости (переоценкой) активов и обязательств (ценных бумаг, производных финансовых инструментов, иностранной валюты, драгоценных металлов и драгоценных камней), признаются в бухгалтерском учете в том отчетном периоде, в котором произошли изменения справедливой стоимости, официального курса белорусского рубля к другим валютам, установленного Национальным банком, учетных цен на драгоценные металлы, либо согласно особенностям, которые определены нормативными правовыми актами Национального банка, регулирующими данные операции. Основная корреспонденция счетов бухгалтерского учета прочих доходов банка представлена в таблице 2.9. Таблица 2.9 ― Корреспонденция счетов бухгалтерского учета прочих доходов банка Содержание операции Корреспонденция счетов Дебет 1 2 1) Отражены доходы от 6941 «Переоценка производных сделок с производными финансовых инструментов» инструментами 37 Кредит 3 8211 «Доходы по операциям с производными финансовыми инструментами» Окончание таблицы 2.9 1 2 2) Отражены доходы 6001 «Производные по сделкам с финансовые обязательства» производными инструментами при наступлении срока опциона и (или) 3) Отражен Счета по учету ценных бумаг неисполнении финансовый результат обязательств от продажи по нему (погашения) ценных бумаг прибыль 4) Отражена 7331 «Собственные положительная разница выкупленные акции» между стоимостью акций в счет оплаты дивидендов и фактическими 5) Отражен 6980 «Балансирующий счет затратами на их финансовый результат по операциям с иностранной приобретение (прибыль) от операций валютой» с иностранной валютой 3 8211 «Доходы по производными инструментами» операциям с финансовыми 8231 «Доходы по ценными бумагами» операциям с 8231 «Доходы по ценными бумагами» операциям с 8241 «Доходы по операциям иностранной валютой» с с 6) Списана сумма положительной курсовой разницы, образовавшаяся при переоценке валютных статей 7) Списана сумма переоценки по счетам банка в драгоценных металлах 6921 «Переоценка валютных статей» 8241 «Доходы по операциям иностранной валютой» 6931 «Переоценка статей баланса в драгоценных металлах» 8243 «Доходы по операциям с драгоценными металлами и драгоценными камнями» 8) Отражена сумма положительной разницы между ценой продажи и балансовой стоимостью драгоценных 9) Получено металлов вознаграждение за услуги по инкассации 1816 «Расчеты по операциям с драгоценными металлами и драгоценными камнями» 8243 «Доходы по операциям с драгоценными металлами и драгоценными камнями» 301Х «Текущие (расчетные) счета клиентов» 8272 «Доходы по инкассации» Примечание ― Источник: [2, с. 313]. Операционные доходы учитываются на пассивных балансовых счетах группы 83 «Операционные доходы». Так же стоит отметить, что дивиденды признаются в бухгалтерском учете в качестве операционных доходов в том отчетном периоде, в котором объявлены эмитентом к выплате, на основании документов, свидетельствующих об их объявлении, или информации, 38 опубликованной в средствах массовой информации и (или) размещенной в глобальной компьютерной сети Интернет, или в том отчетном периоде, в котором получены от эмитента. Неустойки (штрафы, пени) признаются в бухгалтерском учете в качестве операционных доходов в том отчетном периоде, в котором они получены. Неустойки (штрафы, пени), по которым принято судебное постановление (решение, постановление, определение суда) или совершена исполнительная надпись нотариуса, признаются в бухгалтерском учете в качестве операционных доходов в том отчетном периоде, в котором вступившее в законную силу судебное постановление (решение, постановление, определение суда) или документ с совершенной исполнительной надписью нотариуса получены Национальным банком, банками. Излишки признаются в бухгалтерском учете в качестве операционных доходов в том отчетном периоде, в котором они выявлены, если не существует неопределенности в отношении получения суммы. В противном случае излишки признаются в бухгалтерском учете в качестве операционных доходов в том отчетном периоде, когда появилась определенность в завершенности операции. Подходы к определению отчетного периода признания излишков по отдельным операциям в качестве операционных доходов устанавливаются Национальным банком, банками самостоятельно в локальном нормативном правовом акте. Операционные доходы от сдачи лома и отходов, содержащих драгоценные металлы, признаются в бухгалтерском учете в том отчетном периоде, в котором поступила оплата от переработчика за извлеченные из лома и отходов драгоценные металлы. Основная корреспонденция счетов бухгалтерского учета операционных расходов банка представлена в таблице 2.10. Таблица 2.10 ― Корреспонденция счетов бухгалтерского учета операционных доходов банка Содержание операции 1 1) Оприходованы денежные средства, выявленные как излишек при ревизии кассы банка 2) Поступили лизинговые платежи от лизингополучателя 3) Отражена выручка от продажи основных средств 4) Объявлены эмитентом дивиденды по долгосрочным финансовым вложениям в уставные фонды юридических лиц, причитающиеся к получению банком Корреспонденция счетов Дебет Кредит 2 3 10IX «Денежные средства в 8399 «Прочие операционные кассе» доходы» Счет лизингополучателя 8312 «Арендные, лизинговые платежи» 6631 «Расчеты с 8351 «Доходы от выбытия покупателями» основных средств» 6726 «Начисленные доходы 8363 «Дивиденды» по операциям с долгосрочными финансовыми вложениями в уставные фонды юридических лиц» 39 Окончание таблицы 2.10 1 5) Увеличены долгосрочные финансовые вложения за счет источников собственных средств юридического лица 6) Отражена разница между продажной ценой и балансовой стоимостью долгосрочных финансовых вложений 7) Оприходованы безвозмездно полученные основные средства по оценочной стоимости 2 51 OX, 520X ― счета по учету долгосрочных финансовых вложений 3 8363 «Дивиденды» 51 OX, 520X ― счета по учету долгосрочных финансовых вложений 8361, 8362 ― счета по учету доходов от выбытия долгосрочных финансовых вложений 5561 «Вложения в основные средства» 8399 «Прочие операционные доходы» Примечание ― Источник: [2, с. 312]. Уменьшение резервов учитываются на пассивных балансовых счетах группы 84 «Уменьшение резервов». Уменьшение (аннулирование, восстановление) резервов признается в бухгалтерском учете в качестве доходов в том отчетном периоде, в котором оно происходит. Основная корреспонденция счетов бухгалтерского учета уменьшения резервов банка представлена в таблице 2.11. Таблица 2.11 ― резервов банка Корреспонденция счетов бухгалтерского учета уменьшения Содержание операции Корреспонденция счетов Дебет Кредит 1 2 3 1) Уменьшен специальный резерв 29ХХ «Резервы на покрытие 8420 «Уменьшение на покрытие возможных убытков возможных убытков по резервов на покрытие по кредитам и иным активным кредитам и иным активным возможных убытков по операциям с клиентами, созданный операциям с клиентами» кредитам и иным в предшествующие годы в активным операциям с белорусских рублях клиентами» 2) Уменьшен специальный резерв 6911 «Рублевый эквивалент 8420 «Уменьшение на покрытие возможных убытков валютной позиции» резервов на покрытие по кредитам и иным активным возможных убытков по операциям с клиентами, созданный кредитам и иным в предшествующие годы в активным операциям с иностранной валюте клиентами» 3) Уменьшен специальный резерв 472Х «Резерв на покрытие 8440 «Уменьшение на покрытие возможных убытков возможных убытков по резервов на покрытие по операциям с ценными ценным бумагам, возможных убытков по бумагами, созданный в удерживаемым до операциям с ценными предшествующие годы в погашения» 473Х «Резерв на бумагами» белорусских рублях покрытие возможных убытков по ценным бумагам 40 Окончание таблицы 2.11 1 2 3 имеющимся в наличии для продажи» 4) Уменьшен специальный резерв 6911 «Рублевый эквивалент 8440 «Уменьшение на покрытие возможных убытков валютной позиции» резервов на покрытие по операциям с ценными бумагами, возможных убытков по созданный в предшествующие операциям с ценными годы в иностранной валюте бумагами» Примечание ― Источник: [2, с. 318]. Поступления по ранее списанным долгам ― доходы по операциям в виде поступления активов, которые отнесены к безнадежным долгам и по которым не созданы соответствующие резервы. Они учитываются на пассивных балансовых счетах группы 85 «Поступления по ранее списанным долгам». На счетах бухгалтерского учета доходов банка поступления по ранее списанным долгам отражаются в том отчетном периоде, в котором они происходят. Закрытие балансовых счетов по учету доходов отчетного года производится в последний рабочий день года с отнесением остатков на балансовый счет 5055 "Прибыль (убыток) отчетного года" Плана счетов Национального банка, 7370 "Прибыль (убыток) отчетного года" Плана счетов банков. Сумма доходов и расходов, учитываемая на балансовых счетах по учету доходов будущих периодов и расходов будущих периодов и относящаяся к текущему отчетному периоду, отражается в бухгалтерском учете на балансовых счетах по учету доходов и расходов не позднее последнего рабочего дня отчетного периода. Финансовая отчетность является структурированным представлением информации о финансовом положении, финансовых результатах деятельности банка и движении его денежных средств. Целью составления финансовой отчетности является представление полезной информации для юридических и физических лиц - пользователей, которые предусмотрены законодательством. Комплект финансовой отчетности банка включает: - бухгалтерский баланс; - отчет о прибылях и убытках; - отчет об изменении капитала; - отчет о движении денежных средств; - примечания. Помимо финансовой отчетности банк может представлять пользователям другие отчеты, в которых описываются и объясняются основные характеристики финансовых результатов деятельности банка, его финансового положения, изменения условий деятельности и их последствия. В таких отчетах может содержаться обзор инвестиционной политики банка, направленной на поддержание достигнутого уровня и дальнейшее повышение эффективности работы, а также прочая информация, которая может быть полезной 41 пользователям финансовой отчетности. Финансовая отчетность должна достоверно отражать финансовое положение, финансовые результаты деятельности и движение денежных средств за отчетный период отчитывающегося банка. Достоверное представление финансовой отчетности банка достигается ее соответствием применяемым национальным стандартам финансовой отчетности и нормам законодательства. В частности, достоверное представление требует правдивости при представлении воздействия операций, событий и условий в соответствии с определениями и критериями признания для активов, обязательств, доходов и расходов, изложенными в учетной политике и законодательстве. Каждая форма финансовой отчетности банка должна быть четко обозначена и иметь следующую обязательную информацию: - наименование банка, а также изменения в этой информации по сравнению с предыдущей отчетной датой; - охватывает ли финансовая отчетность отдельный банк или является консолидированной финансовой отчетностью; - отчетную дату или период, охватываемый финансовой отчетностью; - валюту представления, определяемую Национальным стандартом финансовой отчетности 21 "Влияние изменений валютных курсов" (НСФО 21); - уровень точности, использованный при представлении сумм в финансовой отчетности. Информация о доходах банка отражается в отчете о прибылях и убытках. Он представляет собой ряд показателей, характеризующих доходы, расходы банка и разность между ними ― прибыль или убыток за отчетный период. Банк представляет отчет о прибылях и убытках, в котором раскрываются основные виды доходов и расходов, сгруппированные по их характеру. Каждый вид доходов и расходов раскрывается отдельно. Отчет о прибылях и убытках должен содержать как минимум следующие статьи: - доходы: - процентные; - комиссионные; - по операциям с иностранной валютой; - по операциям с ценными бумагами; - доход в форме дивидендов; - прочие доходы; - расходы: - процентные; - комиссионные; - по операциям с иностранной валютой; - по операциям с ценными бумагами; - отчисления в резервы; - операционные расходы; - прочие расходы; 42 - налог на прибыль; - прибыль (убыток). Дополнительные статьи включаются в отчет о прибылях и убытках в случаях, если их наличие позволяет лучше понять финансовое положение банка, а также если это является требованием других национальных стандартов финансовой отчетности. Так, в консолидированном отчете о прибылях и убытках дополнительно включается статья о доле банка в прибыли и убытках зависимых и совместно контролируемых юридических лиц, отраженная с использованием метода учета по долевому участию. В консолидированный отчет о прибылях и убытках дополнительно включается информация о прибыли (убытке) головной организации и прибыли (убытке), относящейся к доле неконтролирующих акционеров (прибыль или убыток неконтролирующих акционеров)[36]. По результатам проведенного во второй главе исследования можно сделать следующие выводы. 1) Бухгалтерский учет доходов и расходов банка регламентируется Инструкцией по признанию в бухгалтерском учете доходов и расходов в Национальном банке и банках Республики Беларусь, утвержденной постановлением Правления Национального банка Республики Беларусь от 30.07.2009 №125 (в ред. от 10.12.2013 № 722). Согласно ей, доходы и расходы банка, относящиеся к отчетному периоду, отражаются в бухгалтерском учете в этом отчетном периоде, независимо от фактического времени их поступления или оплаты. Доходы банка учитываются на восьмом классе счетов бухгалтерского учета. 2) Каждый вид дохода признается в бухгалтерском учете отдельно, за исключением случаев, предусмотренных нормативными правовыми актами Национального банка или иным законодательством. 3) Методика начисления процентных доходов зависит от наличия или отсутствия установленных Инструкцией 125 условий по признанию в бухгалтерском учете доходов. Кроме того, на методику отражения в бухгалтерском учете процентных доходов оказывает влияние классификация вероятности исполнения клиентом, эмитентом своих обязательств. 4) Условиями признания доходов являются: право на получение дохода вытекает из условий договора (законодательства), сумма дохода может быть надежно определена, существует безусловная (высокая) вероятность получения дохода, право собственности на актив перешло от банка к покупателю, услуга оказана. 5) Банки определяют степень вероятности получения процентного дохода на основании вынесения профессионального суждения по каждой конкретной активной операции. Высокая (безусловная) вероятность получения процентного дохода в размере от 70 до 100 % и низкая (проблемная) вероятность получения процентного дохода в размере от 0 до 50 % установлены Национальным банком Республики Беларусь. Вероятность получения процентного дохода в диапазоне от 51 до 69 % классифицируется банком самостоятельно. 43 6) Информация о доходах банка отражается в отчете о прибылях и убытках, который представляет собой ряд показателей, характеризующих доходы, расходы банка и разность между ними - прибыль или убыток за отчетный период. 44 3 Анализ и пути «Белагропромбанк» совершенствования доходов ОАО 3.1 Характеристика активов и пассивов ОАО «Белагропромбанк» ОАО «Белагропромбанк» является крупнейшим системообразующим банком Республики Беларусь. Он занимает лидирующие позиции как на корпоративном сегменте рынка банковских услуг, так и в обслуживании населения. Активы банка по состоянию на 1 января 2017 года занимали 14,6 % в совокупном объеме активов банковской системы. На его долю приходится 16,22 % совокупного капитала банков, а также 15 % всех привлеченных средств клиентов страны (эти и другие показатели приведены на рисунке 3.1. уставный фонд 22,0% кредитные вложения 19,8% ресурсная база 0,00% 17,4% 5,00% 10,00% 15,00% 20,00% 25,00% Рисунок 3.1 ― Доля ОАО «Белагропромбанк» в формировании основных показателей развития банковской системы по состоянию на 1 января 2017 года, % Примечание ― Источник: [45]. ОАО «Белагропромбанк» обладает второй по величине региональной сетью. Услугами ОАО «Белагропромбанк» можно воспользоваться в Минске, во всех областных и районных центрах Республики Беларусь в каждом из подразделений: ОПЕРУ центрального аппарата, 7 филиалах - областных управлениях, 278 расчётно-кассовых центрах и 69 пунктах обмена валют [35]. Мы полагаем, что для дальнейшего анализа финансовых результатов кредитной организации является целесообразным рассмотрение источников их формирования активов и пассивов, их анализ проводился нами на основе приложения В. 45 В целом, активы ОАО «Белагропромбанк» являются довольно концентрированными, это подтверждают значения индекса ХерфиндаляХиршмана, рассчитанного по активам банка, которые приведены в таблице 3.1. По данным таблицы мы можем констатировать, что значения индекса имеют относительно высокий уровень. Так, согласно методике значения индекса от 0 до 1000 свидетельствуют о низкой концентрации, значения от 1000 до 1800 – о средней концентрации, от 1800 до 10 000 – о высоком уровне концентрации. Таблица 3.1 ― Индекс Херфиндаля-Хиршмана, рассчитанный по активам и обязательствам ОАО «Белагропромбанк» Показатель 2014 2015 2016 Индекс Херфиндаля-Хиршмана, рассчитанный по активам 528,8 524,6 531,4 Индекс Херфиндаля-Хиршмана, рассчитанный по обязательствам 543,5 519,9 524,8 Примечание – Источник: собственная разработка на основе данных банка. Для полного анализа финансового состояния ОАО «Белагропромбанк» необходимо проанализировать показатели обязательств. Все расчетные данные представлены в таблице 3.2. Таблица 3.2 ― Анализ структуры обязательств ОАО «Белагропромбанк» за 2014-2016г., (тыс. р.) 2014 Показатель Сумма, тыс.руб. Средства Национального банка 452831 Средства банков 850544 Средства клиентов 4758244 Ценные бумаги, выпущенные 815313 банком Производные финансовые 1520 обязательства Отложенные налоговые 1 обязательства Прочие обязательства 43762 ВСЕГО обязательства 6622216 2015 2016 Уд. вес, Сумма, % тыс.руб. 6,8 392794 12,8 1358374 71,8 5396441 Уд. вес, % Сумма, тыс.руб. 5,0 2007 17,4 1400026 69,3 5750608 Уд. вес, % 0,02 17,3 71,3 7,7 596845 7,6 872131 10,8 0,09 230 0,01 1393 0,04 0,01 4264 0,05 995 0,01 0,8 100 31767 7780715 0,64 100 27022 8054182 0,53 100 Примечание – Источник: собственная разработка на основании данных банка (Приложение В). По результатам таблицы 3.2 можно сделать вывод, что большую часть 71,8%; 69,3% и 71,3% в 2014-2016 гг. в обязательствах банка занимают средства клиентов. Наименьшее значение в период с 01.01.2015г. по 01.01.2017г. приходится на «отложенные налоговые обязательства» 0,01% (рисунок 3.2). 46 120 Прочие обязательства 100 80 Отложенные налоговые обязательства 60 Производные финансовые обязательства 40 Ценные бумаги, выпущенные банком Средства клиентов 20 Средства банков 0 2014 2015 2016 Рисунок 3.2 ― Структура обязательств ОАО «Белагропромбанк» за 2014-2016г., % Примечание – Источник: собственная разработка на основании данных таблицы 3.2. Данный результат является свидетельством того, что ОАО «Белагропромбанк» свою деятельность старается осуществлять за счет собственных средств, формируемых собственную ресурсную базу. Проанализируем показатели структуры капитала банка по данным таблицы 3.3. Таблица 3.3 ― Анализ структуры капитала ОАО «Белагропромбанк» за 20142016гг. 2014 Показатель Сумма, тыс.руб. 380363 93487 Уставный фонд Эмиссионный доход Резервный фонд Фонды переоценки статей 119973 баланса Накопленная прибыль 237362 ВСЕГО собственный капитал 1131187 2015 2016 Уд. вес, Сумма, % тыс.руб. 60,1 810363 8,2 98000 Уд. вес, % Сумма, тыс.руб. 62,4 707970 7,5 100110 Уд. вес, % 10,6 121719 9,3 133673 11,0 21,1 100 267899 1297981 20,8 100 272675 1214428 22,6 100 58,2 8,2 Примечание – Источник: собственная разработка на основании данных банка. Анализируя данные таблицы 3.3, можно сделать вывод о том, что наибольший удельный вес приходился на уставный фонд. Его удельный вес в данный период составил 60,1%; 62,4% и 58,2%. Наименьшее значение в 2016гг. приписывается такой статье баланса как «резервный фонд». Ее удельный вес составил 8,2% (рисунок 3.3). Проведем анализ активов по данным таблицы 3.4-3.5 (Приложение В). 47 120 Накопленная прибыль 100 80 Фонды переоценки статей баланса 60 Резервный фонд 40 Эмиссионный доход 20 Уставный фонд 0 2014 2015 2016 Рисунок 3.3 ― Структура капитала ОАО «Белагропромбанк» за 2014-2016гг., % Примечание – Источник: собственная разработка на основании данных таблицы 3.3. Активные операции банка составляют существенную и определяющую часть его операций. Актив баланса характеризует состав, размещение и целевое использование средств банка. Он показывает, во что вложены финансовые ресурсы, каково назначение имеющихся в наличии хозяйственных средств. Возможна иная, более глубокая интерпретация сущности актива баланса: актив указывает на величину затрат, сложившихся в результате предшествующих финансовых операций и необходимых для получения доходов в будущем. Таблица 3.4 ― Структура актива баланса ОАО «Белагропромбанк» за 2014-2016гг. 2014 Показатель Сумма, тыс.руб. 127955 Денежные средства Драгоценные металлы и 599 драгоценные камни Средства в Национальном 549979 банке Средства в банках 54193 Ценные бумаги 1061313 Кредиты клиентам 5501166 Производные финансовые 174 активы Долгосрочные финансовые 82621 вложения Основные средства и 238034 нематериальные активы Имущество, предназначенное 57 для продажи Отложенные налоговые активы Прочие активы 137309 ИТОГО активы 7753403 2015 Уд. % 1,6 вес, Сумма, тыс.руб. 138725 04 2016 Уд. вес, % Сумма, тыс.руб. 1,5 136576 Уд. вес, % 256 0,01 271 0,01 7,0 247400 2,7 308605 3,3 0,6 13,6 70,9 289028 1522630 6376889 3,2 16,8 70,2 372004 2947359 4990234 4,0 31,7 53,8 0,01 129 0,01 1109 0,01 1,0 92908 1,0 97416 1,0 3,0 267683 2,9 269471 2,9 0,09 11420 0,1 10001 0,1 1,8 100 131628 9078696 1,58 100 26 135538 9268610 0,01 1,67 100 Примечание – Источник: собственная разработка на основании данных банка. 48 1,5 Анализируя данные таблицы 3.4, можно отметить, что в структуре активов баланса ОАО «Белагропромбанк» большая часть активов приходится на кредиты клиентам. Их удельный вес составил 70,9%; 70,2% и 53,8% соответственно в период с 2014 по 2016гг. (рисунок 3.4). 120 Прочие активы 100 Отложенные налоговые активы 80 40 Имущество, предназначенное для продажи Основные средства и нематериальные активы 20 Долгосрочные финансовые вложения 60 0 2014 2015 Производные финансовые активы 2016 Рисунок 3.4 ― Структура актива ОАО «Белагропромбанк» за 2014-2016гг., % Примечание – Источник: собственная разработка на основании данных таблицы 2.3. Данный результат свидетельствует о том, что основным видом деятельности ОАО «Белагропромбанк» является кредитование как физических, так и юридических лиц. Проанализируем динамику активов по данным таблицы 3.5. Таблица 3.5 ― Динамика показателей актива баланса ОАО «Белагропромбанк» за 2014-2016гг. Период Наименование статьи 2016 Динамика, +/От 2014 От 2015 5 6 +8621 -2149 2014 2 127955 2015 3 138725 4 136576 599 256 271 -328 +15 549979 54193 247400 289028 308605 372004 -241374 +317811 Ценные бумаги 1061313 1522630 2947359 +1886046 Кредиты клиентам 5501166 6376889 4990234 -510932 +61205 +82976 +14247 29 138665 5 174 129 1109 +935 +980 82621 92908 97416 +14795 +4508 1 Денежные средства Драгоценные металлы и драгоценные камни Средства в Национальном банке Средства в банках Производные активы Долгосрочные вложения финансовые финансовые 49 Окончание таблицы 3.5 1 Основные средства и нематериальные активы Имущество, предназначенное для продажи Отложенные налоговые активы Прочие активы ИТОГО активы 2 3 4 5 6 238034 267683 269471 +31437 +1788 57 11420 10001 +9944 -11319 137309 131628 26 135538 -1771 7753403 9078696 9268610 +1515207 +3910 +18991 4 Примечание – Источник: собственная разработка на основании данных банка. Анализ данных таблицы 3.5 позволяет сделать выводы о том, что активы банка имеют тенденцию к увеличению, поскольку итоговое значение в 2016г. увеличилось на 189914 тыс. р. в сравнении с 2015г. Вместе с тем отмечено значительное снижение показателей по данным «кредиты клиентам» на 1386655 тыс.р. Также снизились данные по такой статье, как «денежные средства». Показатель по данной статье снизился на 2149 тыс. р. (рисунок 3.5). 9500000 9000000 9078696 8500000 9268610 8000000 7500000 7753403 ИТОГО активы 7000000 6500000 2014 2015 2016 Рисунок 3.5 ― Динамика актива ОАО «Белагропромбанк» за 2014-2016г., тыс. руб. Примечание – Источник: собственная разработка на основании данных таблицы 2.4. ОАО «Белагропромбанк» вправе направлять прибыль, остающуюся в его распоряжении после уплаты налогов и иных обязательных платежей, на формирование фондов общества, в том числе и резервных. В локальных нормативных актах банка для оценки деятельности филиалов приведен коэффициент обеспеченности активов привлеченными средствами клиентов (КОАПСК), который рассчитывается по формуле 4. КОАПСК = x100 %, (4) где ПСК – среднедневные остатки привлеченных средств клиентов в белорусских рублях, отраженные на балансовых счетах; А – среднедневные остатки активов белорусских рублях отраженные на балансовых счетах; КСП – кредиты по спецпроектам и кредиты, выданные в 50 иностранной валюте за счет целевых межфилиальных ресурсов [31]. Мы можем скорректировать данный показатель, абстрагировавшись от величины кредитов по спецпроектам, тогда он примет вид соотношения привлеченных средств клиентов к активам банка. В этом случае в целом по ОАО «Белагропромбанк» КОАПСК в 2014 году – 61,47 %, в 2015 году – 59,44 % и 56,34% – в 2015 году, т.е. на протяжении данного периода заметен рост обеспеченности активов привлеченными средствами клиентов. Вызывает интерес сравнение темпов роста средств клиентов и кредитов клиентам (рисунок 3.6). 7000000 6000000 6376889 5501166 4990234 5000000 4000000 3000000 2000000 1000000 289028 54193 372004 0 2014 2015 кредиты клиентам 2016 средства клиентов Рисунок 3.6 ― Динамика средств клиентов и кредитов клиентам в ОАО «Белагропромбанк» в 2014-2016 годах, тыс. р. Примечание – Источник: собственная разработка на основе [43]. На рисунке 3.6 видно, что темпы роста средств клиентов превышают темпы роста кредитов клиентам с 2014 по 2016 года. Однако в абсолютном выражении кредиты, выданные клиентам банка превышают привлеченные от клиентов средства (рисунок 3.3). Т.е. для кредитования клиентов банк так же пользуется привлеченными на межбанковском рынке средствами, собственным капиталом, средствами Национального банка, ресурсами, привлеченными от продажи ценных бумаг. Что касается средств банков и Национального банка, то действительно, во-первых, их доля в совокупном объеме обязательств банка уменьшилась за рассматриваемый период: с 6,8 % в 2014 году до 0,02 % в 2015 году. 51 Важнейшей составляющей качества банковских операций является их доходность, в свою очередь доходы банка , как мы уже отмечали, зависят от суммы операций и их структуры, банковской политики ценообразования, внутренний контроль в данной области деятельности кредитной организации способствует эффективному управлению рассматриваемых процессов. Система внутреннего контроля включает совокупность внутреннего контроля, внутреннего аудита, организационной структуры, локальных нормативных правовых актов (далее – ЛНПА), определяющих стратегию, политику, методики и процедуры внутреннего контроля, а также полномочий и ответственности органов управления и должностных лиц. В Банке разработан и утвержден ЛНПА – Положение об организации и осуществлении внутреннего контроля в ОАО «Белагропромбанк» и банковском холдинге ОАО «Белагропромбанк», описывающий систему внутреннего контроля банковского холдинга Банка на консолидированной основе. Основными целями осуществления внутреннего контроля в банковском холдинге являются: эффективность и упорядоченность финансово-хозяйственной деятельности каждого участника банковского холдинга; сохранность активов; соблюдение договорных обязательств; соблюдение требований законодательства Республики Беларусь и ЛНПА. Основные задачи организации и осуществления внутреннего контроля в Банке, как головной организации банковского холдинга, и банковском холдинге в целом следующие: разработка и внедрение контрольных процедур с учетом характера и объемов осуществляемых банковских операций и иной деятельности; четкое распределение полномочий по осуществлению внутреннего контроля и определение (закрепление) зоны ответственности; своевременное обеспечение органов управления Банка, Председателя Правления Банка, должностного лица, ответственного за внутренний контроль в Банке, Аудиторского комитета при Наблюдательном совете Банка (далее – Аудиторский комитет) информацией о выявленных существенных проблемах, злоупотреблениях и недостатках в деятельности банковского холдинга, которые могут привести к неблагоприятным последствиям, для принятия необходимых корректирующих мероприятий; обеспечение постоянного участия органов управления Банка в организации и функционировании системы внутреннего контроля, как в Банке, так и банковском холдинге; организация эффективного взаимодействия между всеми участниками банковского холдинга системы внутреннего контроля банковского холдинга. Принципы организации системы внутреннего контроля в банковском холдинге: комплексный подход при организации системы внутреннего контроля; ответственность за эффективное функционирование системы внутреннего контроля банковского холдинга; 52 всесторонний подход при организации системы внутреннего контроля; постоянство и непрерывность внутреннего контроля; методологическое единство; диверсификация видов контроля в зависимости от функциональной принадлежности объектов контроля, текущей необходимости и комплексности поставленных задач; приоритетность использования средств программного контроля при возможности равнозначного выбора между автоматизированными и неавтоматизированными контрольными действиями; исключение конфликта интересов; постоянный мониторинг и совершенствование системы внутреннего контроля при изменении характера и масштабов деятельности Банка и банковского холдинга в целом. Организационная структура системы внутреннего контроля в банковском холдинге: Система внутреннего контроля в банковском холдинге состоит из трех макроуровней: на уровне головной организации; на уровне контроля головной организации за деятельностью участника банковского холдинга; на уровне участника банковского холдинга. На уровне головной организации банковского холдинга внутренний контроль в Банке осуществляют: Общее собрание акционеров Банка; Ревизионная комиссия Банка; Наблюдательный совет Банка; Аудиторский комитет; Комитет по рискам при Наблюдательном совете Банка; Правление Банка; Комитет по управлению активами и пассивами Банка, Комитет по проблемной задолженности корпоративных и частных клиентов Банка, Финансовый комитет Банка, Кредитный комитет Банка (филиалов Банка, РКЦ, Операционного управления Банка), Постоянно действующие совещания филиалов Банка и иные постоянно действующие коллегиальные органы Банка; Должностное лицо, ответственное за внутренний контроль в Банке; Управление внутреннего контроля; Управление внутреннего аудита; структурные подразделения центрального аппарата Банка; филиалы Банка и их структурные подразделения; руководители и работники Банка всех уровней в пределах их компетенции. На уровне контроля головной организации банковского холдинга за деятельностью участника банковского холдинга внутренний контроль осуществляют: Общее собрание акционеров Банка; 53 Наблюдательный совет Банка; Аудиторский комитет; Правление Банка; Заместители Председателя Правления Банка; Представители Банка в Наблюдательных советах участников банковского холдинга - открытых акционерных обществах; Представители Банка в ревизионных комиссиях участников банковского холдинга; Центр реализации инвестиционных проектов; Управление внутреннего аудита; структурные подразделения Банка (в пределах их компетенции). На уровне участника банковского холдинга внутренний контроль осуществляют: Общее собрание акционеров открытого акционерного общества; Наблюдательный совет в открытых акционерных обществах; ревизионная комиссия организации - участника банковского холдинга; руководители организаций - участников банковского холдинга; работники участников банковского холдинга всех уровней. Система внутреннего контроля в Банке организуется по следующим направлениям: контроль эффективности осуществляемой Банком деятельности; комплаенс – контроль; контроль эффективности системы управления рисками; контроль деятельности информационных систем, управления информационными потоками (получением и передачей информации), обеспечения информационной безопасности; контроль управления конфликтом интересов; мониторинг системы внутреннего контроля; контроль организации работы по предотвращению легализации доходов, полученных преступным путем, финансирования террористической деятельности и финансирования распространения оружия массового поражения; контроль эффективности деятельности организаций, входящих в состав банковского холдинга, головной организацией которого является Банк, и соблюдения ими требований законодательства Республики Беларусь и локальных нормативных правовых актов. Итак, в течение 2014-2016 годов ОАО «Белагропромбанк» демонстрировал положительные темпы роста активов. За данный период общая сумма активов банка увеличилась на 189914 тыс. р. Наибольший удельный вес в структуре активов ОАО «Белагропромбанк» традиционно занимают кредиты клиентам. Доля их колеблется от 70,9% в 2014 году до 53,8 % в 2016 году. В структуре обязательств ОАО «Белагропромбанк» наибольший удельный вес занимают средства клиентов. Так, например в 2014 году их доля составляла 71,8%, в 2015 году – 69,3 %, в 2016 году – 71,3 %. 54 3.2 Анализ доходов ОАО «Белагропромбанк» Анализировать доходы отдельного банка целесообразно с учетом общих тенденций развития банковского сектора, поэтому рассмотрим состав и структуру доходов банков Республики Беларусь. В настоящее время деятельность банковского сектора Республики Беларусь направлена на максимально возможное обеспечение удовлетворения потребностей клиентов в банковском обслуживании. Постоянно расширяется продуктовая линейка банков, модифицируются условия существующих продуктов, совершенствуются каналы и стратегии продаж, банки стремятся подстроиться и учесть изменение потребностей существующих и потенциальных клиентов, а также быть гибкими к изменениям, вызванным воздействием внешних факторов. Банки должны учитывать и прогнозировать данные изменения при разработке политики, планов деятельности, им необходимо максимально быстро проявлять ответную реакцию на каждое колебание конъюнктуры рынка с целью снижения своих рисков, а также удержания на определенном уровне финансовых результатов, т.е. недопущения необоснованного роста расходов и обеспечения стабильного притока доходов. Основные показатели работы банка могут быть представлены в виде таблицы 3.7 . Таблица 3.7 – Основные показатели работы ОАО «Белагропромбанк» за 20142016г., (тыс. р.) Показатели 1 Процентные доходы Чистые процентные доходы Комиссионные доходы Чистые комиссионные доходы Чистый доход по операциям с драгоценными металлами и драгоценными камнями Чистый доход по операциям с ценными бумагами Чистый доход по операциям с иностранной валютой Чистый доход по операциям с производными финансовыми инструментами Прочие доходы Процентные расходы Комиссионные расходы Операционные расходы Прочие расходы 2014 2 946060 240896 113360 85475 Год 2015 3 1157107 214481 119816 93641 2016 4 1240447 437259 141885 87829 65 303 56 -9 -247 126 (2205) 11695 +11569 +13900 33640 63344 21545 -12095 -41799 (770) 6540 (5177) +5947 -11717 103934 705163 27885 235747 27203 112838 942626 26175 254127 29355 36107 803188 54056 246989 22567 -67827 +98025 +26171 +11242 -4636 -76731 -139438 -27881 -7138 -6788 55 Отклонение, +/От 2014 От 2015 5 6 +294387 +83340 +196363 +222778 +28525 +22069 +2354 -5812 Окончание таблицы 3.7 1 Прибыль до налогообложения Прибыль (убыток) Рентабельность совокупного капитала (активов), % 2 144414 27532 3 70894 28684 4 207752 206483 5 +63338 +178951 6 +136858 +177799 2,7 12,4 6,2 +3,5 -6,2 Примечание – Источник: собственная разработка на основании данных банка (Приложение Г). Анализируя показатели рентабельности, следует отметить, что в 2016г. рентабельность составила 6,2%. Данный показатель в сравнении с 2014г. увеличился на 3,5 %. и снизилась на 6,2 %. в сравнении с 2015г. (рисунок 3.7). 14 12 10 8 Рентабельность совокупного капитала (активов), % 12,4 6 6,2 4 2 2,7 0 2014 2015 2016 Рисунок 3.7 – Динамика рентабельности ОАО «Белагропромбанк» за 2014-2016г., % Примечание – Источник: собственная разработка на основании данных банка. Необходимо отметить, что наблюдается как положительная, так и отрицательная динамика доходов в разрезе их источников. Так положительная динамика отмечена по такой статье доходов как «процентные доходы» на 294387 тыс. и на 83340 тыс. в сравнении с 2014г. и 2015г. Так отмечена положительная динамика чистых процентных доходов на 196363 тыс. и на 222778 тыс. в сравнении с 2014, 2015г.Данный результат дает основания полагать, что ОАО «Белагропромбанк» проводится эффективная политика, направленная на увеличение доходности деятельности банка. Снижение отмечено по чистому доходу по операциям с драгоценными металлами и чистым доходом по операциям с иностранной валютой. Это свидетельствует о том, что данные виды деятельности не являются основными и приоритетными. Таким образом, видно, что по основным видам деятельности доходы увеличиваются, что дает основание полагать о стабильности функционирования ОАО «Белагропромбанк». Данные таблицы 1 свидетельствуют о том, что происходит увеличение показателей прибыльности. Так вырос размер прибыли до налогообложения на 63338 тыс. и на 136858 тыс. в сравнении соответственно с 2014 и 2015гг. Также увеличился размер прибыли на 178951 тыс. и на 177799 тыс.. в сравнении с 2014 и 2015гг. Данный результат является свидетельством того, что в 2016г. происходит стабилизация деятельности банка. 56 Проведем более детальный анализ стабильности потоков доходов, расходов и чистых доходов банков Республики Беларусь за 2012-2015 годы. Стабильность потоков характеризуется разными показателями, в т.ч. среднеквадратическим отклонением (волатильностью), которое рассчитывается по формуле (5). , (5) где ― значение показателя за i год; i ― год; х ― средняя доходность за период; n ― количество наблюдений. Большее значение среднеквадратического отклонения (далее ― σ) показывает больший разброс значений от средней величины доходов; меньшее значение, соответственно, показывает, что значения в множестве показателей сгруппированы вокруг среднего значения. В таблице 3.8 представлены значения волатильности для анализируемых показателей за 2014-2016 годы. Таблица 3.8 ― Волатильность доходов, расходов и чистых доходов банков Республики Беларусь за 2013-2016 года, млн р. Среднеквадратическое отклонение процентных доходов комиссионных доходы операционных доходов уменьшения резервов прочих доходов итоговых доходов процентных расходов комиссионных расходов операционных расходов отчисления в резервов прочие расходов итоговых расходов чистых процентных доходов чистых комиссионных доходов чистых операционных доходов чистых отчисления в резервов чистых прочие доходов итоговых чистых доходов 2014 257,74 67,53 90,33 1603,98 167,85 2073,89 286,05 37,42 70,28 1557,24 149,85 1969,75 106,68 37,54 67,36 125,92 79,36 228,79 2015 181,92 143,85 134,01 1875,62 442,04 1969,07 130,76 54,87 255,23 1900,7 423,16 1914,3 227,06 105,64 204,36 142,03 92,6 186,27 Примечание ― Источник: Собственная разработка на основе [50-54]. 57 2016 182,69 35,38 97,36 2159,11 1677,69 2782,35 254,3 27,77 160,3 2159,12 1012,01 2843,75 327,99 31,91 199,44 372,6 877,69 483,41 Волатильность процентных доходов имеет тенденцию к снижению (со 257,74 млн р. до 182,69 млн р.). Это говорит о повышении устойчивости формирования показателя. Так же уменьшается волатильность комиссионных доходов за рассматриваемый период (с 67,53 млн р. до 35,38 млн р.). Хотя устойчивой тенденции не наблюдается. В тоже время происходит резкое уменьшение стабильности формирования прочих доходов банков (с 167,85 млн р. до 1677,69 млн р.). Таким образом, стабильность формирования общих доходов банковской системы снижается. При этом волатильность стабильных доходов уменьшается с одновременным увеличением волатильности прочих видов деятельности, которые на результат оказывают доминирующее влияние. Исходя из этого, можно порекомендовать банку наибольшее внимание обратить на круг своих спекулятивных операций. Так же стоит сказать, что происходит резкое увеличение волатильности расходов банковской системы (с 1969,75 млн р. до 2843 млн р.). Что является крайне негативной тенденцией. При этом в расходной части также наблюдается тенденция резкого снижения стабильности расходов от прочих (спекулятивных) видов деятельности. Таким образом, при уменьшении стабильности формирования общих доходов банковской системы с одновременным понижением стабильности расходов банковской системы происходит соответственное ухудшение стабильности формирования чистых доходов. Соответственно существует острая необходимость в усовершенствовании системы управления доходами и расходами банковской системы Республики Беларусь. Так же стоит отметить, что при анализе доходности банковского сектора Республики Беларусь, необходимо учесть влияние инфляции (рисунок 3.8). 120,0 116,24 111,3 100,0 112,4 111,98 90,4 89,1 80,0 Темп роста чистых доходов, % 60,0 Индекс роста потребительских цен, % 40,0 20,0 0,0 2014 год 2015 год 2016 год Рисунок 3.8 ― Динамика темпов роста инфляции и чистых доходов банков Республики Беларусь Примечание ― Источник: Собственная разработка. 58 Анализируя данный рисунок можно сказать, что ситуация на банковском рынке постепенно ухудшается. Если в 2014 году темп роста доходов опережает инфляцию (измеряемую индексом потребительских цен), то в 2015 году инфляция опережает темп роста чистых доходов, а к 2016 году разрыв еще более увеличился. Такая ситуация может быть связана со множеством факторов, такими как внутренние проблемы банковской системы и общее положение в стране на финансовом рынке. Что касается структуры доходов банков Республики Беларусь, то наибольший удельный вес занимает изменение резерва (57,53 % в 2016 году). Такой большой удельный вес этого вида доходов обусловлен тем, что банки обязаны создавать резервы для обеспечения стабильности своей деятельности, причем порядок и размер создания резервов регламентирован законодательно. Максимизации или минимизации этого вида доходов быть не может. Необходима лишь их оптимизация в рамках законодательно предусмотренных нормативов и адекватности рискам. Однако можно отметить, что за рассматриваемый период наблюдается тенденция устойчивого увеличения данного показателя. Можно предположить, что тенденция увеличения резервов связана с увеличением объема проблемной задолженности. Так же большой удельный вес в структуре доходов занимают процентные доходы (89,7% в 2016 году). Процентные доходы, как правило, являются превалирующими в общем доходе банков. Однако за 2014-2016 годы наблюдается увеличение удельного веса этого вида доходов. Это связано с увеличением доли изменения резерва. Наименьший удельный вес в структуре доходов банка имеют операционные доходы (0,82% в 2016 году). Это объясняется тем, что деятельность, от которой банки получают данный вид дохода, является неосновной. ОАО «Белагропромбанк» является одним из системообразующих банков Республики Беларусь. На 1 января 2017 года он занимает 17 место по объему заработанной прибыли в банковской системе Республики Беларусь, заработав 206483 тыс. р. Однако стоит отметить, что в сравнении с 2015 годом позиция ОАО «Белагропромбанк» значительно ухудшилась. Уменьшение прибыли банка может быть связано с ухудшением финансового положения страны. Так уменьшилась и совокупная прибыль банковской системы страны (с 774 млн р. до 566 млн рублей или на 26,9%). Однако явно тревожным фактором является ухудшение конкурентного положения ОАО «Белагропромбанк» среди других банков страны. Общий объем доходов банка увеличился. Если за 2014 год прибыль составляла 27532 тыс. р., то за 2016 год показатель равен 206483 тыс. р. (увеличилась на 178951 тыс. р.). Наличие увеличения доходов банка является фактом положительным. В структуре банка наибольший удельный вес занимает такой вид дохода, как уменьшение резервов на покрытие возможных убытков. Резервы являются просто расчетной величиной расходов, которые формируются и отражаются в бухгалтерском учете на случай реализации рисков банка, с другой стороны, изменение резервов, свидетельствует о 59 величине принимаемых на себя кредитной организацией кредитных рисков, а также о качестве кредитного портфеля. Следует обратить внимание на такой показатель, как доходы без учета операций с резервами. Его значение, с одной стороны, является индикатором эффективности деятельности банка с позиций получения им реальных доходов, которые кредитная организация может фактически получить. На рисунке 3.9 представлена структура доходов банка без учета резервов. 0,80% 0,00% 2,48% 1,48% Процентные доходы: -0,36% Комиссионные доходы: 9,74% Прочие доходы Чистый доход по операциям с драгоценными металлами и драгоценными камнями Чистый доход по операциям с ценными бумагами 85,14% Чистый доход по операциям с иностранной валютой Чистый доход по операциям с производными финансовыми инструментами Рисунок 3.9 ― Структура доходов ОАО «Белагропромбанк» без учета резервов за 2016 год Примечание ― Источник: Собственная разработка на основе отчетности банка. Так в структуре доходов без учета резервов наибольший удельный вес занимают процентные и комиссионные доходы (в 2016 году 85,14% и 9,74% соответственно). Прочие доходы банка занимают 2,48% в структуре общих доходов на 2016 год. Далее проведем более подробный анализ каждого вида дохода, начиная с доходов, занимающих в структуре всех доходов банка наибольших удельный вес. Процентные доходы банка на 1 января 2017 года составили 1240447 тыс р. За 2014-2016 года заметна тенденция увеличения данного вида дохода. Увеличение составило 294387 тыс р. и 83340 тыс р. соответственно. 60 Чтобы проанализировать качество кредитного портфеля, от которого может зависеть процентный доход необходимо сравнить темпы изменения кредитного портфеля и соответствующих резервов (рисунок 3.10) 25,00 20,00 20,3 15,00 15,9 10,00 12,3 10,6 5,00 0,00 2014 2015 2016 -5,00 -10,00 -8,7 -12,9 -15,00 Темп прироста кредитного портфеля, % Темп прироста резервов, % Рисунок 3.10 ― Темпы изменения кредитного портфеля и резервов, создаваемых по кредитному портфелю ОАО «Белагропромбанк» Примечание ― Источник: Собственная разработка на основе отчетности банка. Как видно из рисунка 3.10, в 2016 году наблюдается резкое увеличение резервов, создаваемых по кредитному портфелю с относительно небольшим ростом кредитного портфеля. Это свидетельствует о необходимости большое внимание уделять качеству кредитного портфеля. Необходимо усовершенствование кредитной политики банка. Можно предположить, что ужесточение требований к кредитополучателям банка может поспособствовать уменьшению роста кредитного портфеля и недопущению ситуации 2014 года. Однако, так же стоит отметить, что чрезмерное ужесточение требований может значительно сократить рост кредитного портфеля и значительный отток клиентов банка. Еще одним фактором, свидетельствующем о необходимости совершенствования кредитной политики является устойчивое увеличение чистого процентного дохода: так в 2016 году показатель увеличился на 196363 тыс. р. и 222778 тыс. р. Вместе с тем банку можно порекомендовать провести оптимизацию предлагаемой линейки продуктов, как со стороны качественной, так и количественной. В абсолютном выражении комиссионные доходы Банка так же возросли (рисунок 3.11) 61 Комиссионные доходы: 2016 прочие по операциям с ин.валютой 2015 по операциям с ценными бумагами по кредитам по операциям с чеками, БПК и документарным операциям 2014 0 200 400 600 800 1000 Рисунок 3.11 ― Динамика комиссионных доходов ОАО «Белагропромбанк», тыс. руб. Примечание ― Источник: собственная разработка на основе отчетности банка. Как видно из рисунка самыми доходными с точки зрения абсолютной величины получаемых комиссионных доходов являются операции с банковскими платежными карточками, а также по ведению банковских счетов и осуществлении расчетов. При этом рассматриваемый вид дохода имеет устойчивую тенденцию повышения. Поэтому можно сделать вывод, что банком разработана оптимальная политика работы по данному направлению. Хотя в абсолютном выражении комиссионные доходы банка растут следует отметить, что темп роста показателя увеличился с 105,6% в 2015 году до 118,4% в 2016 году. Можно предположить, что наступила стадия «насыщения» рынка, поэтому необходима разработка новых услуг, способствующих получению комиссионного дохода. Так, например, банк активно развивает «банкострахование». Так, банков разработан проект страхования для юридических лиц, в рамках которого банк осуществляет страхование медицинских расходов, страхование наземных транспортных средств и комплексное страхование имущества юридических лиц. Так же фактором содействующим увеличению комиссионных доходов может быть сравнительно более активное использование банковских пластиковых карт в целом по республике [4]. Комиссионные доходы банка, как отмечалось нами в первой главе, относятся группе стабильных доходов, и банком тщательно отслеживается их динамика. В частности плановые их значения доводятся центральным аппаратом до филиалов, которые, в свою очередь, доводят информацию до нижестоящих структурных подразделений банка. Анализ выполнения плановых показателей осуществляется поквартально. Степень выполнения плана комиссионных доходов – показатель, учитываемый при премировании сотрудников банка. 62 Прочие доходы банка так же занимают довольно значительный удельный все в структуре всех доходов банка. В 2016 году показатель составил 8,6%. Небольшой удельный вес занимают такие доходы как: доходы по операциям с иностранной валютой (5,8%), доходы по операциям с производными финансовыми инструментами (0,98%), доходы по операциям с ценными бумагами (0,24%) и доходы по операциям с драгоценными металлами (0,02%). Такая структура в доходов банка в целом соответствует структуре доходов страны. Однако для наибольшей диверсификации, у уменьшения концентрации активов (таблица про конц), банку может быть рекомендовано уделять большее внимание операциям с ценными бумагами, и производными финансовыми инструментами. Особое внимание необходимо уделить операция с ценными бумагами, т.к. за 2015 год банк по этому направлению сработал в убыток (-22,5 млрд рублей). Проанализировав доходы ОАО «Белагропромбанк» и доходы всей банковской системы страны можно говорить об ухудшении или улучшении конкурентной позиции банка на рынке. На рисунке 3.12 представлено изменение чистых процентных доходов банка и всей системы в целом. 30 25 20 15 10 5 0 -5 2014 2015 2016 -10 -15 Темп прироста чистых процентных доходов ОАО "Белагропромбанк" Темп прироста чистых процентных доходов страны Рисунок 3.12 ― Темпы изменения процентных доходов ОАО «Белагропромбанк» и банковской системы, % Примечание ― Источник: Собственная разработка на основе отчетности банка. Из рисунка видно, что в то время, как вся банковская система страны повышает свои чистые процентные доходы. причем достаточно большими темпами, в ОАО «Белагропромбанк» чистые процентные доходы понижаются. Это еще раз свидетельствует о срочной необходимости пересмотра и усовершенствования кредитной политики банка и модификации линейки продуктов, предлагаемых клиентам. Так же 63 определим положение банка относительно чистых комиссионных доходов (рисунок 3.13) 30 25 20 15 10 5 0 2014 2015 2016 Темп прироста чистых комиссионных доходов ОАО "Белагропромбанк" Темп прироста чистых комиссионных доходов банковско системы Рисунок 3.13 ― Темпы изменения комиссионных доходов ОАО «Белагропромбанк» и банковской системы, % Примечание ― Источник: Собственная разработка на основе отчетности банка. Из рисунка видно, что в 2015 году темп роста чистых комиссионных доходов ОАО «Белагропромбанк» ниже темпа роста этого показателя по системе. Однако в 2016 году ситуация изменилась: чистые комиссионные доходы банка увеличивались более высокими темпами, чем в среднем по банкам Республики Беларусь. Можно сделать вывод, что выбранная банком политика в данном направлении является эффективной, и можно порекомендовать ее придерживаться в дальнейшем. 3.3 Пути совершенствования формирования доходов банков ОАО «Белагропромбанк» является одним из системообразующих банков Республики Беларусь и имеет достаточно высокие показатели финансового результата [44]. Однако, всегда есть пути и резервы улучшения финансовых результатов и имеется ряд проблем, которые необходимо устранить, для повышения финансового результата банка. На формирование доходов банка влияют как внешние, так и внутренние факторы. Поиск наиболее оптимальных путей развития банка сегодня невозможен без учета влияния факторов внешней среды. К внешним факторам, сдерживающим развитие банков Республики Беларусь, в том числе и ОАО «Белагропромбанк», можно отнести высокие 64 риски кредитования, неустойчивость международных финансовых рынков, ограниченные ресурсные возможности кредитных организаций, прежде всего дефицит долгосрочных пассивов, недостаточно высокий уровень доверия к банкам со стороны населения. Для выявления внешних условий работы банков Республики Беларусь необходимо учитывать Программу социально-экономического развития Республики Беларусь. Банкам необходимо будет принять во внимание принятую в программе динамику изменения основных экономических показателей, тенденции их изменения. Также банки должны учитывать положения Стратегии развития банковского сектора экономики Республики Беларусь и Основных направлений денежно-кредитной политики Республики Беларусь, разработанных Национальным банком Республики Беларусь. Согласно программе социально-экономического развития в 2016-2020 годах решение приоритетных задач социально-экономической политики государства, связанных с ростом национальной экономики, повышением реальных доходов населения, модернизацией производственного потенциала предприятий и организаций будет осуществляться одновременно с реализацией комплекса мер, направленного на поддержание макроэкономической сбалансированности и обеспечение устойчивого функционирования реального и финансового секторов национальной экономики. Немаловажное значение в улучшении финансовых результатов банков имеет дальнейшее развитие рынка банковских услуг в целом, которое, в свою очередь, зависит от количества и качества финансовых инструментов, предлагаемых банками своим клиентам. С позиций микроуровня на финансовый результат банка воздействует уровень принимаемых банком рисков, качество управления доходами, т.е. их максимизация с как можно большей степенью стабилизации, а также эффективность управления и оптимизации расходов банка. К внутренним препятствиям кредитных организаций, ограничивающим развитие и улучшение финансовых результатов, относятся неадекватные быстроизменяющейся экономической среде системы управления, слабый уровень финансового планирования, неудовлетворительный уровень финансового менеджмента, неэффективное управление рисками, неэффективное использование технологий, низкое качество управленческой информации. Т.к. управление доходами и «работающими активами» предполагает минимизацию рисков банковского дела следует обратить внимание на формирование банками резервов на покрытие возможных убытков и управление ликвидностью. С начала 2015 года банки нарастили покрытие активов резервами в национальной валюте до 3,5% и в иностранной валюте до 4 %. Решением Правления Национального банка была предоставлена возможность дифференцировать размер отчислений в специальные резервы на покрытие возможных убытков по активам, классифицированным по I группе риска, снизив их минимальный размер до 0,5 %. Данная контрциклическая мера позволила банкам направить на создание резервов по проблемной задолженности, возникшей вследствие ухудшения финансового состояния 65 кредитополучателей в текущем году, доходы, образовавшиеся у банка в результате уменьшения резервов по I группе риска. Необходимо признать, что сложившийся уровень покрытия активов резервами является недостаточным для обеспечения в полной мере устойчивой работы банков в случае реализации накопленного потенциала кредитного риска. С учётом вышесказанного банкам можно порекомендовать применять меры и использовать механизмы, которые действительно позволят минимизировать риски, а не изыскивать способы по искусственному поддержанию показателей качества кредитных портфелей. Следует повышать эффективность систем управления рисками, в том числе за счёт участия наблюдательных советов в решении стратегических вопросов управления рисками. По итогам первого полугодия 2015 года можно говорить об улучшении ситуации с ликвидностью банков по сравнению с началом года. Показатели ликвидности банковского сектора в 2015 году сохранили значения, превышающие установленные для отдельного банка нормативы безопасного функционирования. Улучшение ситуации с ликвидностью 2015 году отражает положительная тенденция в динамике показателя покрытия ликвидности, рассчитываемого банками в соответствии с международными стандартами Базель III. Данный показатель пока не относится к пруденциальным нормативам, но используется в целях качества управления ликвидностью в банках. Однако риски ликвидности еще достаточно высоки, Поэтому необходимо проводить мероприятия по повышению качества управления риском ликвидности (одним из таких мероприятий можно считать внедрение стандартов Базель III) [29]. Еще одним показателем эффективности деятельности банков является показатель рентабельности капитала. Этот показатель тесно коррелирует с коэффициентом эффективности затрат банков: чем ниже операционные расходы банка относительно его доходов, тем выше рентабельность. Значение коэффициента эффективности затрат без учёта рисков (Cost to Income Ratio ― CIR), рассчитываемого как отношение операционных расходов к валовому операционному доходу без учёта формирования резерва, по итогам первого полугодия 2015 года варьирует по банкам в диапазоне от 10 до 102 %, при среднем значении по банковскому сектору 48%. Это говорит о том, что многие банки, среди них и системообразующие, имеют пока нереализованные возможности для повышения эффективности как за счет роста доходности основных видов деятельности, в первую очередь за счёт снижения размера неполученных процентных доходов, так и за счёт снижения издержек путём совершенный совершенствования бизнес-процессов и оптимизации использования ресурсов [47]. Появление в финансовой сфере новых сервисов, разрушение привычных схем взаимодействия участников рынка финансовых услуг во многом изменяют парадигму развития банковской системы. Если ранее для получения доли рынка банкам достаточно было предложить более дешевые, чем у конкурентов, 66 услуги, то сейчас необходимо учитывать современные тенденции, искать инновационные подходы, интегрироваться с другими продуктами и сервисами, в том числе небанковскими. Развитие цифровых технологий обеспечивает возможность получения клиентами круглосуточного доступа к большому объему разнообразной информации. В Республике Беларусь быстро развивается сектор IT-индустрии. По индексу развития информационно-коммуникационных технологий в странах мира за 2014 год (ICT Development Index 2014), который рассчитан по методике Международного союза электросвязи (ITU), Республика Беларусь опережает все страны постсоветского пространства. Кроме того, согласно отчету Международного союза электросвязи (ITU) Республика Беларусь заняла 36-е место в рейтинге за 2014 год, поднявшись на две позиции по сравнению с 2013 годом и на 14 позиций по сравнению с 2010 годом, и 10-е место среди стран с наиболее динамичным развитием сектора IT-индустрии. В последние годы разработано множество новых технологий, однако не существует единой стратегии их применения. Появление новых продуктов и услуг, предоставляемых банками, вынуждает их ускоренно проводить модернизацию, более активно конкурировать с разработчиками инновационных программно-технических решений, а также компаниями, осуществляющими свою деятельность в финансовой сфере и применяющими новейшие технологии. В настоящее время существует ряд причин, препятствующих дальнейшему развитию цифровых банковских технологий в Республике Беларусь, основными из которых являются: отсутствие возможности осуществления идентификации физических и юридических лиц на межбанковском уровне; ограниченное количество операций, доступных для осуществления юридическими и физическими лицами через существующие каналы систем дистанционного банковского обслуживания (далее ― СДБО); ограниченное количество операций, доступных для осуществления через системы электронного взаимодействия республиканских органов государственного управления и участников рынка финансовых услуг, а также отсутствие единого стандарта функционирования данных систем; сравнительно низкий уровень использования клиентами цифровых каналов при взаимодействии с финансовыми организациями; несовершенная нормативная правовая база, регламентирующая использование инновационных цифровых банковских технологий и продуктов. Успешная реализация настоящей Стратегии во многом зависит от создания необходимых макроэкономических условий в Республике Беларусь, координации совместных действий республиканских органов государственного управления, Национального банка, банков, иных участников рынка финансовых услуг [49]. К внутренним факторам, влияющим на формирование дохода, относятся совокупность индивидуальных характеристик банка, стратегия банка и его внутренняя политика. Увеличению объема формируемых доходов содействует увеличение количества источников получения банками доходов. Их увеличению может способствовать расширение спектра предлагаемых банками финансовых 67 продуктов. Данному расширению может содействовать стратегия на модификацию услуг, уже оказываемых банками, освоение новых сегментов рынка, включая услуги, связанные с операциями с ценными бумагами, драгоценными металлами и камнями; не исчерпан потенциал совершенствования таких направлений банковского бизнеса, как микрокредитование, предоставление форфейтинговых услуг, инвестиционное кредитование, финансовый лизинг, факторинг и др. Особое значение банки Республики Беларусь должны придавать развитию сегмента розничного банковского бизнеса [34]. Согласно стратегического плана развития ОАО «Белагропромбанк» на 2015 – 2017 годы утверждены следующие основные стратегические цели: - укрепление позиций банка на рынке финансовых услуг Республики Беларусь; - рост доли рынка в привлечении средств юридических лиц на 5-7 п.п; - возвращение лидирующих позиций в области розничного кредитования, рост доли банка на рынке потребительского кредитования на 510 п.п.; - повышение операционной эффективности деятельности банка и обеспечение устойчивого и ликвидного функционирования посредством сокращения существующих дисбалансов, образовавшихся по операциям в рамках финансирования госпрограмм и мероприятий. Основными направлениями реализации стратегической цели являются: - высококачественный клиентоориентированный подход, выстраивание различных стратегий взаимодействия с отдельными клиентскими сегментами, освоение новых инструментов финансирования; - диверсификация клиентской базы посредством привлечения на обслуживание новых клиентских сегментов: предприятия, обладающие ресурсной базой, малый и средний бизнес, участники внешнеэкономической деятельности, торговые сети; - наращивание объемов и оптимизация структуры привлеченных денежных средств корпоративных клиентов по срочным и ценовым параметрам; - формирование кредитного портфеля с учетом снижения уровня кредитного риска и повышение эффективности вложения кредитных ресурсов; - изменение модели продаж с учетом объемов и особенностей ведения бизнеса клиентов. Внутренним фактором, оказывающим влияние на объем доходов является политика построения взаимоотношений с клиентами. Так, согласно Стратегическому плану развития [48] в ОАО «Белагропромбанк» поступательное наращивание объема оказываемых физическим лицам банковских услуг и повышение качества их предоставления будет осуществляться за счет совершенствования работы с частными клиентами, а также развития продуктового ряда путем модификации действующих и 68 внедрения новых услуг, оптимизации процессов предоставления услуг, развития каналов и способов продаж. Банкам Республики Беларусь, в том числе и ОАО «Белагропромбанк», есть к чему стремиться, а также есть резервы улучшения качества построения данных взаимоотношений, что как следствие приведет к улучшению и росту финансовых результатов. В рассматриваемом нами ОАО «Белагропромбанк» в 2011 году была создана и в настоящее время реализуется CRM-стратегия, основными целями которой являются: 1) создание единой централизованной клиентской базы, а также последующее ее расширение и диверсификация; 2) формирование технических, коммуникационных и экономикостатистических предпосылок для: - категоризации и сегментирования клиентов с целью разработки для каждого сегмента клиентов своих наборов банковских продуктов и услуг; - дальнейшей стандартизации банковских продуктов и услуг для целевых категорий корпоративных клиентов; - улучшения качества обслуживания клиентов; - повышения эффективности взыскания проблемной задолженности; - контроля достижения стратегических и тактических (операционных) целей с использованием KPI, рассчитываемых на основании информации, содержащейся в CRM-системе и едином хранилище данных; - создания системы аналитической, управленческой и отчетной информации об объемах (количестве) проданных банковских и иных продуктов, о работе с проблемной задолженностью. Безусловно, многие вышеперечисленные направления в банке уже реализованы, однако существуют и те, реализация которых в настоящее время не осуществлена, что на наш взгляд, является важнейшим резервом роста финансовых результатов банка. Мероприятиями, увеличивающими клиентскую базу, так же могут быть: поиск потенциальных клиентов в рамках проведения акции “Международный бизнес с ОАО “Белагропромбанк” (приложение Д), направление на электронные адреса предприятий приглашений на обслуживание, участие в тендерах по выбору обслуживающего банка. Для развития розничного бизнеса в банке можно предложить модификацию уже действующих продуктов. Так, Белагропромбанк совместно с ООО «Алседа Консалтинг» представляет своим Клиентам новое мобильное приложение «Banka». Это единый мобильный банкинг для клиентов различных банков Республики Беларусь. Это новый банковский сервис online обслуживания Клиентов в Беларуси, который объединяет все финансы в одном приложении, позволяет управлять всеми карточками, счетами и кредитами, даже если они открыты в разных банках [14]. В качестве модификации данного продукта может быть предложено заключение соглашений для присоединения к данному приложению других банков Республики Беларусь. На данный 69 момент приложение доступно для клиентов ОАО "Белагропромбанк", ОАО "БПС-Сбербанк", ЗАО "Цептер Банк" и ЗАО "БТА Банк", ЗАО «МТБанк», ЗАО «Идея Банк». Для продвижения данного продукта необходима его реклама. Так ссылку на информацию о данной услуге необходимо разместить на главной странице официального сайта Банка. Так же одним из способов продвижения может быть размещение рекламы в вагонах метро, на рекламных счетах, а так же на соответствующих информационных сайтах. Так же необходима модификация каналов дистанционного обслуживания. Так в Банке представлены такие услуги как: система Интернет-банкинг, SMSбанкинг, ТВ-банкинг, мобильный банкинг, USSD-банкинг. Однако для подключения данных услуг необходимо обязательное обращение в отделение банка или использование инфокиосков банка. Необходима разработка способа подключения к данным услугам без обращения в отделения банка. Так можно предложить модификацию Интернет-банкинга для возможного подключения услуги используя личные данные клиента. Совершенствование политики взаимоотношений с розничными клиентами может происходить посредством придания им большей проактивности со стороны банка, усиления ориентации функций фронтофисных работников на консультирование и продажу продуктов. Данные планы позволят обеспечить ОАО «Белагропромбанк» стабильный приток доходов, оптимизировать его издержки и расходы, что, в свою очередь, обеспечит рост прибыли, а также стабильность ее динамики. Еще одним направлением повышения эффективности работы банка является оптимизация его региональной структуры. Касательно региональной структуры предусматриваются следующие изменения: - переход 4 из 7 филиалов ― областных управлений на единый банковский идентификационный код, предусматривающий централизацию основных функций по сопровождению банковских операций и осуществлению расчетов в рамках единого баланса; - объединение в 2016 году бизнес-процессов, осуществляемых в Минской городской дирекции и ОПЕРУ; - максимально возможная обоснованная централизация бизнеспроцессов и функций поддержки филиалов на уровне центрального аппарата банка; - проведение эксперимента по созданию новых форм банковского офиса; - закрытие неэффективных точек продаж. Банковский бизнес является наиболее рискованным, что обусловлено сущностью и специфической ролью банков в экономике страны. Все виды проводимых кредитными организациями операций подвержены риску, который возникает, в первую очередь, в силу неопределенности состояний внешней среды, а также вследствие вероятности финансовых потерь и/или ухудшения ликвидности банка при наступлении неблагоприятных событий, связанных с внутренними факторами, влияющими на деятельность банка [27]. 70 Поэтому одним из направлений совершенствования управлениями доходами банка является совершенствование политики управления рисками. Система управления рисками ОАО «Белагропромбанк» включает следующие направления реализации стратегической цели: - применение системы ограничения рисков банка путем установления, постоянного мониторинга и анализа соблюдения показателей толерантности к рискам; - внедрение автоматизированной системы управления рисками, позволяющей повысить качество функционирования системы управления рисками за счет современных моделей оценки и централизации процессов управления рисками; - формирование оптимальной организационной структуры управления рисками, соответствующей организационно-функциональной структуре банка, характеру и объемам осуществляемых им операций, позволяющей исключить; - конфликт интересов в процессе управления рисками; - совершенствование системы отслеживания рисков на стадии возникновения негативной тенденции на основе ключевых и иных индикаторов рисков. Одним из предполагаемых направлений развития риск-менеджмента в банках Республики Беларусь является стресс-тестирование. Здесь можно отметить то, что стресс-тестирование это ключевой инструмент рискменеджмента и стратегического планирования, не в полной мере интегрирован в структуру риск-менеджмента белорусских кредитных организаций. Оно осуществляется в большинстве банков в основном как изолированная функция управления рисками, имеющая слабое отношение к остальным направлениям деятельности. Например, основные решения в отношении издержек, рисков, масштабов наращивания дополнительного капитала принимаются безотносительно к итогам стресс-тестирования. Одновременно существуют недостатки и в методологии: - трудности у банков вызывает выбор сценариев; - отсутствуют стресс-тесты на сегментах бизнеса, связанных со специфическими рисками и продуктами; - системы стресс-тестирования недостаточно гибкие для оперативного реагирования на кризисные ситуации; - эти системы не обеспечивают оперативное агрегирование рисков, применение новых сценариев и моделей. Стресс-тестирование составляет неотъемлемую часть системы управления рисками ОАО «Белагропромбанк» и базируется на следующих принципах: - регулярность стресс-тестов; - обеспечение участия в работе над стресс-тестом широкого круга экспертов, что позволяет с большей точностью идентифицировать сценарии, требующие проведения стресс-тестирования; - обновление (актуализация) сценариев стресс-тестов по мере изменения 71 рыночной конъюнктуры, а также структуры портфелей активов и обязательств банка; - документирование сценариев и результатов стресс-тестирования. Стресс-тестирование включает в себя количественный и качественный анализ. Количественный анализ направлен на оценку влияния реализации факторов риска на финансовое состояние банка. Количественный анализ включает в себя: - тест на чувствительность ― моделирование изменения одного фактора риска и оценка его реализации на финансовое состояние банка; - сценарный анализ ― моделирование изменений двух и более факторов риска в целях оценки их реализации на финансовое состояние Банка. Сценарный анализ (на основе исторических или гипотетических событий) преимущественно нацелен на оценку стратегических перспектив устойчивости Банка. Качественный анализ направлен на оценку возможностей банка по минимизации негативных последствий в результате реализации факторов риска. Качественный анализ включает в себя определение мер, которые должны быть предприняты для оптимизации уровня банковских рисков и сохранения финансовой устойчивости банка [40]. Стресс-тестирование банком проводится на основании факторов возможных рисков, приведенных в нормативных актах Национального банка Республики Беларусь. В качестве возможных вариантов улучшения стресс-тестирования ОАО «Белагропромбанк» можно выделить применение банком (с учетом его возможностей) метода максимальных убытков, позволяющего оценить максимальные потери банка в случае реализации смоделированных при проведении стресс-тестирования ситуаций. Данный метод фактически позволит провести тестирование риска потери доходности (причем максимальной потери). В целом, перейти на качественно новый уровень управления рисками в банках позволит внедрение стандартов Базель III, которые включают в себя новые требования к капиталу банков, а также к показателям ликвидности. Так же улучшению качества как клиентской базы, так и обслуживания клиентов, в банках Республики Беларусь, в том числе и в ОАО «Белагропромбанк», будет содействовать, развитие информационных технологий (далее ― ИТ) и программного обеспечения банка, позволяющих автоматизировать процессы накопления и обработки аналитической информации, связанной построением взаимоотношений банка и его клиентов. Согласно стратегического плана развития ОАО «Белагропромбанк» на 2015 – 2017 годы основными направлениями развития ИТ являются: - расширение и усовершенствование функциональных возможностей централизованной интегрированной банковской системы «SC-Bank NT»; - перевод филиалов банка и их подведомственных расчетно-кассовых центров на использование программного комплекса обслуживания договоров частных клиентов «SC-Retail»; 72 - технологическое совершенствование систем дистанционного обслуживания; - внедрение специализированного бизнес-приложения на платформе единого хранилища данных для автоматизации процессов составления финансовой отчетности в соответствии с МСФО, осуществления управленческого учета и составления управленческой отчетности; - централизация системы электронного документооборота; - внедрение электронной торговой площадки для торговли иностранной валютой с клиентами/филиалами банка в режиме on-line; - внедрение системы фрод-мониторинга по операциям с банковскими платежными карточками; - внедрение системы управления взаимоотношениями с клиентами банка (CRM-системы) Так основными финансовыми ориентирами на 2015-2017 году стали: - увеличение капитала банка за счет прибыли, остающейся в его распоряжении, путем дополнительных взносов в уставный фонд и привлечением субординированного кредита; - ограничение риск-аппетита на уровне, обеспечивающем стабильную прибыль; - повышение операционной прибыли не менее чем на 30 % за 2 года; - контроль операционных издержек и снижение коэффициента соотношения затрат к операционной прибыли после формирования резервов до 67 %; - снижение стоимости риска и повышение доходности кредитных операций, увеличение чистой процентной маржи. Обобщая все вышеизложенное можно сделать выводы. 1) За 2012-2015 года общий объем доходов банковского сектора с каждым годом постоянно увеличивался. Темп роста доходов банковского сектора (с 2012 года по 2015 год) составил 203%. Наибольший удельный вес в структуре доходов банков Республики Беларусь занимает изменение резерва (67,53 % в 2015 году).Так же большой удельный вес в структуре доходов занимают процентные доходы (27,4% в 2015 году). 2) В банковской системе Республики Беларусь происходит ухудшение стабильности формирования чистых доходов. Соответственно существует острая необходимость в усовершенствовании системы управления доходами и расходами банковской системы Республики Беларусь. 3) Доля прибыли ОАО «Белагропромбанк» в общей прибыли банковской системы составляет 7,4%. В сравнении с 2014 годом позиция ОАО «Белагропромбанк» значительно ухудшилась (с второго места на пятое). Общий объем доходов ОАО «Белагропромбанк» за период с 2012 года по 2015 год сократился на 1338,0 млрд р. или на 2,69%. 4) Наибольший удельный вес в структуре доходов ОАО «Белагропромбанк» (без учета резервов) занимают процентные и комиссионные доходы (в 2015 году 77,4% и 8,01% соответственно). 73 5) При увеличении чистых процентных доходов всей банковской системы страны происходит понижения данного показателя в ОАО «Белагропромбанк». Это свидетельствует о срочной необходимости пересмотра и усовершенствования кредитной политики банка и модификации линейки продуктов, предлагаемых клиентам. 6) В 2016 году чистые комиссионные доходы банка увеличивались более высокими темпами, чем в среднем по банкам Республики Беларусь. Можно сделать вывод, что выбранная банком политика в данном направлении является эффективной, и можно порекомендовать ее придерживаться в дальнейшем. 7) На формирование доходов банка влияют как внешние, так и внутренние факторы. Для выявления внешних условий работы банков Республики Беларусь необходимо учитывать Программу социальноэкономического развития Республики Беларусь. 8) В экономике страны существуют следующие тенденции: уровень покрытия активов резервами является недостаточным для обеспечения в полной мере устойчивой работы банков в случае реализации накопленного потенциала кредитного риска; улучшение ситуации с ликвидностью банков по сравнению с началом года. 9) Одним из направлений совершенствования управлениями доходами банка является совершенствование политики управления рисками. Одним из предполагаемых направлений развития риск-менеджмента в банках Республики Беларусь является стресс-тестирование. 10) Так же улучшению качества как клиентской базы, так и обслуживания клиентов, в банках Республики Беларусь, в том числе и в ОАО «Белагропромбанк», будет содействовать, развитие информационных технологий (далее ― ИТ) и программного обеспечения банка, позволяющих автоматизировать процессы накопления и обработки аналитической информации, связанной построением взаимоотношений банка и его клиентов. 11) Изучение составляющих внутреннего банковского контроля (аудита) доходов ОАО «Белагропромбанк» выявил, что данное направление банковского управления осуществляется на должном уровне. 74 ЗАКЛЮЧЕНИЕ На основании проведенных теоретических исследований, аналитических исследований состава и структуры доходов ОАО «Белагропромбанк» и доходов банковского сектора можно сделать следующие выводы. 1 Анализ экономической литературы и нормативных источников показал, что существует несколько определений доходов банка. Для целей дипломной работы автором выбрано следующее определение: доходы ― увеличение экономических выгод, приводящее к увеличению собственных средств (капитала) кредитной организации (за исключением вкладов акционеров или участников и происходящее в форме: притока активов; повышения стоимости активов в результате переоценки (за исключением переоценки основных средств, нематериальных активов и ценных бумаг, «имеющихся в наличии для продажи», относимой на увеличение добавочного капитала) или уменьшение резервов на возможные потери; увеличения активов в результате конкретных операций по поставке (реализации) активов, выполнению работ, оказанию услуг. Нами были рассмотрены взгляды отечественных и зарубежных авторов на вопрос классификации доходов. 2 Наиболее удобной для целей изучения бухгалтерского учета была принята классификация доходов в соответствии с Планом счетов. Так доходы делятся на процентные доходы, комиссионные доходы, прочие банковские доходы, операционные доходы, уменьшение резервов, поступление по ранее списанным долгам, доход по отложенному налогу на прибыль. 3 Наиболее ответственной частью банковского управления является планирование, которое представляет собой процесс принятия и организации выполнения управленческих решений, связанных с будущими событиями, включающие мониторинг и анализ результатов выполнения ранее принятых планов, оценку постоянно изменяющейся рыночной ситуации, изучение потребностей реальных и потенциальных клиентов банка и стратегических задач, которые учредители ставят перед банковской организацией. 4 Финансовое планирование в ОАО «Белагропромбанк» представляет собой непрерывный процесс составления, утверждения, доведения до всех структурных единиц, исполнения и контроля за исполнением смет доходов и расходов. 5 Бухгалтерский учет доходов и расходов банка регламентируется Инструкцией по признанию в бухгалтерском учете доходов и расходов в Национальном банке и банках Республики Беларусь, утвержденной постановлением Правления Национального банка Республики Беларусь от 30.07.2009 №125 (в ред. от 10.12.2013 № 722). Доходы банка учитываются на восьмом классе счетов бухгалтерского учета. 6 Методика начисления процентных доходов зависит от наличия или отсутствия установленных Инструкцией 125 условий по признанию в бухгалтерском учете доходов. Кроме того, на методику отражения в 75 бухгалтерском учете процентных доходов оказывает влияние классификация вероятности исполнения клиентом, эмитентом своих обязательств. 7 Информация о доходах банка отражается в отчете о прибылях и убытках, который представляет собой ряд показателей, характеризующих доходы, расходы банка и разность между ними - прибыль или убыток за отчетный период. 8 За 2012-2015 года общий объем доходов банковского последовательно увеличивался. Темп роста доходов банковского сектора (с 2012 года по 2015 год) составил 203%. Наибольший удельный вес в структуре доходов банков Республики Беларусь занимает изменение резерва (67,53 % в 2015 году). Так же большой удельный вес в структуре доходов приходится на процентные доходы (27,4% в 2015 году). 9 В банковской системе Республики Беларусь происходит ухудшение стабильности формирования чистых доходов. Соответственно существует острая необходимость в усовершенствовании системы управления доходами и расходами банковской системы Республики Беларусь. 10 В общей прибыли банковской системы доля прибыли ОАО «Белагропромбанк» составляет 7,4%. В сравнении с 2014 годом позиция ОАО «Белагропромбанк» значительно ухудшилась (со второго на пятое место). Общий объем доходов ОАО «Белагропромбанк» за период с 2012 года по 2015 год сократился на 1338,0 млрд р. или на 2,7%. Наибольший удельный вес в структуре доходов ОАО «Белагропромбанк» (без учета резервов) занимают процентные и комиссионные доходы (в 2015 году 77,4% и 8,01% соответственно). 11 Большую часть в обязательствах банка занимают средства клиентов. В структуре активов баланса ОАО «Белагропромбанк» приходится на кредиты клиентам. Активы банка имеют тенденцию к увеличению, поскольку итоговое значение в 2016г. возросло на 189914 тыс. р. в сравнении с 2015г. Вместе с тем отмечено значительное снижение показателей по данным «кредиты клиентам» на 1386655 тыс. руб. Также наблюдалось снижение остатков по такой статье, как «денежные средства» на 2149 тыс. р. В целом в 2014-2016 годах ОАО «Белагропромбанк» демонстрировал положительные темпы роста активов. 12 По основным видам деятельности банка доходы увеличиваются, что дает основание полагать о стабильности функционирования ОАО «Белагропромбанк». Происходит увеличение показателей прибыльности. Так в 2016г. вырос размер прибыли до налогообложения на 63338 тыс. руб. и на 136858 тыс. руб. в сравнении соответственно с 2014 и 2015гг. Также увеличился размер валовой прибыли на 178951 тыс. руб. и на 177799 тыс. руб. в сравнении с 2014 и 2015гг. Данный результат является свидетельством того, что в 2016г. происходила стабилизация деятельности банка. 13 При увеличении чистых процентных доходов всей банковской системы страны наблюдалось понижения данного показателя в ОАО «Белагропромбанк». Это свидетельствует о срочной необходимости пересмотра и усовершенствования кредитной политики банка и модификации линейки продуктов, предлагаемых клиентам. 76 14 В 2016 году чистые комиссионные доходы банка увеличивались более высокими темпами, чем в среднем по банкам Республики Беларусь. Можно сделать вывод, что выбранная банком политика в данном направлении является эффективной, и можно порекомендовать ее придерживаться в дальнейшем. 15 Одним из направлений совершенствования управлениями доходами банка является совершенствование политики управления рисками. Одним из эффективных направлений развития риск-менеджмента в банках Республики Беларусь является стресс-тестирование. 16 Улучшению качества как клиентской базы, так и обслуживания клиентов, в банках Республики Беларусь, в том числе и в ОАО «Белагропромбанк», будет содействовать, развитие информационных технологий (далее ― ИТ) и программного обеспечения банка, позволяющих автоматизировать процессы накопления и обработки аналитической информации, связанной построением взаимоотношений банка и его клиентов. 17 Изучение составляющих внутреннего банковского контроля (аудита) доходов ОАО «Белагропромбанк» выявил, что данное направление банковского управления осуществляется на должном уровне. 77 СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ 1 Акция «Международный бизнес с Белагропромбанк» [Электронный ресурс] // – Режим доступа: http://www.belapb.by/rus/about/press-sluzhba/presscentre/banks_news/akciya-mezhdunarodnyj-biznes-s-belagroprombank/ Дата доступа 19.03.2017 2 Бабаш, Л. П. Бухгалтерский учет в банках: учеб. пособие / Л.П. Бабаш, О.Н. Шестак, Л.П. Левченко. ― Минск: Выш. шк., 2010. ― 512 с. 3 Белоглазова, Г.Н. Банковское дело. Организация деятельности коммерческого банка: учебное пособие / Г.Н. Белоглазова [и др]; под общ. ред. Г.Н. Белоглазовой ― М.: Финансы и статистика, 2010. ― 351 с. 4 Белорусы стали активнее пользоваться безналичными платежами [электронный ресурс] – Режим доступа: http://belkart.by/BELKART/news/2015/belarusians-are-increasingly-using-non-cashpayments/. – Дата доступа 18.03.2017. 5 Беляцкий, Н.П. Банковский менеджмент: Учеб. пособие / Н.П. Беляцкий, Б.Д. Семенов, С.Д.Вермеенко. – Мн.:БГЭУ, 2004. – 267с. 6 Быковская, Е.В. Методики факторного анализа доходов и расходов банка / Е.В. Быковская // Бухгалтерский учет и анализ. ― 2006. ― № 3. ― С. 42-46. 7 Бюллетени банковской статистики за 2011–2015 годы Официальный сайт Национального банка Республики Беларусь [Электронный ресурс]. / Публикации / Официальный сайт Национального банка Республики Беларусь. – Режим доступа: http://www.nbrb.by/statistics/bulletin/?menu=public. – Дата доступа: 05.04.2017. 8 Бюллетень банковской статистики № 9 (171) [Электронный ресурс]. / Публикации / Официальный сайт Национального банка Республики Беларусь. – Режим доступа: http://www.nbrb.by/statistics/bulletin/2015/bulletin2015_9.pdf. – Дата доступа: 10.01.2017. 9 Вешкин, Ю.Г. Экономический анализ деятельности коммерческого банка: учеб. пособие / Вешкин Ю.Г., Авагян Г.Л. ― М.: Магистр: ИНФРА-М, 2015. ― 352 с. 10 Воронина, Л.А. Финансовое управление региональными банками / Л.А. Воронина // Финансы и кредит. – 2013. – № 3 (531). – С. 10–15. 11 Галицкая, С. В. Финансовый менеджмент. Финансовый анализ. Финансы предприятий : учебное пособие / С. В. Галицкая. — М.: Эксмо, 2008. — 652 с. — (Высшее экономическое образование). 12 Годовой отчет о деятельности банка за 2015 год [Электронный ресурс]. / Официальный сайт ОАО «Белагропромбанк» /Деятельность банка / Годовой отчет о деятельности банка. – Режим доступа: http://www.belapb.by/rus/about/bankactivity/annual_report/. – Дата доступа: 27.04.2017 13 Динамика средних процентных ставок финансового рынка Республики Беларусь // официальный сайт Национального Банка Русрублики Беларусь [Электронный ресурс]. ― Режим доступа: http://www.nbrb.by/statistics/AvgIntRatesDyn/ ― Дата доступа: 20.11.2016. 14 Дистанционное обслуживание клиентов [Электронный ресурс] / Официальный сайт ОАО «Белагропромбанк» / Физическим лицам / Дистанционное 78 банковское обслуживание / [Электронный ресурс]. ― Режим доступа: http://www.belapb.by/rus/natural/distanc_obsl. ― Дата доступа: 13.12.2016. 15 Закон Республики Беларусь от 12 июля 2013 г. № 57-З О бухгалтерском учете и отчетности Принят Палатой представителей 26 июня 2013 года одобрен Советом Республики 28 июня 201 (в ред. Закона Республики Беларусь от 04.06.2015 N 268-З) 3 года // Консультант Плюс: Беларусь [Электронный ресурс] / ООО «ЮрСпектр», Нац. центр правовой информ. Респ.Беларусь. — Минск, 2002. — Дата доступа: 15.11.2016 16 Индексы потребительских цен по Республике Беларусь // официальный сайт национального статистического комитета [Электронный ресурс]. ― Режим доступа: http://belstat.gov.by/ofitsialnaya-statistika/otrasli-statistiki/tseny/operativnayainformatsiya_4/indeksy-potrebitelskih-tsen-po-respublike-belarus/ ― Дата доступа: 20.11.2016. 17 Инструкция По признанию в бухгалтерском учете доходов и расходов в Национальном Банке Республики Беларусь, банках и небанковских кредитнофинансовых организациях Республики Беларусь утвержденную Постановлением Правления Национального банка Республики Беларусь от 30.07.2009 N 125 (в ред. Постановлений Правления Национального банка от от 10.09.2015 № 543 Консультант Плюс: Беларусь [Электронный ресурс] / БГЭУ. ― Минск, 2015. ― Дата доступа: 11.03.2017 18 Инструменты денежно-кредитной политики [Электронный ресурс] / Официальный сайт Национального банка Республики Беларусь. – Режим доступа: http://www.nbrb.by/statistics/sref.asp. – Дата доступа: 10.03.2017. 19 Колесникова, А.В. Бюджетирование как средство реализации банковских стратегий / А.В. Колесникова // Банковское дело. – 2009. – № 10. – С. 50–53. 20 Коняев, А.А. Организация системы бюджетирования в коммерческих банках / А.А. Коняев // Деньги и кредит. – 2009. – № 10. – С. 37–41. 21 Коробова, Г.Г. Банковское дело: учебник для вузов / Г.Г. Коробова [и др.]; под ред. Г.Г.Коробовой. ―2-е изд., перераб. и доп. ― М.: Магистр, 2011. ― 592 с. 22 Куницына, Н.Н. Бизнес планирование в коммерческом банке: учеб. пособие/ Н.Н Куницына, А.В. Малеева, Л.И. Ушвицкий. - М.:Магистр : Инфва-М, 2014. - 384 с. 23 Куницына, Н.Н. Планирование в коммерческом банке: учеб. пособие / Н.Н. Куницына, А.В. Малеева, Л.И. Ушвицкий. ― М.: Магистр, 2010. ― 383 с. 24 Лаврушин, О.И. Банковский менеджмент: учебник/ коллектив авторов: под ред. д-ра экон. наук О.И. Лаврушина― 4-ое изд., перераб и доп. ― М.: КНОРУС, 2011. ― 560 с. 25 Лаврушин, О.И. Менеджмент в банках: учебник / кол.авторов; под ред. дра экон. наук, проф. О.И. Лаврушина. – М.: КНОРУС, 2009. ― 560 с. ] 26 Лемешевский, И.М. Деньги. Кредит. Банки./ И.М. Лемешевский. ― Минск: ФУ Аинформ, 2014. 736 с. 27 Леонович, Т.И. Краткое учебное пособие по дисциплине: «Анализ деятельности банков и управление рисками» по 2 разделу «управление рисками». / Леонович Т.И., Белорус. гос.экон. уни-т. ― Минск. ― 53 с. 79 28 Маркова, О.М. Банковские операции: учебник для бакалавров / О.М. Маркова, Н.Н. Мартыненко, О.С. Рудакова, Н.В. Сергеева. ― М.: Издательство Юрайт, 2012. ― 537 с. 29 Методика расчета банками показателей капитала, левереджа и ликвидности, предусмотренных международными стандартами Базель III, утвержденная Постановлением Правления Национального банка Республики Беларусь от 24.09.2012 № 493 [Электронный ресурс] / О внедрении международных стандартов Базель III. ― Режим доступа: http://www.nbrb.by/publications/banksector/bs_20120701.pdf. — Дата доступа: 15.11.2016 30 Методика расчета эффективности обслуживания корпоративных клиентов в ОАО «Белагропромбанк»: протокол Финансового комитета ОАО «Белагропромбанк», 27 ноября 2013 г., № 110. 31 Методика рейтинговой оценки эффективности работы обособленных подразделений ОАО «Белагропромбанк»: протокол Финансового комитета ОАО «Белагропромбанк», 1 августа 2013 г., № 66. 32 Мусиец, М. Доход познается в сравнении / М.Мусиец. – Банковское обозрение. – 2013. – № 3. – С. 48–55 33 Об актуальных вопросах повышения устойчивости функционирования банков. Доклад члена Правления, начальника главного управления банковского надзора Национального банка Республики Беларусь Е.Н. Машниной на расширенном заседании Правления. ― Банкаўскі веснік. ― 2015. ― № 7 (624). ― с. 12–17. 34 О стратегии развития банковского сектора Республики Беларусь на 2011– 2015: Доклад первого заместителя председателя Правления Национального банка Республики Беларусь Ю.М. Алымова на расширенном заседании Правления. ― Банкаўскі веснік. ― 2011. ― № 7 (516). ― С. 5–11. 35 Официальный сайт ОАО «Белагропромбанк» / Деятельность банка / Показатели деятельности и отчетность / Годовая финансовая отчетность [Электронный ресурс]. – Режим доступа: http://www.belapb.by/rus/about/bankactivity/indexes/report_1/ 36 Национальный стандарт финансовой отчетности №1 «Представление финансовой отчетности» (НСФО № 1): постановление Совета Национального банка Респ. Беларусь, 28.09.2007, № 300 // Консультант Плюс: Беларусь [Электронный ресурс] / БГЭУ.- Минск, 2016. – Дата доступа: 10.02.2017. 37 Петров, М.М. Банковское дело[Текст]: учебное пособие / М. А. Петров и др.; под ред. М. А. Петрова. – Москва : Рид Групп, 2011. 240 с. 38 План счетов бухгалтерского учета в банках Респ. Беларусь: приложение 1 постановления Правления Национального банка Респ. Беларусь от 29.08.2013 г., №506 // Консультант Плюс: Беларусь [Электронный ресурс] / БГЭУ.― Минск, 2015. ― Дата доступа: 11.11.2016. 39 Подковыров, В. «Мы планируем сохранить курс на клиентоориентированную политику»: интервью / В. Подковыров // Вестник Ассоциации белорусских банков. – 2014. – № 1 (716). – С. 4–5. 40 Положение об организации стресс-тестирования в ОАО «Белагропромбанк»: протокол Правления ОАО «Белагропромбанк», 29.01.2016, № 18 80 41 Положение о порядке разработки и утверждения смет доходов и расходов, операционных расходов ОАО «Белагропромбанк» и контроля за их исполнением: протокол Правления ОАО «Белагропромбанк», 29 февраля 2015 г., № 22. 42 Примечания Открытого акционерного общества «Белагропромбанк» к годовой финансовой отчетности за 2013 год [Электронный ресурс]. / Официальный сайт ОАО «Белагропромбанк» / Деятельность банка / Показатели деятельности и отчетность / Годовая финансовая отчетность [Электронный ресурс]. ― Режим доступа: http://www.belapb.by/about/bank-activity/indexes/report_1/2013-god/. ― Дата доступа: 15.11.2016. 43 Примечания Открытого акционерного общества «Белагропромбанк» к годовой финансовой отчетности за 2014 год [Электронный ресурс]. / Официальный сайт ОАО «Белагропромбанк» / Деятельность банка / Показатели деятельности и отчетность / Годовая финансовая отчетность [Электронный ресурс]. ― Режим доступа: http://www.belapb.by/about/bank-activity/indexes/report_1/2014-god/. ― Дата доступа: 15.11.2016. 44 Рейтинг белорусских банков по итогам 2014 года // [Электронный ресурс]. ― Режим доступа: http://myfin.by/stati/view/4796-rejting-belorusskih-bankov-po-itogam2014-goda ― Дата доступа: 20.11.2016 45 Рейтинг белорусских банков по итогам 2015 года // [Электронный ресурс]. ― Режим доступа: http://viberi.by/ratings ― Дата доступа: 20.03.2017 46 Рекомендации о методике проведения Национальным банком проверок банков и небанковских кредитно-финансовых организаций и оценке уровня рисков: постановление Правления Национального банка Республики Беларусь, 30 июня 2011 г., № 266 // Консультант Плюс: Беларусь [Электронный ресурс] / Нац. центр правовой информ. Республики Беларусь.— Дата доступа: 25.01.2016. 47 CRM-стратегия ОАО «Белагропромбанк»: протокол Правления ОАО «Белагропромбанк», 17 мая 2012 г., № 34. 48 Стратегический план развития открытого акционерного общества «Белагропромбанк» (ОАО «Белагропромбанк») на 2016 ― 2017 годы, утвержденный Наблюдательным советом ОАО «Белагропромбанк» 21.06.2015 №20 [Электронный ресурс]. ― Режим доступа: http://www.belapb.by/rus/about/allabout/strategiya-razvitiya-banka-2015-god/ Дата доступа: 20.02.2017. 49 Стратегия развития цифрового банкинга в Республике Беларусь на 2016 – 2020 годы, утвержденная Постановлением Правления Национального банка Республики Беларусь 02.03.2016 № 108 [Электронный ресурс]. ― Режим доступа: http://www.nbrb.by/Legislation/documents/DigitalBankingStrategy2016.pdf Дата доступа: 20.03.2017. 50 Структура доходов и расходов банков Респ. // Банковский сектор Республики Беларусь: краткая характеристика устойчивости функционирования на 01.01.2015 [Электронный ресурс] / Главное управление банковского надзора. ― Режим доступа: http://www.nbrb.by/publications/banksector/bs_20150101.pdf. — Дата доступа: 15.11.2016 51 Структура доходов и расходов банков Респ. // Банковский сектор Республики Беларусь: краткая характеристика устойчивости функционирования на 81 01.04.2013 [Электронный ресурс] / Главное управление банковского надзора. ― Режим доступа: http://www.nbrb.by/publications/banksector/bs_20130401.pdf. — Дата доступа: 15.11.2016 52 Структура доходов и расходов банков Респ. // Банковский сектор Республики Беларусь: краткая характеристика устойчивости функционирования на 01.07.2012 [Электронный ресурс] / Главное управление банковского надзора. ― Режим доступа: http://www.nbrb.by/publications/banksector/bs_20120701.pdf. — Дата доступа: 15.11.2016 53 Структура доходов и расходов банков Респ. // Банковский сектор Республики Беларусь: краткая характеристика устойчивости функционирования на 01.07.2014 [Электронный ресурс] / Главное управление банковского надзора. ― Режим доступа: http://www.nbrb.by/publications/banksector/bs_20140701.pdf. — Дата доступа: 15.11.2016 54 Структура доходов и расходов банков Респ. // Банковский сектор Республики Беларусь: краткая характеристика устойчивости функционирования на 01.10.2013 [Электронный ресурс] / Главное управление банковского надзора. ― Режим доступа: http://www.nbrb.by/publications/banksector/bs_20131001.pdf. — Дата доступа: 15.11.2016 55 Тенденции в экономике и денежно-кредитной сфере: аналитическое обозрение [Электронный ресурс] // Официальный сайт Национального банка Республики Беларусь.: ― Режим доступа: http://www.nbrb.by/publications/EcTendencies/rep_2015_12_ot.pdf. ― Дата доступа 10.03.2017. 56 Финансовая стабильность в Республике Беларусь: аналитическое обозрение [Электронный ресурс]. / Публикации / Официальный сайт Национального банка Республики Беларусь / – Режим доступа: http://www.nbrb.by/publications/finstabrep/FinStab2013.pdf. – Дата доступа: 21.02.2017. 57 Юрибанов, Г В ожидании падения доходности / Юрибанов Г.//, Банковское обозрение. ― 2014. ― №5. ― с. 53-56. 58 Basel III: International framework for liquidity risk measurement, standards and monitoring [Electronic resource] / Bank for International Settlements. – Decembre 2010. – Mode of access: http://www.bis.org. – Date of access: 16.01.2017 82 ПРИЛОЖЕНИЕ А Классификация доходов банков Таблица А.1 ― Классификация доходов банков В зависимости от вида деятельности: 1 1) Доходы от производственной (банковской) деятельности - 2) Доходы от непроизводственной (небанковской) деятельности - В зависимости от формы 1) Процентные доходы - 2) Непроцентные доходы валюте - 2 по кредитным операциям по депозитам по открытым счетам по операциям с ценными бумагами и иностранной валютой по другим банковскими операциями. дивиденды, полученные от участия в уставном капитале юридических лиц положительные разницы от переоценки имущества банка штрафы, пени, неустойки полученные другие внереализационные доходы проценты, полученные по кредитам, выданным в рублях и иностранной проценты, полученные по депозитам и иным размещенным средствам проценты, полученные от операций с ценными бумагами другие процентные доходы доходы от операций с иностранной валютой непроцентные доходы от операций с ценными бумагами комиссионные вознаграждения, полученные за оказание услуги штрафы, пени, неустойки полученные доходы, полученные от долевого участия в деятельности юридических лиц другие непроцентные доходы В зависимости от стабильности 1) Стабильные доходы доходы в виде процентов, полученных по предоставленным кредитам и иным размещенным средствам - доходы от вложений в долговые обязательства и акции комиссии 2) Нестабильные от перепродажи ценных бумаг доходы переоценки счетов в иностранной валюте штрафы, пени, неустойки полученные другие доходы (от проведения операций своп и с опционами, форвардных и фьючерских операций, от реализации имущества банка, связанные с приходованием излишков денежной наличности» от восстановления сумм фондов и резервов) В соответствии с Планом счетов 1) Процентные доходы по средствам в Национальном банке и центральных банках иностранных государств по средствам в других банках, Банке развития по кредитам и иным активным операциям с НКФО по кредитам и иным активным операциям с коммерческими организациями по кредитам и иным активным операциям с индивидуальными предпринимателями по кредитам и иным активным операциям с физическими лицами по кредитам и иным активным операциям с некоммерческими организациями по кредитам и иным активным операциям с органами государственного управления процентные доходы по ценным бумагам прочие процентные доходы 83 Окончание таблицы А.1 1 2) Комиссионные доходы 2 за открытие и (или) ведение банковских счетов по кредитам и иным активным операциям по операциям с Банком развития по операциям с чеками, банковскими платежными картами, электронными деньгами и документарным операциям по операциям с ценными бумагами по операциям с иностранной валютой, драгоценными металлами и драгоценными камнями по операциям по доверительному управлению имуществом по прочим операциям 3) Прочие банковские доходы по операциям с производными финансовыми инструментами от передачи активов в доверительное управление по операциям с ценными бумагами по операциям с иностранной валютой, драгоценными металлами и драгоценными камнями по доставке документов, перевозке и инкассации прочие банковские доходы. 4) Операционные доходы арендные, лизинговые платежи от выбытия имущества по операциям с долгосрочными финансовыми вложениями по консультационным и информационным услугам неустойки (штрафы, пени) прочие операционные доходы уменьшение резервов на покрытие возможных убытков и по неполученным доходам: по операциям с банками по кредитам и иным активным операциям с клиентами по операциям с ценными бумагами по операциям с долгосрочными финансовыми вложениями уменьшение резервов под снижение стоимости запасов уменьшение резервов на риски и платежи уменьшение резервов на покрытие возможных убытков по расчетам с дебиторами 5) Уменьшение резервов 6) Поступление по ранее списанным долгам 7) Доход по отложенному налогу на прибыль Примечание ― Источник: собственная разработка на основе [1, 2, 3, 4, 5]. 84 ПРИЛОЖЕНИЕ Б Структурно-логическая модель факторной системы доходов банка Доходы Процентные доходы Процентные активы Непроцентные доходы Комиссионные доходы Процентная ставка Средства в других банках Объём (количество) сделок Тарифы Кредиты клиентам Объём сделок Вложения в ценные бумаги Доходы от операций на валютном рынке Доходы от операций с торговыми ценными бумагами Доходы от инвестиционных ценных бумаг Разница в курсах Объём сделок Цена закрытия Объём сделок Разница в ценах Объём сделок Доход в форме дивидендов Норма дивидендов Прочие операционные доходы Рисунок Б.1 ― Структурно-логическая модель факторной системы доходов банка Примечание ― Источник: [6]. 85 ПРИЛОЖЕНИЕ В Таблица В.1 Баланс ОАО «Белагропромбанк» 86 Таблица В.2 87 ПРИЛОЖЕНИЕ Г Таблица Г. 1 Доходы и расходы ОАО «Белагропромбанк» 88 Таблица Г. 2 89 ПРИЛОЖЕНИЕ Д Акция «Международный бизнес с Белагропромбанк» Белагропромбанк проводит акцию «Международный бизнес с Белагропромбанк» для юридических лиц и индивидуальных предпринимателей. С июля по декабрь 2015 года банк отменил плату за открытие валютных и рублевых банковских счетов (при условии, что оба счета открываются единовременно), а также предоставил значительные скидки на ряд банковских операций в иностранной валюте. В частности, с 1 июля банком установлены единые тарифы на внутриреспубликанские и международные переводы в иностранной валюте. Вне зависимости от суммы платежа стоимость данных услуг составляет 6 и 30 долларов США соответственно. Коснулась акция и документарных операций. Шкала скидок за выдачу банковских гарантий варьируется от 20% до 50% от установленных цен, в зависимости от суммы гарантии. А за открытие и сопровождение документарных аккредитивов ― от 20% до 60%, в зависимости от суммы и условий предоставления покрытия по аккредитиву. Аккумулирование в Белагропромбанке покрытия по аккредитиву к моменту его открытия дает возможность участникам акции получать дополнительный процентный доход по аккредитивам в российских рублях по ставке ― до 11% годовых, в долларах США и евро ― до 6% годовых, в зависимости от срока и суммы размещения. Воспользоваться всеми возможностями акции могут владельцы бизнеса, которые в настоящее время не имеют текущих (расчетных) счетов в иностранной валюте в Белагропромбанке. Клиенты банка могут получить скидки на указанные банковские операции при условии, что данные операции не использовались ими в 2015 году. Акция действует с 1 июля 2015 г. по 30 июня 2016 г. включительно. 90