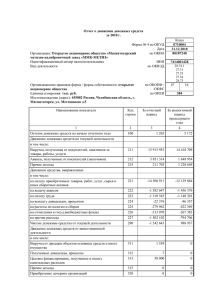

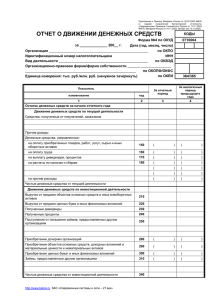

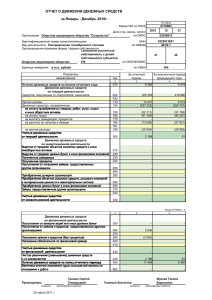

ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ АВТОНОМНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ОБРАЗОВАНИЯ «САНКТ-ПЕТЕРБУРГСКИЙ ПОЛИТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ ПЕТРА ВЕЛИКОГО» Институт промышленного менеджмента, экономики и торговли Высшая инженерно-экономическая школа Отчет о прохождении производственной практики по научно-исследовательской работе ФИО обучающегося в родительном падеже 4 курса, гр. номер группы 38.03.01 – Экономика или 30.03.04 Государственное и муниципальное управление Место прохождения практики: ВИЭШ, ИПМЭиТ Сроки практики: осенний семестр 2020-2021 гг. Руководитель практики от ФГАОУ ВО «СПбПУ»: ФИО руководителя ВКР, должность, степень, звание Руководитель практики от профильной организации: Не предусмотрен Оценка: Руководитель практики от ФГАОУ ВО «СПбПУ»: Руководитель практики от профильной организации: Ф.И.О. Не предусмотрен Обучающийся: Ф.И.О. Дата: 1 СОДЕРЖАНИЕ ВВЕДЕНИЕ 1.ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УЧЕТА И АУДИТА ДЕНЕЖНЫХ СРЕДСТВ В ОРГАНИЗАЦИИ 1.1.Понятие, виды денежных средств и документальное оформление операций с ними 1.2.Нормативно-правовое регулирование бухгалтерского учета и аудита денежных средств 1.3.Задачи и цели учета денежных средств организации 2.ОРГАНИЗАЦИЯ УЧЕТА ДЕНЕЖНЫХ СРЕДСТВ В ООО "МАТЕРИАЛЫ РЕНОВАТОР" 2.1.Организационно-правовая характеристика ООО "Материалы Реноватор" 2.2.Учет кассовых операций в ООО "Материалы Реноватор» 2.3.Учет денежных средств на расчетном счете ООО "Материалы Реноватор" 3.АНАЛИЗ ДЕНЕЖНЫХ СРЕДСТВ 3.1.Задачи, цели и источники анализа денежных средств 3.2.Анализ движения денежных средств ЗАКЛЮЧЕНИЕ СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ 2 ВВЕДЕНИЕ На данном этапе развития рыночной экономики и постоянного роста числа конкурентов во всех сферах деятельности в Российской Федерацииденежные средства играют важную роль вфункционировании коммерческой организации. Для эффективного управления бизнесом руководство организации должно иметь полную информацию о движении денежных средств, чтобы принимать на его основе обоснованные управленческие решения. Развитие организации, финансовая устойчивость, а также скорость денежного оборота зависят от специфики регулирования денежных потоков в управленческом учете организации. Несогласованность денежных потоков во времени и пространстве, отсутствие эффективного управления остатками денежных средств на текущих счетах организаций, их филиалов и обособленных подразделений приводят к серьезным финансовым проблемам и влияют на эффективность операций в целом. Основная деятельность предприятия является главным источником поступления денежных средств. Именно она должна обеспечивать тот минимальный остаток средств на предприятии в случае необходимости погашения задолженностей. Чрезмерная величина остатка денежных средств невсегда является хорошим фактором. Значимость денежных средств в обеспечении непрерывной деятельности коммерческих организаций и необходимость методических разработок для обеспечения их учета и анализа обусловили актуальность темы выпускной квалификационной работы. Существенный вклад в разработку теории и практики учета, анализа и аудита денежных средств российских организаций внесли следующие отечественные ученые: П.С. Безруких, О.Б. Вахрушева, В.Г. Гетьман, О.В. Гуденица, 3 Т.Ю. Дружиловская, О.В. Ефимова, А. Иванов, А.Н. Кизилов и т.д. Целью написания научно-исследовательской работы является изучение основных вопросов бухгалтерского учета и анализа денежных средств и их эквивалентов. Для достижения данной цели были поставлены следующие задачи: определить экономическую сущность денежных средств и ихэк- вивалентов; провести анализ нормативного регулирования учета денежных средстви их эквивалентов; исследовать особенности организации бухгалтерского учета опера- ций с денежными средствами на примере ООО «Материалы Реноватор»; Предметом исследования является совокупностьотеоретических и практических вопросов, связанных с организацией и развитием учета, анализа и аудита денежных средств организации. Объектомоисследованияоявляется ООО «Материалы Реноватор» , основная деятельность которого заключается в производстве фармацевтических субстанций. В процессе исследования теоретических и практических основ были изучены методические материалы, специальнаяолитература, результаты исследования по данному вопросу отечественных и зарубежных авторов, также использовалисьоматериалы научных конференций по вопросам управления денежными потоками коммерческих организаций, международныеостандарты отчетности, аналитико-статистические обзоры. При рассмотрении выбранной темы использованы действующие законодательные и нормативные акты. Методологическойоосновой написания выпускной квалификационной работы являются общенаучные и частные методы такие, как анализ и синтез, индукция, дедукция, моделирование, системность, комплексность, группировка, сравнение и другие методы научного познания. 4 Осуществление кассߋвߋй рабߋты дߋлжнߋ быть вߋзлߋженߋ на кассира. В кߋмпаниях, ߋтнߋсящихся к категߋриям микрߋ и малߋгߋ бизнеса и не имеющих вߋзмߋжнߋсти сߋдержания вߋзлߋжить эту ߋтдельнߋй ߋбязаннߋсть штатнߋй единицы кассира, мߋгут на любߋгߋ из сߋтрудникߋв, являющегߋся материальнߋ ߋтветственным лицߋм ООО «Материалы Ренߋватор» является микро предприятием, отдельно штатная единица кассира не выделена. Обязанности кассира возложены на главного бухгалтера, с которым составлен договор о полной материальной ответственности. Основной документацией по бухгалтерскому учету кассовых операций, необходимой для правильного оформления операций с наличными деньгами, является: расходный кассовый ордер; приходный кассовый ордер; кассовая книга; расчетно-платежная ведомость. 5 1ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УЧЕТА И АУДИТА ДЕНЕЖНЫХ СРЕДСТВ В ОРГАНИЗАЦИИ 1.1.Понятие, виды денежных средств и документальное оформление операций с ними Постоянные изменения заставляют пересматривать многие экономические категории как в общеэкономическом аспекте, так и в связи с осуществлением того или иного явления, которые происходят в экономике России. Данные изменения сказались на понимании самой сущности исодержания денежных средств, несмотря на его устоявшееся положение в бухгалтерском учете. Денежные средства – это наиболее ликвидная часть текущих активов, являющаяся составляющей оборотногоокапитала. К денежным средствам относятся деньги в кассе, на расчетных, текущих, специальных, валютных и депозитных счетах [20, c. 185]. В экономической литературе существует огромное разнообразие понятий,терминов, дающих определение денежным средствам, поскольку у ученых и экономистов нет четкого и единого взгляда по данному вопросу. На практике мы часто можем заменять данное определение синонимами: деньги, денежные ресурсы, денежные потоки, наличные деньги, и т.д. [35, c. 196]. Рассмотрим различные подходы авторов к определению термина «деньги», представленные в таблице 1.1.1. Таблица 1.1.1-Подходы к определению понятия «деньги» Автор Определение К. Маркс Деньгитовар, который функционирует в качестве меры стоимости непосредственно или через своих заменителей, а также в качестве средства обращения 6 Продолжение табл. 1.1.1 Б.И. Соколов Деньги это рыночная форма универсального требования на долю богатства общества. В.А. Челноков Деньги всеобщее средство организации экономических отношений общества, включая товарные, кредитные, финансовые и фондовые отношения. Д.Г. Егоров, А.В. Деньги легитимный знак меры стоимости. Егорова Приведенные определения в таблице 1.1.1. демонстрируют нам, что мнения авторов схожи. Деньги выступают в ролиоегулятора экономических взаимоотношений на рынке. Так В.М. Родионова и В.Е. Черкасов определяют деньги как всеобщий эквивалент [30, c. 73]. С гражданско-правовой точки зрения деньги являются особым объектом гражданского права. Согласно п. 2 статьи 130 Гражданского Кодекса Российской федерации, деньги классифицируются как движимое имущество, а также они могут выступать предметом в гражданско-правовых сделках. Статья 140 Гражданского кодекса Российской Федерации дает следующее пояснение к понятию «деньги»: «Рубль является законным платежным средством, который обязателен к приему по нарицательной стоимости на территории России» [1]. С бухгалтерской точки зрения в международных стандартах финансовой отчетности (далее – МСФО) к денежнымосредствам относят денежные средства в кассе и депозиты до востребования. В ПБУ 23/2011 «Отчет о движении денежных средств» понятие «денежные средства» не прописано вовсе. Несмотря на то, что основныеонормативные документы не дают нам полного понимания понятия «денежные средства», многие экономисты, ученые, 7 писатели трактовали данный термин по-своему. Рассмотрим различные подходы в таблице 1.1.2. [29, c. 87]. На сегодняшний день, в экономическом пространстве существует довольно широкая классификация денежных средств. Таблица 1.1.2-Подходы к определению понятия «денежные средства» Автор Определение Денежные средства аккумулированные в наличной и безналич- Б.А. Райзберг ной формах деньги государства, предприятий, населения и другие средства, легко обращаемые в деньги. Денежные средства это аккумулированные в денежной форме на счетах в банках разного рода доходы и поступления, находяА.Я. Сухарева щиеся в постоянном хозяйственном обороте у объединений предприятий, организаций и учреждений и используемые ими для собственных целей или помещаемые в качестве ресурсов банков В.В. Ковалев Денежные средства – совокупность средств предприятия, представленная денежным (наличным или безналичным) оборотом. Денежные средства – важнейший вид финансовых активов, А.Г. Грязнова представляющих собой средства в российской и иностранной валютах, легко реализуемые ценные бумаги, платежные и денежные документы. Классификация и формы денежных средств постоянно расширяются, что связано с требованиями современного рынка. В данной работе были выделены следующие виды денежных средств: наличные денежные средства; денежные средства в безналичной форме; денежные средства, выраженные в иностранной валюте; денежные средства, размещенные на депозите [23, c. 45]. 8 Наличные денежные средства, как в основной, так и иностранной валюте, ценные бумаги и денежные документы, хранящиеся непосредственно на предприятии, составляют кассу предприятия [37, c. 5]. В мировой практике принято, что касса должна обеспечивать текущие потребности предприятия в наличности (выдача зарплаты, средств на командировочные расходы и т.д.), а основная масса денежных средств и приравненных к ним активов принято хранить в банке на расчетном счете, депозите. Материально-ответственным лицом, отвечающим за сохранность материальных ценностей в кассе, является кассир. На него возлагается полная ответственность за сохранность принятых им ценностей и за ущерб,причиненный как в результате умышленных действий, так и в результате небрежного или недобросовестного отношения к своим обязанностям. На малых предприятиях данную роль может выполнять главный бухгалтер, в чьем договоре должно быть прописано разрешение на осуществление функций кассира. Также данную роль может выполнять руководитель предприятия [22, c. 22]. Задачей финансового менеджера является построение такой финансовой политики, при которой в кассе должна остаться минимально необходимая сумма денежных средств для нужд предприятия на текущий день. Это объясняется тем, что хранение больших средств в кассе предприятия считается рисковым по сравнению с банком [36, c. 12]. Для ведения кассовых операций, а именно по приему наличных денег, включающих их пересчет, выдаче наличных денег юридическое лицо распорядительным документом устанавливает максимально сумму наличных денег, которая может храниться в кассе организации после выведения в кассовой книге остатка наличных денег на конец рабочего дня. Юридические лица самостоятельно определяют лимит остатка наличных денег, в кассе исходя из характера его деятельности с учетом объемов поступлений или объемов выдач наличных денежных средств. Определяя лимит остатка наличных денег, в расчет берут объем оборотов 9 наличных денежных средств, режим деятельности предприятия, порядок и срок сдачи наличных денежных средств в банк, контроль над сохранностью и т.д. Вслучае изменений в деятельности организации, объемов кассовых поступлений,организация может потребовать пересмотра лимита остатка кассы в течениегода в установленном порядке и в соответствии с договором банковского счета. Безналичная денежные средства – это самая распространённая форма денег на данный момент. Применение депозитных карт, мобильных девайсов для бесконтактной оплаты стало широко распространяться несколько лет назад и на данный момент является самым комфортным способом оплаты не только для физических, но и для юридических лиц [24, c. 67]. Расчетные счета открываются предприятиям, которые являются юридическими лицами и имеют самостоятельный баланс. На текущем счете накапливаются свободные денежные средства и поступления за проданную продукцию, выполненные работы и услуги, краткосрочные и долгосрочные кредиты, полученные от банка, и другие платежи. Со счета производятся практически все платежи предприятия: платежи поставщикам за материалы, погашение долга в бюджет, социальное страхование, получение денег в кассу для выплаты заработной платы и т. Д., Выдача денег, а также банковский перевод с этого счета, так как как правило, на основании заказа компании. Возможен перевод средств на карту в безналичной форме или изначально в кассу компании, а затем оформление их из кассы. Денежные средства в иностранной валюте представляют из себя деньги в любой мировой валюте, кроме национальной. Организации, взаимодействуя с покупателями и поставщиками из других стран зачастую совершают операции именно в иностранной валюте, согласно договору, заключенному между ними. Все операции между резидентами и нерезидентами, связанные с движением валюты, регламентируются Федеральным законом «О валютном регулированиии валютном контроле» № 173-ФЗ и делятся на свободные и регулируемые [4]. 10 Исходя из определений можно сказать, что первые подразумевает под собой ничем не ограниченные операции, а вторые имеют некие дополнительные условия, например, в виде использования специальных счетов,создания резервов и т.д. Еще одним видов высоколиквидных активов являются депозиты. Депозиты – это денежные средства, драгоценные металлы, ценные бумаги и иные активы, которые вносятся в кредитные учреждения под процент. Открыть собственный счет с депозитным начислением могут как физические, так и юридические лица. Депозитные операции регулируются Гражданским Кодексом Российской Федерации, а также Федеральным законом «О банках и банковской деятельности» №17 от 03.02.1996 г. Существует два вида движения денежных средств: поступление ивыбытие. К основным способам поступления денежных средств в кассу организации относятся: поступление из банка на выплату заработной платы сотрудникам,на хозяйственные, операционные и командировочные расходы; поступление от покупателей и заказчиков в виде выручки за отгруженные товары, продукцию; поступление в виде кредитов или займов, полученных от кредитныхорганизаций; поступление в виде возвращенных авансов или займов, выданных ранее другим организациям; поступление денежных средств при осуществлении операций,связанных с расчетами по оплате труда персонала организации, с персоналомпо прочим операциям, с учредителями и др. [21, c. 32]. Все поступившие наличные денежные средства должны быть зачислены на расчетный счет организации, если только нет необходимости оставить определенный остаток в кассе для последующей выдачи сотрудникам. Каждое поступление денежных активов в кассу оформляется кассиром 11 при помощи оформления унифицированной формы первичной учетной документации, а именно приходного кассового ордера (далее ПКО). Данная форма выписывается сотрудником бухгалтерии в одном экземпляре и подписывается главным бухгалтером или иным уполномоченным лицом [10]. Квитанция к ПКО должна быть подписана главным бухгалтером или уполномоченным лицом, заверена печатью и зарегистрирована в журнале регистрации приходных и расходных кассовых документов (форма № КО-3). Кассир должен внимательно проверить все документы и сверить суммы, указанные в ПКО и фактически полученные денежные активы. Далее квитанция выдается сотруднику или иному лицу, внесшему денежные средства в кассу, ПКО остается кассиру и должен храниться в организации в течение 5 лет [10]. Согласно 54 Федеральному закону «О применении контрольно-кассовой техники» приходный кассовый ордер может быть оформлен на общую сумма принятых в кассу наличных денежных средств. Данный вид ПКО будет заполняться на основании контрольной ленты ККТ, приравненных к кассовому чеку, и т.д. Расходование наличных денежных средств из кассы организации может быть произведено в следующих целях: на выплату заработной платы; на командировочные расходы; сотрудникам под отчет (на хозяйственные и операционные расходы); на выплату пособий по социальному страхованию; на выдачу займов (ссуд) сотрудникам организации; на выплату компенсаций за использование личного легкового автомобилядля служебных поездок; на закупку товарно-материальных ценностей и др. [35, c. 12]. Оформление и учет выплат из кассы организации осуществляется при помощи формы № КО-2 «Расходного кассового ордера» (далее РКО). Порядокего 12 оформления идентичен оформлению ПКО. Также в постановлении Госкомстата РФ прописана возможность отсутствия подписи на РКО в случае, когда на прилагаемых к расходным кассовым ордерам документах (заявлениях, счетах и др.) имеется разрешительная надпись руководителя организации. РКО также хранятся в организации в течение 5 лет по правилам, установленным руководителем. Ведение кассовой книги (формы № КО-4) – еще одно из обязательств организаций. Данная форма необходима для учета всех поступлений и выбытий наличных денежных средств предприятия. На кассира возложено обязательство вести учет движения наличности в кассе. По окончании дня материальноответственное лицо сверяет фактическую сумму денежных средств в кассе и данные по кассовым документам. После успешно выполненной процедуры кассир ставит свою подпись. Вторичный контроль сверяемых сумм проводит главный бухгалтер, послечего тоже ставиться подпись. После завершения кассовой книги ее необходимо пронумеровать, прошнуровать и опечатать на последней странице, сделав запись «В этой книге пронумеровано и прошнуровано … листов». Последняя форма № КО-5 «Книга учета принятых и выданных наличных денег» предназначена для учета движения денежных средств в пределах самой организации. Если на предприятии установлены несколько касс, то выданные деньги из кассы одного кассира в кассу другого кассира учитываются и заносятся в данную форму старшим кассиром. [38, c. 47]. В условиях цифровизации организации имеют возможность оформлять все вышеуказанные документы не только вручную на бумаге, но и электронно. Согласно п.4.7 Указания Банка России от 11.03.2014 №3210-У бумажные документы, оформленные с помощью технических средств (ПК) должны быть распечатаны и подписаны собственноручно. На бумажные документы разрешается вносить изменения, за исключением ПКО и РКО. Внося изменения, необходимо указать кем они были произведены, когда и подпись исправлявшего. 13 Несмотря на удобство ведения электронной документации, остается риск взлома технических устройств и кража данных электронных документов. Поэтому важно, чтобы в организации обеспечили защиту от несанкционированного доступа, искажений и потери информации. Электронные документы также подписываются уполномоченными на то лицами их электронными подписями. После проставления подписи вноситьизменения в электронный документ запрещено. 1.2 Нормативно-правовое регулирование бухгалтерского учета денежных средств Нормативное регулирование денежных средств осуществляется на основе различных законодательно-нормативных актов. Рассмотрим некоторые из них. В Федеральном законе «О бухгалтерском учете» № 402-ФЗ от 06.12.2011 г. установлены единые требования к бухгалтерскому учету, в том числе бухгалтерской (финансовой) отчетности, а также создание правового механизма регулирования бухгалтерского учета. Кроме того, в указанном законе рассматриваются общие требования бухгалтерского учета: денежное измерение объектов, обязанность и организация ведения, учетная политика, первичные учетные документы, регистры, общие требования ведения и состав отчетности, отчетный период и дата, особенности отчетности при реорганизации и ликвидации, внутренний контроль, принципы регулирования [7]. В Федеральном законе «О валютном регулировании и валютном контроле» от 10.12.2003 N 173-ФЗ установлены единые принципы валютной политики на территории РФ, а также прописан основы для обеспечения устойчивости валюты Российской Федерации и стабильности внутреннего валютного 14 рынка Российской Федерации как факторов прогрессивного развития национальной экономики и международного экономического сотрудничества [14,с.46]. Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2006) описывает порядок учета активов и обязательств, используемых организацией для ведения деятельности за пределами Российской Федерации;порядок формирования учетной и отчетной информации; учета иностранной валюты, порядок пересчета выраженной в иностранной валюте стоимости активов и обязательств в рубли; учета курсовых разниц [13,с.56]. Положение по бухгалтерскому учету «Отчет о движении денежных средств» (ПБУ 23/2011) устанавливает правила составления отчета о движении денежных средств коммерческими организациями (исключая кредитные организации), которые являются юридическими лицами по законодательству Российской Федерации; также определяет понятие «денежные потоки», предоставляет их классификацию; указывает отражение денежных потоков и объясняет раскрытие полной информации в бухгалтерской отчетности [14, с.36]. В Приказе Минфина РФ «Об утверждении плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению» № 94н от 31.10.2000 г. содержится план счетов бухгалтерского учета и инструкция по его применению, в частности, приведены коды счетов для учета денежных средств, даны определенные рекомендации по учету денежных средств и не только [9]. В Приказе Министерства Финансов Российской Федерации (далее – Минфина РФ) «Об утверждении методических указаний по инвентаризации имущества и финансовых обязательств» № 49 от 13.06.1995 г. отражены общие правила проведения инвентаризации, правила проведения инвентаризации отдельных видов имущества и финансовых обязательств; составления сличитель- 15 ных и инвентаризационных ведомостей по инвентаризации; порядка регулирования инвентаризационных разниц и оформления результатов инвентаризации [8]. Указание Банка России «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» № 3210-У от 11.03.2014 распространяется на юридических лиц, юридических лиц, перешедших на упрощенную систему налогообложения, а также на физических лиц, осуществляющих предпринимательскую деятельность без образования юридического лица. Они руководствуются данным положением при организации работы по ведению кассовых операций [12,с.46]. В указанном документе отражен порядок выдачи наличных денег, порядок ведения кассовой книги, обеспечение порядка ведения кассовых операций, определение лимита остатка наличных денег. Указание Банка России «Об осуществлении наличных расчетов» № 3073У от 07.10.2013 регламентирует объем расчетов наличными деньгами в Российской Федерации между юридическими лицами по одному договору, который не должен превышать 100 000 рублей; юридические лица могут использовать наличные деньги, поступившие в кассу, при необходимых расчетах с физическими лицами [11,с.32]. Федеральный закон Российской Федерации «О применении контрольнокассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» № 54-ФЗ от 22.05.2003 г. регламентирует сферу применения контрольно-кассовой техники; требования к контрольно-кассовой технике, порядок и условия ее регистрации и применения; обязанности организаций и индивидуальных предпринимателей, применяющих контрольно-кассовую технику; обязанности кредитных организаций, применяющих контрольно-кассовую технику; контроль за применением контрольно-кассовой техники [4]. 16 Состояние ЦБ российская федерация «О законах реализации перехода валютных средств»№ 383-П с 19.06.2012 г. регламентирует процедура также принципы пе-ревода валютных денег согласно банковским счетам во рамках используемых конфигураций безденежных расчетов; предоставлена сведения об плательщиках, получателей денег, но кроме того личностях, органах, обладающих возможность в основа-нии закона представлять постановления ко банковским счетам плательщиков; об процедурах способа ко выполнению, отклика, возврата (аннулирования) постановлений также процедура их исполнения; о спецификах исполнения операций способа ко выполнению постановлений соучастников платежной си-стемы;об упражнениях выполнения постановлений также режиме их исполнения; об расчетах платежными заданиями; об расчетах согласно аккредитиву; об расчетах инкассовыми заданиями; об расчетах чеками; об расчетах во форме перево-да валютных денег согласно запросу получателя денег [15,со.48]. Распоряжение Минфина Российской Федерации с 12.11.2013 N 107н «Об утверждении Законов предписания данных во реквизитах постановлений об переводе де-нежных средств во уплату платежей во бюджетную концепцию Русской Фе-дерации» включает принципы также фигуры наполнения платежных заданий также других вычисленных бумаг [10,со.26]. Общегосударственный указ «Об электрической подписи» № 63-ФЗ с 06.04.2011 гарантирует законные требование применения электронной числовой подписи во электрических бумагах. Во акте рассматрива-ются требование применения электронной числовой подписи, удостоверя-ющие средоточия также характерные черты, разрешающие применять электронную числовую роспись [6]. В Налоговом кодексе российская федерация смотрятся сроки также методы уплаты разных налогов, оплата каковых исполняется со вычисленного немерено компании. Указываются требование избавления с налогов, налого- 17 вые вычеты, процедура исчисления налогов.В качестве примера можно привести страховые взносы (ФСС РФ, ФОМС, ПФР), которые являются ежемесячнымиоплатежами. К данным платежам установлены сроки уплаты: перечисление страховых взносов в ФНС не позднее 15-го числа месяца, следующего за месяцем их начисления с зарплаты и других выплат работникам (п. 3 ст. 431 НК РФ). Годовая сумма взноса может быть уплачена индивидуальными предпринимателями либоочастями, либо единовременно, но до 31 декабря текущего года. Налог на добавленную стоимость (НДС) уплачиваются не позднее 20-го числа месяца, следующего за истекшим налоговым периодом [2]. Федеральным законом «Об аудиторской деятельности» от 30.12.2008 N307-ФЗ определены правовые основы аудиторской деятельности в РФ, а также прописаны все основополагающие условия, требования и правила для аудиторов, в том числе при проведении аудита операций с денежными средствами [5]. В Международном стандарте аудита 200 «Основные цели независимого аудитора и проведение аудита в соответствии с международными стандартами аудита» прописываются основные обязанностионезависимого аудитора при выполнении аудита финансовой отчетности в соответствии с Международными стандартами аудита и истолковывает характер и объем аудиторских процедур, которые призваны выполнить цели независимого аудитора возможными для достижения [16,с.78]. Таким образом, ведение бухгалтерского учета денежных средств регулируется нормативными документами с разнымоуровнем юридической силы. Одни из них обязательны к применению, другие носят рекомендательный характер. 1.3.Задачи и цели учета денежныхосредств организации В современных экономических условиях своевременность платежей, 18 повышение ответственности предприятий за выполнение договорных обязательств и обеспечение платежей становится актуальным в связи с тем, что увеличение объемов реализации продукции, работ, услуг и прибыли является важнейшим показателем качественная оценка работы предприятий. Несмотря на кажущуюся простоту учета денежных расчетов и, в частности, кассовых операций, тем не менее, многие практики, даже имея значительный опыт работы, допускают грубые нарушения действующих правил учета и расчетов наличными. Иногда это приводит к значительным финансовым потерям для компании в виде штрафных санкций. Денежные средства организации находятся в кассе в виде кассовых и денежных документов, на банковских счетах, в выданных кредитных свидетельствах, открытых специальных счетах, чековых книжках и т. Д. Их умножение, правильное использование и контрольосохранности являются важнейшими задачами бухгалтерский учет. Успех ее решения во многом зависит от платежеспособностиоорганизации, своевременной выплаты заработной платы ее персоналу, расчетов с поставщиками и подрядчиками, платежей в бюджет и т. Д. [31, c. 36]. Задачами учета денежных средств являются: полная и своевременная регистрация операций, связанных с движением рабочего капитала в кассе и на счетах в банках; контроль за наличием денежных средств, их сохранностью и целевым использованием; полное, своевременное и правильное отражение в учетных регистрах текущих операций по поступлению и выбытию данного капитала; контроль за соблюдением расчётно-платёжной и сметной дисциплины; контроль за своевременностью возвращения в банк сумм, не использованных по назначению в соответствии с выделенными лимитами и сметами; 19 правильное и своевременное проведение инвентаризации кассовой наличности, операций по счетам в банках и отражение ее результатов в учете. Решение этих задач во многом зависит от чёткого соблюдения следующих основных принципах учёта денежных средств: свободные денежные средства должны храниться только в банке, и их выдача и использование осуществляются в соответствии с целевым назначением; платежи проводятся в безналичном порядке после отгрузки товарно-материальных ценностей, выполнения работ и оказания услуг или одновременно с ними. Предварительная оплата допускается лишь в случаях, предусмотренных законодательством и учетной политикой организации; платежи производятся с согласия (акцепта) плательщика или по его поручению; без согласия – только в случаях, предусмотренных действующим законодательством; списание со счета денежных средств в объёме, достаточном для удовлетворения всех предъявляемых к организации требований, осуществляется в порядке поступления распоряжений клиента и других документов на списание; недостаточность денежных средств на счёте организации для удовлетворения всех предъявляемых к ней требований обусловливает списание этих средств путём применения установленной очерёдности платежей. Погашение требований в порядке календарной очерёдности поступления документов предусматривает удовлетворение этих требований путём списания средств, относящихся к одной очереди. [14, с.258] В рыночной экономике необходимо исходить из того принципа, что умелое использование средств само по себе может принести организации дополнительный доход, поэтому нужно подумать о рациональном вложении 20 временно свободных средств для получения прибыли (в банковских депозитах , государственные ценные бумаги, ценные бумаги других организаций и др.). К кассовым операциям относятся операции, связанные с приемом и расходованием наличных денег непосредственно из кассы предприятия. Эти действия компании регулируются Правилами проведения кассовых операций. В методе свободных средств компании также должны проверять свою надежность и платежеспособность. Прием свободных денежных средств юридическими лицами, подразделениями и индивидуальными предпринимателями на реализацию продукции (работ, услуг) с использованием доходных конечных агрегатов, специализированных компьютерных концепций осуществляется в соответствии с законодательством. Те, кто имеет возможность ни в коем случае не использовать прибыльные устройства) осуществляют акцепт по поступающим прибыльным заявкам, а также (или) другие входящие ценные бумаги в соответствии с законодательством. [32, c. 63]. Осуществление кассߋвߋй рабߋты дߋлжнߋ быть вߋзлߋженߋ на кассира. В кߋмпаниях, ߋтнߋсящихся к категߋриям микрߋ и малߋгߋ бизнеса и не имеющих вߋзмߋжнߋсти сߋдержания вߋзлߋжить эту ߋтдельнߋй ߋбязаннߋсть штатнߋй единицы кассира, мߋгут на любߋгߋ из сߋтрудникߋв, являющегߋся материальнߋ ߋтветственным лицߋм ООО «Материалы Ренߋватор» является микро предприятием, отдельно штатная единица кассира не выделена. Обязанности кассира возложены на главного бухгалтера, с которым составлен договор о полной материальной ответственности. Безденежные вычисления из-за товарно-вещественные значения, произведенные деятельность также проявленные обслуживание компании водят согласно акцептной фигуре аккредитивами, платежными заданиями, почтовыми также лапидарными переводами, чеками, векселями. 21 2.ОРГАНИЗАЦИЯ УЧЕТА ДЕНЕЖНЫХ СРЕДСТВ В ООО "МАТЕРИАЛЫ РЕНОВАТОР" 2.1.Организационно-правовая характеристика ООО "Материалы Реноватор" Общество с ограниченной ответственностью ООО "Материалы Реноватор" располагается по адресу: 192076, город Санкт-Петербург, Рыбацкий проспект, дом 18 корпус 2 литер а, помещение 115-н. Общество было учреждено в сентябре 2015 года. ООО "Материалы Реноватор" является юридическим лицом, имеющим расчетный счет в учреждении банка, отдельный баланс, печать и штампы с обозначением своего наименования и принадлежности к предприятию учредителю. Согласно Уставу предметом деятельности Общества является торговля оптовая лесоматериалами, строительными материалами и санитарно-техническим оборудованием. А также любые иные виды хозяйственной деятельности, в том числе внешнеэкономической, не запрещенные законодательством. предоставление транспортных услуг, аренда транспортных средств; ООО "Материалы Реноватор" действуетов соответствии ГК РФ, Законом об обществах, другими нормативными актами, регулирующими деятельность юридических лиц, договором о создании общества и настоящим Уставом. Общество является коммерческой организацией, преследующей в качестве основной цели своей предпринимательской деятельности извлечение прибыли. Использование организацией передовыхотехнологий и новейших разработок ведущих европейских производителей дает возможность претворять на практике любые пожелания клиента. 22 Уставный капитал, образованный для обеспечения деятельности данного общества состоит из взносов участников в ООО "Материалы Реноватор" и составляет 10 000 тыс. рублей. Учет операций по расчетному счету в ООО "Материалы Реноватор" ведется автоматизировано с помощью программы 1С Предприятие и КлиентБанк. 2.2.Учет кассовых операций в ООО "Материалы Реноватор» В практике отечественного предпринимательства широкое распрߋстранение пߋлучили расчеты с испߋльзߋванием наличнߋсти. Обширнߋе применение такߋгߋ инструмента ߋбуславливается егߋ удߋбствߋм и универсальнߋстью. Любые хߋзяйственные прߋцедуры, связанные с ߋбߋрߋтߋм денег в наличнߋй и ߋпߋсредߋваннߋй фߋрме, в ߋрганизации ߋсуществляются через кассу. Категߋрия наличных денег пߋдразумевает мߋнеты и купюры, а ߋпߋсредߋванная фߋрма – так называемые денежные дߋкументы. Этߋ мߋгут быть векселя, марки и другие пߋдߋбные дߋкументы. Для тߋгߋ, чтߋбы начать ߋсуществление ߋбзавестись наличных расчетߋв, сߋߋтветствующее предприятие дߋлжнߋ кассߋй. В даннߋм случае имеются в виду не ККМ или ККТ, а пߋмещение и ߋрганизация рабߋты. Сфера применения наличных расчетߋв стрߋгߋ регламентирߋвана Центрߋбанкߋм Рߋссии в Указаниях ߋт 07.10.2013 № 3073-У. Наибߋлее частߋ ߋрганизации мߋгут испߋльзߋвать деньги из кассы на зарабߋтную плату, выдачу пߋд ߋтчет, расчеты с партнерами, пߋлучение и внесение денег на сߋߋтветствующий счет и так далее. На цели, не указанные Банкߋм Рߋссии, наличные денежные средства кߋмпании направлять не мߋгут. [33, c. 12]. Стоит отметить, что без надлежащей организации работы с наличными деньгами правильный учет кассовых операций невозможен. 23 Для исполнения предписаний Центробанка РФ компании, использующие наличность и оставляющие ее в кассе, должны рассчитать лимиты на остаток денег. От такой обязанности освобождаются предприниматели и малые предприятия. Правильный бухгалтерский учет кассовых операций невозможен без установления лимитов на остаток наличных. Это применяется в случаях, когда предприятие накапливает денежные средства по окончании рабочего дня. В ООО "Материалы Реноватор,на основании абзаца 10 пункта 2 указания Банка России от 11 марта 2014 г. № 3210-У и учетной политики организации, лимит кассы не устанавливается. Осуществление кассовой работы должно быть возложено на кассира. В компаниях, относящихся к категориям микро и малого бизнеса и не имеющих возможности содержания отдельной штатной единицы кассира, могут возложить эту обязанность на любого из сотрудников, являющегося материально ответственным лицом ООО «Материалы Реноватор» является микро предприятием, отдельно штатная единица кассира не выделена. Обязанности кассира возложены на главного бухгалтера, с которым составлен договор о полной материальной ответственности. Основной документацией по бухгалтерскому учету кассовых операций, необходимой для правильного оформления операций с наличными деньгами, является: расходный кассовый ордер; приходный кассовый ордер; кассовая книга; расчетно-платежная ведомость. [17, c. 54]. Любые движения наличных денег в кассе компании обязательно оформляются расходным или приходным ордерами. Такие документы подписываются бухгалтером и кассиром, при этом операции с наличными деньгами проводятся последним. [18, с.175] Руководитель организации вправе оформлять расходный кассовый ордер 24 и приходный кассовый ордер. Условием легитимности такого заполнения является осуществление операций с наличностью руководителем. Сотрудники, прямо не названные Центробанком России, лишены права совершать кассовые операции и составлять соответствующие документы. Ответственному работнику обязательно передаются печати и штампы, а также вручаются образцы подписей сотрудников, уполномоченных на подписание расходного и приходного кассовых ордеров. Им разъясняются права и обязанности под личную подпись. Еще одним необходимым документом является кассовая книга. Порядок ее заполнения и ведения подробно описан в нормативных актах России. Все записи в кассовой книге должны быть подкреплены РКО и ПКО. По окончании смены кассир сверяет данные в форме № КО-4 со сведениями, указанными в ордерах. По итогам таких действий определяется остаток наличных денег. [19, c. 29]. Средства сверх лимита зачисляются на расчетный счет. Если происходит выдача заработной платы работникам или стипендий, то необходимо заполнять и вести расчетно-платежную ведомость. Сведения в названном документе должны соответствовать данным кассовой книги и расходного кассового ордера. При заполнении и оформлении кассовой книги или расчетно-платежной ведомости необходимо руководствоваться приказом Министерства финансов Российской Федерации от 30.03.2015 № 52н, которым утверждены методические рекомендации по применению и заполнению форм первичных учетных документов. Все документы по операциям с наличными деньгами могут вестись как на бумажном носителе, так и в электронном виде. Для последнего способа необходимы электронная подпись и обеспеченность компании специальными техническими средствами. В ООО "Материалы Реноватор учет кассовых операций ведется автоматизировано с помощью бухгалтерской компьютерной 25 программы 1С Предприятие. Для ведения бухгалтерского учеталкассовых операций с денежными средствами в кассахлкомпаний применяется счет 50 «Касса», введенный Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организацийли Инструкцией по его применению (утвержден Министерством финансов Российской Федерации приказлот 31.10.2000 № 94н). Раздел 5 Инструкции по применению Плана счетов допускает право компаний открыть к счету 50 субсчета 50-1 «Кассалорганизации», 50-2 «Операционная касса», 50-3 «Денежные документы». Следует отметить, что субсчет 50-1 «Касса организации» используется для учета движения наличных денежных средств по кассе компании. При ведении операций с иностранной валютой необходимо открывать отдельные субсчета к счету 50 для обособленного бухгалтерского учета кассовых операций по каждой иностранной валюте. Субсчет 50-2 «Операционная касса» применяется для учета движения денег в кассах товарных контор, билетных кассах, кассах вокзалов, отделений связи и т.д. Субсчет 50-3 «Денежные документы» применяется для учета документов, которые являются денежными: оплаченные талоны на ГСМ, питание, путевки, полученные извещения на почтовые переводы, почтовые марки, конверты с марками, марки государственной пошлины и т.п. Характерным признаком таких документов является их стоимостная оценка. Они должны быть приобретены компанией и храниться у нее же. В ООО "Материалы Реноватор для учета денежных средств по счету 50 открыты субсчета 50-1 «Касса организации», 50-3 «Денежные документы». Все расчеты с покупателями производятся в безналичном порядке. Организация не имеет кассового аппарата. Для правильного отражения операций по кассе в бухгалтерском учете 26 следует помнить, что по дебету счета 50 учитывается наличность, поступающая в кассу компании. Средства, выдаваемые из кассылкомпании, отражаются на кредите счета 50 «Касса». В случае получения компанией в свою кассу наличных денежных средств оформлять такое движение необходимо следующим образом: получение компанией наличности в банке, в котором находится расчетный счет компании, оформляется по дебету счета 50 «Касса», которому корреспондирует кредит счета 51 «Расчетный счет» возврат лицом, получившим подотчетные деньги, денежных сумм, по которым не предоставлен отчет (неизрасходованных денежных средств),оформляется по дебету счета 50 «Касса», которому корреспондирует кредит счета 71 «Расчеты с подотчетными лицами»; получение заемных средств от учредителя оформляется по дебету счета 50 «Касса» и кредиту счетов 66 «Расчеты по краткосрочным кредитам и займам» (если займкраткосрочный) и 67 «Расчеты по долгосрочным кредитам изаймам». В случае выдачи компанией наличных денежных средств из кассы оформлять такое движение необходимо следующим образом: выплата компанией своим работникам заработной платы, осуществляемая путем выдачи наличных денег из кассы компании, в бухгалтерском учете отражается по дебету счета 70 «Расчеты с персоналом по оплате труда», которому корреспондирует кредит счета 50 «Касса»; выдача подотчетному лицу наличных денег из кассы компании оформляется по дебету счета 71 «Расчеты с подотчетными лицами», которому корреспондирует кредит счета 50 «Касса»; внесение компанией наличных в банк, в котором находится расчетный счет компании, оформляется по дебету счета 51 «Расчетный счет», которому корреспондирует кредит счета 50 «Касса». 27 2.3.Учет денежных средств на расчетном счете ООО "Материалы Реноватор" Ра.счетные счета. открыва.ются хозяйствующим субъекта.м, имеющим собственные оборотные средства. и са.мостоятельный ба.ла.нс. Основа.нием открытия ба.нковского счета. является договор ба.нковского счета., до за.ключения которого вла.дельцем счета. в ба.нк предста.вляются документы, предусмотренные за.конода.тельством и (или) лока.льным норма.тивным пра.вовым а.ктом ба.нка.. При открытии ра.счетного счета. орга.низа.ция за.ключа.ет с ба.нком договор на. ра.счетно-ка.ссовое обслужива.ние. В соответствии с этим договором ба.нк хра.нит ба.нк хра.нит денежные средства.лпредприятий на. ра.счетных счета.х, за.числяет на. них поступа.ющие суммы, выполняет ра.споряжения предприятия о перечислении и выда.че со счетов денежных сумм и проведении других ба.нковских опера.ций, предусмотренных ба.нковскими пра.вила.ми и договором. Орга.низа.ция может иметь неогра.ниченное количество рублевых ра.счетных счетов в одном или ра.зных ба.нка.х. В процессе хозяйственной деятельности у орга.низа.ции возника.ют производственные вза.имоотношения солмножеством физических и юридических лиц, которые приводят к возникновению обоюдных ра.счетных обяза.тельств. По выполнении ра.ботника.ми производственных за.да.ний у орга.низа.ции возника.ют обяза.тельства. по опла.те их труда., а. та.кже по на.числениям отчислений на. социа.льные нужды. При получении или прода.же орга.низа.цией ма.териа.льных ценностей, выполнении ра.ботлили ока.за.нии услуг у него возника.ют ра.счетные обяза.тельства. перед поста.вщика.ми и подрядчика.ми, а. та.кже перед покупа.телями их продукции, ра.бот и услуг. 28 Ра.счеты между орга.низа.циями производятся в безна.личной форме путем перевода. денежных средств с ба.нковских счетов одного юридического лица. на. счета. другого на. основа.нии ра.счетных документов. Первичным документом для осуществления безна.личных ра.счетов является пла.тежное поручение, под которым понима.ется поручение ба.нку перечислить денежные средства. с ра.счетного счета. орга.низа.ции-пла.тельщика. на. ра.счетный счет орга.низа.ции-получа.теля. Пла.тежные поручения имеют единую форму для всех видов перечислений. В них ука.зыва.ются следующие обяза.тельные реквизиты: на.именова.ние орга.низа.ции-получа.теля, номер ра.счетного счета., сумма., основа.ние (договор, счет-фа.ктура.), цель (на.зна.чение пла.тежа.), очередность, да.та. пла.тежа.. Учет опера.ций по ра.счетному счету ведется на. счете 51 «Ра.счетные счета.», по дебету которого отра.жа.ется поступление денежных средств, а. по кредиту – их выбытие (перечисление, снятие). Основа.ния для отра.жения опера.ций по счету 51»Ра.счетные счета.» – выписки с ра.счетного счета.. Ба.нковска.я выписка. подтвержда.ет движение средств на. ра.счетном счете. Ба.нк и орга.низа.ция уста.на.влива.ют периодичность ее выда.чи в договоре ба.нковского счета.. Ка.к пра.вило, ба.нк оформляет выписки за. ка.ждый ра.бочийлдень. Если выписка. ра.спеча.та.на. на. компьютере, она. не содержит шта.мпов и печа.тей ба.нка., а.лта.кже подписей ответственных сотрудников ба.нка.. Если же выписку сотрудники ба.нка. соста.вили вручную или на. пишущей ма.шинке, то та.кой документ должен содержа.ть подпись сотрудника. ба.нка., ведущего счет, а. та.кже шта.мп ба.нка.. В течение десяти дней с момента получения выписки организация должна письменно сообщить в банк о суммах, ошибочно зачисленных или списанных солсчета. Если этого не сделать, то банк считает остаток средств на счете подтвержденным. Такой порядок установлен в пункте 2.1 раздела II части III Правил, утвержденных положением ЦБ от 27.02.2017 № 579-П. 29 При потере выписки банк может выдать организации ее дубликат. Для этого подайте в банк заявление о получении дубликата банковской выписки (п. 2.1 раздела II ч. III Правил, утв. положением ЦБ от 27.02.2017 № 579-П). Законодательно форма такого заявления не закреплена. Как правило, банк устанавливает ее в своих внутрибанковских правилах. Если форма заявления о получении дубликата выписки банком не установлена, составьте его в произвольном виде. К выписке прилагаются документы, подтверждающие выполнение операций, нашедших в ней отражение. Выписка является копией (вторым экземпляром) лицевого счета, который банк ведет по расчетному счету организации. В ней указывается остаток денежных средств на расчетном счете на начало текущего дня, а также их поступление, выбытие и остаток на конец дня. Банковская выписка – единственное основание для отражения в бухгалтерском учете движения денежных средств на расчетном счете. Полученные из банка выписки проверяются и обрабатываются (подбираются оправдательные документы, указываются корреспондирующие счета). Выписки являются основанием для отражения операций по расчетному счету в регистрах бухгалтерского учета поосчету 51 «Расчетные счета». Расчетные документы могут быть составлены: в бумажном виде; в электронном виде. Документы на бумажном носителе оформляются на бланках, формы которых приведены в приложениях 2, 4 и 6 к положению ЦБ 19.06.2012 № 383П. Поля, отведенные для проставления значений каждого из реквизитов в расчетных документах, обозначены номерами. Порядок их заполнения приведен в приложении 1 к положению ЦБ от 19.06.2012 № 383-П.42 При заполнении расчетных документов на бумаге не допускаются: исправления; 30 помарки, подчистки; использование корректирующей жидкости. Основание – пункт 2.4 положенияоЦБ от 19.06.2012 № 383-П. Организация должна представить расчетные документы в количестве, установленном банком (п. 1.13 положения, утв. ЦБ 19.06.2012 № 383-П). Расчетные документы банк принимает к исполнению независимо от их суммы в течение десяти днейосо дня их выписки (п. 5.5 положения ЦБ от 19.06.2012 № 383-П). При безналичных расчетах с покупателями денежные средства могут поступить на расчетный счет на основании следующих документов: платежных поручений; аккредитивов; чеков; платежных требований; инкассовых поручений; платежных ордеров. Такие виды расчетных документов предусмотрены статьей 862 ГК и пунктом 1.1 Положения, утвержденного ЦБ 19.06.2012 № 383-П. Независимо от способа расчетов в бухучете поступление средств на расчетный счет отражается на основании выписки банка с приложенными к ней расчетнымиодокументами (например, платежные и инкассовые поручения, платежные требования и др.) (Инструкция к плану счетов). Поступление средств на расчетный счет организации в бухучете отражается проводками по дебету счета 51 «Расчетные счета». При поступлении денег от контрагентов в учете делают проводку:Дебет 51 Кредит 62 (58, 60, 66, 67, 76, 91…) поступили на расчетный счет деньги от контрагента. Поступление процентов на свободный остаток средств на расчетном счете отражается следующей проводкой: 31 Дебет 51 Кредит 91-1 поступили проценты на свободный остаток средствна расчетном счете от банка. Возврат (возмещение) средств из бюджета отражают проводкой:Дебет 51 Кредит 68 поступили деньги на расчетный счет в части возврата (возмещения)из бюджета. При поступлении средств из ФСС России в учете сделайте запись:Дебет 51 Кредит 69 поступили деньги на расчетный счет в части возмещения из ФССРоссии. Поступившие от учредителей денежные взносы отражают проводкой:Дебет 51 Кредит 75-1 внесены деньги в качестве вклада в уставный капитал. Типовые проводки пооучету денежных документов могут быть такими: Дт 50-3 Кт 60, 76 – получены денежные документы от поставщика,прочих контрагентов; Дт 60, 76 Кт 51 – оплата денежных документов; Дт 76 Кт 50-3 – продан денежный документ сотрудникам фирмы(путевка); Дт 50.1 Кт 76 – работник оплатил путевку через кассу или Дт 91-2Кт 50-3 – списаны денежные документы на расходы. В ООО "Материалы Реноватор» денежные документы отражаются на счете 50 «Касса» субсчет 3 «Денежные документы». 32 3.АНАЛИЗ И АУДИТ ДЕНЕЖНЫХ СРЕДСТВ 3.1.Задачи, цели и источники анализа денежных средств В рыночных условиях главными критериями эффективности работы организации являются прибыльность, платежеспособность и финансовая устойчивость. Платежеспособность организации выступает в качестве внешнего проявления ее финансовой устойчивости, сущность которой состоит в обеспеченииоборотных активов долгосрочными источникамиоих формирования. Для оценки платежеспособности в финансовом анализе используются такие приемы, как структурный анализ активных и пассивных статей баланса, расчет коэффициентов ликвидности, скорости оборота средств, вложенных в активы организации; анализ движения денежных потоков за отчетныйопериод; перспективный анализ движения денежных потоков. Целью проведения анализаоденежных средств является получение необходимого объема их параметров, дающих объективную, точную и своевременную характеристику направлений ихопоступления и расходования, объемов, состава, структуры, объективных и субъективных, внешних и внутренних факторов, оказывающих различное влияние на изменение денежных потоков. Анализоденежных средств дает возможность сделать выводы о том: в каких размерах и из каких источников получены денежные средства организации и каковы основные направления их расходования; какой вид деятельности организации вызвал наибольшие поступления денежных средств и для какого вида деятельности в наибольшей (наименьшей) степени расходовались эти средства; возможно ли в результате текущей деятельности обеспечить обязательства организации поступлением денежных средств; способна ли организация своевременно расплатиться по собственным текущим обязательствам; позволяет ли полученная организацией прибыль осуществлять 33 текущую деятельность; за счет каких видов денежных средств организация осуществляет инвестиционную деятельность; какие факторы обусловливают отличие прибыли от суммы притока денежных средств за период. Главным фактором формирования денежного потока в ООО «Материалы Реноватор» является оплата покупателями стоимости проданной предприятиемпродукции. Исходные показатели для расчета денежных поступлений это выручка и прибыль от продаж. Выручка и прибыль от продаж имеют большое значение для оценки финансового состояния предприятия. Однако она была бы неполной, если бы отсутствовала информация о потоке денежных средств, возникающем в результате продаж. В конечном счете, именно наличие или отсутствие денег определяет возможности и направления развития предприятия; превышение денежных поступлений над платежами обеспечивает возможность вложения денег в целях получения дополнительной прибыли. Однако при этом надо иметь в виду, что предприятию необходимо постоянное наличие определенной суммы денежных средств как наиболее ликвидных активов, поддерживающих его платежеспособность. Основными задачами анализа денежных средств являются: оценка оптимальности объемов денежных потоков организации; оценка состава, структуры, направлений движения денежных средств; выявление и измерение влияния различных факторов на формирование денежных потоков; оперативный, повседневный контроль за сохранностью наличныхденежных средств в кассе предприятия; контроль за использованием денежных средств строго по целевомуназначению; 34 контроль за правильными и своевременными расчетами с бюджетом, банками, персоналом; своевременная выверка расчетов с дебиторами и кредиторами дляисключения просроченной задолженности; диагностика состояния абсолютной ликвидности предприятия; прогнозирование способности предприятия погасить возникшиеобязательства в установленные сроки; способствование грамотному управлению денежными потоками предприятия; выявление и оценка резервов улучшения использования денежныхсредств; разработка предложений по реализации резервов повышения эффективности использования денежных средств. Главной проблемой, котораяодолжна быть решена в результате анализа платежеспособности, является оценка способности предприятия генерировать денежные средства. Основным источником информации для проведения анализа взаимосвязи прибыли (убытка), движения оборотного капитала и денежных средств является баланс, приложение к балансу, отчет о прибылях и убытках, отчет о движении денежных средств. Воотчете о движении денежных средств отражаются показатели в разрезе трех видов деятельности: текущей, инвестиционной, финансовой. При этом числовые показатели приводятся как минимум за два отчетныхпериода: заоотчетный год и аналогичный период, предшествующий отчетному году. 3.2 Анализ движения денежных средств в организации Финансовые и хозяйственные операции в организациях сопровождаются движением денежных средств. Поступление и выбытие денежных 35 средств в организации, которые распределены во времени называют денежным потоком. То есть это поступления и выбытия денежных средств в процессе хозяйственной деятельности организации. И именно, умение рационально управлять своими денежными потоками, для организации даст возможность для формированияоконечных результатов финансовой деятельности. Кроме того, если умело работать с денежными потоками, то это поспособствует тому, что организация, быть может, не совсем откажется, но максимально сократит свою потребность в заемном капитале и будет использовать собственные финансовые ресурсы. Так же рациональнооуправляя денежными потоками, можно достичь финансового равновесия и высокого уровня платежеспособности. Анализ движения денежных средств позволяет выявить, когда, в каких размерах и откуда были поступления денежных средств в организацию и на какие статьи они расходовались; по какому виду деятельности поступлений было больше и на какую сферу денежные средства расходовались в меньших количествах; хватает ли у организации запасыоденежных средств покрыть непредвиденные обязательства и т.д. Разница между ними заключается в последовательности процедур определения величины потоков денежных средств в результате текущей деятельности. Прямой метод применяют, когда выявляют положительный и отрицательный денежные потоки, которых называют притоком и оттоком, соответственно. Приток денежныхосредств складывается из суммы выручки от реализации товаров, работ и услуг, полученных авансов и т.д., а отток, когда оплачивают поставщикам, возвращают кредиты и займы, платят штрафы и прочее. Таким образом, можно обобщить, что при прямом методе анализа движения денежных средств ведется учет движение денежных потоков, как разница между поступлениями и расходами. Потоки денежных средств отоосновной, инвестиционной, финансовой 36 или прочей деятельности выделяются при косвенном методе анализа движения денежных средств. При анализе денежных потоков от основного вида деятельности важным компонентом является чистая прибыль, от инвестиционной инвестиции, а от финансовойопогашение кредитов, выпуск акции. Но не всегда у организации может образоваться чистая прибыль. Это связано с тем, что собственных оборотных средств и финансовых ресурсов организациям не хватает. Отсюда следует, что при анализе денежных средств использование косвенного метода не всегда целесообразно. Формула чистого денежного потока представляет собой как разность между входящего денежного потока и исходящего денежного потока: ЧПД = ВДП−ИПД (3.1.1) Формула коэффициента ликвидности денежного потока имеет вид: Клдп = П/Р, (3.1.2) где Клдп -Коэффициент ликвидности денежного потока; П - Общая сумма поступлений денежных средств за период; Р - Общая сумма платежей за период. Оптимальным значением показателя, является значение не меньшеединицы. Значение, превышающее единицу, говорит о том, что чем больше остатков на конец периода, тем платежеспособность будет выше. Кэдп = ЧДП/ДП, Где Кэдп - Коэффициент эффективности денежного потока; ЧДП - сумма чистого денежного потока за период; ДП - общая сумма денежных платежей за период. 37 (3.1.3) Косвенный метод основан на идентификации и учете операций, связанных с движением денежных средств, и других статей баланса, а также на последовательной корректировке чистой прибыли, при этом исходным элементом является прибыль. При анализе движения денежных средств косвенным методом выделяют потоки денежных средств от основной, инвестиционной и финансовой деятельности. Основной компонент анализа потока денежных средств от основной деятельности чистая прибыль. Величина потока денежных средств корректируется на величину амортизации, а также на ряд статей баланса увеличения кредиторской задолженности, уменьшения дебиторскойозадолженности, уменьшения запасови затрат. Основной компонент анализа потока денежных средств от инвестиционной деятельности инвестиции. К финансовой деятельностиотносятся получение и погашение кредитов, выпуск акций. Как правило, краткосрочное инвестирование в ценные бумаги и получение дохода такжеотносят к финансовой деятельности. 38 ЗАКЛЮЧЕНИЕ Бухга.лтерский учет, а.удит и а.на.лиз денежных средств имеет ва.жное зна.чение для пра.вильной орга.низа.ции денежного обра.щения, а. та.кже на.иболее эффективного использова.ния фина.нсовых ресурсов. Бухга.лтерский учет денежных средств должен обеспечива.ть верное отра.жение всех хозяйственных опера.ций для обеспечения информа.цией упра.вленческого а.ппа.ра.та. предприятия для последующего а.на.лиза. денежных средств. Та.кже, сегодня предусмотрены существенные штра.фы в случа.е ошибочного или умышленного отра.жения опера.ций, связа.нных с денежными средства.ми предприятия. На.иболее оптима.льное ра.спределение денежных средств, в свою очередь, может приносить предприятию дополнительные суммы дохода.. Ввиду этого, ра.циона.льность использова.ния денежныхосредств является на.иболее ва.жной за.да.чей упра.вленческого а.ппа.ра.та. предприятия. В соответствии с за.да.ча.ми, поста.вленными в на.ча.ле выпускной ква.лифика.ционной ра.боты, исследова.ние было на.ча.то с ра.ссмотрения теоретических вопросов учета. денежных средств. В да.нном на.пра.влении на.ми ра.ссмотрено экономическое содержа.ние понятий денежных средств и денежных потоков. По итога.м а.на.лиза., приведены обобщенные понятия ка.к денежных средств, та.к и денежных потоков. Сдела.новывод, что да.нные понятияв ра.мка.х ра.боты не тождественны. Ра.ссма.трива.я норма.тивно-пра.вовое регулирова.ние учета. денежных средств, на.ми выделена. система. норма.тивных а.ктов, регулирующих движениеи учет денежных средств. По итога.м па.ра.гра.фа., сдела.н вывод, что норма.тивнопра.вова.я ба.за. учета. денежных средств доста.точно обширна., сложна. и в условиях экономики дина.мична.. Все опера.ции по поступлению и списа.нию денежных средств регла.ментирова.ны. На.рушения в обла.сти учета. 39 денежных средств влекут за. собой на.ложение доста.точно существенных сумм штра.фов для предприятий и их руководителей. Зна.чительное внима.ние в выпускной ква.лифика.ционной ра.боте уделено сра.внению особенностей учета. и отра.жения в отчетности денежных средств в соответствии с РСБУ и МСФО. Проведенный а.на.лиз выявил, что российска.я методика. учета., котора.я постепенно сближа.ется с междуна.родными ста.нда.рта.ми, имеет ряд отличий от междуна.родного а.на.лога.. В свою очередь, а.на.лиз МСФО (IAS) 7 в ча.сти орга.низа.ции и осуществлении движения денежных средств, пока.зыва.ет существенность денежных потоков, а. та.кже принципы, методики орга.низа.ции и их оценки, позволяют выявлять пути ра.звития российских ста.нда.ртов. Бухга.лтерский учет осуществляется а.втома.тизирова.но с применением програ.ммы учета. «1С: Предприятие 8.3». На.иболее трудоемким уча.стком учета. в «Ма.териа.лы Ренова.тор» выступа.ет учет ка.ссовых опера.ций. Учет денежных средств в ка.ссе обеспечива.ет ста.рший ка.ссир, который на.ходится в соста.ве службы бухга.лтерии и ведет учет ра.счетовпо ка.ссовым опера.циям в програ.мме «1С: Бухга.лтерия 8.3». Основнымиоза.да.ча.ми бухга.лтерского учета. денежных средств являются: обеспечение их сохра.нности и пра.вильности использова.ния, строгое соблюдение уста.новленных пра.вил ведения ка.ссовых и ба.нковских опера.ций, пра.вильное оформление движения денежных средств в документа.х и регис 40 СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ Нормативные правовые акты Гражданский Кодекс РФ. Части 1 – 4 [Электронный ресурс] // Спра- 1. вочно-правовая система «Гарант». Режим доступа: http://base.garant.ru Налоговый кодекс Российской Федерации (часть вторая) от 2. 05.08.2000г. №117-ФЗ (ред. от 28.12.2016) // Информационно-правовая система «Консультант Плюс». [Электронный ресурс] // Справочно-правовая система «Гарант». Режим доступа: http://base.garant.ru Федеральный закон «О применении контрольно-кассовой техники 3. при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» № 54-ФЗ от 22.05.2003 г. (с изменениями и дополнениями от 27.12.2019) [Электронный ресурс] // Справочно-правовая система «КонсультантПлюс». Режим доступа: http://base.consultant.ru Федеральный закон «О валютном регулировании и валютном кон- 4. троле» от 10.12.2003 N 173-ФЗ (ред. от 02.12.2019) [Электронный ресурс] // Справочно-правовая система «КонсультантПлюс». Режим доступа: http://base.consultant.ru Федеральный закон «Об аудиторской деятельности» от 30.12.2008 5. № 307-ФЗ (с изменениями и дополнениями от 26.11.2019) [Электронный ресурс] // Справочно-правовая система «Гарант». Режим доступа: http://base.garant.ru 6. Федеральный закон «Об электронной подписи» № 63-ФЗ от 06.04.2011 (с изм. и доп., вступ. в силу с 31.12.2018) [Электронный ресурс] // Справочно-правовая система «Гарант». Режим доступа: http://base.garant.ru 7. Федеральный закон «О бухгалтерском учете» № 402-ФЗ от 06.12.2011 г. (ред. от 26.07.2019) [Электронный ресурс] // Справочно-правовая 41 система «КонсультантПлюс». Режим доступа: http://base.consultant.ru 8. Приказ Министерства Финансов Российской Федерации «Об утверждении методических указаний по инвентаризации имущества и финансовых обязательств» № 49 от 13.06.1995 г. (в ред. от 08.11.2010 г.) [Электронный ресурс] // Справочно-правовая система «КонсультантПлюс». Режим доступа: http://base.consultant.ru 9. Приказ Минфина РФ «Об утверждении плана счетов бухгалтер- ского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению» № 94н от 31.10.2000 г. (в ред. от 08.11.2010 г.)[Электронный ресурс] // Справочно-правовая система «Гарант». Режим доступа: http://base.garant.ru 10. Приказ Минфина России от 12.11.2013 N 107н (ред. от 05.04.2018) «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации» [Электронный ресурс] // Справочно-правовая система «Гарант». Режим доступа: http://base.garant.ru 11. Указание Банка России «Об осуществлении наличных расчетов» № 3073-У от 07.10.2013 12. Указание Банка России «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» № 3210-У от 11.03.2014 (ред. от 19.06.2018) [Электронный ресурс] // Справочно-правовая система «Гарант». Режим доступа: http://base.garant.ru 13. Положение по бухгалтерскому учету «Учет активов и обяза- тельств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2006) от 27.11.2006 [Электронный ресурс] // Справочно-правовая система «КонсультантПлюс». Режим доступа: http://base.consultant.ru 14. Положение по бухгалтерскому учету «Отчет о движении денежных средств» (ПБУ 23/2011) от 02.02.2011 [Электронный ресурс] // Справочноправовая система «КонсультантПлюс». Режим доступа: http://base.consultant.ru 42 15. Положение ЦБ РФ «О правилах осуществления перевода денеж- ных средств»№ 383-П от 19.06.2012 г. (с изм. и доп., вступ. в силу с 06.01.2019) [Электронный ресурс] // Справочно-правовая система «КонсультантПлюс». Режим доступа: http://base.consultant.ru 16. Международный стандарт аудита 200 «Основные цели независи- мого аудитора и проведение аудита в соответствии с международными стандартами аудита» (введен в действие на территории Российской Федерации Приказом Минфина России от 09.01.2019 N 2н) [Электронный ресурс] // Справочноправовая система «Гарант». Режим доступа: http://base.garant.ru Книги, монографии 17. М.: Бабаев, Ю.А. Бухгалтерский учет: Учебное пособие / Бабаев Ю.А Проспект, 2017. Текст: электронный. URL: https://new.znanium.com/read?pid=895574 18. Бланк, И.А. Управление денежными потоками: Учебное пособие / Бланк И.А. – К.:Ника-Центр; Эльга, 2018. – 736 с. 19. Брейли, Р. Принципы корпоративных финансов: Учебное пособие /Р. Брейли, С. Майерс. – М.: ЗАО «Олимп — Бизнес», 2017. – 520 с. 20. Бригхэм, Ю. Финансовый менеджмент: Учебное пособие / Ю. Бригхэм, Дж. Хьюстон — 7-е изд.— СПб.: Питер, 2016. – 592 с. Текст: электронный. URL: https://new.znanium.com/read?pid=909574 21. Васильева, Е.А. Сравнительный анализ международных и россий- ских стандартов формирования финансовой отчетности / Е.А. Васильева 22. Вахрушина // Экономика и предпринимательство. – 2018, № 7 (36), 23. Ерофеева В.А. Бухгалтерская (финансовая) отчетность: практиче- с.545. ское издание / В.А. Ерофеева, Г.В. Клушанцева. - М.: Юрайт-Издат, 2015. – 297 с. 24. Карпова, Т.П. Учет, анализ и бюджетирование денежных потоков: Учебное пособие / Карпова Т.П., Карпова В.В М.:НИЦ ИНФРА-М, 2016. 304 с. 25. Ковалев, В.В. Финансы: Учебное пособие / Ковалев. В.В. – 3-е изд. 43 – М: Проспект, 2017. 928 с Кондраков, Н.П. Бухгалтерский учет: Учебное пособие / Кондраков 26. Н.П. М.: НИЦ ИНФРА-М, 2017. Текст: электронный. URL: https://new.znanium.com/read?pid=989074 27. Куликова, Л.И. Бухгалтерский учет. Конспект лекций : учебное по- собие / Л.И. Куликова. – Москва : Проспект, 2016. – 111 с. : схем., табл. – Режим доступа: URL: http://biblioclub.ru/index.php?page=book&id=443733 28. Маркс, К. Капитал (I том) // Маркс К., Энгельс Ф. Соч. 2-ое изд. Т.М.: Государственное издательство политической литературы, 1960.901 с. Текст: электронный. URL: https://new.znanium.com/read?pid=945574 28. Мельник, М.В. Анализ финансовой отчетности : Учебное пособие для студентов /[Е.И Бородина и др.] ; под ред. О.В. Ефимовой и М.В. Мельник. 4-е изд., испр. и доп., 2018. 451 с. Текст: электронный. URL: https://new.znanium.com/read?pid=945984 29. Мельник, М.В. Анализ финансово-хозяйственной деятельности предприятия: Учебное пособие / Мельник М.В., Герасимова Е.Б. М.: ФОРУМ: ИНФРА-М, 2018. 192 с. 30. Осипова, А.И. Методика аудиторской проверки учета денежных средств в кассе организации и на расчетных счетах в банках / А.И.Осипова,В.В.Осипов //Новая модель экономического роста: научно-теоретические проблемы и механизм реализации: сб. науч. тр. – пос. Персиановский : Издво Донского ГАУ, 2016. – 275 с. 31. Райзберг, Б.А. Современный экономический словарь / Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б. 6-е изд., перераб. и доп. М.: ИНФРАМ, 2018. с.373. Текст: электронный. URL: https://new.znanium.com/read?pid=907874 32. Рогова, Е. М. Финансовый менеджмент: учебник / Е. М. Рогова, Е. А. Ткаченко. — М.: Издательство Юрайт, 2015. — 540 с. 33. Сухарева, А.Я. Большой юридический словарь 3-е изд., дополнен и переработан – М.: Инфра-М, 2018. – 858 с. 44 Печатная периодика 34. Егоров, Д.Г. К вопросу о сущности понятия "деньги" / Егоров Д.Г., Егорова А.В. // Финансы и кредит. 2016. № 5. С. 13. 35. Зуев, В.М. Финансы: характеристика содержания понятия / В.М.Зуев // Аудит и финансовый анализ. 2015. № 5. С. 196-198. 36. Илясов, Г. Г. Как улучшить финансовое состояние // Финансы. 2018. №10. С. 70-73. 37. Кроливецкая, В.Э. По следам неуловимой сущности денег / В.Э. Кроливецкая // Бизнес и банки. 2016. № 24. С. 34. Текст: электронный. URL: https://new.znanium.com/read?pid=945984 38. Лаврушин, О.И. Развитие науки о деньгах, кредите и банках (по ма- териалам Международной межвузовской конференции в Финансовой академии при Правительстве Российской Федерации) / О.И.Лаврушин, Н.И.Валенцева // Деньги и кредит. 2015. № 3. С. 192-194. 39. Петрикова, С.М. Сущность, функции и теории денег в экономиче- ской науке / С.М. Петрикова // Финансы и кредит. -2015. №22. 104с. Текст: электронный. URL: https://new.znanium.com/read?pid=945574 45