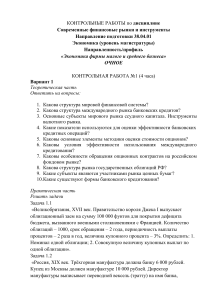

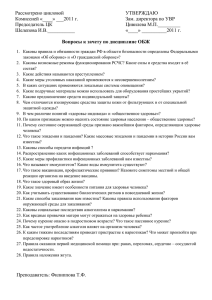

КОНТРОЛЬНЫЕ РАБОТЫ по дисциплине Современные финансовые рынки и инструменты Направление подготовки 38.04.01 Экономика (уровень магистратуры) Направленность/профиль «Экономика фирмы малого и среднего бизнеса» ОЧНОЕ КОНТРОЛЬНАЯ РАБОТА №1 (4 часа) Вариант 1 Теоретическая часть Ответить на вопросы: 1. Какова структура мировой финансовой системы? 2. Какова структура международного рынка банковских кредитов? 3. Основные субъекты мирового рынка ссудного капитала. Инструменты валютного рынка. 4. Какие показатели используются для оценки эффективности банковских кредитных операций? 5. Каковы основные элементы методики оценки стоимости опционов? 6. Каковы условия эффективности использования международного кредитования? 7. Каковы особенности обращения опционных контрактов на российском фондовом рынке? 8. Какова структура рынка государственных облигаций РФ? 9. Какие субъекты являются участниками рынка ценных бумаг? 10.Какие существуют формы банковского кредитования? Практическая часть Решить задачи Задача 1.1 «Великобритания, XVII век. Правительство короля Джека I выпускает облигационный заем на сумму 100 000 фунтов для покрытия дефицита бюджета, вызванного военными столкновениями с Францией. Количество облигаций – 1000, срок обращения – 2 года, периодичность выплаты процентов – 2 раза в год, величина купонного процента – 3%. Определить: 1. Номинал одной облигации; 2. Совокупную величину купонных выплат по одной облигации». Задача 1.2 «Россия, XIX век. Трёхгорная мануфактура должна банку 6 000 рублей. Купец из Москвы должен мануфактуре 10 000 рублей. Директор мануфактуры выписывает переводной вексель (тратту) на имя банка, плательщиком по которому выступает купец (сумма, указанная в векселе равна 6 000 рублей). Определить: 1. Сколько купец из Москвы будет должен банку после того, как купец акцептует переводной вексель? 2. Сколько купец из Москвы будет должен Трёхгорной мануфактуре после того, как купец акцептует переводной вексель»? Вариант 2 Теоретическая часть Ответить на вопросы: 1. Какие факторы определяют стоимость банковского кредита? 2. Как организована торговля в системе FOREX? 3. Какова структура биржевой информации на классическом рынке Московской биржи? 4. Какие методы используются для расчета основных фондовых индексов? 5. На каких предположениях основывается методика расчета неявных форвардных процентных ставок? 6. Какие показатели используются для оценки доходности и риска долговых ценных бумаг? 7. Методика расчета коэффициентов хеджирования. 8. Какие взаимосвязи имеют место на рынках долговых ценных бумаг? 9. Каковы характеристики базисных опционных стратегий с опционами «колл» и «пут»? 10.Каковы предположения и ограничения модели САРМ? Практическая часть Решить задачи Задача 1.1 «Чехия, XVIII век. Несколько предпринимателей решают создать акционерное общество с целью организации сталеплавильного производства. Предполагаемый размер уставного фонда вновь образуемого предприятия – 30 000 крон. Первый учредитель внёс в общее дело 5 000 крон, второй – 8 000 крон, третий – 9 000 крон. Уставный фонд был поделён на 3 000 акций. Определить: 1. Номинальную стоимость одной акции; 2. Количество акций, которое нужно было продать сторонним покупателям, чтобы полностью сформировать уставный фонд». Задача 1.2 «С момента создания нашего акционерного общества прошло два года. Дела у предпринимателей идут хорошо. Активы компании оцениваются в 60 000 крон. По итогам года решено было направить на выплату дивидендов 4 500 крон из прибыли. Определить: 1. Балансовую стоимость одной акции; 2. Величину дивиденда, приходящуюся на одну акцию». КОНТРОЛЬНАЯ РАБОТА №2 (4 часа) Вариант 1 Теоретическая часть Ответить на вопросы: 1. 2. 3. 4. 5. 6. 7. 8. 9. Каковы функции современной фондовой биржи? Каковы методы размещения государственных облигаций? Виды государственных и корпоративных облигаций? Каковы ценообразующие факторы на опционном рынке? Объективные и субъективные факторы, влияющие на валютный курс. Структура и участники валютного рынка России. Каковы составляющие спецификации фьючерсных контрактов? Основные валютные пары и спецификация инструментов. Каковы ценообразующие факторы на фьючерсном рынке? Практическая часть Решить задачи Задача 2.1 Предположим, что 1 марта 2000 г. мы приобрели купонную облигацию по цене 980 руб., с датой погашения 1 марта 2001 г. и ценой погашения, равной номиналу облигации – 1 000 руб. Величина купонных выплат составляет 2% от номинала 4 раза в год. Необходимо определить прибыль от этой операции. Задача 2.2 Предположим, что 1 февраля 2000 г. мы купили купонную облигацию по цене 920 руб., 15 февраля эмитент нам выплатил купонный процент в размере 30 руб., а 1 марта 2000 г. мы продали эту облигацию на вторичном рынке по цене 940 руб. Необходимо определить прибыль. Вариант 2 Теоретическая часть Ответить на вопросы: 1. Каковы причины и факторы кредитного риска? 2. Какие макроэкономические показатели влияют на валютный курс? 3. Каковы предположения и ограничения модели оценки цены акций? 4. Какие методы прогнозирования используются на рынке FOREX? 5. Какие группы индикаторов используются в техническом анализе валютного рынка? 6. Каковы особенности торговли валютой на международных фьючерсных и опционных биржах? 7. Как проводится оценка эффективности операций на валютном рынке? 8. Какие данные необходимы для оценки доходности и риска облигаций? 9. Какие основные схемы хеджирования с использованием фьючерсных контрактов применяются на практике? Практическая часть Решить задачи Задача 2.1 «Италия, XIII в. Богатый торговец вином отправляется в Палестину. Он привозит в венецианский порт 5 225 ливров серебром. Опасаясь за сохранность денег, он отдаёт их венецианскому банку, взамен получая переводной вексель на сумму 5 180 ливров. Плательщиком является филиал банка в городе Яффа1. Определить: 1. На сколько увеличится содержимое казны венецианского банка после этой операции? 2. В сокровищнице филиала венецианского банка в Яффе – 12 800 серебряных ливров. Сколько денег там останется, после того, как филиал рассчитается с ремитентом? 3. Какова будет общая прибыль банка от проведения этой операции»? Задача 2.2 Предположим, что 1 марта 2000 г. мы приобрели бескупонную облигацию по цене 950 руб., с датой погашения 1 сентября 2000 г. и ценой погашения, равной номиналу облигации – 1 000 руб. Необходимо определить прибыль от этой операции.