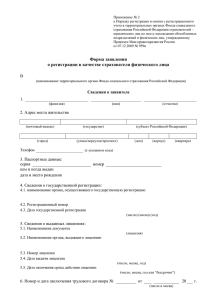

Сущность страховой деятельности Лицензия, которая предоставляет право оказывать услуги по страхованию на территории России, может выдаваться исключительно юридическому лицу, так как физические лица не имеют права заниматься такой деятельностью. Страховой деятельностью, подлежащей обязательному лицензированию, является деятельность страховых компаний и обществ по взаимному страхованию (страховщиков), связанная с образованием специализированных денежных фондов (резервов страхования), которые необходимы для последующих выплат по страхованию. На какие виды деятельности выдается лицензия? Лицензия выдается на реализацию обязательного и добровольного и личного страхования, страхования ответственности и имущества. Если предметом страховой деятельности является только перестрахование, то лицензия должна быть выдана на реализацию перестрахования. Притом в лицензиях перечисляются определенные разновидности страхования, которые имеет право осуществлять страховщик. Получения лицензии не требует деятельность, которая связана с оценкой рисков в страховании, определением величины ущерба, величины выплат по страхованию, другая исследовательская и консультационная деятельность в сфере страхования. Лицензирование в страховании: основные понятия Лицензирование деятельности страхования реализуется федеральным органом исполнительной власти по надзору за страховой деятельностью. Он выдает страховщикам лицензионные документы на реализацию страховой деятельности, занимается ведением единого Государственного реестра страховщиков и страховых объединений, а также реестра страховых брокеров, разрабатывает методическую и нормативную документацию по вопросам страховой деятельности, отнесенную Законом о страховании к его компетенции. Приостановка действия лицензии является запретом до момента устранения нарушений, которые были установлены в деятельности страховщика, на заключение новых договоров страхования и продления действующих по всем видам страховой деятельности (или видам страхования), на которые были выданы лицензионные документы. Притом по заключенным ранее договорам страховщик должен исполнять принятые обязательства до момента истечения периода их действия. Отзыв лицензии является запретом на реализацию страховой деятельности, исключая исполнение обязательств, которые приняты по действующим страховым договорам. При этом средства резервов страхования могут использоваться страховщиком только для исполнения обязательств по страховым договорам. Лицензия на проведение страховой деятельности - это документ, который удостоверяет право ее владельца на производство деятельности по страхованию на российской территории при соблюдении им требований и условий, которые оговорены при выдаче такой лицензионной документации. Лицензия на реализацию страхования, перестрахования, страхования взаимного типа, брокерской страховой деятельности выдается субъектам страхования Федеральной службой страхового надзора (ФССН). Порядок лицензирования деятельности страховых компаний определяется 32 главой «Лицензирование деятельности субъектов страхового дела» Закона РФ «Об организации страхового дела в Российской Федерации». Содержание лицензии и порядок ее получения Лицензия должна выдаваться по учрежденной форме, она включает следующие сведения: наименование страховщика – юридического лица, которое владеет лицензией, его юридический адрес; название отрасли, вида и формы проведения страховой деятельности, при указании в приложении вида страхования, правом проведения которого обладает страховщик; территория, где страховщик и его филиалы намереваются реализовывать операции по страхованию; подпись руководителя (либо его представителя) и гербовая печать федерального органа надзора за деятельностью в страховании; регистрационный номер по реестру страховщиков государства; номер лицензии, а также дата ее выдачи. Срок действия лицензии на производство страховой деятельности не ограничивается, если это не предусматривается при ее выдаче специально. Для получения лицензии на реализацию обязательного и добровольного страхования, страхования взаимного типа соискатель лицензии должен предоставить в ФССН следующую документацию: заявление о желании получения лицензии; учредительная документация; документ, подтверждающий государственную регистрацию в качестве юридического лица; протокол собрания учредителей по утверждению учредительной документации соискателя лицензии, утверждению на должности исполнительного единоличного органа, руководителя исполнительного коллегиального органа; сведения по составу участников (акционеров); документы, которые подтверждают в полном объеме оплату уставного капитала; документы, подтверждающие государственную регистрацию юридических лиц, которые являются учредителями субъекта страхового дела, заключение аудитора по достоверности их финансовой отчетности за последний период, если для подобных лиц предусматривается обязательный аудит; сведения, касающиеся единоличного исполнительного органа, руководителя (руководителей) коллегиального исполнительного органа, главного бухгалтера, руководителя ревизионной комиссии (ревизора); сведения по страховому актуарию; правила страхования по разновидностям страхования, которые предусмотрены законодательством, при наличии приложения образцов используемой документации; расчеты тарифов по страхованию при приложении используемого метода актуарных расчетов и указании источника исходных данных, а также структуры ставок по тарифам; положение по формированию резервов по страхованию; экономическое объяснение реализации страхования. Для того, чтобы получить лицензию на осуществление перестрахования соискатель лицензии должен предоставить в ФССН перечисленную документацию, исключая сведения о страховом актуарии, страховые правила, расчеты тарифов страхования. Принятие решения о выдаче или об отказе в выдаче лицензии осуществляется Росстрахнадзором в срок, не превышающий 60 дней с даты получения всех необходимых документов. Основаниями для отказа в выдаче лицензии являются: 1) использование полного названия другого субъекта страхового дела, сведения о котором внесены в Единый государственный реестр субъектов страхового дела; 2) наличие у соискателя лицензии на момент подачи заявления неустраненного нарушения страхового законодательства; 3) несоответствие документов требованиям органа страхового регулирования; 4) несоответствие учредительных документов требованиям законодательства РФ; 5) наличие в документах недостоверной информации; 6) наличие у руководителя или главного бухгалтера неснятой или непогашенной судимости; 7) необеспечение страховщиками своей финансовой устойчивости и платежеспособности в соответствии с нормативно-правовыми актами органа страхового регулирования; 8) наличие неисполненного предписания органа страхового надзора; 9) несостоятельность (банкротство) субъекта страхового дела — юридического лица по вине учредителя соискателя лицензии. Лицензия выдается без ограничения срока ее действия и не подлежит передаче ее другим лицам. При отсутствии информации, позволяющей достоверно оценить страховые риски, предусмотренные правилами страхования, может быть выдана временная лицензия сроком действия от одного года до трех лет. Росстрахнадзор имеет право: — аннулировать лицензию, т.е. отменить решение о выдаче лицензии; — ограничить действие лицензии, т.е. запретить заключение договоров страхования по отдельным видам страхования, договоров перестрахования, а также внесение изменений в соответствующие договоры, влекущих за собой увеличение обязательств страховщика; — приостановить действие лицензии, т.е. запретить заключение договоров страхования, перестрахования и договоров на оказание услуг страхового брокера, а также внесение изменений в соответствующие договоры, влекущих за собой увеличение обязательств субъекта страхового дела; — возобновить действие лицензии, т.е. восстановить право субъекта страхового дела на осуществление в полном объеме деятельности, на которую выдана лицензия; — отозвать лицензию, т.е. запретить субъекту страхового дела осуществление страховой деятельности.