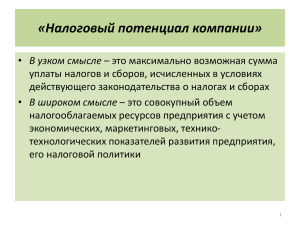

Термин "финансовый потенциал" в последние годы прочно вошел в лексикон российских политиков. Однако его содержание до сих пор весьма неопределенно. В экономической литературе данный термин используется, в основном, как синоним термина "налоговый потенциал". Данный подход в значительной мере обусловлен спецификой рассмотрения этой проблемы в рамках развитой рыночной экономики и особенностью перевода на русский язык англоязычного термина, широко применяемого в зарубежной практике. Иногда этим понятием характеризуют совокупность всех видов финансовых ресурсов на территории данного региона. Термин "финансовый потенциал" как синоним термина "налоговый потенциал" чаще всего используется в англоязычной экономической литературе применительно к странам с развитыми формами моделей бюджетного федерализма. Это относится как к странам с федеративным государственным устройством (США, Канада, Бразилия, Австралия, Мексика), так и к странам с конфедеративным устройством (Швейцария), а также к государствам унитарного типа (Япония, Швеция, Дания). В Российской Федерации понятия финансового и налогового потенциалов обозначают принципиально различные экономические явления и для целей межрегиональных сопоставлений и построения системы межбюджетных расчетов требуют дифференциации. Если финансовый потенциал включает совокупность всех финансовых ресурсов того или иного региона, то налоговый потенциал является лишь частью этих ресурсов, которая в соответствии с действующим налоговым законодательством представляет собой потенциальную возможную сумму налоговых баз, являющихся основой для исчисления всей совокупности налогов и обязательных платежей на территории данного субъекта Российской Федерации. В состав финансового потенциала могут входить финансовые ресурсы, которые либо вообще не составляют объекта налогообложения в рамках принятой в государстве налоговой системы, либо подпадают под налогообложение частично. Понятия налогового и финансового потенциалов различаются и с точки зрения влияния каждого из них на формирование доходной части бюджетной системы. Если налоговый потенциал является основой для формирования базы налоговых доходов бюджета, то финансовый потенциал интегрирует как налоговую базу бюджета, так и базу формирования неналоговых доходов (доходов от собственности и операций с ней), а также возможности осуществления заимствования на финансовых рынках для бюджетных целей (финансирование определенных программ или текущее финансирование дефицита бюджета субъекта Российской Федерации). Кроме того, в отличие от налогового потенциала финансовый потенциал в значительной мере определяет инвестиционную привлекательность частного сектора хозяйства региона и перспективу его экономического развития. Налоговый потенциал связан непосредственно с составом и структурой налоговой системы. Так, например, если налоговая система не включает специального налога на выплаты в виде страховых премий и не вводит данный вид денежных доходов в состав облагаемой базы по подоходному налогу с физических лиц (как это имеет место в Российской Федерации), то данная категория доходов не составляет и элемента налогового потенциала. Но при всех обстоятельствах независимо от налоговой системы данный вид доходов должен включаться в оценку финансового потенциала субъекта Российской Федерации. В условиях продолжающегося кризиса системы государственных финансов Российской Федерации четкое разграничение финансового и налогового потенциалов региона представляется принципиально важным. Для стран с развитой рыночной экономикой, где механизмы межбюджетных или межправительственных (intergovern-mental) взаимоотношений в рамках государственных финансов строятся независимо от состояния частных финансов в рамках того или иного региона, вопрос об оценках финансового потенциала отдельно от налогового потенциала не стоит. В условиях продолжающейся деформации всей экономической системы России и отсутствия стратегического видения путей выхода из кризиса и движения к подъему и обновлению экономической системы страны представляется целесообразным комплексно исследовать проблему формирования налогового и финансового потенциалов, их взаимосвязь и взаимообусловленность. При этом, с точки зрения предмета дискуссии, особое внимание должно быть обращено на налоговый потенциал как составную часть финансового потенциала, образующую основу доходов бюджета региона. Масштабы и условия мобилизации налоговых ресурсов на территории страны, их соответствие реальным бюджетным потребностям оказывают существенное влияние на параметры денежной и кредитной эмиссии, объем и скорость денежного обращения в целом и в разрезе отдельных регионов. При оценке имеющегося налогового потенциала региона и прогнозировании его динамики на перспективу целесообразно разграничивать два аспекта данного понятия: налоговый потенциал в узком и широком смысле. Налоговый потенциал в узком смысле - это финансовые ресурсы, которые подлежат аккумулированию в бюджет через налоговые платежи в соответствии с действующей в стране системой налогообложения. Налоговый потенциал в широком смысле представляет собой совокупность финансовых ресурсов, которая может быть эффективно мобилизована через налогообложение в системе "население - хозяйство территория", в координатах которой протекают основные процессы жизнедеятельности общества в границах региона. Концептуальные основы такой системы разработаны известным ученым Н.Д. Матрусовым. Выбор того или иного аспекта рассмотрения налогового потенциала региона зависит от решаемой задачи. Так, оценку налоговой активности региональных властей и, в первую очередь, оценку собираемости налогов в отдельных регионах и сопоставление регионов по этому показателю целесообразно базировать на исследовании налогового потенциала региона в узком смысле. При решении масштабных задач, связанных с совершенствованием налоговой системы, а также при формировании бюджетной и кредитнофинансовой политики центра в отношении регионов необходимо опираться на оценку налогового потенциала регионов в широком смысле. В развитии теории и практики бюджетно-налогового регулирования в странах с развитой рыночной экономикой накоплен значительный опыт количественного определения налогового потенциала регионов, а также соответствующих межрегиональных сопоставлений и классификаций. Анализ этого опыта позволяет выделить ряд принципиальных методологических положений, которые служат основой при определении налогового потенциала региона. Количественная оценка налогового потенциала предполагает решение двух ключевых задач: определение собственно налогового потенциала (то есть той части совокупных финансовых ресурсов, которые могут рассматриваться как потенциальные налоговые ресурсы) и определение предельно допустимой налоговой нагрузки (нормы налогообложения) для отдельного региона (группы регионов), с учетом сбалансированности интересов всех участников межбюджетных взаимоотношений и объективно обусловленного и "прозрачного" перераспределения средств между бюджетами в целях выравнивания уровня бюджетной обеспеченности регионов и муниципальных образований. В этом контексте важное значение имеет оценка деятельности администраций субъектов Российской Федерации в плане повышения налоговой активности того или иного региона, которая характеризует результаты практического использования имеющегося налогового потенциала в соответствии с действующим налоговым законодательством, а также результативность используемых в регионах механизмов стимулирующего воздействия на повышение эффективности хозяйствования, способствующей расширению налоговой базы и переводу регионов на режим реального самообеспечения. Оценка налогового потенциала обычно осу-ществляется как в абсолютном выражении, так и в виде индексов, отражающих соотношение налогового потенциала региона к средненациональному (среднегрупповому) показателю. Индексные показатели более объективно свидетельствуют о реальном положении дел, поскольку в меньшей степени зависят от несовершенства применяемых методов расчета и позволяют в значительной мере уменьшить влияние инфляционного фактора. Для межрегиональных сопоставлений величины налоговых потенциалов используются, как правило, соответствующие показатели в расчете на душу населения. Для количественной оценки налогового потенциала предусматривается использование показателя фактически собранных поступлений. В настоящее время в России в качестве меры налогового потенциала применяются показатели доходов, фактически собранных в базовом году. В этих целях также целесообразно использование показателя среднедушевых доходов населения, являющегося базовым показателем относительного уровня налогового потенциала. Показатель среднедушевого дохода уже давно и широко применяется в качестве относительной меры налогового потенциала во многих странах мира, в частности в США. Могут быть использованы и другие методы оценки налогового потенциала - с помощью показателя валового регионального продукта (ВРП), уровня совокупных налогооблагаемых ресурсов (СНР) региона, "репрезентативной налоговой системы", сочетания метода репрезентативной налоговой системы с использованием регрессионного анализа. Оценка эффективности применения указанных методов и выработка универсального подхода к определению налогового потенциала региона - предмет самостоятельного исследования. В целом, налоговый процесс, основой которого является объективное определение налогового потенциала региона, не может успешно прогнозироваться и развиваться по субъективист-ским сценариям; основы этого процесса должны соответствовать мировоззрению, идеологии, социальным условиям и потребностям развития производственной базы современного российского общества. Внедрение налоговых паспортов регионов в практику бюджетноналогового планирования и прогнозирования обуславливает актуальность работы по анализу концептуальных и методологических подходов к оценке налогового потенциала регионов, синтезу их рациональных элементов и разработке на этой основе функциональных зависимостей между макроэкономическими показателями, а также соответствующих алгоритмов состояния налоговой базы субъектов Российской Федерации. Направленность налогового процесса должна определяться диалектической необходимостью разрешения противоречий, систематически назревающих в социально-экономической жизни и материальном производстве России.