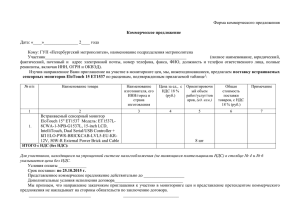

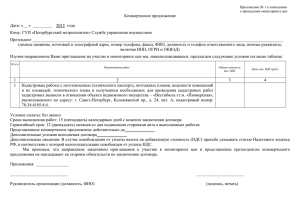

Министерство общего и профессионального образования Свердловской области ГБПОУ СО «НИЖНЕТАГИЛЬСКИЙ ТОРГОВО-ЭКОНОМИЧЕСКИЙ КОЛЛЕДЖ» КУРСОВАЯ РАБОТА по теме: УЧЕТ РАСЧЕТОВ С БЮДЖЕТОМ ПО НАЛОГУ НА ДОБАВЛЕННУЮ СТОИМОСТЬ НА ПРИМЕРЕ ООО МАГАЗИН «ТОРГОБОРУДОВАНИЕ» Исполнитель: студент группы 4Б(д) К.С. Матис Руководитель: преподаватель проф. модулей С.П. Дьячкова Нижний Тагил 2019 СОДЕРЖАНИЕ ВВЕДЕНИЕ 3 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ МЕТОДИКИ УЧЕТА РАСЧЕТА С БЮДЖЕТОМ ПО НАЛОГУ НА ДОБАВЛЕННУЮ СТОИМОСТЬ 6 1.1. нормативное регулирование учета расчетов с бюджетом по налогу на добавленную стоимость 6 1.2. документальное оформление расчетов с бюджетом по налогу на добавленную стоимость 11 1.3. порядок ведения бухгалтерского учета расчетов с бюджетом по НДС, отраслевые особенности торговли с учетом НДС 17 2. АНАЛИЗ ОРГАНИЗАЦИИ УЧЕТА НДС В ОРГАНИЗАЦИИ ООО МАГАЗИН «ТОРГОБОРУДОВАНИЕ» 21 2.1. Характеристика организации ООО магазин «Торгоборудование» 21 2.2. Анализ системы бухгалтерского учета налога на добавленную стоимость 24 2.3. Проблемы и недостатки действующей в организации системы учета расчетов с бюджетом по НДС 30 ЗАКЛЮЧЕНИЕ 37 СПИСОК ЛИТЕРАТУРЫ 39 ПРИЛОЖЕНИЯ 2 ВВЕДЕНИЕ Важнейшим источником формирования бюджета государства являются налоговые сборы и платежи. Из этих средств финансируются государственные и социальные программы, содержатся структуры, обеспечивающие существование и функционирование самого государства. Организация работы налоговой системы является одной из главных задач в развитии экономики. Качество ее функционирования во многом предопределяет формирование бюджета страны, развития предпринимательства в России, уровень социального обеспечения граждан. В российском законодательстве налог на добавленную стоимость представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров, работ и услуг и стоимостью материальных затрат, отнесённых на издержки производства и обращения. Налог на добавленную стоимость — косвенный многоступенчатый налог. Данный вид налога взимается с каждого акта продажи, с производственного и распределительного этапа и конечной продажи потребителю. Объектом налога является добавленная стоимость — стоимость, которую, производитель в обрабатывающем производстве, предприниматель в сфере распределения, агент недвижимости, частный фермер, и иной продавец товара или услуги добавляют к стоимости сырья, материалов или к стоимости тех товаров и продуктов, которые он приобрел для создания нового изделия или услуги. В настоящее время НДС - один из важнейших федеральных налогов. Основой его взимания, как следует из названия, является добавленная стоимость, создаваемая на всех стадиях производства и обращения товаров. Это налог традиционно относят к категории универсальных косвенных 3 налогов, которые в виде своеобразных надбавок взимаются путем включения в цену товаров, перенося основную тяжесть налогообложения на конечных потребителей продукции, работ, услуг. Таким образом, фактически он взимается с конечного покупателя через цену товара. НДС самый сложный для исчисления из всех налогов, входящих в налоговую систему РФ. НДС является весьма важным налогом для государства и поэтому он его изучению экономистами, менеджерами и другими специалистами должно быть уделено большое внимание. За период существования налога действующий механизм его исчисления и взимания претерпел существенные изменения. В связи с этим у налогоплательщиков возникает множество вопросов по толкованию и разъяснению порядка обложения, данным налогом. Это обстоятельство, главным образом, и обуславливает актуальность избранной темы. Налогу на добавленную стоимость уделяется значительное внимание в отечественной и зарубежной научной литературе. В России проблемой НДС занимались такие ученые как, Кондраков Н.П., Масленникова А.А., Макаров А.С., Ларичев А.Ю. и многие другие. Целью данной курсовой работы является изучение учета расчетов с бюджетом по налогу на добавленную стоимость, анализ действующей практики исчисления и взимания налога на добавленную стоимость в Российской Федерации на примере конкретной организации. В процессе проводимого исследования решаются следующие задачи: - изучить теоретические основы исчисления и уплаты НДС; - провести анализ организационно-правовой и экономической деятельности ООО магазин «Торгоборудование»; - оценить порядок исчисления и уплаты налога на добавленную стоимость на предприятии; 4 - определить направления совершенствования исчисления и уплаты налога на добавленную стоимость в организации. Объектом исследования является российская организация ООО магазин «Торгоборудование», один из филиалов которой расположен по адресу 622002, г. Нижний Тагил, ул. Липовый тракт, 18. Предметом исследования является порядок ведения учета расчетов по налогу на добавленную стоимость. Информационной базой курсового исследования являются формы отчетности предприятия, такие как Бухгалтерский баланс и отчет о прибылях и убытках за 2016 - 2018 отчетный год, а так же такие документы как счета-фактуры, товарный отчет, налоговые декларации по НДС и другие документы. Во время написания работы были изучены и использованы основные законодательные акты, регулирующие порядок исчисления и уплаты НДС в Российской Федерации, учебные пособия, научные статьи, публикации в периодических изданиях, устав, учетная политика, бухгалтерская отчетность ООО магазин «Торгоборудование», декларации по НДС. 5 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ МЕТОДИКИ УЧЕТА РАСЧЕТА С БЮДЖЕТОМ ПО НАЛОГУ НА ДОБАВЛЕННУЮ СТОИМОСТЬ 1.1. Нормативное регулирование учета расчетов с бюджетом по налогу на добавленную стоимость В российской налоговой системе основную роль играют косвенные налоги, к которым относится Налог на добавленную стоимость (НДС). Это косвенный налог, он представляет собой надбавку к цене товара (работы или услуги), которая оплачивается конечным потребителем. НДС является федеральным налогом, за счет него формируется значительная часть доходов федерального бюджета, например в 2017 году этот показатель составил 22%1. Выполняя свою основную функцию – фискальную (то есть, являясь источником формирования бюджета), НДС влияет на процессы ценообразования, структуру потребления и многое другое. На территории России НДС введен с 1 января 1992 г. и заменил собой налог с оборота и частично заменил налог с продаж. Ставка НДС была установлена на уровне 28%. Однако уже с 1993 года она была снижена до 20% (льготная — до 10%). С 2004 года ставка НДС была снижена до 18% и оставалась таковой до начала 2019 года. На некоторые виды товаров распространяется льготная ставка, сохранившая значение 10%. Таковыми являются, например, ряд продовольственных и медицинских товаров, товаров для детей, периодические печатные издания, книжная продукция и другие виды товаров. С 1 января ставка НДС составляет 20%. Льготная ставка на отдельные виды товаров по прежнему составляет 10%. В настоящее время порядок налогообложения НДС регламентируется Налоговым кодексом Российской Федерации, разделом VIII 1 главой 21. Согласно тексту главы НДС Россия в цифрах 2018: краткий статистический сборник./под ред. Суринова А.Е. Росстат- M., 2018. С.522. 6 представляет собой форму изъятия в федеральный бюджет части добавленной стоимости, создаваемой на всех стадиях производства и обращения. Добавленная стоимость создается живым трудом, поэтому НДС возникает там, где есть живой труд, в результате которого создается новая стоимость. А живой труд есть на каждом этапе создания товара – начиная от добычи сырья и заканчивая торговлей. При этом по мере продвижения товара растут затраты, соответственно, возрастает и величина НДС. Каждый участник этой цепочки включает НДС в цену своего товара, реализует его и получает от покупателя деньги. Из этих денег и уплачивается налог. Таким образом, предприятия и организации можно рассматривать только как сборщиков налога, конечным же его плательщиком является конечный потребитель товара. Именно на нем лежит вся тяжесть налогового бремени, что дает полное основание причислить НДС к налогам на потребление. Налогоплательщиками налога на добавленную стоимость согласно тексту статьи 143 налогового кодекса2 признаются организации, индивидуальные предприниматели и лица, перемещающие товары через таможенную границу РФ. Условно всех налогоплательщиков НДС можно разделить на две группы: налогоплательщики «внутреннего» НДС, уплачиваемого при реализации товаров (работ, услуг) на территории РФ; налогоплательщики «ввозного» НДС, уплачиваемого на таможне при ввозе товаров на территорию РФ. Освобождение от уплаты налога на добавленную стоимость регламентирует статья 145 НК РФ3. Для получения права на освобождение от налога необходимо применять специальный налоговый режим, не Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 25.12.2018) (с изм. и доп., вступ. в силу с 25.01.2019), статья 143 «Налогоплательщики» 3 Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 25.12.2018) (с изм. и доп., вступ. в силу с 25.01.2019), статья 145 «освобождение от исполнения обязательств налогоплательщика» 2 7 реализовывать подакцизные товары, так же в статье есть уточнение об определенных лимитах по выручке (2 миллиона рублей за три месяца). Освобождение от обязанностей налогоплательщика НДС - это право не платить НДС по операциям на внутреннем российском рынке в течение 12-ти календарных месяцев и не представлять декларации по НДС в налоговую инспекцию. Обязанность заплатить налог возникает только тогда, когда есть объект налогообложения. Если объекта нет, то нет и оснований для уплаты налога. Объектами налогообложения по НДС являются операции по реализации товаров (услуг), передача имущественных прав на возмездной и безвозмездной основе, передача товаров для собственных нужд (расходы на приобретение не включаются в расходы, уменьшающие налогооблагаемую прибыль). Выполнение строительно-монтажных работ для собственного потребления так же является объектом налогообложения. В статье 146 НК РФ перечислены операции, которые не признаются объектом налогообложения, то есть исчислять и уплачивать НДС при их осуществлении не требуется. Среди них, например, передача имущества правопреемнику при реорганизации, передача имущества в качестве вклада в уставной капитал другой организации, наследование имущества, приватизация жилого помещения и многое другое. Статья 149 НК РФ4 регламентирует порядок отдельных операций, не облагающихся являющихся налогом. объектом При осуществлении налогообложения по некоторых НДС, операций, организации и предприниматели не обязаны исчислять и уплачивать налог. Такие операции отнесены к категории льготных и освобождены от НДС. Их перечень Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 25.12.2018) (с изм. и доп., вступ. в силу с 25.01.2019), статья 149 «операции, не подлежащие налогообложению» 4 8 установлен ст. 149 НК РФ и является закрытым. Льготируемые операции можно разделить на две части: 1. реализация товаров (работ, услуг) на территории России, применение льгот по которым является обязательным, в том числе медицинские товары, доли в уставном капитале, медицинские и ритуальные услуги и другое. 2. операции, условно освобождаемые от налогообложения, по которым налогоплательщик вправе отказаться от освобождения, например реализация религиозных предметов, банковские операции, услуги по страхованию и другое. Налоговая база по НДС – это стоимость объекта налогообложения, то есть выручка, которую организация предполагает получить от реализации товаров (работ, услуг), имущественных прав исходя из цен, определенных сторонами в договоре. В некоторых случаях налоговые органы могут проверить правильность и экономическую обоснованность цен. Налоговая база определяется только в рублях. Поэтому валютную выручку следует пересчитать в рубли по курсу ЦБ РФ. Если реализуется подакцизный товар, то учитывается акциз. Таким образом, определение налоговой базы можно выразить как сумму себестоимости с учетом издержек, а так же добавленную стоимость (прибыль). В случае подакцизных товаров, так же учитывается акциз. Важным является момент определения налоговой базы - это дата, на которую налоговая база признается сформированной для того, чтобы исчислить и уплатить с нее НДС. На указанную дату налогооблагаемая операция должна быть учтена и одновременно должен быть начислен НДС. Налоговая база определяется на наиболее раннюю дату: на день отгрузки (передачи) товаров (работ, услуг) или на день их оплаты. Таким образом, момент определения налоговой базы зависит от порядка расчетов с 9 покупателем и не зависит от момента перехода права собственности на отгруженный товар или результат выполненной работы. Для всех налогоплательщиков НДС статья 163 НК РФ5 устанавливает единый налоговый период – квартал. Это значит, что исчислять сумму НДС к уплате в бюджет налогоплательщики должны по итогам каждого квартала. При этом расчет производится по тем операциям, по которым момент определения налоговой базы приходится на данный налоговый период. Нормативное регулирование порядка возмещения налога подробно указано в статье 176 НК РФ. Суть регулирования заключается в следующем. В случае, если по итогам налогового периода сумма налоговых вычетов превышает общую сумму налога, исчисленную по операциям, признаваемым объектом налогообложения, полученная разница подлежит возмещению налогоплательщику. После представления налогоплательщиком налоговой декларации налоговый орган проверяет обоснованность суммы налога, заявленной к возмещению, при проведении камеральной налоговой проверки. По окончании проверки в течение семи дней налоговый орган обязан принять решение о возмещении соответствующих сумм, если при проведении камеральной налоговой проверки не были выявлены нарушения законодательства о налогах и сборах. При наличии у налогоплательщика недоимки по налогу, иным федеральным налогам, задолженности по соответствующим пеням и (или) штрафам, подлежащим уплате или взысканию, налоговым органом производится самостоятельно зачёт суммы налога, подлежащей возмещению, в счёт погашения недоимки и задолженности по пеням и (или) штрафам. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 25.12.2018) (с изм. и доп., вступ. в силу с 25.01.2019), статья 163 «Налоговый период» (в ред. Федерального закона от 27.07.2006 N 137-ФЗ) 5 10 Исходя из вышесказанного, можно сделать вывод, что нормативное регулирование учета расчетов с бюджетом по налогу на добавленную стоимость осуществляется на основании следующих законодательных и нормативных актов: 1. Налоговый кодекс РФ, раздел VIII, часть 21. 2. Приказ ФНС России от 29.10.2014 N ММВ-7-3/558@ (ред. от 28.12.2018) "Об утверждении формы налоговой декларации по налогу на добавленную стоимость, порядка ее заполнения, а также формата представления налоговой декларации по налогу на добавленную стоимость в электронной форме" (Зарегистрировано в Минюсте России 15.12.2014 N 35171) 3. Постановление Правительства РФ от 26.12.2011 N 1137 (ред. от 19.01.2019) "О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость" 4. Письмо ФНС России от 26.01.2017 N ЕД-4-15/1281 "О направлении разъяснений" (вместе с "Порядком определения объема документов, подлежащих истребованию в разрезе кодов операций") 5. Федеральный закон "О бухгалтерском учете" от 06.12.2011 N 402-ФЗ 6. "Гражданский кодекс Российской Федерации (часть первая)" от 30.11.1994 N 51-ФЗ, глава 4. 1.2. Документальное оформление расчетов с бюджетом по налогу на добавленную стоимость В соответствии с пунктом 1 статьи 169 Налогового кодекса Российской Федерации счет - фактура является документом, служащим основанием для принятия к вычету или возмещению из бюджета сумм налога на добавленную стоимость, предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию 11 товаров (работ, услуг), имущественных прав от своего имени). Требования к этому документу установлены Налоговым кодексом Российской Федерации6, и их несоблюдение повлечет отказ в вычете или возмещении налога на добавленную стоимость, уплаченного контрагенту (п. 2 ст. 169 Налогового кодекса Российской Федерации). Счета-фактуры выставляются покупателю по каждой операции по реализации товаров (работ, услуг), в том числе по операциям по реализации, не облагаемым налогом на добавленную стоимость, в течение 5 календарных дней считая со дня отгрузки товара (выполнения работ, оказания услуг). Таким образом, счет-фактура выставляется в следующих случаях: при реализации товаров (работ, услуг), облагаемых налогом на добавленную стоимость. Налог на добавленную стоимость в этом случае выделяется в счете-фактуре отдельной строкой; при реализации товаров (работ, услуг), операции по реализации которых в соответствии со ст. 149 Налогового кодекса Российской Федерации не подлежат налогообложению (освобождаются от налогообложения); при реализации товаров (работ, услуг) лицом, освобожденным от обязанностей налогоплательщика в соответствии со ст. 145 Налогового кодекса Российской Федерации. Следует учесть, что счета-фактуры выписываются также и при отсутствии реализации в следующих случаях: при выполнении строительно-монтажных работ для собственного потребления; при передаче товаров (выполнении работ, оказании услуг) для собственных нужд); Постановление Правительства от 26.12.11 №1137 (ред. от 19.01.2019) "О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость" 6 12 при выполнении обязанностей налогового агента. Необходимо учитывать, что составление счетов-фактур и их регистрация в книге продаж должны производиться в том налоговом периоде, в котором состоялась реализация этих товаров или оказание услуг в соответствии с принятой организацией учетной политикой для целей налогообложения7. В книге покупок счет-фактура может быть отражен только по дате его фактического получения покупателем8. Подтверждением даты получения счета-фактуры может являться, например, запись в журнале регистрации входящей корреспонденции9 или конверт с проставленным на нем почтовым штемпелем10. Для получения вычета или возмещения сумм НДС, уплаченных поставщику, счет-фактура должен быть составлен в строгом соответствии с требованиями закона. Порядок заполнения счета-фактуры регулируется исключительно Налоговым кодексом Российской Федерации. Порядок ведения журнала учета полученных и выставленных счетов-фактур, книг покупок и книг продаж изложен в Правилах ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 26.12.2011 N 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость». Счет-фактура выписывается в двух экземплярах, один экземпляр остается у поставщика, другой выдается покупателю. Письмо МНС России от 21.05.2001 № ВГ-6-03/404 «О применении счетов - фактур при расчетах по налогу на добавленную стоимость». 8 письмо ФНС России от 13.05.2004 № 03-1-08/1191/15, письмо Минфина России от 23.06.2004 № 03-0311/107) 9 письмо Минфина России от 16.06.2005 № 03-04-11/133, 10 письмо Минфина России от 10.11.2004 № 03-04-11/200 7 13 Счет-фактура может быть составлен и выставлен на бумажном носителе и (или) в электронном виде. Счета-фактуры составляются в электронном виде по взаимному согласию сторон сделки и при наличии у указанных сторон совместимых технических средств и возможностей для приема и обработки этих счетов-фактур11. Бумажный вариант счета-фактуры подписывается руководителем и главным бухгалтером либо иными лицами, уполномоченными на то приказом по организации или доверенностью от имени организации. При выставлении счета-фактуры индивидуальным предпринимателем счет-фактура подписывается им самим. По поводу подписи электронного счета-фактуры она будет электронной цифровой12. Налоговым кодексом так же регламентированы обязательные реквизиты для счета-фактуры13. Налогоплательщик должен понимать, что некоторые из реквизитов счета-фактуры должны быть заполнены в любом случае, а некоторые заполняются в зависимости от характера произведенной операции. Например, постоянными реквизитами являются: номер и дата, идентификационные данные получателя и отправителя, номер платежного документа, наименование товаров и их количество с указанием единицы измерения, цена без учета налога, налоговая ставка, акциз при его наличии, итоговая сумма, некоторые другие реквизиты. Так же организации, приобретающие товары или услуги, в цену которых включен НДС, ведут книгу покупок, предназначенную для регистрации счетов-фактур, выставленных продавцами, в целях определения суммы налога на добавленную стоимость, предъявляемой к вычету (возмещению) в установленном порядке. Еще одним документом касающимся пункт введен Федеральным Законом от 27.07.2010 № 229-ФЗ Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 25.12.2018) (с изм. и доп., вступ. в силу с 25.01.2019), п. 6 ст. 169 13 Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 25.12.2018) (с изм. и доп., вступ. в силу с 25.01.2019), пункт 5 ст. 169 11 12 14 документального оформления НДС становится книга продаж, предназначенная для регистрации счетов-фактур. Счета-фактуры, не соответствующие установленным нормам их заполнения, не могут регистрироваться ни в книге покупок, ни в книге продаж. Не подлежат регистрации в книге покупок и в книге продаж также счета-фактур, имеющие подчистки и помарки. Исправления, внесенные в счета-фактуры, должны быть заверены подписью руководителя и печатью продавца с указанием даты внесения исправления. Обе книги должны быть прошнурованы, а их страницы пронумерованы и скреплены печатью. Контроль правильности ведения книги покупок и книги продаж осуществляются руководителем организации или уполномоченным им лицом. Храниться книги покупок и книги продаж (у покупателя и у продавца соответственно) должны в течение полных пяти лет с момента последней записи. Допускается ведение книги покупок и книги продаж в электронном виде. В соответствии с изменениями в Налоговом Кодексе14, внесенными в 2010 году, при необходимости внесения изменений в книгу покупок и книгу продаж оформляются дополнительные листы соответственно книги покупок и книги продаж. Дополнительные листы книги покупок и книги продаж также могут быть оформлены в электронном виде. Тогда указанные дополнительные листы распечатываются, прикладываются соответственно к книге покупок и книге продаж за налоговый период, в котором был зарегистрирован счет фактура до внесения в него исправлений, пронумеровываются с продолжением сквозной нумерации страниц книги покупок и книги продаж за указанный налоговый период, прошнуровываются и скрепляются печатью. 14 Федеральный Закон от 27.07.2010 № 229-ФЗ 15 Документом, обобщающим данные по начислению и уплате НДС, является налоговая декларация. Налоговая декларация представляет собой письменное заявление налогоплательщика об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, об исчисленной сумме налога и (или) о других данных, служащих основанием для исчисления и уплаты налога. Налогоплательщиками, которые обязаны сдавать декларации по НДС, являются юридические лица, применяющие общую систему налогообложения, а так же совмещающие ее с ЕНВД Обязанность подавать декларации по НДС так же возложена на налоговых агентов налогоплательщиками, и но те организации, выставляют которые покупателям не являются счета-фактуры с выделенной суммой НДС15. Плательщики НДС должны сдавать декларацию не позднее 20-го числа месяца, следующего за последним месяцем истекшего квартала. Декларацию по НДС следует сдавать в налоговую инспекцию по месту учета организации. Вся сумма налога поступает в доход федерального бюджета. Составлять и сдавать декларации по местонахождению обособленных подразделений не нужно. Декларация заполняется в рублях без копеек. Показатели в копейках либо округляются до рубля, либо отбрасываются согласно арифметическому правилу округления. Все без исключения страницы декларации должны быть пронумерованы. Декларация включает в себя титульный лист и следующие разделы: 1. Сумма налога по данным налогоплательщика; 2. Сумма налога по данным налогового агента; Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 25.12.2018) (с изм. и доп., вступ. в силу с 25.01.2019), п. 5 ст. 174 и подпункт 1 п. 5 ст. 173 15 16 3. Расчет суммы налога по операциям по реализации, передаче имущественных прав согласно п. 2 - 4 статьи 164 НК РФ; 4. Расчет суммы налога по операциям по реализации, передаче имущественных прав, и суммы налога, подлежащей вычету, иностранной организацией, работающей на территории РФ через представительство; 5. Расчет суммы налога по операциям по реализации, обоснованность применения налоговой ставки 0 процентов по которым подтверждается; 6. Расчет суммы налоговых вычетов по операциям по реализации, обоснованность применения налоговой ставки 0 процентов по которым подтверждена ранее; 7. Расчет суммы налога по операциям по реализации, обоснованность применения налоговой ставки 0 процентов по которым не подтверждена; 8. Расчет суммы налоговых вычетов по операциям по реализации, обоснованность применения налоговой ставки 0 процентов по которым ранее не подтверждена; 9. Операции, не подлежащие налогообложению, в т.ч. не признаваемые объектом налогообложения; операции по реализации вне территории РФ; а также суммы оплаты, частичной оплаты в счет предстоящих поставок, длительность производственного цикла которых свыше шести месяцев; 10. приложение к декларации (итоговый расчет НДС) Титульный лист налогоплательщики. и Эти раздел 1 требования декларации представляют распространяются и на все тех налогоплательщиков, у которых по итогам квартала налоговая база нулевая. Разделы 2 - 9, а также приложение к декларации включаются в состав представляемой в налоговые органы декларации при осуществлении налогоплательщиками соответствующих операций. 17 В инспекцию декларацию допускается сдать в бумажном или электронном виде. Компании-плательщики НДС, которые выступают в налоговом периоде исключительно в качестве налоговых агентов, должны заполнить и сдать в инспекцию титульный лист и раздел 2. Разделы декларации заполняются на основании данных, отраженных в книге продаж, книге покупок, бухгалтерских и налоговых регистрах предприятия. Документальное оформление расчетов с бюджетом по налогу на добавленную стоимость, исходя из вышесказанного, включает в себя корректное оформление счетов-фактур, ведение книги покупок и книги продаж, заполнение налоговых деклараций по НДС. 1.3. Порядок ведения бухгалтерского учета расчетов с бюджетом по НДС, отраслевые особенности торговли с учетом НДС Для отражения в бухгалтерском учете хозяйственных операций, связанных с НДС, используется активный счет 19 «Налог на добавленную стоимость по приобретенным ценностям»16. Счет 19 в бухгалтерском учете предназначен для отражения обобщенной информации о суммах НДС, которые оплачивает организация-покупатель, приобретая товар у поставщика. Организация, приобретая у поставщика товары, выплачивает сумму налога на добавленную стоимость, включенную в стоимость товара и указанную в счете-фактуре. Сумму налога, который подлежит отражению в учете на основании полученных счетов-фактур, называют «входящим» НДС и учитывают на счете 19. В случае если приобретенный товар был использован организацией в производственных целях, то сумма «входящего» НДС подлежит возмещению на основании счета-фактуры, полученного от Приказ Минсельхоза России от 13.06.2001 N 654 "Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и организаций агропромышленного комплекса и Методических рекомендаций по его применению" 16 18 поставщика. Счет 19 имеет широкое применение при отражении НДС по взаиморасчетам с контрагентами. Кроме того, сумма НДС может быть выделена из стоимости товаров, поступивших от сторонних организаций. К счету 19 могут быть открыты субсчета, как например 1 - «НДС при приобретении основных средств», 2 - «НДС по приобретенным нематериальным активам», 3 – «НДС по приобретенным материальнопроизводственным запасам». По дебету счета 19 организация отражает суммы НДС, уплаченные по приобретенным материально-производственным запасам, основным средствам, нематериальным активам, товарам и другим ценностям в корреспонденции с кредитом счетов 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами», 71 «Расчеты с подотчетными лицами»17. Суммы НДС, подлежащие возмещению из бюджета, списываются с кредита счета 19 «НДС по приобретенным ценностям», соответствующего субсчета в дебет счета 68 «Расчеты по налогам и сборам», субсчет «Расчеты с бюджетом по НДС» после оплаты контрагентам за принятые на учет материальные ценности. Счет 68.2, являющийся частью счета 68 «расчеты по налогам и сборам» (Субсчет «НДС»). Субсчет 68.02 «Налог на добавленную стоимость» создан для обобщения информации по НДС. На субсчете отражаются суммы начислений и выплат НДС, которые организация осуществляет в бюджет. Субсчет используют для начисления НДС по операциям с поставщиками (подрядчиками): поставлен товар (материалы), оказаны услуги, выполнены работы. Также на счете проводятся суммы НДС по основной деятельности организации (производство и продажа товаров, полуфабрикатов, оказание Приказ Минсельхоза России от 13.06.2001 N 654 "Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и организаций агропромышленного комплекса и Методических рекомендаций по его применению" 17 19 услуг, работ и прочее). Аналитический учет по субсчету 68.02 организовывается в разрезе контрагентов. Суммы НДС, фактически полученные от контрагентов, отражаются по кредиту счета 68, субсчет «Расчеты с бюджетом по НДС» и дебету счетов учета продаж. Сумма налога, выделенная в первичных документах по осуществленным реализациям, в составе выручки от продажи отражается по кредиту счетов 90, 91 в корреспонденции со счетом 62 или 76. Одновременно указанная сумма налога отражается по дебиту счетов 90, 91 и кредиту счета 68, субсчет «Расчеты с бюджетом по НДС». Так же применяется субсчет 90.03 «НДС», подчиненный счету 90. На нем отражаются суммы НДС, которые причитаются к получению от контрагента. Проводки по счету осуществляются по факту произведения реализации. Поступление средств отражается по кредиту субсчета 90.03. Основанием для проведения сумм по субсчету 90.03 является счет-фактура. При использовании счета 76 «Расчеты с разными дебиторами и кредиторами» НДС (Задолженность в бюджет) начисляется после оплаты (дебет счета 76, кредит счета 68). Погашение задолженности по уплате НДС отражается по дебету счета 68 и кредиту счетов учета денежных средств18. Обобщая вышесказанное, порядок бухгалтерского учета по расчетам с бюджетом по налогу на добавленную стоимость, можно сделать следующие выводы. Ключевую роль в организации учета по НДС играют такие счета бухгалтерского учета как 19 и 68.2, в корреспонденции с различными счетами, как например 76, 90, 91,62 и другими. Оба счета являются активнопассивными. Своевременные налоговые отчисления и достоверность отражаемой информации – залог успешной и законной деятельности компании. Кондраков Н.П. Бухгалтерский учет (Учебное пособие), - «Информационное агентство «ИПБ-БИНФА», 2008г 18 20 2. АНАЛИЗ ОРГАНИЗАЦИИ УЧЕТА НДС В ОРГАНИЗАЦИИ ООО МАГАЗИН «ТОРГОБОРУДОВАНИЕ» 2.1. Характеристика организации ООО магазин «Торгоборудование» Полное фирменное наименование Общества на русском языке: Общество с ограниченной ответственностью магазин «Торгоборудование», сокращенное фирменное наименование Общества на русском языке: ООО магазин «Торгоборудование». Целью деятельности общества является получение прибыли. Основными видами деятельности ООО магазин «Торгоборудование» являются розничная торговля торговым оборудованием и оборудованием для общественного питания. Сведения об организации ООО магазин «Торгоборудование» представлены в таблице 1. Таблица 1 – Сведения об организации ООО магазин «Торгоборудование» Наименование организации Юридический адрес ООО магазин «Торгоборудование» 622049, Свердловская область, город Екатеринбург, ул. Лукиных 1а ИНН (идентификационный номер налогоплательщика) КПП (код причины постановки на налоговый учет) 6663006150 ОГРН (Основной государственный регистрационный номер) ОКАТО (классификатор объектов административнотерриториального деления) ОКПО (классификатор организаций) 1026605612692 (присвоен 30.09.2002) ОКФС (классификатор форм собственности) 16 ОКОПФ (классификатор организационно-правовых форм) ОКВЭД (общероссийский классификатор видов экономической деятельности) Дата постановки на учет Налоговый орган 12300 667301001 65401385 01490816 46.69 Уставной капитал ОКОГУ 06.08.1992 Межрайонная Инспекция Федеральной Налоговой Службы №32 По Свердловской Области 406892.00 4210014 ОКТМО 65701000001 21 Организационная структура управления магазин ООО «Торгоборудование» представлена на рис. 1. Рис. 1 - Организационная структура управления ООО магазин «Торгоборудование» ООО магазин хозяйственных «Торгоборудование» операций и бухгалтерский документооборот организован учет на всех основе законодательства РФ и положений по учетной политике. Формат учета разработан организацией самостоятельно с учетом законодательства. Результаты деятельности организации отражаются в регулярной отчетности, предоставляемой в контролирующие органы в установленном законом порядке и в установленные сроки. Компания самостоятельно представляет в органы ФНС налоговые декларации и иные сведения в соответствии с требованиями законодательства о налогах и сборах. 22 В организации для бухгалтерского и налогового учета принята Учетная политика. Ответственность за организацию, состояние учета в ООО магазин «Торгоборудование» и своевременное представление бухгалтерской, финансовой, статистической и иной отчетности несет генеральный директор – Сериков А.Е. Бухгалтерский учет в ООО магазин «Торгоборудование» ведется в соответствии с нормативными актами РФ по бухгалтерскому учету и Учетной политикой предприятия. Для организации бухгалтерского учета на предприятии ООО магазин «Торгоборудование» имеется финансовый отдел как структурное подразделение, возглавляемый главным бухгалтером, который в соответствии с Учетной политикой организации несет ответственность за организацию бухгалтерского учета. Главный бухгалтер назначается на должность и освобождается от должности директором ООО магазина «Торгоборудование». Главный бухгалтер подчиняется непосредственно руководителю организации и несет ответственность за формирование учетной политики, ведение бухгалтерского учета, своевременное представление полной и достоверной бухгалтерской отчетности. Он обеспечивает соответствие осуществляемых хозяйственных операций законодательству Российской Федерации, контроль над движением имущества и выполнением финансовых и иных обязательств. Главный бухгалтер ООО магазин первичной бухгалтерской «Торгоборудование» документации. контролирует Осуществляет ведение контроль над проведением финансовых расчетов, платежей. Важным моментом является то, что именно главный бухгалтер в компании ООО магазин «Торгоборудование» составляет налоговую и иную отчетность, в том числе отчетность по НДС, своевременно предоставляет ее в государственные органы, осуществляет расчет и внесение текущих платежей по налогам, в том числе НДС. 23 Так же главный бухгалтер осуществляет ситуативный экономический анализ текущей деятельности предприятия в целом и по отдельным направлениям (продажа оборудования, сдача недвижимого имущества в аренду и другое). Требования главного бухгалтера по документальному оформлению хозяйственных операций и представлению в бухгалтерию необходимых документов и сведений обязательны для всех работников организации. В данный момент в организации ставка бухгалтера по налоговому учету является открытой, по этой причине оформление и учет расчетов с бюджетом по НДС, налогу на прибыль, земельному налогу, налогу на имущество и транспортному налогу является в данный момент должностной обязанностью главного бухгалтера, в то время как при закрытой ставке бухгалтера по налоговому учету главный бухгалтер производит только контролирующую функцию. Компьютеры подразделений (в том числе в подразделениях других городов, на складах вычислительную синтетического отражающих и сеть. в бухгалтерии) При бухгалтерского движение объединены автоматизированной учета, материально т.е. – в локальную форме формирование данные показателей, производственных запасов, обобщаются непосредственно в результате обработки первичных учетных документов (приемных актов, накладных и др.). 2.2. Анализ системы бухгалтерского учета налога на добавленную стоимость в компании ООО магазин «Торгоборудование» ООО магазин «Торгоборудование» находится на общей системе налогообложения. Налоговый учет в ООО магазин «Торгоборудование» ведется на основе регистров бухгалтерского учета с добавлением в них реквизитов, необходимых для налогового 24 учета в соответствии с требованиями Налогового кодекса РФ. Предприятие использует типовые формы бухгалтерской отчетности19 в отношении документального оформления учета расчетов с бюджетом по НДС. По НДС организации основными ООО магазин учетными документами, «Торгоборудование» применяемыми являются в платежные поручения, счета-фактуры, книга покупок и книга продаж, налоговая декларация. Счет-фактура в ООО магазин «Торгоборудование» подписывается по доверенности на право подписи для старшего менеджера по продажам в основном подразделении, руководителем или ИО руководителя филиала в Н.Тагиле или в Перми. При отгрузке товаров (услуг) ООО магазин «Торгоборудование» составляет счет-фактуру в электронном виде, один экземпляр распечатывается, подписывается и передается покупателю в момент получения товара или осуществления работ (услуг). При необходимости экземпляр счета-фактуры, который должен оставаться у продавца, распечатывается и предъявляется по месту требования. Счета-фактуры, составленные поставщиком при осуществлении реализации, отражаются у него в книге продаж в хронологическом порядке по мере продажи в том налоговом периоде, в котором признается реализация товаров в целях налогообложения. В ООО магазин «Торгоборудование» книга продаж и книга покупок ведется в электронном виде. Счета-фактуры, полученные от поставщиков, регистрируются в книге покупок по мере оплаты и принятия к учету приобретаемых товаров. До момента оплаты приобретенных товаров счета-фактуры, выписанные поставщиками, хранятся в журнале учета счетов-фактур и в книге не регистрируются. По факту оприходования товаров, полученных от поставщика, специальным образом Постановление Правительства от 26.12.11 №1137 (ред. от 19.01.2019) "О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость" 19 25 настроенная система не дает бухгалтеру, проводящему постановку товаров на баланс организации, провести приходный документ, не внося счет-фактуру (ее номер и другие реквизиты) в электронную книгу покупок. Книга продаж ведется автоматически, т.к. счета-фактуры создаются на основе отпущенных к выдаче товаров, в электронном виде. Система автоматически регистрирует и систематизирует все выданные счета-фактуры. На рисунке 2 представлен скриншот из программы 1С, в котором создается документ «Счет-фактура» к товарной накладной. Рисунок 2 – создание счет-фактуры в программе 1С7 Как видно на рисунке, счет-фактура создается автоматически на основании товарной накладной. Ставка НДС применяется в организации только 20%, поэтому она так же установлена автоматически. Система регистрирует счет-фактуру, присваивает ей номер и дату, и автоматически переносит все данные, такие как количество и наименование товара, а так же его цену с учетом НДС в счет-фактуру. Наименование покупателя, основание (Документ «Товарная накладная») – вносить не требуется, поскольку документ формируется с учетом документа-основания. Эти данные изменить нельзя. Теоретически возможно внести изменения в количество и вид товара, 26 и это внесет определенную путаницу и не позволит покупателю получить налоговый вычет по НДС в полном размере. Поэтому внесение изменений на данном этапе хоть и возможно, но контролируется бухгалтерией и пресекается. Так же организация принимает платежи наличными. Платеж наличными вносится на основании приходного ордера, пробивается кассовый чек. В нем так же должен быть отражен налог на добавленную стоимость. На рисунке 3 представлено создание ПКО с учетом НДС. Ставка налога регулируется кассиром. Рисунок 3 – создание ПКО с учетом ставки НДС-20% Приходный кассовый ордер так же имеет корректируемые реквизиты, которые вносит кассир. Среди них – корреспондирующий счет. В приходных кассовых ордерах, созданных на основании счета на оплату товаров – это 62 счет «расчеты с контрагентами». Реквизиты «основание», «принято от», «покупатель», «оплата по документу» и сумма наличными – могут быть заполнены вручную кассиром, в случае создания ПКО на основании товарной накладной – заполнены автоматически. С правой стороны созданного документа есть кнопка «Печать чека». На скриншоте чек уже напечатан, 27 поэтому поля изменяемых данных серого цвета. После пробития чека изменить данные невозможно. На основе данных, полученных при автоматической обработке первичных документов, главный бухгалтер составляет по окончании налогового периода налоговую декларацию по НДС. Перечисления в бюджет в организации оформляются платёжными поручениями. Расчетные платежные поручения на перечисление платежей оформляются в соответствии с правилами указания информации в полях расчетных документов на перечисление налогов, сборов и иных платежей в бюджетную систему РФ. В отношении расчетов с бюджетом по налогу на добавленную стоимость ООО магазин «Торгоборудование» соблюдает все требования закона и ведет учет в установленной форме согласно общим правилам заполнения платежных поручений20. Порядок оплаты налога на добавленную стоимость в организации установлен следующий. Платеж по итогам квартала делится на три равные части и уплачивается согласно правилам внутреннего распорядка не позднее 22 числа каждого месяца, следующего за отчетным кварталом. Поскольку закон регламентирует оплату не позднее 25 числа21, данный внутренний распорядок позволяет избежать нарушения законодательства. В регламентированный законом срок подготавливаются необходимые документы, налоговая декларация. В установленном формате подготовленный пакет документов направляется в налоговую в электронном виде, оформляется платежное поручение на оплату налога. Расчет НДС подлежащего к уплате формируется автоматически в программе 1С и выводится на печать. В ручном формате в него вносятся отметки о необходимых корректировках, если таковые имеются. Приказ Минфина России от 12.11.2013 N 107н Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (ред. от 25.12.2018) (с изм. и доп., вступ. в силу с 25.01.2019) статья 174 пункт 1 20 21 28 На рисунке 4 представлен расчет НДС за 1 квартал 2018 года. Рисунок 4 – проверка начисления НДС за 1 квартал 2018 года Исходя из расчета, мы можем понять, что НДС к возмещению превышает НДС к оплате, таким образом, организация имеет право на возмещение. Сумма НДС, поступившая организации-налогоплательщику от покупателей в качестве надбавки к отпускной цене, не является доходом и рассматривается как обязательство перед бюджетом в момент отражения выручки. В соответствии с п. 3 ПБУ 9/99 для целей бухгалтерского учета не признаются доходами организации поступления от других юридических и физических лиц сумм НДС. Поэтому Планом счетов предусмотрены две взаимосвязанные проводки для отражения поступления дохода от обычных видов деятельности – выручки: Д-т 62 «Расчеты с покупателями и заказчиками» К-т 90 – отражена вся сумма выручки с учетом НДС к получению от покупателя; Д-т 90 К-т 68 – отражена сумма НДС, добавленная продавцом к отпускной цене покупателю, в качестве обязательства перед бюджетом. 29 Отражение НДС по дебету счета 90 – эта операция может рассматриваться как корректировка выручки до величины реального дохода продавца, но не как расход, влияющий на финансовый результат в бухгалтерском учете. Величина показателя «выручка» определяется исходя из прогнозируемого объема реализации производимой продукции, работ, услуг, оцениваемого в натуральных показателях, и отпускной цены предприятия, рассчитанной на базе рыночной цены. Выручка таким образом, это отпускная цена, помноженная количество реализованной продукции. Таким образом, формально НДС не участвует в расчете финансового результата в бухгалтерском учете и не включается в качестве показателей в Отчет о прибылях и убытках. 2.3. Проблемы и недостатки действующей в организации системы учета расчетов с бюджетом по НДС Проблематика учета расчетов с бюджетом по НДС в ООО магазин «Торгоборудование» в первую очередь заключается в моменте определения налоговой базы в связи с положениями статьи 167 НК РФ. Определение налоговой базы сформулировано как наиболее ранняя из дат (оплаты или отгрузки), в отношении и входящего, и исходящего НДС возникают определенные трудности. Организация занимается оптовой и розничной торговлей между юридическими лицами, и условия поставки и оплаты в каждом отдельном случае регулируются договором. По условиям сотрудничества с поставщиками один и тот же договор может включать в себя условия поставки одного вида товара «на реализацию», а другого – строго по предоплате и под заказ. Аналогичная ситуация происходит и с исходящим НДС, есть определенный, пусть и небольшой круг покупателей, которым отпускается товар без предоплаты. 30 Основные ошибки в формировании и определении налоговой базы по НДС происходят именно на этой почве, причем касаются они даже оплаты аренды (непосредственно аренда помещения субарендатором оплачивается заранее, а вот оплата коммунальных услуг – по факту их расчета, т.е. по факту реализации). В связи с большим объемом продаж в целом по филиалам, в связи с некоторой текучестью кадров (среднего звена, преимущественно менеджеров), происходят так же ошибки в выдаче счетов-фактур – иногда случается ситуация, когда стажер «забывает» оформить счет-фактуру. Невозможность внести изменения в приходно-кассовый ордер после пробития чека в организации предусмотрена технически, но невозможность внести изменения в счет-фактуру, созданную по фактически отгруженным товарам по непонятным причинам не введена. Это так же порождает определенные ошибки – удалить из списка товаров в только что созданной счет-фактуре одно наименование можно и ненамеренно, всего лишь нажатием одной кнопки. Восстановить данные будет уже гораздо сложнее. Все эти мелкие ошибки и недочеты составляют серьезную проблему, т.к. главный бухгалтер не может проверять и контролировать это ежедневно, а в общем потоке за период эти ошибки сложно обнаружить. Возможно, решить данную проблему помогло бы более грамотное распределение трудовых ресурсов, особенно внутри бухгалтерии. При условии торговли с НДС (в компании вся торговля ведется с НДС) – есть экономический смысл поручить одному работнику бухгалтерии вести учет НДС и ежедневно проверять правильность и наличие счетов-фактур ко всем отгрузкам. В случае правильного распределения времени контроль будет отнимать не более часа рабочего времени, но существенно сэкономит рабочее время главного бухгалтера. В данный момент в организации существует кадровый дефицит бухгалтеров по различным причинам, и применить такое решение не 31 представляется возможным до устранения этих причин и восстановления штата. В целом учет расчетов с бюджетом по НДС ведется согласно требованиям законодательства, без нарушения сроков, в случае обнаружения ошибок – оформляются необходимые корректировочные документы. Анализ документов учета позволит понять, насколько велика налоговая нагрузка по НДС на ООО магазин «Торгоборудование», и как она влияет на общую налоговую нагрузку на предприятие. Для анализа выбран январь 2019 года, в котором согласно отчету по продажам товаров было продано товаров на сумму 6 320 820 рублей 52 коп. (рисунок 5). Исходя из данных отчета, все эти товары продавались со ставкой НДС 20%, то есть не происходило ошибочных отгрузок с некорректной ставкой налога, не было «Выброшено» никаких сумм. 20% налога из этой суммы составит 1’053’739 руб. 08 коп. Рисунок 5 – отчет по продажам товаров с НДС за январь 2019 года Исходящий НДС таким образом получился равным 1’053’739 руб. 08 коп. Рассмотрим теперь входящий (рисунок 6) 32 Рисунок 6 – отчет по закупу за январь 2019 года с НДС Отчет по закупу включает в себя большее количество строк, для иллюстрации он был сокращен до оборота. Из итоговых 5’012’635 руб 82 коп так же все приобретения товаров были осуществлены с НДС 20%. Таким образом, НДС к возмещению составит 835’439 руб. 30 коп. Проведя простой расчет и уменьшив платеж по НДС на сумму возмещения можно понять, что доля НДС в этом месяце составит 218’300 рублей. Исходя из данных выручки и себестоимости товара (закупочной цены) рассчитаем налог на прибыль условно за этот месяц, не забывая о том, что сумма налога не учитывается. Тогда всего закуплено товара за январь на сумму 4’177’196.52 руб., продано на сумму 5’268’695.23 руб. Выручка составит 1’091’498,71 руб. Налог на прибыль по грубому подсчету получится примерно равным НДС – 218’299,80. Остальную налоговую нагрузку составят земельный, транспортный налоги, взносы от ФОТ. Рассчитаем их исходя из данных прошлых месяцев. Для сравнения возьмем май 2018 года, расчеты по НДФЛ (рисунок 7) 33 Рисунок 7 – анализ НДФЛ за май 2018 г. На рисунке поместились два филиала – Пермь и Нижний Тагил, но тем не менее, верхняя строка ООО Магазин «Торгоборудование» отражает именно общую сумму начисленного НДФЛ. Фонд оплаты труда не увеличивался с мая 2018, поэтому можно условно считать средней цифрой расходов ООО на уплату НДФЛ за сотрудников – 58 000 рублей. В правой колонке (рисунок 8) можно увидеть расчет фонда оплаты труда за месяц. Рисунок 8 – фрагмент рисунка 7 (правая часть) Исходя из него предположим сумму страховых взносов: если фонд оплаты труда в среднем составляет 460 000, зарегистрированная в учете по 34 НДФЛ (то есть 87% от данной суммы получает работник на руки) – рассчитаем сумму страховых взносов, которые составляют 22% (ПФР), 5,1%(ОМС), 2,9 (ОСС). 30 процентов от рассчитанного фонда оплаты труда составят 138 тысяч рублей. Расчет земельного налога, оплачиваемого раз в год, мы проведем просто предположив что сумма налога на этот год не увеличится в сравнении с предыдущим. Среднемесячный взнос согласно декларации, представленной на рисунке 9, составит 10890 рублей. Рисунок 9 – налоговая декларация по земельному налогу, стр. 2 Опустим транспортный налог ввиду его небольшой суммы даже за год. Итого рассчитаем налоговую нагрузку на ООО Магазин «Торгоборудование» Таким образом налоговая нагрузка теоретически составит 643490,00 руб. На рисунке 10 представлена диаграмма, позволяющая наглядно понять какой процент от этой суммы составляет налог на добавленную стоимость. 35 НДС 21% НДФЛ 34% 2% 9% 34% Рисунок 10 – Налог на прибыль Земельный Налог Взносы в фонды процентное соотношение налоговой нагрузки на ООО магазин Торгоборудование Исходя из представленных данных, можно сделать вывод, что НДС занимает практически равную долю в налоговой нагрузке с налогом на прибыль, который принято считать самым весомым. Возможно ли для организации снизить затраты на уплату НДС? Боюсь, что в данном случае это невозможно, т.к. специфика товара, продажей которого занимается магазин «Торгоборудование» подразумевает добавленную природе. 36 стоимость по своей ЗАКЛЮЧЕНИЕ НДС относится к федеральным налогам и действует на всей территории РФ, представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров (работ, услуг) и стоимостью материальных затрат, отнесенных на издержки производства и обращения. С появлением НДС в налоговой системе РФ косвенные налоги стали открыто играть решающую роль при мобилизации доходов в бюджет. В федеральном бюджете РФ НДС стоит на первом месте, превосходя по размеру все налоговые доходы. Несмотря на огромное фискальное значение данного налога, нельзя отрицать его регулирующее влияние на экономику. Через механизм обложения НДС и, в частности, через систему построения ставок он влияет на ценообразование и инфляцию, так как фактически увеличивает цену товара на сумму налога. Основным первичным документами по учету Налога на добавленную стоимость является счет – фактура, который регистрируется в журнале учета полученных или выставленных счетов – фактур. Начисленная сумма Налога на добавленную стоимость уменьшается на сумму налоговых вычетов. Вычету подлежат в первую очередь суммы Налога на добавленную стоимость, которые организация заплатила своим поставщикам, когда оплачивала купленные у них материальные ценности, работы и услуги. Значимость человеческого фактора при организации учета расчетов с бюджетом по НДС нельзя переоценить, поскольку именно от внимательной работы бухгалтера зависит правильность представленных данных. Ошибки, возникшие в процессе оформления первичных документов и отчетности 37 возможно исправить, зная основы нормативного законодательства, регулирующего данный вид документации и проводя необходимый контроль правильности заполнения документов и отчетности. В целом порядок оформления и учета НДС в организации ООО магазин «Торгоборудование» выстроен правильно с точки зрения законодательства и удобства применения, некоторые улучшения – например восстановление кадрового состава, корректная настройка программного обеспечения и контроль обучения и работы младшего учетного персонала помогли бы избегать даже незначительных ошибок в документации и позволили бы вести учет более организованно, поскольку исправление ошибок в учете и расчетах с бюджетом по НДС отнимает очень много времени у главного бухгалтера и работника юридической службы. 38 СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ 1. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 25.12.2018) (с изм. и доп., вступ. в силу с 25.01.2019) 2. Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 N 51-ФЗ, глава 4. 3. Федеральный закон "О бухгалтерском учете" от 06.12.2011 N 402-ФЗ 4. Федеральный Закон от 27.07.2010 № 229-ФЗ 5. Постановление Правительства РФ от 26.12.2011 N 1137 (ред. от 19.01.2019) "О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость" 6. Приказ ФНС России от 29.10.2014 N ММВ-7-3/558@ (ред. от 28.12.2018) "Об утверждении формы налоговой декларации по налогу на добавленную стоимость, порядка ее заполнения, а также формата представления налоговой декларации по налогу на добавленную стоимость в электронной форме" (Зарегистрировано в Минюсте России 15.12.2014 N 35171) 7. Приказ Минфина России от 12.11.2013 N 107н 8. Письмо ФНС России от 26.01.2017 N ЕД-4-15/1281 "О направлении разъяснений" (вместе с "Порядком определения объема документов, подлежащих истребованию в разрезе кодов операций") 9. Письмо МНС России от 21.05.2001 № ВГ-6-03/404 «О применении счетов фактур при расчетах по налогу на добавленную стоимость». 10.письмо ФНС России от 13.05.2004 № 03-1-08/1191/15, письмо Минфина России от 23.06.2004 № 03-03-11/107) 11.письмо Минфина России от 16.06.2005 № 03-04-11/133, 12.письмо Минфина России от 10.11.2004 № 03-04-11/200 13.Кондраков Н.П. Бухгалтерский учет [Текст]: Учебное пособие, «Информационное агентство «ИПБ-БИНФА», 2008г –С.320 39 14.Россия в цифрах 2018 [Текст]: краткий статистический сборник./под ред. Суринова А.Е. Росстат- M., 2018. С.522. 15.Сапожникова, Н.Г. Бухгалтерский учет [Текст]: учебник / Сапожникова. – 5-е изд., перераб. и доп. – М.: КНОРУС, 2011. – 427 с. 40 Н.Г.