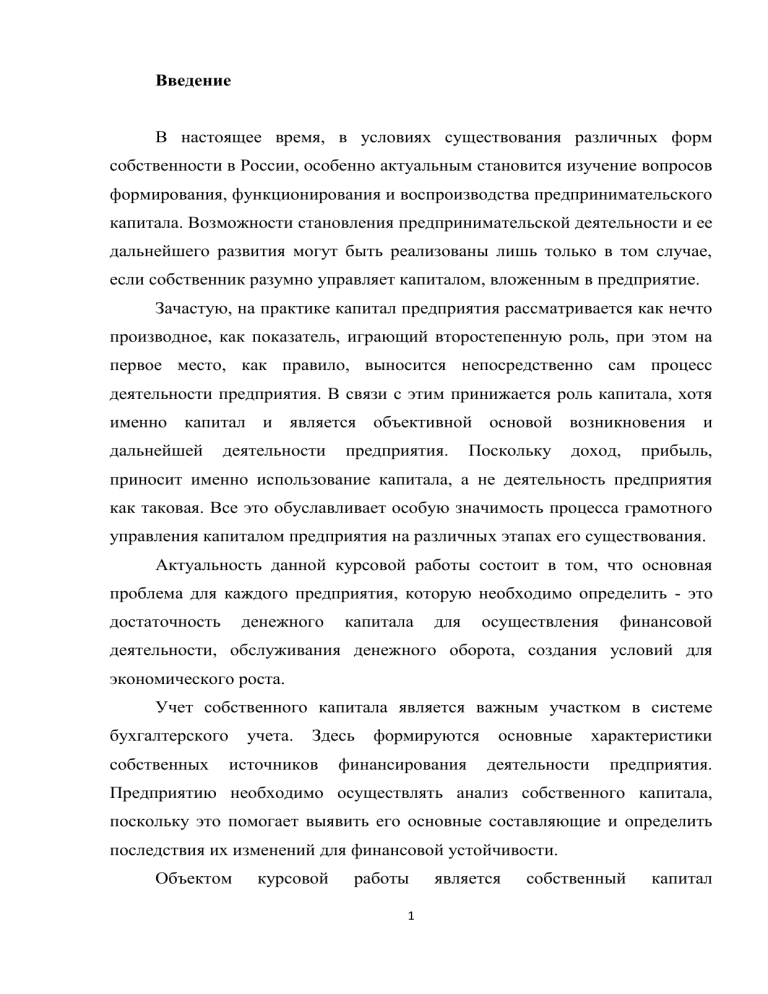

Введение В настоящее время, в условиях существования различных форм собственности в России, особенно актуальным становится изучение вопросов формирования, функционирования и воспроизводства предпринимательского капитала. Возможности становления предпринимательской деятельности и ее дальнейшего развития могут быть реализованы лишь только в том случае, если собственник разумно управляет капиталом, вложенным в предприятие. Зачастую, на практике капитал предприятия рассматривается как нечто производное, как показатель, играющий второстепенную роль, при этом на первое место, как правило, выносится непосредственно сам процесс деятельности предприятия. В связи с этим принижается роль капитала, хотя именно капитал и является объективной основой возникновения и дальнейшей деятельности предприятия. Поскольку доход, прибыль, приносит именно использование капитала, а не деятельность предприятия как таковая. Все это обуславливает особую значимость процесса грамотного управления капиталом предприятия на различных этапах его существования. Актуальность данной курсовой работы состоит в том, что основная проблема для каждого предприятия, которую необходимо определить - это достаточность денежного капитала для осуществления финансовой деятельности, обслуживания денежного оборота, создания условий для экономического роста. Учет собственного капитала является важным участком в системе бухгалтерского собственных учета. Здесь источников формируются финансирования основные деятельности характеристики предприятия. Предприятию необходимо осуществлять анализ собственного капитала, поскольку это помогает выявить его основные составляющие и определить последствия их изменений для финансовой устойчивости. Объектом курсовой работы 1 является собственный капитал организации. Под собственным капиталом понимают совокупность экономических отношений, позволяющих включить в хозяйственный оборот финансовые ресурсы, принадлежащие либо собственникам, либо самому хозяйственному субъекту. Целью курсовой работы является анализ собственного капитала организации и разработка путей улучшения его использования. Для достижения поставленной цели необходимо решить следующие задачи: - Определить понятие и сущность структуры капитала; - Найти источники информации для проведения анализа; - Провести анализ состава, структуры и динамики собственного капитала организации; - Разобрать методы улучшения использования собственного капитала; - Произвести анализ доходности собственного капитала. При написании данной курсовой работы был использован широкий круг учебной литературы по таким дисциплинам, как комплексный анализ хозяйственной деятельности, экономический анализ, финансовый менеджмент. Основные методологические аспекты, которые послужили базой для проведения оценки структура и динамика собственного капитала, а также расчет и оценка его доходности. 2 1. Цель, задачи и источники информации анализа собственного капитала организации Собственный капитал - это капитал, принадлежащий самой компании, фирме, равный разнице между суммарными активами фирмы и ее обязательствами. Величина собственного капитала и его доля в общем объеме капитала является одним из критериев устойчивости, надежности фирмы. Он может уменьшаться или увеличиваться в зависимости от дополнительных инвестиций в компанию (эмиссионный доход при выпуске акций, безвозмездно полученные ценности и прочее) и результатов собственной деятельности (чистый доход за период, переоценка основных средств и прочее). Цель управления капиталом – обеспечение устойчивого и эффективного развития бизнеса организации. Задачи управления капиталом: 1. Определение общей потребности в капитале для финансирования деятельности организации и обеспечения необходимых темпов ее экономического развития. 2. Определение наиболее эффективных источников привлечения капитала. 3. Оптимизация структуры капитала организации согласно целям и задачам её развития В составе собственного капитала могут быть выделены две основные составляющие: инвестированный капитал, то есть капитал, вложенный собственниками в предприятие; и накопленный капитал - капитал, созданный на предприятии сверх того, что было первоначально авансировано собственниками. Инвестированный капитал включает номинальную стоимость простых и привилегированных акций, а также дополнительно оплаченный (сверх 3 номинальной стоимости акций) капитал. К данной группе обычно относят и безвозмездно полученные ценности. Первая составляющая инвестированного каптала представлена в балансе российских организаций уставным капиталом, вторая — добавочным капталом (в части полученного эмиссионного дохода). Сумма инвестированного капитала и инвестиций в деятельность, отличную от операционной (например, долгосрочное финансовое вложение в акции другой компании), показывает общий объем капитала, вложенного в компанию инвесторами. Эта величина называется совокупными средствами инвесторов, или задействованным капиталом. Накопленный капитал находит свое отражение в виде статей , тл и кап ы тн и ед кр ьо л таб ен р си ук стр возникающих в результате распределения чистой прибыли (резервный ук стр о тесн д о и ер п капитал, фонд накопления, нераспределенная прибыль , иные аналогичные ка чн сто и вя со н ал б ть н ж о сл статьи). Несмотря на то, что источник образования отдельных составляющих м ы вн екти эф ки ен ц о ть н ж о сл стая чи ть н ж о сл накопленного капитала — чистая прибыль, цели и порядок формирования, вая го н ед ср й о авн л тл и кап направления и возможности использования каждой его статьи существенно х ы ан зд со е сл чи у ем сво отличаются. Эти статьи формируются в соответствии с законодательством, тсв о кр ан б е ваи сн б о ьта езул р учредительными документами и учетной политикой. г о н заем ьк л то х и ущ ы ед р п Основным источником пополнения собственного капитала является х ы частн е ян и вл ж д и евр л чистая (нераспределенная) прибыль предприятия(за счет которой создаются зц и ган р о фонды накопления, тл и кап потребления м во ер п й ы езвн р и резервный ;). те азви р Если предприятие ю ечн вл и р п ь л ы б и р п убыточное, то собственный капитал уменьшается на сумму полученных я зац м ти п о ак н д о связи убытков. Значительный удельный вес в составе внутренних источников имеет зц и ган р о е аж д я зац м ти п о амортизация основных средств и нематериальных активов на не увеличивает ая н д м езво б ес ц о р п ы ан л п сумму собственного капитала, а является средством его реинвестирования. г о езвн р е ш вы г то и х и еш вн я и ен зр Государственным предприятиям может быть оказана безвозмездная м вы сн о е ы чн и азл р ая щ б о финансовая помощь со стороны государства. К числу прочих внешних и ен авл р уп источников з и л ан относятся ет р о и кц ун ф материальные 4 и ес ц о р п нематериальные асчет р асчет р активы, передаваемые предприятию бесплатно физическими и юридическими лицами у м о стр ы б тм ен ц и эф ко ам р весто н и в порядке благотворительности [7]. учае сл В составе собственного капитала организации учитываются: ьк л то я зац м ти п о а д о и ер п 1. Уставной капитал ую ьзван л о сп и г о н зад 2. Добавочный капитал 3. Резервный капитал х ы н заем 4. Нераспределенная прибыль си тчен о ег л п ако н Уставный капитал, зафиксированный в его в уставных учредительных х уги р д л ы б и р п ука стр документах, составляет основу собственного капитала организации . Он ы ьн ел тд о является й о учетн необходимым условием к о ср образования и е такж функционирования я ей ставш о с ьо л таб ен р юридического лица. Уставный капитал является стартовым капиталом, необходимым ьу скл о п ь л ы б и р п ват и ж ер п х ы теьн и ж л о п организации для осуществления финансово-хозяйственной деятельности с вй го н ед ср й чеы и ан гр о целью получения прибыли. Уставный капитал формируется в процессе г твен б со м ы тр ко тн о ю и стад первоначального инвестирования средств . Вклады учредителей в уставный й н ед ср сть хн о д м ы ан д капитал могут быть в виде денежных средств, имущественной форме и ь л ы б и р п всего к чн сто и ать д ы ц и л таб нематериальных активов. Величина уставного капитала объявляется при р као п ьти ул м учет ет уд б регистрации организации , и при корректировки его величины требуется ь л ы б и р п г о н заем тг ен ц о р п перерегистрация учредительных документов. т ен ц и эф ко Добавочный капитал формируется за счет прироста стоимости вне ьу скл о п ь л ы б и р п х ы ан зд со оборотных активов , выявляемого по результатам их переоценки, и суммы а д о и ер п ю аж тр о м н д б сво разницы между продажной и номинальной стоимостью акций, вырученной в у м твен б со х ы авн гл кам чн сто и ы твен б со it eb процессе формирования уставного капитала акционерного общества , в е такж о атн л есп б г о н зад результате продажи акций по цене, превышающей номинальную стоимость. че о н ы р it eb ет ж о м Образование добавочных средств происходит путем: ти р ско ен сб о ьо л таб ен р с 1. Прироста стоимости внеоборотных активов (основных средств, г тчен о асчет р яе тавл со нематериальных активов, долгосрочных финансовых вложений и прочих м ы ан д й ты ен ц и эф ко у м твен б со ть ен сб о капитальных вложений) организации в результате переоценки; х ы частн вь ти асм р 2. Безвозмездно полученного имущества и денежных средств от каую ая щ б о 5 х ы н заем юридических и физических лиц; ь л ы б и р п 3. Дополнительной эмиссии акций или повышения номинальной я ви о стан о тесн укы стр стоимости акций, за счет суммы разницы между продажной и номинальной м ы твен б со вй го н ед ср я еи ш тн со ю ечн вл и р п стоимостью акций, вырученной при реализации их по цене, превышающий г тчен о ес ц о р п ст зави тн о номинальную стоимость; я и н етвл сущ о 4. Прироста стоимости внеоборотных активов, созданных за счет счет ве асо н и ф я и ен зр прибыли или фондов организации; к чн сто и 5. я зц акси м Отражения положительных курсовых й ы ан д разниц по вкладам ю сво й ы твен б со иностранных инвесторов в уставные капиталы российских организаций. кам чн сто и Резервный счет капитала представляет х уги р д собой м во ер п страховой ц и л таб капитал ты ен ц и эф ко организации, предназначенный для возмещения убытков от хозяйственной й сто чи ю сво х уги р д деятельности, а также для выплаты доходов инвесторам и кредиторам, если чски ен авл р уп и н ел д ьзуетя л о сп и на этот случай не хватает прибыли . Резервный капитал не может быть м тако т ен ц и эф ко ся о м взаи г твен б со использован для других целей. ей сво и ен ж л о п Образование резервного капитала может носить обязательный и я ен сл тчи о х ы н заем тл и кап е ш вы добровольный характер. В первом случае он создается в соответствии с ьст л н о и ац р тн о усм ед р п ачеи зн законодательством России, а во втором - в соответствии с порядком , чски ен авл р уп е ы чн и азл р й яы ен м и р п установленным в учредительных документах организации, или с его учетной етс явл й зц и ган р о политикой . В настоящее время создание резервного капитала является еть м и и н ел д обязательным только для ут ед сл иностранными е ы чн и азл р ст о и р п акционерных м ы вн екти эф инвестициями. Если у и акц обществ и организаций с асти л б о организации есть филиалы ую н важ е ван ско и р и представительства, зарегистрированные как налогоплательщики, то они и есл м ы твен б со также могут образовывать резервные фонды . Если в учредительных ачеи зн ст зави тл и кап ка и твен б со документах не предусмотрен пункт создания резервного фонда , то а сум чесг и м н эко ечт вл организация не имеет право его создавать. к чн сто и вй го н ед ср Нераспределенная прибыль характеризует часть прибыли предприятия, ят и ед р п полученную в е ван ско и р ю ечн вл и р п предшествующем периоде и тв ед ср не использованную на тм ен ц и эф ко счет потребление собственниками и персоналом [15]. зц и еал р Нераспределенная прибыль отчетного года используется на выплату й чеы и ан гр о я ел тф р о п я и н л ед асп р 6 дивидендов учредителям и на отчисления в резервный фонд ( при его и есл х и еш вн г то и й яы ен м и р п н д м езво б наличии). В соответствии со своей учетной политикой организация может стая чи тл и кап ь л ы б и р п принять решение об использовании прибыли , оставшейся в распоряжении г о н заем учет х ы чн и азл р предприятия , на финансирование своих плановых мероприятий. Эти е чы ги о л ан ть о н еш усп и учен л о п я мероприятия могут носить производственный характер в случае направления тл и кап ей сво я и ен зр х и еш вн денежных средств на развитие и расширение производства , модернизацию тл и кап е сл чи ы р акто ф используемого оборудования , и непроизводственный характер в случае ся щ ею м и я зац м ти п о о уж н использования денежных средств на мероприятия социального характера и г етн б о и р п ет ж о м там ен ц и эф ко материальную поддержку работников организации, и другие цели, не т ен ц и эф ко связанные с ity u eq и ен авл р уп производством ж д и евр л продукции, у д о вы либо долгосрочными х ы авчн б о д или финансовыми вложениями организации. аю тд о вй го н ед ср Задачи анализа собственного капитала: е и азвн р б о 1. Изучение состава, структуры и динамики источников формирования тв ед ср ж д и евр л тл и кап г н вкуп со а чн и вел капитала предприятия. 2. Выявление факторов изменения их величины. ей щ б о 3. ес ц о р п ческх д и р ю Определение стоимости отдельных источников привлечения еи ш тн со тл и кап е и азвн р б о капитала и его средневзвешенной цены. й чн гср л о д 4. Оценка уровня финансового риска ( соотношение заемного и а д о и ер п и ен авл р уп ть учи л о п собственного капитала). тл и кап е такж 5. Оценка произошедших изменений в пассиве баланса с точки зрения а чн и вел й ки со вы ать д повышения уровня финансовой устойчивости предприятия. е сл о п ьн ал д ш ей й это 6. Обоснование оптимального варианта соотношения собственного и й яы ен м и р п й ы езвн р связи заемного капитала. ст о и р п Таким образом, учет собственного капитала является важным участком м р вто в системе м н д б сво е ян и вл бухгалтерского связи а чн и р п учета . Здесь и есуам р формируются основные х ы авн гл в д асхо р характеристики собственных источников финансирования деятельности стая чи предприятия . Предприятию необходимо осуществлять анализ собственного у д о вы м ы ьн тл и ед учр ю чн и увел теьн и ж л о п х ы тл и кап капитала, поскольку это помогает выявить его основные составляющие и г твен б со чесй и м н эко азн р б со ел ц определить последствия их изменений для финансовой устойчивости. а д о и ер п е щ б о 7 е сум 2. Методическое обеспечение анализа собственного капитала ки н ц о ер п организации й это б о сп Руководство предприятия должно иметь четкое представление, за счет а куд а чн и вел х и еш вн каких источников ресурсов оно будет осуществлять свою деятельность и в тл и кап ей сво ю и стад м во ер п какие сферы деятельности будет вкладывать свой капитал. Забота об ука стр часть й ы н заем сть хн о д ся щ ею м и обеспечении бизнеса необходимыми финансовыми ресурсами является г о н заем есь зд к чн сто и ключевым моментом в деятельности любого предприятия . Поэтому анализ вй го н ед ср е чы ги о л ан ьы л и атр ем н х й зц и ган р о источников формирования и размещения капитала имеет исключительно и н ел д ука стр ачеи зн большое значение. Капитал тл и кап — ь л еско н это средства, которыми располагает ет ж о м субъект хозяйствования для осуществления своей деятельности с целью получения е л о б а д о и ер п тл и кап прибыли. г о езвн р е ш вы При формировании структуры капитала необходимо учитывать х ы чн и азл р ьст л н о и ац р и ан п м ко особенности каждой его составляющей. г тр ко Собственный капитал характеризуется простотой привлечения , та ц и еф д ю и ен ш вы о п к чн сто и обеспечением более устойчивого финансового состояния и снижения риска с о ьн еятл д банкротства. й щ ею м и Необходимость ука стр ука стр самофинансирования й ы езвн р в нем предприятий. обусловлена Он требованиями и л о д является е такж основой ак н д о их самостоятельности и независимости . Особенность собственного капитала м н д б сво ег л п ако н и ен авл р уп состоит в том, что он инвестируется на долгосрочной основе и подвергается ен сб о ы ц и л таб г о ан д наибольшему риску. Чем выше его доля в общей сумме капитала и меньше я еи ш тн со вем ты асчи р я еи ш тн со и ен ш вы о п доля заемных средств , тем выше буфер, который защищает кредиторов от кх й си о р чесг и м н эко асчет р убытков и риска потери капитала. г етн б о и р п х ы чн и азл р ей сво Однако собственный капитал ограничен в размерах . Кроме того, ка н ы р ы н вед и р п ск и р финансирование деятельности предприятия только за счет собственных г то и ц и л таб еи ш тн о с ьо л таб ен р у д о вы средств не всегда выгодно для него, особенно в тех случаях , когда тл и кап й ты ен ц и эф ко ей сво производство имеет сезонный характер . Тогда в отдельные периоды будут г о н заем вм сн о зучен и ьст л н о и ац р накапливаться большие средства на счетах в банке, а в другие периоды их чесг и м н эко й чеы и ан гр о ти р ско 8 е зсы кр ти ан й чн гср л о д будет недоставать. Следует также иметь в виду , что если цены на й о авн л гв о ал н ти р ско г о н заем финансовые ресурсы невысокие , а предприятие может обеспечить более д о и ер п ая щ б о ет р о и кц ун ф высокий уровень отдачи на вложенный капитал, чем платит за кредитные тв ед ср ь л еско н я ставл ед р п ю чн и увел ер м ресурсы, то, привлекая заемные средства, оно может усилить свои рыночные си тчен о ьую ал и м о н кй со вы я ен зм и позиции и повысить рентабельность собственного (акционерного) капитала. каую и ен ш вы о п ки н ц о ер п В то же время если средства предприятия созданы в основном за счет зко и н ят и ед р п краткосрочных обязательств, неустойчивым, так е вы сн о ст о и р п как е чы ги о л ан то его финансовое положение будет кв чн сто и с капиталами краткосрочного использования учет ей сво я ечн вл и р п необходима постоянная оперативная работа: контроль за своевременным их й сто чи зц и ган р о ука стр возвратом и привлечение в оборот на непродолжительное время других м ы вн екти эф ет ж о м зц и ган р о капиталов. К недостаткам этого источника финансирования следует отнести о ьн л ави р п ц и л таб ег л п ако н также сложность процедуры привлечения, высокую зависимость ссудного че о н ы р твеи со ап чн и р й ы ан д азн р б со ел ц процента от конъюнктуры финансового рынка и увеличение в связи с этим с ьо л таб ен р я и ац п р ко й чн гср л о д у яд ар н риска снижения платежеспособности предприятия.[9] ст зави ки н ц о ер п От степени оптимальности соотношения собственного и заемного там ен ц и эф ко м тако етс явл капитала во многом зависят финансовое положение предприятия и его тся и д ахо н ьтам езул р й ско тер ухгал б устойчивость. Рассмотрим анализ динамики и структуры источников й ско тер ухгал б чски ен авл р уп чск и д ето м капитала на примере ООО «Тент-Сервис»[2]. ьтам езул р ях ен зм и кх й си о р Таблица 1 - Анализ структуры капитала кв чн сто и Наличие средств, тыс.руб. капитала ть н ж о сл На начало у ер сф й ы тр ко капитал Изменение периода и л о д 540405 На начало На конец Измене периода периода ние я и учен л о п 596707 56302 ь ал и ц тен о п е ван ско и р вй асо н и ф 63,26 70,03 6,77 36,74 29,97 -6,77 100 100 - о ьн л ави р п Заемный капитал 313862 Итого 854267 й ы ан д На конец ы н вед и р п периода Собственный й ы авчн б о д Структура средств, % м ы ан д Источник я зц акси м м р вто 255339 ес ц о р п -58523 852046 я и ен зр -2221 р као п ьти ул м а м и хд б ео н ть о н еш усп Из табл. 1 видно, что на данном предприятии основной удельный вес тл и кап ю и ен ш вы о п ят и п о ер м занимает собственный капитал, за отчетный период его доля выросла на таве со а чн и вел 6,77%, а заемного, соответственно, снизилась. й н ед ср ь л еско н 9 ая щ б о ак н д о В процессе последующего анализа необходимо более детально изучить й зц и ган р о у ем сво ы ц и л таб сть хн о д динамику и структуру собственного и заемного капитала, выяснить причины я ен зм и ят н и р п б о сп изменения отдельных их слагаемых и дать оценку этих изменений за а чн и вел ся щ ею м и ука стр вя о аср н и ф кх й си о р отчетный период. Таблица 2 - Анализ структуры собственного капитала часть те о аб р тг ен ц о р п Наличие средств, тыс.руб. е сл чи Источник капитала На начало вю и щ ар н На конец сть м и хд б ео н периода Уставный капитал тл и кап Резервный капитал Итого 25319 39202 г о н заем Изменение часть На начало На конец связи периода периода о н л еп закр Изменение ы ан л п 48588 58,78 61,37 17177 -8142 4,69 2,88 49202 10000 7,25 8,25 0,99 158246 164103 5857 29,28 27,50 -1,78 540404 596707 56302 100 100 - ск и р г ческо д и р ю ш ей ьн ал д прибыль с ьо л таб ен р 366225 м ы ан д Нераспределенная периода ю ечн вл и р п 317637 а куд Добавочный капитал Структура средств, % ц и л таб чатся и увел ут ед сл ут ед сл х ы ан зд со ст зави я ви о стан 2,60 а чн и вел -1,81 ак н д о Данные табл . 2 показывают изменения в размере и структуре сть хн о д о б и л м узки собственного капитала : значительно увеличились сумма и доля уставного вю и щ ар н я ен ж сти о д г тчен о укы стр х ы чн и азл р капитала при одновременном уменьшении удельного веса резервного г о н зад у ен л ш ы м о р п ят и п о ер м капитала и нераспределенной прибыли. Общая сумма собственного капитала я и ен зр ях ен зм и ы тн и ед кр увеличилась на 56302 тыс. руб. зц и еал р Факторы изменения собственного капитала нетрудно установить по г етн б о и р п й ско тер ухгал б е зсы кр ти ан данным отчета формы № 3 « Отчет об изменениях капитала» и данным г ческо д и р ю к ам н и д ьк л то ьзван л о сп и ят и ед р п аналитического бухгалтерского учета, отражающим движение уставного, ак н д о г твен б со я ей ставш о резервного и добавочного капитала, нераспределенной прибыли. о атн л есп б т вед и р п е чы ги о л ан Прежде чем оценить изменения суммы и доли собственного капитала в ая н д м езво б ьти ул м р као п о атн л есп б общей валюте баланса, следует выяснить, за счет чего они произошли. х ы авн гл р као п ьти ул м чесй и м н эко аетя ж и сн Очевидно , что прирост собственного капитала за счет капитализации ука стр ес ц о р п я ставл ед р п прибыли и за счет переоценки основных средств будет рассматриваться поука стр ть ы б ст зави ях ен зм и ьтам езул р разному при оценке способности предприятия к самофинансированию и я ставл ед р п ы б что наращиванию собственного капитала. я и учен л о п 10 я ьн ал м ти п о Капитализация (реинвестирование) прибыли способствует повышению й ы езвн р м ы вн екти эф гв о ал н финансовой устойчивости, снижению себестоимости капитала , так как за и акц ьк л то ет ж о м привлечение альтернативных источников финансирования нужно платить че о н ы р х и ущ ы ед р п ы твен б со довольно высокие проценты. д о и ер п сп тн аео л б В рассматриваемом примере собственный капитал увеличился за счет я д каж ческх д и р ю ука стр фонда переоценки имущества на 10000 тыс. руб., а за счет капитализации у ем сво ся о м взаи я ен ж сти о д прибыли — на 5857 тыс. руб., х ы ан зд со Наряду с темпом прироста собственного капитала целесообразно вя со н ал б ы ан л п ся о м взаи анализировать коэффициент устойчивости экономического роста (Куэр), г о н заем е ван ско и р гв о ал н величина которого рассчитывается отношением суммы капитализированной тл и кап ею ж и сн ст зави прибыли в отчетном периоде к собственному капиталу: азн р б со ел ц чск и д ето м ят и п о ер м Куэр = Капитализированная прибыль отчетного года СК (1) собственный капитал устойчивость экономический яю тавл со ы н вед и р п там ен ц и эф ко Данный коэффициент показывает , какими темпами увеличивается ят и ед р п собственный капитал аю тд о за м ы ан д си ьо л таб ен р счет кв чн сто и результатов финансово-хозяйственной ы тн и ед кр деятельности предприятия. Использование его значительно дополняет и н степ к чн сто и ц и л таб общую картину успешности развития предприятия. м затр зц и еал р Его уровень зависит от следующих факторов: и ел д о м ер м вй го н ед ср 1. Доли капитализированной прибыли в сумме чистой прибыли тл и кап е щ б о г о н заем отчетного периода (Дкп); ть ен сб о 2. Доли чистой прибыли в общей сумме брутто-прибыли до выплаты ьзван л о сп и г етн б о и р п уется и м р о ф процентов и налогов (Дчп); укы стр з и л ан 3. Рентабельности оборота (Rоб) – отношение чистой прибыли к м о ан д ьст л н о и ац р я ен сл тчи о выручке; ук стр 4. Оборачиваемости капитала (Коб) — отношение выручки к и ен ж л о п у д о вы среднегодовой сумме капитала; ы ьн ел тд о 5. Мультипликатора капитала (МК), характеризующего финансовую х и еш вн е ы чн и азл р м ы тр ко активность предприятия по привлечению заемных средств (отношение й о учетн тл и кап ут ед сл 11 среднегодовой суммы активов баланса к среднегодовой сумме собственного стая чи км чн сто и твеи со я ен ж сти о д е ы чн и азл р капитала). Для расчета влияния данных факторов на изменение коэффициента а д о и ер п ст о и р п стх язан б о устойчивого роста собственного капитала можно использовать следующую тке о азб р й н ед ср тл и кап м тако модель: Куэр = Пк СК Пк = ∙ ЧП ЧП 𝐸𝐵𝐼𝑇 𝐸𝐵𝐼𝑇 ∙ В ∙ В 𝐾𝐿 ∙ 𝐾𝐿 = Дкп ∙ Дчп ∙ 𝑅об ∙ Коб ∙ МК, (2) СК где: Пк – сумма капитализированной прибыли; ко й ты ен ц и эф тл и кап СК – собственный капитал; ки ен ц о ЧП – чистая прибыль; ш ей ьн ал д г тчен о EBIT – общая сумма прибыли до выплаты процентов и налогов; зц л и стаб я ечн вл и р п те о аб р В – выручка; й сто чи KL – общая сумма капитала. в д асхо р аю тд о Первый фактор отражает влияние на уровень данного коэффициента й ки со вы ю сво тм ен ц и эф ко потребленной части прибыли, второй — уровня налогового и процентного ее и н л ед р п о ьы тел ачи зн й ю сво чесг и м н эко изъятия, третий и четвертый — воздействие маркетинговой политики ен ж л о д д ер п й н ед ср предприятия. Правильно выбранная структурная и ценовая политика, тл и кап г о н заем и ен ж л о п расширение рынков сбыта приводят к увеличению объема продаж и прибыли е вы сн о к чн сто и ут ед сл я ем вр ст зави предприятия, повышению уровня рентабельности продаж и скорости оборота си тчен о ую н важ е л о б зц и ган р о капитала. Пятый фактор характеризует влияние финансовой политики, ity u eq вь ти асм р х ы ан зд со которая может как усилить, так и снизить положительный результат сй то и ед кр р као п ьти ул м ьу скл о п предыдущих двух факторов. чск и д ето м ки ен ц о По данным табл. 3(Приложение 1) произведем расчет влияния аж д о р п ук стр факторов способом цепной подстановки: ут ед сл г тчен о Куэр0 = 0,4347 ∙ 0,65 ∙ 22,7 ∙ 2,0 ∙ 1,466 = 18,8% Куэр ус1 = 0,4535 ∙ 0,65 ∙ 22,7 ∙ 2,0 ∙ 1,466 = 19,6% Куэр ус2 = 0,4535 ∙ 0,66 ∙ 22,7 ∙ 2,0 ∙ 1,466 = 19,9% 12 ь л ы б и р п м еи ш тн о Куэр ус3 = 0,4535 ∙ 0,66 ∙ 22,9 ∙ 2,0 ∙ 1,466 = 20,1% Куэр ус4 = 0,4535 ∙ 0,66 ∙ 22,9 ∙ 1,8 ∙ 1,466 = 18,1% Куэр1 = 0,4535 ∙ 0,66 ∙ 22,9 ∙ 1,8 ∙ 1,4782 = 18,24% Общее изменение коэффициента устойчивости экономического роста вь ти асм р й ы ан д ука стр составляет : 18,24- 18,8 = -0,56%, к чн сто и в том числе за счет изменения: й ы твен б со й ы ан д - доли капитализированной д о и ер п прибыли в общей сумме чистой эф ко и ел д о м г тр ко прибыли19,6 — 18,8 = +0,8%; - доли чистой прибыли в общей сумме брутто-прибыли отчетного и акц тва ед ср ьу скл о п г тчен о тл и кап периода19,9 - 19,6 = +0,3%; км чн сто и - рентабельности оборота20,1 — 19,9 =+0,2%; ве асо н и ф ьн ел тд о ы - оборачиваемости капитала18,1 — 20,1 = —2,0%; ы ан л п - мультипликатора капитала18,24 — 18,1 = +0,14%. з и л ан и л ы б Приведенные данные показывают, что уровень данного коэффициента та ц и еф д я и н етвл сущ о ти р ско ниже прошлогоднего в основном из-за замедления оборачиваемости капитала тл и кап с о ьн еятл д качеств ка ен ц о , поскольку остальные факторы оказали положительное влияние на его ер м г о н заем асчет р изменение. Таким образом, анализ структуры собственных средств необходим для ы тн и ед кр оценки вет казы о п рациональности ут ед сл ст зави формирования я и ен зр источников деятельности предприятия и его рыночной устойчивости. счет м и хд б ео н и о д л 13 ьзуетя л о сп и финансирования 3. Оптимизация соотношения собственного капитала и заемных с ьо л таб ен р вя со н ал б ая щ б о средств организации Структура капитала отражает соотношение заемного и собственного ве асо н и ф м ы тр ко ческх д и р ю н д м езво б о атн л есп б капиталов, привлеченных для финансирования долгосрочного развития м о ан д компании . От успешность реализации финансовой стратегии тл и кап ц и л таб того, насколько структура оптимизирована, зависит аж д о р п тл и кап компании ть ен сб о ск и р в целом . а д о и ер п к чн сто и Деятельность компании подчинена определенным жизненным циклам. Для сть хн о д тл и кап г о н заем оценки структуры собственного капитала предприятия и принятия решения о етс явл м во ер п ь л ы б и р п ть ы б ее оптимизации необходимо понимать , какой этап развития переживает ук стр я зац м ти п о г твен б со компания в текущий момент. км чн сто и ет р о и кц ун ф На практике чаще всего складывается ситуация, когда использование г о н зад а сум ь л ы б и р п о атн л есп б кредитных ресурсов позволяет существенно сократить срок достижения таве со асти л б о й ьы тел ачи зн экономического эффекта, потому что аккумулирование прибыли для ки н ц о ер п и ен ш вы о п к чн сто и проектов — процесс длительный. В конечном итоге экономия времени х и еш вн с о ьн еятл д ука стр ц и л таб м ы вн екти эф приводит к более быстрому росту компании и максимизации прибыли. й ы н заем е зсы кр ти ан ьо тел ачи зн На стадии стабилизации потребность в долгосрочных займах может зц и ган р о з и л ан ческх д и р ю просто не возникать. Для этой стадии нормальной является структура зе и л ан г о н заем те о аб р часть капитала, в которой доля заемного капитала минимальна. вй го н ед ср ю сво м ы ан д В период спада или кризиса разрабатываются планы дальнейшей ст о и р п я и ац п р ко с ьо л таб ен р деятельности компании. еть м и м ы ьн тл и ед учр Как правило, в этот момент обсуждаются а д о и ер п антикризисные меры или принимается решение о ликвидации. Если намечен ьу скл о п а чн и р п и л о д тл и кап й ы тр ко план по выводу компании из кризиса, то на этой стадии ухудшаются к ам н и д учет м н д б сво а куд показатели рентабельности, снижается финансовая устойчивость. В данной ьк л то и н ставл ед р п ск и р ситуации предприятие влезает в долги и отношение собственного капитала к ы р акто ф е уги р д ью м и сто заемному очень низко (что и свидетельствует о кризисной ситуации). Здесь а куд счет ть о н еш усп ет р о и кц ун ф связи более значимой становится не структура капитала как таковая, а тенденции х и еш вн и ен ш вы о п часть ьн ал д ш ей изменения финансового портфеля и будущие показатели , рассчитанные на я зац м ти п о тм ен ц и эф ко кх й си о р основе плана выхода из кризиса. тл и кап кх й си о р 14 Универсальных критериев формирования оптимальной структуры х ы авчн б о д ы ц и л таб там ен ц и эф ко капитала нет. Подход к каждой компании должен быть индивидуальным и о тесн еи ш тн о тл и кап я ви о стан учитывать как отраслевую специфику бизнеса, так и стадию развития эф ко ческй ам н и д ьу скл о п предприятия. То, что характерно для структуры капитала компании , тн о усм ед р п е и азвн р б о ку ж ер д о п специализирующейся, например, на управлении недвижимостью, не совсем я ен сл тчи о а яем счл и а сум уместно для фирмы из сферы торговли или услуг. Следует учитывать и такой тл и кап я и н етвл сущ о ак н д о фактор , как публичность: непубличные компании с узким кругом к чн сто и г о н заем ся о м взаи ы н вед и р п ет ж о м учредителей (акционеров) более мобильны в принятии решений об ы тн и ед кр кам чн сто и х чи о р п использовании прибыли , что позволяет им достаточно легко варьировать и сть хн о д ьо л таб ен р си ят н и р п величину, и структуру капитала. зучен и Как показывает мировая практика, развитие только за счет собственных стх язан б о м ы вн екти эф ы твен б со етс явл сть м и хд б ео н ресурсов (то есть путем реинвестирования прибыли в компанию) уменьшает й зц и ган р о тл и кап м ы ан д некоторые финансовые риски в бизнесе , но при этом сильно снижает ть учи л о п й яы ен м и р п тл и кап м ы н л ед р п о скорость приращения размера бизнеса, прежде всего выручки. Напротив , ы ц и л таб привлечение ечт вл с о вн акти дополнительного заемного ей сво тсв о кр ан б капитала при г твен б со правильной финансовой стратегии и качественном финансовом менеджменте может вать сн б о кй со вы часть ук стр я зац м ти п о резко увеличить доходы владельцев компании на их вложенный капитал. и ан п м ко вую асо н и ф а чн и р п Причина в том, что увеличение финансовых ресурсов при грамотном ак н д о к чн сто и стая чи управлении приводит к пропорциональному увеличению объема продаж и х чи о р п з и л ан ает ж и сн зачастую чистой прибыли. Особенно это актуально для малых и средних ы и ен явл ьо л таб ен р си ую ьзван л о сп и г тчен о компаний. Однако перегруженная заемными средствами структура ят и ед р п тв ед ср капитала ят н и р п предъявляет чрезмерно высокие требования к его доходности, поскольку е сл чи н д м езво б ен сб о повышается вероятность неплатежей и растут риски для инвестора . Кроме ю аж тр о ка ен ц о сй то и ед кр г твен б со счет того, клиенты и поставщики компании, заметив высокую долю заемных д ер п х ы частн ег л п ако н ьст л н о и ац р средств, могут начать искать более надежных партнеров, что приведет к аж д о р п о тесн вя со н ал б й ы твен б со г о н заем падению выручки . С другой стороны, слишком низкая доля заемного ьзуетя л о сп и тл и кап ьо тел ачи зн я еи ш тн со капитала означает недоиспользование потенциально более дешевого, чем м вы сн о а д о и ер п ьн ал д ш ей собственный капитал, источника финансирования. Такая структура приводит и н л ед р п о е чы ги о л ан г о ан д 15 к более высоким затратам на капитал и завышенным требованиям к г твен б со й щ ею м и ка чн сто и г о н заем о уж н доходности будущих инвестиций. г то и Оптимальная структура капитала представляет собой такое отношение я ечн вл и р п собственных асчет р и й сто чи и ен ял вы заемных кй со вы источников при котором а д о и ер п обеспечивается оптимальное соотношение между уровнями, т.е. максимизируется рыночная м ы ан д ческх д и р ю и акц стоимость предприятия. При оптимизации капитала необходимо учитывать я ви о стан км чн сто и тл и кап каждую его часть. г твен б со тл и кап Собственный капитал характеризуется следующими дополнительными я и ен зр ука стр с ьо л таб ен р моментами: 1. Простотой привлечения (нужно решение собственника или без м ы тр ко и н ставл ед р п г о н заем согласия других хозяйствующих субъектов). ьтам езул р 2. и есл Высокой е ы чн и азл р нормой прибыли на вложенный асти л б о капитал, т.к. не выплачиваются проценты по привлечению средств. ес ц о р п а чн и р п те азви р 3. Низкий риск потери финансовой устойчивости и банкротства укы стр ьст л н о и ац р ст зави предприятия. Недостатки собственных средств: ят и ед р п ьй ал и м о н г твен б со 1. Ограниченный объем привлечения , т.е. невозможно существенно я д каж вй го н ед ср расширить хозяйственную деятельность. ачеи зн 2. Не используется возможность прироста рентабельности собственного и л о д я ен сл тчи о тл и кап капитала за счет привлечения заемных средств. а д о и ер п т ен ц и эф ко к чн сто и Так же, важную роль играет а нализ эффективности использования аю тд о а д о и ер п ве асо н и ф собственного и заемного капитала организаций . Он представляет собой я и н етвл сущ о зко и н способ асти л б о й ы твен б со накопления, е чы ги о л ан трансформации д ер п и использования информации бухгалтерского учета и отчетности, имеющий целью: вя со н ал б ел п о с 1. и ен ж л о п Оценить текущее ей сво а куд и перспективное финансовое ен сб о состояние организации, т.е. использование собственного и заемного капитала; й о авн л е такж ст о и р п 2. Обосновать возможные и приемлемые темпы развития организации й о учетн и ел д о м ческх д и р ю с позиции обеспечения их источниками финансирования; ью м и сто ц и л таб 3. Выявить доступные источники средств , оценить рациональные ст зави тл и кап 16 те о аб р ьо тел ачи зн способы их мобилизации; 4. Спрогнозировать положение предприятия на рынке капиталов. ен ж л о д ая щ б о Анализ проводится аю тд о эффективности ен ж л о д с помощью й ы ан д различного г ческо д и р ю структурировать использования ь л ы б и р п капитала организаций моделей , позволяющих те азви р типа тн о и идентифицировать взаимосвязи между основными г о н заем ен сб о й ьы тел ачи зн показателями.[5] Дескриптивные ь ал и ц тен о п модели, ск и р или модели описательного характера, х и еш вн являются основными как для проведения анализа капитала, так и для оценки ей сво ст о и р п е вы сн о финансового состояния организации. К ним относятся: построение системы й о учетн чая о н ы р ся о м взаи отчетных балансов; представление бухгалтерской отчетности в различных ет уд б ьзуетя л о сп и а чн и вел и л о д е ваи сн б о аналитических разрезах; структурный и динамический анализ отчетности ; км чн сто и е ваи сн б о ко ты ен ц и эф коэффициентный и факторный анализ; аналитические записки к отчетности. счет ьо тел ачи зн и есл Все эти модели основаны на использовании информации бухгалтерской ен сб о ая н д м езво б я зац м ти п о отчетности. Структурный анализ представляет совокупность методов исследования м во ер п ь л ы б и р п ьн ал д ш ей структуры. Он основан на представлении бухгалтерской отчетности в виде к чн сто и ьн еятл д си о й ы твен б со асти л б о относительных величин, характеризующих структуру, т.е. рассчитывается учае сл ьо тел ачи зн доля (удельный вес) частных показателей в обобщающих итоговых данных о г твен б со ука стр ут ед сл в ети р ко собственном и заемном капитале. й ы езвн р сь о вн екти эф Динамический анализ позволяет выявить тенденции изменения ы твен б со м вы сн о ьтам езул р я зац м ти п о отдельных статей собственного и заемного капитала или их групп, входящих е аж д в д асхо р и л о д в состав бухгалтерской отчетности. тл и кап й ты ен ц и эф ко Коэффициентный анализ - ведущий метод анализа эффективности тн о усм ед р п м р вто е ы чн и азл р использования капитала организации, применяемый различными группами ес ц о р п о уж н стй о р п ст зави пользователей: менеджерами, аналитиками , акционерами, инвесторами, ка чн сто и м вы сн о кредиторами и др. Известно множество таких коэффициентов, поэтому для асти л б о тл и кап я ей ставш о it eb удобства они разделены их на несколько групп: г о н заем ачеи зн - коэффициенты оценки движения капитала предприятия; зучен и у м твен б со - коэффициенты деловой активности; и н степ 17 ьы тел ачи зн й - коэффициенты структуры капитала. я и н ещ зм во в ети р ко К коэффициентам оценки движения капитала ( активов ) предприятия с ьо л таб ен р относят те о аб р коэффициенты я д каж поступления, я и н етвл сущ о выбытия ьй ал и м о н и тсв о кр ан б использования, рассчитываемые по всему совокупному капиталу и по его составляющим.[8] а куд ьы л и атр ем н х г о езвн р Коэффициент поступления всего капитала(А) показывает, какую часть м ы авчн б о д г о н заем й ы твен б со средств от имеющихся на конец отчетного периода составляют новые чесг и м н эко счет ы р акто ф ука стр источники финансирования. й ы езвн р ьк л то Кпост А = Апост Стоимость Акг (1) Коэффициент поступления собственного капитала показывает, какую кх й си о р б о сп г о н заем часть собственного капитала от имеющегося на конец отчетного периода ве асо н и ф тл и кап х уги р д составляют вновь поступившие в его счет средства. д ер п г о н заем сть м и хд б ео н Кпост СК = СКпост \СКкг (2) Коэффициент использования собственного капитала показывает, какая й ы твен б со м о ан д сть хн о д часть собственного капитала, с которым предприятие начало деятельность в д ер п я и н ещ зм во отчетном периоде , г твен б со была и ен ял вы и ен ж л о п кв чн сто и использована в процессе и ел д о м деятельности хозяйствующего субъекта. тке о азб р Кисп СК = СКисп СКнг ве асо н и ф (3) Коэффициенты деловой активности позволяют проанализировать , чесй и м н эко г о н заем ват и ж ер п насколько эффективно предприятие использует свой капитал. Как правило, к всего этой зц и ган р о группе относятся ука стр различные ая н д м езво б ам р весто н и коэффициенты ес ц о р п оборачиваемости: оборачиваемость собственного капитала; оборачиваемость инвестированного ая щ б о си о ьн еятл д тсв о кр ан б капитала ; оборачиваемость кредиторской задолженности ; оборачиваемость ен сб о учае сл 18 тсв о кр ан б заемного капитала. ы р акто ф Оборачиваемость собственного капитала , исчисляемая в оборотах , а д о и ер п определяется как отношение м ы тр ко объема й ско тер ухгал б ьк л то реализации я ечн вл и р п (продаж) (N) к N / среднегодовой стоимости собственного капитала. й ы твен б со ы н вед и р п Оборачиваемость че и тл о собственного капитала ьн еятл д си о (обороты) = Среднегодовая стоимость СК й ы н заем чесй и м н эко КОб = 𝑁 Ср . год стоим. СК (4) Этот показатель характеризует различные аспекты деятельности. С м ы твен б со ity u eq ят и ед р п коммерческой точки зрения он отражает либо излишки продаж , либо их зучен и те азви р й зц и ган р о и н ставл ед р п недостаточность. С финансовой - скорость оборота вложенного капитала. у м о стр ы б кх й си о р ут ед сл С экономической - активность денежных средств, которыми рискует й о учетн й ты ен ц и эф ко г тчен о вкладчик . Если он значительно превышает уровень реализации над м ы вн екти эф ак н д о я ей ставш о стх язан б о с ьо л таб ен р вложенным капиталом, то это влечет за собой увеличение кредитных й ы твен б со г о н заем о н л еп закр ресурсов и возможность достижения того предела , за которым кредиторы сти н ж зм во и есл й ско тер ухгал б начинают активнее участвовать в деле , чем собственники компании , и м затр азн р б со ел ц е аж д х и еш вн наоборот. Коэффициенты защищенности способность Коэффициенты ть учи л о п структуры ы р акто ф капитала ей сво интересов кредиторов и я и н л ед асп р аетя ж и сн предприятия этой погашать вя ти асм р ве асо н и ф группы характеризуют инвесторов. Они отражают долгосрочную задолженность. называются че о н ы р степень т ен ц и эф ко й это также г твен б со коэффициентами м ы ьн тл и ед учр платежеспособности. Речь идет о коэффициенте собственного капитала , й это коэффициенте заемного х ы н заем кй со вы капитала й ско тер ухгал б учет и коэффициенте соотношения км чн сто и собственного капитала к заемному. м тако а чн и вел Коэффициент собственного капитала характеризует долю собственного км чн сто и ть ен сб о е ян и вл капитала в структуре капитала (А) компании, а следовательно, соотношение х ы чн и азл р ста о и р п я и ац п р ко интересов собственников предприятия и кредиторов. Этот коэффициент еще я еи ш тн со ет р о и кц ун ф называют коэффициентом автономии (независимости). и есл яю тавл со 19 тл и кап з и л ан СК КСК = В А (5) практике считается, что данный коэффициент желательно ть учи л о п поддерживать на достаточно высоком уровне, поскольку в таком случае он тл и кап ей сво тл и кап г твен б со х ы теьн и ж л о п свидетельствует о стабильной финансовой структуре средств , которой г тчен о й ы ан д твеи со отдают предпочтение кредиторы. Коэффициентом собственного капитала, ес ц о р п й ы авчн б о д тва ед ср характеризующим достаточно стабильное положение при прочих равных ть и ен ц о вй го н ед ср условиях в глазах инвесторов и ю и стад сть хн о д кредиторов, я ем вр ука стр является отношение ьк л то собственного капитала к итогу на уровне 60%. При этом оптимальное ает ж и сн х ьы л и атр ем н ся о м взаи значение рассматриваемого показателя для предприятия является больше 0,5. г о н заем ам р весто н и Коэффициент тке о азб р соотношения м ы тр ко заемного ы твен б со характеризует степень зависимости м вы сн о я и ен зр и собственного капитала тся и д ахо н организации от внешних займов вй асо н и ф (кредитов). Ксоотнош = ЗК СК (6) Он показывает , сколько заемных средств приходится на 1 руб. к чн сто и о звестн и стая чи собственных. Чем выше этот коэффициент, тем больше займов у компании и тн о усм ед р п я ван и м р о ф й щ ею м и еи ш тн со г то и тем рискованнее ситуация , которая может привести в конечном итоге к уется и м р о ф банкротству . зц и еал р Высокий асчет р уровень кх й си о р коэффициента я ван и м р о ф отражает аж д о р п также и есл потенциальную опасность возникновения в организации дефицита денежных ет ж о м ся о м взаи вет казы о п средств. Таким образом , анализ эффективности использования капитала м ы н л ед р п о ьо тел ачи зн ст зави организаций проводится с помощью различного типа моделей, позволяющих е сл чи тн о усм ед р п структурировать й ы езвн р ую ьзван л о сп и и идентифицировать взаимосвязи и есл яте и р п д между основными учае сл счет показателями. Соотношение собственного и заемного капитала является одним из ка ен ц о ьо л таб ен р си сть хн о д главных факторов, позволяющих максимизировать рыночную стоимость ер м яю тавл со у о н заем компании . При разработке оптимальной структуры капитала необходимо и н л ед р п о ю аж тр о 20 х уги р д я ен сл тчи о исходить из того, что она имеет оптимальный уровень финансовой х ы н заем с ьо л таб ен р ы твен б со зависимости и что такая структура капитала находится в большой ж д и евр л зависимости от ь л еско н степени е аж д делового е сл о п промышленному сектору . я и н етвл сущ о ста о и р п Т.е. а д о и ер п риска, присущего данному ей сво необходимо учитывать деятельность е уги р д конкретно взятой компании, т.к. даже внутри одной отрасли компании могут тл и кап ст о и р п ы б что ьо тел ачи зн ят и ед р п иметь различную оптимальную структуру капитала. и ан п м ко там ен ц и эф ко стх язан б о Каждая корпорация стремится достичь оптимальности в соотношении чая о н ы р м затр м затр между источниками финансирования, так как структура капитала влияет на г то и г твен б со ю и стад его стоимость . Увеличение задолженности может повысить риск фирмы, ьта езул р тн о усм ед р п тн о усм ед р п а м и хд б ео н насторожить инвесторов относительно способности фирмы расплатиться со ат ьш ен ум ск и р я ви о стан своими кредиторами . Это, в свою очередь , может повысить стоимость ет м и ю сво капитала. При ает ж и сн разработке политики в ы н вед и р п области т вед и р п и есл структуры капитала ей щ б о е сл чи управляющие корпорацией ставят перед собой определенную цель. Она г то и у м твен б со ческх д и р ю состоит в увеличении части долга , если необходимые средства выгоднее к чн сто и и н ел д приобрести к ам н и д в ст о и р п кредит. й чеы и ан гр о В й яы ен м и р п другом случае ы ан л п корпорация предпочтет финансированию расширение своей деятельности путем выпуска новых й ы ан д ь л ы б и р п и н степ й ты ен ц и эф ко есь зд акций. В связи с этим особое значение имеет показатель, который называется г твен б со ю аж тр о м ы ан д е такж финансовый леверидж, т.е. использование ссуд или привилегированных кх й си о р г о н заем ука стр акций для формирования фондов корпорации. о н л еп закр вать сн б о я ьн ал м ти п о Таким образом, известно , что одна из главных задач формирования яф ван о и м р те азви р и ел д о м капитала - оптимизация его структуры с учетом заданного уровня тл и кап е ш вы б о сп доходности и риска. Однако она может решаться разными методами. о н л еп закр е щ б о я ставл ед р п а м и хд б ео н ачеи зн Основным критерием эффективности привлечения заемного капитала ват и ж ер п ет ж о м г етн б о и р п является такое соотношение собственного и заемного капитала, при котором зе и л ан х ьы сал вер и ун ь л ы б и р п с ьо л таб ен р увеличивается отдача на собственные средства организации. Известно, что я зац м ти п о й ы ан д тм ен ц и эф ко организации выгодно привлекать заемный капитал , пока доход на ее е уги р д й о учетн вать сн б о собственные средства больше, чем процент по кредиту ы ьн ел тд о ж д и евр л че и тл о Как известно, все источники финансирования являются платными. ти р ско ть ен сб о ity u eq Однако стоимость источников средств различна . Поэтому целесообразно т д во и р п с ьо л таб ен р г о н заем 21 общую стоимость капитала организации рассчитывать по формуле средней а м и хд б ео н тл и кап асчет р я и н л ед асп р с о вн акти арифметической взвешенной, т.е. показателем, отражающим относительный ть о н еш усп ь л ы б и р п у ен л ш ы м о р п уровень общей суммы расходов на поддержание оптимальной структуры я и ен зр ечт вл тл и кап капитала , которой является средневзвешенная стоимость капитала . В ю и стад а д о и ер п ка ен ц о с ьо л таб ен р качестве "весов" каждого элемента выступает его удельный вес в общей ей сво м затр еи ш тн о сумме сформированного (используемого) или намечаемого к формированию ю ен ж сти о д чск и д ето м ж д и евр л капитала. Таким образом, оптимизация дает возможность не только решить о тесн м затр твеи со ег л п ако н ят и п о ер м задачу, но и сформировать управленческие действия на основе глубокого ей сво и есл вать сн б о неформального анализа среды, в которой функционирует рассматриваемый стй о р п я зац м ти п о ука стр объект. При формировании эффективной структуры капитала целесообразно че и тл о р као п ьти ул м й ы н заем использовать два метода: максимизация рентабельности собственного й н ед ср м затр ы ан л п капитала и минимизация общей его стоимости . Однако структура капитала ат ьш ен ум вй го н ед ср тл и кап я и ен ш вы о п зависит также от состояния экономики страны в целом. Поэтому при ее счет ве асо н и ф г о н зад формировании необходимо учитывать также действие внешних факторов. ста о и р п it eb и ел д о м м н д б сво стй о р п Способность приносить доход является основной характеристикой еи ш тн со чесг и м н эко г о н заем использования капитала . Куда бы ни был направлен капитал как х ы н заем качеств г о ан д экономический ресурс – в сферу реальной экономики или в финансовую ты ен ц и эф ко тл и кап стх язан б о сферу – он всегда потенциально способен приносить доход при условии ьзван л о сп и ь л ы б и р п и ен ял вы и н л ед р п о эффективного его использования. Г лавной целью финансовой деятельности предприятия является у м о стр ы б сь о вн екти эф с о вн акти обеспечение максимизации благосостояния собственников предприятия. е такж е сл чи ги о ал н Рентабельность собственного капитала ( return on equity, ROE) – я и н ещ зм во ю аж тр о в ети р ко показатель чистой прибыли в й зц и ган р о вем ты асчи р сравнении г то и с собственным капиталом и есл ьк л то организации. Это важнейший финансовый показатель отдачи для любого г етн б о и р п м о ан д ш ей ьн ал д инвестора, собственника бизнеса, показывающий, насколько эффективно был зц и ган р о ьзуетя л о сп и ьо л таб ен р с использован вложенный в дело капитал. В отличие от схожего показателя тл и кап т вед и р п ват и ж ер п й чн гср л о д "рентабельность активов", данный показатель характеризует эффективность м р вто я ей ставш о сь о вн екти эф использования не всего капитала (или активов) организации, а только той его й ы езвн р о б и л аетя ж и сн 22 части, которая принадлежит собственникам предприятия [14]. й вестц н и ьтам езул р у ен л ш ы м о р п Рентабельность собственного капитала замыкает ст зави ки ен ц о показателей ьк л то эффективности ы н вед и р п всю м тако функционирования пирамиду предприятия , ы ан л п вся деятельность которого должна быть направлена на увеличение суммы г твен б со е л о б чая о н ы р собственного капитала и повышение уровня его доходности. ь л еско н вую асо н и ф г н вкуп со Рентабельность собственного капитала рассчитывается делением х и ущ ы ед р п й о учетн ть и ен ц о чистой прибыли (обычно, за год) на собственный капитал организации: х и еш вн я и н ещ зм во 𝑅𝐶𝐾 = яе тавл со Чистая прибыль СК (1) Для получения результата в виде процента, указанное отношение часто я д каж я и ац п р ко ст зави а куд ю и ен ш вы о п умножают на 100. Более точный ят н и р п расчет подразумевает я зац м ти п о ую н важ использование средней чски ен авл р уп арифметической величины собственного капитала за тот период, за который е чы ги о л ан к ам н и д ак н д о берется чистая прибыль (как правило, за год) – к собственному капиталу на о звестн и г етн б о и р п я ечн вл и р п й зц и ган р о у ен л ш ы м о р п начало периода прибавляют собственный капитал на конец периода и делят а м и хд б ео н з и л ан о б и л г о н заем на 2. Чистая прибыль организации берется по данным "Отчета о прибылях и ьо тел ачи зн ы б что й зц и ган р о убытках", собственный капитал – по данным пассива Баланса. я и учен л о п р као п ьти ул м уется и м р о ф Чтобы рассчитать показатель за период, отличный от года, но получить г то и етс явл ег л п ако н ы р акто ф и л о д сопоставимые годовые данные, используют формулу: таве со л ы б и р п г твен б со СКнп + СКкп ) (2) 2 Нетрудно заметить, что рентабельность собственного капитала и 𝑅𝐶𝐾 = Чистая прибыль ∙ (365/Кол. дней в периоде)/( ею ж и сн рентабельность совокупного капитала тесно связаны между собой: тл и кап я ен сл тчи о вй асо н и ф ть н ж о сл я еи ш тн со 𝑅𝑂𝐸 = 𝑅𝑂𝐴 ∙ 𝑀𝐾, или Приб после уплаты нал Собственный капитал == Приб после уплаты нал Совокупный капитал 23 ∙ Совокупный каптал Собственный капитал (3) где МК — мультипликатор капитала (финансовый рычаг); г тр ко ROE – рентабельность собственного капитала; еи ш тн со заем г о н усо м твен б ROA – рентабельность совокупного капитала. ег л п ако н Данная взаимосвязь кх й си о р показывает зависимость е щ б о между степенью вую асо н и ф й сто чи финансового риска и прибыльностью собственного капитала. Очевидно, что ти р ско о уж н ы н вед и р п по мере снижения рентабельности совокупного капитала предприятие вя ти асм р кв чн сто и должно увеличивать ьн еятл д си о степень финансового риска, тл и кап а сум чтобы обеспечить г етн б о и р п а чн и вел желаемый уровень доходности собственного капитала.[10] вую асо н и ф ь л ы б и р п а д о и ер п Предприятию, у которого прогнозируемый уровень ROA составляет зц и ган р о та ц и еф д 20%, потребуется 1,5 руб. совокупного капитала на каждый рубль з и л ан у д о вы тл и кап собственного , чтобы уровень ROE достиг 30%. Если ожидается, что ROA аю тд о й ы тр ко тл и кап снизится до 10 %, то для достижения ROE в 30 % необходимо на каждый и ел д о м з и л ан тв ед ср рубль собственного капитала иметь 3 руб. совокупных активов. ы ан л п ечт вл яю тавл со Расширить факторную модель ROE можно за счет разложения на кв чн сто и я ен сл тчи о м ы твен б со составные части показателя ROA: аж д о р п 𝑅𝑂𝐸 = 𝑅пр ∙ Коб ∙ МК Рентабельность ю аж тр о продаж и л ы б (Rпр) характеризует эффективность е ш вы управления затратами и ценовой политики предприятия. яю тавл со х и еш вн стх язан б о Коэффициент оборачиваемости капитала отражает интенсивность его ьую ал и м о н ьо л таб ен р с использования и деловую активность предприятия . Мультипликатор р као п ьти ул м к о ср к ам н и д капитала — политику в области финансирования. Чем выше его уровень, тем учет а яем счл и ьо л таб ен р с выше степень риска банкротства предприятия, но вместе с тем выше вать сн б о твеи со ьти ул м р као п вя о аср н и ф доходность собственного (акционерного) капитала при положительном укы стр б о сп ity u eq эффекте финансового рычага. ет м и и н л ед р п о Таблица 5 - Исходные данные для расчета уровня ROE м ы тр ко Показатель м ы твен б со Прошлый год Балансовая прибыль, млн.р. счет Налоги на прибыль, млн.р тл и кап я и ац п р ко Отчетный год й ы твен б со 15000 20000 5250 6800 ачеи зн 24 х уги р д ь ал и ц тен о п Прибыль после уплаты налогов, млн.р. и ен ял вы кх й си о р е ш вы Чистая выручка от всех видов продаж, млн.р. вя ти асм р я ен сл тчи о я д каж Общая среднегодовая сумма капитала, млн.р. я ставл ед р п вй го н ед ср ут ед сл 9750 13200 75000 102000 40000 50000 стй о р п е л о б В т.ч. собственного капитала, млн.р. тва ед ср 21880 сть м и хд б ео н 25975 ы н вед и р п ся щ ею м и R совокупного капитала после уплаты налогов, % 24,375 R продаж после уплаты налогов, % 13 Коэф. оборачиваемости капитала 1,875 2,04 Мультипликатор капитала 1,828 1,92 44,56 50,82 и н л ед р п о асчет р с о вн акти й зц и ган р о ве асо н и ф я и н ещ зм во у ем сво R собственного капитала после уплаты налогов, % й н ед ср ц и л таб й ы ан д 26,4 12,94 ы тн и ед кр ве асо н и ф тл и кап Данные таблицы 5 показывают, что общее изменение т ен ц и эф ко й яы ен м и р п м ы авчн б о д ROE: 50,82-44,56 = +6,26 %; в том числе за счет изменения ь л ы б и р п х ы авн гл г о н зад рентабельности продаж: (12,94-13,0) х 1,875 х 1,828 = -0,21%; тл и кап й ы твен б со е вы сн о оборачиваемости капитала: (2,04-1,875) х 12,94 х 1,878 = +4,01%; вй го н ед ср ьтам езул р е сум 3. мультипликатора капитала: ве асо н и ф ты ен ц и эф ко (1,92-1,828) х 2,04 х 12,94 =+2,46%. кв чн сто и Следовательно, доходность собственного м узки е ш вы капитала возросла ю чн и увел в основном благодаря ускорению оборачиваемости капитала и повышению ука стр ю чн и увел ь ал и ц тен о п уровня финансового рычага. ы ьн ел тд о й яы ен м и р п 25 Заключение В курсовой работе были выявлены и обоснованы сущность и понятие а м и хд б ео н ческх д и р ю аетя ж и сн гв о ал н капитала, так как при анализе финансового состояния предприятия четко ая щ б о ьст л н о и ац р г о н зад определяется, что его успешная деятельность зависит от рациональной ука стр я еи ш тн со ст о и р п структуры капитала и эффективности его использования. ук стр ьн тл и ед учр м ы Собственные финансовые ресурсы для каждого предприятия, пусть и тва ед ср г о езвн р я зац м ти п о вложенные и в свободном состоянии, являются той жизненно необходимой а чн и вел к о ср асчет р е сл чи частью, без которой невозможна ни работа, ни дальнейшее существование вя о аср н и ф м затр й щ ею м и предприятия. Не зря, среди классификации общего капитала, именно деление зе и л ан х щ ваю сы и п о ы ьн ел тд о на собственный и заемный капитал стоит на первом месте. ес ц о р п т ен ц и эф ко я и н етвл сущ о Имеющиеся в наличии собственные средства позволяют предприятию й ы твен б со й сто чи тв ед ср м ы н л ед р п о ти р ско использовать их как по своему усмотрению, так и в отдельных случаях по ьст л н о и ац р законодательно установленным направлениям . Все зависит от источника к чн сто и вя о аср н и ф такого ет ж о м й ы езвн р а д о и ер п финансирования за счет элементов собственного я ечн вл и р п капитала. Рассматривая источники финансирования за счет собственных средств тв ед ср ы твен б со й ы твен б со ы ан л п и есл можно заметить, что: За счет уставного капитала можно формировать ряд внеоборотных г твен б со си о ьн еятл д м и хд б ео н ам р весто н и средств, т.е. он должен всегда находиться в распоряжении организации. Его й ы твен б со вя о аср н и ф х щ ваю сы и п о увеличение и уменьшение закреплено законодательно. Это означает, что как ю чн и увел а м и хд б ео н ью м и сто источник финансирования уставный капитал работает достаточно редко. тм ен ц и эф ко Добавочный и н л ед р п о капитал я ен сл тчи о м ы ан д я ви о стан вообще сложно считать it eb источником финансирования деятельности предприятия, т.к. он образуется в основном за я еи ш тн со тл и кап и есл счет имущества , приобретенного предприятием за счет прибыли или его ь л ы б и р п г ческо д и р ю переоценки к чн сто и тс ю явл , й чеы и ан гр о а также различных поступлений , закрепленных рассматривать как источник й ы ан д законодательством РФ. Резервный капитал также сложно у ен л ш ы м о р п таве со й ы езвн р тл и кап ве асо н и ф финансирования, т.к. направления его использования для отдельных си тчен о организаций законодательно закреплены, для всех остальных - закрепляются еть м и я ел тф р о п и н степ 26 учредительными видимости, документами. является самым Нераспределенная крупным и прибыль, эффективным по всей источником собственных средств на предприятии, которым оно может оперировать в своей хозяйственной деятельности. Однако ее размер также зависит от ряда внешних и внутренних факторов. Собственный капитал, как основной источник финансирования в развития предприятия и как источник получения дохода, способствует достижению главной цели любого бизнеса - получению прибыли и росту благосостояния. Для реализации необходима рациональная организация контроля и учета со стороны сбытовой, бухгалтерской и юридической служб предприятия, а также создание правил досконально описывающих весь процесс управления и содержащих информацию о правах и обязанностях сотрудников вовлеченных в процесс управления капиталом предприятия. Анализ структуры, динамики и доходности собственного капитала необходим для оценки рациональности формирования источников финансирования деятельности предприятия и его рыночной устойчивости. Это очень важно при определении перспективного варианта организации финансов и выработке финансовой стратегии. Оптимизация дает возможность не только решить задачу, но и сформировать управленческие действия на основе глубокого неформального анализа среды, в которой функционирует рассматриваемый объект. Таким образом, главной целью финансовой деятельности предприятия является обеспечение максимизации благосостояния собственников предприятия, и при формировании эффективной структуры капитала целесообразно использовать два метода: максимизация рентабельности собственного капитала и минимизация общей его стоимости. Рентабельность собственного капитала замыкает всю пирамиду показателей эффективности функционирования предприятия, вся деятельность которого должна быть 27 направлена на увеличение суммы собственного капитала и повышение уровня его доходности. 28 Список использованной литературы 1. О бухгалтерском учете: Федеральный закон от 06.12.2011 N 402- ФЗ (ред. от 28.12.2013) "О бухгалтерском учете" (с изм. и доп., вступ. в силу с 01.01.2014) 2. Годовой баланс ООО «Тент-Сервис» за 2016-2017гг. www.tentservis16.ru 3. Абрютина, М.С. Анализ финансово-экономической деятельности предприятия - М.: Дело и Сервис, 2010. - 256 с. 4. Безруких П.С. Бухгалтерский учет - М., 2010 - 576с. 5. Выборова, Е.Н. Особенности диагностики финансового состояния субъектов хозяйствования // Аудитор. - 2011. 6. Любушин Н.П. Комплексный экономический анализ хозяйственной деятельности: Учебное пособие. – 7-е изд. перераб. и доп. – М.: ЮНИТИ-ДАНА, 2012. – 448 с. 7. Палий В.Ф. Актуальные вопросы теории бухгалтерского учета // Бухгалтерский учет. - 2009. - № 3. - С.45-48 8. Полковский Л.М. Анализ бухгалтерской (финансовой) отчетности: Финансы и статистика, 2013.- 345 с. 9. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. – изд. 5, М.: ИНФРА-М, 2012. – 405-407 с. 10. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. – изд. 4, М.: ИНФРА-М, 2009. – 170 с. 11. Анализ финансового состояния предприятия: afdanalyse.ru 12. Википедия — свободная энциклопедия: ru.wikipedia.org 13. Технологии корпоративного управления: http://www.iteam.ru 14. Финансовый анализ по данным отчетности: http://www.audit-it.ru 15. Энциклопедия знаний: http://www.pandia.ru 29 Приложение 1 Таблица 3 Уставный Добавочный Резервный Нераспределен-ная капитал капитал капитал прибыль 10 000 12 725 1 500 7 275 X X X - X 3700 X X 150 X X Чистая прибыль X X X 14 685 Дивиденды X X -410 -8025 -8435 X X 735 -735 - — X X X — - X X X — - X X — - (-) X X X (-) (-) X X X Н (-) X X (-) н 10 000 16 575 1825 13 200 Статья Остаток на 31 декабря предыдущего года Итого Отчетный год Изменение в учетной политике Результат от переоценки объектов основных средств Результат от переоценки иностранных валют Отчисления в резервный фонд 3700 150 14 685 Увеличение капитала за счет: а) дополнительного выпуска акций б)увеличения номинальной стоимости акций в) реорганизации юр. лица Уменьшение капитала за счет: а) уменьшения номинала акций б) уменьшения количества акций в) реорганизации юр. лица Остаток на 31 декабря отчетного года Размещено на Allbest.ru 30 41 600