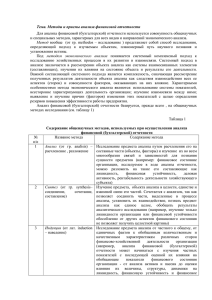

АФО лек 1_1

реклама

УТВЕРЖДАЮ Начальник кафедры № 11 полковник И. Долматович « » _______________2009 г. ЛЕКЦИЯ по дисциплине «Анализ финансовой отчетности»» Тема № 1. Концепции анализа финансовой отчетности в свете требований рыночной экономики. Занятие № 1. Концепция анализа финансовой отчетности в свете требований рыночной экономики. Обсуждена на заседании ПМК № 2 «___»_______________2009 г. Протокол № _____. 1 2 Учебно-воспитательные цели: - Ознакомить курсантов с предметом, содержанием и ролью анализа финансовой отчетности в современных условиях хозяйствования; - Развивать у курсантов экономическое мышление и творческий подход к организации аналитической работы. Содержание Введение. Основная часть (учебные вопросы): 1. Цель, основные понятия и задачи анализа финансовой отчетности. 2. Место финансового анализа в системе КЭА деятельности предприятия и последовательность проведения анализа финансовой отчетности. Заключение. Литература: а) основная: 1. Анализ финансовой отчетности: учебник/ Л.В. Донцова, Н.А. Никифирова. – 4-е изд., перераб. и доп. – М.: Издательство «Дело и сервис», 2006. – 368 с. 2. Анализ финансовой отчетности: Учебное пособие/ Под ред. О.В. Ефимовой, М.В. Мельник. М.: Омега – Л, 2004, – 408 с. 3. Ковалев В.В. Финансовый анализ: методы и процедуры. – М.: Финансы и статистика. 2001. – 560с. 4. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: 4-е изд., перераб. и доп. - Минск: ООО «Новое знание» 1999. – 688с. б) дополнительная: 1. Дудко Ю.М. Финансовый анализ. Ярославль. ЯВФЭИ. 2001 2.Жилкин А.Н. Управление финансами. Финансовый анализ предприятия: Учебник. – М.: ИНФРА – М. 2005. – 332 с. 2. Ковалев В.В., Патров В.В. Как читать баланс. – 4-е изд. перераб. и доп. – М.: Финансы и статистика, 2003. - 520с. Учебно-материальное обеспечение: 1. Мультимедиа. 2. Конспекты лекций. 2 3 Текст лекции Введение 1. Необходимое количество часов для изучения дисциплины В соответствии с требованиями Государственного образовательного стандарта высшего профессионального образования по специальности 06.05.00 «Бухгалтерский учет, анализ и аудит»», мы приступаем к изучению дисциплины «Анализ финансовой отчетности». На изучение дисциплины отводится 22 часа учебного времени, из них: 14 часов – лекции; 6 часов – практических занятий; 2 часа – зачет. Цель изучения данной дисциплины позволит познакомиться курсантам с методиками анализа финансовой отчетности, которая приобретает все большее значение при принятии управленческих решений, когда для их обоснования требуется найти рациональные и логические аргументы. На изучение первой темы нам отводится два часа, она носит ознакомительный характер. 1. Цели, задачи изучения дисциплины и сферы профессионального применения. Анализ бухгалтерской отчетности является неотъемлемой частью процесса контроля за принятыми управленческими решениями финансовых менеджеров, основой анализа финансового состояния предприятия, составным элементом экономического анализа финансово-хозяйственной деятельности предприятия. Основная цель дисциплины – сформировать у курсантов теоретические знания и практические навыки по осуществлению процедур и использованию методов анализа бухгалтерской отчетности. Задачи дисциплины: - ознакомить курсантов с содержанием бухгалтерской (финансовой) отчетности, как информационной базы принятия управленческих решений; - раскрыть сущность и содержание анализа основных форм бухгалтерской отчетности; - определить аналитические возможности, которые предоставляет анализ каждой из форм бухгалтерской отчетности; - раскрыть сущность и содержание специальных методов и приемов используемых при анализе системы показателей бухгалтерской (финансовой) отчетности; - обеспечить практическое освоение курсантами важнейших аналитических процедур; используемых при экспресс-анализе и комплексном анализе бухгалтерской (финансовой) отчетности. 3 4 2. Необходимый объем знаний для изучения данной дисциплины Для успешного изучения дисциплины курсанты должны иметь теоретические знания и практические навыки по бухгалтерскому финансовому учету, международным стандартам бухгалтерского финансового учета и отчетности, принципам формирования учетной политики предприятия, налогообложению, теоретическим основам экономического анализа. Изучение дисциплины «Анализ финансовой отчетности» служит прочной основой освоения курсов финансовый менеджмент, контролинг, антикризисное управление, реструктуризация предприятия. 4. Основные сведения о дисциплине и ее структуре Анализ финансовой отчетности является согласно Государственному образовательному стандарту высшего профессионального образования обязательной специальной дисциплиной для специальности 060400 «Финансы и кредит» и общепрофессиональной дисциплиной для специальности 060500 «Бухгалтерский учет, анализ и аудит». В результате изучения дисциплины курсант должен знать: - состав, содержание бухгалтерской отчетности и роль ее анализа для деятельности предприятия; - методику оценки имущественного положения предприятия, структуры имущества и обязательств; - аналитические процедуры, связанные с проведением анализа финансовой устойчивости, платежеспособности и ликвидности предприятия; - анализ показателей по установлению неудовлетворительной структуры баланса; - анализ финансовых результатов. уметь: - составить аналитические таблицы по отдельным этапам анализа; - провести экономическую интерпретацию данных анализа. Занятия с курсантами по дисциплине «Анализ финансовой отчетности» проводится в форме чтения лекций, проведения практических и семинарских занятий в аудитории, выдачи индивидуальных занятий для самостоятельной внеаудиторной работы. В качестве активных методов обучения используется подготовка рефератов с последующим обсуждением их ВНОК. Программа изучения дисциплины «Анализ финансовой отчетности» состоит из одиннадцатити тем. На изучение первой темы нам отводится два часа, она носит ознакомительный характер. 4 5 Структурно-логическая схема 1-й вопрос Бухгалтерская отчетность и ее пользователи Цели, задачи и содержание анализа бухгалтерской отчетности Основные этапы обработки отчетности Финансовая модель хозяйственной деятельности организации 2-й вопрос. Логическое обоснование основных направлений ФХД Модель КЭА ФХД предприятия Взаимосвязь видов ЭА в системе КЭА Последовательность анализа финансовой отчетности Основные определения и понятия финансового анализа 5 6 1. Цель, основные понятия и задачи анализа финансовой отчетности Бухгалтерская Результативность управления предприятием (финансовая) (организацией) в значительной степени определяется уровнем отчетность и ее организации процесса управления и качеством его пользователи информационного обеспечения. В системе информационного обеспечения особое значение имеют данные бухгалтерской отчетности. Бухгалтерская отчетность – единая система данных об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности и формируется на основе данных бухгалтерского учета по установленным формам. В состав годовой бухгалтерской отчетности, в соответствии с Федеральным законом № 129 – ФЗ «О бухгалтерском учете» включаются: - бухгалтерский баланс (форма № 1) - отчет о прибылях и убытках (форма № 2) - отчет об изменениях капитала (форма № 3) - отчет о движении денежных средств (форма № 4) - приложение к бухгалтерскому балансу (форма № 5) - отчет о целевом использовании полученных средств (форма № 6) - пояснительная записка, а также аудиторское заключение. Бухгалтерская отчетность должна содержать данные, необходимые для: а) оценки динамики и перспектив изменения прибыли (доходов) коммерческой организации; б) оценки имеющихся у коммерческой организации ресурсов, происходящих в них изменений и эффективности их использования; в) принятия обоснованных управленческих решений в области инвестиционной политики; г) принятия обоснованных управленческих решений в области состава и структуры источников финансирования. Бухгалтерская (финансовая) отчетность является связывающим звеном между организацией и другими субъектами рынка. Недостаток информации, предоставленной пользователям, может стать серьезным препятствием для развития деятельности организации. Пользователи информации могут быть разделены на две группы: внешних и внутренних. К внутренним пользователям информации относятся менеджеры, бухгалтеры, акционеры; к внешним – банки, налоговые органы, аудиторские, информационные и консалтинговые фирмы, юристы и др. Изучая бухгалтерскую отчетность, субъекты рыночных отношений преследуют различные цели: - деловых партнеров интересует информация о возможности своевременно погашать долги; - инвесторов – перспективы организации, финансовая устойчивость; 6 7 - акционеров – цена акции, размеры и порядок выплаты дивидендов. Одновременно следует подчеркнуть, что высшему руководству предприятия, чтобы выжить в условиях рыночной экономики и не допустить его банкротства, нужно хорошо знать, как управлять финансовыми ресурсами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные средства, а какую – заемные. Следует знать и такие понятия рыночной экономики, как деловая активность, ликвидность, порог рентабельности, запас финансовой устойчивости, степень риска, эффект финансового рычага и другие, а также методику их анализа. Главная цель анализа своевременно выявлять Задачи и содержание и устранять недостатки в финансовой деятельности анализа бухгалтерской и находить резервы улучшения финансового отчетности состояния предприятия и его платежеспособности. При этом необходимо решать следующие задачи: 1. На основе изучения причинно-следственной взаимосвязи между разными показателями производственной, коммерческой и финансовой деятельности дать оценку выполнения плана по поступлению финансовых ресурсов и их использованию с позиции улучшения финансового состояния предприятия. 2. Прогнозирование возможных финансовых результатов, экономической рентабельности исходя из реальных условий хозяйственной деятельности и наличия собственных и заемных ресурсов. 3. Разработка моделей финансового состояния при разнообразных вариантах использования ресурсов. 4. Разработка конкретных мероприятий, направленных на более эффективное использование финансового состояния предприятия. Однако во всех случаях углубленному анализу и расчету финансовых коэффициентов предшествует предварительная аналитическая обработка отчетности, т.е. преобразование представленной отчетности в аналитическую. Этот процесс включает следующие моменты: - проверку существенности основных статей бухгалтерского баланса, отчета о прибылях и убытках; - составление уплотненного баланса и отчета о прибылях и убытках, где остаются только существенные статьи, которые необходимо проанализировать и которые оказывают реальное влияние на принятие финансовых решений; - детализация неоправданно агрегированных статей, для чего используются данные из пояснений и дополнений к отчетности; - исключение или выделение чрезвычайных доходов и расходов, которые искажают устойчивые тенденции развития экономических процессов и результатов; - составление динамических балансов и отчетов о прибылях и убытках, которые позволяют выявить тенденции изменения финансовых результатов; - введение эталонных данных для сравнения с показателями отчетности, в качестве которых можно использовать нормативный уровень показателей, среднеотраслевые показатели или достижения лучших предприятий. 7 8 Переход от бухгалтерских к аналитическим формам отчетности очень важен для обоснованного принятия управленческих решений на всех уровнях управления организацией. Это необходимо прежде всего для решения внутренних задач – обоснования стратегии развития, выбора направлений инвестиционных вложений, прогнозирования доходов, выявления резервов. Одновременно это помогает наиболее полно сориентироваться в ситуации внешнему пользователю и партнерам организации – при принятии финансовых решений, касающихся форм взаимодействия с анализируемой организацией. При анализе отчетности любого уровня и периода Основные этапы целесообразно выделить следующие основные этапы ее обработки обработки: отчетности - преобразование бухгалтерской отчетности в аналитическую; - углубленный анализ ее основных форм; - оценка «качества» изменения показателей с выделением устойчивых и случайных факторов и прогнозирование их изменений; формирование системы показателей, характеризирующих эффективность использования имущества и финансовых средств предприятия (расчет относительных показателей); - анализ динамики и взаимосвязи показателей финансовых результатов (объема продаж, прибыли, рентабельности); - определение финансовых коэффициентов (финансового состояния и устойчивости и т.п.); - оценка возможности непрерывности функционирования организации. Таким образом, в процессе анализа отчетности в зависимости от поставленных целей решаются несколько самостоятельных, но тесно взаимосвязанных задач: - оценка имущественного и финансового состояния организации; - определение потенциальных возможностей организации и уровня эффективности использования ее ресурсов; - обоснование имущественного и финансового состояния организации. Если первая задача выявляет возможность выполнения обязательств в конкретный период, т.е. на дату составления отчетности, то две следующие позволяют выявлять перспективу предприятия, раскрыть его потенциальные возможности. Решение первой задачи обеспечивается использованием методов и приемов финансового анализа, при этом органически объединяются все виды анализа с ориентацией на оценку использования производственного потенциала организации. При анализе имущественного и Задачи решаемые при анализе имущественного финансового положения организации решаются следующие частные задачи: и финансового положения организации - определяется востребованность имущества для операц3ионной деятельности организации; - выявляется целесообразность отвлечения средств из производства (долгосрочные финансовые вложения); - оценивается оправданность доходного использования имущества; 8 9 - анализируется структура активов организации и ее адекватность особенностям производства; - рассматривается достаточность запасов и денежных средств для непрерывного функционирования производства; - оценивается достоверность дебиторской задолженности; - определяется ликвидность баланса (абсолютная, критическая и общая); - анализируется структура краткосрочных обязательств с выделением внешней и внутренней задолженностей. Анализ проводится в статистическом и динамическом разрезах. Причем следует особое внимание обратить на динамический анализ, так как он позволяет выявить тенденции изменения основных составляющих имущества и источников финансирования. Для обоснованных выводов из анализа отчетности необходимо учитывать не только сложившуюся структуру и уровень показателей, но и их соотношение с реальными потребностями, определяемыми спецификой сегмента бизнеса, а также сравнивать на основе использования относительных показателей. В этой связи наибольшее развитие получил коэффициентный анализ финансовой отчетности, который позволяет сопоставить финансовое состояние и устойчивость различных организаций и провести рейтинговую оценку их финансового состояния. Если анализ имущественного состояния в Задачи решаемые при большей мере используется партнерами анализе потенциальных организации, то для внутренних нужд большее возможностей значение имеет анализ потенциальных организации возможностей организации, т.е. анализ резервов, заложенных в сложившемся производственном потенциале. При анализе потенциальных возможностей организации решаются следующие частные задачи: - оценивается возможность увеличения загрузки имеющихся производственных фондов для производства товаров (работ, услуг), востребованных на рынке; - определяются возможности изменения финансовых результатов без дополнительных капитальных вложений; - выявляется имущество, которое остается невостребованным для собственного производства и может быть реализовано; - оцениваются допустимая величина дебиторской задолженности, сбалансированность дебиторской и кредиторской задолженной; - определяется рациональная величина заемных средств и оценивается их обеспеченность; - прогнозируются денежные потоки и чистый денежный поток. Анализ отчетности является частью комплексного и тематического (финансового) анализа деятельности любого предприятия. Поскольку отчетность включает итоговые обобщающие показатели деятельности предприятия, то для ее понимания необходимо активно привлекать все 9 10 материалы управленческого, производственного анализа организации в целом и ее подразделений. Таким образом, значение финансового анализа организации здесь трудно переоценить, поскольку именно он является той базой, на которой строится разработка экономической стратегии предприятия. К числу основных, стратегических, задач развития любой организации в условиях рыночной экономики относятся; • оптимизация структуры капитала предприятия и обеспечение его финансовой устойчивости; • максимизация прибыли; • обеспечение инвестиционной привлекательности предприятия; • создание эффективного механизма управления предприятием; • достижение прозрачности финансово-хозяйственного состояния предприятия для собственников (участников и учредителей), инвесторов, кредиторов; • использование предприятием рыночных механизмов привлечения финансовых средств. При этом анализ опирается на показатели промежуточной и годовой бухгалтерской отчетности. Предварительный анализ целесообразно проводить перед составлением бухгалтерской (финансовой) отчетности, когда еще имеется возможность изменить ряд статей баланса. На основе данных итогового анализа финансово-хозяйственного состояния осуществляется выработка почти всех направлений экономической (в том числе и финансовой) политики предприятия. От того, насколько качественно он проведен, зависит эффективность принимаемых управленческих решений. Качество же самого финансового анализа зависит от применяемой методики, достоверности данных финансовой отчетности, а также от компетентности лица, принимающего управленческое решение, в частности от понимания формирования вложенного капитала из капитала собственного и заемного. Финансовая модель Рассмотрим финансовую модель хозяйственной хозяйственной деятельности организации (рис.1). деятельности Она иллюстрирует формирование вложенного организации капитала из капитала собственного и заемного 10 11 Собственный капитал Заемный капитал Вложенный капитал Готовая продукция (товары) Налоги сборы Финансир о ва н и е р а с хо д о в Основные средства и нематериальные активы ПРИБЫЛЬ Дебиторы Услуги и снабжение со стороны других организаций Производство Внешние инвестиции Денежные средства Кредиторы Амортизация Средства труда Трудовые ресурсы Расходы предприятия - область оборотного капитала Рис. 1. Финансовая модель хозяйственной деятельности организации Финансовая модель хозяйственной деятельности организации 1. Капитал организации может быть вложен во внеоборотные и оборотные активы, при наличии излишков – направлен на внешние инвестиции. Часть капитала, обращенная в оборотный капитал тратится на сырье, материалы и на преобразования их в готовые изделия и товары, а также на обращение в денежные средства. 11 12 2. Перетекание денег к поставщикам прерывается кредиторами также, как и дебиторский «барьер» замедляет возврат поступающих в оборот денег. Процесс преобразования закупленных материалов в конечный продукт предполагает расходование денег на оплату труда, аренду помещений, налоги, страхование, коммунальные платежи, административные расходы и т.д.. 3. Продажа готовой продукции осуществляется посредством прямых платежей или в кредит В последнем случае дебиторы замедляют приток денежных средств в организацию. Если деньги инвестированы во внешние проекты, то проценты от вложений приходят из-за «границы» оборотного капитала в форме прочих доходов. Денежные средства направляются на уплату налогов, процентов за кредит и др., то есть некоторая их часть будет утрачена. Таким образом, денежный оборот является отражением отношений между участниками процесса производства. Вывод по первому вопросу: В данном вопросе мы рассмотрели значение бухгалтерской отчетности в повседневной практической деятельности для принимаемых управленческих решений финансового характера. Особое внимание уделили аналитическим возможностям бухгалтерской (финансовой) отчетности. 12 13 2. Место финансового анализа в системе КЭА деятельности предприятия и последовательность анализа финансовой отчетности Логическое обоснование основных направлений финансово-хозяйственной деятельности (ФХД) Формулируя основные направления финансово-хозяйственной деятельности предприятия, будем придерживаться некоторых постулатов, позволяющих дать логическое обоснование данных направлений. 1. Каждое предприятие рассматривается как самостоятельный имущественный комплекс, который может быть охарактеризован с позиции имеющегося у него экономического потенциала, понимающегося как совокупность ресурсов (материальных, трудовых и финансовых) и обязательств предприятия. Финансовой моделью, характеризующей экономический потенциал предприятия и результативность его использования, является его бухгалтерская отчетность. 2. ФХД понимается как целесообразная деятельность предприятия, направленная на достижение системы целей, сформулированных его владельцами. 3. Оценка целесообразности и эффективности ФХД может быть выполнена в рамках различных видов анализа, основными из которых являются: - комплексный экономический анализ (деятельность предприятия оценивается с различных сторон); - тематический анализ (оцениваются отдельные виды ресурсов, отношений с контрагентами и т.д.) 4. ФХД может быть охарактеризована тремя взаимосвязанными блоками: «Ресурсы» «Производственно – технологический процесс» «Результат» 5. Любой вид ресурсов следует анализировать по трем направлениям: а) наличие и состояние б) привлечение и выбытие в) эффективность использования 6. Производственно - технологический процесс трактуется как процесс получения готовой продукции (товаров, услуг) и ее реализации. Основная цель в этом аналитическом блоке – обеспечение эффективности расходов и затрат в различных разрезах (по видам ресурсов, типам продукции, технологическим линиям, центрам ответственности и т.п.) 7. Результат ФХД может быть оценен показателями в натуральных и стоимостных измерителях: объем производства в натуральных единицах и в денежной оценке, показатели финансовых результатов, показатели финансового состояния. 8. Аналитическое обоснование и оценка ресурсов, процесса и результата могут быть выполнены в рамках внутреннего и внешнего анализа. 13 14 9. В системе внутреннего анализа приоритет имеют натурально – стоимостные показатели характеризующие эффективность расходов и затрат. Результаты анализа не являются общедоступными и используются в основном для оптимизации текущей деятельности. 10. В системе внешнего анализа приоритет отдается стоимостным показателям, построенным на доступной информационной базе, т.е. публичной отчетности, данных бирж, прессы и др. Предметом финансовго анализа являются Основные финансовые ресурсы и их потоки. опеределения и Основная цель финансового анализа – оценка понятия финансового финансового состояния предприятия для выявления анализа. возможностей повышения эффективности его функционирования. Под анализом финансовой отчетности предприятия понимается выявление взаимосвязей и взаимозависимостей между различными показателями его финансово - хозяйственной деятельности, включенными в отчетность. Анализ финансовой отчетности может выполняться как управленческим персоналом предприятия, так и любым внешним аналитиком, поскольку в основном базируется на общественной информации. Методика анализа финансовой отчетности организации должна состоять из трех больших взаимосвязанных блоков: • анализа финансового положения и деловой активности; • анализа финансовых результатов; • оценки возможных перспектив развития организации. Последовательность анализа можно представить в виде схемы (рис. 4). Анализ финансовой отчетности является неотъемлемой частью большинства решений, касающихся кредитования, инвестирования и др. При принятии решения о предоставлении кредита кредитор рассматривает организацию заемщика главным образом с точки зрения возможного возврата денег и вознаграждения, которое он получит в виде процента. Поэтому анализ финансовой отчетности является для кредитора важной частью общего процесса принятия решения. С позиции организации-заемщика ответ на вопрос: нужен кредит или нет, также можно получить, детально изучив и проанализировав финансовую отчетность за отчетный период. Роль, которую играет анализ финансовой отчетности в решениях об инвестициях в собственный капитал организации, совершенно другая. Это связано с тем, что инвестор требует отдачи как в виде прироста стоимости капитала, так и в виде дивидендов. Прибыльность и дивиденды в долгосрочной перспективе зависят от роста объемов хозяйственной деятельности и ликвидности элементов, которые оцениваются посредством анализа финансовой отчетности. Но дивиденды, которые выплачивает организация, - это только меньшая часть суммы желаемой отдачи. На самом деле многие растущие и прибыльные предприятия 14 15 выплачивают минимальные дивиденды или не выплачивают их совсем. Другая часть ожидаемой отдачи идет как бы от других инвесторов, которые, возможно, захотят в будущем заплатить за инвестиции в капитал предприятия больше, чем это сделал нынешний инвестор. Это желание связано с психологией рынка и доверием, а также накопленной прибылью. Поскольку анализ финансовой отчетности связан с логическим процессом, его относительное значение в принятии инвестиционных решений изменяется в зависимости от обстоятельств, складывающихся на рынке. Его значение всегда больше, когда анализ нацелен на оценку риска, выявление узких мест и потенциальных проблем. Однако всегда следует помнить, что решение включает очень большую совокупность факторов (особенности отрасли, способности и квалификацию руководства, экономические условия и др.). Анализ финансовой отчетности оформляется в виде аналитической (пояснительной) записки. Она должна включать следующие разделы: 1) общие данные по анализируемой организации, отрасли, частью которой она является, экономической среде, в которой она работает; 2) финансовые и другие данные, используемые при анализе, коэффициенты и другие аналитические показатели; 3) выявление и оценку положительно и отрицательно влияющих количественных и качественных факторов по важнейшим направлениям анализа; 4) оценки и выводы на основании полученных результатов анализа, а также построение прогнозных моделей анализа. 15 Анализ финансовой отчетности Ан а л из б ух г а лт ер с ко го ба ла н са ( фо р м ы № 1 ) Общая оценка структуры активов и их источников А н а л и з О т ч е т а о п р и б ы ля х и уб ыт ка х ( ф о р м ы№ 2 ) 16 Анализ Приложений к бухгалтерскому балансу и Отчету о прибылях и убытках (форм № 3,4,5) Анализ ликвидности баланса Анализ уровня и динамики финансовых результатов Оценка состава и движения собственного капитала Анализ влияния факторов на прибыль Анализ движения денежных средств Анализ платежеспособности предприятия Факторный анализ рентабельности Анализ движения заемных средств Оценка воздействия финансового рынка Анализ дебиторской и кредиторской задолженности Анализ кредитоспособности предприятия Анализ вероятности банкротства Анализ финансовой устойчивости Анализ динамики показателей деловой активности и финансового цикла Анализ амортизируемого имущества Анализ движения средств финансирования долгосрочных инвестиций и финансовых вложений Классификация финансового состояния предприятия по свободным критериям оценки б ухг а л т е р с к о г о баланса Итоги и выводы положительные Принятие решений отрицательные Финансирование прогнозирование (анализ перспектив) Рис. 4. Последовательность анализа финансовой отчетности Базируясь на приведенных постулатах, модель Модель КЭА ФХД комплексного анализа ФХД предприятия можно предприятия представить, например, следующим образом (рис.2) 16 17 Предварительный обзор обобщающих показателей Анализ ресурсов и эффективности их использования Материально – техническая база Анализ производственно – технологического процесса Анализ объема производства и реализация продукции Оборотные средства Анализ расходов затрат и себестоимости продукции Анализ результатов финансово – хозяйственной деятельности Анализ финансовых результатов Анализ финансового состояния Трудовые ресурсы Обобщение результатов анализа ресурсов Обобщение результатов анализа процесса Обобщение анализа результатов деятельности Интегральная оценка результативности деятельности предприятия Рис.2 Модель комплексного анализа финансово – хозяйственной деятельности предприятия 17 Прежде всего, отметим, что приведенная схема приложима, как к внутрипроизводственному, так и к финансовому анализу. Действительно, базовые объекты анализа – ресурсы, процесс, результаты в том или ином аспекте могут быть рассмотрены либо в рамках одного, либо в рамках другого анализа, различие – лишь в акцентах. В этом смысле невозможно провести жесткое разграничение между данными видами анализа ни по одному параметру: объект, информационная база, используемый математический аппарат, временной аспект и др. Любая попытка строго разграничить внутрипроизводственный и финансовый анализ достаточно условна. Поэтому лишь условно можно утверждать, что: - блок «Анализ производственно-технологического процесса» имеет относительно большее тяготение к системе внутрипроизводственного анализа; - блок «Анализ результатов ФХД» в наиболее завершенном виде находит свое выражение в системе финансового анализа; - блок «Анализ ресурсов и эффективности их использования» в равной мере реализуется как во внутрипроизводственном, так и в финансовом анализах. Изменение экономических условий повлекло за собой Взаимосвязь изменение и целей, и содержания анализа. Так, современный видов ЭА в экономический анализ основан на совокупном рассмотрении системе КЭА факторов внешней и внутренней среды. При этом внешние факторы, такие, как спрос на продукцию, положение предприятия на рынке, состояние рынка капитала и его влияние на финансы предприятия, которые по объективным причинам в традиционном анализе хозяйственной деятельности не учитывались, становятся предметом непосредственного рассмотрения современного анализа, Взаимосвязь видов экономического анализа в системе комплексного экономического анализа может быть представлена в виде схемы (рис. 3). Показанные на рис. 3 взаимосвязи свидетельствуют о том, что в общей системе комплексного экономического анализа деятельности хозяйствующих субъектов финансовому анализу отведена особая роль. По существу он представляет собой начальный и конечный этапы изучения и оценки финансового состояния, основных тенденций его изменения и эффективности вложения капитала в анализируемый хозяйствующий субъект. Начальной стадией финансового анализа является предварительная оценка финансового состояния. Для раскрытия глубинных причин, определяющих текущее финансовое состояние, и оценки влияния конкретных управленческих решений на будущее финансовое состояние, финансовый анализ использует результаты маркетингового, технико-экономического, финансовоэкономического, функционально-стоимостного и других видов анализа. Так, принципиальные для финансового анализа вопросы, касающиеся обоснования объема и структуры продаж, обеспечивающих стабильное получение необходимой для хозяйствующего субъекта прибыли, решаются в процессе маркетингового и финансово-экономического анализа. Политика формирования запасов, которая обосновывается в процессе технико-экономического анализа и анализа состояния рынка капитала, рассматривается финансовым анализом с 18 19 позиции оценки рациональности управления активами и пассивами. Перспективный финансовый анализ использует результаты функциональностоимостного анализа при обосновании ожидаемых результатов. Результаты изучения уровня инфляции в процессе анализа внешней среды учитываются при финансовом анализе активов, капитала и эффективности деятельности. Общий анализ финансового состояния: экспресс-анализ текущей платежеспособности и ликвидности; структуры капитала и долгосрочной платежеспособности; оборачиваемости; доходности деятельности Анализ внешней среды Маркетинговый анализ: рынка; продукции; потребителей и сегментов рынка; каналов сбыта; конкуренции; политики продвижения продукции; ценовой политики и др. Анализ снабжения: анализ источников сырья; материалов, услуг; оценка вариантов поставок; оценка ценовой конкурентоспособости поставщиков; анализ качества поставок Анализ рынков капитала: анализ процентных ставок; оценка доступности источников финансирования; анализ уровня инфляции; анализ состояния валютного рынка Анализ внутренней среды: производства; объема и структуры продаж; качества и конкурентоспособности; производственного потенциала; ресурсов; затрат; финансовых результатов Функциональностоимостной анализ Углубленный финансовый анализ Анализ текущей и долгосрочной платежеспособности. Оценка потребности в авансированном капитале. Анализ оборотного капитала. Анализ потребности в собственном оборотном капитале. Анализ цены и структуры капитала. Анализ эффективности вложения капитала. Оценка способности к наращению капитала. Анализ обоснованности политики распределения и использования прибыли. Анализ целесообразности инвестиций. Анализ источников финансирования. Разработка альтернативных вариантов управленческих решений и прогноз их последствий Уточнение и корректировка финансовой стратегии Рис.3. Место финансового анализа в системе комплексного экономического анализа деятельности хозяйствующего субъекта. 19 20 Следовательно, финансовый анализ является одновременно и завершающим этапом, по результатам которого, на основе совокупного рассмотрения им ранее обособленно изученных сфер деятельности (текущей, инвестиционной и финансовой), определяется целесообразность принятия конкретных управленческих решений и степень их соответствия разработанной финансовой стратегии организации. 20 21 Вывод по второму вопросу: Таким образом, во втором вопросе мы с Вами получили представление о месте финансового анализа, основанного на данных бухгалтерской финансовой отчетности, в системе КЭА деятельности предприятия (организации, а так же рассмотрели последовательность проведения анализа финансовой отчетности. Заключение В данной лекции освещены цели, основные понятия и задачи анализа финансовой отчетности, а также место финансового анализа в системе комплексного экономического анализа деятельности предприятия (организации), раскрыта последовательность проведения анализа финансовой отчетности. Задание на самоподготовку: доработать конспект лекции согласно рекомендованной литературы. Следующее занятие: Тема 2, занятие № 1 лекция «Влияние изменения цен на показатели бухгалтерской отчетности». Материальное обеспечение занятия: - ТСО: Лектор-2000; - Слайды по теме № 2 занятие № 1. Ответы на вопросы курсантов и выборочная проверка их конспектов. Разработчик – доцент кафедры № 11 доцент Ю Дудко 21