Порядок регистрации юридических лиц и индивидуальных

реклама

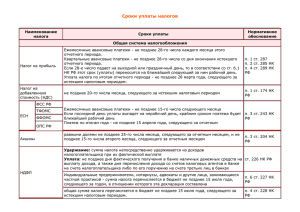

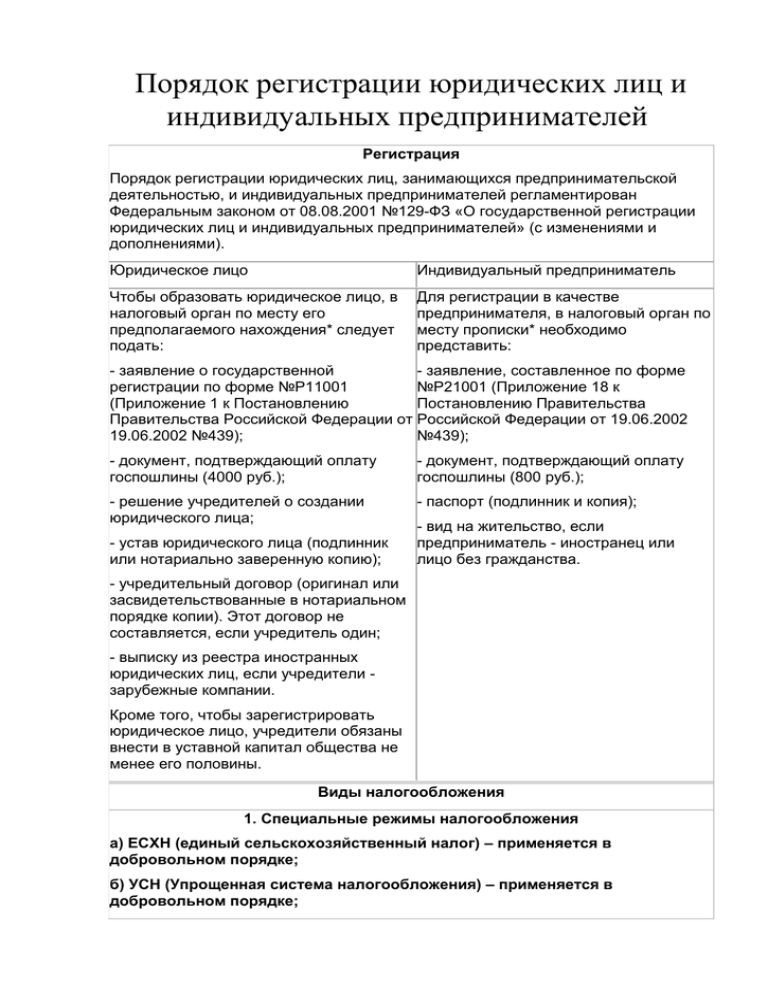

Порядок регистрации юридических лиц и индивидуальных предпринимателей Регистрация Порядок регистрации юридических лиц, занимающихся предпринимательской деятельностью, и индивидуальных предпринимателей регламентирован Федеральным законом от 08.08.2001 №129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (с изменениями и дополнениями). Юридическое лицо Индивидуальный предприниматель Чтобы образовать юридическое лицо, в налоговый орган по месту его предполагаемого нахождения* следует подать: Для регистрации в качестве предпринимателя, в налоговый орган по месту прописки* необходимо представить: - заявление о государственной - заявление, составленное по форме регистрации по форме №Р11001 №Р21001 (Приложение 18 к (Приложение 1 к Постановлению Постановлению Правительства Правительства Российской Федерации от Российской Федерации от 19.06.2002 19.06.2002 №439); №439); - документ, подтверждающий оплату госпошлины (4000 руб.); - документ, подтверждающий оплату госпошлины (800 руб.); - решение учредителей о создании юридического лица; - паспорт (подлинник и копия); - устав юридического лица (подлинник или нотариально заверенную копию); - вид на жительство, если предприниматель - иностранец или лицо без гражданства. - учредительный договор (оригинал или засвидетельствованные в нотариальном порядке копии). Этот договор не составляется, если учредитель один; - выписку из реестра иностранных юридических лиц, если учредители зарубежные компании. Кроме того, чтобы зарегистрировать юридическое лицо, учредители обязаны внести в уставной капитал общества не менее его половины. Виды налогообложения 1. Специальные режимы налогообложения а) ЕСХН (единый сельскохозяйственный налог) – применяется в добровольном порядке; б) УСН (Упрощенная система налогообложения) – применяется в добровольном порядке; в) ЕНВД (единый налог на вмененный доход) – обязателен в отношении отдельных видов деятельности. 2. Общая система налогообложения. Организации и индивидуальные предприниматели могут одновременно осуществлять деятельность, налогооблагаемую как по специальным режимам, так и в соответствии с общим режимом налогообложения. Если деятельность, осуществляемая юридическим лицом или индивидуальным предпринимателем, подпадает под действие гл. 26.3 НК РФ «Система налогообложения в виде единого налога на вмененный доход», а также если применяется упрощенная система налогообложения или система налогообложения для сельскохозяйственных товаропроизводителей, порядок налогообложения предпринимателя и юридического лица практически одинаковый: оба платят единый налог и страховые пенсионные взносы. Страховые взносы на обязательное пенсионное страхование Предприятия и индивидуальные предприниматели, являющиеся работодателями, ежеквартально представляют декларацию по страховым взносам на обязательное пенсионное страхование не позднее 20-го числа месяца, следующего за отчетным (за год представляется не позднее 30 марта года, следующего за истекшим расчетным периодом (п.п. 2, 6 ст. 24 Федерального закона от 15.12.2001 №167ФЗ). Индивидуальные предприниматели, уплачивают суммы страховых взносов в бюджет Пенсионного фонда Российской Федерации в виде фиксированного платежа. Размер фиксированного платежа в расчете на месяц устанавливается исходя из стоимости страхового года, ежегодно утверждаемой Правительством Российской Федерации (п.п. 1, 2 ст.28 Федерального закона от 15.12.2007 №167ФЗ). Единый сельскохозяйственный налог Порядок исчисления и уплаты единого сельскохозяйственного налога регламентирован главой 26.1 «Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог)» НК РФ Плательщики ЕСХН - организации и индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями и перешедшие на уплату единого сельскохозяйственного налога. Сельскохозяйственными товаропроизводителями признаются: - организации и индивидуальные предприниматели, а также сельскохозяйственные потребительские кооперативы, производящие сельскохозяйственную продукцию, у которых доля доходов от реализации сельскохозяйственной продукции собственного производства и сельхозработ составляет в общем доходе не менее 70 процентов. Данные налогоплательщики вправе добровольно перейти на уплату единого сельскохозяйственного налога, подав с 20 октября по 20 декабря года, предшествующего переходу, в налоговый орган по месту нахождения (жительства) соответствующее заявление. Налогоплательщики представляют налоговую декларацию не позднее 31 марта года, следующего за истекшим налоговым периодом (годом) (п. 2 ст. 346.10 НК РФ). Упрощенная система налогообложения Порядок исчисления и уплаты налога при применении упрощенной системы налогообложения регламентирован главой 26.2 НК РФ. Налогоплательщики имеют право перейти на упрощенную систему налогообложения, если по итогам девяти месяцев того года, в котором они подают заявление о переходе, доходы не превысили 15 млн. рублей. Заявление в налоговый орган по месту нахождения (месту жительства) организации и индивидуальные предприниматели подают в период с 1 октября по 30 ноября года, предшествующего году, начиная с которого налогоплательщики переходят на УСН. Вновь созданная организация и вновь зарегистрированный индивидуальный предприниматель вправе подать заявление о переходе на упрощенную систему налогообложения в 5-дневный срок с даты, указанной в свидетельстве о постановке на учет в налоговом органе. Налоговая декларация представляется налогоплательщиками - организациями не позднее 31 марта года, следующего за истекшим налоговым периодом. Налогоплательщики - индивидуальные предприниматели представляют налоговую декларацию не позднее 30 апреля года, следующего за истекшим налоговым периодом (ст. 346.23 НК РФ). Единый налог на вмененный доход Порядок исчисления и уплаты единого налога на вмененный доход регламентирован главой 26.3 НК РФ. Плательщиками налога являются организации и индивидуальные предприниматели, осуществляющие на территории муниципального района, городского округа, в которых введен ЕНВД, следующую деятельность: 1) оказание бытовых услуг, классифицируемых в соответствии с Общероссийским классификатором услуг населению; 2) оказание ветеринарных услуг; 3) оказание услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств; 4) оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автотранспортных средств, а также по хранению автотранспортных средств на платных стоянках (за исключением штрафных автостоянок); 5) оказание автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, предназначенных для оказания таких услуг; 6) розничную торговлю, осуществляемую через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли. В отношении розничной торговли, осуществляемой через магазины и павильоны с площадью торгового зала более 150 квадратных метров по каждому объекту организации торговли, единый налог не применяется; 7) розничную торговлю, осуществляемую через объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети; 8) оказание услуг общественного питания, осуществляемых через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту организации общественного питания. В отношении услуг общественного питания, осуществляемых через объекты организации общественного питания с площадью зала обслуживания посетителей более 150 квадратных метров по каждому объекту организации общественного питания, единый налог не применяется; 9) оказание услуг общественного питания, осуществляемых через объекты организации общественного питания, не имеющие зала обслуживания посетителей; 10) распространение наружной рекламы с использованием рекламных конструкций; 11) размещение рекламы на транспортных средствах; 12) оказание услуг по временному размещению и проживанию организациями и предпринимателями, использующими в каждом объекте предоставления данных услуг общую площадь помещений для временного размещения и проживания не более 500 квадратных метров; 13) оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих зала обслуживания посетителей; 14) оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания. Организации или индивидуальные предприниматели, подают в налоговые органы в течение пяти дней со дня начала осуществления предпринимательской деятельности, подлежащей налогообложению единым налогом, заявление о постановке на учет в качестве налогоплательщика единого налога. Налоговые декларации по итогам налогового периода представляются налогоплательщиками не позднее 20-го числа первого месяца следующего налогового периода (п. 3 ст. 346.32 НК РФ). Общая система налогообложения Общую систему налогообложения вправе применять все налогоплательщики, кроме тех, чья деятельность подпадает под единый налог на вмененный доход. Предприятия и индивидуальные предприниматели, являющиеся работодателями, ежеквартально представляют декларацию по страховым взносам на обязательное пенсионное страхование не позднее 20-го числа месяца, следующего за отчетным (за год представляется - не позднее 30 марта года, следующего за истекшим расчетным периодом (п.п. 2, 6 ст. 24 Федерального закона от 15.12.2001 №167ФЗ). Налог на прибыль Порядок исчисления и уплаты налога на прибыль организаций регламентирован главой 25 НК РФ. Юридическое лицо Индивидуальный предприниматель Ставка налога на прибыль - 20 процентов. Индивидуальные предприниматели плательщиками налога на прибыль не являются. Налогоплательщики, исчисляющие ежемесячные авансовые платежи исходя из фактически полученной прибыли, представляют отчетность ежемесячно, остальные налогоплательщики ежеквартально. Налогоплательщики (налоговые агенты) представляют налоговые декларации (налоговые расчеты) не позднее 28 календарных дней со дня окончания соответствующего отчетного периода. Налогоплательщики, исчисляющие суммы ежемесячных авансовых платежей по фактически полученной прибыли, представляют налоговые декларации в сроки, установленные для уплаты авансовых платежей. Налоговые декларации (налоговые расчеты) по итогам налогового периода представляются налогоплательщиками (налоговыми агентами) не позднее 28 марта года, следующего за истекшим налоговым периодом. Налог на доходы физических лиц Порядок исчисления и уплаты налога на доходы физических лиц регламентирован главой 23 НК РФ. Юридическое лицо Налог на доходы физических лиц юридическое лицо исчисляет по ставке 13% и перечисляет в бюджет как налоговый агент. Индивидуальный предприниматель Налог на доходы физических лиц исчисляется по ставке 13 процентов. Отчетность представляется один раз в год не позднее 30 апреля года, Сведения о доходах физических лиц следующего за истекшим налоговым представляются в налоговый орган один периодом (п. 1 ст. 229 НК РФ). раз в год не позднее 1 апреля года, В случае, если налогоплательщики – следующего за истекшим налоговым индивидуальные предприниматели периодом (п. 2 ст. 230 НК РФ). являются работодателями, то сведения о доходах физических лиц представляются в налоговый орган один раз в год не позднее 1 апреля года, следующего за истекшим налоговым периодом (п. 2 ст. 230 НК РФ). Единый социальный налог Порядок исчисления и уплаты единого социального налога регламентирован главой 24 НК РФ. Юридическое лицо Индивидуальный предприниматель Ставка налога дифференцируется в зависимости от вида деятельности и от налогооблагаемой базы согласно ст. 244 НК РФ. В зависимости от налогооблагаемой базы ставка налога исчисляется по регрессивной шкале налогообложения: при налоговой базе до 280 тыс. руб. 10%, в дальнейшем уплачивается Налоговая декларация по ЕСН по итогам фиксированный взнос плюс процент от налогового периода представляется не суммы превышения нижнего предела, позднее 30 марта года, следующего за установленного НК РФ. Например, при истекшим налоговым периодом. налоговой базе свыше 600 тыс. руб. Ежеквартально не позднее 20-го числа сумма налога составит: 39520 руб. плюс месяца, следующего за отчетным 2% с суммы, превышающей 600 тыс. периодом, в налоговые органы руб. представляется расчет по авансовым платежам по единому социальному Отчетность представляется один раз в налогу. Кроме того, ежеквартально не год - не позднее 30 апреля года, позднее 15-го числа месяца, следующего следующего за истекшим налоговым за истекшим кварталом, периодом (п. 7 ст. 244 НК РФ). налогоплательщики обязаны Если индивидуальные представлять сведения (отчеты) в предприниматели являются региональные отделения Фонда работодателями, исчисление налога и социального страхования Российской отчетность осуществляются ими также Федерации (ст. 243 НК РФ). как юридическими лицами. Налог на добавленную стоимость Порядок исчисления и уплаты налога на добавленную стоимость регламентирован главой 21 НК РФ. Налог исчисляется по налоговой ставке 0%, 10% и18% в зависимости от вида реализуемых товаров и способа реализации (ст. 164 НК РФ). Отчетность представляется ежеквартально не позднее 20-го числа месяца, следующего за отчетным (ст. 174 НК РФ). Налог на имущество организаций и налог на имущество физических лиц Порядок исчисления и уплаты налога на имущество организаций регламентирован главой 30 НК РФ, налог на имущество физических лиц - Законом Российской Федерации от 09.12.1991 №2003-1. Юридическое лицо Налоговые ставки по налогу на Индивидуальный предприниматель Ставки налога на имущество имущество организаций устанавливаются физических лиц устанавливаются законами субъектов Российской нормативными правовыми актами Федерации и не могут превышать 2,2% представительных органов местного (ст. 380 НК РФ). самоуправления в зависимости от суммарной инвентаризационной Налогоплательщики ежеквартально не стоимости в пределах от 0,1% до 2,0 позднее 30 календарных дней с даты процентов. окончания соответствующего отчетного периода представляют налоговые расчеты по авансовым платежам. Налоговые декларации по итогам года представляются не позднее 30 марта года, следующего за истекшим налоговым периодом (ст. 386 НК РФ). Ведение учета Юридическое лицо Индивидуальный предприниматель Юридические лица обязаны вести Индивидуальные предприниматели бухгалтерский учет в соответствии с ведут Книгу учета доходов и расходов, Федеральным законом от 21.11.1996 форма утверждена Приказом Минфина №129-ФЗ «О бухгалтерском учете» и 20 России от 13.08.2002 №86н и МНС Положений по бухгалтерскому учету, а России №БГ-3-04/430. также вести бухучет методом двойной При упрощенной системе записи с применением Плана счетов. налогообложения предприниматели Кроме того, все организации должны ведут Книгу учета доходов и расходов сдавать квартальную бухгалтерскую (форма утверждена Приказом Минфина отчетность в налоговый орган в течение России от 30.12.2005 №167н), при 30 дней по окончании квартала, а применении системы налогообложения годовую - в течение 90 дней по окончании для сельхозпроизводителей – Книгу года. При применении упрощенной учета доходов и расходов по форме, системы налогообложения организации и утвержденной Приказом Минфина индивидуальные предприниматели ведут России от 11.12.2006 №169н. Книгу учета доходов и расходов, форма утверждена Приказом МНС России от 30.12.2005 №167н. Порядок ликвидации юридических лиц и индивидуальных предпринимателей Порядок ликвидации юридических лиц и индивидуальных предпринимателей регламентирован Федеральным законом от 08.08.2001 №129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (с изменениями и дополнениями). Юридическое лицо Индивидуальный предприниматель Чтобы ликвидировать юридическое лицо, Для прекращения деятельности в в налоговый орган по месту его качестве индивидуального регистрации подается: предпринимателя в налоговый орган по месту регистрации необходимо - уведомление о принятии решения о представить: ликвидации юридическое лицо, по форме №Р15001 (Приложение 8 к - заявление, составленное по форме Постановлению Правительства №Р26001 (Приложение 20 к Российской Федерации от 19.06.2002 №439); - протокол собрания участников, принявших решение о ликвидации (или решение суда о ликвидации); - решение участников о назначении ликвидационной комиссии или о назначении ликвидатора; - уведомление о формировании ликвидационной комиссии, составленное по форме №Р15002 (Приложение 9 к Постановлению Правительства Российской Федерации от 19.06.2002 №439). После этого комиссия публикует в журнале «Вестник государственной регистрации» объявление о принятом решении о ликвидации юридического лица, указывая там его местонахождение и срок, в который кредиторы могут предъявлять свои претензии. Также комиссия обязана письменно уведомить всех известных ей кредиторов. По истечении двух месяцев (за это время кредиторы должны выставить юридическому лицу свои претензии) комиссия составляет и утверждает промежуточный ликвидационный баланс и направляет его в налоговую инспекцию вместе с уведомлением по форме №Р15003 (Приложение 10 к Постановлению Правительства Российской Федерации от 19.06.2002 №439). После утверждения баланса руководитель ликвидационной комиссии или ликвидатор направляет в инспекцию: - заявление о регистрации в связи с ликвидацией юридического лица, составленное по форме №Р16001 (Приложение 5 к Постановлению Правительства Российской Федерации от 19.06.2002 №439); - документ, подтверждающий оплату госпошлины (400 руб.); - окончательный ликвидационный баланс; Постановлению Правительства Российской Федерации от 19.06.2002 №439); - документ, подтверждающий оплату госпошлины (80 руб.). Свидетельство о прекращении деятельности индивидуальный предприниматель получает через пять дней после представления документов в налоговую инспекцию - документ, подтверждающий представление в территориальный орган Пенсионного фонда Российской Федерации сведений в соответствии с подпунктами 1-8 пункта 2 статьи 6 и пунктом 2 статьи 11 Федерального закона «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» и в соответствии с частью 4 статьи 9 Федерального закона «О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений». При банкротстве представляется только Определение суда о завершении конкурсного производства. Только после прохождения всех вышеуказанных процедур ликвидация юридического лица считается завершенной.