В системе управления современной компанией в комплексе работ по разработке... внедрению стратегии развития необходимым ее элементом является анализ

реклама

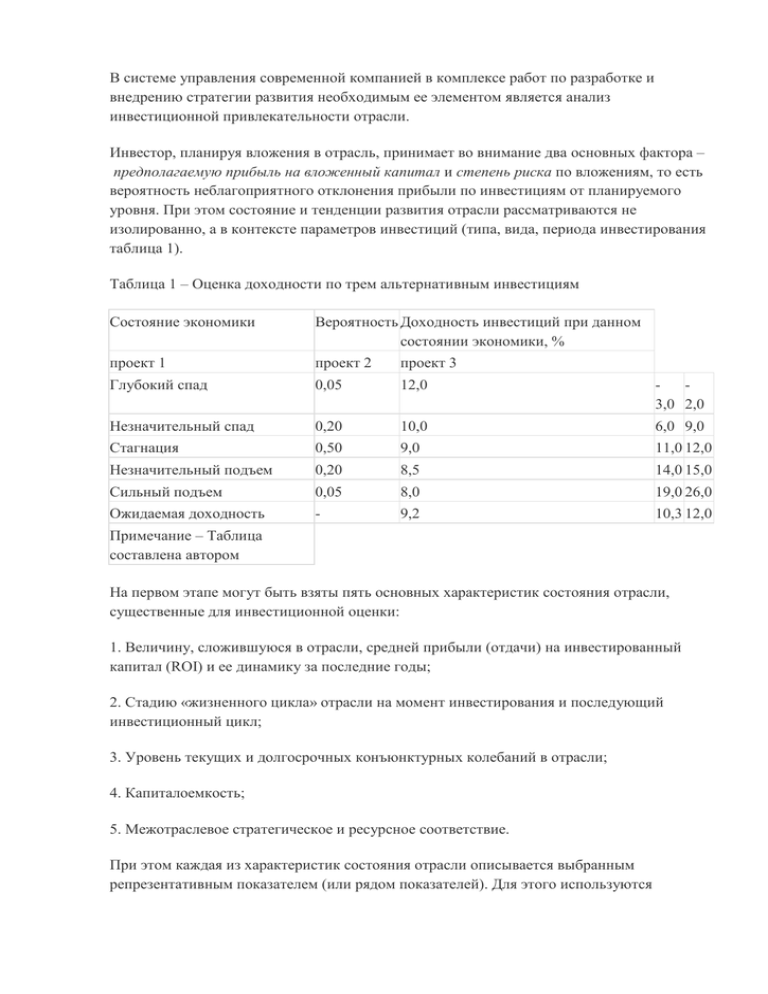

В системе управления современной компанией в комплексе работ по разработке и внедрению стратегии развития необходимым ее элементом является анализ инвестиционной привлекательности отрасли. Инвестор, планируя вложения в отрасль, принимает во внимание два основных фактора – предполагаемую прибыль на вложенный капитал и степень риска по вложениям, то есть вероятность неблагоприятного отклонения прибыли по инвестициям от планируемого уровня. При этом состояние и тенденции развития отрасли рассматриваются не изолированно, а в контексте параметров инвестиций (типа, вида, периода инвестирования таблица 1). Таблица 1 – Оценка доходности по трем альтернативным инвестициям Состояние экономики Вероятность Доходность инвестиций при данном состоянии экономики, % проект 1 проект 2 проект 3 Глубокий спад 0,05 12,0 3,0 2,0 Незначительный спад 0,20 10,0 6,0 9,0 Стагнация 0,50 9,0 11,0 12,0 Незначительный подъем 0,20 8,5 14,0 15,0 Сильный подъем 0,05 8,0 19,0 26,0 Ожидаемая доходность - 9,2 10,3 12,0 Примечание – Таблица составлена автором На первом этапе могут быть взяты пять основных характеристик состояния отрасли, существенные для инвестиционной оценки: 1. Величину, сложившуюся в отрасли, средней прибыли (отдачи) на инвестированный капитал (ROI) и ее динамику за последние годы; 2. Стадию «жизненного цикла» отрасли на момент инвестирования и последующий инвестиционный цикл; 3. Уровень текущих и долгосрочных конъюнктурных колебаний в отрасли; 4. Капиталоемкость; 5. Межотраслевое стратегическое и ресурсное соответствие. При этом каждая из характеристик состояния отрасли описывается выбранным репрезентативным показателем (или рядом показателей). Для этого используются соответствующие шкалы, приравнивающие абсолютную величину показателя к определенному баллу (таблицы 2, 5, 6). При отраслевой оценке двумя косвенными показателями отдачи на инвестированный капитал, которые могут быть рассчитаны на основе отраслевой статистики и публичной финансовой отчетности предприятий отрасли, являются- чистый доход на 1 тенге собственных средств и чистый доход на 1 тенге себестоимости реализованной продукции. Данные показатели берутся либо усредненными по отрасли (если инвестор располагает соответствующими статистическими данными), либо рассчитываются на основе репрезентативной выборки ряда предприятий отрасли (в этом случае информационной базой расчета служит публичная финансовая отчетность включенных в выборку предприятий). Таблица 2 – Шкала уровней доходности инвестированного капитала Годовая величина показателя «чистый доход/ активы» (в среднем по отрасли) Балл Менее 10% 0 10-20% 1 20-30% 2 30-40% 3 40-50% 4 Свыше 50% 5 [2] Щиборщ Кирилл Оценка инвестиционной привлекательности отрасли // Управление компанией.- 2002. - № 4. При оценке инвестиционной привлекательности отрасли необходимо учитывать, на какой стадии своего развития она находится (таблица 3). Таблица 3 – Эффективный тип инвестиций в зависимости от стадии «жизненного цикла» отрасли Стадия «жизненного цикла» отрасли Эффективный тип инвестиций Период зарождения НИОКР и инновации (создание новых продуктов) Период «роста» Реновация (расширение объемов производства) и локальные НИОКР (видоизменения продуктов) Период «зрелости» Реновация с постепенным переходом к модернизации (сокращение затрат) Период «старения» Модернизация с постепенным переходом к поддерживающим инвестициям. На последнем этапе данного периода инвестиции снижаются и отрасль превращается в источник финансирования в другие отрасли. [2] Щиборщ Кирилл Оценка инвестиционной привлекательности отрасли // Управление компанией.2002. - № 4. Идентификация стадии жизненного цикла, на которой находится отрасль (и на которой она будет находится по мере прохождения инвестиционного цикла), важна, так как она определяет качественный параметр (характер) инвестиций в отрасль, то есть какой вид инвестиций для настоящей стадии жизненного цикла отрасли является наиболее эффективным. Если два рассмотренных аспекта (среднеотраслевая отдача на вложенный капитал и стадия «жизненного цикла») характеризуют прогнозируемую эффективность инвестиционных вложений, то оценка конъюнктурных факторов является основой определения степени инвестиционного риска. При этом основными конъюнктурными параметрами, описывающими состояние отдельного рынка отрасли, являются: а) средний по рынку уровень цен; б) емкость рынка; в) показатели эластичности спроса по цене и другим факторам; г) неценовые факторы, влияющие на спрос и предложение. Выше указанные факторы определяют величину прогнозируемой выручки, капитальных и текущих затрат, а следовательно, и уровень ROI по планируемым инвестициям. Оценка степени текущего конъюнктурного риска производится путем расчета (по каждому отдельному фактору рынка) за ряд прошедших периодов: а) показателя дисперсии; б) среднеквадратического отклонения; в) коэффициента вариации. Чем выше показатели предельных и средних колебаний конъюнктурных факторов, тем более высокой является степень инвестиционного риска и, следовательно, суммарная оценка инвестиционной привлекательности отрасли снижается. Оценка долгосрочного конъюнктурного риска требует проведения дополнительного исследования тенденций развития отрасли. Здесь основным является сценарный подход, когда в зависимости от возможного поведения ключевых для развития отрасли факторов (например, динамики мировых цен, возможных правительственных решений по налогам и уровню экспортных пошлин, тенденциям развития смежных отраслей – поставщиков ресурсов и потребителей продукции и т.д.) моделируются различные сценарии развития отрасли и оцениваются вероятности наступления каждого из возможных сценариев. Для оценки степени конъюнктурного риска по настоящей методике нами предлагается использовать коэффициент вариации, а не среднеквадратическое отклонение (таблица 4). Таблица 4 – Оценка доходности и риска трех альтернативных вариантов инвестирования Показатель Варианты инвестирования проект 1 проект 2 проект 3 1. Ожидаемая доходность (kср), % 9,20 10,30 12,00 2. Дисперсия (σ ) 0,71 19,31 23,20 3. Среднеквадратическое отклонение (σ), % 0,84 4,39 4,82 4. Коэффициент вариации (CV) 0,43 0,40 2 0,09 Примечание – Таблица составлена автором По данным таблицы 4 можно, казалось бы, прийти к заключению, что проект 2 – наиболее рисковый. Однако это не всегда верно; перед тем как сделать окончательный вывод, необходимо принять во внимание ряд других факторов, таких как численные значения ожидаемой доходности, асимметрия распределения, достоверность экспертных оценок распределения вероятностей. Для расчета дисперсии дискретного распределения используется следующая формула: . (1) Как показывает формула (1), дисперсия есть сумма квадратов отклонений от среднего ожидаемого значения, взвешенная на вероятность появления каждого отклонения. Рассчитаем, например, дисперсию доходности проекта 3 по данным таблицы 1. Нам известно, что ожидаемая доходность проекта, kcp, равна 12,0%. Следовательно, расчет дисперсии по формуле (1) и данным таблицы 1 производится следующим образом: = (2,0 – 12,0)2 0,05 + (9,0 – 12,0)2 0,20 + + (12,0 – 12,0)2 0,50 + (15,0 – 12,0)2 0,20 + (26,0 – 12,0)2 0,05 = 23,2. Дисперсию измеряют в тех же единицах, что и исходы, в данном случае в процентах в квадрате. Поскольку интерпретация термина «процент в квадрате» затруднительна, в качестве другого измерителя разброса индивидуальных значений вокруг среднего часто используется среднеквадратическое отклонение, представляющее собой квадратный корень из дисперсии: . (2) Так, среднеквадратическое отклонение доходности проекта 3 можно найти следующим образом: . Как правило, чем выше ожидаемая доходность, тем больше величина среднеквадратического отклонения. Предположим, например, что ожидаемая доходность проекта Х составляет 30%, среднеквадратическое отклонение – 10%, а ожидаемая доходность проекта Y равна 10%, среднеквадратическое отклонение – 5%. Если распределение доходности проектов приблизительное, вероятность того, что доходность проекта Х окажется отрицательной, очень мала, несмотря на то, что его среднеквадратическое отклонение равно 10%, в то время как для проекта Y, значение среднеквадратического отклонения которого в два раза меньше по сравнению с проектом Х, вероятность убытков будет значительно выше. Следовательно, прежде чем использовать среднеквадратическое отклонение в качестве меры относительного риска инвестиций с различной ожидаемой доходностью, необходимо стандартизировать среднеквадратическое отклонение и рассчитать риск, приходящийся на единицу доходности. Сделать это можно при помощи коэффициента вариации, который представляет собой отношение среднеквадратического отклонения (σ) к ожидаемому значению доходности (kcp): . (8) Проект Х: CVx= 10%/ 30% = 0,33, проект CVy= 5%/ 10%= 0,50. Таким образом, видно, что на самом деле по проекту Y риск на единицу ожидаемой доходности больше по сравнению с таковым с проектом Х. Следовательно, можно утверждать, что проект Y является более рисковым, чем проект Х, несмотря на то, что среднеквадратическое отклонение для проекта Х выше, чем для проекта Y. Если распределение нормальное, то в 68,26% случаев фактическая доходность окажется в интервале ± 1 ее среднеквадратического отклонения (σ) от среднего значения, в 95,46% случаев в интервале ± 2σ, в 99,74% случаев в интервале ± 3σ от среднего значения. Для инвестиционного проекта 1: kср = 9,20% и σ = 0,84%, в то время как для инвестиционного проекта 3: kср = 12,0% и σ = 4,82%. Таким образом, если два распределения доходности этих двух проектов нормальны, то с вероятностью 68,26%, фактическая доходность проекта 1 будет находиться в диапазоне 9,20% ± 0,84%, или от 8,36 до 10,04%. Для описываемой методики может быть рекомендована следующая градация значений коэффициентов вариации и соответствующие им баллы (таблица 5). Таблица 5 – Шкала степени конъюнктурного риска Значение коэффициента вариации Балл менее 10 % 5 10 – 15 % 4 15 -25 % 3 25 – 35 % 2 35 – 50 % 1 Свыше 50 % 0 Примечание – Таблица составлена автором В стратегическом планировании выделяют следующие стратегические соответствия: – маркетинговые (единый клиент; единые географические территории, каналы сбыта, рекламные усилия, поставщики; послепродажный сервис); – производственные (единые производственные мощности; сходные технологии, разработки); – управленческие (единые системы управления и обучения, менеджеры). По каждому из указанных направлений специалисты соответствующих служб предприятия составляют оценку по 5-ти бальной шкале, а затем по характеристике состояния отрасли «межотраслевое стратегическое и ресурсное соответствие» выводится среднеарифметический балл, который далее войдет составным элементом расчета итогового интегрального показателя инвестиционной привлекательности конкретной отрасли (таблица 6). Таблица 6 – Стратегические маркетинговые (производственные, управленческие) соответствия Характеристики - единый клиент; единые географические территории, каналы сбыта, Балл рекламные усилия, поставщики; послепродажный сервис Менее 20% 1 20-40% 2 40-60% 3 60-80% 4 80-100% 5 [2] Щиборщ Кирилл Оценка инвестиционной привлекательности отрасли // Управление компанией.- 2002. - № 4. Выше нами были освещены основные характеристики состояния отрасли, определяющие ее абсолютную и относительную (по сравнению с другими отраслями) инвестиционную привлекательность. Интегральный показатель относительной инвестиционной привлекательности отрасли целесообразно рассчитывать на основе балльной оценки. Балльная оценка производится в два этапа. На первом этапе каждая из характеристик состояния отрасли описывается выбранным репрезентативным показателем (или рядом показателей). При этом используется соответствующие шкалы, приравнивающие абсолютную величину показателя к определенному баллу. На втором этапе производится расчет интегрального балла инвестиционной привлекательности на основе «взвешенных» по своей значимости баллов, характеризующих состояние отрасли. Таким образом, итоговый интегральный балл (рейтинг) рассчитывается как сумма произведений баллов по отдельным отраслевым характеристикам (таблица 7). Таблица 7 – Оценка инвестиционной привлекательности гипотетической отрасли Характеристика состояния отрасли Вес Балл Взвешенный балл Доходность инвестированного капитала 0,4 4 1,6 Соответствие инвестиций стадии жизненного цикла отрасли 0,1 3 0,3 Степень конъюнктурного риска 0,25 2 0,5 Капиталоемкость 0,15 3 0,45 Стратегическое и ресурсное соответствие отраслям, представленным в бизнес-портфеле 0,1 3 0,3 Сумма весов 1,0 - - Итоговый рейтинг привлекательности отрасли - 3,15 - Примечание – Таблица составлена автором В общем случае, инвестиционная привлекательность отрасли может быть рассчитана, исходя из соотношения: Привлекательность отрасли = аР + bC + cR + dK + eS. где a, b, c, d, и e– коэффициенты относительного вклада каждого фактора ( в сумме составляют 1,0); Р – доходность инвестированного капитала; С – соответствие инвестиций стадии жизненного цикла отрасли; R – степень конъюнктурного риска; K – капиталоемкость; S – стратегическое и ресурсное соответствие отраслям, представленным в бизнеспортфеле. Балльный метод предполагает, что в зависимости от параметров инвестиций (типа, вида, периода инвестиционного цикла) каждая из пяти характеристик состояния отрасли имеет свой «вес» для выведения интегрального показателя (при этом целесообразно, чтобы общая сумма равнялась единице). При всей условности балльной оценки, она является единственно возможным методом сравнительного анализа и составления рейтинга отдельных отраслей по степени их инвестиционной привлекательности. При этом искусство аналитика заключается в наиболее достоверном выборе репрезентативных показателей по каждой из отраслевых характеристик, составлении балльной шкалы по данным показателям и, наконец, выборе «весов», соответствующих значимости отдельных характеристик для планируемого типа и вида инвестиций.