М.Хазин: Здравствуйте, мы начинаем новую передачу. Передачу

реклама

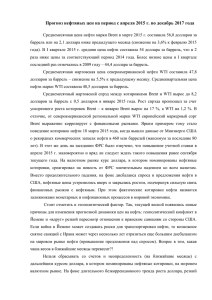

М.Хазин: Здравствуйте, мы начинаем новую передачу. Передачу, которая посвящена обсуждению самых актуальных экономических вопросов, но языком простого человека, который не специализируется на каких-то узких вопросах, не очень хорошо знает какие-то специальные слова, но зато очень интересуется теми процессами, которые происходят. И начнем мы сегодняшнюю передачу с обсуждения темы нефти, по вполне понятной причине. Достаточно посмотреть на таблице, какую роль играют нефтяные доходы в формировании нашего бюджета, чтобы стало понятно, что без обсуждения и без понимания того, что будет с нефтяными ценами, мы не можем ничего сказать о том, как будет развиваться российская экономика, как будут платиться пенсии, зарплаты. И по этой причине я пригласил сегодня в студию Андрея Александровича Конопляника, профессора Российского государственного университета нефти и газа имени И.М.Губкина, именуемого в просторечии «Керосинкой», советника банкиров и вообще большого специалиста в теме. Первый вопрос. Простой и понятный: какая будет цена на нефть завтра, через полгода, через год? А.Конопляник: Не скажу. Не знаю, но скажу, от кого это зависит. Я считаю, что сегодня это в основном зависит не от стран ОПЕК, не от производителей, а он ненефтяных спекулянтов. Подчеркну: ненефтяных спекулянтов. То есть от тех глобальных финансовых игроков, которые работают сегодня в основном за пределами финансового (оговорка: надо читать – «нефтяного», а не «финансового» - А.К.) рынка и которые, исходя из экономической конъюнктуры и из необходимости оптимизировать свои инвестиционные портфели, где «бумажная» нефть занимает очень небольшую долю, могут перебрасывать огромные средства на этот рынок и уводить их с него. В итоге мы можем получить ситуацию типа июля 2008 года, когда цена нефти взлетела до 147 долларов за баррель, когда был большой приток туда спекулянтов в первые годы того десятилетия, а потом в силу известных причин был быстрый, мгновенный отток этих денег, и цена упала вниз. Поэтому все будет зависеть от того, как будут себя вести эти непредсказуемые ненефтяные спекулянты. М.Хазин: У нас есть еще мнения других экспертов. Например, Робин Грифитс говорит о том, что цены упасть слишком сильно не могут. Давайте его послушаем. Врезка. Робин Грифитс, технический стратег Cazenove Capital. Котировки нефти сорта Brent вряд ли сохранят столь стремительные темпы роста. Однако ожидать падения ниже текущих уровней я бы не стал. Влияние японской катастрофы полностью не оценили. Каким бы ни было формальное решение по поводу атомной энергетики, реальный спрос на нефть, газ и уголь будет только расти. Некоторые утверждают, что 15-20 долларов в котировках нефти WTI - спекулятивный фактор. Возможно это и так. Но как можно ожидать ослабления этого фактора, если конфликт в Ливии грозит стать затяжным, а напряжение во всех странах региона возрастает. М.Хазин: У меня сразу возникает естественный вопрос. Если посмотреть на график цен нефти сорта Brent, причем посмотреть за последние несколько лет - 2005г., 2008г., 2011г. - то отчетливо видно, что спекулятивная составляющая никак не 20-30 долларов, а существенно больше. Какова тогда роль баланса спроса и предложения в нефтяных ценах? А.Конопляник: С моей точки зрения, в долгосрочном плане баланс спроса и предложения - это основная константа. А дополнительная, которая может оказывать существенное влияние на краткосрочный период, это как раз спекулятивная составляющая. При этом следует разделять две группы спекулянтов: те спекулянты, которые постоянно работают на рынке «бумажной» нефти, так называемые нефтяные спекулянты, и те самые ненефтяные, о которых я говорил раньше. Если мы посмотрим на график, то, с моей точки зрения, начиная с 2003 года, когда цены пошли вверх, это в значительной степени было вызвано - вот этот взлет цен - притоком сюда именно ненефтяных спекулянтов. Тому есть достаточно много причин. Я писал об этом. Но если сводить к достаточно короткому набору, то основная причина следующая. После того, как биржевое ценообразование на нефть стало доминирующим с 1986 года, постепенно мы видели, что стали утрачиваться стимулы для инвестиций, потому что биржевое ценообразование не дает устойчивых сигналов для инвесторов. И в 1990-е годы цены болтались в диапазоне 10-25 долл. за баррель. Это привело к недоинвестированию нефтяной отрасли. Это привело к росту издержек в начале следующего десятилетия, начиная с 2000 года. В 2003-2004 годах активно начинает расти спрос в развивающихся странах, в Китае, в Индии. Это объективно добавило роста спроса на физическую нефть. Стали возрастать цены. И вот тогда, в ожидании дальнейшего роста цен, сюда стали приходить финансовые спекулянты, потому что инвестиционные банки стали предлагать достаточно большой спектр легких для инвестирования инструментов финансовым инвесторам, представителям среднего класса, людям которые зарабатывают неплохие деньги, я употребляю такой термин «бельгийский стоматолог», которые могут несколько тысяч долларов или евро в течение месяца вкладывать в легкие для инвестирования бумаги. Этот приток денег, которые аккумулировались по всему миру и направлялись на этот рынок в ожидании дальнейшего роста цен, который подтверждался этими объективными факторами, ростом издержек, которые подталкивали вверх цены, и ростом спроса, вот эта комбинация привела к ситуации 2008 года. При этом мы не должны забывать, что в декабре 2000 года США приняли законопроект, который де-факто разрешил держателям «длинных» инвестиционных денег - пенсионным фондам, страховым компаниям - вкладывать свои огромные накопленные финансовые ресурсы в достаточно рисковые инструменты. И они пошли на рынок нефти в ожидании большой доходности. И вся эта комбинация привела к тому, что мы получили 2008 год, потом случился известный экономический кризис, который начался с Fannie Mae и так далее. Мы увидели, что цены рванули вниз. Но есть определенная глубина падения этих цен, которую, как мне кажется, можно определить. М.Хазин: Где-то полтора года тому назад руководитель ЛУКОЙЛа Вагит Алекперов дал четкий критерий. Он сказал, что понять, какова равновесная цена между спросом и предложением, исходя из того объема нефти, который уже добыт, но еще не продан. Если этот объем растет, то цена выше равновесного значения, потому что покупателю брать невыгодно, а добытчик, наоборот, наращивает добычу. Если этот объем падает, то наоборот. Исходя из этого критерия, в соответствии с сегодняшней ценой на доллар, равновесная цена сейчас составляет порядка 40-60 долларов за баррель. Вопрос: все остальное, эта спекулятивная накрутка, она может упасть до нуля? Может ли в какой-то момент маятник перескочить нейтральную точку и упасть до состояния, которое было, например, осенью 1997 года, когда нефть в какой-то момент падала ниже 10 долларов за баррель? Как соотносятся эта базовая и спекулятивная составляющая? А.Конопляник: Я не верю, что цены могут сегодня упасть до того уровня, которого они достигли в конце 1990-х годов, в 1997г., когда они упали до 8 долл. за баррель. Я вижу, что сегодня цена искусственно удерживается на уровне не ниже 60-80 долларов за баррель. Пусть простит меня Вагит Юсуфович, не 40-60, а 60-80 долларов. Почему? Я в свое время это пытался объяснять. Даже здесь, в этой студии. Мы дискутировали на эту тему с одним экспертом ООН. Я исхожу из того, что Саудовская Аравия, которая удерживает максимальный резерв неиспользуемых мощностей и может этим регулировать уровень предложения на рынке нефти, при том большом объеме коммерческих запасов, который есть на мировом рынке, она может влиять на цены, как крупнейший поставщик нефти. Как говорил недавно на одном из заседаний глава Международного энергетического форума Ной ван Хулст, когда Саудовская Аравия говорит, все остальные слушают. Так вот, министр нефти Саудовской Аравии Али Аль-Наими, начиная с конца 2008 года - начала 2009 года, неуклонно повторяет, что равновесная цена - это 60-80 долларов за баррель, за ним ее повторяют все. На СанктПетербургском экономическом форуме Вагит Юсуфович, который принимал участие в голосовании, которое проходило в присутствии нашего президента, тоже проголосовал за цену 60-80 долларов. Получилась цена, с которой согласились все нефтяные компании. Но что означает эта цена? Центр глобальных энергетических исследований, возглавляемый бывшим министром нефти Саудовской Аравии, проводил соответствующие расчеты. Это люди, которые знают саудовскую экономику, и они посчитали, что 60-75 долларов за баррель - это тот низший уровень цен, который может допустить Саудовская Аравия, для того, чтобы при существующем уровне добычи, при существующем уровне мощностей обеспечить для себя поток доходов, необходимых для покрытия всех ее расходных статей, включая огромные программы по закупке вооружения и так далее. То есть страна имеет возможность удерживать, создавая психологически мощный фон, вот эти цены на уровне 60-80 долларов за баррель, которые в принципе выгодны производителям и с которыми готовы мириться потребители. Почему? Потому что эта цена существенно ниже стоимости ближайших заменителей нефти, которая, по оценкам Международного энергетического агентства (МЭА) и других институтов, находится на уровне примерно 110 долларов за баррель. Есть и другие, альтернативные оценки, которые делают гораздо ниже эти предельные издержки. Но мир очень часто следует за теми, кому он доверяет, потому что они крупные, чаще всего повторяются. В нефтяной сфере это Аль-Наими, за которым многие следуют, и теперь 60-80 долларов стало расхожей цифрой, МЭА, которое называет 110 долларов за баррель это цена следующих заменителей нефти, это тот уровень, при выходе цены на который может начинать замещаться нефть альтернативными энергоресурсами. Поэтому мне кажется, что до 8 долларов, естественно, не упадет, и будет удерживаться на уровне ниже 60-80 долларов, если не будет кризисных потрясений, на уровне того, что было в конце 2008 года, когда случился экономический кризис и произошел резкий отток этих спекулянтов, и поэтому цена резко отклонилась от некой средней, на достаточной короткое время, когда цены упали до 35 долларов за баррель, в начале 2009г., потом они снова поднялись до 70 долларов, конъюнктурные отклонения могут быть. Маятник всегда чем больше уходит в одну сторону, тем больше возвращается в другую. М.Хазин: Сегодня, насколько я понимаю, нефти в мире достаточно, и многие эксперты об этом говорят. Например, Марвин Одум. Врезка. Президент Shell Oil Company Марвин Одум. В настоящий момент никаких проблем с предложением на рынке нефти нет. То, что мы видим, - это психологическая реакция на события на Ближнем Востоке. Инвесторы опасаются, что конфликт распространиться на соседние станы. Однако мы отталкиваемся от долгосрочных прогнозов, а они однозначны: рост населения развивающихся рынков и рост качества его жизни ведут и к росту спроса на нефть. Пока недостатка нефти нет. Например, мы недавно сделали крупное открытие в Мексиканском заливе, однако запуск проекта может занять до семи лет, и начинать действовать надо уже сейчас. М.Хазин: Итак, нефти в мире достаточно. Кроме того, я крайне настороженно отношусь к высказываниям, что она через 5-10-20 лет закончится. Но тогда возникает вот какая проблема. Увеличение цены, пускай и спекулятивное, приводит к весьма большим негативным последствиям. Уже сегодня в Европе говорят о том, что при таких ценах на нефть европейская экономика может остановиться. Очень большие проблемы вызывает цена на нефть в Америке, там в последнее время явно началась инфляция издержек, потому что у реального сектора издержки растут, и на падающем просе это вызывает серьезные проблемы. На Ваш взгляд, насколько мир, не важно - политические или экономические силы, - могут заставить изменить саму систему ценообразования нефти, чтобы она не только не падала ниже 60-80 долларов, но и не поднималась слишком высоко, чтобы это не влияло на общеэкономические процессы? А.Конопляник: Человечество создало на мировом рынке нефти не столь любимую мной англо-саксонскую модель организации рынка, где цена нефти определяется по биржевым котировкам как баланс спроса и предложения, построенных не на реальной экономике, а на ожиданиях. Ожиданиях огромной группы игроков, многие из которых к нефти не имеют никакого отношения, их интересы лежат за пределами нефтяной сферы. «Большая двадцатка» после событий 2008 года в свою повестку включила пересмотр модели регулирования финансовых рынков. Цена нефти на рынках сегодня - это финансовая цена, это цена на финансовые инструменты, и она отражает не баланс спроса и предложения на физическую нефть, не баланс добычи и потребления, не баланс поставок и спроса, где имеют значение также коммерческие запасы, а баланс спроса и предложения на привязанные к нефти финансовые деривативы, финансовые инструменты, вторая, третья, четвертая, пятая финансовые производные. Поэтому нам не избежать сегодня, возможно, усиливающегося размаха колебаний нефтяных котировок, если названная модель будет сохранена. А альтернатива ей пока не предлагается. Я не вижу пока, но может быть я не очень осведомлен, предложений от G20, от институтов, которые работают по ее заданию, предложений, каким образом можно эту волатильность нефтяного рынка уменьшить. Поэтому нам этого не избежать. Мне кажется, что здесь важным может быть следующее. Я очень верю в инициативу Международного энергетического форума, в который сейчас тянут и форум стран - экспортеров газа, и ОПЕК, и МЭА, так называемую инициативу JODI, которая дает возможность увеличить прозрачность нефтяного рынка сточки зрения информации, в том числе, я думаю, они до этого дойдут, это очень сложная задача, составить реальную кривую предложения нефти в мире, с учетом предельных издержек, по имеющимся на сегодня месторождениям. Тогда мы сможем понять, какой у нас есть реальный уровень глубины падения цен на нефть для разных объемов его предложения. Эта работа еще впереди. Это, мне кажется, дало бы возможность понять, действительно ли у нас глубина падения 60-80 долларов за баррель. Потому что, при размерах издержек при добыче нефти в Саудовской Аравии, измеряемых единицами долларов, понятно, что 60-80 долларов - это даже не стоимость замещения, это чисто политическая и экономическая цена, которая удовлетворят одну стану и другие страны, у которой она закупает вооружения. Если эта цена оказывается не 60-80 долларов, а меньше, например, на уровне, о котором говорил Вагит Юсуфович, 40-60 долларов или еще меньше, я знаю еще оценки, согласно которым предельная цена, предельные издержки - это 35 долларов за баррель, а не 110 долларов, как говорит МЭА, вот это большая серая зона. Он нам может дать тот нижний уровень снижения цен на нефть, который даст нам возможность понять, какая составляющая - политическая, какая - спекулятивная. Я согласен с М.Одумом в том, что ситуация на Ближнем Востоке с точки зрения баланса спроса и предложения никакой роли не играет. М.Хазин: Тут очень большая проблема. Дело в том, что цена нефти определяется не столько балансом спроса и переложения, сколько спекулятивной составляющей. Сегодня базовая причина - это эмиссия доллара, потому что никуда более, как нефтяной рынок, эти деньги идти не могут. Если эмиссия продолжается, то цены ниже нынешнего уровня падать не могут. Но если они устойчиво находятся выше 100 долларов за баррель, то у нас появляется еще один источник вложения денег - это альтернативные виды топлива. Это могут быть специфические способы получения нефти, это могут быть и ненефтяные источники, например, водород для автомобильных двигателей. Если в эти источники будут вложены достаточные деньги, то будет очень сильный понижательный механизм давления на всю нефтяную отрасль. Потому что сегодня большая часть нефти используется для производства моторного топлива. А.Конопляник: Вы затронули три очень важных момента, с моей точки зрения. Первое, про доллар. Я забыл про это сказать. Прошедшее десятилетие было периодом вложения в нефть, в том числе, для компенсации падения курса доллара. И многие исследования на эту тему показывают, что рост цен на нефть бы в значительной степени связан с тем, что пытались вкладывать в эти активы как в защитный ресурс. Это очень существенный фактор, про который мы обязаны были упомянуть. Второе. Про моторное топливо и альтернативное. До тех пор пока мы не изобрели альтернативу бензину как моторному топливу, керосину как авиатопливу, нафте как сырью нефтехимической промышленности, я не вижу перспектив снижения или сжатия конкурентного спроса на жидкое топливо. Мазут давно ушел из баланса на котельное, печное топливо электростанций, ушел еще в 1970-е годы, после первого роста цен на нефть. Мы о нем не говорим, но вот эти три основных направления, они остаются. Поэтому сегодня получается, что вопрос не только в том, какие у нас будут альтернативные энергоресурсы, потому что у нас возобновляемые источники энергии ориентированы в основном на выработку электроэнергии, это смежные с жидким топливом сферы. М.Хазин: А можно ли ожидать все-таки катастрофических событий, или Вы считаете, что резкое падение цен ниже 60-80 долларов за баррель крайне маловероятно? А.Конопляник: Это крайне маловероятно. Я думаю, что повторения ситуации 2008 года мы не испытаем, когда цены взлетели до 147 долларов и упали до 35 долларов, то есть четырехкратный разброс цен. Но существенные колебания в пределах этого диапазона, но в меньшей, конечно, вилке, наверное, будут. М.Хазин: Большое спасибо. У нас в гостях был Андрей Александрович Конопляник. В заключение мне хотелось бы сказать, что наш сегодняшний разговор показывает, что катастрофических событий на рыке нефти нам ожидать не стоит. Скорее всего, мы выкрутимся в том смысле, что поступления от экспорта нефти у нас останутся довольно значительные. Но основные проблемы российской экономики и российского бюджета сегодня состоят не в том, что нам категорически необходимы нефтяные деньги, основная проблема в том, что структура нашей экономики требует все больше и больше закупок по импорту. А это означает, что для сохранения стабильности, нам нужен постоянный рост цен на нефть. А вот этого точно не будет. И по этой причине, несмотря на оптимистический график, который я показывал в начале передачи, можно смело сказать, что роль нефтяных и газовых доходов в бюджете РФ в будущем будет падать, а значит, мы должны их замещать другими доходами. Благодарю за внимание. До свидания.