11. Керимов В.Э., Мелкобродов К.А., Новикова Д.М. Показатели

реклама

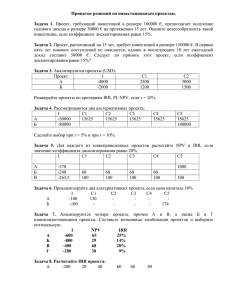

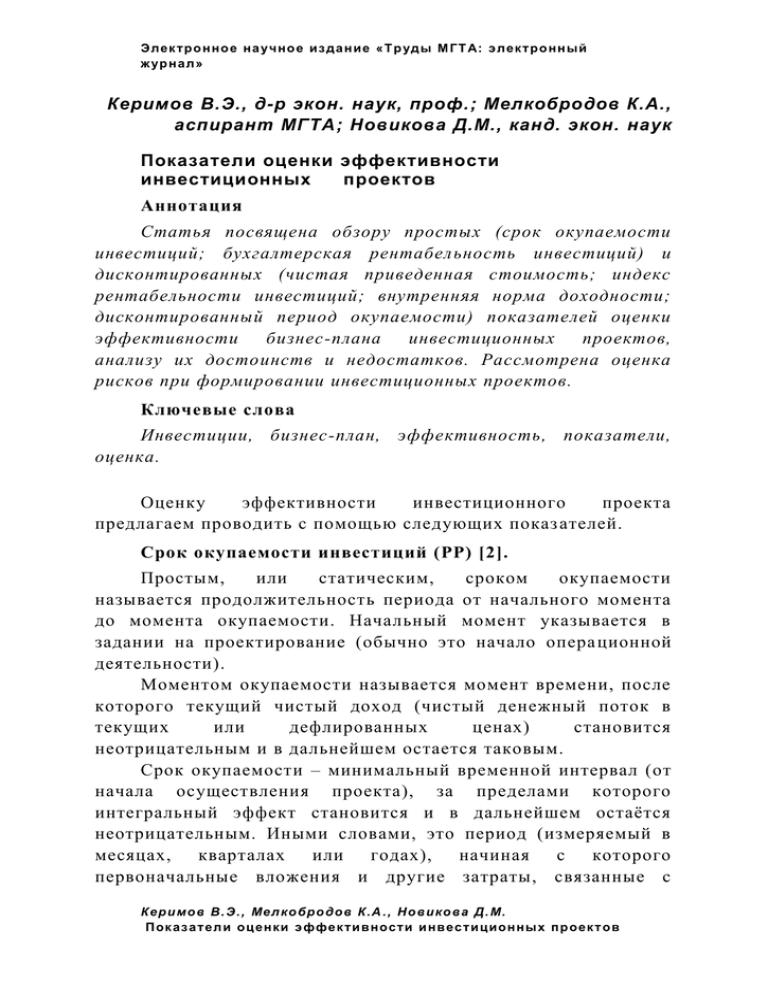

Эл ек тро н но е на уч н о е из да н ие «Т р уды М ГТ А: э лек тро нн ый ж ур н ал » Керимов В.Э., д-р экон. наук, проф.; Мелкобродов К.А., аспирант МГТА; Новикова Д.М., канд. экон. наук Показатели оценки эффективности инвестиционных проектов Аннотация Статья посвящена обзору простых (срок окупаемости инвестиций; бухгалтерская рентабельность инвестиций) и дисконтированных (чистая приведенная стоимость; индекс рентабельности инвестиций; внутренняя норма доходности; дисконтированный период окупаемости) показателей оценки эффективности бизнес-плана инвестиционных проектов, анализу их достоинств и недостатков. Рассмотрена оценка рисков при формировании инвестиционных проектов. Ключевые слова Инвестиции, бизнес-план, эффективность, показатели, оценка. Оценку эффективности инвестиционного проекта предлагаем проводить с помощью следующих показ ателей. Срок окупаемости инвестиций (РР) [2]. Простым, или статическим, сроком окупаемости называется продолжительность периода от начального момента до момента окупаемости. Начальный момент указывается в задании на проектирование (обычно это начало опера ционной деятельности). Моментом окупаемости называется момент времени, после которого текущий чистый доход (чистый денежный поток в текущих или дефлированных ценах) становится неотрицательным и в дальнейшем остается таковым. Срок окупаемости – минимальный временной интервал (от начала осуществления проекта), за пределами которого интегральный эффект становится и в дальнейшем остаётся неотрицательным. Иными словами, это период (измеряемый в месяцах, кварталах или годах), начиная с которого первоначальные вложения и другие затраты, связанные с Кер и мо в В.Э ., Мел ко бро д ов К .А ., Но ви ко ва Д . М. Пок аз а тел и оц ен к и э ффе к ти в нос ти и нв ес ти цио н ны х пр оек т ов Эл ек тро н но е на уч н о е из да н ие «Т р уды М ГТ А: э лек тро нн ый ж ур н ал » инвестиционным проектом, покрываются суммарными результатами его осуществления. Этот показатель – один из самых простых и широко распространенных в мировой практике, он не предполагает временной упорядоченности денежных поступлений. Алгоритм расчета срока окупаемости (РР) зависит от равномерности распределения прогнозируемых доходов от инвестиции. Если доход распределён по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого. Если прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчётом числа лет, в течение которых инвестиция буд ет погашена кумулятивным доходом. Общая формула расчета показателя РР имеет вид: РР = n, при котором Рк > IC [4], где: n – продолжительность проекта, P k – приток денежных средств в k -м году, IC – первоначальные инвестиции. Недостатки показателя состоят в том, что он не учитывает влияние доходов последних периодов; поскольку этот метод основан на не дисконтированных оценках, он не делает различия между проектами с одинаковой суммой кумулятивных доходов, но различным распределением их по годам. Бухгалтерская рентабельность инвестиций (ROI) Данный показатель ориентирован на оценку эффективности инвестиций на основе не денежных поступлений, а бухгалтерского показателя – прибыли фирмы [3]. Бухгалтерская рентабельность инвестиций – это отношение средней прогнозируемой прибыли проекта после вычета амортизации и налогов к средней бухгалтерской стоимости инвестиций. Наиболее распространенная формула расчета (1): ROI PN , ( IC RV ) 2 (1) Кер и мо в В.Э ., Мел ко бро д ов К .А ., Но ви ко ва Д . М. Пок аз а тел и оц ен к и э ффе к ти в нос ти и нв ес ти цио н ны х пр оек т ов Эл ек тро н но е на уч н о е из да н ие «Т р уды М ГТ А: э лек тро нн ый ж ур н ал » где: PN – средняя за интервал планирования чистая прибыль; IС – первоначальные инвестиции; RV – остаточная или ликвидационная стоимость проекта. Оценка эффективности проектов осуществляется следующим образом: Рассчитанное значение ROI сравнивается с заранее установленным пороговым значением. Чаще всего это рентабельность авансированного капитала, рассчитываемая как частное от деления общей чистой прибыли фирмы на общую сумму средств, авансированных в её деятельность (т.е. на итог баланса). Также возможно сопоставление рассчитанного показателя со стандартным уровнем рентабельн ости инвестиций фирмы. При оценке независимых инвестиционных проектов: проект рассматривается как приемлемый, если рассчитанное значение ROI превышает пороговое. При оценке конкурирующих проектов: если несколько проектов имеют рассчитанное значение ROI, м еньшее или равное пороговому, то выбирается проект с большим рассчитанным значением. Достоинства показателя: – простота и очевидность при расчете; – в акционерных компаниях этот показатель ориентирует менеджеров именно на те варианты инвестирования, которы е непосредственно связаны с уровнем бухгалтерской прибыли, интересующей акционеров в первую очередь. Недостатки показателя: – не учитывается изменение стоимости денег во времени: не делается различие между проектами с одинаковой суммой среднегодовой прибыли, но неодинаковой по годам, а также между проектами, имеющими одинаковую среднегодовую прибыль, но генерируемую в течение различного количества лет, и т.п.; – зависимость от системы бухгалтерского учета, применяемой конкретным инвестором. Бизнес-планирование связано с формированием событий как в настоящем, так и в будущем посредством наилучшего Кер и мо в В.Э ., Мел ко бро д ов К .А ., Но ви ко ва Д . М. Пок аз а тел и оц ен к и э ффе к ти в нос ти и нв ес ти цио н ны х пр оек т ов Эл ек тро н но е на уч н о е из да н ие «Т р уды М ГТ А: э лек тро нн ый ж ур н ал » размещения наличных ресурсов для выполнения краткосрочных целей прогнозирования с определёнными надеждами или допущениями для достижения долгосрочных целей. Существ ует компромисс между тем, что представляется наилучшим при взгляде только на настоящее и тем, что представляется наилучшим при одновременном рассмотрении настоящего и будущего. Компромисс достигается с помощью того, что называют процессом дисконтирования [2]. Дисконтирование – это нахождение современного (на текущий момент времени) размера денежной суммы по её известному значению в будущем. Показатели, основанные на применении концепции дисконтирования, более точны, т.к. учитывают изменение стоимости денег во времени. При использовании этих показателей все связанные с инвестиционным проектом денежные притоки и оттоки приводятся к единой точке отсчёта, т.е. дисконтируются. di 1 , (1 r )i (2) где: d i – коэффициент дисконтирования для i -го интервала планирования; r – ставка дисконтирования. Ставка дисконтирования отражает ожидаемый от проекта уровень доходности (это та планка, с которой будут сравниваться доходы проекта). Существует два подхода к ставке дисконтирования: 1) расчет по специальному алгоритму, например: ставка дисконтирования = темп инфляции + минимальный уровень доходности, сложившийся на рынке капитала × риск; 2) использование готовых измерителей, например: – фактическая рентабельность капитала компании; – сложившийся уровень доходности капитала (доходность по ценным бумагам или депозитным вкладам); – доходность альтернативных проектов; – ставка процентов по банковским кредитам (при условии стопроцентного финансирования проекта за счет кредита) и т.д. Ставка дисконтирования должна соответствовать длине интервала планирования, заложенного в основу Кер и мо в В.Э ., Мел ко бро д ов К .А ., Но ви ко ва Д . М. Пок аз а тел и оц ен к и э ффе к ти в нос ти и нв ес ти цио н ны х пр оек т ов Эл ек тро н но е на уч н о е из да н ие «Т р уды М ГТ А: э лек тро нн ый ж ур н ал » инвестиционного проекта (например, годовая ставка берётся только в том случае, если длина интервала – год). Нормативным документом, закрепляющим рыночные принципы оценки эффективности инвес тиций в нашей стране, являются методические рекомендации по оценке эффективности инвестиционных проектов (первое издание было осуществлено в 1994 г., второе издание, переработанное и дополненное, – в 2000 г.). Используемая в рыночной экономике оценка эффективности инвестиций основывается на ряде принципов: расчёты опираются на показатели денежного потока от производственной и инвестиционной деятельности; обязательно приведение показателей к текущей (дисконтированной) стоимости. Дисконтированием денежных потоков называется приведение разновременных (относящихся к разным шагам расчёта) значений к их ценности на определенный момент времени, который называется моментом приведения. Основным экономическим нормативом, используемым при дисконтировании, является норма дисконта (Е), выражаемая в долях единицы или процентах. Технически приведение к нулевому моменту времени производится путём умножения величины показателя на коэффициент дисконтирования (коэффициент текущей стоимости) α t , определяемый для постоянной нормы дисконта по формуле: t 1 , (1 E )t ..t 0 (3) где t – номер периода расчёта (t = 0, 1, 2, Т). Период расчёта может быть выражен в годах, кварталах, месяцах и т.д.; Е – ставка дисконтирования в долях единицы. Ставка дисконта рассчитывается к ак сумма, каждое слагаемое которой учитывает отдельные составляющие дисконта. В эту сумму включены: безрисковая ставка дисконта; инфляционная премия; премия за риск; премия за низкую ликвидность и др. Показатели, основанные на применении концепции дисконтирования: чистая приведенная стоимость (NPV); индекс рентабельности инвестиций (PI); Кер и мо в В.Э ., Мел ко бро д ов К .А ., Но ви ко ва Д . М. Пок аз а тел и оц ен к и э ффе к ти в нос ти и нв ес ти цио н ны х пр оек т ов Эл ек тро н но е на уч н о е из да н ие «Т р уды М ГТ А: э лек тро нн ый ж ур н ал » внутренняя норма доходности (IRR); дисконтированный период окупаемости (DPP); и др. Чистая приведенная стоимость (NPV) Чистая приведенная стоимость – это разница между суммой дисконтированных текущих стоимостей всех притоков и суммой дисконтированных текущих стоимостей всех оттоков проекта. Формула расчета NPV: (CIFi COFi ) , (1 r )i i 0 n NPV (4) где: NPV – чистая приведенная стоимость проекта; r – ставка дисконтирования; CIF i – денежные притоки за i-й период; COF i – денежные оттоки за i-й период; n – горизонт планирования. Если реализация активов не рассматривается как одна из альтернатив развития проекта, то можно обойтись расчётом NPV исключительно на основании дисконтир ованных чистых потоков денежных средств. Если разработчик проекта предполагает возможность реализации бизнеса и это является одной из альтернатив развития проекта, то является обоснованным включение остаточной стоимости в состав притоков периода n. Оценка эффективности проектов осуществляется следующим способом: для независимого проекта: если NPV > 0, то проект принимается; для нескольких альтернативных проектов: принимается тот проект, который имеет большее значение NPV (если только оно положительное). Следует особо прокомментировать ситуацию, когда NPV = 0. В этом случае действительно ценность фирмы не меняется, однако в то же время объёмы производства возрастут, т.е. фирма увеличится в масштабах. Если это рассматривается как положительная тенденция, проект может быть принят. Кер и мо в В.Э ., Мел ко бро д ов К .А ., Но ви ко ва Д . М. Пок аз а тел и оц ен к и э ффе к ти в нос ти и нв ес ти цио н ны х пр оек т ов Эл ек тро н но е на уч н о е из да н ие «Т р уды М ГТ А: э лек тро нн ый ж ур н ал » Значение NPV отражает, являются ли притоки проекта, полученные за рассматриваемый промежуток времени, достаточными (приемлемыми, значимыми) по сравнению с ожидаемым уровнем доходности капитала r. Однако, как видно из формулы, значение NPV существенно зависит от выбранной ставки дисконтирования и рассчитанного на её основании коэффициента дисконтирования. При различных значениях ставки сравнения NPV проекта может принимать как положительные, так и отрицательные значения. Если рассуждать логически, результат проекта не может быть в одно и то же время положительным и отрицательным. Различной может быть оценка данного результата. Таким образом, при интерпретации сути NPV корректнее говорить не о результате от реализации проекта, а об оцен ке данного результата. Абсолютный результат от реализации проекта (Net Value, NV) не будет зависеть от ставки дисконтирования и будет выражаться в величине накопленных недисконтированных чистых потоков денежных средств. Достоинства показателя: адает достаточной устойчивостью при разных комбинациях исходных условий; обладает свойством аддитивности, т.е. NPV различных проектов можно суммировать. Данное свойство выделяет метод NPV из всех остальных методов и позволяет использовать его при оценке оптимальности инвестиционного портфеля. Недостаток: это абсолютный показатель эффективности. Он даёт ответ на вопрос, способствует ли анализируемый вариант инвестирования росту стоимости фирмы или богатства инвестора вообще, но ничего не говорит об относительной мере такого роста. А эта мера всегда имеет большое значение для любого инвестора. То есть. этот показатель не позволяет сравнивать проекты с одинаковой NPV, но разным уровнем оттоков. Данного недостатка лишен «индекс рентабельности инвестиций», являющийся относит ельным показателем. При помощи показателя NPV можно определить не только коммерческую эффективность проекта, но и рассчитать ряд дополнительных показателей. Столь обширная область применения и относительная простота расчётов обеспечили Кер и мо в В.Э ., Мел ко бро д ов К .А ., Но ви ко ва Д . М. Пок аз а тел и оц ен к и э ффе к ти в нос ти и нв ес ти цио н ны х пр оек т ов Эл ек тро н но е на уч н о е из да н ие «Т р уды М ГТ А: э лек тро нн ый ж ур н ал » показателю NPV широкое распространение, и в настоящее время он является одним из стандартных методов расчёта эффективности инвестиций, рекомендованных к применению ООН и Всемирным банком. Условия корректного применения показателя: объём денежных потоков в рамках инвестиционно го проекта должен быть оценен для всего планового периода и привязан к определенным временным интервалам; денежные потоки в рамках инвестиционного проекта должны рассматриваться изолированно от остальной производственной деятельности предприятия, т.е. характеризовать только платежи и поступления, непосредственно связанные с реализацией данного проекта. Использование показателя для сравнения эффективности нескольких проектов предполагает использование единой для всех проектов ставки дисконта и единого временного интервала (определяемого, как правило, как наибольший срок реализации из имеющихся). Индекс рентабельности (PI) Индекс рентабельности показывает относительную прибыльность проекта, или дисконтированную стоимость денежных притоков от проекта в расчёте на единицу дисконтированных инвестиционных оттоков. Он рассчитывается путем деления суммы дисконтированных текущих стоимостей всех денежных притоков проекта на сумму дисконтированных текущих стоимостей всех оттоков: n PI CIF (1 r )i COF (1 r ) i 0 n i 0 i i , (5) i где: PI – индекс рентабельности; CIF i – денежные притоки за i-й период; COF i – денежные оттоки за i-й период; n – горизонт планирования. Оценка эффективности проектов производится следующим образом. Оценка независимых проектов: проект признается эффективным, если PI > 1. Кер и мо в В.Э ., Мел ко бро д ов К .А ., Но ви ко ва Д . М. Пок аз а тел и оц ен к и э ффе к ти в нос ти и нв ес ти цио н ны х пр оек т ов Эл ек тро н но е на уч н о е из да н ие «Т р уды М ГТ А: э лек тро нн ый ж ур н ал » Оценка альтернативных проектов: если несколько проектов имеют PI > 1, то выбирается проект с большим значением PI, т.к. этот проект обеспечит большую отдачу вложенных средств. Достоинства показателя: учитывается различие стоимости денег во времени; с помощью этого показателя можно нащупать что -то вроде «меры устойчивости» проекта. Действительно, если PI равен 2, то рассматриваемый проект перестанет быть привлекательным для инвестора лишь в том случае, если его выгоды (будущие денежные поступления) окажутся меньшими более чем в 2 раза (это и будет «запас прочности» проекта, обеспечивающий справедливость выводов о его эффективности даже при некотором излишнем оптимизме оценки выгод проекта); в отличие от чистой приведенной стоимости индекс рентабельности является относительным показателем: он характеризует уровень доходов на единицу затрат, т.е. эффективность вложений - чем больше значение этого показателя, тем выше отдача каждого рубля, инвестированного в данный проект. Благодаря этому метод P I очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV (в частности, если два проекта имеют одинаковые значения NPV, но разные объёмы требуемых инвестиций, то очевидно, что выгоднее тот из них, который обеспечивает большую эффективность вложений), либо при комплектовании портфеля инвестиций с целью максимизации суммарного значения NPV. Недостатком показателя является то, что он оценивает только относительную эффективность проекта (абсолютную эффективность можно оценить лишь с помощью NPV). Дисконтированный период окупаемости (DPP) Дисконтированный период окупаемости – это период, за который сумма первоначальных инвестиций будет полностью погашена дисконтированной текущей суммой денежных потоков от реализации проекта. Формула расчета DPP: (6) DPP min m , при котором Кер и мо в В.Э ., Мел ко бро д ов К .А ., Но ви ко ва Д . М. Пок аз а тел и оц ен к и э ффе к ти в нос ти и нв ес ти цио н ны х пр оек т ов Эл ек тро н но е на уч н о е из да н ие «Т р уды М ГТ А: э лек тро нн ый ж ур н ал » m CFi (1 r ) i 1 i IC , (7) где: DРР – дисконтированный период окупаемости; CF i – денежные потоки за i-й период; IC – первоначальные инвестиции; r − ставка дисконтирования; m – число периодов. Оценка эффективности проектов осуществляется следующим образом. При оценке независимых инвестиционных проектов сравнивают рассчитанный дисконтированный период окупаемости с определенным заранее пороговым значением. Если рассчитанный период меньше или равен пороговому, проект рассматривается дальше, если рассчитанный период больше порогового – проект отвергается. При оценке конкурирующих проектов: если несколько проектов имеют дисконтированный период окупаемости, меньший или равный пороговому, то выбирается проект с меньшим периодом. Достоинства и недостатки показателя DPP совпадают с достоинствами и недостатками показателя PP, за исключением того, что DPP учитывает изменение стоимости денег во времени (это плюс). На практике сравнительный анализ инвестиционных проектов проводится в большинстве случаев при помощи простого сопоставления значений внутренних норм рентабельности. Такой подход позволяет устранить влияние субъективного выбора базовой ставки процента на результаты анализа. Основная цель использования инструментария дополнительных инвестиций заключается в попытке согласовать результаты сравнительного анализа при помощи применения NPV и IRR показателей, точнее, привязать второе к первому, поскольку при таком подходе приоритет имеет чистый приведенный доход проекта. По сравнению с NPV, использование показателя внутренней нормы рентабельности связано с большими ограничениями: для показателя IRR действительны все Кер и мо в В.Э ., Мел ко бро д ов К .А ., Но ви ко ва Д . М. Пок аз а тел и оц ен к и э ффе к ти в нос ти и нв ес ти цио н ны х пр оек т ов Эл ек тро н но е на уч н о е из да н ие «Т р уды М ГТ А: э лек тро нн ый ж ур н ал » ограничения показателя NPV, сфера применения показателя IRR ограничена только областью чистых инвестиций. Внутренняя норма доходности (IRR) Внутренняя норма доходности − это такое значение ставки дисконтирования, при котором дисконтированное текущее значение инвестиционных оттоков равно дисконтированному текущему значению притоков от инвестиционного проекта, или значение ставки дисконтирования, при котором обеспечивается нулевое значение чистой приведенной стоимости инвестиционных вложений. Экономический смысл внутренней нормы доходности: это такая ставка процента за банко вский кредит, заняв деньги под которую и наработав денег в проекте, инвестор все заработанные деньги унесёт в банк (т.е. оплатит долг + проценты). Это верхняя граница ставки привлечения капитала для реализации проекта. Математическое определение внутренней нормы доходности предполагает решение следующего уравнения для нахождения IRR: (CIFi COFi ) 0, (1 IRR )i i 0 n (8) где: IRR – внутренняя норма доходности; CIF i – денежные притоки за i-й период; COF i – денежные оттоки за i-й период; n – горизонт планирования. Это уравнение решается методом последовательных приближений (итераций). Схема принятия решения на основе показателя внутренней нормы доходности имеет следующий вид: – если значение IRR выше ставки дисконтирования, то проект принимается; – если значение IRR меньше ставки дисконтирования, то проект отклоняется; – если значение IRR равно ставке дисконтирования, то проект ни прибыльный, ни убыточный. Таким образом, IRR является как бы «барьерным» показателем: если стоимость капитала выше значения IRR, то Кер и мо в В.Э ., Мел ко бро д ов К .А ., Но ви ко ва Д . М. Пок аз а тел и оц ен к и э ффе к ти в нос ти и нв ес ти цио н ны х пр оек т ов Эл ек тро н но е на уч н о е из да н ие «Т р уды М ГТ А: э лек тро нн ый ж ур н ал » «мощности» проекта недостаточно, чтобы обеспечить необходимый возврат и отдачу денег, и, следовательно, проект следует отклонить. Достоинства показателя: – учитывается различие стоимости денег во времени; – в отличие от других показателей инвестору не приходится принимать решение о пороговом значении – оно как раз и рассчитывается. Предварительно указывается реальная ставка банковского кредита (либо другая ставка дисконтирования). Недостаток показателя: – в случае неординарных денежных потоков (меняющих знак с «+» на «–» не один, а несколько раз в течение горизонта планирования) показателей IRR может быть столько, сколько раз потоки поменяли знак. Неверный выбор IRR в этом случае может привести к убыткам от реализации проекта. Показатели, основанные на дисконтированных оценках, с теоретической точки зрения являются более обоснованными, поскольку учитывают изменение денежных потоков во времени, то.есть из всех рассмотренных показателей наиболее приемлемыми для принятия решений инвестиционного характера являются показатели NPV, IRR и PI. Вместе с тем они относительно более трудоёмки в вычислительном плане. Несмотря на отмеченную взаимосвязь между этими показателями, при оценке альтернативных инвестиционных проектов проблема выбора критерия все же остается. Основ ная причина кроется в том, что NPV – абсолютный показатель, а PI и IRR – относительные. Также не следует забывать, что очень большие значение индекса рентабельности не всегда соответствуют высокому значению NPV и наоборот. Дело в том, что имеющие высокую чистую приведенную стоимость проекты могут иметь небольшой индекс рентабельности. Как показали результаты многочисленных исследований, наиболее распространены показатели NPV и IRR. Однако возможны ситуации, когда они противоречат друг другу, например, при оценке альтернативных проектов: NPV отдает предпочтение одному проекту, IRR – другому. Совместное Кер и мо в В.Э ., Мел ко бро д ов К .А ., Но ви ко ва Д . М. Пок аз а тел и оц ен к и э ффе к ти в нос ти и нв ес ти цио н ны х пр оек т ов Эл ек тро н но е на уч н о е из да н ие «Т р уды М ГТ А: э лек тро нн ый ж ур н ал » использование показателей NPV и IRR рекомендуется осуществлять следующим образом: – при оценке альтернативных проектов (или вариантов проекта), т.е. в случае, когда требуется выбрать один проект (или вариант) из нескольких, следует производить их ранжирование для выбора по максимуму NPV. Роль IRR в этом случае в основном сводится к оценке пределов, в которых может находиться ставка дисконтирования; – при оценке независимых проектов, т.е. в случае, когда проекты могут осуществляться независимо друг от друга, для наиболее выгодного распределения вложений инвестором ранжирование проектов следует производить с учетом значений IRR. Ни один из перечисленных показателей оценки эффективности сам по себе не является достаточным для принятия проекта. Решение об инвестировании средств в проект должно приниматься с учётом значений всех перечисленных показателей и интересов всех участников проекта. Важную роль в этом решении должны играть структура и распределение во времени капитала, привлекаемого для осуществления проекта, а также другие факторы, некоторые из которых с трудом поддаются формальному учёту. К таким факторам можно отнести риски проекта, баз анализа которых, одн ако, невозможно адекватно оценить возможности практической реализации проекта, а, следовательно, создать адекватную модель управления проектом. Кроме того, анализ рисков проекта, как упоминалось выше, имеет определяющее значение при рассмотрении предприятия как объекта потенциальных вложений. Отметим, что для производственной компании риск означает вероятность наступления неблагоприятного события, которое может привести к потере части его ресурсов, недополучению доходов или появлению дополнительных расходов в результате производственной и финансовой деятельности. Совремённая экономическая ситуация, в которой работают предприятия, неблагоприятна. Конъюнктура рынка изменяется, и поэтому предприятия постоянно сталкиваются с риском, т.к. происходят перемены в по ложении конкурентов, Кер и мо в В.Э ., Мел ко бро д ов К .А ., Но ви ко ва Д . М. Пок аз а тел и оц ен к и э ффе к ти в нос ти и нв ес ти цио н ны х пр оек т ов Эл ек тро н но е на уч н о е из да н ие «Т р уды М ГТ А: э лек тро нн ый ж ур н ал » изменяются условия и формы финансирования, система налогообложения и т.д. Поэтому при разработке бизнес -плана должны быть учтены возможные изменения рыночной ситуации. Эксперты для уменьшения риска часто используют метод анализа чувствительности, поскольку он позволяет специалистам по проектному анализу учесть риск и неопределённость. Целью анализа чувствительности является определение степени влияния критических факторов (издержки производства, объём сбыта продукции, показатели инфляци и и др.) инвестиционного проекта на финансовые результаты проекта. В качестве ключевого показателя, относительно которого проводится оценка, выбирается один из интегральных показателей эффективности (срок окупаемости проекта, индекс прибыльности, чистый дисконтированный доход или внутренняя норма рентабельности). В процессе анализа чувствительности изменяются значения выбранного критического фактора, и при прочих неизменных параметрах определяется зависимость значения ключевого показателя эффективности проекта от этих изменений. В результате определения чувствительности инвестиционного проекта к критическим факторам в процессе проектирования разрабатываются мероприятия по уменьшению риска и устанавливается оптимальный вариант реализации инвестиционного проекта. Метод сценариев предполагает анализ поведения денежных потоков инвестиционных проектов при одновременном изменении нескольких переменных проекта. Анализ сценариев предполагает построение, как минимум, трёх вариантов сценариев инвестиционного проекта: оптимистического, пессимистического и наиболее вероятного. Анализ сценариев позволяет более полно оценить риск инвестиционного проекта по сравнению с анализом чувствительности, но он ограничен рассмотрением только нескольких конкретных сценариев реализации проекта. Преодолеть эту проблему позволяет метод Монте -Карло. Принцип случайности заложен в основу построения модели по Кер и мо в В.Э ., Мел ко бро д ов К .А ., Но ви ко ва Д . М. Пок аз а тел и оц ен к и э ффе к ти в нос ти и нв ес ти цио н ны х пр оек т ов Эл ек тро н но е на уч н о е из да н ие «Т р уды М ГТ А: э лек тро нн ый ж ур н ал » этому методу. Процесс моделирования на основе метода Монте Карло включает следующие этапы: 1) программа моделирования случайным образом выбирает значение для каждой исходной переменной, основываясь на её заданном распределении вероятностей. Например, выбирается значение объёма продаж в натуральном выражении; 2) на основе значения, выбранного для каждой изменяемой переменной, и заданных значений других факторов, например, ставки налогообложения прибыли, амортизации, т.е. которые не изменятся в анализируемом периоде, определяется чистый денежный поток проекта по каждому году его реализации. Далее рассчитывается NPV проекта в данном компьютер ном сценарии; 3) первый и второй этапы многократно повторяются (например, 1000 раз, получаем 1000 значений NPV). В результате рассчитывается ожидаемое значение NPV и его среднее квадратичное отклонение. В целом процесс разработки и анализа бизнес -плана проекта развития предприятия является достаточно длительным и трудоёмким, он предъявляет высокие требования к знанию целого комплекса разноплановых факторов и зависимостей, а также к умению прогнозировать изменения важнейших показателей и соотношений между ни ми. Литература 1. Методические рекомендации по оценке эффективности инвестиционных проектов. Общие положения: Утверждены Министерством экономики РФ, Министерством финансов РФ, Государственным комитетом РФ по строительной, архитектурной и жилищной политике 21.06.1999 г. № ВК 477. 2. Васина А.А. Финансовая диагностика и оценка проектов.– СПб.: Питер, 2004.- С. 365-389. 3. Волков И.М., Грачева М.В., Алексанов Д.С. Критерии оценки проектов. http://www.cfin.ru/finanalysis/cf_criteria1.shtml 4. Ковалев В.В. Методы оценки инвестиционных проектов.– М.: Финансы и статистика, 2000. -144 с. Кер и мо в В.Э ., Мел ко бро д ов К .А ., Но ви ко ва Д . М. Пок аз а тел и оц ен к и э ффе к ти в нос ти и нв ес ти цио н ны х пр оек т ов