Земельный налог - Томский политехнический университет

реклама

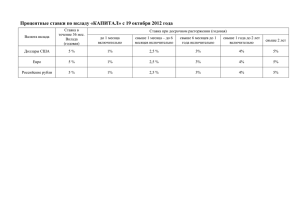

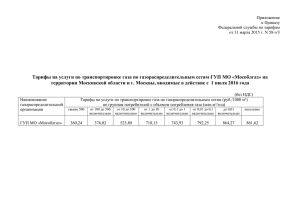

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РФ Федеральное государственное бюджетное образовательное учреждение высшего профессионального образования «НАЦИОНАЛЬНЫЙ ИССЛЕДОВАТЕЛЬСКИЙ ТОМСКИЙ ПОЛИТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ» Горн Юлия 2Э00 1. Местные налоги 2. Налог на имущество физических лиц 3. Земельный налог 2 Местными налогами признаются налоги, установленные Налоговым кодексом РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательные к уплате на территории соответствующих муниципальных образований. 3 В соответствии со статьей 15 Налогового кодекса РФ к местным налогам относятся: • земельный налог; • налог на имущество физических лиц. 4 Элементы налога, определяемые исключительно Налоговым кодексом РФ объект налогообложения; налоговая база; налоговый период; порядок исчисления. Элементы налога, определяемые нормативно-правовыми актами представительных органов местного самоуправления, в порядке и пределах, предусмотренных Налоговым кодексом. налоговые ставки; порядок и сроки уплаты; налоговые льготы и порядок их применения (дополнительные к федеральным) 5 Местные налоги полностью зачисляются в местные бюджеты. Доля поступлений от местных налогов в доходах консолидированного бюджета России составляет менее 2%. 6 Налогоплательщики • физические лица — собственники имущества, признаваемого объектом налогообложения (граждане Российской Федерации, иностранные граждане, лица без гражданства). 7 Объект налогообложения • жилой дом; • квартира; • комната; • дача; • гараж; • иное строение, помещение и сооружение; • доля в праве общей собственности на имущество. 8 Налоговая база • суммарная инвентаризационная стоимость строений по состоянию на 1 января каждого года. * * Суммарная инвентаризационная стоимость — это сумма инвентаризационных стоимостей строений, помещений и сооружений, признаваемых объектом налогообложения и расположенных на территории представительного органа местного самоуправления, устанавливающего ставки по данному налогу. Инвентаризационная стоимость — это восстановительная стоимость объекта налогообложения с учетом износа и динамики цен на строительную продукцию. 9 Ставки налога Суммарная инвентаризационная стоимость объектов налогообложения Ставка налога До 300 тыс. рублей До 0,1% (включительно) От 300 тыс. рублей до 500 тыс. рублей Свыше 0,1% до 0,3% (включительно) Свыше 500 тыс. рублей Свыше 0,3% до 2% (включительно) 10 Суммарная инвентаризационная стоимость и/или тип использования объекта На жилые строения, помещения - до 300 тыс.руб.(включительно) Размер,% 0,100 На жилые строения, помещения - от 300 тыс.руб. до 500 тыс.руб.(включительно) 0,110 На жилые строения, помещения - от 500 тыс.руб. до 1000 тыс.руб.(включительно) На жилые строения, помещения - от 1000 тыс.руб. до 1600 тыс.руб.(включительно) На жилые строения, помещения - от 1600 тыс.руб. до 2000 тыс.руб.(включительно) На жилые строения, помещения - от 2000 до 3000 тыс.руб.(включительно) 0,320 На жилые строения, помещения - свыше 3000 тыс.руб. 1,080 На нежилые строения, помещения и сооружения - до 300 тыс.руб. (включительно) На нежилые строения, помещения и сооружения от 300 тыс.руб. до 500 тыс.руб. (включительно) На нежилые строения, помещения и сооружения от 500 тыс.руб. 0,100 На жилые строения, помещения для малообеспеченных - до 500 тыс.руб.(включительно) На жилые строения, помещения для малообеспеченных - от 500 тыс.руб.до 1000 тыс.руб.(включительно) На нежилые строения, помещения и сооружения для малообеспеченных до 200 тыс.руб.(включительно) 0,000 0,330 0,430 0,530 0,300 2,000 0,100 0,000 11 Срок уплаты • 01.11.2014 12 Льготы • Герои Советского Союза и Герои Российской Федерации, а также лица, награжденные орденом Славы трех степеней; • участники гражданской и Великой Отечественной войн, других боевых операций по защите СССР; • лица, подвергшихся воздействию радиации вследствие катастрофы на «Чернобыльской АЭС» и аварии в 1957 году на производственном объединении «Маяк»; • военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более; • лица, принимавшие непосредственное участие в составе подразделений особого риска в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах; • члены семей военнослужащих, потерявших кормильца; • пенсионеры, получающие российские пенсии; • граждане, уволенные с военной службы или призывавшиеся на военные сборы, выполнявшие интернациональный долг в Афганистане и других странах, в которых велись боевые действия; • родители и супруги военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей. 13 Льготы исходя из вида имущества • со специально оборудованных сооружений, строений, помещений (включая жилье), принадлежащих деятелям культуры, искусства и народным мастерам на праве собственности и используемых исключительно в качестве творческих мастерских, ателье, студий, а также с жилой площади, используемой для организации открытых для посещения негосударственных музеев, галерей, библиотек и других организаций культуры, — на период такого их использования; • с расположенных на участках в садоводческих и дачных некоммерческих объединениях граждан жилого строения жилой площадью до 50 кв. м. и хозяйственных строений и сооружений общей площадью до 50 кв. м. 14 Льготы Томска Категория налогоплательщиков, для которых установлена льгота Малоимущие граждане, зарегистрированные по месту жительства в органах регистрационного учета граждан по месту пребывания и по месту жительства на территории муниципального образования "Город Томск", среднедушевой доход которых ниже прожиточного минимума, устанавливаемого Администрацией Томской области. Дети, оставшиеся без попечения родителей, и детисироты, указанные в ст.1 Федерального закона от 21.12.1996 № 159-ФЗ "О дополнительных гарантиях по социальной поддержке детей-сирот и детей, оставшихся без попечения родителей". Лица из числа детей-сирот и детей, оставшихся без попечения родителей, указанные в ст.1 Федерального закона от 21.12.1996 № 159-ФЗ "О дополнительных гарантиях по социальной поддержке детей-сирот и детей, оставшихся без попечения родителей", на период их обучения в общеобразовательных учреждениях, учреждениях начального профессионального, среднего профессионального, высшего профессионального образования (по очной форме обучения) до достижения ими возраста 23 лет. Основания предоставления льготы Основанием для предоставления льготы являются поданные плательщиком в налоговый орган заявление и документ о постановке гражданина на учет как малоимущего, выдаваемый учреждениями социальной защиты населения по месту жительства гражданина. Справка о пребывании в организации для детей-сирот. Справка о пребывании в организации для детей-сирот. Разме р 100% 100% 100% 15 Налоговый период • Налоговый период — Отчетных периодов нет. календарный год. 16 Налогоплательщики физические и юридические лица, которые обладают земельными участками, являющимися объектами обложения, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения. 17 Объект налогообложения признаются земельные участки, расположенные в пределах муниципального образования, на территории которого введен налог. 18 Налоговая база определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения в соответствии. 19 Ставка Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований и не могут превышать 0,3% 1,5% земли сельскохозяйственного назначения или земли в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства; земли, занятые жилищным фондом и объектами инженерной инфраструктуры жилищно - коммунального комплекса или приобретенных (предоставленных) для жилищного строительства; земли, приобретенные (предоставленные) для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства. В отношении прочих земельных участков 20 Наименование категории земель/разрешенного использования земельного участка Земельные участки, занятые жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или приобретенных (предоставленных) для жилищного строительства. Земельные участки, приобретенные (предоставленные) для личного подсобного хозяйства. Земельные участки, приобретенные (предоставленные) для садоводства, огородничества, а также дачного хозяйства. Земельные участки, приобретенные (предоставленные) для животноводства. Земельные участки, отнесенные к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства. Земельные участки, предоставленные для строительства и эксплуатации индивидуальных гаражей для хранения личных легковых автомобилей. Прочие земельные участки. Размер, ФЛ, ЮЛ, % ИП 0,300 ФЛ ЮЛ ИП 0,300 ФЛ 0,300 ФЛ 0,300 ФЛ ИП 0,300 ФЛ ЮЛ ИП 0,900 ФЛ 1,500 ФЛ ЮЛ ИП 21 Сроки уплаты для физических лиц Для индивидуальных предпринимателей: авансовые платежи за 1 квартал 2013 - не позднее 05.04.2013, за 2 квартал 2013 - не позднее 05.07.2013, за 3 квартал - не позднее 07.10.2013, налог за 2013 год - не позднее 10.02.2014. Для остальных физических лиц: уплата налога за 2013 год - не позднее 10.11.2014. 22 Сроки уплаты для организаций Авансовые платежи: за 1 квартал 2013 - не позднее 05.04.2013, за 2 квартал 2013 - не позднее 05.07.2013, за 3 квартал 2013 - не позднее 07.10.2013. Налог за 2013 год - не позднее 10.02.2014. 23 Льготы Томска • Малоимущие граждане, зарегистрированные по месту жительства в органах регистрационного учета граждан по месту пребывания и по месту жительства на территории муниципального образования "Город Томск", среднедушевой доход которых ниже прожиточного минимума, устанавливаемого Администрацией Томской области. • Герои Советского Союза, Герои Российской Федерации. • Полные кавалеры ордена Славы. • Инвалиды I, II, III групп инвалидности • Инвалиды с детства. • Ветераны и инвалиды Великой Отечественной войны. • Ветераны и инвалиды боевых действий. • Физические лица, имеющие право на получение социальной поддержки в соответствии с Законом Российской Федерации "О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС" (в редакции Закона Российской Федерации от 18 июня 1992 года N 3061-1). • Физические лица, имеющие право на получение социальной поддержки в соответствии с Федеральным законом от 26 ноября 1998 года N 175-ФЗ "О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении "Маяк" и сбросов радиоактивных отходов в реку Теча". • Физические лица, имеющие право на получение социальной поддержки в соответствии с Федеральным законом от 10 января 2002 года N 2-ФЗ "О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне". 24 Налоговый период • признается календарный год Отчетный период • для налогоплательщиков - организаций и физических лиц, являющихся индивидуальными предпринимателями, признаются первый квартал, второй квартал и третий квартал календарного года. 25 26