Стоимость капитала

advertisement

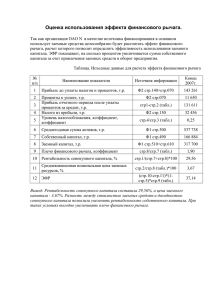

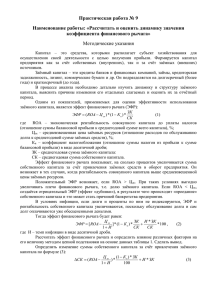

Автор: д.э.н., профессор Ищук Татьяна Леонидовна 1. СУЩНОСТЬ И ОЦЕНКА СТОИМОСТИ ОТДЕЛЬНЫХ ВИДОВ КАПИТАЛА 2. ФОРМИРОВАНИЕ ОПТИМАЛЬНОЙ СТРУКТУРЫ КАПИТАЛА Финансы - система денежных отношений, выражающих формирование и использование денежных фондов в процессе их оборота. Капитал - это деньги, пущенные в оборот и приносящие доходы от этого оборота. 1. Сущность и оценка стоимости отдельных видов капитала Стоимость капитала средняя цена, которую предприятие платит за его привлечение из различных источников. При расчете стоимости капитала необходимо учитывать все источники капитала, за которые предприятие платит на постоянной основе. Исключение составляют краткосрочные банковские кредиты для покрытия временных (циклических) недостатков оборотных средств и кредиторская задолженность При расчёте цены капитала учитываются: 1) постоянная часть краткосрочных кредитов; 2) долгосрочные кредиты и займы; 3) привилегированные акции; 4) обыкновенные акции; 5) облигации; 6) нераспределенная прибыль; 7) амортизационные отчисления. СТОИМОСТЬ КАПИТАЛА минимально необходимая отдача на вложенный капитал, достаточная для расплаты за привлеченные финансовые ресурсы. Средневзвешенная величина из стоимости отдельных составляющих капитала (СВСК): СВСК= Ʃ(dk·ksk)+(do·kso)+(da·ksa)+(dp·ksp) dk, do, da, dp – доля в капитале кредита, облигаций, акций, прибыли; Кs , – стоимость в процентах каждого вида капитала соответственно. Главными источниками долгосрочного капитала являются кредиты, облигации, обыкновенные и привилегированные акции. Стоимость этих источников определяется дивидендами, выплачиваемыми по акциям и процентами за кредит. Стоимость кредита является функцией от процентной ставки, ставки налога, прочих связанных с получением кредита затрат, и рыночной стоимости кредита. Проценты за кредит отражаются в отчете о финансовых результатах, и включаются в себестоимость, в отличие от дивидендов. Это называется «противоналоговым эффектом» кредита. Поэтому цена долгосрочной ссуды (Кк) банка будет меньше чем размер процента, уплачиваемого банку предприятием: Кк= р х (1-Т), где р – ставка процентов по долгосрочной ссуде банка; Т – ставка налога на прибыль. Например, Предприятие может взять кредит под 16 %. Ставка налога на прибыль 20 %. Стоимость кредита с учетом налога может быть рассчитана следующим образом: Стоимость кредита после налогообложения = стоимость кредита до налогообложения х (1 – ставка налога) = 16 % х (1 – 0,20) = 12,8 %. Таким образом, благодаря данному эффекту, кредит обходится обычно дешевле, чем привлечение средств путем выпуска акций. Стоимость заемного капитала в виде облигаций: t ОРС Д О i 1 1 ОНС 1 k 1 k O t d O t d Орс – рыночная стоимость облигаций (цена облигации без затрат на размещение для новых облигаций); До – сумма выплат по облигациям (купонный доход); t – срок действия облигаций; Онс – номинальная стоимость облигации Kdo – стоимость облигации до налогообложения Стоимость привилегированных акций (Кsпр): k Пр S Д ПА РПА Дпа – годовой дивиденд; Рпа – цена привилегированной акции. Стоимость собственного капитала в виде обыкновенных акций (Ks). Цена обыкновенного акционерного капитала может быть определена тремя способами: 1) на основе модели оценки доходности финансовых активов (САРМ); 2) на основе модели дисконтированного денежного потока (DSF); 3) метод доходности облигаций, плюс премия за риск. Первый способ (МОДЕЛЬ ОЦЕНКИ ДОХОДНОСТИ ФИНАНСОВЫХ АКТИВОВ CAPM) kS К ББ К РБ К ББ Кбб – доходность безрисковых ценных бумаг; Крб – доходность аналогичных бумаг на рынке; β – коэффициент акции. β-коэффициент акции является показателем систематического (или недиверсифицированного) риска. Он показывает уровень изменчивости ценной бумаги по отношению к усредненной ценной бумаге, и является критерием дохода на акцию по сравнению с доходом, средним на рынке ценных бумаг. Значение β-коэффициентов рассчитывается по статистическим данным для каждой компании, котирующей свои акции на рынке, и публикуются в специальной справочной литературе. β-коэффициент на рынке в среднем принимается за 1. Если β = 0,27, то это означает, что с увеличением средней доходности рынка на 1%, доходность данной ценной бумаги вырастет на 0,27%. Если β=1,2, то это означает, что с увеличением средней доходности рынка на 1% доходность АО по данной ценной бумаге вырастет на 1,2% Второй способ (дисконтированного денежного потока) DО 1 q DО 1 q DО 1 q РРА ... 1 2 n 1 kS 1 kS 1 kS 1 2 n Рра– рыночная стоимость акции; Dо – дивиденд, полученный в предшествующий период; q – предполагаемый рост дивидендов; ks– стоимость капитала в виде обыкновенных акций. а) при отсутствии роста предприятия ( нулевой рост): б) при постоянном росте D kS 100 РА D DO (1 q) k S 100 q 100 q РА РА Кs – стоимость капитала в виде обыкновенных акций; D – дивиденд, получаемый на одну акцию; РА – текущая (рыночная) цена одной акции; предприятия: q – прогнозируемый темп прироста дивидендов. Третий метод (ДОХОДНОСТИ ОБЛИГАЦИЙ, ПЛЮС ПРЕМИЯ ЗА РИСК) Премия за риск рассматривается как превышение доходности акций фирмы над доходностью ее облигаций. Однако в разные периоды ее значения нестабильны. Поэтому текущая премия за риск определяется двумя методами: 1) на основании аналитического обзора; 2) на основании метода дисконтированного денежного потока. При использовании первого метода на базе аналитических обзоров западными учеными был сделан вывод о том, что среднее значение премии за риск колеблется от 2 до 4%, и составляет около 3,6% для любой компании любой отрасли. В периоды с низкими процентными ставками размер премии за риск повышается до 6%, а при высоких ставках — снижается до 3%. При втором методе на основе дисконтирования денежного потока определяется требуемая рыночная доходность акций предприятия. Затем определяется превышение ее над доходностью средних облигаций предприятия. Но эта величина не является достаточно точной. Стоимость собственного капитала в виде нераспределенной прибыли (СП) определяется по стоимости обыкновенных акций: СП=Сао Цена источника средств в виде амортизации равна средневзвешенной стоимости капитала до момента эмиссии новых акций: КАМ = СВСК В качестве интегральной (обобщающей) оценки стоимости капитала используется некий средний показатель, который называется средневзвешенной стоимостью капитала — СВСК (Weighted Average Cost of Capital, WACС). Например, оптимальная, или целевая, структура источников средств включает 37,5 % облигаций, 50 % обыкновенных акций и 12,5% привилегированных акций. Стоимость этих источников оценивается в 10 %, 16 % и 14 % соответственно. Требуется найти их средневзвешенную стоимость. Источники Облигации Обыкновенные акции Привилегированные акции Доля в общем Их стоимость, Рыночная капитале по % стоимость рыночной стоимости 10 300 37,5 16 400 50,0 14 100 12,5 800 100,0 WACC, % 3,75 8,00 1,75 13,50 Таким образом, WACC = 13,5 %. Чем меньше WACC, тем рациональней структура капитала. Показатель WACC имеет простую интерпретацию – он характеризует уровень расходов (в процентах), которые ежегодно должно нести предприятие за возможность осуществления своей деятельности благодаря привлечению финансовых ресурсов на долгосрочной основе. Условно говоря, WACC численно равен проценту, получаемому в среднем поставщиками капитала. Значение показателя средневзвешенной стоимости капитала (СВСК) является критерием для принятия решения о реализации инвестиционных проектов. Стоимость капитала используется в качестве: 1) меры минимальной отдачи от операционной, инвестиционной и финансовой деятельности; 2) критерия принятия финансовых решений; 3) измерителя рыночной стоимости капитала; 4) критерия в процессе реального инвестирования, в т. ч. определения предельной цены капитала. 2. ФОРМИРОВАНИЕ ОПТИМАЛЬНОЙ СТРУКТУРЫ КАПИТАЛА Для каждой организации важна не только достаточность привлекаемого капитала, стоимость его привлечения, но и ряд других факторов, а значит, возникает необходимость формирования такой структуры капитала, которая является оптимальной в конкретных экономических условиях. Структура капитала не может выступать в качестве универсального индикатора совокупного капитала, а может рассматриваться лишь как его частный показатель относительно конкретного предприятия. Поскольку для предприятия как собственный, так и заемный капитал имеют определенную стоимость, или стоимость его обслуживания, соответственно, оптимальная структура ― структура, минимизирующая стоимость капитала. Кроме того, задача оптимизации структуры капитала в связи с необходимостью нести различного рода риски при ее формировании (риск частичного или полного невозврата заемных средств, риск обслуживания долга), может рассматриваться предприятием с точки зрения снижения определенных видов рисков при существующих ограничениях. Наконец, оптимальная структура капитала за счет эффекта финансового рычага максимизирует рентабельность предприятия, то есть позволяет получить наибольшую прибыль при существующем уровне собственных средств. Финансовый рычаг (финансовый леверидж) — это отношение заемного капитала компании к собственным средствам, он характеризует степень риска и устойчивость компании. Чем меньше финансовый рычаг, тем устойчивее положение. С другой стороны, заемный капитал позволяет увеличить коэффициент рентабельности собственного капитала, т.е. получить дополнительную прибыль на собственный капитал. Показатель, отражающий уровень дополнительной прибыли при использовании заемного капитала, называется Эффектом финансового рычага. Эффект финансового рычага (ЭФР) – это приращение чистой рентабельности собственных средств, получаемое в результате использования заемных средств. Приращение чистой прибыли на одну акцию; Предприятие, использующее кредит, увеличивает прибыль на одну акцию (EPS). Формула определения эффекта финансового рычага: 1 СН ЭR СК ЗС ЭФР CC СН – ставка налога на прибыль, СК – кредитная ставка, ЭR – экономическая рентабельность, ЗС – заемные средства, СС – собственные средства. Формула расчета эффекта финансового рычага содержит три сомножителя: 1) (1-Сн) – налоговый корректор; 2) (ЭР-Ск) – Дифференциал (Д) 3) (ЗК/СК) – плечо рычага (ФР) Тогда формулу эффекта финансового рычага можно записать: ЭФР = (1 - Сн) × Д × ФР ЭФР может быть равен 0 в двух случаях: 1) при отсутствии заемных средств; 2) при равенстве экономической рентабельности и платы за заемные средства (ЭR–СтК)=0. Валовая прибыль ЭР 100 СтК Активы ВППорог=Активы·СтК Расчет эффекта финансового рычага позволяет: 1) Определить опасный объем заемных средств; 2) Определить допустимые условия кредитования (оценить риски кредитора). Пример: активы предприятия включают: Собственный капитал (СК) =500; Заемный капитал (ЗК) =500; Валовая прибыль (ПР) =200; Финансовые издержки по заемному капиталу (ФИЗК) – 15% годовых. В случае когда активы А=1000; СК=1000; ЗК=0; ПР=200 Как видно, использование заемных средств увеличило рентабельность на 5% (это и есть эффект финансового рычага). Используя данные предыдущей задачи, предположим, что ставка процента по заемным средствам увеличивается с 15 до 23%. Какое должно быть плечо, чтобы ЭФР был равен 6% ? Таким образом при СРСП=23%, эффект финансового рычага становится отрицательным. Следует придерживаться следующих правил: 1. Если новое заимствование приносит предприятию увеличение уровня ЭФР, то такое заимствование выгодно. 2. Риск кредитора выражается величиной дифференциала: чем больше дифференциал, тем риск меньше. 3. Плечо финансового рычага необходимо регулировать в зависимости от дифференциала. Таким образом, заимствование выгодно не всегда, так как наращивание плеча, которое характеризует возрастание финансового риска, банк компенсирует повышением цены за кредит. Рекомендации (из практики): Эффект финансового рычага может составлять от 1/2 до уровня 1/3 экономической рентабельности, тогда эффект финансового рычага способен компенсировать налоговые изъятия. ЭФР дает ответы на вопросы: 1. Стоит ли наращивать заемные средства, и при каких условиях? 2. Какая величина риска может быть при изменении ставок за кредит, налогов, снижения величины экономической рентабельности? 3. Каков риск падения дивидендов и курса акций для инвестора? Для определения риска при заимствовании средств рассчитывают силу воздействия финансового рычага (СВФР). "Воздействие" - это способность делать больше с меньшими затратами». Сила Воздействия Финансового рычага – ключ к богатству. У предприятия, финансирующего свою деятельностью только за счет собственных средств, рентабельность собственного капитала составляет приблизительно 2/3 рентабельности активов. У предприятия, использующего заемные средства, — 2/3 рентабельности активов плюс эффект финансового рычага. Количественная оценка СВФР осуществляется с помощью следующей формулы: СВФР = 2/3 (рентабельность активов - процентная ставка по кредитам и займам) • (долгосрочные заемные средства / собственный капитал). ЭФР тесно связан с эффектом операционного рычага. Действие операционного рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли. СВор показывает, насколько изменится прибыль при изменении выручки на 1 %. При росте СВФР возникает риск недостатка средств для выплаты процентов по кредитам. Эффекты операционного и финансового рычагов взаимосвязаны и определяют общую величину предпринимательского риска: УСЭ=СВор·СВфр УСЭ – уровень сопряженного эффекта СВФР СВОР I Esp (%) I ВП (%) ВП З Пост ВП Величина сопряженного эффекта используется также при прогнозе дивидендов на одну акцию: ЧП ЧП ЧП УСЭ jРП АК1 АК 0 АК 0 ЧП/АК1, ЧП/АК0 – чистая прибыль на одну акцию соответственно в будущем периоде времени и в настоящее время, УCЭ – уровень сопряженного эффекта; ∆jрп– прирост выручки от реализации. Использование этой методики позволяет сформулировать дивидендную политику и факторы, ее определяющие: 1) изменение объема реализации; 2) величина заемных средств; 3) условия заимствования средств; 4) выделение средств на инвестиции; 5) степень предпринимательского риска. Структура капитала – это соотношение между различными видами финансовых средств. Расчет структуры капитала может производиться: - по балансовой стоимости; - рыночной стоимости. Кредиторская задолженность не имеет цены, при формировании структуры капитала, не включается в расчет. Подходы к определению оптимальной структуры капитала: 1) Путем расчета минимальной средневзвешенной стоимости капитала; 2) Путем расчета максимальной рыночной стоимости акций и собственного капитала с использованием коэффициента или соотношения акций к доходу (Р/Е); 3) На основе максимизации уровня экономической рентабельности. У каждого предприятия есть целевая структура капитала, обеспечивающая ему достаточные показатели ликвидности, платежеспособности и финансовой устойчивости. Оптимальные веса отдельных источников используются при формировании средств для финансирования внеоборотных и оборотных активов Это все!