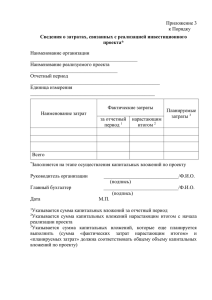

. Инвестиции в обновление и воспроизводство основных фондов. Показатели плана капитальных вложений

advertisement

Инвестиции в обновление и воспроизводство основных фондов. Показатели плана капитальных вложений. Тема 8 15 марта 2012 План лекции 1. 2. 3. 4. 5. 6. Критическая ситуация с состоянием производственного аппарата в стране. Состояние машиностроения . Особенности инвестиционного проекта, реализуемого на действующем предприятии. Направления инвестиций. Связь баланса основных фондов с балансом капитальных вложений. Типы создаваемых объектов: вводные, переходящие и задельные; последовательность распределения капитальных вложений между ними. Необходимость перспективного плана предприятия для обеспечения непрерывности инвестиционного процесса. Оптимизация инвестиций как выполнение программы минимумом средств. Формирование альтернативных вариантов наращивание мощности фирмы, их представление в форме оптимизационной задачи. 1.1 Критическое состояние производственного аппарата в стране 1) 70 % оборудования на российских предприятиях давно устарело. 2) За последние пять лет вдвое, с 15 до 32 процентов, увеличилось число аварий на производстве. 3) Причины аварий - из-за нарушений мер промышленной безопасности - 25 %; неправильная организация работы 36% процентов; 4) из-за незнания техники безопасности – 7%. 1.2. Истоки современных проблем промышленности Сугубо финансовый подход к оценке результатов работы – чем больше прибыль, тем лучше + тотальная экономия на всем + отказ от собственных разработок = росту аварийности на производстве и его технологической деградации. В экономике современного российского предприятия не существует системы планирования, выполнения и анализа деятельности по технологическому восстановлению и обновлению основного капитала с целью обеспечения бесперебойной работы производства и выпуска конкурентоспособной продукции. 1.3 Любая модернизация машиностроительных предприятий должна сочетать в себе эффективную замену старого оборудования с внедрением современных принципов и подходов в организации и управлении производством. Модернизация российских машиностроительных предприятий: потенциал, проблемы и пути их решения 1. 4 Основные риски модернизации предприятий в России 1) Сил персонала не хватает эффективное обновление парка оборудования - увеличение сроков = сокращению эффекта. 2)Часто собственные специалисты могут не уследить за прогрессом - риск выбора устаревшего технологического оборудования, а также методов организации модернизированного производства. 3) Потратить выделенные им деньги до конца бюджетного периода. ТЗ на закупку и ориентированы на освоение бюджета, закупки оснастки и инструмента осуществляются «впрок». 1.5 Внутренние причины ЧС • сложность технологий – постоянные тренировки; • недостаточная квалификация и некомпетентность обслуживающего персонала; • низкая трудовая и технологическая дисциплины- бич современной России, «человеческий фактор» в авариях и катастрофах. «У каждой аварии есть имя, отчество и фамилия» - Л.М.Каганович • проектно-конструкторские недоработки в механизмах и оборудовании – поверхностная экспертиза и недобросовестные испытания; • физический и моральный износ оборудования и механизмов – как предпосылки аварий. 1.6 Минимизация рисков модернизации машиностроения 1) Кадры – либо свои хорошо подготовленные, либо приглашенные консультанты. Технический аудит. 2) Ориентации системы бюджетирования на конечныйо результат и увеличение горизонтов бюджетного планирования. 3) На уровне отрасли - создать специализированную ассоциацию по независимому технологическому аудиту. Внимание взаимодействию ассоциации с государственными органами для содействия реализации правительственным программам развития российского машиностроения. 2.1 Особенности инвестиционного проекта, реализуемого на действующем предприятии 1. Использование в проекте уже существующих активов. Экономия на их создании, но, возможно, не лучшее качество. 2. Норма дисконта для проекта должна относиться ко всему предприятию. 3. Налоги, платежи по кредитам выплачиваются по всему предприятию, а не по проекту. 4. Реализация проекта может привести к существенному изменению профиля предприятия. 5. Целью проекта только в относительно редких случаях является продукция, прямо попадающая на рынок. 6. Решения по проекту обычно принимаются менеджерами, а не собственниками. 7. Не возмещаемые издержки (sunk costs) не учитываются. 8. При оценке экономической эффективности проекта существующие активы, включаемые в проект, учитываются по их альтернативной стоимости (opportunity costs). 2.2 Точки зрения на проект Каждый участник проекта имеет свои интересы . Задача менеджера – избежать конфликта среди стейкхолдеров: «паны дерутся – у хлопцев чубы летят». Акционеры – возможны разные взгляды мажоритарных и миноритарных акционеров. Интересы мажоритарных – рост курсовой стоимости, её инвестиции увеличивают, но инвестиции сокращают текущие дивиденды – возможны возражение минаритариев. Внешний инвестор – требуют умеренных рисков проекта и минимальной доходности не ниже требуемой. Лизинговая компания – заинтересована в надёжности бизнеса как залоге лизинговых платежей. 2.3 Способы оценки проекта на действующем предприятии: приростной В самом начале, по существу оценка замысла – приростной метод, т.е. как бы новый объект. Цель – ДА или НЕТ. 1. За выручку и затраты принимаются ожидаемые изменения по предприятию в связи с реализацией проекта. 2. Учитывается возможность финансирования проекта из собственных средств предприятия. 3. Норма дисконта берётся по всему предприятию. 2.4 Особенности инвестиционного проекта, реализуемого на действующем предприятии: «с проектом» и «без проекта» «Без проекта» – фон для сравнения. База: отчётные балансы за 3-5 последних лет и финансовые показатели. Основания для расчётов: 1) таблица денежных потоков с уточнениям по показателей, вызванных редкими событиями, например, наводнениями. Выпадающие значения заменяются средними; 2) привязка финансовых показателей к продажам. Результат расчётов: Экстраполяция тенденций и инвестиции, которые не связаны с ПРОЕКТОМ. 2.5 Правило вывода при оценке проекта 1. Строится виртуальный проект = «с проектом» – «без проекта». 2. Риски для виртуального проекта берутся по варианту «с проектом». 3. Норма дисконтирования – принимается по предприятию. 2.6 Не возмещаемые издержки (sunk costs) Все ранее овеществленные затраты в проекте не учитываются. Примеры: 1) для нового проекта освобождается корпус. На проект относятся только связанные с этим затраты, а не стоимость корпуса. 2) предполагается достроить здание, в которое вложено 90 млн. руб., а на достройку надо 10 млн.руб. Инвестиции в проект – 10 млн. руб. 2.7 Альтернативная стоимость имущества (opportunity costs). Пример. Фирма имеет корпус, который не используется, а ПРОЕКТ предусматривает размещение в нём нового производства. В фоновом варианте учитываются наибольшие из возможных доходов от его использования, например, сдача в аренду – альтернативная стоимость имущества для проекта. 2.8 Основные направления капитальных затрат на действующем предприятии 1) Поддержание действующих фондов. Инструмент - капитальный ремонт, совмещаемый с модернизацией оборудования. 2) Замена машин и оборудование. 3) Строительство объектов. 4) Расходы на подготовку рабочей силы. 5) Затраты на НИОКР 2.9 Замена оборудования 1) 2) 3) 4) Цели увеличить выпуск продукции –изношенное оборудование гонит брак; улучшить качество продукции - изношенное оборудование порождает переделки; снизить уровень издержек обеспечить диверсификацию производства. Динамическое программирование. Задача о замене оборудования/ http://vfkomd.ru/docs/ebooks/tpr/All/PR/6_Zadacha_o_zamene_oborudovanija.ht m 2.10 Капитальные расходы - источники 1. Текущие расходы финансируются из текущих доходов и списываются как затраты по мере их осуществления. 2. Капитальные расходы, прежде всего в основные фонды, амортизируются. Источником для их финансирования являются: накопленная амортизация, выручка от продажи активов, нераспределённая прибыль, привлеченные средства. 2.11 Проблемы с оборудованием Первая - низкая квалификация работников, разрушена советская системы среднего профтехобразования, а новой не создано. Вторая - безответственность, отсутствие четких границ ответственности проектировщика, изготовителя, эксплуатирующей организации, органа надзора. Третья - отсутствие мотивации своевременно обновлять оборудование - главный источник опасности. 3.1 Связь баланса основных фондов с балансом капитальных вложений. Основные фонды Ф(t) = Ф(t-1) + Ввод(t)– Выбытие(t-1); Капиталовложения Незавершенное строительство(t) = Незавершенное строительство(t-1) + КВ(t) – Ввод (t) 3.2 Три типа объектов в капитальном строительстве 1. Вводные – планом предусмотрен ввод в планируемом году. На них направляется основной объем капитальных вложений. Очередность 1 2. Переходящие – начатые в предыдущие годы, продолжаемые в планируемом году и вводимые за его пределами. Объем требуемых средств определяется графиком создания объекта. Очередность 2 3. Задельные – начало работы на проектом предусматривается планом на текущий год. Инвестиции выделяются в последнюю очередь. 4. Очередность – 3. 3.3 Показатели плана капитальных вложений 1) План ввода в действие мощностей – физические единицы измерения, проекты, время. 2) Ввод в эксплуатацию основных фондов; 3) Объем капитальных вложений; 4) Титульные списки строек и объектов. 3.4 Введено мощностей за год в России (начало) 14 12 10 8 6 4 2 0 1970 1980 1990 1995 2000 2001 2002 2003 2004 2005 2006 2007 Электростанции, млн. кВт Автодороги, тыс. км 3.4 Вводы мощностей в России (окончание) 400 300 200 100 0 1970 1980 1990 1995 2000 2001 2002 2003 2004 2005 2006 2007 целлюлозы (по варке), тыс. т легковых автомобилей, тыс. шт. 4.1 Необходимость перспективного плана развития предприятия Перспективный план позволяет сформулировать стратегию развития предприятия, учитывающую максимум доступной информации. Ситуативное поведение позволяет приспособиться к текущим изменениям, но приводит к моральному старению бизнеса. Максимальный срок, при котором при ситуативном поведении удается сохранять конкурентоспособность – 5.7 лет. 4.2 Перспективный план развития предприятия Перспективный план на несколько лет вперед основывается на тщательном анализе развития рынка в стране и возможных изменений в мировой торговле. 2. План разрабатывается, как минимум, в две стадии: предварительной (концепции) и заключительной. 3. На предварительной стадии разработки перспективного плана подготавливаются четыре сценария развития: 0 – по существу экстраполяция без крупных проектов; 1 и 2 – альтернативные варианты развития в рамках сложившейся специализации предприятия; 3 диверсификация, изменение профиля предприятия. Концепции плана желательно обсудить со стейкхолдерами для последующих согласованных действий. 4. На основе отобранного сценария разрабатывается план капитальных вложений, в котором создание объектов расписывается по годам. 1. 4.3 Горизонт плана. 1. Назначением перспективного плана является обоснование ввода в действие крупных объектов, которое занимает, как минимум, год. Создание таких объектов существенно влияет на масштаб компании. 2. Горизонт в несколько лет позволяет своевременно заказать необходимое оборудование. Минимальный лаг между заказом и поставкой – 6 месяцев + 3 месяца на монтаж и пуск, итого 9 месяцев. 3. Несколько лет упреждения – это возможность выбрать лучшие технологии и оборудование, а не хватать то, что пытаются сбыть. 4. Вся работа на предприятии ведётся по годовому плану. Работа с ОФ по существу сводится к их ремонту и своевременной модернизации. Накапливается отставание по технологии – постепенное ослабление конкурентных позиций. 5. 1 Постановка задачи по рациональному использованию ОФ. 1. 2. 3. 4. Для грамотной работы по рациональному использованию ОФ горизонт планирования должен быть равен минимальному числу лет, за которые можно повлиять на их производительность. План работ по использованию существующих фондов, предусматривающий их капитальный ремонт, продление ресурса, реконструкцию, модернизацию и приобретение нового оборудования является частью среднесрочного плана фирмы по развитию бизнеса. Задачей этой части плана является обеспечение цели фирмы со стороны ОФ. Название плана – план использования и развития ОФ. Он является частью плана капитальных вложений, относящуюся к существующим активам предприятия. 5.2 Оценка основных фондов Первоначальная стоимость Зп = Зоб.пр + Зтр + Змонт. • Зоб.пр - стоимость приобретенного оборудования; • Зтр — затраты на транспортировку; • Змонт. — стоимость ремонта. Восстановительная стоимость — стоимость производства или приобретения ОФ по ценам данного года. ( Д. Кейнс) Полная стоимость ОФ — стоимость без учета амортизации. Остаточная стоимость ОФ — стоимость с учетом амортизации. Ликвидационная стоимость ОФ — стоимость в момент списания их с баланса. Балансовая стоимость ОФ — стоимость, отраженная в 1-м разделе актива баланса 5.3 Организация разработки плана по развитию ОФ (ПРОФ). Организация разработки плана наращивания мощностей фирмы при условии ввода мощностей целыми порциями, модулями осуществляется в два этапа : 1) составление вариантов достижения цели фирмы, основанное на последовательной расшивке узких мест; 2) наполнение п. 1 существенно зависит от возможности альтернативного решения задачи, например, обработка детали либо на одном, либо на другом станке. Выбор среди этих вариантов наилучшего делается по специально выбранному критерию. 5.4. 0 Последовательность производства продукции- альтернатив нет. А. Склад сырья и материалов Б. Заготовительное производство В. Основное производство Г. Транспортный цех Д. Склад готовой продукции Реализация продукции 5.4.1 Алгоритм решения 0. Задаётся шаг расчёта, например, от 10% до 100%. 1. Рассчитывается условная загрузка каждого вида мощности по шагам от исходной базы. 2. Определяются дефициты мощностей по видам для каждого шага расчёта. 3. По каждой мощности для каждого шага определяется число вводимых модулей. 4. Определяется необходимый объём КВ для каждого шага. График. 5. Задаётся бюджетное ограничение – цена отсечения, по которому принимается решение. 5.4.2 Исходные данные Единицы измерения Мощ- ЗагМоность рузка дуль А кв.м 900 650 100 Б т/смену 20 16 5 100 В штук/смену 12 11 3 1000 Г автомобили 21 1 30 Д штук единовременного хранения. 30 40 30 10 100 Важно: каждая позиция показывается в присущих ей единицах измерения. КВ/модуль, тыс. руб. 600 5.4.3 Условная загрузка, 10% Мощность, старт Загрузка 10% А 900 650 715 Б 20 16 17,6 12 11 30 21 40 30 В Г Д КВ 12,1 23,1 33 Ввод Мощнос ть, 10% 0 0 3 0 0 900 20 15 30 40 1000 Вывод: узкие места: В, потенциально – Б. а_% = Загрузка_ 5.4.4 Условная загрузка, 20% Мощност Загь, 10% рузка, 20% А Б В Г 900 20 15 Ввод 780 19,2 13,2 30 Ввод 0 900 0 20 0 15 0 30 0 0 40 25,2 Д КВ 40 36 5.5 Число вводимых модулей Мощность/ КВ/модуль, 10% 20% 30% 100% тыс. руб. А 100/ 600 Б 5/100 В 0 0 0 0 0 0 1 1 3/1000 1 0 1 1 Г 1/30 0 0 0 2 Д 10/100 0 0 0 0 КВ, т.р - 1000 0 1100 1160 5.6 Инвестиции по слоям и на проект 7000 6000 5000 4000 3000 2000 1000 0 10 20 30 40 50 Слои 60 Итого 70 80 90 100 5.7 Резюме по без альтернативным вариантам наращивания выпуска. 1. 2. 3. 4. 5. При последовательном продвижение товара по звеньям технологической цепи (отсутствии альтернатив в выполнении работ) узкие места по звеньям этой цепи определяются в расчёте на рост выпуска на 10%, 20% и т.д. до тех пор, пока возникающие дефициты мощностей можно закрыть вводами целых модулей. Вместо задания прироста выпуска в процентах может использоваться задание прироста в натуре. Во всех случаях строится график зависимости требуемых КВ от прироста выпуска. По бюджетному ограничению ( лимиту КВ) выбирается вариант расширения производства. Обратная задача – оценка средств, необходимых реализации варианта. 6.1 Задача с альтернативными вариантами. 1.Материальный поток при выпуске продукции может в каких-то местах разделяться на параллельные звенья. Пример: фирма имеет в разных городах заготовительные цеха, способные делать одну и ту же работу, и надо определить какие из них включить в проект. 2. При наличии альтернативных цепочек схема представляется в виде дерева. 6.2 Альтернативные исходы – декомпозиция способов достижения цели Цель Вариант 1 Вариант 2 Вариант 21 ЧДД 21 Вариант 11 ЧДД 11 Вариант12 ЧДД 12 Вариант 21 ЧДД 22 Вариант 3 Вариант31 ЧДД 31 Вариант 32 ЧДД 32 Выводы 1.Инвестиции на действующем предприятии, функционирование которого определяется стратегией фирмы, прежде всего должны обеспечить выпуск продукции должного качества с приемлемым уровнем издержек. 2. Для оценки решений составляется «нулевой вариант» – экстраполяция с минимум необходимых инвестиций - «без проекта». На его основе готовятся остальные варианты- «с проектом». Оценка вариантов делается по разности «с проектом» – «без проекта». 3. Для подготовки проектов полезно использовать последовательную расщивку узких мест. 4. Норма дисконтирования во всех случаях принимается по предприятию.