Lektsii_STATISTIKA_RISKA

реклама

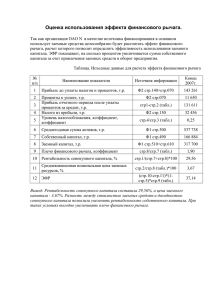

СТАТИСТИКА РИСКА И ПРИВЛЕКАТЕЛЬНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ К.э.н. Колесникова И.И. Вопросы к теме • 1. Способы оценки степени риска • 2. Понятие и анализ левериджа • 3. Прогнозирование потребности в капитале • 4. Экономическая оценка привлекательности инвестиционных проектов 1. Способы оценки степени риска • Под риском понимается возможная опасность потерь, вытекающая из специфики тех или иных явлений природы и видов деятельности человека. Как экономическая категория риск – это событие, которое может произойти или не произойти. • При свершении события возможны три экономических результата: отрицательный (убыток, ущерб); нулевой; положительный (прибыль, выгода). • Соотношение максимально возможного объема убытка (У) и объема собственных финансовых ресурсов инвестора (С), представляет собой степень риска, ведущую к банкротству – коэффициент риска (Кр): У Кр • С • Считается, что оптимальный коэффициент риска равен 0,3, а величина коэффициента, ведущая к банкротству, - 0,7. • Степень риска – это вероятность наступления случая потерь, а также размер возможного ущерба от них. • Риск имеет математически выраженную вероятность наступления потери, которая опирается на статистические данные и может быть рассчитана с высокой степенью точности. • Вероятность может быть определена различными способами. • 1. Вычисление частоты, с которой происходит данное событие (например, в 20 случаях из 100: 20\100=0,2). • 2. Величина риска может измеряться показателями: • 1)среднее ожидаемое значение величины события, которое связано с неопределенной ситуацией – измеряется взвешенной средней: xf х • f ; • колеблемость возможного результата – измеряется с помощи дисперсии (σ2) или среднего квадратического отклонения: ( хi х) fi fi 2 2 • • где хi – ожидаемое значение для каждого случая наблюдения; - среднее ожидаемое х значение; f – число случаев наблюдения; • 3) коэффициент вариации, который характеризует степень отклонения полученных значений: V *100 • . x • Применительно к рискам установлена следующая качественная оценка различных значений коэффициента вариации: • до 10% - слабая колеблемость; • 10-25% - умеренная колеблемость; • свыше 25% - высокая колеблемость. 2. Понятие и анализ левериджа • Процесс управления активами, направленный на возрастание прибыли, характеризуется левериджем. • Леверидж – (leverage в дословном переводе рычаг) — это небольшая сила, фактор, небольшое изменение которого может привести к существенному изменению результативных показателей. • Рассчитывают три вида левериджа: производственный, финансовый и производственно-финансовый. • Производственный риск – это риск недополучения прибыли отчетного периода, т.е. когда предприятие не может покрыть свои расходы производственного характера. Производственный риск характеризуется показателем производственного левериджа. • Производственный леверидж – это потенциальная возможность влиять на прибыль отчетного периода предприятия путем изменения структуры себестоимости и объема выпуска. • Экономический смысл показателя (Упл) – показывает степень чувствительности прибыли предприятия к изменению объема производства (реализации). При высоком уровне Упл на предприятии незначительное изменение объема производства может привести к существенному изменению прибыли. Упл ТП ТВРП • Финансовый риск – это риск, связанный с вероятностью возникновения неблагоприятных финансовых последствий в форме потери дохода или капитала в ситуации неопределенности условий осуществления его финансовой деятельности. Финансовый риск характеризуется показателем финансового левериджа. • Финансовый леверидж – Уфл – это потенциальная возможность влиять на чистую прибыль предприятия путем изменения объема и структуры долгосрочных пассивов. При анализе финансового левериджа оценивается трансформация прибыли отчетного периода в прибыль чистую. • ТПч Уфл ТП • Производственно-финансовый леверидж – характеризует взаимосвязь показателей: выручки, прибыли отчетного периода, расходов производственного и финансового характера и чистой прибыли. ТП ТПч Ул Упл *Уфл * ТВРП ТП • Если предприятие в своей деятельности использует как собственный, так и заемный капитал, то доходность собственного капитала может быть повышена за счет привлечения банковских кредитов. Такое повышение рентабельности собственного капитала называют эффектом финансового рычага (ЭФР) или левериджа. • ЭФР – это показатель, который измеряет эффект от повышения рентабельности собственного капитала при увеличении доли заемного капитала в общей его сумме. • ЭФР – это приращение к рентабельности собственного капитала, полученное благодаря использованию кредита, несмотря на его платность. • Расчет эффекта финансового рычага происходит по формуле: ЗК ЭФР (1 Снп) * ( R A СП ) * СК ЭФР Налоговый корректор * Дифференциал * * Плечо финансового рычага • • • • • где Снп – ставка налогообложения прибыли, RА=П/А - рентабельность активов, СП – средняя расчетная ставка процента за кредит, ЗК – общая сумма заемных средств, СК – собственный капитал. • Можно выделить три составляющие ЭФР: • Налоговый корректор (1-Снп) показывает, в какой степени проявляется эффект финансового левериджа в связи с различными уровнями налогообложения прибыли. • Дифференциал (RА-СП) характеризует разницу между рентабельности активов и средним размером процента за кредит. • Плечо финансового рычага (ЗК/СК), который характеризует сумму заемного капитала, используемого предприятием, в расчете на единицу собственного капитала. Характеризует силу воздействия финансового рычага. • Если дифференциал будет иметь положительное значение, то любое увеличение плеча финансового рычага будет приводить к росту его эффекта. Чем выше положительное значение дифференциала, тем выше при любых равных условиях будет его эффект. • Рост эффекта финансового левериджа имеет определенные пределы. Снижение финансовой устойчивости предприятия в процессе повышения используемой доли заемного капитала приводит к увеличению риска его банкротства. Это вынуждает кредиторов увеличить уровень ставки %. Пример 1. Расчет финансового рычага Показатели Периоды базисный отчетный Исходные данные, млн ден.ед. Прибыль (П) Средняя стоимость активов (А) Средняя стоим. собственного капитала (СК) Средняя стоимость заемного капитала (ЗК) Ставка налогообложения прибыли, % (Снп) Средняя ставка процента за кредит, % (СП) Расчетные данные 10000 50000 30000 20000 20 15 11000 60000 40000 20000 18 13 Налоговый корректор Рентабельность активов (RА) Дифференциал (RА - СП) Плечо финансового рычага (ЗК/СК) 0,800 0,200 0,050 0,667 0,820 0,184 0,054 0,500 Необходимо: • 1. Установить «эффект финансового рычага» за два периода и его изменение. • 2. Определить вклад каждого элемента ЭФР в его изменение: а) налогового корректора, б) дифференциала финансового рычага, в) плеча финансового рычага. Решение • 1. Рассчитаем «эффект финансового рычага» в базисном и отчетном периоде: ЭФР0 (1 0,2) (0,2 0,15) 0,667 0,8 0,05 0,667 0,0267 ЭФР1 (1 0,18) (0,184 0,13) 0,5 0,82 0,054 0,5 0,0221 • Общее изменение: ЭФР 0,0221 0,0267 0,0046 •Определим причины снижения ЭФР за счет: •а) налогового корректора: ЭФРа а б0 в0 0,02 0,05 0,667 0,0007 • б) дифференциала финансового рычага: ЭФРб а1 б в0 0,82 0,004 0,667 0,0021 • в) плеча финансового рычага: ЭФРв а1 б1 в 0,82 0,054 (0,167) 0,0074 •Общее изменение: ЭФР 0,0007 0,0021 0,0074 0,0046 3. Прогнозирование потребности в капитале •Метод прогнозирования на основе процентного изменения продаж основан на предположении, что: •а) значения большинства статей баланса предприятия, показатели выручки и прибыли изменяются прямо пропорционально объему реализации; •б) сложившиеся на предприятии уровни пропорционально меняющихся балансовых статей и соотношения между ними оптимальны. • Дополнительно необходимые средства – это средства, которые предприятие должно получить путем займа (банковского кредита) или продажи новых акций. • Формула позволяет выявить взаимосвязь между ростом объема продаж и потребностями в финансировании. • Дополнительно необходимые средства ДНС= Требуемый рост активов – Самопроизвольный рост обязательств – Увеличение нераспределенной прибыли. А Об ДНС Вр Вр N Вр1 (1 d ) Вр Вр •где А/Вр – активы, которые должны увеличиться, если возрастет объем продаж, как доля в % от объема продаж; •Об/Вр – обязательства, которые растут вместе с объемом продаж, или самопроизвольное финансирование в расчете на 1 ден.ед. роста объема продаж; •∆Вр=Вр1-Вр0 – изменения в объеме продаж, ∆Вр= Вр0*Т∆; •N – коэффициент прибыльности (норма прибыли на 1 руб. Вр); •d – доля (в %) прибыли, выплачиваемая в качестве дивидендов, или коэффициент дивидендных выплат; •(1-d) – коэффициент или норма удержания. • С помощью этой формулы можно решить следующую задачу: какого максимального темпа роста можно достигнуть без привлечения дополнительных внешних средств, т.е. при ДНС=0. 4 вопрос. Экономическая оценка привлекательности инвестиционных проектов • 1. Метод срока окупаемости • Срок окупаемости — это минимальный временной интервал (измеряемый в месяцах или годах и исчисляемый от начала осуществления проекта), за который инвестиционные затраты покрываются чистыми денежными поступлениями от него. • Расчет срока окупаемости строится на прогнозировании чистых денежных потоков первых нескольких лет и сравнении величины накоплений с инвестиционными затратами: НП Ti Т Тi СTi 1 • где Т — срок окупаемости, в днях; • Тi — год, после которого накопленные денежные потоки меняют знак с "минуса" на "плюс"; • НПTi – накопленный денежный поток в году Ti, • СTi+1 – чистый денежный поток в году Ti+1. Пример 2– Расчет срока окупаемости Годы Чистые 1 2 3 4 денежные потоки, млн ден.ед. 800 600 400 200 Накопленные денежные потоки по проекту, млн ден.ед. -700 (-1500+800) -100 (-1500+800+600) 300 (-1500+800+600+400) 500 (-1500+800+600+400+200) • Согласно произведенным расчетам срок окупаемости для проекта составляет больше двух лет и меньше трех. Более точный расчет согласно формуле составляет: НП Ti 100 Т Тi 2 2,25 года. СTi 1 400 • 2. Метод чистого дисконтированного дохода (NРV) исходит из сравнения инвестиционных затрат с текущей оценкой всех будущих чистых денежных потоков по годам функционирования проекта. Согласно данной методике проект может быть принят, если текущая оценка всех будущих чистых денежных потоков превышает текущую оценку инвестиционных затрат. • Расчет значения NРV предполагает: • — прогноз по каждому году функционирования проекта чистого денежного потока; • — обоснование ставки дисконтирования, которая обеспечит приведение будущих потоков по годам к текущему моменту времени (моменту осуществления инвестиций). Ставка дисконтирования должна отражать временную стоимость денег, инфляционные ожидания и риск инвестирования в конкретный проект. • Для расчета NРV используется формула: n Ct NPV C0 t 1 (1 k ) • где Сt — планируемые поступления наличных денег; • k — учетная ставка; • п — число лет; • С0— первоначальные затраты (в расчет могут приниматься и последующие прогнозируемые расходы). • Поступления и расходы определяются с помощью дисконтирования по ставке сложных процентов. • Если NРV < О, то инвестор получит убыток в случае принятия проекта; • Если NРV = 0, то объемы производства предприятия возрастут, но финансовые результаты не изменятся, инвестор не получит прибыли от инвестиций; • Если NРV > 0, то в случае принятия проекта финансовое благосостояние инвестора улучшится, он получит прибыль. • По критерию NРV предпочтительнее тот инвестиционный проект, где более высокая чистая текущая стоимость. Пример 3 • На основе данных, представленных в примере 2, необходимо рассчитать внутреннюю норму доходности проекта. • Расчет ВНД включает несколько этапов. • 1-й этап. • Расчет среднегодового поступления для пятилетнего периода: • 140 000 : 5 = 28 000. • 2-й этап. Расчет предварительного времени возврата РУР (фактора текущей стоимости для годовых платежей), для чего начальные затраты делят на среднюю величину поступления наличных: 100 000 : 28 000 = 3,571. • 3-й этап. По специальной таблице текущей стоимости срочного аннуитета находим фактор предварительной стоимости, наиболее близкий по величине к 3,571, что составляет 3,5599 в графе 5-летнего периода и соответствует величине учетного процента (12,5 %). Это первое приближение ВНД. • 4-й этап. Максимальное поступление наличных в начале 5-летнего периода и, следовательно, величина ВНД должны превышать 12,5 %. Финансовый директор определяет допустимую величину превышения в размере 3 %. Отсюда второе приближение ВНД — 15,5 %. • 5-й этап. Используя показатель учетного процента (15,5 %) и факторы текущей стоимости из стандартной таблицы текущей стоимости, определяем текущую стоимость смешанного потока поступлений наличных. Исходные данные для расчета эффективности инвестиций по проекту 2 при учетном банковском проценте 15,5 % № Год п/ п 1 1 2 3 4 5 6 7 8 Поступление Фактор наличных, текущей млн ден. ед. стоимости (15,5 %) 2 3 4 1 50 000 0,866 2 30 000 0,750 3 20 000 0,649 4 20 000 0,562 5 20 000 0,487 Текущая стоимость поступления наличных за 5 лет Первоначальный вклад Чистая текущая стоимость NРV (гр. 6 - гр. 7) Текущая стоимость для 15,5 % (гр. 3 • гр. 4), млн ден. ед. 5 43 300 22 500 12 980 11 240 9 740 99760 100 000 -240 • 6-й этап. Так как чистая текущая стоимость, равная \-\ 240 млн ден. ед., — величина меньше нуля, необходимо снизить значение ВНД. • Финансовый директор решает применить учетный банковский процент, равный 15 %, получая следующее значение NPV Исходные данные для расчета эффективности инвестиций по проекту 2 при учетном банковском проценте 15 % № Год п/ п 1 2 Поступлени Фактор текущей е наличных, стоимости, 15 % млн ден. ед. 3 4 1 1 50 000 0,8696 2 2 30 000 0,7560 3 3 20 000 0,6575 4 4 20 000 0,5720 5 5 20 000 0,4970 6 Текущая стоимость поступления наличных за 5 лет 7 Первоначальный вклад 8 Чистая текущая стоимость NРV (гр. 6 - гр. 7) Текущая стоимость для 15 % (гр. 3 • гр. 4), млн ден. ед. 5 43 480 22 680 13 150 11 440 9 944 100 694 100 000 694 • Таким образом, чистая текущая стоимость равна 694 млн ден. ед., — величина больше нуля. • 7-й этап. Следовательно, учетный банковский процент, при котором NРV равен нулю, должен находиться между 15 % и 15,5 %. В результате интерполяции находим величину учетного банковского процента 15,1 %. Эту величину можно принять, так как норма капитала в нашем примере составляет 12,5 %. Следует отметить однако, что внутренняя норма доходности необязательно определяется с точностью до десятых долей процента. Возможно применение этого показателя с точностью до процента. • 3. Метод внутренней нормы доходности • Внутренняя норма доходности (ВНД) определяется как расчетная ставка дисконтирования, которая уравнивает по рассматриваемому проекту сумму дисконтированных чистых денежных поступлений с текущей оценкой инвестиционных затрат. • Если инвестиций осуществляются в году t = 0 в размере С0 и прогнозируются чистые денежные потоки по годам t = 1... T в размере Сt, то внутренняя норма доходности — это постоянная ставка дисконтирования r, при которой достигается равенство: C3 С1 C2 CT С0 ... 2 3 T (1 k ) (1 k ) (1 k ) (1 k ) • ВНД — как ставки дисконтирования, при которой NРV равен нулю. Нахождение ВНД предполагает решение уравнения степени Т относительно k: NPV (r,Т) = 0. • Правила метода внутренней нормы доходности утверждают: • • если ВНД превышает стоимость капитала проекта, то проект может быть принят. Величина превышения показывает эффект инвестиционного решения; • • если значение ВНД меньше стоимости капитала проекта, то проект должен быть отвергнут; • • если значение ВНД равно стоимости капитала проекта, то проект не принесет владельцам собственного капитала ни выгод, ни убытков. • Это значение k характеризует доходность проекта в ситуации, когда отсутствуют конкретные преимущества. • Внутренняя норма доходности является аналогом доходности владения активом в течение срока t = 1. Для инвестирования в одногодичный актив внутренняя норма доходности является доходностью актива: Отдача от актива Доход Инвестиции С1 С0 k Инвестиции в актив Инвестиции С0 • 4. Индекс рентабельности РI (Рrоfibility Iпdех) - представляет собой отношение текущей стоимости предполагаемых денежных поступлений к расходам на капитальные вложения: n CI t PI : C0 , t t 1 ( I k ) • где СIt, — чистый денежный поток, проиндексированный с учетом фактора времени. • Индекс рентабельности характеризует доход с инвестиций на единицу затрат. Он важен при выборе инвестиционных проектов в случае ограниченности внешних источников финансирования. • Подведем итог рассмотрению наиболее популярных критериев выбора объема и направлений инвестиций: • — если NPV > 0, — проект может быть принят; • NPV < О, — проект следует отвергнуть; • NPV = 0, — возможно любое решение; • — если ВНД > цены капитала (источников средств), — проект может быть принят; • ВНД < цены капитала (источников средств), — проект принимать нельзя; • ВНД = цене капитала (источников средств), — возможно любое решение; • — если PI > 1 — проект принимается; • PI < 1 — проект следует отвергнуть; • PI = 1 — возможно любое решение. • СПАСИБО ЗА ВНИМАНИЕ!