3. Анализ устойчивости экономического роста организации

реклама

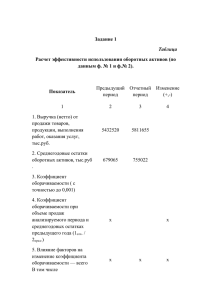

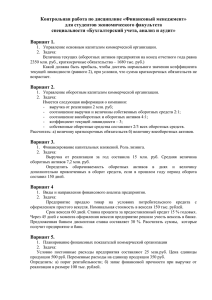

АНАЛИЗ ДЕЛОВОЙ И РЫНОЧНОЙ АКТИВНОСТИ ОРГАНИЗАЦИИ 1. Основные критерии деловой активности 2. Анализ эффективности использования ресурсов 3. Анализ устойчивости экономического роста организации 1. Основные критерии деловой активности Стабильность финансового положения организации в условиях рыночной экономики обусловливается главным образом ее деловой активностью. Основными критериями деловой активности организации являются: - степень охвата рынков сбыта продукции, включая поставки на экспорт; - репутация организации; - выполнение плана по основным показателям хозяйственной деятельности и заданным темпам их роста; - уровень эффективности использования ресурсов (капитала); - устойчивость экономического роста. Хозяйственная деятельность организации может быть охарактеризована различными показателями, основными из которых являются объем продажи товаров, продукции (работ, услуг), прибыль, величина активов (авансированного капитала). Оценивая динамику основных показателей, необходимо сопоставить темпы их изменения. Наиболее оптимальным является соотношение, базирующееся на взаимосвязи: Тр пдн Тр оп Тр а где Тр пдн , Тр оп , Тр а - темпы изменения соответственно прибыли до налогообложения, объема активов (капитала). продаж, суммы Данное соотношение означает следующее: - прибыль увеличивается более высокими темпами по сравнению с ростом объема продаж продукции в результате относительного снижения издержек производства и обращения; - объем продаж возрастает более высокими темпами по сравнению с увеличением активов (капитала), т.е. ресурсы организации используются более эффективно; - экономический потенциал организации возрастает по сравнению с предыдущим периодом. Рассмотренное соотношение в мировой практике получило название «золотое правило» экономики организации. Тем не менее, если деятельность организации требует значительного вложения средств (капитала), которые могут окупиться и принести выгоду в перспективе, то вероятны отклонения от этого правила, которые не следует рассматривать как негативные. К причинам возникновения таких отклонений относятся: - приложение капитала в сферу освоения новых технологий производства; - переработка, хранение продукции; модернизация и реконструкция действующих организаций. • 2. Анализ эффективности использования ресурсов Для оценки эффективности использования ресурсов организации применяются различные показатели, характеризующие интенсивность использования всех ресурсов (ресурсоотдачи): основных, нематериальных и оборотных активов. Ресурсоотдача показывает объем выручки от продажи продук): ции (работ, услуг), приходящийся на 1 руб. средств, вложенных в деятельность организации. В мировой практике этот показатель получил название коэффициента оборачиваемости вложенного капитала, ресурсоотдачи ( ): Рот В Рот И где В - выручка от продаж, тыс. руб., И – имущество организации, тыс. руб. Выявление тенденции в сторону роста ресурсоотдачи свидетельствует о повышении эффективности использования экономического потенциала. Эффективность использования основных средств измеряется показателями фондоотдачи и фондоемкости. Фондоотдача основных средств определяется как отношение объема выручки от продажи продукции (работ, услуг) к средней стоимости основных средств. Фондоемкость продукции — величина, обратная фондоотдаче, характеризует стоимость основных средств, приходящуюся на 1 руб. выручки от продажи продукции (работ, услуг). Показатель фондоотдачи связан с производительностью труда и фондовооруженностью труда следующим образом: В Гп ЧР где Гп - средняя выработка продукции на одного работника, тыс. В руб., - выручка от продаж, тыс. руб., ЧР - среднесписочная численность работников, чел. ОС Фв ЧР . где Фв - фондовооруженность труда, тыс. руб., - среднегодовая стоимость основных средств, тыс. ОС руб. В В ОС Гп Фо : ОС ЧР ЧР Фв Основным условием роста фондоотдачи является превышение темпов роста производительности труда над темпами роста фондовооруженности труда. Приобретение нематериальных активов необходимо для получения экономического эффекта от их использования, который выражается в общих результатах основной и коммерческой деятельности организации: - росте объема продаж за счет повышения качества продукции и соответствующей надбавки в цене товара; - конкурентоспособности продукции и расширении рынка сбыта; - экономии текущих затрат за счет сокращения длительности производственного (жизненного) цикла; - снижении норм расхода материальных и трудовых затрат на производство и сбыт продукции; - увеличении прибыли. При оценке эффективности использования нематериальных активов также следует исходить из «золотого правила» экономики организации: темпы роста выручки от продажи продукции или прибыли должны опережать темпы роста нематериальных активов. На практике нередко завышают стоимость таких нематериальных активов, как деловая репутация фирмы и товарный знак фирмы. В хозяйственной практике большое внимание уделяется анализу эффективности использования оборотных средств (текущих активов), так как именно от скорости их превращения в денежную наличность зависит ликвидность организации. В связи с этим возникает необходимость в установлении и обосновании показателей эффективности использования оборотных средств. Критерием эффективности использования оборотных средств (деловой активности) является минимизация авансируемых оборотных средств при максимизации конечных производственных и финансовых результатов деятельности организации. Эффективность использования оборотных средств в этом случае может характеризоваться следующей системой показателей: - опережением темпов роста объема товаров, продукции, работ, услуг над темпами роста средних остатков оборотных средств; - увеличением продаж товаров, продукции, работ, услуг на 1 руб. оборотных средств; - относительной экономией оборотных средств; - ускорением оборачиваемости оборотных средств. Ускорение оборачиваемости оборотных средств означает экономию времени и высвобождение средств из оборота, позволяя с меньшей суммой обеспечить выпуск и реализацию продукции или увеличить объем и улучшить качество производимой продукции при том же объеме оборотных средств. Факторами ускорения оборачиваемости оборотных средств являются оптимизация производственных запасов, эффективное использование материальных, трудовых и денежных ресурсов, сокращение длительности производственного цикла, а также сроков пребывания оборотных средств в остатках готовой продукции и расчетах. Для измерения оборачиваемости оборотных средств используются следующие показатели. 1. Продолжительность одного оборота в днях: ОС хД Од В где Од - продолжительность одного оборота в днях, ОС Д - средний остаток оборотных средств, тыс. руб. - количество дней в периоде. 2. Коэффициент оборачиваемости ( Коб ), показывающий число оборотов оборотных средств за изучаемый период: В Коб ОС . . 3. Коэффициент закрепления или загрузки оборотных средств ( Кз ), показывающий сумму оборотных средств на 1 руб. проданной продукции (работ, услуг): ОС Кз В Показатели оборачиваемости могут исчисляться по всем оборотным средствам в целом и отдельно по материальным оборотным средствам и дебиторской задолженности. Фактический оборот по продажам рассчитывается на основании данных формы Отчет о финансовых результатах исходя из стоимости проданных товаров, продукции, работ, услуг в действующих ценах (без НДС и акцизов). Средние остатки оборотных средств определяются исходя из остатков на начало года (квартала), квартальные даты и конец года (квартала) как средняя хронологическая величина. Плановые показатели оборачиваемости средств организации могут определяться лишь по материальным оборотным средствам. Плановый оборот по продажам исчисляется исходя из тех же показателей, которые были учтены при определении фактического оборота. При этом оборот по продажам промышленной продукции учитывается в сумме выручки, принятой при расчете плановой прибыли. Число дней (Д) в анализируемом периоде принимается равным: за квартал — 90, за полугодие — 180, за год — 360. Показатели оборачиваемости оборотных средств сравниваются с аналогичными показателями за предыдущий период. Оборачиваемость материальных оборотных средств также сравнивается с плановой оборачиваемостью. Если оборачиваемость оборотных средств в днях в отчетном году меньше прошлогодней, то это свидетельствует об ускорении их оборачиваемости, а, следовательно, и о более эффективном их использовании. Замедление оборачиваемости оборотных средств говорит об их неэффективном использовании. При анализе важно установить не только направление и величину отклонений оборачиваемости оборотных средств в отчетном году по сравнению с прошлым годом; но и как эти отклонения повлияли на размер оборотных средств. Размер высвобождения (или дополнительной загрузки) оборотных средств в результате изменения их оборачиваемости по сравнению с прошлым годом определяется путем умножения количества дней ускорения (замедления) оборачиваемости по сравнению с прошлым годом на однодневную сумму оборота по продажам в отчетном году и на количество оборотов. В условиях рыночной экономики усиливаются важность и значение исчисления и анализа частных показателей оборачиваемости, т е оборачиваемости по отдельным элементам оборотных средств Это связано с тем, что скорость оборота оборотных средств зависит от скорости, с какой каждый элемент этих средств переходит из одной функциональной формы в другую. Наиболее важными частными показателями являются такие, как оборачиваемость средств, вложенных в производственные запасы, незавершенное производство, готовую продукцию, товары Чем выше скорость трансформации производственных запасов в готовую продукцию, тем более ликвидной становится структура баланса. Положительно влияет на деловую активность организации сокращение среднего срока погашения дебиторской задолженности за товары, работы, услуги, по торговым операциям. В результате данного анализа выявляется, какое количество оборотов совершил в течение анализируемого периода капитал, вложенный в определенную материальновещественную форму, т е сколько раз он возмещался организации при продаже товаров, продукции, работ, услуг. При исчислении частных показателей оборачиваемости (производственных запасов, готовой продукции, дебиторской или кредиторской задолженности) следует использовать формулу подвижности И Шерра, в основу которой положен оборот средств или обязательств за период. Под оборотом средств понимается величина кредитового оборота конкретного материального счета за отчетный период или дебетового оборота обязательств (кредиторской задолженности). Для расчета длительности хранения производственных запасов (ПЗ) и готовой продукции (ГП) по данным форм Бухгалтерский баланс, Отчет о финансовых результатах и Пояснения к бухгалтерскому балансу используют следующие формулы: ПЗхран (СОпз Д ) / Цптз где СОпз — средний остаток производственных запасов; Д — длительность анализируемого периода, Цптз — стоимость потребленных запасов. ГПхран (СОгп Д ) / ПСоп где СОгп — средний остаток готовой продукции; ПСоп — производственная себестоимость отгруженной продукции. При определении периода погашения дебиторской (Пд) и кредиторской (Пк) задолженности используют следующие формулы: Пд (СОд Д ) / ПО где СОд — средний остаток дебиторской задолженности; ПО — сумма погашенных обязательств. Пк (СОк Д ) / ПО где СОк — средний остаток кредиторской задолженности. При сравнении показателей оборачиваемости дебиторской и кредиторской задолженности следует учитывать важнейшее требование финансовой стабильности: условия привлечения коммерческого кредита, предоставляемого организациями-партнерами (поставщиками), должны быть выгоднее условий, на которых сама организация предоставляет коммерческий кредит покупателям и заказчикам. Результатом подобной финансовой политики может быть повышение платежеспособности организации и темпов ее экономического роста. 3. Анализ устойчивости экономического роста организации Руководство и менеджеры организации обязаны обеспечить устойчивые темпы ее экономического развития. Поскольку увеличение объемов деятельности организации зависит от роста ее активов, для обеспечения этого требуются дополнительные финансовые ресурсы. Приток ресурсов может быть обеспечен за счет внутренних и внешних источников финансирования. К внутренним источникам относятся прибыль, направляемая на развитие производства (реинвестированная прибыль), и начисленная амортизация. Капитал организации может быть также увеличен за счет внешних источников — эмиссии акций, привлечения банковских кредитов, займов, средств кредиторов, однако их рост должен быть ограничен в связи с неизбежными дополнительными расходами по их обслуживанию. Темпы экономического развития организации определяются в первую очередь темпами увеличения реинвестированного собственного капитала. В учетно-аналитической практике возможности организации по расширению основной деятельности за счет реинвестирования собственного капитала определяются с помощью коэффициента устойчивости экономического роста (Кур), который исчисляется как отношение реинвестированной прибыли (Ррп) к среднегодовой величине собственного капитала (СК): Кур ( Рч Рп) / СК 100 Ррп / СК 100 где Рч — чистая (нераспределенная) прибыль; Рп — прибыль, направленная на выплату доходов акционерам, материальные поощрения, социальные нужды; Ррп — прибыль, направленная на развитие производства (реинвестированная прибыль определяется по данным формы Отчет о движении капитала как сумма прибыли, направленной в фонды накопления, и остатков нераспределенной прибыли). Коэффициент устойчивости экономического роста отражает темпы увеличения экономического потенциала организации. Для оценки влияния факторов эффективности финансовохозяйственной деятельности на степень устойчивого развития организации обычно используют следующую модель: Кур Крп К Qр F Кфз где Крп — показатель отношения прибыли, реинвестированной в развитие производства, к сумме чистой прибыли; К Q — показатель рентабельности проданной продукции; р — ресурсоотдача или фондоотдача; Кфз — коэффициент финансовой характеризующий соотношение между собственным капиталом. F зависимости, заемным и Модель отражает воздействие как производственной, так и финансовой деятельности организации на коэффициент устойчивости экономического роста. При этом организация может воздействовать на рост этого коэффициента, используя следующие экономические рычаги: - снижение доли выплачиваемых дивидендов; - повышение ресурсоотдачи; - повышение рентабельности продукции; - изыскание экономически оправданных кредитов и займов. Приведенная факторная модель может быть расширена за счет включения в нее таких важных показателей финансового состояния организации, как: - обеспеченность собственным оборотным капиталом; - ликвидность текущих активов; - оборачиваемость оборотных средств; - соотношение краткосрочных обязательств и собственного капитала организации.