Тема 2.5 Типовая сделка с использованием венчурного

реклама

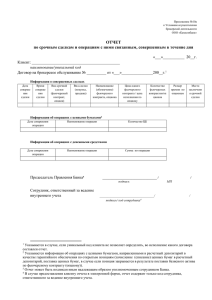

ТЕМА 2.5 ТИПОВАЯ СДЕЛКА С ИСПОЛЬЗОВАНИЕМ ВЕНЧУРНОГО ФИНАНСИРОВАНИЯ ЭТАП 6 ФОРМАЛИЗАЦИЯ УСЛОВИЙ СДЕЛКИ COMMITMENT LETTER, TERM SHEET, INVESTMENT MEMORANDUM Автор Борисова Л.М. Вопросы к теме 1. Задачи и интересы 2. Приватизация 3. Правовые структуры 4. Оценка стоимости 5. Влияние источника финансирования на планируемую доходность 6. Принятие рисков и их последствия 7. Возможные пути экзита 8. Этап развития: компания и тип сделки 9. Этап развития: рынок капиталов 10. Переговоры по приватизации 11. Методы оценки 12. Оформление результатов договоренностей 13. Правовой статус Commitment Letter, Term Sheet, Investment Memorandum Ввдение 1. 2. 3. 4. Структурированная сделка – это зафиксированная в правовом соглашении, устанавливающем отношения между различными сторонами, заинтересованными в компании, форма организации деловой операции. Обычно лучше всего структурированные сделки бывают: простыми; требуют минимального участия юристов; учитывают интересы всех участников сделки; содержат оговорки в отношении всех вариантов возможного развития событий. Задачи и интересы (Чтобы определить цену и структуру сделки, нужно знать цели и задачи, которые преследуют ее различные участники.) Цель инвестора – получить максимальный доход (с учетом риска) и хеджировать существующие риски при помощи финансовых инструментов, механизмов контроля, а, возможно, через привлечение финансовых или корпоративных соинвесторов. Приватизация В ходе приватизации, когда государство продает большую часть компании, и здесь приходится учитывать различные цели. Если государство продает свою долю участия, то, как любой другой собственник, оно преследует цель получить самую высокую цену за компанию. Конечно, при этом могут возникнуть психологические помехи для достижения согласия насчет того, какова справедливая рыночная цена компании, но цель остается той же. Часто государству приходится решать социальные проблемы, в результате чего участники переговоров выглядят шизофрениками. Компания может иметь работников намного больше, чем нужно сейчас и даже в будущем. Но по политическим соображениям государство не может позволить новому владельцу уволить всех лишних работников. Правовые структуры На структуру сделки значительное влияние оказывают также используемые в данной стране организационно-правовые формы и ресурсы. В странах Центральной и Восточной Европы кодексы законов, в лучшем случае, копируют германскую структуру корпоративного управления с исполнительным органом (правлением) и наблюдательным советом. Такая структура дает менеджерам почти полную свободу действий в плане заключения договоров от имени компании, а акционеры получают некоторые возможности на уровне общего надзора, при очень незначительных возможностях влиять на текущую деятельность компании. В Центральной и Восточной Европе будет достаточно простой, потребует минимального вмешательства юристов, в ней будут учитываться интересы всех участников сделки и содержаться оговорки в отношении всех вариантов возможного развития событий. Здесь эти сделки обычно бывают очень сложными, на них уходит масса времени и они требуют значительной юридической изобретательности для того, чтобы удовлетворить все стороны и предусмотреть все неожиданности. Оценка стоимости Венчурному инвестору приходится рассчитывать текущую стоимость в контексте будущей стоимости, какой можно будет достичь при экзите, и на фоне вероятности достижения прогнозируемых результатов при экзите. Первая задача венчурных инвестиций – прийти к соглашению по поводу стоимости предприятия, которое на момент инвестирования может иметь очень низкие показатели в плане доходности и прибыльности. Влияние источника финансирования на планируемую доходность Венчурный капиталист или менеджер венчурного фонда – лишь один из множества финансовых посредников, действующих на мировой арене. Венчурный капитал – «альтернативный» класс активов для институциональных инвесторов. В свою очередь, среди этих альтернативных активов есть подгруппа тех, что используются на «международных» или «развивающихся» рынках. (Очень мало денег отпускается для использования в качестве венчурного капитала на развивающихся рынках ограниченной группой венчурных инвесторов, так что здесь приманкой должны служить очень высокие ставки прибыли. Ведь только в 1997 г. многие крупные инвесторы зарегистрировали доход более 25% в каждом из предшествующих двух лет на фондовом рынке США.) Принятие рисков и их последствия Сомнения крупных инвесторов в отношении целесообразности инвестировать в Центральной и Восточной Европе не уменьшаются. В Центральной и Восточной Европе требуют от менеджеров фондов агрессивно формировать инвестиционный портфель, чтобы отдельные инвестиции имели ВНД намного выше, чем в среднем по портфелю, чтобы компенсировать риски вероятных неудач. Возможные пути экзита Самым главным фактором, влияющим на определение нынешней стоимости компании, оказывается возможная ее стоимость, которую удастся получить в будущем при экзите. Единственный путь максимизировать цену экзита без реальной возможности экзита через биржевой фондовый рынок Этап развития: компания и тип сделки Но с точки зрения предпринимателя все совсем не так: до сих пор все шло вполне прилично, так что нечего опасаться каких-то провалов, а поэтому – никаких скидок. Чтобы разрешить такое противоречие, нужно составить очень хитрую структуру сделки. Если предприниматель полностью уверен, что особых препятствий для реализации бизнес-плана нет, инвестор может включить в структуру сделки возможность «отыграть назад» (earnback) или предусмотреть опцион на выкуп части акций инвестора в одном из двух случаев: 1. при достижении показателей, которые свидетельствуют о росте стоимости компании; 2. в случае достижения инвестором ликвидности и определенной внутренней нормы доходности (ВНД). Этап развития: рынок капиталов «Звездная доходность» на любом рынке связана с низкой эффективностью рынков капитала и информации: в особенности со способностью менеджера фонда свободно распоряжаться капиталом в условиях его дефицита на рынке, а также разумно направлять инвестиции, пользуясь поступающей к нему по частным каналам информацией. Переговоры по приватизации так что новый инвестор для него – тот, кто хочет нажиться на «временных» трудностях. В некоторых странах стоимость активов оценивается более изощренно: используется балансовая стоимость, расходы на модернизацию и дисконтированный кэш флоу. ν Расходы на модернизацию нередко включают такие активы, которые инвестор предпочел бы не включать в стоимость предприятия (вроде санатория, дома отдыха, концертного зала и т. п.), или речь идет о модернизации, которую никакой разумный инвестор не стал бы делать, поскольку в результате технологического развития появилось значительно более производительное оборудование. ν Модели дисконтированного кэш флоу также иногда не учитывают различные изменения, включая необходимость приобретать сырье по ценам мирового рынка, а не по искусственно контролируемым ценам, или необходимость пересмотреть планируемый объем продаж, в котором учтены прежние потребители, уже перешедшие на более дешевую и качественную продукцию конкурентов, либо уже обанкротившиеся. Чтобы в такой ситуации согласовать позиции по оценке стоимости, может потребоваться терпение святого. Методы оценки В самом простом случае компания с постоянным доходом в консервативной отрасли производства, скорее всего, будет оценена по коэффициенту ее кэш флоу, дисконтированному на соответствующую процентную ставку (финансовый фактор), и с учетом рисков, которые, по мнению инвестора, могут не привести к ожидаемой доходности. (Задача венчурного инвестора – определить, в каких временных рамках и после преодоления каких препятствий инвестируемая компания станет привлекательной целью для покупателя и как, скорее всего, будет измеряться ее стоимость в конечной точке – тогда можно будет оценить ее стоимость на момент инвестирования.) Оформление результатов договоренностей Условия сделки, согласованные на переговорах, должны получить формальное воплощение в виде документа, который называется «письмо об обязательствах» (commitment letter), «условия сделки» (term sheet), «инвестиционный меморандум» (investment memorandum). Названия – довольно произвольные и их использование не имеет значения. Commitment Letter, Term Sheet, Investment Memorandum Commitment Letter, Term Sheet, Investment Memorandum являются документами, требующими согласования и подписания компанией и инвестором, и, как правило, содержат следующие основные разделы: 1. Основные параметры инвестиций (terms of investments). 2. Обеспечение или ценная бумага (collateral or security). 3. Условия инвестиций (conditions). 4. Представления (representations). 5. Условия соглашения (conditions of commitment). Правовой статус Commitment Letter, Term Sheet, Investment Memorandum Commitment Letter, Term Sheet, Investment Memorandum являются деловым, а не юридическим документом, скорее письмом о намерениях и взаимопонимании, а не обязательством. Не следует тратить время на безупречные формулировки и обсуждение мелочей, если они не нарушают достигнутых договоренностей, но не следует и подписывать документ, если в нем есть моменты, с которыми Вы не согласны или не получено согласие на упоминание моментов, о которых вы договорились. 1. Нарушение сроков предполагает новые переговоры и пересмотр и/или дополнение документа. 2. Сделку можно считать состоявшейся только тогда, когда деньги поступили на счета компании. 3. Спасибо за внимание!