Налоговые проблемы ритейла и перспективы их решения

реклама

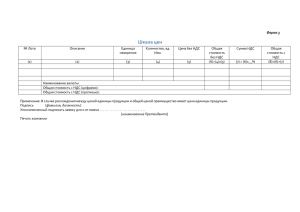

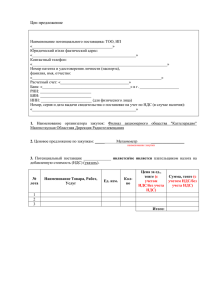

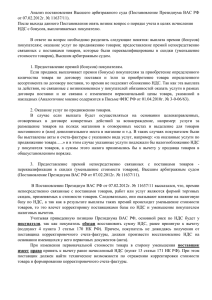

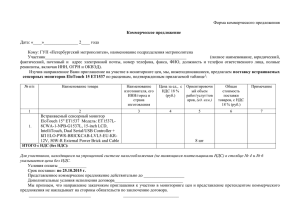

Налоговые проблемы ритейла и перспективы их решения Ритейл-встреча «Розничный бизнес: факторы роста и ограничения» 28 февраля 2013, Новосибирск Программа выступления 1. Вычет процентных капитализации расходов и правила недостаточной 2. Корректировка стоимости отгруженных товаров на сумму бонусов (премий), полученных от поставщиков. Дело ООО «Леруа Мерлен Восток» и дело ООО «Дирол Кэдбери». 3. Использование корректировочных предоставлении скидок недостач/излишков/пересортицы. счетов-фактур при либо наличия 4. Убытки, связанные с хищением товаров в торговых залах. Планируемые изменения и решение Конституционного суда по делу ООО «АШАН». 5. Неотделимые улучшения в арендованные объекты недвижимого имущества. Февраль 2013 Стр. 2 Дело САНИВА – неожиданное продолжение ► Определение ВАС от 1 октября 2012 г. №ВАС10178/12 по делу ЗАО «Русская недвижимость» ► Принимая во внимание, что в период 2007 - 2009 г.г., охваченный выездной налоговой проверкой, у общества отсутствовала обязанность по уплате процентов в силу условий договоров займа, суд кассационной инстанции признал неправомерным отнесение спорных сумм процентов в уменьшение налоговой базы по налогу на прибыль в указанный период. ► Вывод суда кассационной инстанции применительно к проверяемому инспекцией периоду деятельности общества соответствует правовой позиции Высшего Арбитражного Суда Российской Федерации, изложенной в Постановлении Президиума Высшего Арбитражного Суда Российской Федерации от 24 ноября 2009 N 11200/09. Февраль 2013 Стр. 3 Недостаточная капитализация Период Применение положений Соглашения об избежании двойного налогообложения Ноябрь’11 - Кредит от банка, гарантированный иностранным акционером Заем от иностранной «сестринской» компании ► Президиум ВАС (Северный Кузбасс) Декабрь‘11 Январь’12 - ► 9 ААС (Теленеделя) Февраль’12 - ► ФАС (СРВ-Папула) Март’12 Апрель’12 + ► Определение ВАС (Снежное) - - Февраль 2013 Ноябрь’12 + ► 9 ААС (Федерал Могул Пауэртрейн Восток) + ► ФАС ЗСО (Винтерсхалл) + ► 9 ААС (Континентал Рус) ► ВАС (УК БМЗ) ► ФАС (Нарьянмарнефте газ) ► ► ВАС (Омский завод полипропилена) ► ВАС (Промлизинг) ► 9 ААС (Боксит Тимана) – Голландия Май’12 Июнь’12 Протокол к Соглашению с Германией - ► ВАС (Терминал Сибирь) - ► ФАС (Омега-Премиум) Стр. 4 - - ► 9 ААС (ЗАО "Коммерцбанк Евразия») - ► ФАС (ООО Рулог) ► Определение ВАС (Нарьянмарнефте газ) Корректировка стоимости отгруженных товаров на сумму бонусов (премий) Скидки и Бонусы - Корректировка вычетов по НДС ► Выплачиваемые поставщиками бонусы уменьшают стоимость поставленных товаров, что влечет необходимость изменения налоговой базы по НДС у поставщиков и сумм налоговых вычетов у покупателя Постановление Президиума ВАС РФ от 7 февраля 2012 г. № 11637/11 (дело ООО «Леруа Мерлен Восток») ► Российское законодательство, действовавшие до 1 октября 2011 года, не предусматривало обязанности по восстановлению входящего НДС после получения бонусов Постановление 9 ААС от 20 апреля 2012 г. («второе» дело ООО «Леруа Мерлен Восток») Февраль 2013 Стр. 6 Корректировка стоимости товаров на сумму премий (бонусов) (Дело Дирол Кэдбери) 22 декабря 2009г. Президиум ВАС вынес решение в пользу налогоплательщика по делу ООО «Дирол Кэдбери»: Налоговый орган сделал вывод о занижении обществом налогооблагаемой базы по налогу на добавленную стоимость на сумму предоставленных премий (бонусов). Президиум ВАС разрешил данный спор в пользу налогоплательщика: Не принимается в расчет способ системы стимулирования, используемый сторонами дистрибьюторского соглашения; Налоговая база по НДС должна быть скорректирована с учетом предоставленных скидок (бонусов). (Постановление ВАС РФ № 11175/09 от 22.12.2009г. по делу № А44-109/2008) Февраль 2013 Стр. 7 Скидки и Бонусы - позиция Минфина РФ Минфин РФ выпустил ряд разъяснений в отношении применения НДС при выплате премий (бонусов): ► Выплата премий покупателю непродовольственных товаров влечет необходимость изменения вычетов по НДС у покупателя Письмо Минфина РФ от 31 мая 2012 г. № 03-07-11/163 ► Налоговый вычет, произведенный покупателем по продовольственным товарам, не корректируется Письмо Минфина РФ от 5 июля 2012 г. № 03-07-11/180 ► Вне зависимости от условий договора перечисление продавцом продовольственных товаров их покупателю премий не влечет изменение базы по НДС. В то время как перечисление премии за непродовольственные товары может как изменять, так и не изменять стоимость ранее поставленных товаров, и, следовательно, базу по НДС. Письмо Минфина РФ от 16.08.2012 г. № 03-07-11/301 Письмо Минфина РФ от 31.08.2012г. № 03-07-11/342 Письмо Минфина РФ от 03.09.2012 г. № 03-07-15/120 Февраль 2013 Стр. 8 Корректировочный счет-фактура: премии за совокупность поставок за период ► Совместное заявление налогоплательщиков о признании недействующими положений Постановления №1137 («О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость») в той части, в которой они препятствуют составлению единого корректировочного счета-фактуры с указанием показателей по совокупности всех поставок, в связи с которыми предоставляется премия (бонус). ► ВАС РФ делает вывод о том, что правила заполнения корректировочных счетовфактур рассчитаны для использования исключительно в случаях изменения цены (тарифа) и/или уточнения количества поставки и не предусматривают возможности их применения к иным случаям, оказывающим влияние на стоимость товаров. При этом данный факт не говорит о несоответствии оспариваемых норм Постановления № 1137 положениям НК РФ. ► Вопрос квалификации премий по совокупным показателям поставок за период для целей изменения / не изменения налоговой базы по НДС напрямую не затрагивается. ► В судебном акте также указано на то, что в контексте главы 21 НК РФ понятия «стоимость» и «цена» различны, причем стоимость может изменяться как ввиду изменения цены или количества товара, так и по иным причинам. Решение ВАС РФ по делу № 13825/12 от 11.01.2013 г. Февраль 2013 Стр. 9 Потенциальные изменения в законодательстве в 2013 г. ► ► ► ► Законопроект № 216433-6 «О внесении изменения в статью 154 части второй Налогового кодекса Российской Федерации» В настоящий момент находится на рассмотрении в Комитете Государственной Думы по бюджету и налогам Вносит изменения в абзац первый пункта 1 статьи 154 НК РФ, устанавливая, что премии (поощрительные выплаты) не изменяют цену поставленного товара, за исключением случаев, когда это прямо предусмотрено договором. Распространяется на правоотношения, возникшие с 1 января 2012 г. Февраль 2013 Стр. 10 Корректировка стоимости товаров на сумму премий (бонусов) Актуальные темы для обсуждения: В случае наличия корректировочного счета-фактуры обе стороны должны модифицировать свои обязательства по НДС; Бонус, выплачиваемый наличными, представляет собой альтернативу штрафу по контракту, который не изменяет стоимости цены товара и не подлежит обложению НДС. Какой из периодов попадает под риск? 1) 2) 1) 2) 3) 4) Изменение цены товара влияет на: Увеличение базы по НДС у покупателя; Снижение базы по НДС у продавца. Отсутствие основания для регулирования базы по НДС у дистрибьютора, поскольку первоначальная цена подтверждается следующим: Оплата; Счет-фактура; Учетная цена товара; Продавец рассчитывает базу по НДС без компенсации бонуса. Февраль 2013 Стр. 11 Использование корректировочных счетов-фактур Налог на добавленную стоимость Новые формы и правила заполнения счетов-фактур, книги покупок и книги продаж 26 декабря 2011 г. принято Постановление Правительства РФ № 1137 (далее - Постановление № 1137), которым утверждены новые формы счетафактуры, книги покупок и книги продаж, а также формы корректировочного счета-фактуры и журнала учета полученных и выставленных счетов-фактур. Форматы всех этих документов установлены Приказом ФНС России от 05.03.2012 г. № ММВ-7-6/138@. Постановление № 1137 было опубликовано в январе 2012 г. До начала очередного налогового периода, т.е. до 1 апреля 2012 г., новые формы счетов-фактур применялись наряду с формами, которые были утверждены Постановлением Правительства РФ от 02.12.2000 г. № 914 (далее Постановление № 914). Такие разъяснения дал Минфин России в Письме от 31.01.2012 г. № 03-07-15/11 (Письмом ФНС России от 01.02.2012 г. № ЕД-43/1547@ направлено налогоплательщикам и налоговым органам для сведения и использования в работе). Февраль 2013 Стр. 13 Использование корректировочных счетовфактур Корректировочный счет-фактура При изменении стоимости в сторону увеличения продавец учитывает разницу между стоимостью отгруженных товаров до и после увеличения в налоговой базе того периода, в котором была осуществлена отгрузка, покупатель на основании корректировочного счета-фактуры принимает к вычету НДС в размере разницы между налогом, исчисленным со стоимости отгруженных товаров до и после увеличения в том периоде, когда соблюдены все условия для принятия НДС к вычету. При изменении стоимости в сторону уменьшения продавец на основании корректировочного счета-фактуры принимает налог к вычету в размере суммы разницы между НДС, исчисленным со стоимости до и после уменьшения в том периоде, когда соблюдены все условия для принятия НДС к вычету. покупатель восстанавливает в бюджет НДС в размере разницы между суммами налога со стоимости отгруженных товаров до и после уменьшения в периоде получения либо первичных документов на изменение стоимости приобретенных товаров, либо корректировочного счета-фактуры (что произошло раньше). Февраль 2013 Стр. 14 Использование корректировочных счетовфактур Выявление покупателем недостач/излишков/пересортицы Согласно НК РФ в случае уточнения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг) может быть применен корректировочный счет фактура (п. 3 ст. 168 НК РФ). Уточнение количества (объема), в частности, может быть произведено в случае, если в ходе приемки товара покупатель выявил недостачу (недопоставку) или иные расхождения количества товаров, полученных покупателем, по сравнению с количеством, указанным в отгрузочных документах. В случае расхождения количества товаров, полученных покупателем, по сравнению с количеством, указанным продавцом в накладных и счетах фактурах, в связи с недопоставкой, излишне поставленной продукции или пересортицы, и, соответственно, изменения стоимости отгруженных товаров в результате уточнения их количества продавцом выставляются корректировочные счета-фактуры. (Письма Минфина РФ от 12.05.2012 № 03-07-09/48, от 27.03.2012 № 03-07-09/29, от 02.03.2012 № 03-07-09/17, от 27.02.2012 № 03-07-09/11, от 20.02.2012 № 03-07-09/08, от 10.02.2012 № 03-07-09/05, Письма ФНС от 11.04.2012 № ЕД-43/6103@, от 12.03.2012 № ЕД-4-3/4100@, от 12.03.2012 № ЕД-4-3/4143@) Февраль 2013 Стр. 15 Использование корректировочных счетовфактур Возврат товаров, принятых покупателем на учет Согласно единой позиции контролирующих органов в случае возврата товара после принятия на учет такого товара корректировочный счет-фактура не применяется (Письма Минфина РФ от 10 августа 2012 г. N 03-07-11/280, от 7 августа 2012 г. N 03-07-09/109, от 21 мая 2012 г. N 03-07-09/58, от 13 апреля 2012 г. N 03-0709/34, от 2 марта 2012 г. N 03-07-09/17, от 27 февраля 2012 г. N 03-07-09/11). Изменение цен продавцом после даты отгрузки (ретроспективное изменение цен) предусмотренное договором поставки Под ретроспективным изменением цены можно рассматривать предоставление покупателю скидки, предусмотренной договором. Для уточнения новой стоимости продукции в данном случае может быть выставлен корректировочный счет-фактура. Февраль 2013 Стр. 16 Убытки, связанные с хищением товаров в торговых залах Убытки, связанные с хищением товаров в торговых залах Документальное подтверждение убытков в результате хищения. По мнению налогового органа налогоплательщик неправомерно уменьшил сумму доходов на сумму убытка, возникшего в результате хищения имущества, виновники которого не установлены, т.к. не предоставил постановление о приостановлении дознания в связи с не установлением виновного лица. пп. 5 п. 2 ст. 265 НК РФ не предусматривает, что факт отсутствия виновных лиц может быть подтвержден только определенным документом постановлением о приостановлении дознания. По мнению суда факты хищения и отсутствия виновных лиц могут быть подтверждены также справками правоохранительных органов, содержащими необходимые сведения. (Постановление ФАС Московского округа от 08.10.2012г. по делу №А40-15384/12-99-73) ► Текущие предложения по изменению НК в части ограничения вычета 0.75% от оборота в розничной торговле с подтверждением размера убытков по прочим причинам независимыми аудиторами. Февраль 2013 Стр. 18 Убытки, связанные с хищением товаров в торговых залах (Дело АШАН) Оспаривание конституционности пп. 5 п. 2 ст. 265 НК РФ. Налогоплательщику по результатам налоговой проверки был доначислен налог на прибыль в связи с отнесением к внереализационным расходам, уменьшающим налогооблагаемую базу, документально не подтвержденных убытков, полученных в виде недостачи материальных ценностей, а также убытков от хищений, виновники которых не установлены. По мнению налогового органа для подтверждения данных расходов необходимо подтверждение данного факта уполномоченными органами государственной власти. Из представленных налогоплательщиком документов суды трех инстанций сделали вывод о том, что содержащийся в постановлениях дознавателей вывод о хищениях носит предположительный характер и не может служить достаточным доказательством для совершения хищения. Конституционный суд изучив материалы, установил, что пп. 5 п. 2 ст. 265 НК РФ не содержит указания на то, какие именно документы могут подтвердить факт отсутствия виновных лиц при недостаче материальных ценностей. Налогоплательщик не ограничен в вопросе подтверждения правомерности учета данных расходов. (Определение Конституционного суда РФ от 24.09.2012г. №1543-О) Февраль 2013 Стр. 19 Неотделимые улучшения в арендованные объекты недвижимого имущества Неотделимые улучшения в арендованные объекты недвижимого имущества НДС По мнению Министерства финансов РФ, передача арендодателю неотделимых улучшений является объектом налогообложения НДС. Налоговые органы могут доначислить НДС на передачу арендодателю неотделимых улучшений в момент завершения договора аренды. Налог на прибыль Налоговые органы могут оспорить вычет расходов на амортизацию неотделимых улучшений, произведенных в помещениях, находящихся в объекте недвижимости, право собственности на который не зарегистрировано арендодателем в установленном законом порядке. Налоговые органы могут признать включение расходов по амортизации неотделимых улучшений с момента прекращения действия краткосрочного договора аренды с последующим заключением долгосрочного договора аренды неправомерным. Налоговые органы могут доначислить внереализационные доходы в виде безвозмездно полученных неотделимых улучшений, передаваемых арендодателем арендатору на момент перезаключения договора аренды. Февраль 2013 Стр. 21 Неотделимые улучшения в арендованные объекты недвижимого имущества Капитальные вложения в виде неотделимых улучшений в арендованные объекты недвижимого имущества, учтенные в составе основных средств арендатора, подлежат обложению налогом на имущество организаций у арендатора до их выбытия, которое может осуществляться как путем возврата имущества с улучшениями, так и путем возмещения арендодателем стоимости произведенных улучшений ранее расторжения договора аренды. Поскольку именно арендатор признается лицом, произведшим капитальные вложения, приносящие ему экономические выгоды, на нем лежит обязанность по их отражению в бухгалтерском учете в составе основных средств. В признании недействующим письма Министерства финансов Российской Федерации от 24.10.2008 г. № 03-05-04-01/37 отказано в связи с отсутствием противоречий позиции Минфина России, изложенной в оспариваемом письме, Методическим указаниям по бухгалтерскому учету ОС. (Решение ВАС РФ № 16291/11 от 27.01.2012 г.) Февраль 2013 Стр. 22 Неотделимые улучшения в арендованные объекты недвижимого имущества Судом установлено, что налогоплательщиком по предварительному договору были сданы в аренду помещения без отделки, а не с учетом выполненных впоследствии работ. Арендаторы осуществляли на предоставленных площадях отделочные работы с привлечением подрядных организаций исключительно для осуществления своей деятельности. Налоговым органом отделочные работы были квалифицированы как неотделимые улучшения, увеличивающие стоимость основного средства и приводящие к образованию внереализационного дохода. Суд также полагает, что включение в первоначальную стоимость здания стоимости работ арендаторов влечет постоянное изменение стоимости здания при смене арендаторов, что противоречит ст. 257 НК РФ. Суд пришел к выводу, что налоговым органом доказано использование налогоплательщиком в своей деятельности результатов данных работ. Таким образом, доначисление налога на прибыль и налога на имущество является неправомерным. (Постановление ФАС МО № А41-24572/10 от 27.12.2011г.). Февраль 2013 Стр. 23 Несмотря на то, что мы прикладываем все усилия, чтобы предложить Вам точную и достоверную информацию, мы не можем гарантировать ее полноту и актуальность в каждый момент времени. Настоящее издание не представляет собой консультацию или совет. “Эрнст энд Янг (СНГ) Б.В.” не несет ответственности ни за какие ошибки или упущения, а также результаты использования этого материала. До принятия решений, связанных с опубликованным материалом, обратитесь в компанию “Эрнст энд Янг” или к иному профессиональному консультанту. © Ernst &Young (CIS) B.V. 2013. Все права защищены. http://www.ey.com http://tax.eycis.info Никакая часть этой публикации не может воспроизводиться или использоваться в любой форме без разрешения правообладателя – “Эрнст энд Янг (СНГ) Б.В.”