Управление налоговыми рисками компании

реклама

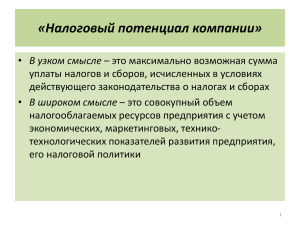

Управление налоговыми рисками компаний III Конференция для финансовых директоров 19 сентября 2013 г. г. Новосибирск Фирсова Елена Рафаковна – Главный бухгалтер ООО «Томскводоканал» (3822)-90-50-02, [email protected] ООО «Томскводоканал» • дочернее Общество Veolia Voda SA • основная цель деятельности - решение социальных задач в сфере обеспечения качественными услугами по водоснабжению и водоотведению абонентов города Томска и ряда присоединенных территорий • эксплуатирует водопроводно-канализационную инфраструктуру г. Томска с мая 2011 г. на основании договора аренды, заключенного по итогам публичного международного конкурса. 2012 2 Содержание 1. Налоговые риски 1.1. Определение, основные характеристики и факторы, влияющие на возникновение налоговых рисков 1.2. Группы налоговых рисков Управление процессом налогового планирования 2.1. Сущность налогового планирования 2.2. Определение целевых показателей процесса 2.3. Этапы процесса. Основные инструменты налогового планирования Государственное налоговое администрирование 3.1. Презумпция недобросовестности налогоплательщика 3.2. Контроль за сделками между взаимозависимыми лицами 3.3. Методы налогового контроля. 3.4. Новые возможности налоговиков при взыскании недоимки по налогам и сборам Модели оптимизации налогового бремени 4.1. Оптово-розничная торговля 4.2. Выполнение строительно-монтажных работ 4.3. Переработка продукции по договорам толлинга 2. 3. 4. 2012 3 1. Налоговые риски 1.1. Определение, основные характеристики и факторы, влияющие на возникновение налоговых рисков Налоговый риск - возможное наступление неблагоприятных материальных (прежде всего финансовых) и иных негативных событий, в том числе правового, социального и психологического характера для налогоплательщика или государства в результате действий (бездействий) участников налоговых правоотношений. Основные характеристики налоговых рисков • являются неотъемлемой составляющей финансовых рисков; • связаны с неопределенностью экономической и правовой информации; • распространяются на всех участников налоговых правоотношений: - налогоплательщиков, налоговых агентов; - субъектов, представляющих интересы государства; • предполагают неблагоприятные последствия для всех участников налоговых правоотношений 2012 4 1. Налоговые риски 1.1. Определение, основные характеристики и факторы, влияющие на возникновение налоговых рисков Факторы, оказывающие влияние на возникновение налоговых рисков Налоговая политика государства Изменение политической конъюнктуры Налоговая политика организации Изменение мировых цен на экспортируемую продукцию Оффшорные зоны Судебная практика Внешние факторы Внутренние факторы 2012 5 1. Налоговые риски 1.2. Группы налоговых рисков 1 - явная угроза привлечения к налоговой и даже уголовной ответственности • Риски возникают в случае грубого уклонения от уплаты налогов. • На практике все чаще встречаются случаи, когда при рассмотрении уголовных дел суды дают виновным реальные сроки лишения свободы 2 - опасности привлечения к налоговой ответственности, вызванные неточностью и неопределенностью законодательных норм • Риски возникают при неясностях норм налогового законодательства. Эксперты, аудиторы, Минфин России расходятся во мнениях, судебная практика не единообразна либо отсутствует, у ВАС РФ не сформирована правовая позиция. • Даже если организация руководствуется положительной арбитражной практикой, существует вероятность, что Высший Арбитражный Суд примет иное решение. Верховный же суд РФ также может принять диаметрально противоположное решение. 3 - риски субъективного плана • Риски личных суждений налоговых инспекторов и их трактовки налогового законодательства и деятельности проверяемой организации. • Риски обнаружения фирм-однодневок при проведении проверок среди контрагентов организации 2012 6 2. Управление процессом налогового планирования 2.1. Сущность налогового планирования Каждый налогоплательщик имеет право использовать допустимые законом средства, приемы и способы для максимального сокращения своих налоговых обязательств 2012 7 2. Управление процессом налогового планирования 2.1. Сущность налогового планирования Решение основных финансовых задач в процессе налогового планирования: 1) Сокращение расходов за счет снижения налоговых платежей 2) Увеличение финансовых результатов Сопутствующие финансовые задачи: -увеличение показателя нераспределенной прибыли для привлечения новых кредитных продуктов и инвесторов; - контроль за оборотом наличных денежных средств 2012 8 2. Управление процессом налогового планирования 2.2. Определение целевых показателей процесса Оптимизация налоговых платежей Минимиза ция налоговых рисков 2012 Увеличение объема оборотных средств 9 2. Управление процессом налогового планирования 2.3. Этапы процесса. Основные инструменты налогового планирования • определение главных принципов • анализ проблем и постановка задач 1 2 3 2012 • определение основных инструментов, которые может использовать компания • разработка правового и экономического поля налоговой оптимизации: схемы, учетной политики, системы внутреннего контроля договорных отношений • осуществление финансово-хозяйственной деятельности в поле оптимизированных налоговых рисков 10 2. Управление процессом налогового планирования 2.3. Этапы процесса. Основные инструменты налогового планирования Инструменты налогового планирования позволяют практически реализовать предусмотренные законодательством наиболее выгодные с позиций возникающих налоговых последствий условия хозяйствования Налоговые льготы Оптимальная форма договорных отношений Цены сделок 2012 • льготы по налогу на имущество • освобождение от уплаты НДС в течение налогового периода • освобождение от уплаты НДС отдельных операций, предусмотренных ст. 149 НК РФ • освобождение от исчисления и удержания НДФЛ некоторых видов доходов физических лиц • реализация продукции самостоятельно или через комиссионера • реализация продукции в розницу самостоятельно или через организацию на ЕНВД, УСН • производство готовой продукции из собственного сырья или из давальческого сырья • порядок возмещения стоимости коммунальных услуг и улучшений в арендованное имущество • условие об (не-) изменении процентной ставки при заключении договоров займа • условия о транспортировке и доставке товаров • договоры на оказание аутсорсинговых услуг • разработка системы ценообразования при производстве разносортных видов продукции (лесная и т.п.) и строительстве МКД с нежилыми помещениями • предоставление ретроспективных скидок • использование системы трансфертного ценообразования 11 2. Управление процессом налогового планирования 2.3. Этапы процесса. Основные инструменты налогового планирования Дифференциация доходов в зависимости от налоговых ставок • выплата некоторых доходов в виде дивидендов для физических лиц • заключение договоров подряда с ИП, а не с физическими лицами • разработка схем международного налогового планирования — взаимодействия в своей коммерческой деятельности фирм, зарегистрированных в иностранных государствах и имеющих режим льготного или пониженного налогообложения Выбор оптимальных элементов учетной политики • метод определения выручки: «кассовый» или «по отгрузке» • оценка МПЗ • порядок начисления амортизации ОС • амортизационная премия • формирование резервов на предстоящие расходы: на отпуска, сомнительных долгов • определение перечня прямых и косвенных затрат • порядок определения расходов на проценты по долговым обязательствам любого вида Специальные налоговые режимы 2012 • УСН: Доходы-Расходы, Доходы, Патенты • ЕНВД • Прочие 12 3. Государственное налоговое администрирование 3.1. Презумпция недобросовестности налогоплательщика 12 причин, по которым Вас включат в план проверок: 1) Налоговая нагрузка ее среднего уровня по хозяйствующим субъектам в конкретной отрасли (по виду экономической деятельности); 2) Отражение в бухгалтерской или налоговой отчетности убытков на протяжении нескольких налоговых периодов; 3) Отражение в налоговой отчетности значительных сумм налоговых вычетов за определенный период; 4) Опережающий темп роста расходов над темпом роста доходов; 5) Выплата среднемесячной заработной платы на одного работника ниже среднего уровня по виду экономической деятельности в субъекте РФ; 6) Неоднократное приближение к предельному значению установленных НК РФ величин показателей, предоставляющих право применять налогоплательщикам специальные налоговые режимы; 7) Отражение индивидуальным предпринимателем суммы расхода, максимально приближенной к сумме его дохода, полученного за календарный год; 8) Построение финансово-хозяйственной деятельности на основе заключения договоров с перекупщиками или посредниками без наличия деловой цели; 9) Непредставление налогоплательщиком пояснений на уведомление налогового органа о выявлении несоответствия показателей; 10) Неоднократное снятие с учета и постановка на учет в налоговых органах в связи с изменением места нахождения; 11) Значительное отклонение уровня рентабельности от уровня рентабельности для данной сферы деятельности по данным статистики; 12) Ведение финансово-хозяйственной деятельности с высоким налоговым риском. 2012 13 3. Государственное налоговое администрирование 3.1. Презумпция недобросовестности налогоплательщика Постановление Пленума ВАС РФ от 12.10.2006 № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды» • Контрагент не отчитывается в налоговые органы либо предоставляет «нулевую» отчетность • Не находится по адресу регистрации либо имеет «массовый» адрес регистрации • Директор числится в умерших либо заключенных, либо заявил о своей непричастности к фирме Действия налогоплательщика без должной осмотрительности и осторожности 2012 Невозможность реального осуществления сделки в связи с тем, что у контрагента • отсутствуют необходимые материальные, технические и трудовые ресурсы для проведения сделки • в учетных регистрах не отражены сопутствующие сделке операции • наличие одного IP-адреса для проведения банковских операций • Наличие взаимозависимых лиц в сделке • Транзитные платежи • Платежи одного дня • Использование обнальных посредников • Участникам сделки известно о нарушениях налогового законодательства друг друга Согласованность в действиях участников сделки 14 3. Государственное налоговое администрирование 3.2. Контроль за сделками между взаимозависимыми лицами До 01.01.2012 г. регулирование в данной сфере было сосредоточено в статье 40 НК РФ. Федеральным законом от 18.07.2011 № 227-ФЗ в Налоговый кодекс РФ с 01.01.2012 г. введен новый раздел V.1 «Взаимозависимые лица. Общие положения о ценах и налогообложении. Налоговый контроль в связи с совершением сделок между взаимозависимыми лицами. Соглашение о ценообразовании» Основные понятия, введенные данной главой: Рыночные цены; Взаимозависимые лица; Контролируемые сделки; Сделки, приравненные к контролируемым. 2012 15 3. Государственное налоговое администрирование 3.3. Основные методы налогового контроля Предпроверочный анализ, ст.ст. 31, 93.1 НК РФ • Направление запросов в банк налогоплательщика и его контрагентов • Сравнение показателей бухгалтерской и налоговой отчетности • Запрос различной информации у налогоплательщика по фактам его хозяйственной деятельности Камеральная налоговая проверка, ст. 88 НК РФ Выездная налоговая проверка, ст.89 НК РФ • Сверка показателей отчетности с теми сведениями, которые имеются у налогового органа • Проверка копий первичной учетной документации, подтверждающей данные показатели • Направление запросов контрагентам налогоплательщика о подтверждении информации • Осмотр места деятельности налогоплательщика (новая возможность налоговиков) • Проверка оригиналов документов, подтверждающих начисление и уплату налогов за определенные налоговые периоды • Направление запросов контрагентам о предоставлении необходимой информации • Осмотр места деятельности налогоплательщика • Допросы свидетелей • Выемка документов • Экспертиза подписей, данных документов • Повторная выездная налоговая проверка Контроль за сделками в сфере ТЦО 2012 16 3. Государственное налоговое администрирование 3.4. Новые возможности налоговиков при взыскании недоимки по налогам и сборам 30 июля 2013 г. вступила в силу новая редакция подпункта 2 пункта 2 статьи 45 НК РФ взысканию подлежит недоимка, возникшая по итогам проведенной налоговой проверки; недоимка зависимого (дочернего) общества взыскивается с основного общества, если после того, как должник узнал или должен был узнать о назначении ВНП или о начале проведения КНП, денежные средства или иное имущество были переданы основному обществу и такая передача повлекла невозможность взыскать недоимку с должника. Аналогичные основания предусмотрены и для взыскания недоимки основного общества с зависимого; если выручка за реализуемые товары (работы, услуги) поступает на счета нескольких организаций или если денежные средства, иное имущество были переданы нескольким компаниям, то недоимка будет взыскиваться со всех организаций пропорционально доле поступившей им выручки, доле переданных денежных средств, стоимости иного имущества; недоимка взыскивается и в том случае, если выручка за реализуемые товары (работы, услуги) будет перечислена (денежные средства и иное имущество переданы) зависимым обществом основному и наоборот посредством совокупности взаимосвязанных операций. При этом не имеет значения, что участники данных операций не являются основными или зависимыми обществами; указанный порядок взыскания недоимки будет применяться и к тем организациям, которые суд признает иным образом зависимыми с должником. 2012 17 4. Модели оптимизации налогового бремени 2012 Оптовые продажи при наценке = min, собственник-учредитель < 5 %, ОСН, контроль Доходы-Расходы, вычеты по НДС Доставка, ЕНВД, УСН 6%, ИП Договор К-П цены рыночные Розничные продажи, ЕНВД Официальный независимый Дистрибьютер, ОСН 4.1. Оптово-розничная торговля Рыночные цены, собственник-учредитель < 20 %, отсутствует контроль Доходы-Расходы, формирование финансового результата и 18 выплата дивидендов 4. Модели оптимизации налогового бремени 4.2. Выполнение строительно-монтажных работ Строим МКД, реализация квартир без НДС Заказчик-застройщик, ОСН, контроль Доходы-Расходы, формирование фин.рез., выплата дивидендов 2012 Подрядчик, УСН, контроль Доходы-Расходы, налоговая база формируется при получении выручки Договор подряда на строительство МКД 19 4. Модели оптимизации налогового бремени 4.3. Переработка продукции по договорам толлинга Поставщик молока, без НДС, ЕСХН Производитель – владелец торговой марки, УСН, контроль Доходы-Расходы Договор К-П, рыночные цены Молоко доставляется на завод В розницу на ЕНВД, рыночные цены, фин.рез. и дивиденды Договор толлинга, цена=min 2012 Переработчик молока, УСН, Доходы-Расходы, выручка по мере поступления денежных средств 2012 21