Анна Волкова. Судебная практика по спорам, связанным с защитой

реклама

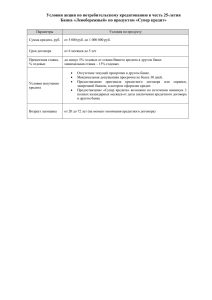

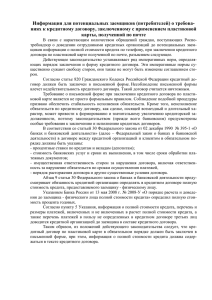

СУДЕБНАЯ ПРАКТИКА ПО СПОРАМ, СВЯЗАННЫМ С ЗАЩИТОЙ ПРАВ ПОТРЕБИТЕЛЕЙ-ЗАЕМЩИКОВ ПО КРЕДИТНЫМ ДОГОВОРАМ Практика АИЖК 1 ПРАВОВОЕ ОСНОВАНИЕ СУДЕБНЫХ СПОРОВ Закон «О защите прав потребителей» № 2300-1 от 07 февраля 1992 г., статья 16: 1. Условия договора, ущемляющие права потребителя по сравнению с правилами, установленными законами или иными правовыми актами Российской Федерации в области защиты прав потребителей, признаются недействительными. 2. Запрещается обуславливать приобретение одних товаров (работ, услуг) обязательным приобретением иных товаров (работу, услуг). 2 ПРЕДМЕТЫ СУДЕБНЫХ СПОРОВ Роспотребнадзор и истцы-физические лица на основании ст. 16 Закона о защите прав потребителей полагают, что заемщикам навязывают: Услуги по личному страхованию заемщиков Оплата комиссий • • • • • за ведение ссудного счет за рассмотрение заявки и выдачу кредита за проведение андеррайтинга за открытие аккредитива иные виды комиссий 3 ОСПАРИВАНИЕ УСЛОВИЙ КРЕДИТНОГО ДОГОВОРА О ЛИЧНОМ СТРАХОВАНИИ ЗАЕМЩИКОВ 4 ПОЗИЦИЯ АГЕНТСТВА Личное страхование заемщиков является одним из видом обеспечения исполнения обязанности заемщиков по возврату суммы кредита. Все (без исключения) условия договора (о которых стороны договорились, руководствуясь принципом свободы договора) определяют основные параметры кредита (займа), такие как: 1. 2. 3. 4. срок процентная ставка сумма кредита (займа) возможность предоставления кредита (займа) данному лицу. 5 ПРАВОВЫЕ ОСНОВАНИЯ ПОЗИЦИИ АГЕНТСТВА. Гражданский кодекс РФ. Статья 421 • Граждане и юридические лица свободны в заключении договора. Условия договора определяются по усмотрению сторон, кроме случаев, когда такое содержание соответствующего условия предписано законом или иными правовыми актами. Статья 329 • Исполнение обязательства может обеспечиваться неустойкой, залогом, удержанием имущества должника, поручительством, банковской гарантией, задатком и другими способами, предусмотренными законом или договором. Статья 821 • Кредитор вправе отказаться от предоставления заемщику предусмотренного кредитным договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок. 6 ПРАВОВЫЕ ОСНОВАНИЯ ПОЗИЦИИ АГЕНТСТВА Страхование жизни и трудоспособности заемщика, а также прав собственника на приобретаемое жилое помещение (титульное страхование) входит в стандартную процедуру получения ипотечного кредита, представленную в Концепции развития системы ипотечного жилищного кредитования в Российской Федерации, утвержденной Постановлением Правительства РФ № 28 от 11 января 2000 г. (пп.7 п. 2.3. Концепции). Информационное письмо Президиума ВАС РФ № 146 от 13 сентября 2011 г.: Включение в кредитный договор с заемщиком-гражданином условия о страховании его жизни и здоровья не нарушает прав потребителя, если заемщик имел возможность заключить с банком кредитный договор и без названного условия (п. 8) Закон «О защите прав потребителей» № 2300-1 от 07 февраля 1992 г., статья 16: Условия договора, ущемляющие права потребителя по сравнению с правилами, установленными законами или иными правовыми актами Российской Федерации в области защиты прав потребителей, признаются недействительными. 7 Судебная практика Железнодорожным районным судом г. Барнаула Алтайского края вынесено Решение от 25.05.2010 по делу № 2-1080/10 по иску М., Д. к ЗАО «***БАНК». Суд определил, что «условия о необходимости личного страхования не нарушают права потребителя, будучи направленными на защиту интересов заемщиков, т.к. иначе, в случае их невозможности оплачивать кредит по причине длительной нетрудоспособности, на заложенное имущество будет обращено взыскание. Страхование жизни заемщика также входит в стандартную процедуру получения ипотечного кредита, представленную в Концепции развития системы ипотечного жилищного кредитования в Российской Федерации, утв. Постановлением Правительства РФ от 11.01.2000 № 28 (в ред. от 08.05.2002) «О мерах по развитию системы ипотечного жилищного кредитования в Российской Федерации» (п.7 раздела 2.3.)» 8 Судебная практика Ленинским районным судом г. Тюмени вынесено решение от 24.08.2010 по гражданскому делу №2-5223/2010 по иску Х. к ОАО «АИЖК». Суд пришел к выводу, что «оспариваемый пункт кредитного договора реализует права кредитора, предусмотренные статьями 421 и 329 ГК РФ, предусматривая страхование жизни и потери трудоспособности как один из способов обеспечения исполнения обязательств. Ст. 1 ФЗ «О банках и банковской деятельности» № 395-1 от 02.12.1990г. установлено, что банки размещают привлеченные средства на условиях возвратности, платности, срочности. Страхование жизни и трудоспособности является допустимым способом обеспечения возврата кредита. Руководствуясь принципом возвратности кредитов, банк должен определять такие условия выдачи кредита и предусматривать такие виды обеспечения, при которых риски не возврата кредита будут минимальными и которые гарантировали бы отсутствие убытков, связанных с непогашением заемщиком ссудной задолженности». Тюменский областной суд оставил решение Ленинского районного суда г. Тюмени от 24.08.2010г. без изменения, пояснив, что «согласно п.1 ст. 421 ГК РФ граждане и юридические лица свободны в заключении договора. В силу п. 2 ст. 935 ГК РФ, обязанность страховать свою жизнь или здоровье не может быть возложена на гражданина по закону. Тем не менее, данная норма не препятствует закрепить эту обязанность соглашением сторон при оформлении ипотечного кредита. Подписав договор и получив по нему заемные средства, истица тем самым выразила согласие на заключение кредитного договора на предложенных банком условиях. Заключая кредитный договор, стороны пришли к взаимному соглашению по всем его существенным условиям» 9 Судебная практика Куйбышевский районный суд г. Омска, решением от 08.11.2010г. по делу № 25624/2010 по иску Т. к ОАО «***Банк», ОСАО «***» отказал истцу в признании недействительными пунктов кредитного договора, содержащих условия о необходимости осуществления заемщиком личного страхования, признании недействительным договора страхования. «По правилам ч. 1. ст. 421 ГК РФ граждане и юридические лица свободны в заключении договора. Применительно к данному положению законодательства, суд не может согласиться с утверждением представителя истца о вынужденности заключения данного договора. Все действия по поиску кредитной организации и последующему оформлению кредитного договора и договора страхования совершались Т. самостоятельно, добровольно, осознанно. Она не была ограничена в доступе к информации об условиях кредитования в различных кредитных организациях, выборе кредитной организации». 10 ОПЛАТА КОМИССИЙ ПРИ ЗАКЛЮЧЕНИИ КРЕДИТНОГО ДОГОВОРА 11 Правовая природа комиссий Действующее законодательство не содержит положений, запрещающих взимание комиссий за совершение банками каких-либо действий или операций в рамках кредитного договора. В соответствии с п. 6 Информационного письма Президиума ВАС РФ № 147 от 13 сентября 2011 г. : Банк имеет право на получение отдельного вознаграждения (комиссии) наряду с процентами за пользование кредитом в том случае, если оно установлено за оказание самостоятельной услуги клиенту. В остальных случаях суд оценивает, могут ли указанные комиссии быть отнесены к плате за пользование кредитом. 12 Правовая природа комиссий Комиссия как плата за оказание отдельной услуги (аккредитив, банковский расчетный счет). Данный вид комиссий должен оформляться отдельным договор и не обуславливать возможность заключения кредитного договора. Комиссия, не представляющая собой плату за отдельную услугу. 13 Правовая природа комиссий Комиссия, не представляющая собой плату за отдельную услугу. Комиссия, обязанность по уплате которых является периодической, а сумма определяется как процент от остатка задолженности заёмщика перед банком на дату платежа являются притворными (комиссия за поддержание лимита кредитной линии, за ведение ссудного счета) Комиссия, уплачиваемая единовременно. В том случае, если такие комиссии не являются платой за самостоятельные услуги, а взимаются за стандартные действия, без совершения которых банк не смог бы заключить и исполнить кредитный договор, такие комиссии подлежат возврату. 14 Основания возврата денежных средств. Судебная практика. Применение последствий недействительности ничтожных положение кредитного договора • Положения кредитного договора (как правило, Раздел 2: Порядок выдачи кредита), накладывающие на заемщика обязанность оплаты комиссий • Информационные положения кредитного договора (как правило, Раздел 6), включающие информацию о комиссиях в расчет полной стоимости кредита Взыскание неосновательного обогащения • При отсутствии в кредитном договоре положений, обязывающих заемщика произвести оплату комиссий (оплата по квитанции) 15 Информация о полной стоимости кредита В соответствии со статьей 30 Федерального закона от 02.12.1990 N 395-1 "О банках и банковской деятельности" в расчет полной стоимости кредита должны включаться платежи заемщика – физического лица по кредиту, связанные с заключением и исполнением кредитного договора, в том числе платежи указанного заемщика в пользу третьих лиц в случае, если обязанность этого заемщика по таким платежам вытекает из условий кредитного договора, в котором определены такие третьи лица. Полная стоимость кредита рассчитывается кредитной организацией и доводится ею до заемщика – физического лица в порядке, установленном Банком России. Указанный порядок установлен Указанием ЦБ РФ от 13.05.2008 N 2008-У "О порядке расчета и доведения до заемщика - физического лица полной стоимости кредита". Согласно которому в расчет полной стоимости кредита включаются платежи заемщика по кредитному договору, связанные с заключением и исполнением кредитного договора, размеры и сроки уплаты которых известны на момент заключения кредитного договора, в том числе: 16 Информация о полной стоимости кредита Доведение до заемщиков обязанностью банка. информации полной стоимости кредита является Признание недействительным информационного пункта кредитного договора о полной стоимости кредита фактически означает признание неправомерным самого факта доведения до сведения заемщика информации полной стоимости кредита. При отсутствии в кредитном договоре положений, обязывающих заемщику осуществить оплату комиссий, а лишь информационных положений, должен рассматриваться вопрос о взыскании неосновательного обогащения. Для снижения риска признания части кредитного договора недействительными (пунктов Раздела 6 кредитного договора) информация о полной стоимости кредита должна доводится до заемщика отдельным от кредитного договора документом (информационный лист под роспись). 17 УСТУПКА ПРАВ ПО КРЕДИТНОМУ ДОГОВОРУ НЕКРЕДИТНОЙ ОРГАНИЗАЦИИ 18 ПОЗИЦИЯ ИСТЦОВ Уступка прав по кредитному договору некредитной организации и/или без согласия должника незаконна В силу п.2. ст. 388 ГК РФ уступка права требования Уступка права требования При уступке права без согласия должника в субъектам небанковской требование нарушается договоре невозможна, сферы противоречит требования специальному поскольку личность законодательства о банковскому кредитора имеет сохранении банковская существенное значение законодательству, тайна (ст. 26 ФЗ «О требующему для должника, а потому банках и банковской лицензировать уступка права не может деятельности», ст. 857 ГК быть осуществлена без банковские операции (п. 1 РФ). ст. 819 ГК РФ). согласия самого должника. 19 ПОЗИЦИЯ АГЕНТСТВА. ПРАВОВОЕ ОБОСНОВАНИЕ. Уступка прав по кредиту некредитной организации не противоречит законодательству Требование возврата кредита, выданного физическому лицу по кредитному договору, не относится к числу требований, неразрывно связанных с личностью кредитора. Согласно ст. 382 ГК РФ для перехода к другому лицу прав кредитора не требуется согласие должника, если иное не предусмотрено законом или договором, при этом в законодательстве Российской Федерации отсутствует норма, которая бы устанавливала необходимость получения согласия заемщикагражданина на уступку кредитной организации требований, вытекающих из кредитного договора. В соответствии со ст. 355 ГК РФ залогодержатель вправе передать свои права по договору о залоге другому лицу с соблюдением правил о передаче прав кредитора путем уступки требования (ст. 382-390 ГК РФ). Уступка залогодержателем своих прав по договору о залоге другому лицу действительна, если тому же лицу уступлены права требования к должнику по основному обязательству, обеспеченному залогом. Вне зависимости от статуса и правосубъектности кредитора на него распространяется действие Федерального закона «О персональных данных» №152-ФЗ от 27.07.2006 г. Президиум ВАС РФ в Информационном письме № 146 от 13.09.2011 г. указал, что уступка банком лицу, не обладающему статусом кредитной организации, не исполненного в срок требования по кредитному договору с заемщиком-гражданином не противоречит закону и не требует согласия заемщика (п. 16). 20