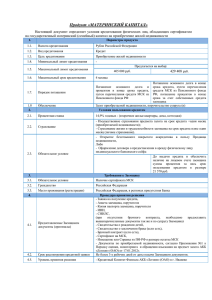

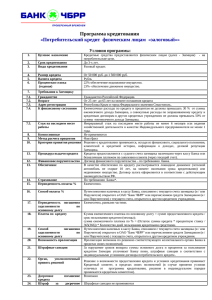

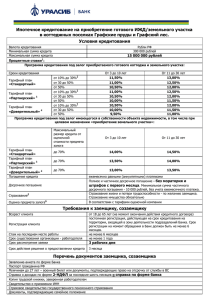

Модели оценки кредитоспособности заемщика

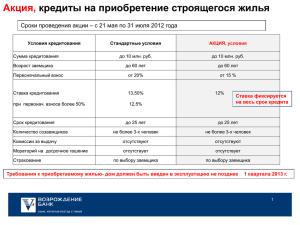

реклама