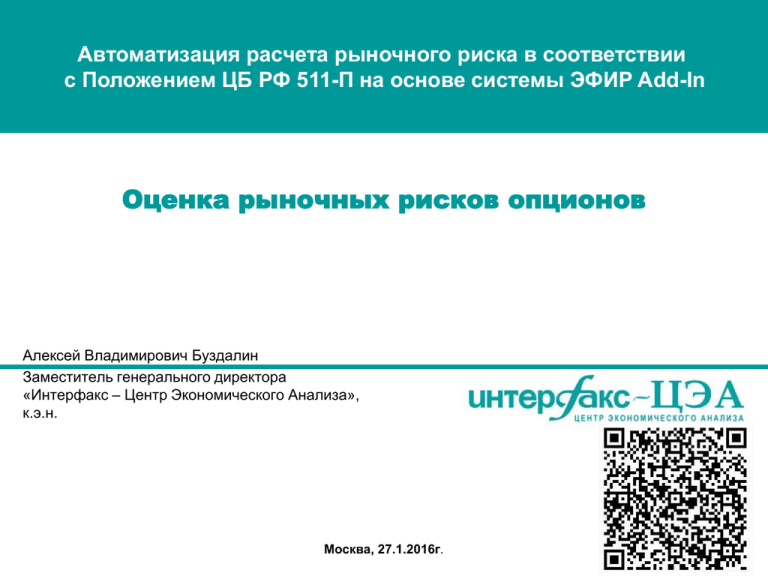

Автоматизация расчета рыночного риска в соответствии

реклама

Автоматизация расчета рыночного риска в соответствии

с Положением ЦБ РФ 511-П на основе системы ЭФИР Add-In

Оценка рыночных рисков опционов

Алексей Владимирович Буздалин

Заместитель генерального директора

«Интерфакс – Центр Экономического Анализа»,

к.э.н.

Москва, 27.1.2016г.

2

Необходимые параметры риска

Гамма риск – риск нелинейной зависимости от базового актива

Вега риск – риск изменения валотильности

•

•

•

•

•

Дельта

Гамма

Вега

Волатильность (Сигма)

ИБА

3

Определения

Опцио́н (лат. optio — выбор, желание, усмотрение) — договор, по

которому покупатель опциона (потенциальный покупатель или

потенциальный продавец базового актива — товара, ценной

бумаги) получает право, но не обязательство, совершить покупку

или продажу данного актива по заранее оговорённой цене в

определённый договором момент в будущем или на протяжении

определённого отрезка времени. При этом продавец опциона

несёт обязательство совершить ответную продажу или покупку

актива в соответствии с условиями проданного опциона.

Опцион — это один из производных финансовых инструментов.

Различают опционы на продажу (put option), на покупку (call option)

и двусторонние (double option)

4

Характеристики опциона

•

•

•

•

Цена

Спотовая цена базового актива (S)

Страйк (K)

Дата экспирации (Т)

5

Формула Блэка-Шоулза

Стоимость европейского call и put опционов на обыкновенную

акцию (без учета дивидендов)

6

«Греки»

Формула Блэка-Шоулза видоизменяется для

разных базовых активов

Базовый актив:

• Акция без дивидендного дохода

• Акция с дивидендным доходом

• Валютная пара

• Фьючерс

• Опцион

А еще существуют американские опционы

7

8

Фьючерсные опционы

9

Базовый актив

В 511-П базовым активом фьючерсного опциона является не

фьючерс, а базовый актив фьючерса

F = Alpha * S

Следовательно, «греки» должны считаться не к фьючерсу, к

базовому активу фьючерса

10

Волатильность

511-П требует рассчитывать вмененную (подразумеваемую

волатильность)

Численными методами необходимо решить уравнение на основе

формулы Блэка –Шоулза

c = с (T,S, К, r, Сигма)

11

«Греки» фьючерсных опционов в 511-П

•

•

•

•

•

F - цена фьючерса, являющегося базовым активом

S - цена базового актива фьючерса

X - страйк опциона

T - срок до экспирации (измеряется в годовом выражении)

r - безрисковая ставка (в валюте базового актива, т.е. или годовая

бескупонная доходность ОФЗ или Libor)

d1 = (Log(F / X) + Sigma ^ 2 / 2 * T) /Sigma / Sqr(T)

Gamma = F*exp(-r*T)/Sigma /S^2/Sqr(T)*Application.NORM.S.DIST(d1;

FALSE)

Vega = F*exp(-r*T)*Sqr(T)*Application.NORM.S.DIST(d1; FALSE)

Если опцион call, то Delta = F*exp(-r*T)/S *Application.NormSDist(d1)

Если опцион put, то Delta = F*exp(-r*T)/S *(Application.NormSDist(d1) - 1)

12

Загадка коэффициента дельта

Позиции по опционам включаются в расчет рыночных рисков с

учетом коэффициента дельта в соответствии с пунктом 1.8

Инструкции Банка России N 124-И.

…но в 124-И нет никакой конкретики относительно расчета дельты

..но если посмотреть предыдущие редакции, то выяснится, что

дельта принимает значения 1 или 0 в зависимости от того опцион

«в деньгах» или «вне денег».

Т.е. формула для коэффициента дельта с предыдущего слайда

пока не работает.

13

Загадка коэффициента гамма

Г - значение коэффициента гамма, определяемого как отношение

изменения коэффициента дельта опциона при малом изменении

справедливой стоимости базисного (базового) актива к величине

указанного изменения справедливой стоимости базисного

(базового) актива

..а значит в логике 124-И Г=0.

14

Гамма и вега коэффициенты имеют размерность

• Размерность гамма и вега коэффициентов привязана к валюте

базового актива

• Гамма и вега риски необходимо считать в валюте базового

актива

• …а затем переводить по текущему курсу в рубли

15

Изменение базового актива (ИБА)

Риск

Коэфф

Валютный

8%

Процентный

Табл

Фондовый

8%

Товарный

15%

Временной интервал

-->

ГР = 0,5*Г*ИБА^2

ИБА – показатель изменения

базового актива

ИБА = ТСС баз акт * коэфф

СС

Для

поставки

денежных

средств

необходимо брать шкалу со ставкой

<3%

Коэффициент

взвешивания, %

Финансовые инструменты с

процентной ставкой менее

3%

Прочие финансовые

инструменты

менее 1 месяца

менее 1 месяца

0

1 - 3 месяцев

1 - 3 месяцев

0,20

3 - 6 месяцев

3 - 6 месяцев

0,40

6 - 12 месяцев

6 - 12 месяцев

0,70

1 - 1,9 года

1 - 2 года

1,25

1,9 - 2,8 года

2 - 3 года

1,75

2,8 - 3,6 года

3 - 4 года

2,25

3,6 - 4,3 года

4 - 5 лет

2,75

4,3 - 5,7 года

5 - 7 лет

3,25

5,7 - 7,3 года

7 - 10 лет

3,75

7,3 - 9,3 года

10 - 15 лет

4,50

9,3 - 10,6 года

15 - 20 лет

5,25

10,6 - 12 лет

более 20 лет

6,00

12 - 20 лет

8,00

более 20 лет

12,50

16

Идентичность базовых активов

Риск

Коэфф

Валютный

Одна и та же валютная пара,

совпадение валюты расчетов

Процентный

Одинаковая группа срочности и

валюта

Фондовый

Обращаются на одном рынке

Товарный

Сорта одного товара, корреляция

более 90% для заменителей товаров

• Корреляция

должна

вычисляться

(логарифмических доходностей)

• R = ln(X(t)/X(t-1))

для

доходностей

17

Гамма риск для n одинаковых опционов

Гамма-риск_n= n* Гамма-риск_1

ИБА_n = n* ИБА_1

Гамма-риск = 0,5*Г*ИБА^2

(ИБА_n)^2=(n^2)* (ИБА_1)^2

Гамма-риск_n = n*0,5*Г_1*(ИБА_1)^2

Гамма-риск_n = 0,5*Г_n*(ИБА_n)^2 = 0,5*Г_n* (n^2)* (ИБА_1)^2

n*Г_n = Г_1

Г_n= Г_1 / n

18

Вега риск для n одинаковых опционов

Т.к. волатильность безразмерна, то

Сигма_n = Сигма_1

Коэффициент В имеет денежную размерность

В_n= n*В_1

19

Гамма и вега риски для портфелей опционов

• Вычисляем риски для идентичных активов

• Переводим в рубли

• «Суммируем»

Гамма риск портфеля = – SUM min{Гамма_i; 0}

Вега риск портфеля = SUM Вега_i

Гамма_i = 0,5*Г*ИБА^2

ИБА – показатель изменения СС базового актива

ИБА = ТСС баз акт * коэфф (например 8%)

Вега_i=В*0,25*Сигма

Сигма – волатильность базового актива

Сигма безразмерная величина!

20

Алексей БУЗДАЛИН

Заместитель генерального директора | Интерфакс ЦЭА|

Россия, 127006, Москва, 1-я Тверская-Ямская, д. 2 |

Тел.: (+7 495) 647 88 50, (+7 499) 250 38 69, 250 92 81 (доб. 4064)

Моб.: (+7 985) 991 22 38

Факс: (+7 499) 256 25 20

E-mail: [email protected]