Дополнительные материалы к докладу

реклама

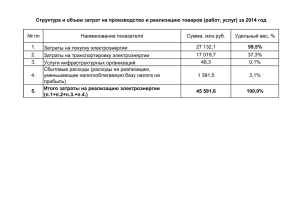

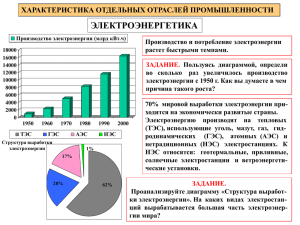

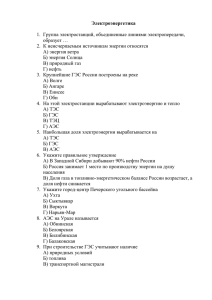

20 октября 2011 г. г. Санкт-Петербург Проф. Б.И. Нигматулин Институт проблем Санкт-Петербургский политехнический университет естественных монополий, Россия Электроэнергетика России. Состояние и проблемы развития. I. Введение. II. Мифы. III. Реальность 2010-2011г. IV. Причины. V. Послесловие. Необходимо объективно-беспощадное понимание сложившейся реальности. Желаю моим соотечественникам стремиться к этому пониманию, каким бы ужасающим оно ни было. Иначе нас просто исключат из истории. Александр Зиновьев, Советский и российский философ (29.10.1922 – 10.05.2006) 2 Введение. 11 марта в Хакассии состоялось заседание президиума Госсовета. Президент России сказал, что если темп роста цены на электроэнергию сохранится, к 2014 году она в России будет выше, чем в США, Финляндии и ряде других стран. На заседание Президент не получил ответ на вопрос: Почему же растет цена на электроэнергию? 3 Правительством были одобрены в 2008 – 2009 гг.: 1. Генеральная схема размещения объектов электроэнергетики до 2020 года» (А. Чубайс, РАО ЕЭС, С. Кириенко, Росатом, февраль 2008г.) – Генсхема (2008г.). Стоимость 20,5 трлн. руб. 2. Раздел «Электроэнергетика» в Энергетической стратегии России до 2030 года (С. Шматко, Минэнерго, ноябрь 2009г.) – Энергостратегия (2009г.). Стоимость 11 трлн. руб. За 1,5 года стоимость программы развития элекроэнергетики упала в 2 раза. 4 Качество функционирования электроэнергетики определяется: • надежностью и безаварийностью электроснабжения; • доступностью подключения к энергосистеме; •стоимостью электроэнергетики. 5 Реформа электроэнергетики (конец июнь 2008 г.) дала резкое ухудшение всех этих характеристик: - Нарушился баланс взаимодействия между отдельными ее частями. -Не образовались механизмы ограничения роста стоимости электроэнергии и отдельных ее составляющих. -Технологическое состояние отрасли не соответствует современным требованиям. - Ухудшилось регулирование отрасли со стороны органов исполнительной власти. 6 Мифы. • дефицит электроэнергии в ближайшее время будет сдерживать рост экономики страны; • степень изношенности объектов электроэнергетики близка к их полному разрушению; • экономика страны будет бурно расти в ближайшие 20 лет до 2030 года, следовательно: • необходимо резко увеличить строительство новых генерирующих и сетевых мощностей – к 2020 году 7 • Внутренние цены на электроэнергию и газ одни из самых дешевых в мире. Поэтому программы энерго- и электросбережения не работают. • Цена газа внутри страны должна соответствовать равновесной цене газа, рассчитанная по курсу $ЦБ при продаже его в страны ЕС и поэтому должна быть увеличена в 2 раза к 2014 году. •Приватизация генерирующих мощностей ТЭС и ГЭС принесет дешевые частные инвестиции в электроэнергетику. 8 •оптовый рынок электроэнергии и мощности должен определять первоочередность строительства и (или) реконструкцию генерирующих мощностей, их тип и мощность. При этом: • приоритет строительства АЭС по сравнению с ТЭС, доля производства электроэнергии на АЭС к 2025-2030гг должна возрасти с 16-до 25%. • конкуренция между генерирующими компаниями на оптовом рынке электроэнергии и мощности и сбытовыми компаниями, при поставке электроэнергии позволит сдерживать цены на электроэнергию. 9 РЕАЛЬНОСТЬ – 2011 столько г. • В России на душу 2010 производится же электроэнергии, чем в «старых» странах ЕС и на 40% больше чем в «новых». • В России на душу населения ВВП Россия на душу населения – 7300 КВт.ч; Германия – 7500 Квт.ч •В структуре производства электроэнергии Газовые ТЭС – 50% Угольные ТЭС – 17,5% АЭС – 16,4% ГЭС – 16,2% в среднем по 16,7% 10 2.1. Технологическое состояние отрасли. •В последние 10 лет – беспрецедентная череда крупных аварий. Главная причина – человеческий фактор, и низкий уровень управления компаниями. • Показатели работы отрасли соответствует уровню 19461976гг. • КПД газовых ГРЭС в 1,5 раза ниже, чем на современных парогазовых блоках – варварское сжигание газа. • Оплата труда топ–менеджеров превышает среднеотраслевой уровень в 70-100 раз (Советский период – 3-5 раз). 11 2.2. Потенциал дополнительного производства и снижения потребления электроэнергии. рост КИУМа ТЭС и АЭС до среднеевропейских (на 15-20%) обеспечивает дополнительно 180 и 20 млрд. КВт/ч. в год; Реконструкция паротурбинных блоков до парогазорвых даст дополнительную выработку 80 млрд. Квт.ч в год. введение частотного регулирования электроприводов, замена старых электродвигателей и другого оборудования снизит электропотребление к 2020г. на 100 млрд. КВт/ч.; 12 • снижение потерь в сетях с 14% (112 млрд. КВт/ч.) до нормативных 8% (82 млрд. КВт/ч.), обеспечит экономию 30 млрд. КВт/ч. К 2020 году суммарные возможности увеличения выработки и электросбережения равны 400 млрд. КВт/ч. (или 40% выработки в 2010г.). 13 2.3. Прогноз внутреннего потребления электроэнергии и газа. Индексы изменения ВВП и потребления (производства) электроэнергии в РФ (РСФСР)к 1950г. РФ (РСФСР) I 18 II III IV 16 14 12 1,7% 10 1,05% 0,55% 0,3% 8 6 4 Индекс производства электроэнергии РФ (РCФСР) к 1950 г. 2 Индекс изменения ВВП к 1950 г. 0 1950 1955 1960 1965 1970 1975 1980 1985 1990 1995 2000 2005 2010 Данные по ВВП 1961 – 1990 гг. по А.Н. Пономаренко «Ретроспективные национальные счета России», 2002 г. 14 Индексы потребления (производства) электроэнергии и ВВП I) к 1950г.; II) к 1965г.; III) к 1990г.; IV) к 1999г. РФ (РСФСР) I III II 6 IV V VI Индекс производства электроэнергии РФ (РCФСР) к 1950 г. Индекс изменения ВВП к 1950 г. 5.0 5 4 1,7% 3 3.24 1,05% 3.0 0,55% 0,3% 3.08 1.86 2 0.77 1 1.25 0.58 0 1950 1955 1960 1965 1970 1975 1980 1985 1990 1995 2000 2005 2010 15 Германия. Индексы производства электроэнергии за год и динамики изменения ВВП к 1960г. 12 I II III 0.68% 0.44% IV V VI 10 8 2.2% 0.4% 6 4 2 Производство электроэнергии за год Динамика изменения ВВП 0 1960 1965 1970 1975 1980 1985 1990 1995 2000 2005 2010 16 Германия. 2,5 Индексы изменения производства электроэнергии и динамики изменения ВВП к 1960г., 1970г., 1980г., 1990г., 1993г., 2007г. I II 2.17 2.19 III IV V 2 Производство электроэнергии за год Динамика изменения ВВП 1.52 1.53 1,5 1.43 1.81 VI 1.23 1 1.17 2.2% 0,5 0.68% 0.44% 0.4% 0 1960 1970 1980 1990 0,4 % 2000 2010 17 1,2 III IV 1,02 V VI 1 γ 0,8 β 0,6 α Индексы производства (потребления) электроэнергии в РФ к 1990г. Индексы внутреннего потребление газа в РФ к 1990г. Индексы изменения ВВП РФ к 1990г. 0,54 α=3β=3γ 0,4 0,2 0 1990 1995 2000 2005 2010 Индексы изменения ВВП, потребления (производства) электроэнергии и внутреннего потребления газа к 1990г. 18 В России среднегодовые темпы внутреннего потребления электроэнергии и газа однозначно зависят от среднегодового темпа изменения ВВП. В период роста ВВП (1999-2008гг.) на 1% роста ВВП, в среднем, приходилось 0,3% роста потребления электроэнергии и газа 19 Макроэкономические прогнозы до 2020 г. Снижение численности населения трудоспособного возраста в среднем на 1 млн. чел. в год из 84 млн. граждан трудоспособного возраста соответствует снижению ВВП на 1,2% в год. 20 90,3 90 85 83 83,9 80 79,6 78,4 77,2 75 1980 1985 1990 1995 2000 2005 2010 2015 2020 Численность трудоспособного населения, млн. чел. Низкий вариант прогноза Средний вариант прогноза Высокий вариант прогноза Динамика численности населения трудоспособного возраста в России в период 1980-2020 гг. с прогнозом до 2020 г. по различным сценариям Росстата 21 22 % 140 ВВП Инвестиции в основной капитал 120 100 80 60 40 20 0 1985 1990 1995 2000 2005 2010 Сопоставление темпов роста ВВП и инвестиций в основной капитал. 23 140 % ВВП Объем пром. продукции 120 100 80 60 40 20 0 1985 1990 1995 2000 2005 2010 Сопоставление темпов роста ВВП и объема промышленной продукции 24 В период с 1998-2008 гг. коэффициент эластичности темпов изменения инвестиций в основной капитал к темпам изменения ВВП составил 0,63%. 25 Минэкономразвитие – рост ВВП до 5% в год При коэффициенте эластичности 0,3 рост потребления электроэнергии составит до 5% x 0.3 = 1,5% Тогда средний рост потребления составит 16,5 млрд. КВт.ч. в год или не более 1200 млрд. КВт.ч до 2020г. 26 Прогноз внутреннего потребления электроэнергии 2000 2000 Генсхема 2008 1800 1700 Энергостратегия, 2009 Млрд., КВт/ч 1600 1550 Энергостратегия, 2003 Оптимистический вариант 1400 1365 1350 1200 1068,2 Прогнозы ИПЕМ минимальный вариант 1200 1100 1000 956,6 860,0 800 1990 г. 1995 г. 891,3 834,1 846,2 2000 г. 916,3 951,0 935,0 2005 г. 2010 г. 2015 г. 2020 г. 27 2.4. Строительство и реконструкция энергообъектов до 2020г. •реконструкция газовых ТЭС до парогазовых в 3 раза дешевле, а время работ в 3 раза короче, чем строительство новых АЭС. •мощность газовых ГРЭС, (блоки 150 МВт, 200 МВт и 300 МВт), ТЭЦ (Р-60-90, Т-110-130, Т-180) составляет более 44 ГВт или почти в 2 раза больше, чем мощность АЭС (24 ГВт). •объем реконструкции только газовых ТЭС – 4,4 ГВт в год. Итого: новое строительство и реконструкция – без учета ГЭС и угольных ТЭС, минимум 3 + 4,4 = 7,4 ГВт в год . 28 на 30% или (на 15 ГВт) можно увеличить мощность реконструированных газовых блоков, расположенных там же где АЭС (Европейская часть России и Урал). Это даст дополнительную выработку 80 млрд. КВт.ч. Рост производства электроэнергии на 16,5 млрд. Квт.ч соответствует вводу 3 ГВт в год новых мощностей, а с учетом электросбережения – 2 ГВт. 29 2.5. Стоимость электроэнергии и энергоносителей внутри страны и на экспорт. Международное сопоставление. 30 100% 90% 80% 70% 60% 50% 40% 30% 20% 10% 0% 52 % 56 % 62 % 58 % 54 % М ак Б иг Га з Га з Уг ол ь Н еф ть В ал ю та 37 % Без акциза и стоимости тр-та вне России Отношения стоимости $ ППС к курсу $ ЦБ и рублевых стоимостей энергоносителей внутри страны и на экспорт в 2010 г. 31 руб 40 100% Паритет покупательной способности $ ППС к руб 31,75 30,48 30 28,28 75% 27,19 25,28 24,85 55% 58% 20 52% 45% 50% Среднегодовой курс доллара к рублю по курсу ЦБ 46% 46% 15,98 12,74 10 13,93 14,34 14,56 12,59 25% 0 0% 2005 2007 Отношение паритета покупательной способности к среднегодовому курсу доллара, % 2009 32 Сопоставление цены электроэнергии и газа должно проводиться, по ППС$ по всему ВВП: вместо 1$ ЦБ = 30,5 руб., должно 1 ППС$ = 16 руб. (данные Росстата 2010г.). В 2011г. стоимость газа 2900 - 3900 руб. за тыс./куб соответствует 180-240 $ППС, то есть уже достигла с ЕС равновесной цены - 220-240 $ за 1тыс./куб. Программа роста стоимости газа до равновесной с ЕС (в соответствии c курсом $ ЦБ) – ОШИБОЧНА. Рост цены газа НЕИЗБЕЖНО приводит к росту стоимости электроэнергии на оптовом рынке на 15%. 33 цент ППС за кВт.ч 14 12 7,8 4,7 с учетом оплаты на мощность 2,5 включая TAX 1.4 c/Квт.ч без инвестиционной составляющей 10 8 6 4 2 0 Россия все угли Германия бурый уголь США АЭС Газ ГЭС Стоимость генерации электроэнергии в России и Германии в 2010 г.; в США в 2009 г. 34 Стоимость для потребителей: В первой зоне 2,8-5,2 руб. за КВт.ч. (0,18 – 0,33 ППС$) во второй зоне 1,8-3 руб. за КВт.ч. (0,1 – 0,19 ППС$) В США 1 КВт/ч.: для промышленности – 0,067 $, для коммерческих предприятий – 0,1 $; для населения – 0,11 $. В странах ЕС (Германия), в среднем, в 2 раза дороже (Германия – в 1,7 раз), чем в США. • по сравнению с США, ЕС и др. электроэнергия дороже: - промышленности в 1,5 - 5 раз - населению в 1 - 2 раза. 35 • В России цена на электроэнергию должна соответствовать США, т.е. не выше 1,8 руб. за КВт.ч. (в ценах 2010г.), ибо Россия, как США, обеспечена собственным топливом. •Предельная цена должен соответствовать ЕС (Германия), т.к. -импорт топлива - дополнительные затраты на их транспорт. -цена газа на 30% выше из-за акциза, облагаемого Россией Предельная цена должна быть не выше (цены 2010г.): 2,2 руб. за КВт/ч. (для промышленности), с учетом пер. субсид. 3,0 руб. за КВт/ч. (для населения) 36 На оптовом рынке АЭС 1 КВ.ч - 1,24 руб. или 0,078 $ППС. (0,048 $ ППС – без инвестиционных надбавок). Цена от АЭС США - 0,021$ или в 3,7 раза меньше. Без инвестиционных надбавок в Российских АЭС – в 2,3 раза. 37 Сравнение стоимости электроэнергии угольных ТЭС для потребителей в России, Германии и США в 2010 г. 0,08 0,07 0,06 $ ППС за кВт.ч все угли бурый уголь 0,06, без оплаты на мощность 0,04 0,04 0,05 0,038 0,035 Красноярский край Северная Дакота 0,029 0,04 0,021 0,019 0,03 0,02 0,01 0 Россия Германия США 38 • В 2010г. этот предельный уровень превышен в 1,5 раза для промышленности и коммерческих предприятий: -внутреннее производство неконкурентно с импортом; - резко негативное отношение населения и бизнеса, несвязанного с ТЭК; - Президент и Премьер-министр не могут получить ответа ни от руководителей отрасли, ни от экспертного сообщества: «Почему же растет цена на электроэнергию»? 39 В 2010г. Финансовый объем рынка электроэнергетики оценивается в 1930 млрд. руб. из них генерация сети сбыт неплатежи перекрестное субсидирование 1050 млрд. руб. 800 млрд. руб. 80 млрд. руб. 180 млрд. руб. 200 млрд. руб. Декларируется, что такое субсидирование сохранится минимум до 2014 года и далее. 40 • Затраты на инвестиции составляют 700 млрд. руб. (2010г.), из них – 350 млрд. руб. – на генерацию, и 350 млрд. руб. – на сети но с учетом неплатежей – по 250 млрд. руб. Недостающие 200 млрд. руб. – за счет заемных средств. • В апреле 2011 года В.В. Путин объявил об ограничении роста стоимости электроэнергии уровнем инфляции (6-7% в год) при сохранении 15% роста в год стоимости на газ. 41 Тогда, рост стоимости топлива для ТЭС увеличится на 70 млрд. руб в год (50 млрд. руб. – газ, 20 млрд. руб. – уголь). На 70 млрд. руб. в год (на 10%) будут снижаться инвестиции в электроэнергетику. 42 • В объеме инвестиций в генерацию в 2010г., АЭС – 50,8% (180 млрд. руб.) - доля выработки 16,4%, ТЭС - 36,7% (130 млрд. руб.), при их доле 68%. • На 1% выработки АЭС приходится в 5,9 раз больше инвестиций, чем на ТЭС. •При этом EBITDA на 1% выработки ТЭС меньше , чем в Росэнергоатоме в 4,5 раза, Русгидро в 6,2 раза. 43 по критерию замещения газа равновесная стоимость строительства АЭС, по сравнению с реконструкцией газовых ТЭС равна 2500$ за КВт. и времени до ввода в промышленную эксплуатацию 5 лет. Сегодня цена строительства 4500-5000$ за КВт и время строительства 7- 8 лет – разоряет Россию. 44 • В 2010 году инвестиции в ФСК и МРСК составляли 200 и 150 млрд. руб. При ограничении стоимости электроэнергии инфляцией, инвестиций в ФСК - 2 трлн. и в МРСК – 1,5 трлн. руб. до 2020 г. • Минимальный объем инвестиций в программу равен: 2,5 + 2 + 1,5 = 6 трлн. руб. •Максимальный объем - 11трлн.руб. Энергостратегия (2009 г.). Вместо 20,5 трлн. руб. по Генсхеме (2008г.) 45 В пятилетку 1986 – 1990гг в РСФСР вводилось в среднем 5 ГВт в год,(из них АЭС – 1,4 ГВт) с сетевой инфраструктурой. Сегодня максимум – 3 – 4 ГВт в год (из них АЭС – 0,8 ГВт) до 2020 года. 46 ПРИЧИНЫ. Управление. • негодная система управления электроэнергетикой. • неэффективное управление и регулирование отрасли со стороны министерств, ведомств и госкомпаний (Минэнерго, Минэкономразвития, ФСТ, ФАС, Ростехнадзор, Росатом, ФСК, МРСК и др.). 47 Нет координации развития: электропотребления, генерирующих мощностей, электросетевого комплекса, газотранспортной системы, железных дорог, водных путей, автодорог. 48 Рынок электроэнергии и мощности. • Оптовый рынок электроэнергии и мощности – рынок производителя. • Эффективностью работы всей энергосистемы никто не занимается. Системный оператор отвечает только за надежность энергоснабжения. 49 Все участники рынка электроэнергии и мощности, кроме потребителей, заинтересованы только в росте своих цен. Нет механизма, ограничивающего рост этих цен. Долгосрочные договоры, которые обеспечивают прогноз развития рынка, невостребованны 50 Правила рынка электроэнергии и мощности не стимулируют первоочередную реконструкцию газовых и угольныхТЭС. Формируют тренд для массового строительства дорогостоящих АЭС и ГЭС. Стоимость инвестиционных проектов в электроэнергетике завышена на 20-70%. 51 В части генерации маржинальной цене соответствует, в первой зоне – газовые ТЭС, во второй – угольные ТЭС. Из-за роста стоимости газа на 15 % в год и соответствующего роста стоимости угля (рынок энергетического угля монопольный) автоматически растет стоимости электроэнергии этих ТЭС на те же 15 %. 52 Для ГЭС и АЭС рост маржинальной стоимости стимулирует необоснованный рост цены электроэнергии от этих станций. В результате, за последние 3 года, ГЭС и АЭС увеличили чистую прибыль соответственно на 122 и 49% . 53 Для исправления ситуации надо перевести Росэнергоатом и Русгидро на регулируемый тариф с обоснованной рентабельностью. Это позволит снизить оптовые цены на электроэнергию за счет разбавления более дешевой электроэнергией АЭС и ГЭС. Аналогичная схема действует на Украине и др. В части АЭС цена ядерного топлива внутри страны должна быть сопоставима с мировой стоимостью ядерного топлива по ППС$, по всему ВВП и в 2 раза меньше, если рассчитывать ее по курсу доллара ЦБ. 54 • В части газовых ТЭС, обеспечить допуск независимых поставщиков газа к газотранспортной системе. Снизит цену газа для ТЭС на 10% - 15% к цене ФСТ. • В части угольных ТЭС: создать реальный конкурентный рынок энергетических углей, либо ввести регулируемую цену на энергетический уголь для монопольного поставщика. 55 140 $ППС -РФ -РФ Кр.кр. -Германия -США -США, Северная Дакота 120 100 80 60 40 20 ккал/т 0 0 1000 2000 3000 4000 5000 6000 7000 8000 56 116 120 Все угли, 4990 ккал/кг кам уголь, 7000 ккал/кг бурый уголь, 4200 ккал/кг КК или СД бурый уголь 104 $ППС 100 76,4 80 70 70м 60 59 56 43,7 38,6 40 28,6 26,3 18,3 20 0 Россия Германия США Рис. 3. Сравнение приведенных стоимостей каменного и бурого углей в России, Германии и США 57 • В части сетей, стоимость услуг регулируется ФСТ. Она существенно завышена. В 2010г. сетевые компании получили чистую прибыль в размере 107 млрд. руб. Слабый контроль ФСТ и Минэнерго в ФСК и МРСК - за издержками при эксплуатации сетей -эффективностью реализации огромной инвестиционной программы (350 млрд. руб.). В части распределительных сетей стоимость услуг регулируется РЭКами, часто абсолютно необоснованно. 58 Первый шаг исправления ситуации – вместо 22 генкомпаний создать 7 – 8, по числу Федеральных округов, -установить конечную стоимость на электроэнергию на несколько лет вперед, не выше средней по ЕС (Германия) по $ППС, - ввести предельные цены на все услуги и оборудование. 59 электроэнергетические компании должны быть публичны информация о структуре цены их услуг должна быть легко доступна, для постоянного анализа и контроля. - термин «коммерческая тайна» должен быть полностью исключен из делового оборота. 60 Уместно сделать перифраз М.Е. СалтыковаЩедрина: «Горе – думается мне – той отрасли, в которой и компании и смежники безнужно скулят о том, что коммерческая тайна – священна! Наверное, в отрасли сей имеет произойти неслыханное воровство». 61 Энергетическая стратегия. Инвестиции. Строительство. Темп строительства и обновления энергетических объектов должен соответствовать Энергетической Стратегии – 11 трлн. руб. – максимальный сценарий. По предлагаемой Программе – 6 трлн. руб. – минимальный сценарий. Один процент роста потребления за 10 лет соответствует – 200 млрд. руб. инвестиций 62 Крен в строительство сверхдорогих АЭС и ГЭС. Нет приоритета реконструкции паротурбинных блоков в парогазовые и строительство парогазовых блоков ТЭС, реконструкции и строительства угольных ТЭС в Сибири. Энергостратегию (2009г.) невозможно реализовать, низкая квалификация топ менеджеров энергетических компаний может обеспечить реализацию всего 35 - 40% физического объема принятой Стратегии; 63 Программа ДПМ до 2018 - 28ГВт стоимостью 1,8 трлн. руб., Минэкономразвития согласовало получение долгосрочных кредитов Сбербанке, ВТБ и др. из расчета 15% годовых. Высокая надежность заемщиков, инвестиционного характера кредита и годовой инфляции должно быть не более 8%. Процентная ставка до уровня инфляции уменьшит нагрузку на стоимость электроэнергии на 30 млрд. руб. в год. Где же собственные средства генерирующих компаний?, которые были предусмотрены как инвестиции (около 500 млрд. руб.), а по заявлениям А.Чубайса в 2008г. - 800-1000 млрд. руб. 64 Не предусмотрено строительство пиковых блоков. В первой зоне нагрузка регулируется за счет ТЭС. В пиковом и полупиковом топлива возрастает до 25%. режиме Часто пиковый режим снижает оборудования энергоблоков. удельный надежность расход работы компаниям необходимо поставить жесткую программу по снижению потерь, связав ее с объемом инвестиций. Минэнерго РФ и ФСТ плохо осуществляет контроль над исполнением инвестпрограммы. Сетевым 65 СБЫТ. Манипуляции сбытовых компаний. Во всем мире для сбытовых компаний надбавка 2-5%. Дополнительно 70-90 млрд. руб., за счет манипуляций с продажей мощности потребителям в часы не совмещенных пиковых нагрузок. От 7 до 10 млрд. руб. за счет снижения платы за мощность при неплановой остановке генерирующего оборудования. Количество сбытовых компаний и гарантирующих поставщиков 5000 предприятий. Необходимо сократить их на порядок, иначе нет контроля за ними. 66 Послесловие 350 ГВт Включая СШГЭС и Богучанскую ГЭС Риск потери конкурентоспособности 25 ГВт 3500км 145ГВт 160 140 120 1000км ГВт 100 80 800км 60 120 ГВт 40 20 0 Где будет развиваться экспортноориентированное электроемкое производство? 1990 1995 2000 2005 2006 2009 2020 Установ. мощности ГЭС Китая 67 68