Экономическое сотрудничество между Республикой Молдова и

реклама

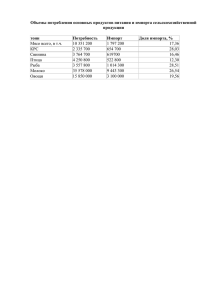

Экономическое сотрудничество между Республикой Молдова и странами Таможенного Союза: текущее состояние и перспективы Кандидат экономических наук, Владимир Головатюк Кишинев, октябрь 2014 Вместо введения: Основные черты экономики РМ • Открытость. Зависимость от внешней среды и внешняя уязвимость. Достаточно высокая зависимость состояния экономики и результатов ее функционирования от внешней среды. Важная роль и высокая значимость правильности внешнего вектора развития страны. Продолжение •Важность внешних заимствований. Низкая норма внутренних сбережений. Внешние займы, гранты и иностранные инвестиции. (следующий слайд) Что в большей степени соответствует задаче обеспечения устойчивого экономического роста? Каковы должны быть наши приоритеты и подходы? Приток валюты и оплата импорта ( млн. USD) 2000 2008 2010 2011 2012 2013 Приток валюты в страну экспорт 477 1 646 1 590 2 278 2 229 2 466 от мигрантов 178 1 888 1 351 1 600 1 793 1 985 ПИИ 128 711 208 288 195 236 чист. займы 150 411 292 331 458 197 932 4 657 3 442 4 498 4 675 4 884 770 4 872 3 810 5 147 5 153 5 449 162 -215 -368 -649 -478 -564 21,0% -4,4% -9,7% -12,6% -9,3% -10,4% 100% 100% 100% 100% 100% 100% экспорт 51,2% 35,3% 46,2% 50,6% 47,7% 50,5% от мигрантов 19,1% 40,5% 39,3% 35,6% 38,4% 40,6% 13,7% 15,3% 6,0% 6,4% 4,2% 4,8% 16,1% 8,8% 8,5% 7,4% 9,8% 4,0% ИТОГО Использование на оплату импорта Сальдо Приток валюты в страну ПИИ чист. займы Продолжение • Аграрный характер. С/х и пищевая промышленность это анахронизм или потенциальная основа устойчивой экономики РМ? Основой устойчивого роста экономики, а значит и решения социальных задач может служить ЛИШЬ сильная экономика, основой которой является промышленность и конкурентное сельское хозяйство. Страна должна следовать такому внешнему курсу, который ей обеспечит модернизацию экономики. Что это за путь? Куда? Вывод Для ответа на этот вопрос (куда идти) мы должны сопоставить структуру нашей экономики (не только то, что мы производим, но и то, что мы МОЖЕМ производить с естественными нашими преимуществами!!!) и структуру спроса в странах потенциальных партнеров, учитывая, при этом, состояние конкурентной среды их рынка. Частично ответ на этот вопрос дает структура экспорта и импорта и ее динамика. Внешняя торговля РМ 2008 2009 2010 2011 2012 2013 2013/2008 (+/-) % Экспорт Всего 1 591 1 283 1 542 2 217 2 162 2 428 837 152,6 Страны СНГ 623 490 624 919 928 923 300 148,2 из них: страны ТС 451 394 515 747 786 762 311 168,9 Страны ЕС 820 667 729 1 083 1 014 1 137 317 138,7 Другие страны 148 125 189 215 220 368 220 248,5 Импорт Всего 4 899 3 278 3 855 5 191 5 213 5 492 594 112,1 Страны СНГ 1 737 1 142 1 257 1 713 1 624 1 672 -65 96,3 887 680 721 1 050 1 016 999 112 112,6 Страны ЕС 2 105 1 421 1 704 2 259 2 320 2 472 367 117,4 Другие страны 1 056 715 894 1 222 1 270 1 348 292 127,6 из них: страны ТС Дефицит внешнеторгового баланса Всего 3 308 1 995 2 314 2 975 3 051 3 064 -244 92,6 Страны СНГ 1 114 651 633 794 696 749 -365 67,2 436 286 207 303 229 237 -199 54,5 1 285 754 975 1 176 1 307 1 335 50 103,9 908 590 706 1 007 1 050 980 72 107,9 из них: страны ТС Страны ЕС Другие страны Сбалансированность внешней торговли 2008 2009 2010 2011 2012 2013 2013/2008 (+/-) % Покрытие импорта экспортом Всего 32,5% 39,1% 40,0% 42,7% 41,5% 44,2% 11,7% 136,1 Страны СНГ 35,9% 42,9% 49,6% 53,7% 57,2% 55,2% 19,3% 153,9 из них: страны ТС 50,9% 57,9% 71,4% 71,1% 77,4% 76,2% 25,4% 149,9 Страны ЕС 39,0% 47,0% 42,8% 48,0% 43,7% 46,0% 7,1% 118,1 Другие страны 14,0% 17,5% 21,1% 17,6% 17,3% 13,3% 194,7 27,3% Внешняя торговля со странами ТС, с позиций РМ, является наиболее сбалансированной. Покрытие импорта экспортом не только превышает таковое у других групп стран, но и увеличивается. Экспорт в Таможенный союз Экспорт (2013), млн. долл. Доля 2008 г., % Доля 2013 г., % Экспорт, всего 761,5 100 100 Продукты раст. и жив. происх.(фр, овощи, зерно, семена и пр.) 148,3 12,1 19,5 Готовые пищевые продукты; алк. и безалк. напитки; табак 154,4 36,3 20,3 Текстиль и изделия из текстиля 69,4 5,3 9,1 54 7,4 7,1 Продукция хим. промышленности (фарм., парфкосм, сан-гигиен.) 132,4 3,1 17,4 Недраг. металлы и изделия их них 49,8 7,4 6,5 Машины и аппаратура; электротехническое оборудование В экспорте РМ в страны ТС в целом преобладают агропродовольственные товары. Это фрукты (13,6%), овощи (1,6%), мясо (2,3%), плодоов. консервы (2,8%) и алк. напитки (15,8%). По отд. товарным позициям доля экспорта в ТС превышает 50% (фрукты), а по некоторым – 90% (мясо, овощи и др.) всего их эксп. Вместе с тем, довольно существенную часть экспорта РМ в ТС составляют пром.товары. Выделяются фарм. товары (12%), парф-косм. изд. (3,1%), ковровые изделия (3,2%), одежда (2,7%), черн. и цв.металлы (2,4%), машины и оборудование (7,4%) и мебель (4,5%). По отд. тов. позициям доля эксп. в ТС в общем объеме экспорта является преобладающей. По парф-косм. изд. она превышает 70%, по тканям – 80%, а по некоторым (трикотаж и др.) – 90% всего их экспорта. Экспорт в Российскую Федерацию Экспорт (2013), млн.долл. Доля 2008 г., % Доля 2013 г., % Экспорт, всего 631,7 100 100 Продукты раст. и жив. происх.(фр, овощи, зерно, семена и пр.) 124,1 11,4 19,6 Готовые пищевые продукты; алк. и безалк. напитки; табак 72,9 27,6 11,5 Текстиль и изделия из текстиля 66,6 7,2 10,5 Машины и аппаратура; электротехническое оборудование 53,2 8,7 8,4 Продукция хим. промышленности (фарм., парф-косм, сан-гигиен.) 127,7 2,3 20,2 Недраг. металлы и изделия их них 49,5 7,7 7,8 В эксп. РМ в РФ, также как по ТС в целом, преобладают сельхозпродукты в свежем и перераб. виде, но их доля ниже – 30%. Фрукты – 1,7% экспорта в РФ, овощи – 14,2%, мясо – 2,7%, молочная прод – всего 0,4%, плодоов конс – 2,6% и алкоголя – 7,3%. Доля пром. прод. в экспорте в РФ, не связанной с переработкой сельхозсырья, выше, чем в общем экспорте в страны ТС - около 70%. Это фарм. товары (около 14%), парф-косм изд. (3,6%), ковровые изделия (3,2%), одежда (3,2%), черн и цв металлы (2,8%), маш и обор (8,4%), мебель (4,3%) и др. В 2009-2013 гг. увеличение эксп. по отд. товарам значительно превышал рост эксп в целом. Так, экспорт овощей вырос в 12,3 раза, фруктов (яблок) – в 3 раза, фарм товаров – в 87 раз, одежды – в 13,6 раза. Вместе с тем, экспорт плодоов конс сократился на 23%, алкоголя – на 22%. Это один из резервов. Экспорт в Беларусь и Казахстан Экспорт в Беларусь Экспорт в Казахстан 2013, млн. долл. Доля 2008 г % Доля 2013 г % 2013, млн. долл. Доля 2008 г % Доля 2013 г % Экспорт, всего 90,3 100 100 39,5 100 100 Продукты раст. и жив. происх.(фр, овощи, зерно, семена и пр.) 17,6 16,7 19,5 6,4 7,8 16,3 Готовые пищевые продукты; алк. и безалк. напитки; табак 58,2 63,7 64,4 23,4 41,1 59,6 0,2 0,4 0,2 3,6 2 9,3 Машины и аппаратура; электротехническое оборудование 1,3 2 1,4 2 9,4 5,2 Продукция хим. промышленности (фарм., парф-косм, сан-гигиен.) 3,6 5,6 4 1,6 2,8 4 0,6 0,1 0,7 0,5 20,8 1,3 Текстиль и изделия из текстиля Недраг. металлы и изделия их них Отличит черта экспорта РМ в РБ и РК это ярко выраженный агропрод характер. Доля сельхозпрод в свежем и перераб виде в экспорте в Беларусь – 84% и в Казахстан – 76%. При снижении в 2009-2013 годы экспорта в Беларусь на 2,6% экспорт сельхозпрод вырос на 14%, в том числе фруктов – на 33% и алкоголя – на 14%. При снижении экспорта в Казахстан на 11,2% экспорт свежей сельхозпрод вырос на 86%, в том числе фруктов – в 16,5 раза. Наряду с агропром продукцией в Беларусь и Казахстан экспортируется и пром прод, не связанная с с/х, хотя и в незначит. объемах. Так, в экспорте в Беларусь можно выделить лишь фарм прод (3,5% эксп), а остальные виды продукции занимают незначит доли. В Казахстан из относительно крупных позиций, наряду с фарм прод (3,5% эксп), экспортируются также ковр изд (8,8%), маш и обор (5,2%). Общий вывод Низкая конкурентоспособность экономики РМ и низкий уровень концентрации производства определили, по сути, моноструктуру экспорта. Из 97 тов. позиций РМ экспортирует в РФ продукцию лишь по 78 позициям, а в РБ и РК – соответственно 48 и 33. Отсутствие разумной экон. политики привело к тому, что даже при наличии спроса, нам нечего предложить внешним рынкам, а из того, что производится, производится в малых объемах. Экспортируемые в РФ товары, объемы которых превышают 2% экспорта, представляют ЛИШЬ 16 тов. позиций (из 97). В РБ – 7 и в РК – также 7. Это несколько видов прод. с/х, плодовоовощ. конс., алкоголь, фарм. товары, парф-косм. изд. и разл. виды текстильной прод. Эти сектора экономики обеспечивают около 70% экспорта в страны ТС, в т.ч. в Россию – 62%, в Белоруссию – 88% и Казахстан – 89%. Именно здесь имеются резервы наращивания экспорта. Условие: модернизация с/х и перераб пром (1), интеграция Молдовы в ТС (2). Напротив, ухудшение отношений с РФ отрицательно скажется на взаимоотношениях с ТС в целом, т.е. и с РБ и с РК, а это, через сжатие эксп-имп связей, негативно отразится на экономике РМ Импорт из стран Таможенного союза Импорт (2013), млн. долл. Доля 2008 г., % Доля 2013 г., % Импорт, всего 998,8 100 100 Минеральные продукты 614,3 54,7 61,6 Машины и аппаратура; электротехническое оборудование 36,3 5,4 3,6 Продукция хим. промышленности (фарм., парф-косм, сан-гигиен.) 73,7 5,8 7,4 Готовые пищевые продукты; алк. и безалк. напитки; табак 76,5 9,6 7,7 Продукты раст. и жив. происх (фрукты, овощи, зерно, семена и пр.) 32,2 3,6 3,2 Текстиль и текстильные изделия 17,5 1,0 1,7 Недраг. металлы и изделия их них 16,1 3,3 1,6 Пластмассы и изделия из них; каучук и резиновые изд. 33 2,6 3,3 Средства транспорта, их части и принадлежности 33,3 5,1 3,3 Тов стр-ра имп из ТС в РМ более диверсифицирована, чем стр-ра эксп РМ в ТС. Тем не менее, достаточно узкий круг товаров определяет основной объем имп. В целом 62% импорта – это топлэнерг ресурсы. Их доля в 2009-2013 годах выросла на 7 п.п. и составила около 62%. Устойчиво рос импорт фарм товаров (в 1,3 раза), удобр (в 1,8 раза) и текст изд (в 2 р.). Низкой инвест активностью объясняется снижение доли в импорте маш и оборуд, а также недраг металлов и изд из них. Даже при росте импорта электромашин и комплектующих для электрообор, завозимых в качестве давальческого сырья (на 19%), общий имп маш и оборуд сократился на 24%, а черн металлов и алюм – на 3070%. Резко вырос импорт продукции жив происх (на 36%), но этот рост вызван увеличением импорта молокопродуктов (рост на 50%). Несмотря на значит рост импорта овощей (в 10,4 раза), кофе, чая и пряностей (в 2 раза), импорт продукции растит. происх. снизился на 22%. Сократились поставки плодовоовощных консервов (на 12%) и алкогольных напитков (на 30%). При снижении импорта готовых пищевых продуктов (на 10,3%), значительно увеличился импорт кондитерских изделий (в 3,7 раза). Импорт из Российской Федерации Импорт (2013), млн. долл. Доля 2008 г., % Доля 2013 г., % Импорт, всего 787,2 100 100 Минеральные продукты 512,6 53 65,1 Машины и аппаратура; электротехническое оборудование 28,7 5,8 3,6 Продукция хим. промышленности (фарм., парф-косм, сангигиен.) 67,5 7,1 8,6 Готовые пищевые продукты; алк. и безалк. напитки; табак 50,1 11,6 6,4 Продукты раст. и жив. происх (фрукты, овощи, зерно, семена и пр.) 22,8 3,5 2,9 Текстиль и текстильные изделия 9,7 0,6 1,2 Недраг. металлы и изделия их них 11,9 3,2 1,5 Пластмассы и изделия из них; каучук и резиновые изд. 20,4 2,2 2,6 Средства транспорта, их части и принадлежности 14,4 4,4 1,8 Тов стр-ра имп из РФ, учитывая специфику экономики данной страны, отличается от общей стр-ры импорта из стран ТС в целом. В импорте их РФ выше доля топл-энерг. ресурсов и продукции хим пром. Последнее связано не с медикаментами, их доля такая же, как в импорте из ТС в целом (1,2%), а с удобрениями (4,4%). По остальным позициям доля России ниже или на уровне параметров импорта их стран ТС в целом. Особенность. Импорт пищ продуктов в целом из ТС вырос на 1,4%, а из РФ сократился на 35%. Вывод: импорт из РФ в 2009-2013 гг. увеличился всецело за счет роста поставок топл-энерг ресурсов. Рост общего объема имп из РФ составил 120 млн.долл. при увеличении поставок топл-энерг ресурсов на 159 млн.долл. Вместе с тем, еще несколько лет назад, например, в 2010-2011 годах доля России в общем импорте из стран ТС по многим позициям была выше. Так, в 2013 году в импорте маш и оборуд из стран ТС доля РФ была 81%, а в 2011 году – 84%, в имп трансп средств – соответственно, 43 и 66%. В вопросах торг взаимоотношений РМ и РФ имеются значительные резервы. Ограничение сотрудничества лишь поставками топл-энерг. рес. существенно снижает общий эффект от торговли с РФ. Импорт из Белоруссии и Казахстана Импорт в Беларусь Импорт в Казахстан 2013 г., млн. долл. Доля, 2008, % Доля 2013, % 2013 г., млн. долл. Доля, 2008, % Доля 2013, % Импорт, всего 178,7 100 100 32,9 100 100 Минеральные продукты 71,4 59,9 40,4 30,2 60,4 92,4 Машины и аппаратура; электротехническое оборудование 7,4 4 4,2 0,2 3,5 0,6 Продукция хим. промышленности (фарм., парф-косм, сан-гигиен.) 5,6 2,2 3,1 0,7 0,9 2,2 Готовые пищевые продукты; алк. и безалк. напитки; табак 26,2 4 14,8 0,1 1,1 0,3 Продукты раст. и жив. происх (фрукты, овощи, зерно, семена и пр.) 7,5 1,4 4,3 0,6 27,1 2,0 Текстиль и текстильные изделия 7,7 2,3 4,4 0 0 0 Недраг. металлы и изделия их них 3,9 3,1 2,2 0,3 6,9 0,8 Пластмассы и изделия из них; каучук и резиновые изделия 12,6 4,2 7,1 0 0 0 Средства транспорта, их части и принадлежности 18,8 8,1 10,6 0 0 0 Занимая незначит. долю в общем импорте из ТС в РМ (18%), Беларусь имеет большой уд вес в имп отд товаров. По трансп. средствам – 56%, пластмассе, резине и изд из них – около 40%, текстиля – 44%, агропрод прод – 32%, в том числе молочн прод – около 60%, овощей – 98%, машин и оборудования – более 20%. Вместе с тем, потенциал сотр-тва с РБ огромен. Есть резервы увеличения импорта прод с/х, топл-энерг ресурсов, одежды и тканей, парф-косм изд. В 2009-2010 гг. их объемы были выше. Уровень торг сотр-ства с Казахстаном весьма низкий (доля 3,3%). По многим позициям доля РК в импорте из ТС менее 1%, при этом 92% импорта из РК это топл-эн ресурсы.2,3% импорта занимает агропром прод, главным образом, прод мукомольно-крупяной пром, 0,8% - черн. металлы и 0,6% маш и оборуд. Резервы для активизации внешнеторг сотр-ства с РК имеются. В прошлом были значительными объемы поставок металла (доля в импорте меди из стран ТС, например, превышала 90%), различных маш и обор. Есть резервы и для увеличения поставок отд. видов агропром продукции. Из 96 тов позиций из РК импортируется лишь 13 видов товаров, тогда как из РБ – 66 и из России – 83. Тов стр-ра импорта из стран ТС свидетельствует о наличии возможностей диверсификации импортной корзины Казахстана и Беларуси и увеличения внешнеторг. оборота с РМ. Инвестиционные эффекты Нехватка инвестиций – это одна из самых острых проблем развития экономики РМ. В 90-ые годов объем инвестиций в основной капитал сократился почти в 10 раз. За период подъема экономики (2000-2013 годы) не удалось компенсировать это падение. Величина инвестиций в 2013 году составила всего 22% от уровня 1989 года. Норма накопления основного капитала (% от ВВП) сопоставима с показателями стран ТС. Однако объем накопления основного капитала более, чем в 6 раз меньше, чем в среднем по ТС Валовое накопление основного капитала Молдова Беларусь Казахстан Россия доля в ВВП, % 23,4 32,8 20,8 22,0 на душу нас., долларов 476 2196 2516 3087 • Обеспечение устойчивого роста экономики модернизация экономики существенное увеличение инвестиций. Однако это ограничено низким уровнем сбережений. • В отличие от большинства стран, в Молдове конечное потребление больше производимого ВВП. Поэтому созданные ресурсы просто «проедаются», что не позволяет формировать внутренние источники инвестиций. Молдова Беларусь Казахстан Валовое сбережение 12,8 31,5 26,2 Россия 29,6 • Единственный выход – внешние инвестиции, т.е. средства частных иностранных инвесторов, прежде всего, прямые иностранные инвестиции (ПИИ), кредиты и гранты международных организация и отдельных стран. • Учитывая, специфику внешних заимствований (займов и грантов), наиболее соответствующим целям модернизации экономики являются ПИИ. Приток иностр инвестиций в Молдову очень незначителен. Объект. экон причина – малая емкость внутр. рынка. Причина субъект. характера – внутр. политика регулирования предпринимательской деятельности, налоговая политика, бюрократизм, коррупция и др. В течение посл. 5 лет не наблюдалось увеличения объемов ПИИ. Их среднегод. чист. приток составлял 222 млн. долл., или 63 долл. в год в расчете на 1 жителя, что в несколько раз меньше, чем в странах ТС. В 2012 году чист приток ПИИ в расчете на 1 жителя Казахстана составил 900 долл., России - 353 долл., Беларуси – 155 долл. ПИИ 2009 2010 2011 2012 2013 млн. долл. США 208,3 59 207,9 59 288,2 81 195,1 50 236,3 66 В расчете на душу населения, долларов США Объем накопленных ПИИ млн. долл. в расчете на душу населения, долл. США Молдова Беларусь Казахстан Россия 3 467 14 426 106 920 508 809 940 1 524 6 367 3 545 Наибольшая часть ПИИ, привлеченных в Молдову, направлялась в: • обрабатывающую промышленность (25%); • банковский сектор (24%); • оптовую и розничную торговлю (17%); • в сектор операций с недвижимым имуществом (11%). Сельское хозяйство, являющееся одним из базовых секторов экономики, пока не стало притягательным для иностранных инвесторов – в нем аккумулировано лишь менее 2% всех поступивших иностранных инвестиций. Роль стран ТС в инвестировании экономики РМ незначительна. Их доля в наколенном акц капитале составляет 11,4%, в то время как доля стран ЕС – 52,8% и ”прочих стран”– 35,8%. Причины: основные факторы и условия пр-ва (раб. сила, энерг. рес., услуги для бизнеса) в Молдове дешевле. Однако общ условия ведения бизнеса в РМ хуже, чем в западных странах. Поэтому инвестиции из этих стран идут, но их объем невелик. Преимущества РМ, связанные с стоимостью основных факторов прва для инвесторов из ТС имеют относительный характер. (1) (2) Молдова практически не имеет преимуществ сравнительно со странами ТС, связанных с качеством бизнес-климата. (3) Молдове занимает позиции, близкие к средним значениям позиций стран ТС по защите инвесторов, налогообложению, регистрации собственности. (4) Несколько ниже позиции Молдовы по регистрации предприятий, получению разрешений на строительство, подключению к системе электроснабжения, разрешению неплатежеспособности. В результате РМ слабо вовлечена во взаимные инвест. потоки стран СНГ. Из 54,5 млрд. долл. накопленных взаимных инвестиций стран СНГ в Молдову поступило 0,6 млрд. долл., или 1,1%. В общей сумме росс. инвестиций в странах СНГ, на долю Молдовы приходится 1,2%, в сумме белорусских инвестиций – 2,5%. Нехватка внутр источников инвестиций и низкая привлекательность РМ для частн инвесторов побуждает к использованию в инвест целях внешних кредитов и грантов. Общий бюджет проектов, начатых в Молдове в 2009-2014 годах (включая техн помощь), составил 2,4 млрд. евро (40% ВВП). Сумма грантов в бюджете – 1,3 млрд. евро, преференц. кредитов – 1,1 млрд. евро. Доля инвест проектов не более половины. В наст. время выполняется 329 проектов с общим бюджетом 2 млрд. евро. Основные инвестпроекты направлены на развитие инфрастр (авто дорог, энергетики, водоснаб и канализации) и агр сектора. Основные кредиторы и доноры РМ – МВФ, ЕС, Европейский инвест банк, ЕБРР, Всемирный банк. США, Япония, Румыния. Положительные инвестиционные эффекты и возможности Для Молдовы Для стран ТС и ЕЭП - доступ к новым источникам инвест. ресурсов наднациональных структур (Евразийского банка развития, антикризисного фонда ЕврАзЭС) - возможности участия предприятий стран ТС в инвестпроектах, внедряемых в Молдове при финансовой поддержке наднациональных (возможно, и национальных) институтов - приток частн. инвестиций из стран ТС через развитие кооперац. связей, создание совм. предпр, внедрение совм. проектов при условии поддержки кооперации - возможности развития кооперационных связей, создания совместных предприятий, реализация совместных инвестиционных проектов в Молдове - снижение рисков для частных инвестиций в Приднестровье - переход от преимущественного субсидирования Приднестровья со стороны РФ к внедрению и поддержке инвестпроектов Отрицательные инвестиционные эффекты и риски Для Молдовы Для стран ТС и ЕЭП - сокращение объемов фин-ния инвестпроектов (реабилитация дорог, повышение энергоэфф-ти, закупка сельхозтехники, модернизация систем водоснаб и канализации и др.) с Запада - необходимость выделения ресурсов для замещения (возможно, частичного) донорских инвестиций в Молдове - маловероятен компенсирующий приток частн. инвестиций из ТС изза отсутствия явных преимуществ инвестирования в Молдову (малый объем рынка, цена факторов производства в целом сопоставима с их ценой в странах Таможенного союза, бизнес-климат не лучше) - необходимость инвестирования в проекты экономической реинтеграции Молдовы и Приднестровья Положительные миграционные эффекты и возможности Для Молдовы Для стран ТС и ЕЭП (в основном для РФ) ослабление напряжения на внутр рынке покрытие части дефицита раб силы в краткоср. труда (69% выехавшей на заработки избыт и среднеср. перспективе (около 5% раб силы занято в РФ) привлекаемой иностр. раб силы в РФ) снижение ур. бедности, особенно сельского нас (среди работающих в РФ граждан РМ выходцы из сел 78%) приток раб силы трудосп. возраста, хорошо адаптированной к языковой и культурной среде (около 500 тыс. чел.) приток ден. переводов более 1 млрд. .долл. в год) и покрытие значительной части (более 35%) дефицита торг баланса за счет ден. переводов из РФ выгоды от легализации положения и законного оформления трудовых отношений временных мигрантов, включая налоговые и бюджетные выгоды обеспечение баланса между спр. и предл. на внутр. Вал. рынке (на 70% за счет переводов граждан, работающих в РФ) поддержание внутр. спроса и роста эк-ки (ден. переводы из РФ покрывают 15% конечного потр. домохозяйств) улучшение правового положения трудовых мигрантов и членов их семей Отрицательные миграционные эффекты и риски Для Молдовы нехватка квалиф. рабочих и отдельных групп специалистов, имеющая структурный характер эффект резкого или значительного увеличения объемов денежных переводов из России маловероятен (из-за либерализации визового режима Молдовы с ЕС и ограниченности людского потенциала миграции) Для стран Таможенного союза и ЕЭП (в основном для РФ) возможное сокращение миграционного потока раб силы из РМ (в связи с либерализацией визового режима для граждан Молдовы со стороны стран ЕС)