Структура портфеля в 2011 году

реклама

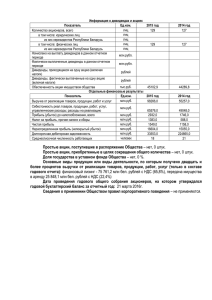

Стратегия «Солид - Рантье» Управляющая Компания «Солид Менеджмент» Характеристика портфеля • Структура портфеля: Акции (максимальная доля одного инструмента не более 20%) Облигации (ГКО, ОФЗ) (максимальная доля по облигациям не более 50%) Депозит • Условия инвестирования: Минимальная сумма инвестирования – 3 000 000 руб. Рекомендуемый минимальный срок инвестирования – от 2 лет • Признаваемый доход: Доходом признаются полученные дивидендные выплаты по акциям, купонные доходы по облигациям, процентная ставка по банковскому депозиту, премии по проданным опционам • Ставки вознаграждения: Вознаграждение компании - 10% от выплаченного клиенту ежеквартального дохода • Отчетный период: Отчетный период – Квартал Методы управления • Производится выборка эмитентов, выплачивающих стабильные дивиденды за последние 5-6 лет; • Анализ внутренних документов эмитента: Устав, Положение о дивидендной политике, прочая внутренняя документация; • Фундаментальный анализ: финансово-экономическое положение эмитента (финансовая отчетность: бухгалтерский баланс, отчет о прибылях и убытках и тд); • Оценивается новостной фон вокруг эмитента, анализируются рекомендации рейтинговых агенств; • Технический анализ акций эмитента; • В качестве минимизации риска портфель предусматривает использование таких инструментов как облигации федерального займа и государственные краткосрочные облигации (ОФЗ/ГКО). Структура портфеля в 2011 году Сектор телекоммуникаций Нефтегазодобывающий сектор Химия, нефтехимия Металлургический сектор Электроэнергетика, энергосбыт Машиностроение 11% 30% 10% 24% 20% 5% В настоящее время при выборе акций акцент смещается в сторону эмитентов, внутренняя документация которых (устав, положение о дивидендной политике) четко прописывают условия выплат дивидендных доходов, а также стабильность выплат дивидендов, определенность с собственниками эмитента, занимаемая позиция в той или иной отрасли. Планируемая структура портфеля в разрезе ценных бумаг на 2011 год № п/п Акции Доля в портфеле, % 1 ТНК-ВР прив 6% 2 Пермэнергосбыт прив 1% 3 Сургутнефтегаз прив 5% 4 Нижнекамскнефтехим прив 7% 5 Мосэнергосбыт 3% 6 НБАМР 10% 7 Воркутауголь прив 8% 8 Саратовский НПЗ прив 3% 9 Роснефть-Смоленскнефтепродукт прив 6% 10 Лензолото 5% 11 Лензолото прив 5% 12 Ленэнерго прив 10% 13 КВЗ 1% 14 Башнефть прив 10% 15 МГТС прив 8% 16 Чепецкий механический завод прив 10% 17 Саратовнефтегаз 2% Портфель 100% Формирование портфеля на 2011 год •Сектор телекоммуникаций: в 2010 году из портфеля исключены акций региональных телекомов по причине предстоящей реформы. На наш взгляд, такие события несут дополнительные риски для акционеров. •Нефтегазодобывающий сектор: в портфель включены привилегированные акции Башнефти, Роснефть-Смоленскнефтепродукта, исключены акции Лукойла. Лукойл – имеются альтернативные эмитенты (например: ТНК-ВР) из нефтегазобывающего сектора экономики (обозначены выше) с более высокой доходностью, поэтому компания исключены из портфеля. •Химия, нефтехимия: в портфель включены привилегированные акции Нижнекамскнефтехима. Компания в этом году показывает существенный прирост чистой прибыли, имеет четкую дивидендную политику (ожидаемая дивидендная доходность выше 10%) и стабильный бизнес. •Электроэнергетика: в портфель включены привилегированные акции Пермэнергосбыта и Мосэнергосбыта. Пермэнергосбыт – компания имеет стабильно высокие финансовые результаты, имеет четкую дивидендную политику (как правило, направляет почти всю прибыль на дивиденды, несмотря на прописанные в уставе 10% от ЧП), стабильно выплачивает дивиденды на протяжении последних 5-6 лет. Мосэнергосбыт – в 2010 году компания получила хороший прирост прибыли, и объявила дивиденды за 1 полугодие 2010 года с доходностью около 18%. •Металлургия: в портфель включены акции Лензолото, ЧМЗ. Ожидаемая доходность по этим эмитентам составляет выше 10%. Динамика курса привилегированных акций Татнефти и дивидендные выплаты за период 20052009 гг. Дивиденды 7 6,56 *(31,3%) 5,65 *(27%) 6 5 4,6 *(21,9%) 4 4,42 *(21,1%) 3 2 1 0 1 *(4,7%) 2005 2006 2007 * - дивидендная доходность от вложения в акции в начале года 2008 2009 Динамика курса привилегированных акций Балтика и дивидендные выплаты за период 2005-2009 гг. Дивиденды 140 128 *(32%) 120 100 85,1 *(21,2%) 80 60 40 20 0 24,33 *(6,1%) 2005 52 *(13%) 39,5 *(9,8%) 2006 * - дивидендная доходность от вложения в акции в начале года 2007 2008 2009 Рыночные ожидания на 2011 год Рыночные ожидания на 2011 год • Нефтяной рынок: коридор колебаний нефти марки WTI 75-115 долл/баррель; • Инфляционные ожидания в РФ: инфляция выше уровня 2010 года (9,5-10,5%); • Валютные ожидания: валютная корзина на уровне 32 - 36 руб., доллар 28 - 33 рублей, евро 39 – 44 рублей (колебания российского рубля будут сильно зависеть от цен на нефть, платежного баланса страны и дефицита бюджета). Мировые валюты по-прежнему будут подвержены высокой волатильности на фоне проблем с ликвидностью некоторых банков. • Фондовый рынок: широкий коридор колебаний индекса ММВБ 1250 – 1850 пунктов. Причиной такого движения я вижу в структурных проблемах американской и европейских экономик, вследствие чего «черные лебеди» будут периодически махать крыльями над мировыми рынками. Накопившиеся проблемы залиты чрезмерным уровнем дешевой ликвидности, в результате мы можем увидеть и новые максимумы по нашим индексам. В лидерах рынка: нефтегазовый сектор. Управляющая компания ЗАО «СОЛИД Менеджмент» 123007, Москва, Хорошевское шоссе, д.32А 123104, Москва, Тверской бульвар д.17 Тел/факс: 8 (800) 250-70-15 8 (495) 228-70-15 www.solid-mn.ru