Финансовый менеджмент

реклама

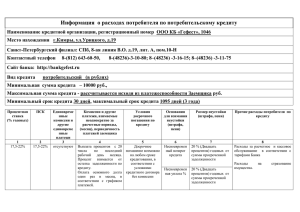

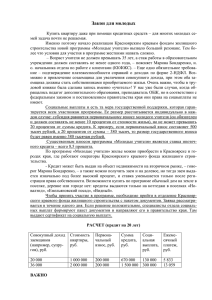

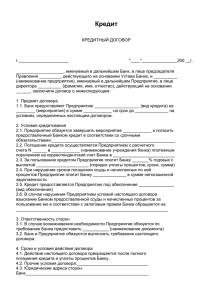

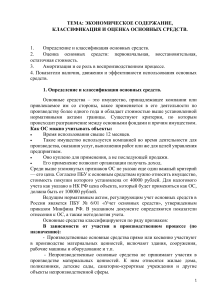

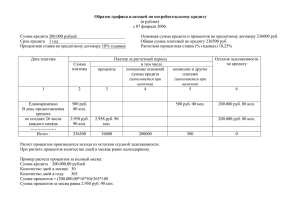

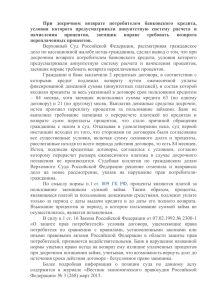

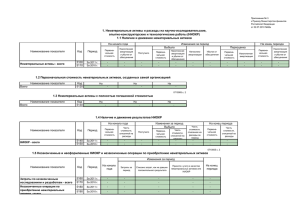

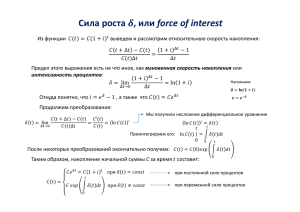

Финансовый менеджмент Финансовый менеджмент как система управления Структура финансового менеджмента Структура финансового менеджмента тесно связана со структурой бухгалтерского баланса, как основной формой, отражающей имущественное и финансовое состояние предприятия. Финансовый менеджмент направлен на разработку финансовой политики, включает стратегический и тактический финансовый менеджмент и позволяет принимать и реализовывать финансовые решения СТРУКТУРА ФИНАНСОВОЙ СЛУЖБЫ ПРЕДПРИЯТИЯ Отечественная модель управления финансами в компании Западная модель управления финансами в компании Главный финансовый менеджер Главный контролер, главный бухгалтер Организация бухгалтерского учета Реализация налоговой и учетной политики (Вице-президент по финансам, Финансовый директор) Полная Казначей ответственность за всю финансовую деятельность Организация предприятия инвестиционной деятельности и финансирование предприятия Источники финансовых ресурсов Финансовые ресурсы предприятия – это денежные доходы и поступления, находящиеся в распоряжении хозяйствующего субъекта и предназначенные для выполнения финансовых обязательств, осуществления затрат по простому и расширенному воспроизводству и экономическому стимулированию на предприятии Формирование финансовых ресурсов предприятий осуществляется за счет собственных и заемных средств, мобилизации ресурсов на финансовом рынке и поступления денежных средств от финансово-банковской системы в порядке перераспределения. Принципиальное различие между источниками собственных и заемных средств кроется в юридической причине – в случае ликвидации предприятия его владельцы имеют право на ту часть имущества предприятия, которая останется после расчетов с третьими лицами. Основными источниками финансирования являются собственные средства: уставный капитал, прибыль, амортизационные отчисления и др. Источники финансовой информации Внутренние источники Финансовая отчетность Финансовая отчетность это совокупность форм отчетности, составленных на основе данных финансового учета с целью представления пользователем обобщенной информации о финансовом положении и деятельности предприятия, а также изменениях в его финансовом положении за отчетный период в установленной форме для принятия этими пользователями определенных деловых решений. Виды отчетности 1.Бухгалтерская Это единая система данных об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности. 2.Статистическая Составляется по данным статистического, бухгалтерского и оперативного учета и отражает сведения по отдельным показателям хоз. деятельности организации, как в натуральном, так и в стоимостном выражении. 3.Оперативная Составляется на основе данных оперативного учета и содержит сведения по основным показателям за короткие промежутки времени. Эти данные используются для оперативного контроля и управления хозяйственными процессами. Формы бухгалтерской отчетности Бухгалтерский баланс (форма №1) Отчет о прибылях и убытках (форма №2) Пояснения к бух. отчетности Отчет об изменении капитала (форма №3) Отчет о движении денежных средств (форма №4) Приложение к бухгалтерскому балансу (форма №5) Пояснительная записка Состав и взаимоувязка форм бухгалтерской отчетности Внешние источники Законодательные и нормативные документы На федеральном уровне. Конституция, Кодексы, Законы, Указы Президента, Постановления Правительства, ведомственные положения и инструкции. На региональном уровне. Уставы субъектов федерации и муниципальных образований, Законы, Постановления Администрации или Правительства, Положения, Постановления. Необходимые законодательные и нормативные документы можно найти в таких распространенных информационных системах как «Гарант» и «Консультант плюс», а также в периодических печатных изданиях «Сборник законодательных актов РФ» и «Ведомости Законодательного собрания Пензенской области». Управление нематериальными активами Состав нематериальных активов Деловая репутация организации Коэффициент оборачиваемости нематериальных активов Продолжительность одного оборота в днях: Рентабельность нематериальных активов Годовая экономия от внедрения нематериальных активов Годовой экономический эффект по сравнимым вариантам внедрения в производство нематериальных активов Экономия от высвобождения рабочей силы Относительная экономия материальных затрат от внедрения нематериальных активов Основные средства Состав основных средств 1) Здания 2) Сооружения 3) Передаточные устройства 4) Машины и оборудование 5) Транспортные средства 6) Инструменты, инвентарь 7) Рабочий скот 8) Продуктивный скот 9) Многолетние насаждения 10) Другое Основные средства учитываются в натуральных и стоимостных показателях. Натуральные необходимы для установления количества и состава основных средств, расчета производственной мощности, организации ремонта и замены оборудования. Стоимостные показатели необходимы для определения общей стоимости структуры и динамики основных средств, расчета амортизационных отчислений, себестоимости, рентабельности и т. д. Существуют 3 метода оценки основных средств: 1. По первоначальной стоимости – это сумма фактических затрат организации на приобретение, доставку и доведения до рабочего состояния основных средств. Первоначальная стоимость – это фактическая стоимость создания основных средств. По первоначальной стоимость основные средства учитываются и оцениваются в ценах тех лет, когда они были созданы. где: Соб – стоимость приобретенного оборудования; Смр - стоимость монтажных работ; Зтр – затраты на транспортировку; Зтр – прочие затраты. Существуют 3 метода оценки основных средств: 2. По восстановительной стоимости. Восстановительная стоимость – это стоимость воспроизводства основных средств в современных конкретных эксплуатационных условиях. Восстановительная стоимость показывает, сколько денежных средств пришлось бы затратить предприятию в данный момент времени для замены имеющихся изношенных в той или иной степени основных средств такими же, но новыми. где: Свосст – первоначальная (восстановительная) стоимость основных средств; Стек – затраты на текущее приобретение/создание основных средств. Существуют 3 метода оценки основных средств: 3. По остаточной стоимости. Остаточная стоимость – это стоимость, еще не перенесенная на готовую продукцию. Остаточная стоимость определяется как разность между первоначальной (восстановительной) стоимостью и суммой начисленной амортизацией. где: Сперв(восст) – первоначальная (восстановительная) стоимость основных средств; И – износ основных средств. Кроме этого можно выделить два вида оценки основных средств: 1. Ликвидационная стоимость – это стоимость возможной реализации, выбывающих, полностью изношенных основных средств. 2. Амортизируемая стоимость – это стоимость, которую необходимо перенести на готовую продукцию. В Российской экономической практике – это первоначальная (восстановительная) стоимость, в мировой практике – разность между первоначальной и ликвидационной стоимостью. Износ основных средств. Виды износа: 1. Физический износ – это потеря стоимости в результате изменения физических, механических и т.п. свойств основных средств. 2. Моральный износ делится на: моральный износ I-го рода – это удешевление новых средств труда и потеря стоимости у действующих средств труда; моральный износ II-го рода – это потеря стоимости из-за появления более производительных и технически совершенных новых средств труда. 3. Социальный износ – это потеря стоимости в результате того, что новые основные средства обеспечивают более высокий уровень социальных требований (комфортность, безопасность, эргономичность). 4. Экологический износ – это потеря стоимости в результате ужесточения стандартов в области охраны окружающей среды. Амортизация основных средств Амортизация – это процесс переноса стоимости основных средств на готовую продукцию и возмещение этой стоимости в процессе реализации продукции. Амортизационные отчисления – это денежное выражение размера амортизации, которое должно соответствовать степени износа основных средств. Амортизационные отчисления включаются в себестоимость продукции. Норма амортизации где: Н – норма амортизации Ф- первоначальная стоимость данного вида основных средств (руб.) Т – нормативный срок службы (амортизационный период) Л – ликвидационная стоимость данного вида основных средств (руб.) Показатели движения основных средств: Коэффициент поступления (ввода) основных средств: Коэффициент выбытия основных средств: Коэффициент обновления основных средств: Коэффициент ликвидации основных средств: Коэффициент прироста основных средств: Показатели степени годности основных средств: Коэффициент износа основных средств: Кизн = Ан / Фперв где: Ан – сумма начисленной амортизации Фперв – первоначальная стоимость основных средств Коэффициент годности основных средств: Показатели экономической эффективности от использования основных средств. Показатель фондоотдачи Фотд = Q / Ф, где: Q объем произведенной продукции. Ф – средний показатель стоимости основных средств. Показатель фондоемкости. Фемк = Ф / Q = 1 / Фотд. Управление оборотными средствами Управление заемным капиталом Оценка эффективности использования заемного капитала Финансовый рычаг (плечо финансового рычага, кредитный рычаг, кредитное плечо, финансовый леверидж) — это отношение заёмного капитала к собственным средствам (иначе говоря, соотношение между заёмным и собственным капиталом). Также финансовым рычагом или эффектом финансового рычага называют эффект от использования заёмных средств с целью увеличить размер операций и прибыль, не имея достаточного для этого капитала. Размер отношения заёмного капитала к собственному характеризует степень риска, финансовую устойчивость. Эффект финансового рычага где: ЗС — заемные средства; СС — собственные средства; ННП — налог на прибыль; СРСП — средняя расчетная ставке процента. Кредиты и займы Кредит — это система экономических отношений в связи с передачей от одного собственника другому во временное пользование ценностей в любой форме (товарной, денежной, нематериальной) на условиях возвратности, срочности, платности. Кредитное соглашение — письменный договор кредитора и должника при предоставлении-получении кредита, подробно оговаривающий условия возвратности, срочности и платности. Кредитный риск — риск невозврата дебитором кредитору кредита. Страхование кредитного риска — система мер по обеспечению возврата кредитору ссуды в срок. Срочность кредитования — это естественная форма обеспечения возвратности кредита. Она означает, что ссуда должна быть не просто возвращена, а возвращена в строго оговоренный в кредитном соглашении срок. Для этого в кредитном соглашении подробно разрабатывается график погашения кредита и уплаты процентов. Виды кредита по форме Расчет простых процентов по кредиту Если проценты по кредиту начисляются один раз в конце срока кредита, то сумма процентов вычисляется по формуле простых процентов. FV PV 1 r n где: FV — сумма кредита с процентами, PV — первоначальная сумма (капитал), r — годовая процентная ставка, n — количество периодов начисления процентов по размещенному кредиту. Пример 1. Банком выдан кредит в сумме 100 тыс. рублей сроком на 1 год по ставке 20 процентов. FV = 100000 + 100000*20*1 = 120000 Расчет сложных процентов по кредиту Если процентная ставка дана не в годовом исчислении, а непосредственно для периода начисления, то формула сложных процентов выглядит так. FV PV 1 rc n где: FV — сумма кредита с процентами, PV — первоначальная сумма (капитал), rc — годовая процентная ставка, n — количество периодов начисления процентов по размещенному кредиту. Пример 2. Выдан кредит в сумме 1 млн. рублей сроком на 3 года с ежегодным начислением процентов по ставке 25 процентов в год. 3 S = 1000000 * (1 + 0,25) = 1953125 руб. Спасибо за внимание!