Павел Самиев. Проблемные активы российских банков: взгляд

реклама

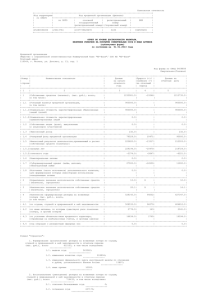

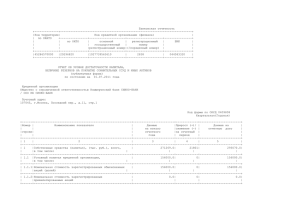

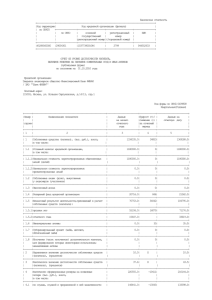

Проблемные активы российских банков: взгляд рейтингового агентства Павел Самиев, Заместитель Генерального директора, «Эксперт РА» ноябрь 2009 Банковские рейтинги «Эксперт РА»: типичные риски наших клиентов Возрастающие риски: • Снижение качества ссудной задолженности, рост объема просроченных и пролонгированных ссуд при неадекватном уровне резервирования; • Отсутствие источников для формирования резервов на возможные потери по ссудам: умеренный или низкий уровень достаточности капитала при снижающихся показателях прибыльности Стабильные риски: • Высокая концентрация кредитных рисков на отдельных отраслях и клиентах; • Зависимость от краткосрочных источников фондирования, в т.ч. от средств ЦБ; • Ограниченная клиентская база среди заемщиков Банка; • Низкая доля долгосрочных пассивов (со срочностью свыше 180 дней) в структуре ресурсной базы. Снижающиеся риски: • Недостаточный уровень обеспеченности кредитного портфеля. Средние значения отдельных показателей деятельности федеральных банков, используемые в методике «Эксперт РА» Наименование банка Среднее значение Достаточность капитала (норматив Н1) 13,5-16% Мгновенная ликвидность (норматив Н2) 30-50% Текущая ликвидность (норматив Н3) 60-70% Изменения с начала 2009 года ↑ не изменилось ↓ не изменилось Долгосрочная ликвидность (норматив Н4) 70-90% Просроченная задолженность по кредитам ЮЛ и ИП 2,5-3,5% ↑ Просроченная задолженность по кредитам физическим лицам 3,0-5,0% ↑ Уровень обеспечения (отношение стоимости валового обеспечения, с учетом имущества ценных бумаг, поручительств, гарантий, к кредитному портфелю) 120-180% не изменилось Концентрация кредитных рисков на крупнейших заемщиках (отношение KSKR к активам за вычетом резервов) 40-55% не изменилось Чистая процентная маржа 5-7% не изменилось Максимальная открытая валютная позиция по отдельной валюте 4-6% ↑ Оценки «Эксперт РА» Средняя доля пролонгаций в портфеле кредитов юрлиц: 2025% Средняя доля активов под стрессом в активах – 10-12% Средний уровень резервирования по ссудам – 5-7% Средняя доля 4 и 5 категории качества в кредитном портфеле – 8-12% Средний уровень совокупного обеспечения ссуд залогами – 100%, залогами, гарантиями и поручительствами – 180% Прогноз уровня активов под стрессом на начало 2010 – 1012% В фокусе: аспекты деятельности банков, которым «Эксперт РА» придает особое значение в процессе анализа • • • • • • • • Активная практика пролонгации ссудной задолженности (особенно в том случае, если расширение ее объемов приходится на конец 2008 г. и 2009 г.); Стремительное сокращение клиентской базы и/или ключевого сегмента бизнеса банка; Существующие или потенциальные проблемы собственников и принадлежащих им бизнесов (в т.ч. небанковских активов); Соответствие текущей политики резервирования реальному уровню проблемных активов и нормативным актам ЦБ РФ (включая вероятность принудительного досоздания резервов вследствие проверки деятельности банка со стороны регулятора); Возможное негативное влияние ужесточения требований ЦБ РФ к деятельности кредитных организаций на кредитоспособность банка; Высокая зависимость от коротких средств ЦБ РФ (прежде всего, беззалоговых кредитов); Использование в крупных объемах кредитно-вексельных схем (значимая составляющая бизнеса банка); Участие банка и его руководства в осуществлении сомнительных операций клиентов (включая нарушение ФЗ-115). Примеры рейтинговых действий: понижение Банк Проектного Финансирования: понижение с A до B++ в ноябре 2008 г. «К основным негативным факторам были отнесены низкие темпы роста объемных показателей бизнеса в 2008 году, приводящие к потере конкурентных позиций. Активы за период с 01.07.07 по 01.07.08 уменьшились на 31,7%. Также кредитоспособность банка ограничивает падение рентабельности, низкие темпы роста кредитного портфеля». Совкомбанк: понижение с A до B++ в апреле 2009 г. «Определяющее влияние на рейтинговую оценку оказал существенный рост просроченной задолженности по ключевому направлению - кредитованию физических лиц. При этом ожидается дальнейший рост этого показателя. Ухудшение качества активов требует увеличения объема резервов, которые остаются на сравнительно низком уровне. Рост просроченной задолженности и резервов будет оказывать давление на достаточность капитала». Примеры рейтинговых действий: понижение Банк БКФ: понижение с В++ до B+ в сентябре 2009 г. «Основной причиной снижения рейтинга стал высокий уровень просроченной задолженности в портфеле юридических лиц (свыше 5% на протяжении III квартала 2009 г.), а также резкое ухудшение качества ссудной задолженности, выразившееся в росте доли ссуд IV и V категории качества на 01.10.09 в результате просрочки платежа со стороны крупного заемщика. Кроме этого, на снижение рейтинговой оценки повлиял убыток, полученный Банком по итогам 9 месяцев 2009 г., в размере 56,5 млн. рублей». Азиатско-Тихоокеанский Банк: понижение с A до B++ в октябре 2009 г. «Определяющее влияние на рейтинговую оценку оказывает рост доли проблемных и безнадежных ссуд в кредитном портфеле (до 18,0% на 01.07.2009). Ухудшение качества ссудного портфеля Банка вызвало необходимость досоздания резервов, что привело к отрицательному финансовому результату по итогам первого полугодия 2009 года. Убыточная деятельность в дальнейшем может негативно отразиться на капитализации банка». Примеры рейтинговых действий: понижение Балтинвестбанк: понижение с A до B++ в ноябре 2009 г. «Основным фактором снижения рейтинговой оценки выступает сохранение низкого уровня достаточности капитала (Н1=13,1% на 01.10.09) при ухудшении качества активов. С начала 2009 года существенно выросла просроченная задолженность (до 7,6% по портфелю кредитов юридическим лицам на 01.10.09), продолжается рост пролонгированной задолженности. С учетом недостаточно консервативной политики резервирования Агентство ожидает дальнейший рост резервов на возможные потери по ссудам, что будет оказывать давление на капитализацию Банка». Примеры рейтинговых действий: постановка «под наблюдение» 5 банков самарской области (ФИА-банк, «Приоритет», Тольяттихимбанк», Автомобильный банкирский дом, Автовазбанк) поставлены под наблюдение в марте 2009 г. «Причиной подобного решения послужила тяжелая экономическая ситуация на "АВТОВАЗе", оказывающая негативное влияние на экономику Самарской области в целом и положение кредитных организаций в частности. Банки, имеющие финансовые связи с "АВТОВАЗом" либо его дилерами, могут пострадать от ухудшения рыночного положения автопроизводителя и снижения продаж автомобилей и комплектующих. Кроме того, решения о сокращении сотрудников "АВТОВАЗа", вполне вероятные в рамках программы сокращения издержек, могут негативно сказаться на качестве розничного кредитного портфеля, поскольку заемщики будут испытывать затруднения с обслуживанием уже взятых кредитов». Спасибо за внимание! Павел Самиев Заместитель генерального директора «Эксперт РА» [email protected] (495) 225-34-44