ИНВЕСТИЦИОННЫЙ МЕНЕДЖМЕНТ

реклама

Л. М. Гительман

Управление

инвестициями

План лекций

1. Управление финансовыми инвестициями

–

–

–

–

финансовые рынки и основы их деятельности

анализ ценных бумаг

инвестиционные критерии

инвестиционная привлекательность

2. Управление реальными инвестициями

–

–

–

–

–

сущность управления реальными инвестициями

разработка и реализация инвестиционного проекта

управление рисками в инвестиционном

проектировании

оценка эффективности инвестиционных проектов

источники финансирования инвестиций

2

Рекомендуемая литература

1. Шарп У., Александер Г., Бэйли Дж. Инвестиции: Пер. с англ.- М.: ИНФРА-М,

2012.- Х11 – 1028 с.

2. Теплова Т.В. Инвестиции – М.: Издательство Юрайт; ИД Юрайт, 2011. – 724

с.

3. Лимитовский М.А. Инвестиционные проекты и реальные опционы на

развивающихся рынках: учеб.-практич. пособие. – М.: Издательство Юрайт,

2011. – 486 с.

4. Дамодаран А. Инвестиционная оценка: Инструменты и методы оценки любых

активов / Пер. с англ. - 7 изд. – М.: Альпина Паблишер, 2011 – 1324 с.

5. Инвестиции в вопросах и ответах: Учебное пособие / А.Ю. Адрианов,

С.В.Валдайцев, П.В. Воробьев [и др.]; авторы-составители И.А.Дарушин,

Н.А. Львова; отв. ред. В.В. Ковалев, В.В. Иванов, В.А. Лялин. – М.: Проспект,

2011. – 376 с.

6. Фунтов В.Н. Основы управления проектами в компании: Учебное пособие. 3е изд. – СПб.: Питер, 2012. –400 с.

3

ФИНАНСОВЫЕ РЫНКИ И ОСНОВЫ ИХ ДЕЯТЕЛЬНОСТИ

Основной составляющей финансового рынка является рынок ценных бумаг

Финансовые рынки выполняют три важные экономические функции:

на рынке происходит формирование цены актива в процессе взаимодействия продавцов и

покупателей

финансовый рынок предлагает инвестору механизм для осуществления сделок купли-продажи с

финансовыми активами или обеспечивает ликвидность актива

финансовый рынок уменьшает поисковые и информационные издержки эмитенту (поиск

инвестора, оценка качества финансового актива и т.п.)

Различают долговые и долевые ценные бумаги. Актив называют долговым инструментом, если

его владелец имеет право на получение фиксированной величины средств в будущем (купонная

ставка). Пример – облигации. Долевые инструменты обязывают эмитента финансового актива

выплачивать его владельцу определенную сумму (дивиденды) в зависимости от доходов,

получаемых после оплаты всех долговых обязательств эмитента. Пример – обыкновенные акции

или партнерство в бизнесе. Некоторые ценные бумаги относятся к обеим категориям. Например,

привилегированные акции или конвертируемые облигации.

Существуют два типа производных ценных бумаг: опционные и фьючерсные контракты.

Первый дает владельцу контракта право, но не обязанность, купить или продать актив в

указанный момент по указанной цене. Фьючерсный контракт представляет собой соглашение, по

которому две стороны обязуются совершить в определенный момент в будущем сделку. Одна из

сторон обязуется купить, а другая продать указанный в контракте финансовый актив.

Рынок акций принято называть фондовым рынком.

4

Анализ ценных бумаг

•

•

•

Осуществляется в целях определения «справедливых» цен активов, а также выявления неверно

оцененных ценных бумаг (недооцененных или переоцененных)

Технический анализ включает изучение конъюнктуры курсов рынка акций для того, чтобы

сделать прогноз цен акций конкретной фирмы. Три постулата технического анализа формулируются

следующим образом:

1.Рынок учитывает все. Считается, что в существующие рыночные цены сделок уже заложено

дальнейшее направление динамики цен в виде ожиданий его участников, представленных в ценовых

решениях.

2. Движение цен подчиненно тенденциям. Предполагается, что ценовые тенденции периодически

повторяются. Следовательно, выявляя текущие тенденции, можно дать прогноз будущих курсов

акций.

3.История повторяется. Считается что будущее - это всего лишь продолжение прошлого. В

техническом анализе присутствует много методов, работающих на основе экстраполяции.

Фундаментальный анализ исходит из того, что «истинная» (или внутренняя) стоимость

любого финансового актива равна приведенной стоимости всех наличных денежных потоков,

которые владелец актива рассчитывает получить в будущем. «Фундаменталист» полагает, что

существует функциональная зависимость между динамикой курсов акций компании и

эффективностью ее функционирования в прошлом и настоящем, и особенно в будущем, а также

особенностями экономического и политического развития страны, специфики отрасли и

месторасположения предприятия. Данный метод трудоемок и требует значительного массива

исходных данных. Достоинство метода - высокая степень детализации прогнозов, однако в

условиях, когда влияние случайного фактора на состояние системы огромно, его применение имеет

смысл при прогнозировании на долгосрочную перспективу.

Основная цель фундаментального анализа состоит в нахождении инвестиционных

возможностей по вложению средств в корпоративные акции с наибольшей доходностью и

наименьшим риском.

5

УЧАСТНИКИ ФОНДОВОГО РЫНКА - ИНВЕСТОРЫ

Цели вложений средств инвесторами в ценные бумаги:

•

•

•

•

•

•

•

•

•

Получение регулярных платежей в виде дивиденда по акциям или процента по облигациям

Получение дохода в виде прироста капитала (разницы цен покупки и продажи ценной бумаги)

Защита своих сбережений от инфляции

Инвесторы могут быть:

Институциональные

Розничные–это физические лица

Институциональные инвесторы в России:

Паевые инвестиционные фонды

Страховые компании

Негосударственные пенсионные фонды

Общие фонды банковского управления

КЛАССИФИКАЦИЯ ИНВЕСТОРОВ

По срокам владения акциями и принципам управления портфелем ценных

бумаг:

•

•

•

Стратегические

Спекулянты

Портфельные

По величине пакета акций (контрольный или нет):

•

•

Мажоритарные

Миноритарные

6

Инвестиционные критерии с позиций инвестора

Риск

Доход

Ликвидность

Диверсификация

Ликвидность – это возможность обратить инвестиции в

денежные средства.

Диверсификация – связана с формированием портфеля

ценных бумаг. При заданных уровнях риска и доходности

можно определить:

» Сочетание инвестиций, которое обеспечивает максимальный

доход при заданном уровне риска

» Сочетание инвестиций, которое обеспечивает минимальный

риск при заданном уровне дохода

Кроме того, должна быть диверсификация между

отраслями, регионами, странами, типами ценных бумаг

7

Управление портфелем ценных бумаг

Необходим:

•

•

•

•

•

выбор структуры портфеля

выбор метода управления портфелем

При выборе структуры портфеля инвесторы стремятся максимизировать ожидаемую доходность

своих вложений в увязке с определенным, приемлемым для них уровнем риска. Портфель,

удовлетворяющий этим требованиям, называется эффективным портфелем. Инвестор избегает

риска, т.е. из двух вариантов инвестирования с одинаковой ожидаемой доходностью, но с разными

уровнями риска он выберет тот, риск которого меньше. Если инвестор стоит перед выбором одного

из эффективных портфелей, то наиболее предпочтительный из них будет оптимальным

портфелем.

Ожидаемая доходность портфеля – это взвешенное среднее ожидаемых доходностей всех активов,

входящих в портфель. Вес каждого актива определяется как процентная доля рыночной стоимости

актива в общей рыночной стоимости всего портфеля. Риск актива измеряется при помощи вариации

или стандартного отклонения его доходности. Риск портфеля зависит от ковариации и корреляции

между активами. Чем ниже корреляция, тем ниже риск портфеля.

Для количественных оценок применяется теория Марковица, которая описывает принципы

построения эффективных портфелей и способы выбора из них наилучшего, оптимального портфеля

Управление портфелем может быть пассивным и активным. Пассивное управление – владение

бумагами в течение относительно продолжительного времени с небольшими и редкими

изменениями портфеля. Активное управление – это систематическое управление портфелем для

получения результатов, превышающих избранный в качестве цели показатель, с использованием

собственных прогнозов риска и ожидаемой доходности.

8

Критерии инвестиционной привлекательности компании

•

•

•

•

•

•

•

•

•

•

•

•

•

•

•

•

Общие (нефинансовые)

Наличие четкой стратегии развития

Динамичное развитие бизнеса

Эффективный менеджмент (низкий управленческий риск)

Высокая степень прозрачности компании

Эффективная система управления рисками (кредитными, инвестиционными и др.)

Высокая конкурентоспособность продукта

Растущая доля рынка

Хорошая кредитная и дивидендная история

Высокое качество управления брэндом, хорошая деловая репутация

Финансовые:

Рост балансовой стоимости компании (чистых активов)

Растущие объемы производства и продаж

Стабильная прибыль

Высокая финансовая устойчивость

Долгосрочная платежеспособность

Уровень рентабельности активов и собственного капитала

Достаточная величина ликвидности

9

Что хочет знать инвестор

• Насколько успешной была деятельность компании в прошлом, каковы

перспективы получения прибыли в будущем

• На какой стадии жизненного цикла находится компания

• Находится ли прибыль в состоянии роста, стабильности или спада.

Указывает ли отчетность на ее существенные колебания

• Каково текущее финансовое состояние компании. Какие факторы

могут повлиять на него в ближайшем будущем. Изменится ли степень

платежеспособности

• Какова структура капитала компании. Как оценить предполагаемые

риски

• Как позиционируется компания в отрасли

10

Формы имущественных капвложений (производственных

инвестиций)

•

•

•

•

•

•

•

•

1.По целевому назначению:

новые и экстенсивные (увеличение мощностей)

капвложения на замену и ремонт (поддержание мощностей)

капвложения на реконструкцию и техперевооружение (повышение

эффективности производства)

капвложения на НИОКР

капвложения на охрану окружающей среды (выполнение новых

постановлений правительственных органов)

2.По срочности и значимости:

вынужденные капвложения без альтернатив (ликвидация аварии или

выполнение правительственных постановлений) - требования к норме

прибыли отсутствуют;

вынужденные капвложения с альтернативами – из альтернативных

вариантов выбирается тот, который дает большую норму прибыли;

добровольные капвложения – для осуществления выбираются только те

капвложения, которые дают соответствующую их типу и источникам

финансирования норму прибыли.

11

Цикл инвестиционного проекта

Промежуток времени между моментом появления проекта и моментом его ликвидации

называется жизненным циклом проекта

Разделение на фазы, принятое во Всемирном Банке и подразделении ООН – UNIDO:

•

•

•

•

ПРЕДИНВЕСТИЦИОННАЯ ФАЗА

Анализ инвестиционных возможностей (Identification)

Предварительное ТЭО (Pre-Feasibility Study)

ТЭО (Feasibility Study)

Доклад об инвестиционных возможностях (Appraisal Report)

•

•

•

•

•

ИНВЕСТИЦИОННАЯ ФАЗА

Переговоры и заключение контрактов (Negotiating & Contracting)

Проектирование (Engineering Design)

Строительство (Constraction)

Маркетинг (Pre-Production Marketing)

Обучение (Training)

•

•

•

ЭКСПЛУАТАЦИОННАЯ ФАЗА

Приемка и запуск (Commissioning & Start)

Замена оборудования (Replacement)

Расширение, инновации (Expansion, Innovation)

12

Управление риском

Неопределенность – неполнота или неточность информации об условиях реализации проекта, в том числе – о связанных

с ними затратах и результатах

Риск – неопределенность, связанная с возможностью возникновения в ходе реализации проекта неблагоприятных

ситуаций и последствий

Классификация рисков

Внешне непредсказуемые риски:

•

Неожиданные государственные меры регулирования в сферах:

– материально-технического снабжения;

– охраны окружающей среды;

– проектных нормативов;

– производственных нормативов;

– землепользования;

– экспорта-импорта;

– ценообразования;

– налогообложения.

•

Природные катастрофы (наводнения, землетрясения, штормы, климатические катаклизмы и др.).

•

Преступления (вандализм, саботаж, терроризм).

•

Неожиданные внешние эффекты (экологические, социальные).

•

Срывы:

– в создании необходимой инфраструктуры;

– из-за банкротства подрядчиков по проектированию, снабжению, строительству и т.д.;

– в финансировании;

– из-за ошибок в определении целей проекта;

– из-за неожиданных политических изменений.

13

Управление риском

Внешне предсказуемые, но неопределенные риски

•

•

•

•

•

•

•

Рыночный риск в связи с:

– ухудшением возможности получения сырья

– повышением стоимости сырья

– изменением требований потребителей

– экономическими изменениями

– усилением конкуренции

– потерей позиций на рынке

– нежеланием покупателей соблюдать торговые правила

Операционные:

– невозможность поддержания рабочего состояния элементов проекта

– нарушение безопасности

– отступление от целей проекта

Недопустимые экологические воздействия

Отрицательные социальные последствия

Изменение валютных курсов

Нерасчетная инфляция

Налогообложение

14

Управление риском

•

Внутренние нетехнические риски

Срывы планов работ из-за:

–

–

–

–

–

–

–

–

–

–

–

–

–

–

•

недостатка рабочей силы

нехватки материалов

поздней поставки материалов

плохих условий на строительных площадках

изменения возможностей заказчика проекта, подрядчиков

ошибок проектирования

ошибок планирования

недостатка координации работ

изменения руководства

инцидентов и саботажа

трудностей начального периода

нереального планирования

слабого управления

труднодоступности объекта

Перерасход средств из-за: срывов планов работ, неправильной стратегии снабжения,

неквалифицированного персонала, переплат по материалам, услугам и т.д.,

параллелизма в работах и нестыковок частей проекта, протестов подрядчиков,

неправильных смет, неучтенных внешних факторов

15

Управление риском

Технические риски

–

изменения технологии

–

ухудшения качества и производительности производства, связанного с проектом

–

специфические риски технологии, закладываемой в проект

–

ошибки в проектно-сметной документации

Правовые риски (лицензии, патентное право, невыполнение контрактов, судебные процессы с внешними партнерами,

внутренние судебные процессы, форс-мажор)

Страхуемые риски

•

Прямой ущерб имуществу

– транспортные инциденты

– оборудование

– материалы

– имущество подрядчиков

•

Косвенные потери:

–

демонтаж и передислокация поврежденного имущества

–

перестановка оборудования

–

потери арендной прибыли

–

нарушение запланированного ритма деятельности

–

увеличение необходимого финансирования

•

Риски, страхуемые в соответствии с нормативными документами посторонним лицам (нанесение телесных

повреждений, повреждение имущества, ущерб проекту вследствие ошибок проектирования и реализации, нарушение

графика работ)

•

Сотрудники:

–

телесные повреждения

–

затраты на замену сотрудников

–

потери прибыли

16

Основные методы анализа риска и

неопределенности

анализ чувствительности

анализ сценариев

метод Монте-Карло

дерево решений

Анализ рисков: качественный и количественный. Количественный анализ риска дает возможность численно

определить размеры отдельных рисков и риск проекта в целом. В основе количественных оценок лежат метод

аналогий и статистический метод.

•

Анализ чувствительности призван дать точную оценку того, насколько сильно изменится эффективность проекта

при определенном изменении одного из исходных параметров проекта. В результате проведения расчетов

определяются факторы, имеющие наибольшее влияние на NPV проекта.

•

Анализ возможных сценариев развития. Этот метод позволяет оценить одновременное влияние нескольких

параметров на конечные результаты проекта через вероятность наступления каждого сценария.

•

Метод Монте-Карло. Основан на применении имитационных моделей, позволяющих создать множество сценариев,

которые согласуются с заданными ограничениями на исходные параметры. Этот метод может быть реализован на

практике только с применением компьютерных программ, позволяющих описывать прогнозные модели и

рассчитывать большое число случайных сценариев. Точность результатов во многом определяется тем, насколько

хороша созданная прогнозная модель.

•

Дерево решений. Обычно используется для анализа риска проектов, имеющих обозримое количество вариантов

развития. Необходимо иметь достаточно информации , чтобы представлять возможные сценарии развития проекта с

учетом вероятности и времени их наступления. Рассчитывается NPV по каждому сценарию развития с учетом

вероятности его осуществления, а также интегральный NPV. Положительная величина интегрального NPV указывает

на приемлемую степень риска, связанного с осуществлением проекта.

МЕТОДЫ СНИЖЕНИЯ РИСКА

•

распределение риска между участниками проекта (передача части риска соисполнителям);

•

страхование;

•

резервирование средств на покрытие непредвиденных расходов;

•

нейтрализация частных рисков;

•

снижение риска в плане финансирования (риск нежизнеспособности проекта, налоговый риск, риск неуплаты

задолженностей, риск незавершения строительства).

17

Риск-менеджмент план

1.

2.

3.

4.

5.

6.

Рекомендуется управлять рисками в несколько этапов

Выбор подходов к планированию и управлению рисками для

конкретного проекта (строится система по управлению рисками)

Идентификация (выявить риски, которые могут помешать целям

проекта)

Качественная и количественная оценка рисков (определить, какие из

выявленных рисков наиболее опасны)

Планирование реагирования на выявленные значимые риски

Мониторинг и контроль (поддерживать план проекта и список рисков

в актуальном состоянии)

Оценка эффективности действий по управлению рисками

18

Эффективность инвестиционного проекта

Оценивают

Эффективность проекта в целом

Эффективность участия в проекте

Эффективность проекта в целом оценивается с целью определения

потенциальной привлекательности проекта для возможных участников и

поисков источников финансирования. Она включает в себя:

• общественную (социально-экономическую) эффективность проекта

• коммерческую эффективность проекта.

Показатели общественной эффективности учитывают социальноэкономические последствия осуществления инвестиционного проекта для

общества в целом.

Показатели коммерческой эффективности учитывают финансовые последствия

его осуществления для участника, реализующего инвестиционный проект, в

предположении, что он производит все необходимые для реализации проекта

затраты и пользуется всеми его результатами.

19

Основные принципы оценки эффективности

инвестиционного проекта

рассмотрение проекта на протяжении всего его жизненного цикла

моделирование денежных потоков, включающих все связанные с

осуществлением проекта денежные поступления и расходы за расчетный

период с учетом возможности использования различных валют

сопоставимость условий сравнения различных проектов

принцип положительности и максимума эффекта

учет фактора времени

учет только предстоящих затрат и поступлений

сравнение «с проектом» и «без проекта»

учет всех наиболее существенных последствий проекта

учет наличия разных участников проекта

многоэтапность оценки

учет влияния на эффективность инвестиционного проекта потребности в

оборотном капитале, необходимом для функционирования создаваемых в

ходе реализации проекта производственных фондов

учет влияния инфляции

учет (в количественной форме) влияния неопределенностей и рисков

20

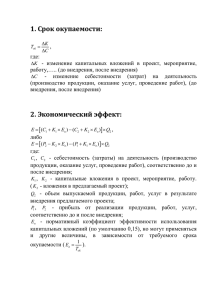

Методы оценки эффективности инвестиций

простые, без учета фактора времени (срок окупаемости, учетная норма прибыли)

дисконтные, с учетом фактора времени (чистая текущая дисконтированная стоимость,

внутренняя норма прибыли, дисконтированный период окупаемости)

Простые методы

• Метод срока окупаемости (Рayback Рeriod - РР) основывается на том, что

рассчитывается период, необходимый для окупаемости начальных инвестиций за счет

денежного потока от реализации проекта или период, за который сумма нарастающим

итогом денежных поступлений сравнивается с суммой первоначальных инвестиций.

Простой денежный поток включает в себя чистую прибыль и амортизацию

Tок

К = ∑ ДПt

t=1

где: К - первоначальные инвестиции; ДПt - денежный поток от эксплуатации введенного

объекта; Ток - период окупаемости

• Метод определения учетной нормы прибыли (Accounting Rate Of Return - ARR) на

инвестированный капитал сравнивает среднюю ежегодную прибыль в течение всего

амортизационного периода с первоначальными инвестиционными затратами.

Tам

ARR= [{( ∑ (ДПt - At))/ Там}/ K] * 100%

t=1

где: At - ежегодные амортизационные отчисления; Там - период амортизации в годах

21

Дисконтирование

•

•

•

•

•

Дисконтирование – определение текущей стоимости будущих денежных

потоков; с помощью дисконтирования учитывается эффект изменения

стоимости денег со временем; изменение стоимости денег со временем

связано:

с инфляцией

с упущенной выгодой (возможность инвестировать в

другие проекты или источники получения дохода)

Ставка дисконтирования – это ставка дохода, используемая для

преобразования денежной суммы, выплачиваемой или получаемой в будущем

в текущую стоимость

Ставка дисконта используется для определения затрат на капитал, которые

инвестор готов заплатить сегодня (текущая стоимость) за право получать

ожидаемый поток доходов в будущем с учетом риска получения этих доходов

Это так называемая «рента равновесия», когда ставка дисконтирования с

одной стороны – затраты на привлечение капитала, а с другой – доход на

этот капитал, получаемый в будущем

Ставка дисконтирования применяется при оценке стоимости бизнеса,

эффективности инвестиционных проектов, при подготовке отчетности по

МСФО

22

Ставка дисконтирования

ВЫБОР СТАВКИ ДИСКОНТИРОВАНИЯ ВОЗМОЖЕН НА ОСНОВЕ:

• Средневзвешенной стоимости капитала

• Модели оценки капитальных активов (Capital Asset Pricing Model CAPM)

• Модели кумулятивного построения (Build-up Approach)

• Инвестор может в зависимости от своих целей использовать для

выбора ставки дисконтирования значения следующих показателей:

ставку по альтернативному вложению средств, например, в ГКО

или другие государственные ценные бумаги

рентабельность собственных средств компании

ставку, равную стоимости кредитных ресурсов

ставку, равную индексу инфляции

субъективное значение ставки

23

Модели для расчета ставки дисконтирования

Модель средневзвешенной стоимости капитала

(Weighted Average Cost of Capital – WACC)

N

WACC = ∑ di * ri

i=1

где: ri – ставка дисконта i-го капитала (i = 1…N)

di – доля i-го капитала в общем капитале (i = 1…N)

WACC = kсобств* dсобств + kзаемн*dзаемн

где: kсобств, kзаемн - цена соответственно собственного и заемного источников

привлечения капитала; kзаемн может быть доналоговая (kзаемн.донал) и

посленалоговая (kзаемн.послен) величина; различие между ними – учет ставки

налогообложения

kзаемн.послен = kзаемн..донал* (1 – ставка налога)

dсобств, dзаемн - удельный вес соответственно собственного и заемного

источников привлечения капитала в общей их сумме

24

Модели для расчета ставки дисконтирования

Эти модели используются для расчета цены собственного капитала

• Модель оценки капитальных активов (Capital Asset Pricing Model - CAPM)

R = Rf + β(Rm - Rf)

где: R - требуемая инвестором ставка дохода на собственный капитал

Rf - безрисковая ставка дохода

β - коэффициент бета

Rm - среднерыночная ставка дохода

(Rm – Rf) - рыночная премия

Кроме того могут учитываться следующие виды рисков:

риск для малых компаний ( S1)

риск, характерный для отдельной компании (S2)

страновой риск (С)

С учетом этих рисков ставка доходности равна:

R = Rf + β (Rm - Rf) +S1 + S2 + С

• Модель кумулятивного построения: к безрисковой ставке дохода добавляются

последовательно различные виды премий за риск (ΣRi), оцененные экспертно:

R = Rf + ΣRi

25

Инфляция и ставка доходности

Формула Ирвина Фишера:

(1+r) = (1+R) * (1+i) = 1+R + i+ R*i

где: r - номинальная ставка доходности;

R - реальная ставка доходности;

i - прогнозируемый темп инфляции или инфляционная премия

R = (r - i) / (1+ i)

i =(r-R) / (1+R)

Ставка доходности должна включать инфляционную премию

при невысоких темпах инфляции :

r = R+ i

при высоких темпах инфляции:

r = R+ i +R* i

т.е. инфляционная премия должна превышать темпы инфляции

26

Методы оценки эффективности инвестиций

Дисконтные методы.

•

Метод чистой текущей дисконтированной стоимости (Net Present Value -NPV) - основан на

сопоставлении величины первоначальных инвестиций с общей суммой дисконтированных чистых

денежных поступлений, генерируемых инвестициями в течение прогнозируемого срока службы:

NPV = PV – K

T

PV = ∑ [ДПt/(1+r)t ]

t=1

где: PV - текущая дисконтированная стоимость; r - ставка дисконта; 1/(1+r)t – коэффициент

дисконтирования; ДПt - денежный поток от эксплуатации введенного объекта; Т - период отдачи от

инвестиций

Для реализации выбирается вариант с NPV>0 или по индексу рентабельности ( R ): R = PV/K > 1

•

Метод внутренней нормы рентабельности (Internal Rate of Return – IRR, в русской

аббревиатуре обозначается как ВНД) заключается в том, что рассчитывается такая норма

дисконта, при которой суммарная дисконтированная стоимость равна начальным инвестициям:

NPV = PV – K = 0

Т

∑ [ДПt / (1+IRR) t] = K

t=1

где: - IRR - внутренняя норма рентабельности; она определяется методом подбора, путем нескольких

итераций. Как правило, IRR >r.

•

Метод дисконтированного периода окупаемости (ДРР) заключается в том, что рассчитывается

такой период, когда дисконтированный денежный поток становится равным начальным

инвестициям

27

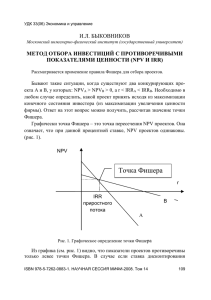

Сравнение методов NPV и IRR при принятии решений

• Метод NPV лучше, чем метод IRR в целом

• При использовании метода IRR предполагается более быстрый

возврат инвестиций, чем при использовании метода NPV. Ставка IRR

всегда больше, чем ставка дисконтирования или чем стоимость

инвестированного капитала. Поэтому проект с ориентацией на IRR

менее подвержен риску вследствие возврата инвестиций на более

ранней стадии

• Метод IRR более нагляден. Если известно, например, что IRR=12%,

то проект считается отличным при условии, что цена привлекаемых

инвестиций составит 5-7% годовых. Однако, если деньги можно

привлечь под 10-11% годовых, то указанного значения IRR –

недостаточно для точного принятия решения

• Недостаток метода IRR заключается в том, что может существовать

множество IRR для одного проекта

28

Учет риска при оценке эффективности

инвестиций

Простые методы

• При использовании срока окупаемости

сокращения нормативного срока окупаемости

–

путем

• При использовании метода IRR – путем повышения

нормативной IRR

• При использовании метода NPV – путем повышения

ставки дисконта

29

Учет риска при оценке эффективности

инвестиций

Сложные методы

• Определяются вероятности «лучшего», «наиболее вероятного» и

«худшего» значений NPV. Рассчитывается диапазон возможных

результатов и их вероятности, строятся специальные кривые

• Используется многокритериальный подход: при принятии решений

применяются не только критерии экономической эффективности, но и

другие факторы

• В соответствии с «Методикой оценки эффективности инвестиций»

используется укрупненная оценка устойчивости, расчет точки

безубыточности, вариация параметров

• Для всех методов разрабатываются сценарии реализации проекта и

строится «дерево решений». Обычно формируется три сценария:

"пессимистический", "наиболее вероятный" и "оптимистический"

30

Виды источников финансирования инвестиций

Источники финансирования реальных инвестиций (капитальных

вложений) подразделяются на собственные, привлеченные и

заемные

Собственные:

•

•

•

•

•

•

прибыль предприятия от производственно-хозяйственной деятельности

амортизационные отчисления

суммы, полученные от страховых компаний в виде возмещения ущерба за

понесенные убытки в результате стихийных бедствий и несчастных случаев

средства от продажи избыточных основных средств, иммобилизация

излишков оборотных средств

вклады в уставный капитал

средства от реализации нематериальных и финансовых

активов

(государственных ценных бумаг, ценных бумаг других предприятий,

патентов,

лицензий,

товарных

знаков,

ноу-хау)

31

Виды источников финансирования инвестиций

Привлеченные:

•

•

•

•

•

средства, полученные в результате выпуска и продажи инвестором акций и других

ценных бумаг

средства других предприятий и организаций, привлеченных к участию в капитальных

вложениях (соответствующем инвестиционном проекте) на правах партнеров и на

соответствующих условиях участия в распределении доходов

средства, выделяемые вышестоящими холдинговыми и акционерными обществами,

промышленно-финансовыми группами на безвозмездной основе

иностранные инвестиции, предоставляемые в форме финансового или иного

материального и нематериального участия в уставном капитале совместных

предприятий

субсидии (средства, предоставляемые на безвозмездной основе: ассигнования из

бюджетов

различных

уровней,

фондов

поддержки

предпринимательства,

благотворительные и иные взносы организаций всех форм собственности и физических

лиц, включая международные организации и финансовые институты), в том числе,

государственные субсидии

32

Виды источников финансирования инвестиций

•

•

•

•

Заемные:

средства от продажи ценных бумаг (облигаций),

эмитированных

инвестором,

под

конкретный

инвестиционный проект

бюджетные кредиты, предоставляемые на возвратной и

возмездной основе

банковские кредиты различных финансовых, пенсионных

фондов и других институциональных инвесторов

кредиты коммерческих банков

33

Виды источников финансирования инвестиций

Некоторые смешанные способы финансирования:

(лизинг, факторинг, франчайзинг, форфейтинг)

• Лизинг – вид инвестиционной деятельности по приобретению

имущества и передаче его на основании договора лизинга физическим

или юридическим лицам за определенную плату, на определенный

срок и на определенных условиях, обусловленных договором,

с правом выкупа имущества лизингополучателем

• При всем многообразии лизинговых операций, классической

считается трехсторонняя сделка с участием лизингополучателя предприятия, нуждающегося в определенном имуществе (обычно

оборудовании), поставщика данного имущества и лизингодателя

• Основные виды лизинга: финансовый (капитальный), оперативный

сервисный), возвратный

34

Виды источников финансирования инвестиций

•

•

•

Финансовый лизинг – это форма инвестиционной деятельности,

предусматривающая выплату лизингополучателем в течение срока действия

лизингового соглашения сумм, покрывающих полную стоимость амортизации

оборудования и других выплат, в том числе прибыли лизингодателя

Оперативный лизинг - это форма аренды, срок которой короче

амортизационного

периода

оборудования.

Лизингодателем

предусматривается либо продление срока лизинга, либо продажа

оборудования по остаточной стоимости. Лизингополучатель может не

выкупать оборудование, а вернуть лизингодателю, если это предусмотрено

договором. Лизингодатель осуществляет сервисное обслуживание сданного в

лизинг оборудования

При возвратном лизинге предприятие - собственник земли, зданий или

оборудования продает их лизинговой компании с одновременным

оформлением соглашения о долгосрочной аренде бывшей своей

собственности на условиях лизинга

35

Виды источников финансирования инвестиций

•

•

•

•

Факторинг - договор, согласно которому специализированная фактор-фирма (или

банк) покупает требования договаривающихся с ней предприятий к своим

контрагентам (дебиторам). Факторинг является особой формой финансирования,

когда предприятию требуются оборотные средства для развития производства. После

заключения договора фактор-фирма в течение короткого срока оплачивает клиентам

70-80% требований в виде аванса, а остающиеся деньги (за вычетом дисконта) клиент

получает после того, как к нему поступят счета от должников

Преимущества факторинга:

факторинг позволяет уменьшить срок платежа, что в свою очередь уменьшает риск,

связанный с платежеспособностью клиента

факторинг позволяет предприятию передать проверку платежеспособности своих

клиентов и ведение бухгалтерского учета в отношении своих требований фактор-фирме

фактор-фирмы, принадлежащие крупным коммерческим банкам, заставляют

оплачивать счета в срок; известно, что банки постоянно обмениваются информацией о

финансовом положении различных компаний; нарушение сроков оплаты в случае

использования факторинга может самым негативным образом сказаться на деловой

репутации предприятия

36

Виды источников финансирования инвестиций

Франчайзинг (франшиза)-это форма передачи прав другому лицу, с помощью которой

владелец товаров или услуг обеспечивает организацию и расширение сети продажи указанных

товаров или услуг

Формы франчайзинга:

продукто-торговый франчайзинг - продвижение своей продукции на рынок (большинство франшиз)

бизнес-франчайзинг: компания формирует «пакет», включающий товарный знак, технологические

процессы, продукты и систему ведения бизнеса, а затем передает право (лицензию) на его

использование на определенный период времени

Преимущества франчайзинга:

•

•

•

•

•

•

•

•

открытие собственного независимого дела

получение квалифицированной помощи по ведению бизнеса

получение готовой рыночной «ниши», что дает возможность быстро начать бизнес

предусматривается предоставление четких инструкций, содержащих требования по материалам,

сырью, оборудованию, поставщикам, системе сбыта, методам и приемам работы

возможность работать под известной и уважаемой маркой

получение относительно дешевой рекламы, в том числе и международной

возможность приобретения у франчайзера необходимого оборудования и материалов для ведения

бизнеса со значительными скидками

приобретение навыков работы по стандартам высокого качества

37

Виды источников финансирования инвестиций

•

•

Форфейтинг форма кредитования экспорта банком или финансовой

компанией путем покупки без оборота на продавца векселей и других

долговых требований по внешнеторговым операциям

Привлекательность такого способа инвестирования заключается в том, что

при недостатке средств у покупателя для приобретения необходимого объекта

и согласии продавца о поставке товара на условиях форфейтинга, можно

договориться с коммерческим банком о предоставлении кредита на

недостающую сумму. Достигнув согласия всех сторон, заключается

трехсторонний контракт, который определяет, на каких условиях и

обязательствах осуществляется сделка. Покупателем на основании

выписанных им и переданных продавцу векселей на всю сумму

приобретаемого объекта с учетом процентов за коммерческий кредит

приобретается право собственности на продаваемый объект. Продавец, в свою

очередь, передает полученные векселя третьему участнику сделки – банку.

Получает деньги за проданный объект

38

Виды источников финансирования инвестиций

Основным

механизмом

реализации

инвестиционных проектов в генерации в условиях

незавершенности рынка мощности являются

инвестиционные обязательства компаний по

вводу мощности заданных параметров и

размещения в обмен на 10-летний (для ТЭС) или

25-летний (АЭС и ГЭС) тариф на мощность,

гарантирующий возврат инвестиций

39

Виды источников финансирования инвестиций

•

Для финансирования крупных проектов в атомной энергетике начинают

активно использоваться новые схемы: ВОО (Build - Own - Operate, строю владею - эксплуатирую) и ВООТ (Build - Own - Operate - Transfer, строю владею - эксплуатирую - передаю), в которых главную роль играет частный

капитал

•

При реализации схемы ВОО частный инвестор проектирует, строит, владеет и

эксплуатирует предприятие (в данном случае АЭС) в течение неограниченного периода

времени. В случае ВООТ конечным пользователем проекта должно стать государство

или государственное агентство, т. е. по прошествии определенного установленного

периода времени предприятие передается или продается в государственную

собственность

В основе ВОО лежит концессионное соглашение (структурированный контракт),

являющееся одной из форм государственно-частного партнерства на взаимовыгодных

условиях. Государство, выступающее как заказчик, со своей стороны, может

обеспечивать осуществление займов под проект, предоставлять землю под

строительство, гарантировать в той или иной форме сбыт электроэнергии

•

40