Доклад Всемирного банка представил Хайнц Рудольф, Главный

реклама

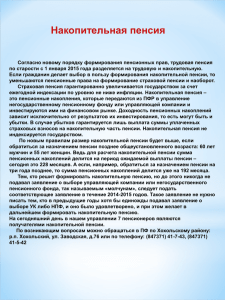

Развитие финансового и частного сектора Многоуровневая пенсионная система в Российской Федерации: завершение реформы Москва, 1 ноября 2011 г. Хайнц П. Рудольф (Heinz P. Rudolph) [email protected] Содержание Реорганизация накопительной пенсии Параметрические реформы базовой пенсии Организация этапа выплат накопительной пенсии 2 Общая схема накопительных пенсий в России является одной из лучших в мире и сравнима со схемами скандинавских стран, однако в реализации реформы имеются серьезные недостатки 3 Россияне высказались, но что именно они говорят? PFR-VEB — ПФР–ВЭБ NPFs -Негосударственные пенсионные фонды (НПФ) AM — Активное управление Распределение вкладчиков накопительной пенсии по типам учреждений PFR-VEB NPFs AM 4 Россияне высказались, но что именно они говорят? Порядка 85% респондентов не понимают действий правительства или не имеют параметров для принятия обоснованного решения о распределении активов. Низкий уровень финансовой грамотности 12% опрошенных доверяют своим работодателям Если ли у них выбор? Синдикаты сильны в крупных компаниях/конгломератах 3% утверждают, что, по меньшей мере, хотели бы иметь различные варианты для своего портфеля 5 Наше пояснение Существует огромная потребность в рекомендациях Различные стратегические выводы: Финансовое образование? Принуждение к выбору управляющей компании пенсионного фонда? Стратегический сопоставительный анализ! 6 Накопительная пенсия в Российской Федерации Недостаточное понимание и пассивная реакция вкладчиков на пенсионную реформу – единственный ожидаемый результат. Подбор портфеля, который оптимизирует будущие пенсионные накопления гражданина – слишком сложный процесс для среднестатистического вкладчика Опыт России ничем не отличается от опыта Австралии, Швеции, Дании, Чили, Перу. Эти выводы изложены в бихевиористской экономической литературе. Однако согласно тем же источникам, самые бедные граждане сильнее других страдают от отсутствия хорошего выбора по умолчанию. Недостаток способностей к пониманию этого процесса не является аргументом в пользу отказа от накопительного компонента пенсионной системы, а аргументирует в пользу: Обучения населения?... долгосрочные и непроверенные результаты Создания варианта по умолчанию, который оптимизирует будущие пенсионные накопления граждан 7 Уроки реформы в Швеции и Дании Швеция Первичные усилия правительства по поощрению активного выбора вкладчиков в отношении взносов на накопительную часть пенсии оказались затратными и не стимулировали к принятию обоснованных решений. Первоначальный активный выбор ($$$), около 70% вкладчиков Текущий активный выбор — 5% вкладчиков В 2010 году Премиальная пенсионная система (ППС) улучшила выбор по умолчанию (пожизненные выплаты) Дания Датская система индивидуальных пенсионных сбережений (ПС) обеспечила три варианта выбора: Вариант по умолчанию Помощь в выборе варианта Активный выбор Порядка 99% датчан выбрало вариант по умолчанию. Вариант по умолчанию представляет собой стратегию жизненного цикла, вытекающую из оптимальной стратегии. 8 Участие в инвестициях: вариант по умолчанию Будучи вариантом с самым широким охватом, он должен иметь наилучшую инвестиционную стратегию Нет смысла в портфеле по умолчанию, который обещает фактическую доходность в размере нуля процентов В накопительных системах основная часть пенсии складывается из полученных процентов Разработка малозатратной стратегии, которая оптимизирует пенсионные накопления лиц пенсионного возраста, вкладывающих средства в грамотно диверсифицированный портфель с акциями и облигациями на протяжении всей своей жизни. Необходимо поощрять международную диверсификацию через биржевые 9 инвестиционные и индексные фонды Параметрические изменения (базовая пенсия) Переход к индексации цен Значительное увеличение пенсий повлечет за собой высокие бюджетные траты И хотя инфляция, вероятно, останется высокой, это сохранит покупательную способность пенсий (поможет избежать бедности) Обычно государственное финансирование ограничено риском инфляции Зарплаты в странах с «голландской болезнью» растут быстрее цен Необходимо увеличение пенсионного возраста, особенно для женщин Связь пенсионного возраста со средней продолжительностью жизни граждан Возраст добровольного выхода на пенсию обычно не работает Выдвижение накопительной пенсии на первый план в качестве стимула является неэффективным 10 Этап выплат: риски пенсионеров и исполнителей Риски пенсионеров: сложные и ориентированные в противоположных направлениях (долголетие против наследства, инвестиции против ликвидности). Риски исполнителей противоположны рискам пенсионеров. Общее отсутствие необходимых механизмов для ограничения рисков долголетия и инфляции. Разделение рисков за счет различных участвующих аннуитетов, но при этом возникают сложные проблемы регулирования и контроля. Примеры пожизненной пенсии, временной пенсии, пенсионных выплат в течение всей жизни (страховая надбавка = 2000 условных единиц учета стоимости; процентная ставка = 4,5%, статистическая таблица смертности = чилийская RV-04) 25 20 15 10 5 0 55 57 59 61 63 65 67 69 Фиксированная пенсия Временная пенсия/определенный уровень выплат в течение 23 лет 71 73 Age 75 77 79 81 83 85 87 89 Выплаты в течение жизни (средняz продолжительность жизни) Временная пенсия/определенный уровень выплат в ) 12 течение 10 лет Подборка вариантов выхода на пенсию в пяти странах Единовремен ные выплат ы Временные выплаты Да Да Чили Нет * Дания Швеция Австралия Швейцария Выплата пенсии в течение всей жизни Фиксированная номинальная пожизненна я пенсия Фиксированная индексируемая пожизненна я пенсия Переменные выплаты Да Да Нет Да Нет Да Нет Да (1) Нет (2) Нет * (1) Нет (2) Да (1) Нет (2) Да Нет, только гарантирова нное пособие Нет, только условное вознагражде ние Да (1) Нет (2) Нет (1) Нет (2) Да (1) Нет (2) Да Нет, только гарантирова нное пособие Нет, только условное вознагражде ние Да Да * Нет Нет Нет, только условное вознагражде ние Нет Да Да, не реализованы * Применяются ограничения; либо в плане регулирования, либо в плане уровня Недостатки продукта Номинальные аннуитеты покрывают инвестиционные и продолжительные риски, но подвержены риску инфляции. Реальные аннуитеты покрывают все три вида рисков, но требуют доступа к индексированным по уровню инфляции ценным бумагам, выпускаемым как в государственном, так и в частном секторе. Все фиксированные аннуитеты подвержены риску аннуитизации. Переменные аннуитеты избегают риска аннуитизации, но могут подвергаться высоким инвестиционным и инфляционным рискам. Поэтапное снятие средств подвержено рискам долголетия, а также инвестиционным и инфляционным рискам. Основные выводы по продуктам и вариантам Лицам, принимающим решения, необходимо нацелиться на адекватный уровень аннуитизации, избегая при этом ее чрезмерности. Распределение единовременных выплат необходимо производить с учетом обоснованных ограничений. Лицам, принимающим решения, следует выбирать сочетание вариантов выплат, включающее различные продукты на конкретный момент времени, а также различные варианты выплат с течением времени. Всегда необходимо указывать вариант по умолчанию. Основные выводы по рыночной структуре Преимущества централизованного управления и объединения рисков при децентрализованном управлении активами. Децентрализованные структуры требуют бдительности в связи с ростом олигополий. Необходимость регулирования маркетинга с помощью централизованных систем расценок. Необходимость регулировать управление рисками путем поддержания необходимого уровня ресурсов и осмотрительного использования хеджирующих инструментов. Пятая конференция по договорным накоплениям Пересмотр будущего накопительных пенсионных систем 9–11 января 2012 года Группа Всемирного банка Вашингтон 1818 Эйч-стрит (H Street), Северозапад (N.W.) Престонский зал (Preston Auditorium) http://go.worldbank.org/RGPDC72D60 Развитие финансового и частного сектора НЕ ПРОПУСТИТЕ Пятая конференция Всемирного банка по договорным накоплениям 9–11 января 2012 г., Вашингтон Спасибо за внимание! [email protected]