торговые марки и конкурентные преимущества

реклама

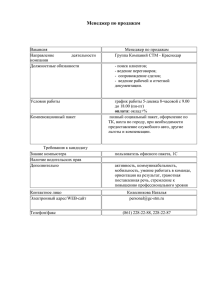

Аптечный бренд: За и против Нечаева Юлия Директор по исследованиям ЗАО «Группа ДСМ» В продуктовом ретейле доверие к «бренду» растет Индекс заметности за 2008 и 2010 год Города с населением 500 тыс. и более Источник: исследовательский холдинг «Ромир», 2010 г. Индекс доверия за 2008 и 2010 год Города с населением 500 тыс. и более Своя аптека – ближе к дому Источник: Фармвестник, октябрь 2005 г. Расположение – главный фактор при выборе аптеки Источник: Группа компаний NEXTEP, октябрь 2009 года, 20064 опрошенных В какую аптеку ходят чаще всего? Источник: Группа компаний NEXTEP, октябрь 2009 года, 2 064 опрошенных ОСОБЕННОСТИ БРЕНДИНГА В АПТЕЧНОМ РЕТЕЙЛЕ Поведенческие факторы Географические факторы – главная потребность посещения аптеки – максимально быстрое решение возникшей проблемы – более 25% населения России проживают в городах с населенностью менее 50 тыс. жителей; – сетевой ретейл в России никогда не сможет прийти в каждый дом; – возможности создания бренда в сегменте «Аптечный ретейл» достаточно ограничены по сравнению с товарными брендами. Источник: DSM Group БРЕНДИНГ В АПТЕЧНОМ РЕТЕЙЛЕ Плюсы Минусы – нивелирование фактора неудачного месторасположения – высокая зависимость от удобства расположения – потребность покупателя объективна – высокая личная значимость консультантов в аптеке – стандартное качество процесса покупки – возможность использования частных марок (PL) для продвижения собственного бренда Источник: DSM Group – в случае недостатков в одной точке существуют риски распространения негативного опыта восприятия на всю сеть – дефицит специалистов фармацевтов и провизоров в России Private label Источник: DSM Group Бренд – возможность участия в бонусных программах Источник: DSM Group 2010 год – рост аптечного сегмента на уровне 5% Источник: DSM Group Концентрация аптечных сетей Источник: DSM Group Количество точек ТОП-10 выросло быстрее чем оборот. Источник: DSM Group Рейтинг ТОП-10 аптечных сетей за 2010 год Источник: DSM Group • PL: цели, потенциал • необходимые условия для внедрения PL в сети • PL – новые возможности для всех игроков аптечной розницы СТМ – товары под собственными марками сетей, обеспечивающие более высокую маржу, нежели другие товары в категориях 9 лет, 7 европейских стран и 1944 категории Доля СТМ в общем объеме продаж Page 17 zer la nd U Ge K rm any Sp Slo ain vak Au ia str Fra ia n Be ce lgiu m P Ne ortug the rlan al C ds Cze anad a ch Re p . Sw e De den nm a No rk rwa y Hu nga ry Ne Finla wZ nd eal and US A I t a l Au str y alia Po la Gre nd ec Tur e Ar g key en t in a Ch i Co lom le bia Ru ss M é ia x Ho ng ico Ko ng Sin Br azi gap l Ma or e Ven laysia ezu e la So Taiw uth an Ko r Tha ea Ind iland one s ia Ph Chin ilip a p in es Sw it Доля частных марок в стоимостном объеме продаж в разных странах Россия: ~ 2% 46% 43% Page 18 •Средневзвешенная доля: •14.6% 32%31% 30% 28%28% 27% 25%25%24% 24% 22%22% 20%20%19% 18%17% 15%14%14% 12%12% 8% 7% 6% 5% 5% 5% 5% 2% 3% 2009 for most countries (some of the smaller markets is 2008 data) Page 18 2% 2% 2% 2% 1% 1% 1% 1% Главные цели вывода собственных торговых марок: -Замещение продаж брендов продажами высокомаржинальной продукции - Привлечение и повышение лояльности клиентов за счет уникального предложения СТМ – успешная стратегия для компаний: - с большим количеством розничных точек - с наличием розничного бренда, которому доверяют клиенты - с наличием экспертизы для позиционирования и продвижения СТМ Брендирование собственных торговых марок: Цена Own brand Endorsed own brand Retail brand Retail brand Экспертиза сети в категории Позиционирование собственных торговых марок: Цена Innovative Innovative brand First price Basic brand Рациональный мотив Эмоциональный мотив МОТИВЫ ПОКУПОК PL В РОССИИ Бакалея Бумажные изделия Консервированные и упакованные продукты Кондитерские изделия и снэки Безалкогольные напитки Чистящие и моющие средства 130 118 75 55 41 38 33 Качество такое же хорошее, как и у обычных марок 57 45 25 38 39 47 33 Цена дешевле, чем на обычные марки 38 50 61 53 44 32 48 Лучше соотношение цены и качества 25 24 16 15 34 18 15 Упаковка выглядит так же хорошо, как и у обычных марок 15 11 9 13 10 18 12 Я всегда покупаю этот вид продуктов под частной маркой магазина 13 9 3 22 5 18 6 Частные марки предлагают столько же новшеств, как и обычные марки 10 6 7 2 10 16 6 Других марок продаже не было 4 3 4 4 0 3 0 Мне рекомендовали эту марку 4 5 1 4 2 3 9 База Молочные продукты Наивысший % Высокий % Данные Nielsen Дополнительные возможности для небольших аптечных сетей и одиночных аптек: ЗАКУПКА ПРОДУКЦИИ СОБСТВЕННЫХ ТОРГОВЫХ МАРОК 36,6 • возможность включить в ассортимент продукцию с маржой на уровне 40 % в категориях парафармацевтики и изделий медназначения • возможность увеличить долю данной продукцию с помощью плана продвижения от 36,6 • возможность предложить покупателям продукцию с четким позиционированием относительно аналогов: -продукцию с дополнительными свойствами для здоровья и красоты, гарантированными Аптечным брендом №1, по выгодным ценам -инновационные продукты ТОРГОВЫЕ МАРКИ И КОНКУРЕНТНЫЕ ПРЕИМУЩЕСТВА Линейка/Подлинейка Конкурентные преимущества Товары 36,6 – специальные средства только для продажи в аптеках! •Высокое качество + дополнительные свойства для Вашего здоровья! •Выгодна я цена по сравнению с аналогами! Botanique Serie 36,6 – натуральная косметика из Европы! •Повышенная концентрация растительных экстрактов •Произведено в Европе по заказу 36,6 •Разработано специально для продажи в аптеках Серия For Men 36,6 – специально для мужчин! •Разработана специалистами аптечной сети 36,6 с учетом специфики мужской кожи и волос. •Устойчивый и продолжительный эффект. ТОРГОВЫЕ МАРКИ И КОНКУРЕНТНЫЕ ПРЕИМУЩЕСТВА Линейка/Подлинейк а Конкурентные преимущества Natura 36,6 – косметика на природных компонентах! •Комплекс натуральных ингредиентов: растительные экстракты, минералы, соли, эфирные масла, витамины. •Приятные натуральные ароматы и текстура •Комплексный уход за лицом, телом и волосами Natura Gourmet 36,6 – настройтесь на удовольствие! Коллекция экзотических наборов: • «Маракуйя и папайя» • «Гранат и белый чай» •«Орхидея и голубой лотос» Natura SPA 36,6 – SPA салон у Вас дома! •Полная релаксация и восстановление внутренней гармонии! •Очищение, увлажнение и питание кожи! •Минеральные соли и грязи Мертвого Моря! NaturAge – естественная забота о красоте зрелой кожи! Комплексное воздействие эффективных натуральных ингредиентов, подтвержденное в ходе клинических исследований: •Двойная защита от окислительного стресса – основной причины преждевременного старения кожи. • Активация синтеза коллагена и эластина. •Глубокое и длительное увлажнение. •Сокращение морщин и мимических морщинок. •Сокращение пигментных пятен. Natura Pure 36,6 – 100% органическая косметика! •Экологически чистые натуральные средства •Не содержит продуктов нефтепереработки, силиконов, синтетических отдушек, консервантов, красителей и прочих вредных компонентов. •Продукция произведена в Германии под контролем Федеральной ассоциации немецких производителей органической косметики BDIH эксклюзивно по заказу 36.6! ТОРГОВЫЕ МАРКИ И КОНКУРЕНТНЫЕ ПРЕИМУЩЕСТВА Линейка/Подлинейк а Конкурентные преимущества Добрая забота – уход и забота с первых дней жизни! Создана врачами для заботы о детях! Безопасность, натуральность, комплексный уход! Качество подтверждено клиническими испытаниями! Caramel 36,6 – для модных девчонок и их мам! Первая аптечная марка натуральной и безопасной косметики для девочек от 5 лет! Косметика-удовольствие: стильная, яркая, сладкая! MedResponse 36,6 – Лечебная косметика, разработанная фармацевтами! Направленное действие и эффективное решение проблем кожи, волос! •Цвет 1- «Чистая кожа» - уход за проблемной кожей •Цвет 2- «Чувствительная кожа» - восстановление комфорта сухой и чувствительной кожи •Цвет 3- «Стройное тело» - борьба с целлюлитом и восстановление упругости кожи тела •Цвет 4 - «Здоровые волосы» - профилактика и лечение волос и кожи головы • Цвет 5- «Сияние молодости» - исключительная защита молодости!» НАШИ КЛИЕНТЫ ФТК Время Надежда-фарм Фармкомплект Тверская оптика Интервал Развитие собственной торговой марки в аптечной сети РИГЛА Запорожец Сергей Начальник отдела СТМ 08.04.2011 Содержание 1. 2. 3. 4. 5. Цели проекта Основные этапы Выпущенные продукты СТМ Направления развития СТМ Выводы 1. Цели проекта • Увеличение валовой прибыли за счет продажи продуктов СТМ с высокой торговой наценкой и минимальными затратами на продвижение • Защита сети от ценового диктата производителей • Формирования лояльности у постоянных покупателей и привлечение новых клиентов за счет предложения товаров с оптимальным соотношением цены и качества • Оптимизации ассортимента на полке аптеки 2. Основные этапы Этап 1: производство продуктов СТМ «Ригла», обладающими определенными характеристиками: • • • • Существенный вклад в продажи ПФ Товары с низкой брендо-зависимостью Товары повседневного спроса Высокодоходные товары • Гигиена • Продукты питания • ИМН Этап 2: запуск новых торговых марок в товарных категориях: • • • • • • • Женская гигиена Уход за полостью рта Уход за волосами Уход за телом Уход за лицом Продукты питания Товары для материнства и детства 3. Выпущенные продукты СТМ Виды продукции СТМ 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 Влажные салфетки Ватные диски Ватные палочки Носовые платки Салфетки спиртовые Гели антибактериальные для рук Помада гигиеническая Жидкости для снятия лака Вода питьевая 0,5л Батончики мюсли Батончики витаминные Батончики фруктовые Смеси фруктово-ореховые Леденцы Гематоген Пластыри медицинские Аптечка автомобильная Таблетницы Маски медицинские Бахилы Бинты эластичные Товарная категория гигиена гигиена гигиена гигиена гигиена уход за телом уход за лицом уход за ногтями продукты питания продукты питания продукты питания продукты питания продукты питания продукты питания продукты питания имн имн имн имн имн имн sku на полке 8 2 4 2 3 3 5 3 3 6 6 6 4 3 6 2 1 3 2 2 4 78 3. Выпущенные продукты СТМ 3. Выпущенные продукты СТМ 3. Выпущенные продукты СТМ 4. Направления развития СТМ • Запуск новых продуктов в 2011 году: – 7 новых товарных категорий – 350 sku на конец года – 10 новых торговых марок • Предложение продукции СТМ другим аптекам и аптечным сетям через дистрибьютора ЦВ Протек • Достижение доли 5% выручки СТМ в обороте сети 5. Выводы • Проект успешно стартовал: – в 2010 году достигнута доля 1.5 % от выручки аптечной сети; – выпущено 80 sku в 5 товарных категориях • Планируется развитие новых ТМ в 7 товарных категориях, выпуск 350 sku • Вывод продукции СТМ за рамки ГК Протек. СПАСИБО ЗА ВНИМАНИЕ!