Стратегия мультимедийных услуг

advertisement

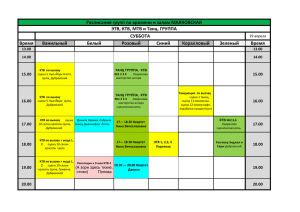

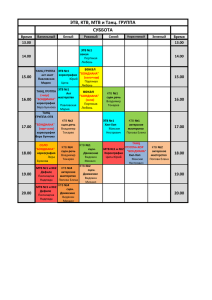

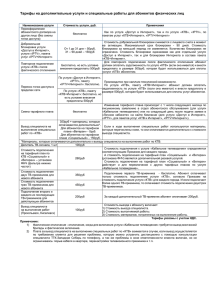

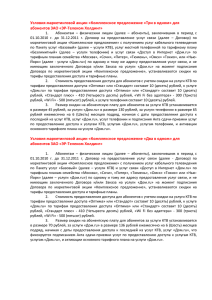

Стратегия бизнеса мультимедийных услуг Толмачева Татьяна, Старший консультант, iKS-Consulting Конференция «Платные услуги в мультисервисных сетях» Москва 12 октября 2005 Новые условия функционирования рынка КТВ Структура рынка КТВ в США 100% Удельный вес доходов, % 90% 80% 70% 60% 50% 88% 76% 72% 73% 24% 28% 27% 2002 2003 2004 40% 30% 20% 10% 0% 12% 1998 От не-видеоуслуг От видеоуслуг Эволюции телекоммуникационных сервисов Необходимость в масштабных инвестициях, ложащихся на операторов тяжелым долговым бременем Низкая рентабельность базовых услуг КТВ Динамичное развитие технологий, которые позволяет экспансию смежных рынков на КТВ Новые рыночные условия функционирования телекоммуникационного рынка в целом и рынка КТВ в частности заставляют операторов КТВ корректировать свои бизнес-стратегии. CableVision – стратегия интеграции сервисов Проникновение услуг Optimum 60% 50% Проникновение 50% 40% 45% 36% 40% 30% 20% 10% 54% 26% 32% 30% 28% 27% 8% 2% 4% 3% 6% 0% 1 кв. 2004 2 кв. 2004 Optimum Voice 3 кв. 2004 Optimum Online 4 кв. 2004 1 кв. 2005 Interactive Optimum Источники: данные компании, iKS-Consulting Холдинг, включающий медийные, телекоммуникационные и рекреационные бизнес-единицы Позиционирует себя как entertainment and telecommunications provider в США Доход в 2004 году - $6,1 млрд. Optimum – единый брэнд на все телекоммуникационные услуги. Охват - 4,5 млн. домохозяйств, подписчиков – 3,1 млн. Капитальные затраты в 2004 г. - $677 млн., долговые обязательства - $8,7 млрд. Компания представляет собой сложную вертикально-интегрированную структуру. Предоставляет свои услуги в густонаселенном Нью-Йорке NTL / Telewest – стратегия оптимизации бизнеса и слияния Структура абонентской базы платного ТВ в Великобритании, 2004 Telewest 16% NTL 18% BSkyB 66% Telewest позиционирует себя как broadband communications and media group NTL – с 1996 года позиционирует себя как оператор мультисервисной сети 2002-2003 годах – обе компании пережили предбанкротное состояние, 2003-2004 годы – реструктуризация бизнеса Модели бизнеса обоих операторов схожи, но действуют компании в разных регионах Великобритании. Слияние обеспечит снижение издержек и экономию на масштабах (около £200 млн. в год). UPC/Liberty Global – стратегия «перехода к цифровому дому» Абонентская база UPC, 2003-2004 100% 90% 80% 70% 9083 9122 30% 972 1065 20% 1538 1622 10% 2131 2273 4 кв. 2004 1 кв. 2005 60% 50% 40% 0% Интернет Цифровое ТВ Телефония Аналоговое ТВ Цифровая телефония Крупнейший оператор в Европе охват 18 стран, 23 млн. домохозяйств Годовой оборот – $4,9 млрд, долговые обязательства - $6,6 млрд. Основной акцент на услугах телефонии и доступа в Интернет Маркетинговая стратегия основана на «пакетировании, скоростях и дополнительных услугах» В результате череды поглощений UPC стал крупнейшим оператором в Западной и Восточной Европе. Корректировка бизнес-стратегий: новые подходы на рынке ТВ Стратегия дифференциации (сегментация потребителей услуг КТВ) Стратегия диверсификации – выход на смежные с КТВ рынки Интеграция сервисов и внедрение принципов bundling – предложение нескольких услуг в одном пакете Стратегии партнерства или консолидации - новые ресурсы и новые конкурентные возможности Стратегии оптимизации организационной структуры и функциональных процессов Стратегия сотрудничества и партнерства Этап зрелости рынка платного телевидения характеризуется высоким уровнем консолидации рынка и наличием всего нескольких крупных игроков, чей бизнес характеризуется высокой родственной диверсификацией. Переход к цифровому ТВ – болезненно, но необходимо Абоненты цифрового ТВ, 1пол. 2004 США UK Япония Германия Франция Канада Испания Италия Швеция Австрия 0 5 10 Цифровое КТВ 15 20 25 Цифровое спутниковое 30 35 40 Цифровое наземное 45 Цифровизация сетей КТВ может принести оператору дополнительные доходы Сдерживающие факторы: существенные инвестиции на переоборудование сетей, повышение входного барьера для абонента В России число абонентов цифрового телевидения не превышает 500 тыс. Как показывает опыт Великобритании, запуск бесплатного цифрового наземного вещания таит для операторов КТВ угрозу. Рынок triple play услуг Triple Play в Великобритании (Telewest) 90% 80% 70% 60% 50% 40% 30% 20% 10% 0% Россия В основном операторы пока только 76,6% 73,1% заявляют о своих намерениях по 69,9% построению мультисервисных сетей «Волгоградэлектросвязь» запустила в коммерческую эксплуатацию triple 27,4% play осенью 2004 года. Количество 16,8% 10,4% абонентов triple play почти за 1 год 2002 2003 2004 коммерческой эксплуатации % абонентов на 2 и более услуг % triple play абонентов составило около 300 абонентов. Российский рынок мультимедийных/мультисервисных услуг только начинает формироваться. Опыт развитых рынков мультисервисных услуг демонстрирует, что только до 30% абонентской базы подключаются на triple play СПАСИБО ЗА ВНИМАНИЕ! Татьяна Толмачева, Старший консультант, iKS-Consulting Тел.: +7-095-505-1050 Факс: +7-095-785-1491 tt@iks-consulting.ru www.iks-consulting.ru